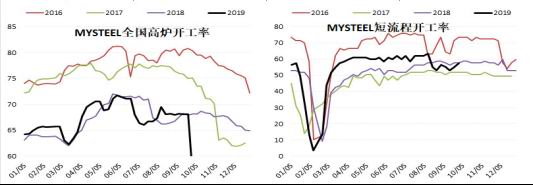

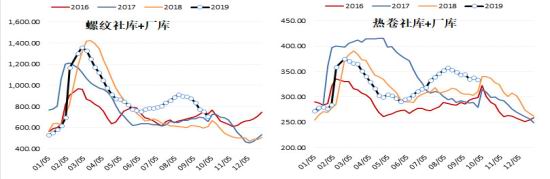

一、短期钢厂限产支撑价格,11月后供需恶化 1.短期限产降库,四季度后期产量压力增大 9月中旬,生态环境部就京津冀及周边地区秋冬季大气污染综合治理攻坚行动方案征求意见,明确坚决反对“一刀切”,不搞强制性错峰生产和大范围停工停产等,这意味着四季度钢产量同比将明显增加。企业人士反映,今年的限产和去年相比,只要达到超低排放就可以有序生产,因此四季度的产量将会给市场带来压力。 不过,短期来看,限产依然会给钢价提供支撑。9月下旬开始,河北、山东、天津、江苏纷纷出台限产加严政策,使得市场出现较强的供应收缩预期。根据钢联的周度统计,5大产品总周产量从今年高位回落至9月底的1028.26万吨,相较高位减少了近60万吨,比去年同期高出13.71万吨。钢联调查统计的247家高炉企业日均铁水产量从高位回落至221.8万吨,日均产量下降16万吨,同比下降5.88万吨。短流程产能利用率回落至57.8%,同比下降16.34%。由于之前高产量高库存诱发的8月钢价大跌,导致钢厂压力较大,因此短期限产的动力充足。理想情况下,唐山、武安、邯郸、天津、山东、河南、山西等地的节前后的限产影响产量大概在400万吨左右,依此推算,10月底螺纹库存可能接近2018年同期水平,库存压力大大缓解。但是应该理性看到,螺纹产量缩减主要由电炉开工率下降导致,因为亏损倒逼停产。另外,除唐山限产时间较长外,其它地区限产时间较短。一旦钢价反弹较为可观,产量增加可能又会卷土从来。 从短流程来看,今年3-7月,电炉开工率同比去年约增加10个点,造成今年库存同比大增,对市场价格形成明显压制。尽管8月份钢价经历一轮明显下跌,电炉钢因为亏损而限产,开工率降低约10个点。目前华东短流程钢厂依然处于盈亏线附近水平,相对螺纹2001合约盘面亏损约150元。从原料来看,废钢处于供应偏紧的局面,钢价下行时,废钢也只是跟随整体钢价波动,所以短流程钢厂的成本依然会高于长流程。如果10月钢价反弹到电炉钢成本线之上,电炉钢的产量将会很快反弹。 从节前一周的开工率可以看出,高炉因为限产开工率大幅下降,尤其是唐山,但是电炉开工率却反弹了,这也是为什么节前一周,在政府发文环保限产不断、市场预期产量下降的情况下,周度产量反而增加的原因,导致的结果是市场看空情绪陡增。正因为此,10月份的限产不能过高期望。

数据来源:Mysteel

数据来源:Mysteel 虽然限产不能过高期待,但10月份降库还是比较明显,短期将支撑钢价。10月之后,产量同比或有小增,一方面经济下行压力较大,另一方面环保限产方式改变,同比略显宽松。 2.短期需求维持较高水平,11月后需求萎缩 近期表观需求还是相当不错,螺纹接近4、5月份时的水平,节后还可以短期维持这样的需求水平。但进入11月份,需求将逐渐下行,11月后需求同比可能下降。 需求端主要看房地产和基建,从下游房地产来看,2019年1-8月份土地购置面积同比减少25.6%,预示着明年房地产开工将明显减少。而年内情况也不容乐观,单月新开工接近去年同期,说明地产需求即将同比萎缩,上半年新开工项目对螺纹钢(3331, -72.00, -2.12%)的需求也即将趋缓和下行,一般新开工项目前半年需求强度比较大,所以,11月份之后,地产对螺纹的需求同比即将负增长。

数据来源:国家统计局 近三年房地产业土地购置面积走势

数据来源:国家统计局 从固定资产和基建投资增速来看,近几年呈现增速回落的态势,今年前8个月,基础设施投资同比增长4.2%,增速比1至7月份加快0.4个百分点,与上年同期持平。

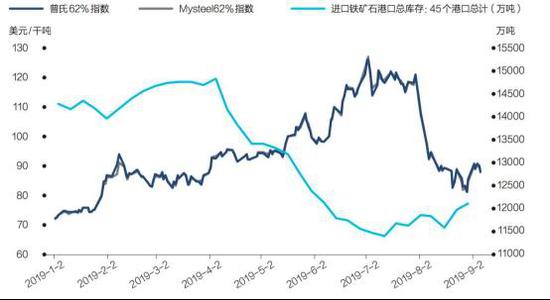

数据来源:国家统计局 地方近期纷纷发力交通基础设施建设。9月陕西、山东、江苏、浙江等多地均发布最新交通项目建设计划,四川集中开工一批总投资规模超1800亿元的交通重大项目。据兴业证券数据,9月14日至9月20日,国家发展改革委基建项目申报20154.82亿元,环比上涨126.23%。随着地方专项债发行提速,未来几个月基建投资增速有望继续回升。随着专项债额度提前发放,经济托底效应将增强。 综合来看,需求端基建增速提升将会对冲地产下行对需求的压力,考虑到季节性因素,年底基建项目对钢材的需求托底或不如预期,月度需求将环比呈现减少的态势,钢价下行压力增大。结合供应端的分析,10月份受限产影响,供应缩减明显,库存也将明显降低,最乐观的情况下,10月底螺纹库存接近去年同期水平,因此短期支撑钢价小幅反弹。但是11月份地产需求的下滑以及采暖季限产的不”一刀切”,供需状况将会恶化,而市场也会提前反应。 二、铁矿(631, -21.00, -3.22%)石短期震荡,后期跟随螺纹钢下行 铁矿石经历了8月份的下跌以及9月份的反弹,进入四季度,随着铁矿石自身供需矛盾的缓和,逐渐跟上螺纹钢的步调。9月27日,铁矿石2001合约贴水现货约140元,接近20美元的水平。从45港口库存来看,自7月份开始,港口铁矿石库存逐渐底部上升态势,在澳洲供给保持正常、巴西供给逐步恢复的背景下,库存还将逐渐上升,四季度供需矛盾大幅缓解。一方面期货高贴水现货,另一方面供给担忧逐步缓解,短期价格运行偏区间震荡,四季度末可能考验8月份低点。 2019年铁矿石价格和港口库存走势图

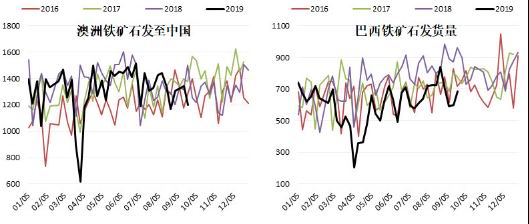

资料来源:Mysteel (1)供给分析 从供应来看,根据最新MySteel运量样本数据显示,澳洲巴西铁矿发运总量为2146.0万吨,环比上期小幅减少41万吨。其中澳洲发往中国的运量为1460.4万吨,环比上周减少126.8万吨,巴西发货总量685.6万吨,环比上期增加85.8万吨。 从下图可以看出,铁矿石供给情况在逐步转好,但巴西铁矿石发货量较往年仍偏少,缺口仍存。铁矿石的供需面矛盾有所缓解,主导铁矿石价格变动的关键转变为需求端的变化。

数据来源:Mysteel 从最新港口库存数据来看,全国45个港口铁矿石库存为12033.71万吨,环比降220.58万吨;日均疏港总量287.11万吨降27.12万吨,9月底港口库存下降主要由于到港量的明显下降,疏港下降反映了限产的影响,因此10月份港口库存可能明显上升。

数据来源:Mysteel 综上,铁矿供给端短期虽然未出现明显压力,但受到10月钢厂限产,以及后期澳洲、巴西矿山发运正常化、到港将逐步增加,后期随着港口库存将逐步增加。 (2)需求分析 临近10月,在国庆来临之前,各地限产政策的执行,高炉开工率大幅下降。 截止9月26日,Mysteel调研247家钢厂高炉开工率70.85%,环比降10.33%,同比降9.99%;高炉炼铁产能利用率79.32%,环比降3.74%,同比降2.1%,日均铁水产量221.8万吨,环比降10.46万吨,同比降5.88万吨。 64家钢厂进口烧结粉总库存1616.58,较上周增加26.27,同比去年减少16.17%;烧结粉总日耗58.28,较上周减少0.4,同比去年减少12.7%;库存消费比27.74增0.64,同比去年减少1.15;进口矿平均可用天数27天,较上周统计持平。 全国102家电弧炉钢厂,平均开工率73.45%,较上周增加3.81%,产能利用率61.25%,较上周增加4.40%。电弧炉钢厂开工率回升主要由于9月上中旬钢材价格反弹,亏损减少或者回到盈亏线上方。这也说明电弧炉开工率对成本比较敏感,后期如果钢材价格持续偏弱,电弧炉开工率或明显下降。 虽然市场担忧今年限产比去年要松,但是市场是动态的,价格与利润的反馈会影响钢厂的行为,当价格先下行时,钢厂可能会被动减产,继而打压铁矿石需求。

数据来源:Mysteel 综合来看,目前铁矿石在库存累积不明显,期货盘面高贴水的情况下,价格区间震荡概率较大。后期随着库存累积,市场对钢厂利润的打压,铁矿石将跟随钢价下行。 金信期货1队 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);