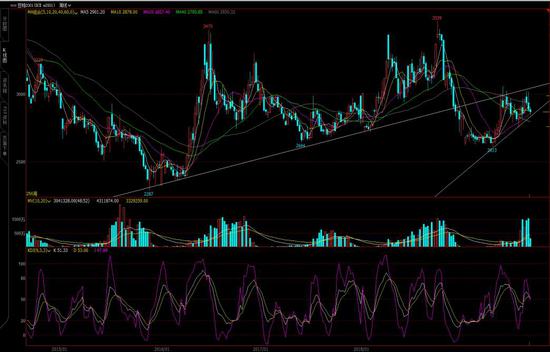

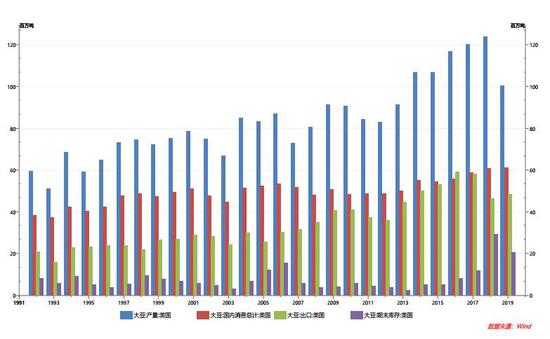

第一部分 概述 一、行情回顾 由于供求关系决定了市场的长期趋势,而现货库存量的增减、压榨利润和期现价差贯穿其中,演绎出了大的方向下的小的涨跌节奏。一方面,在国内港口库存量持续高位震荡,豆粕(2865, 12.00, 0.42%)、豆油需求短期内难以大幅增长的背景下,豆粕、豆油上方空间压力重重。另一方面,美豆本年度减产,中米贸易站炒作不断反复,进口尚未恢复,国内豆粕、豆油价格有支撑力,四季度豆粕、豆油价格很难回归简单的基本面影响,震荡上涨概率较大。特别是豆油,已经先于豆粕启动了一波涨势,目前在盘整阶段,继续上涨的可能性非常大。国产大豆(3347, -22.00, -0.65%)方面,本年度天气炒作不断,在现阶段更为敏感。 图 大豆2001合约价格走势K线图

数据来源:文华财经 图 豆粕2001合约价格走势K线图

数据来源:文华财经 图 豆粕2001合约价格走势K线图

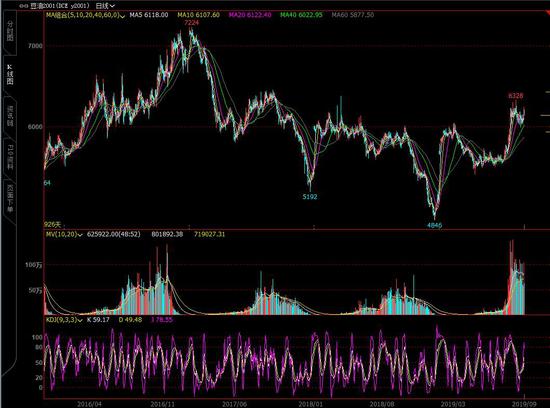

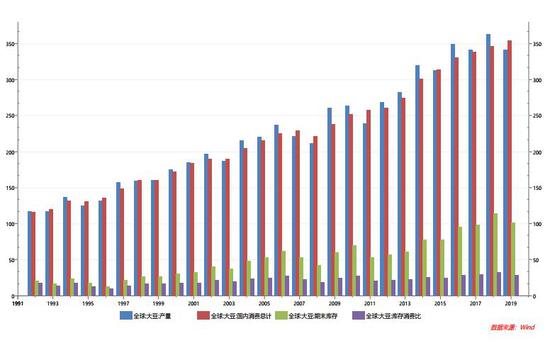

数据来源:文华财经 第二部分 基本面概述 一、供求关系决定市场长期趋势 1、上游大豆供应 1.1 美豆供应首次下降,产量拐点已现 2014/15年度,美豆当时以创纪录的产量一举扭转了多年供求偏紧的局面,奠定了市场长期看空豆类价格的主基调,算是牛市转熊市的第一个年头。接下来的五个年度,美豆产区天气情况配合美国强大的育种技术和田间管理技术刷新了市场对美豆单产的期待值。美豆产量已经连续多年丰产。而南美巴西和阿根廷方面,亦是连续多年的持续丰产,使得全球豆类市场供应更为宽松。美豆类价格一直处于相对弱势态势。 本年度早期,市场因为美豆主产区天气原因,延迟播种,导致美豆关键生长期时间延迟,美豆本年度相比去年大幅减产。当然本年度由于中米贸易战的特殊性,中国进口美豆数量远不及年初预期,所以美豆价格也未出现上涨趋势。 美国农业部公布的8月USDA报告预测,2019/20年度全球大豆产量将为的34183万吨,相比2018/19年度的36285万吨减少5.79%,连续六年产量达到3亿吨以上;同时消费量将达到创纪录的水平35432万吨,相比2018/19年度的34663万吨增长2.22%,需求量超过产量;库存量亦下降到10174万吨,相比2018/19年度的11453万吨减少11.17%;库存消费比为0.29,下降幅度为0.04,也是近些年首次出现下降,有可能为新的转折点。整体上看,2019/20年度全球大豆供需仍维持宽松局面,但由于需求量超过了产量,使得库存量下降,相比上年宽松程度趋紧。 同时美国农业部8月公布的USDA报告的美豆数据部分也预示着本年度美豆产量下降的预期。数据预估美豆2019/20年度美豆单产为48.5蒲式耳/英亩,去年单产为51.6蒲式耳/英亩;预估2019/20年度美豆产量为36.80亿蒲式耳,折合成万吨单位,2019/20年度美国大豆产量为10016万吨,比去年的12366万吨减少19%。同时压榨量和出口量预估数据8月份为21.15亿蒲式耳和17.75亿蒲式耳。期末库存量为7.55亿蒲式耳,折合成万吨单位为2054万吨。整体上看,2019/20年度美国大豆供需继续维持宽松,但本年度美豆产量大幅减少,出口需求量也大幅减少,基本面上利空美豆类市场,但后期一旦出口量恢复,美豆会出现报复性利多。 图 全球大豆产量、消费量、库存和库存消费比

数据来源:Wind资讯 图 美国大豆产量、消费量、库存和库存消费比

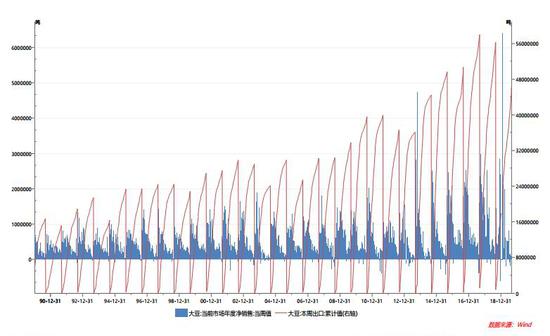

数据来源:Wind资讯 1.2 美豆延迟播种,优良率担忧 8月USDA报告维持美豆单产预估48.5蒲式耳/英亩,市场各方等待9月美国农业部关于本年度单产的预估。从目前美国农业部公布的数据来看,美豆本年度减产预期基本已定,不能排除后期下调单产的可能性。但因市场的注意力焦点都在中米贸易战上,所以相对而言,USDA报告的利多作用,对市场影响有限。 最近一期,美国农业部公布的美豆作物生长报告显示,截止9月3日当周,18州大豆作物结荚率为86%,上周为79%,过去5年均值为96%,去年同期为98%。截止9月3日当周,18州大豆作物优良率为55%,上周为55%,去年同期为66%。截止9月3日当周,18州大豆作物开花率为96%,过去5年均值为100%,去年同期为100%。本年度美豆延迟播种,大豆整体进度较往年较慢,优良率相比往年同期较差。 1.3 美豆出口销售数据 最近,美国农业部公布的美豆出口销售进度报告显示,截止8月29日,美国当前市场年度大豆出口净销售6.94万吨,下一市场年度大豆出口净销售78.84万吨,周出口量119.65万吨。当前市场年度大豆出口中国净销售2.86万吨,下一市场年度大豆出口净销售0万吨,周出口量78万吨。受中米贸易战影响,中国进口美豆数量锐减,美豆出口销售数据一直不佳。相比而言8月份的整体销售数据有所改善。 图 美豆当前年度净销售和本年度出口累计值

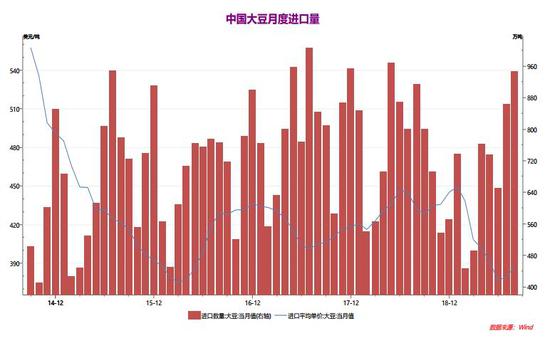

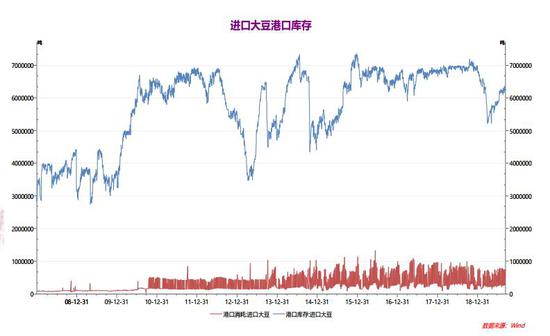

数据来源:Wind资讯 2、中游现货市场 2.1 进口大豆港口库存 按照往年经验,每年的4-9月份是我国集中进口巴西大豆的时期,阿根廷大豆相比巴西大豆到港时间较晚,为每年的6-12月份,数量也相应较少。从11月份起我国开始进口美国大豆,持续时间大概至下年4月。而近两年,由于受贸易战的影响,进口经验已经不再适用,国内进口美豆数量大幅锐减。海关总署最近公布的月度进口大豆数据显示,我国8月进口大豆到港数量为948万吨,相比去年同期的915万吨增加3.6%。前几个月,我国进口大豆到港量都维持在一个不太高的水平,相比去年同期而言,数量基本相差不大。我国大豆港口库存相对较为充足,一直保持相对高位,尽管去年同期较低。截止9月9日,我国大豆港口库存量维持在620.99万吨。 图 进口大豆月度到港量

数据来源:Wind资讯 图 进口大豆港口库存和港口消耗

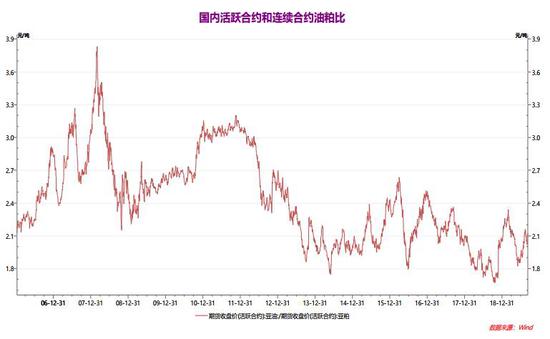

数据来源:Wind资讯 2.2 豆油商业库存 在进口大豆港口库存相对较为充足的背景下,影响豆粕、豆油价格的主要因素为压榨产量、库存水平和销售进度。豆粕和豆油这对矛盾的统一体,从2012年开始后的几年时间里一直维持着粕强油弱的状态。这一现象从2015年开始缓解,随着油脂价格底部的不断抬升,粕强油弱的局面逐步改善,油粕比维持低位震荡状态,但整体数值依然较低。在港口大豆供给处于相对充足状态的情况下,豆粕和豆油库存在油厂开工率的变化下,此消彼长。截止8月27日,豆油的商业库存量为132.5万吨,和棕榈(4708, 20.00,0.43%)油港口库存55.4万吨相比,豆油库存处于高位水平,但相比去年同期成下降趋势。 图 国内活跃合约油粕比

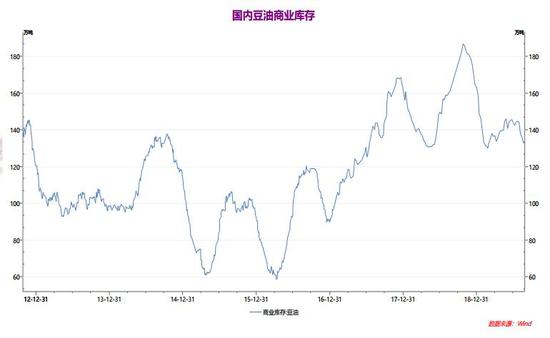

数据来源:Wind资讯 图 豆油商业库存

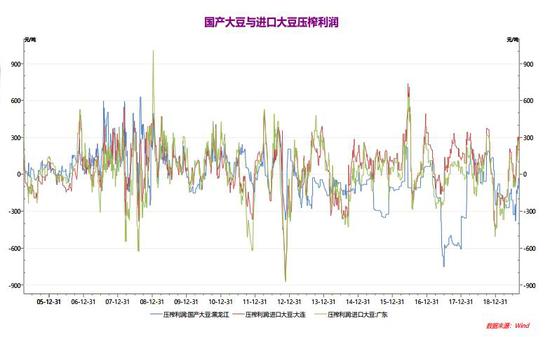

数据来源:Wind资讯 2.3 油厂压榨利润 本年度,黑龙江大豆的压榨利润一直处于亏损状态。二季度开始,整体压榨利润成下行走势,三季度开始不断回升。国产、进口大豆榨利走势基本相同,后续存在继续走高的可能性。本周数据显示,截止9月9日,国产黑龙江大豆现货压榨利润为-76元/吨,上周末为-36元/吨;进口大连港大豆现货压榨利润为255元/吨,上周末为255元/吨;进口广东港大豆现货压榨利润为215元/吨,上周末为238元/吨。 图 现货大豆压榨利润图

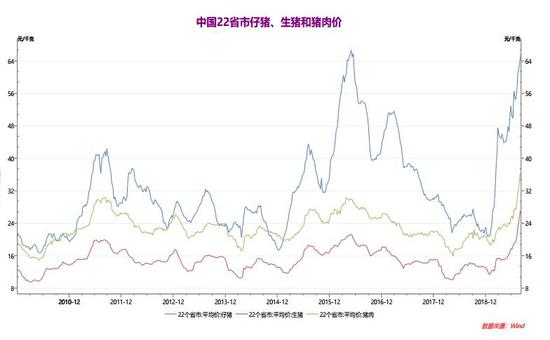

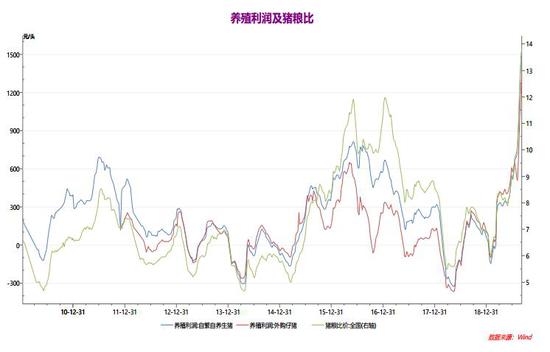

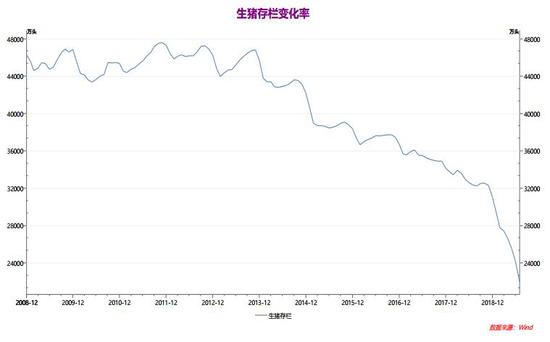

数据来源:Wind资讯 3、下游消费市场 存栏量持续下降 生猪价格不断上涨 我国一直很难走出猪周期的怪圈,蛛网理论在我国猪肉价格的变化过程中往往表现的淋漓尽致,“价高伤民,价贱伤农”的怪圈似乎很难打破。整个猪周期的循环轨迹是,猪肉价格持续上涨——母猪存栏量大增——生猪供应供大于求——猪肉价格大幅下跌——能繁母猪大量淘汰——生猪供应持续减少——猪肉价格不断上涨,周而复始。 而最近几年,猪周期的理论却没有很好的履行,经过了猪肉价格的不断上涨,猪粮比、养殖利润都得到了很好的恢复,但是生猪存栏量和能繁母猪存栏量仍在持续下降的阶段,未见拐点。可能原因还是和近两年的环保政策有关。本年度在非洲猪瘟的影响下,能繁母猪存栏量和生猪存栏量出现了加速下降趋势,市场上生猪供应量大幅缺少,猪价出现报复性上涨。为了缓解猪肉供给的压力,国家出台政策鼓励养猪,预计2020年度可以缓解猪肉供应问题。 目前生猪价格、猪仔价格、猪粮比、养殖利润均出现了大幅上涨的趋势,生猪存栏量持续下跌,尚未出现明显反弹迹象。一般而言,从养殖利润的恢复,生猪存栏量止跌反弹,到饲料需求有所好转至少需要3个月的时间差,豆粕的饲料需求才可能出现大幅好转迹象。持续观察生猪存栏量的变化,预估豆粕需求启动的时间。 图 中国22省市仔猪、生猪和猪肉价

数据来源:Wind资讯 图 养殖利润及猪粮比

数据来源:Wind资讯 图 生猪存栏量和能繁母猪存栏量

数据来源:Wind资讯 二、价差和资金分析 1、期现价差 截止9月9日,WIND资讯公布的蛋白粕现货均价为3066元/吨,油脂方面,豆油现货均价为6044.74元/吨。豆粕2001、2005合约价格分别为2867元/吨、2751元/吨,呈贴水排列。豆油2001、2005合约价格分别为6066元/吨、6004元/吨,呈平水排列。按照目前现货均价报价来算,相对于豆粕主力2001合约9月9日收盘价,期货合约贴水199元/吨;相对于豆油主力2001合约9月9日收盘价,期货合约升水21.26元/吨。从品种合约之间的价差排列关系可以看出,目前豆粕2001、2005合约呈贴水排列,对多头更为有利;豆油三个合约之间的价差呈现平水排列,暂时无更多指导意义。从现在的豆粕合约期现价差,合约排列方式,豆粕的基本面情况,对国内粕价格利多作用有限。 2、基金持仓 美国商品期货交易委员会CFTC公布的CBOT美大豆期货持仓报告显示,非商业基金持仓从2018年4月开始减少净多单数量,一直持续至今仍未改变。截止到9月3日当周,非商业基金持仓净多头寸从上周-29967手减持到-24984手。CBOT美豆粕期货持仓报告显示,非商业基金持仓净多头寸从上周-5842手增持到-15343手。CBOT美豆油期货持仓报告显示,非商业基金持仓净多头寸从上周20252手增持到24755手。按照目前的持仓情况来看,非商业持仓较前期看空美豆、美豆粕后市价格,看多美豆油价格。 图 CFTC大豆非商业净多持仓

数据来源:Wind资讯 图 CFTC豆粕非商业净多持仓

数据来源:Wind资讯 图 CFTC豆油非商业净多持仓

数据来源:Wind资讯 第三部分 策略方案 大豆:国家鼓励种植大豆,关注天气影响 1、技术分析:周线图上,大豆2001合约价格从2014年9月开始下跌至今,一直位于下跌趋势线以下,这种状况尚未改变。日线图上,大豆价格围绕在3300-3700区间震荡。无论从图形上还是从基本面上来看,大豆的做多动能都不如豆粕和豆油,我们更倾向于做多豆油和豆粕。整体大豆还是考虑一种区间震荡偏多的思路对待。 2、具体策略 建仓方式:本次大豆操作拟采用【3300-3700】震荡区间操作。按照目前点位来看,我们更倾向于震荡偏多。 持仓周期:4-8周 建仓仓位:初期资金拟定在0%-10%左右,后期可能会根据资金量情况和各品种行情重新分布仓位。 止盈止损:下跌跌破震荡区间的下边沿止损或者根据当时入场情况,设置止损。 3、可能的风险点:国产大豆本年度丰产,且进口大豆价格不涨。 豆粕:内强外弱,豆粕延续前期震荡格局,存在向上突破的可能性 1、技术分析:周线图上,豆粕2001合约价格从2015年11月27日创出低点2287点开始至今,一直在2600-3500大区间震荡。本年度4月30日,下跌创出近期低点2613点。本年度中米贸易战的持续影响,导致内外盘走势严重背离。整体国内豆粕走势与基本面存在短期脱离,几次快速下跌都是受到了贸易战缓解消息的影响。两次蓄势上冲3000点大关,都被贸易战缓解消息影响,未能冲破。目前来看3000一线压力很大,可以看做是多空力量的分水岭,一旦价格上涨打破3000点,多头上涨500点可能性很大。从周线方面来看,两次上冲未果,将回调测试2800支撑位。目前将继续观测。如果站稳,等待再次上涨的机会,但是应该会盘整几周,再次蓄力。一方面,外盘美豆由于本年度减产预期和中国进口量的锐减使得价格未能上涨。而国内豆粕因为征税增加影响和非洲猪瘟影响,价格持续震荡。目前豆粕主力2001期货价格和现货价格呈现贴水态势,现货价格对其支撑作用仍存。下方支撑位目前来看就是2800和2600;而上方压力位明显3000点。短期内,豆粕价格仍处震荡态势,若在冲破3000点一线企稳,非常大概率一波上涨,若基本面配合,反弹到3500点可能性非常大。当然豆粕价格继续在2800-3000点区间震荡的可能性更大。上下区间边沿,均较难突破。 2、季节性分析:作为大豆主要生产国的美国,其种植面积、天气情况、季节性规律等因素更容易成为投资者的炒作题材。一般情况下,美豆类价格在每年的秋季都会出现一个季节性收割低点。这种季节性规律为投资者提供了一个参考,但价格的具体变化还是要受到供需关系的影响。 3、综上所述,我们认为一方面,在国内港口库存量持续高位震荡,受非洲猪瘟影响(但有养鸡类饲料补充)豆粕需求短期内难以大幅增长的背景下,豆粕上方空间压力重重,3000点压力很难打破。另一方面,美豆本年度减产,中米贸易站炒作不断反复,进口尚未恢复,国内豆粕价格有支撑力,四季度豆粕价格很难回归简单的基本面影响,震荡上涨概率较大。 4、具体策略 建仓方式:本次豆粕操作拟采用【2800-3000】震荡区间建仓等待突破3000点位的趋势操作方法。主要形式是参与豆粕期货价格的震荡上涨行情,出现短期内急速下跌或者强势突破震荡区间都是很好的建仓机会。 持仓周期:4-8周 建仓仓位:初期资金拟定在0%-40%左右,后期可能会根据资金量情况和各品种行情重新分布仓位。 止盈止损:本次属于布局豆粕在震荡区间内的震荡行情以及突破震荡区间的趋势行情。所以止盈止损都要根据进场点位,能容忍的资金回撤,以及其他品种盈利情况作出细致的布局。主要采取滚动开仓、平仓操作。具体见交易计划书。 风险控制:下跌跌破震荡区间的下边沿止损 5、可能的风险点:中米贸易战停止,豆粕价格受消息影响快速下跌。 豆油:底部抬高,存在继续上涨的可能性 1、技术分析:周线图上,豆油2001合约价格已经上涨突破了2017年的下跌趋势线,且目前来看图形良好。日线图上,豆油价格在6000点以上盘整很长时间,积蓄力量继续上涨。我们短期内以6000点整数关口为界限,6000点以上只做多,价格下破6000点位止损。6000点以下则认为此轮反弹失败。 2、季节性分析:作为大豆主要生产国的美国,其种植面积、天气情况、季节性规律等因素更容易成为投资者的炒作题材。一般情况下,美豆类价格在每年的秋季都会出现一个季节性收割低点。这种季节性规律为投资者提供了一个参考,但价格的具体变化还是要受到供需关系的影响。 3、综上所述,我们认为一方面,在国内港口库存量持续高位震荡,豆油现货基差趋弱,豆油需求短期内难以大幅增长的背景下,豆油上方空间压力重重。另一方面,美豆本年度减产,中米贸易站炒作不断反复,CFTC豆油基金持仓量等多因素的支撑作用下,四季度豆油价格有望继续震荡上涨,概率较大。 4、具体策略 建仓方式:本次豆油操作以6000点位整数关口为界限,6000点以上参与豆油行情的震荡上涨,6000点位止损。6000点位以下认为次轮反弹失败,再考虑是否做空。首选策略依然是参与豆油的震荡上涨行情。 持仓周期:4-8周 建仓仓位:初期资金拟定在0%-20%左右,后期可能会根据资金量情况和各品种行情重新分布仓位。 止盈止损:6000点止损,具体见交易计划书。 5、可能的风险点:中米贸易战停止,豆油需求萎缩或豆粕需求大幅增长(生猪养殖)。 中衍期货1队 陈芳 |

|

|  |

|