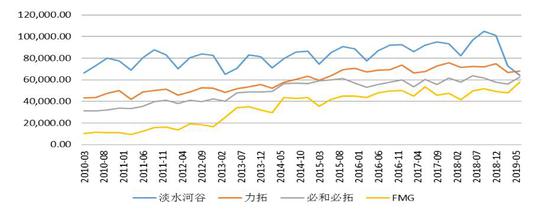

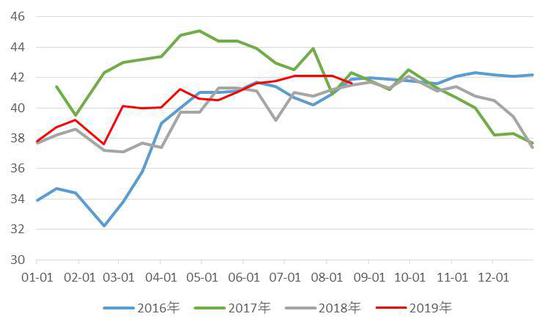

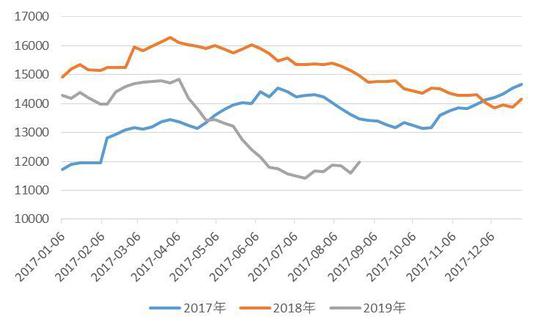

要点:如果四大矿山不再出现矿难事故等灾害影响,铁矿(650, 15.00, 2.36%)石的供需格局将由上半年的紧张逐渐趋于宽松,铁矿石价格再难回归上半年的强势。今年后面几个月四大矿山产销都将明显高于上半年,我国港口的到港量也将呈现上升趋势。那么铁矿石后期走势重点取决于消费变化,后面几个月的限产力度整体会强于上半年,而且钢厂利润回吐导致生产积极性受挫,生铁产量难以超越金五银六,但有望好于去年同期。后期关注金九银十旺季行情,今年由于70周年大庆的限产要求,预计消费旺季会有所推迟,但旺季不会缺席,钢厂低库存水平必然有补库需求,所以铁矿石有望走出季节性反弹行情。 回顾8月份铁矿石价格一泻千里,瞬间跌落神坛,一个月的时间从760点的高位跌至600点以下,最大跌幅愈25%。8月初时特朗普突然宣布9月1日起对我国加征征税,这一利空消息成为铁矿石暴跌开启的导火索,宏观利空叠加矿山增产、缺口回补预期,铁矿石价格弱势尽显。月底时中米贸易摩擦再度恶化,宏观层面的系统性风险升温,铁矿价格弱势震荡。 一、供给端 (一)全球供应情况 今年上半年由于淡水河谷矿难和澳洲飓风影响,全球矿山产量明显下降。根据四大矿山二季度季报显示,二季度淡水河谷铁矿石产量6406万吨,环比降12.1%,同比降33.8%;上半年铁矿石产量13692.7万吨,同比降23.4%;二季度力拓铁矿石产量6814.1万吨,环比增2.3%,同比降5.8%;上半年力拓铁矿石产量13472.2万吨,同比降6.3%;必和必拓二季度产量6259.5万吨,环比增11.5%,同比降1.5%;上半年必和必拓产量11871.2万吨,同比降2.1%;FMG二季度产量5760万吨,环比增20%,同比增15.7%;上半年FMG产量10560万吨,同比增幅15.5%。合计来看,上半年四大矿山产量4.96亿吨,同比减少3916.6万吨,降幅7.3%。 图1:四大矿山产量(千吨)

数据来源与整理:wind、西部期货 四大矿山销量情况。根据四大矿山上半年的发运情况以及公司财报公布的年度销量目标可以进行估算下半年及全年销量情况。上半年四大矿山销量合计51329.8万吨,同比下降5078万吨。下半年由于淡水河谷对销量目标的乐观预期,以及必和必拓和FMG均上调了2020财年销量目标,经估算可得,今年下半年四大矿山销量将会较上半年明显放量,但依然低于去年同期,预计下半年销量同比下降400.3万吨,降幅明显缩小。全年预计四大矿山销量10.91亿吨,同比下降5478.1万吨。考虑到非主流矿山的复产和增产,预计全年全球发运量将小幅低于去年同期。

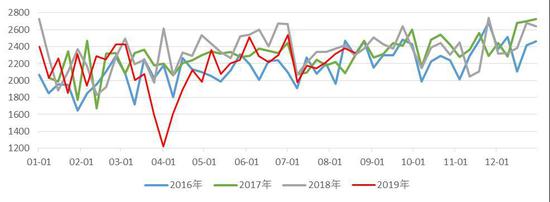

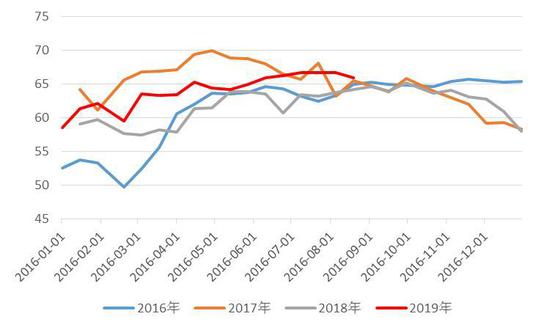

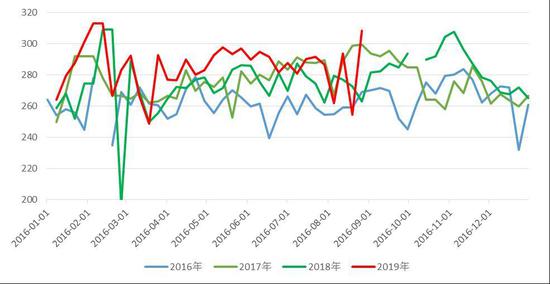

数据来源与整理:wind、西部期货 根据mysteel调研,8月前3周澳洲和巴西累计发运量7030万吨,同比微降1%;年初至今累计发运量7.3亿吨,同比降幅7.4%。随着淡水河谷矿山复产和澳洲矿山恢复发运,后期铁矿石发运量将继续增加,并将超越去年同期。 图2:澳洲巴西铁矿石发运量合计

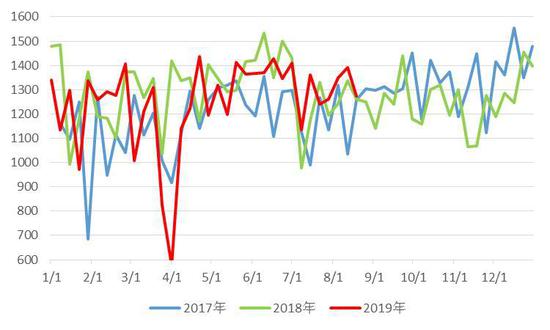

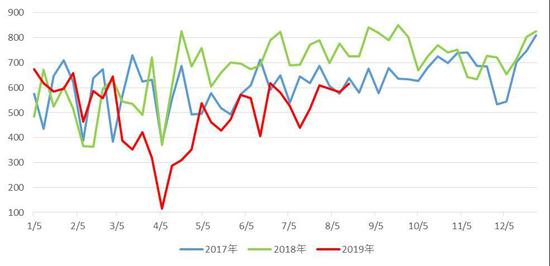

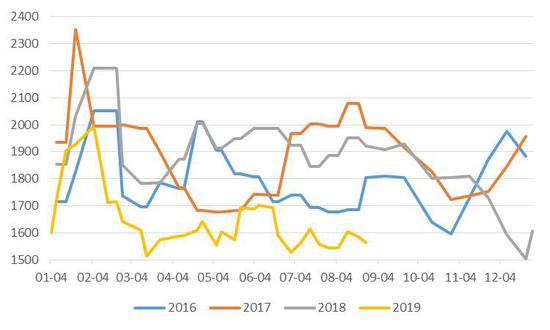

数据来源与整理:mysteel、西部期货 分矿山来看,从7月份开始,力拓、必和必拓、FMG三大矿山发至中国的量已经开始稳定超越去年同期,一季度的飓风对发运量的影响已经基本消除,截至8月16日当周,澳洲三大矿山发运至中国1272.8万吨,同比增1%,年初至今累计发运量同比降幅3.9%;淡水河谷由于依然有停产矿山,其发运量一直低于去年同期,预计今年后期发运量会有明显增量,截至8月16日当周,淡水河谷发运量615.9万吨,同比降幅15%,年初至今累计发运量降幅21.9%。 图3:力拓、必和必拓、FMG发至中国量

数据来源与整理:mysteel、西部期货 图4:淡水河谷铁矿石发运量

数据来源与整理:mysteel、西部期货 (二)国内供应情况 1.国产铁精粉产量。根据mysteel调研,年初至8月16日当周,矿山铁精粉产量累计为1.72亿吨,同比增加438万吨,增幅2.6%;今年以来矿山产能利用率持续攀升,截至8月16日当周,矿山产能利用率为65.99%,同比上升1.79个百分点。今年铁矿石价格高企,刺激国产矿扩产,但由于环保方面的限制,预计全年增幅3%左右,增量非常有限。 图5:266座矿山铁精粉产量

数据来源与整理:mysteel、西部期货 图6:矿山产能利用率

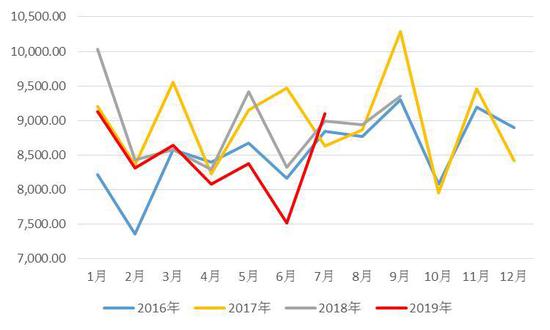

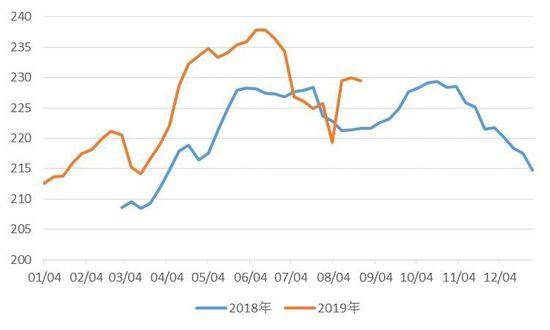

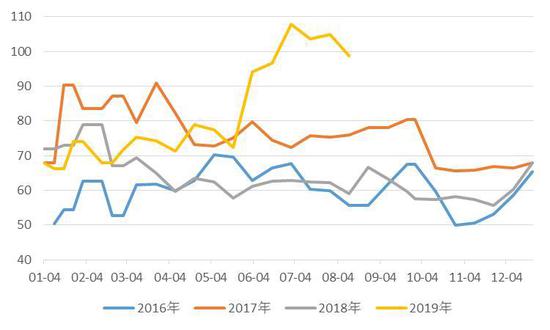

数据来源与整理:mysteel、西部期货 2.进口情况。今年1-7月我国铁矿石进口量5.9亿吨,同比减少3057.5万吨,降幅4.9%;7月份进口量大幅增加至9101.6万吨,同比增加1.2%,环比增21.1%。7月份由于进口利润高企以及矿山发运量的恢复,我国进口量大幅攀升,后期预计进口量将会维持在高位水平。 图7:铁矿石进口量

数据来源与整理:mysteel、西部期货 供给小结:年初淡水河谷的矿难和澳洲飓风对矿山生产和发运的影响逐渐消除,目前来看,除了淡水河谷仍然有尚未复产的矿山以外,澳洲矿山产量和销量的增幅较为明显。根据我们的预估,下半年四大矿山的销量较上半年明显回升,但比去年同期依然有所下降,约降400万吨。全年来看,预计四大矿山销量10.91亿吨,同比下降5478.1万吨。考虑到非主流矿山的复产和增产,预计全年全球发运量将小幅低于去年同期。 二、需求端 铁矿石主要用于炼铁,生铁的产量决定了铁矿石的需求。我国生铁产量超过全球生铁产量的60%,所以我国钢铁行业对全球铁矿石的消费起到了举足轻重的作用。今年上半年由于我国钢铁行业环保限产放松以及钢厂高利润驱动的高增产使得生铁产量增幅很大,mysteel调研的247家钢厂6月中旬日均铁水产量达到237.83万吨的历史高位,7月份由于唐山限产趋严,日均铁水产量大幅下滑,7月底日均铁水产量最低至219.34万吨,8月份环保限产放松,日均铁水产量有所回升,依然低于6月份的高位水平。截至8月23日当周,mysteel调研的247家钢厂日均铁水产量229.5万吨,同比增幅3.6%。今年1-7月我国生铁产量累计为4.73亿吨,同比增幅6.7%,生铁产量的大幅增长拉动了铁矿石的消费。 8月份环保限产明显放松,但由于钢厂利润大幅缩水,多数钢厂处于盈亏平衡,钢厂自发限产增多,所以8月份生铁产量预计高于7月份,但低于6月份。9月临近建国70周年大庆,京津冀及周边地区限产趋严的预期增强,所以9月份生铁产量将进一步受限,从而抑制铁矿石的消费。 长期来看,影响铁矿石消费的主要因素包括环保限产政策和钢厂利润。今年后期钢厂利润将维持在无利润-低利润区间,生产积极性受到抑制,采暖季环保限产政策虽然弱于去年同期,但将严于今年上半年,所以可以预计,今年后期的日均铁水产量将高于去年同期,但明显低于今年上半年。 图8:247家钢厂日均铁水产量

数据来源与整理:mysteel、西部期货 图9:生铁累计产量

数据来源与整理:mysteel、西部期货 三、库存情况 港口库存——从今年4月初开始港口库存持续下降,7月中旬开始港口库存止降回升,8月份港口库存随着到港量的波动先降后增,截至8月23日当周,45港港口库存累计为11984.33万吨,同比下降2977万吨,降幅20%。今年港口库存自高位大幅回落反映了铁矿石供给收缩需求强劲的格局变化,充足的港口库存保障了国内的消费需求。后期关注港口库存变化,预计后期港口库存的大趋势将是缓慢回升,9、10月份消费转好,港口库存有望阶段性下降。 今年以来日均疏港量保持强劲,年初至今疏港量同比增幅4.9%,反映了铁矿石需求较为强劲。 图10:港口库存

数据来源与整理:mysteel、西部期货 图11:日均疏港量

数据来源与整理:mysteel、西部期货 钢厂库存——今年以来,钢厂的铁矿石库存持续位于历史低位水平,反映了钢厂对于铁矿石随用随买的心态,特别是铁矿价格大幅上涨之后,钢厂更是谨慎补库,维持低库存运营。根据mysteel调研,截至8月23日当周,64家样本钢厂的进口矿库存1563.88万吨,同比降幅18.6%。进口矿高价格迫使钢厂增加国产矿使用以降低成本,从5月下旬开始,样本钢厂的国产矿库存大幅增加,截至8月16日当周,样本钢厂国产矿库存98.72万吨,同比增幅67.3%。目前国产矿价格已经低于进口矿,具有了价格优势,濒临亏损的钢厂逐渐转向采购国产矿。 超低的钢厂库存失去了价格缓冲垫作用,一旦终端消费启动,钢厂限产放松,补库需求对铁矿石价格将有支撑作用。 图12:钢厂进口矿库存

数据来源与整理:mysteel、西部期货 图13:钢厂国产矿库存

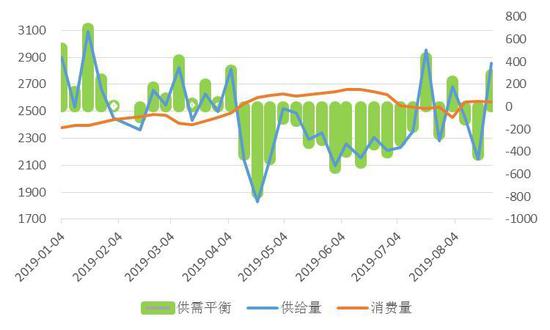

数据来源与整理:mysteel、西部期货 四、供需平衡 从全球供需平衡来讲,据统计,2018年全球铁矿石产量22.09亿吨,全球生铁产量12.35亿吨,换算铁矿石消费量为19.75亿吨,2018年全球铁矿石过剩2.33亿吨。根据今年上半年的生产消费表现来进行最优极限预估,即在假设供给最大减产和消费最大增速的情况下,今年全球铁矿石依然过剩9500万吨左右。所以全球铁矿石并不会出现短缺,而是过剩情况得到了极大缓解。 从国内供需平衡来讲,随着四大矿山陆续恢复生产和发运,铁矿石的供应量已经在大幅回升,我国的到港量也即将恢复矿难前的正常水平区间,那么供应完全能够覆盖消费量,供需将会进一步呈现宽松趋势。从图14(国内供需平衡)可以看到,自7月下旬以来我国铁矿石的供需呈现平衡状态,在均衡状态上下波动。可以预计,后期到港量仍有上升空间,而消费量难以突破4、5月份时的高点,那么后期很难再出现供大于需的局面,供需宽松将进一步显现。 图14:国内供需平衡

数据来源与整理:mysteel、西部期货 五、后市展望 综上分析,如果四大矿山不再出现矿难事故等灾害影响,铁矿石的供需格局将由上半年的紧张逐渐趋于宽松,铁矿石价格再难回归上半年的强势。今年后面几个月四大矿山产销都将明显高于上半年,我国港口的到港量也将呈现上升趋势。那么铁矿石后期走势重点取决于消费变化,后面几个月的限产力度整体会强于上半年,而且钢厂利润回吐导致生产积极性受挫,生铁产量难以超越金五银六,但有望好于去年同期。后期关注金九银十旺季行情,今年由于70周年大庆的限产要求,预计消费旺季会有所推迟,但旺季不会缺席,钢厂低库存水平必然有补库需求,所以铁矿石有望走出季节性反弹行情。 主要风险:环保限产超预期,宏观系统性风险。 六、策略建议 1.铁矿石01合约在【550,600】区间建立多单,目标价位区间【650,700】。 2.铁矿石01-05正套 策略逻辑:铁矿石基本面近强远弱格局;即将来临的消费旺季对近月合约的支撑;当前基差170点附近,高基差支撑 建仓区间:价差20-50点区间 主要风险:基差大幅走弱 西部期货期权2队 谢栩 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);