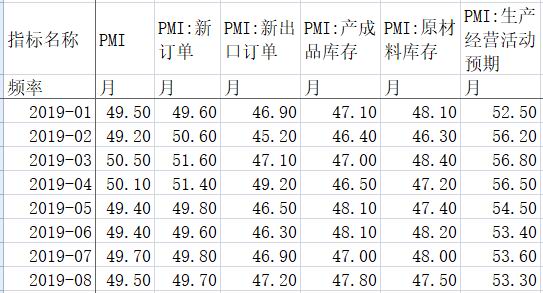

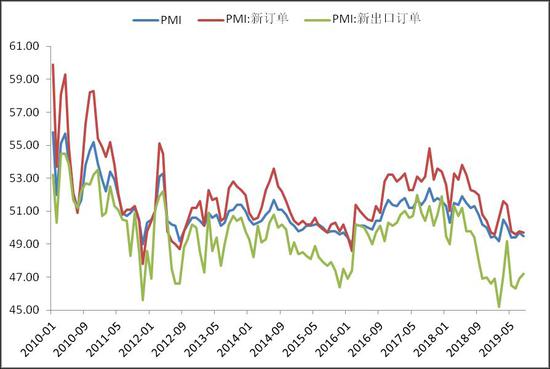

1、需求端 在提到聚烯烃需求之前,我们先看一下整个制造业景气情况的指标。2019年1-8月份,制造业PMI数据表现不佳,多个月份处在荣枯线—50以下,具体数值如下表所示:

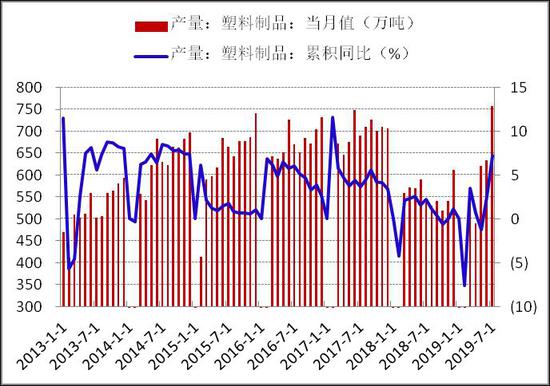

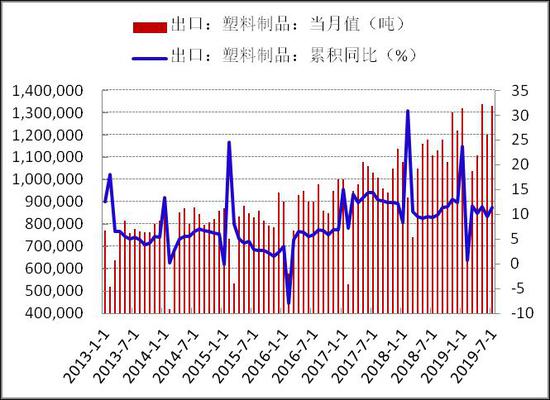

1.1、需求端:塑料(7150, 5.00, 0.07%)制品 聚烯烃需求方面,主要关注塑料制品、膜类制品和消费终端制品(主要是汽车和白色家电)。 塑料制品方面,2019年1-7月份塑料制品累计产量5321.4万吨,累计同比增长7.2%。2019年1-7月份塑料制品累计出口802.1万吨,累计同比增长11.3%。塑料制品出口数据明显好于产量数据,一定程度上反映了塑料制品内需增速不佳。

1.2、需求端:膜类制品 膜类制品方面,膜类制品中用相当一部分量用于快递包装。2019年1-7月份规模以上快递量累计3300745.5万件,累计同比增长26.2%,增速不及去年同期的27.5%。同时需要注意的是,《快递封装用品》新标于2018年9月1日开始实施,其中规定塑料薄膜类快递包装袋的最低厚度要求由原先的0.06mm降到0.03mm。新标的实施无疑会对膜类制品的需求造成明显的负向影响。

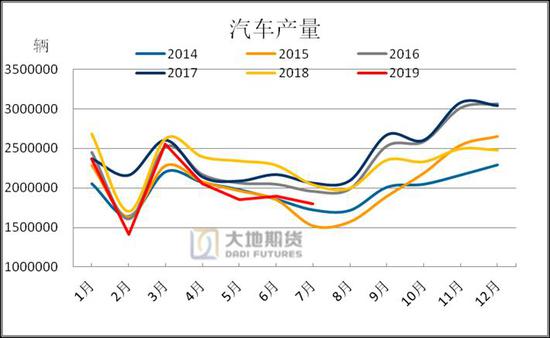

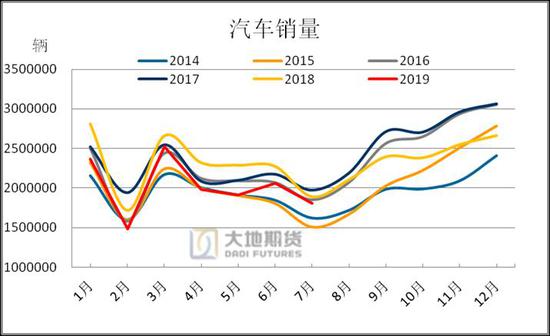

1.3、需求端:汽车 近年来汽车产业飞速发展,随之而来的是国内汽车保有量快速增长,汽车市场趋于饱和。为了鼓励对小排量汽车的消费,我国于2015年10月1日开始实行购置税减半的政策,刺激了汽车产量和销量走强。2017年购置税优惠力度减半,汽车产量和销量增速较2016年有所下滑,2018年汽车购置税重回10%,刺激作用消退,加之2018年经济下行压力较大,汽车产量和销量增速明显下滑。截止2019年7月,汽车累计产量同比下降13.2%,汽车累计销量同比下降10.1%。

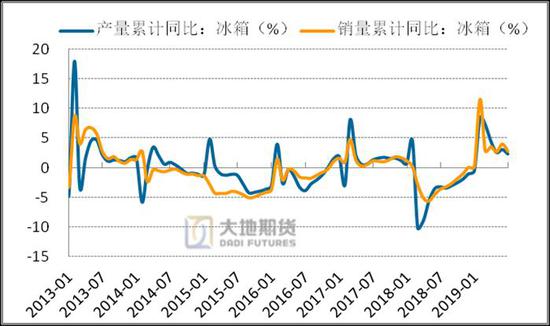

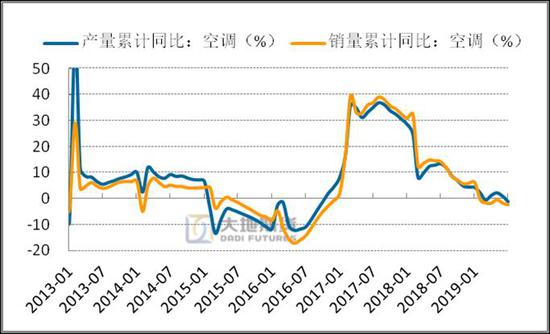

1.4、需求端:白色家电 白色家电的需求与房地产数据相关,特别与商品房销售面积紧密相关。在中央多次强调“房住不炒”的背景下,2018年商品房销售面积增速显著回落至5%以下,步入2019年之后,商品房销售面积增速呈现负增长。随着商品房销售面积增速放缓,白色家电的产量和销量增速也出现明显下滑。截止2019年6月,洗衣机产量和销量累计同比增速分别为4.57%和1.75%;冰箱产量和销量累计同比增速分别为2.35%和2.84%;空调产量和销量累计同比增速分别为-1.12%和-2.31%。

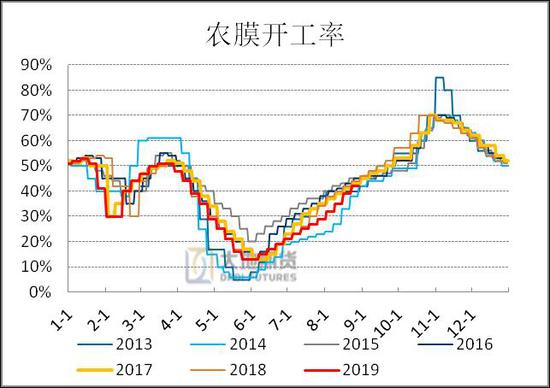

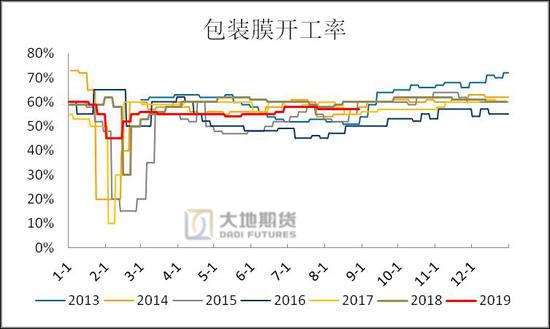

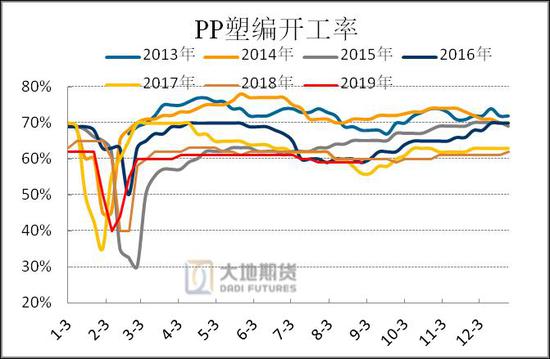

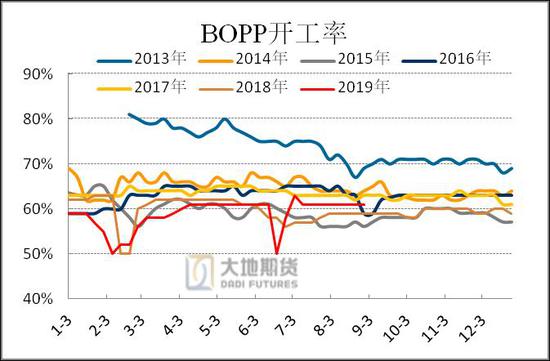

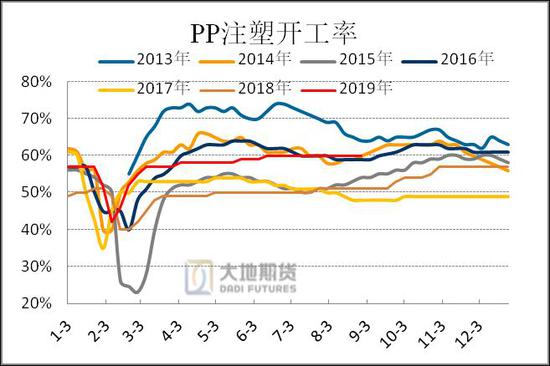

综合而言,2019年截止目前,聚烯烃三大需求板块--塑料制品、膜类制品和消费终端制品(主要是汽车和白色家电)的数据较差。聚烯烃主要下游的开工率也一定程度上验证了聚烯烃需求不佳的情况。

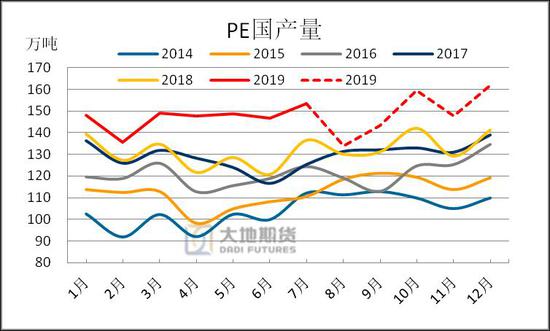

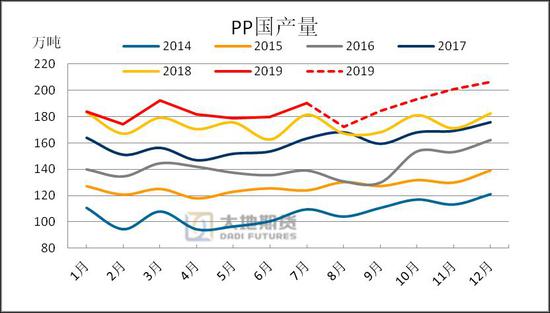

2.1、供应端:国内产量 聚烯烃供应量包括国内产量和进口量。虽然今年聚烯烃装置投产进度有一定程度的延迟,但今年国内聚烯烃产能增速预计仍将超过10%。而且,今年是聚烯烃装置检修小年。两者叠加的结果是聚烯烃国内产量大增。PE装置检修计划集中在8、9月份,PP装置在5月初就逐步进入了集中检修期,PP装置检修期主要集中在二、三季度,所以就上半年而言,PE国内累计产量增速会比PP更大。截止7月份,PE国内产量累计1028.9万吨,同比增长13.15%,PP国内产量累计1277.8万吨,同比增长4.65%。

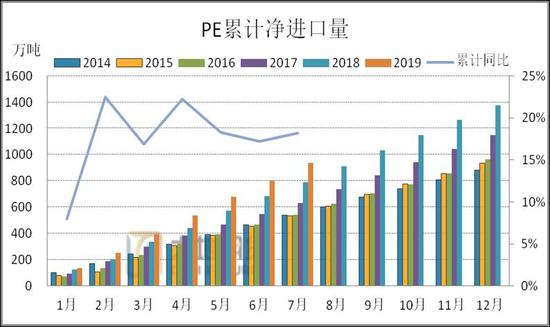

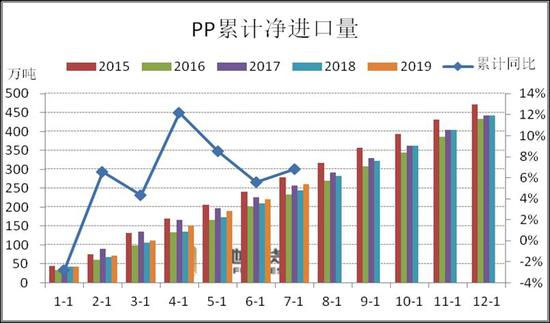

2.2、供应端:净进口量 2019年1-7月份,PE累计净进口量936.8万吨,同比增长18.22%,增幅巨大。2019年1-7月份,PP累计净进口量261.2万吨,同比增长6.83%。

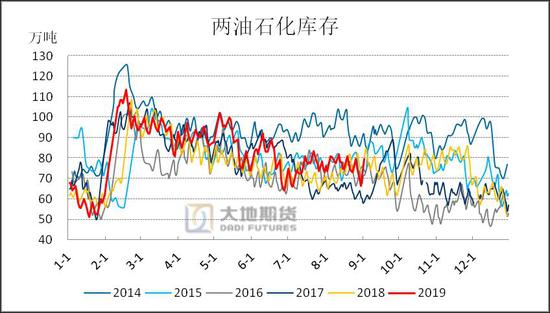

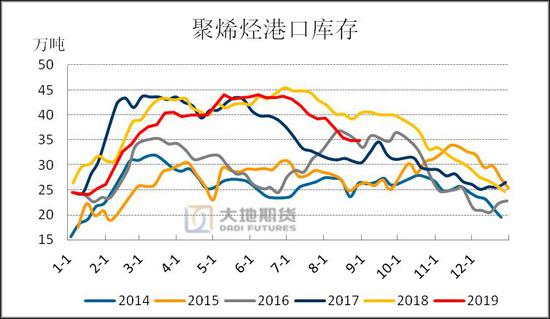

2.3、供应端:聚烯烃库存 春节之后,聚烯烃石化库存大部分时间处在近几年同期高位,这与国内聚烯烃产量高企有关。聚烯烃港口库存则由于进口量巨大的原因,迅速累积至高位。需要说明的是,这里的港口库存数据是三大主港--上海港、黄埔港、天津港库存之和,在进口量如此巨大的情况下,听闻其他小港口的隐性库存也在快速累积,这会对后期聚烯烃进口产生抑制作用。

3、聚烯烃投产计划 截止目前,今年PE国内新增产能28万吨,PP国内新增产能92万吨。预计到2019年底,PE国内新增产能198万吨,PP国内新增产能347万吨(包括粉料),新增产能投放集中在8月份之后,聚烯烃(尤其是PP)将面临新增产能投放带来的供给压力。

4、聚烯烃供需预估 整个1-8月份PE库存累积的量预计在8万吨左右,累库幅度较大。8月份之后PE供应压力预计仍然较大,供应端的压力主要来自于新增产能投产带来的供给增量。PE供需预估数据如下表所示,9月份PE大概率会出现较大幅度的去库,去库量预计在7万吨左右,10-12月份PE出现较大幅度的累库,累库量预计在15万吨。

PP月度库存变化情况较PE差异很大,PP检修期比较平均的分布在5-8月份。进入9月份之后,PP装置检修减少,加上新增产能投放带来的新增产量逐步释放,预计9-12月PP库存大幅累积。PP供需预估数据如下表所示,9-12月份PP的累库量预计达到惊人的37.7万吨。

5、价差 5.1、新料-回料价差 截止8.30,LLDPE优质回料的含税价在6869元/吨,华东LLDPE与优质回料含税价的价差在231元/吨,处在近几年极低值。可以这么说,LLDPE现货价格在6900附近有较大的支撑。

截止8.30,PP拉丝优质回料的含税价在7562元/吨,华东PP拉丝与优质回料含税价的价差在1125元/吨,处在近几年偏高位置。

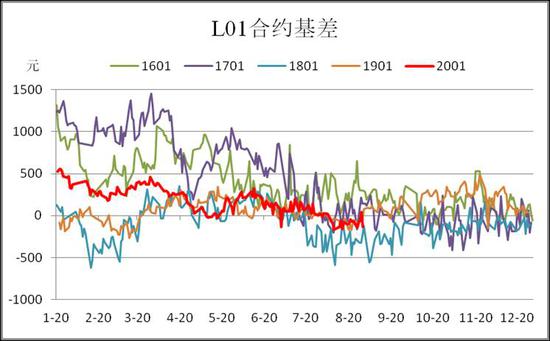

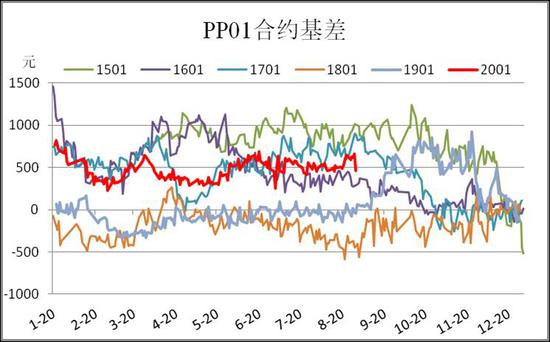

5.2、基差 截至8月30日下午收盘,L2001基差为-135,前值-65。PP2001基差为461,前值645。

6、总结 今年是聚烯烃产能投放大年,产能时间多数在8月份之后,加之今年又是聚烯烃装置的检修小年,聚烯烃的价格重心下移。PE由于进口量增速巨大的原因,PE价格重心下行幅度巨大。根据供需平衡表预测,9月份PE大概率会出现较大幅度的去库。而且LLDPE现货价格在6900附近有较大的支撑。PP检修期比较平均的分布在5-8月份,进入9月份之后,PP装置检修减少,加上新增产能投放带来的新增产量逐步释放,预计9-12月PP库存会大幅累积,PP2001会面临巨大的供给压力。 交易计划:1、在7000~7150区间内逐步布局L2001多单,止损设置在6800-6850,目标位:7300-7450。仓位:20%-25%。2、在7900~8050区间内逐步布局PP2001空单,止损设置在8200-8300,目标位:7500-7600。仓位:20%-25%。 大地期货1队 |

|

|  |

|

微信:

微信: QQ:

QQ: