内容提要: 1、市场利润逐步下滑,装置负荷逐渐下降 月初由于PTA(5198, 54.00, 1.05%)加工的高额利润,国内工厂大部分维持高负荷运行,月初PTA开工负荷在90%左右,后随着期价跌落,加工费出现回落,福海创450万吨/年PTA装置7月9日开始检修,部分工厂装置检修计划推迟,月底由于加工费大幅下降部分工厂临时检修。 2、原油价格冲高回落,上游价格紧跟走势 月初原油价格受OPEC减产计划等影响,价格走高,但随着市场担心需求减缓,无利多支撑原油高位价格,原油价格慢慢下滑,PX价格随之降低,PTA成本区间下移,加工费冲高回落,缩窄至1400-1800元/吨区域,生产商盈利水平从高位显著回落。 3、下游需求表现偏弱,聚酯库存有待消化 7月聚酯工厂实施减产计划,开工负荷不断下降,企业实施降价促销以减少库存,但效果不佳。聚酯产销月初较为低迷,月底有提升的趋势,聚酯需求整体表现偏弱。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | TA01 | 操作品种合约 | | | 操作方向 | 做多 | 操作方向 | | | 入场价区 | 5000-5100 | 入场价区 | | | 目标价区 | 5350 | 目标价区 | | | 止损价区 | 4950 | 止损价区 | |

风险提示: (1)上游原油、PX出现大幅下跌 (2)聚酯需求大幅减少 (3)经济表现低于预期 市场风险情绪下降 一、基本面分析 1、上游PX状况 PX合同货方面,中石化化工销售华东分公司7月份PX合约货结算价格执行6935元/吨(现款6905),较上月结算价上涨155元/吨。8月份PX合约货挂牌价格执行7000元/吨。 装置方面,洛阳石化PX年产量为22.5万吨,该公司于4月21日停机检修,原计划6月底开机,后推迟至7月底。恒逸文莱PX装置推迟开车时间至9月,原计划为7月底。齐鲁石化对二甲苯产能9.5万吨,本月开始PX减产至6200-6300吨/月。 新装置投产方面,韩国现代PX装置产能118万吨,公司考虑扩能,完成时间为2020年6月,产能扩到136万吨。海南炼化二期PX装置100万吨/年,计划9月底投产。 截至7月下旬,亚洲PX装置开工率处于83%左右;上游原油、石脑油价格出现高位回落,MX价格维持高位,亚洲PX利润处于两年低位水平;受PX利润显著下滑影响,亚洲部分企业计划下调装置开工率或检修,这对PX价格构成一定支撑;预计亚洲PX价格呈现震荡走势。 图1:PTA上游原料价格

图2:PX现货利润走势

图3:中石化PX月度结算价

2、PTA供应状况 截至2019年7月,国内PTA产能共计5129万吨。7月份PTA装置停车检修主要有福海创450万吨、江阴汉邦70万吨、华东一套150万吨、宁波利万150万吨装置检修;检修重启装置有蓬威石化90万吨装置江阴汉邦220万吨提至满负生产。根据国内各PTA厂家装置运行负荷计算,7月PTA装置平均负荷处于82%左右,较6月份的平均负荷持平。7月上旬PTA厂家控制出货,整体供应变现宽松。 图4:PTA装置开工率

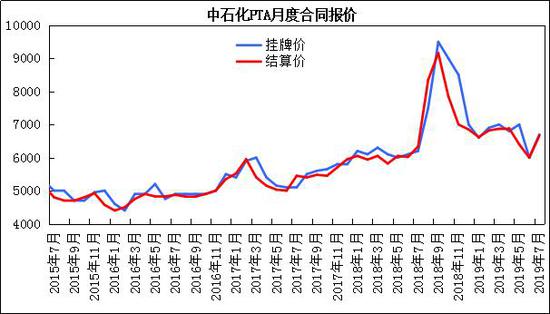

3、合同货报价状况 PTA合同货方面,中石化7月PTA结算价格执行6670元/吨,较上月结算价格上涨670元/吨。中石化8月PTA挂牌价格暂执行6100元/吨,较7月挂牌价格下调600元/吨。 截至7月29日PTA华东市场报价在5470元/吨,较上月下跌约875元/吨;外盘现货价格报至720美元/吨,较上月下跌约25美元/吨。7月份PX价格从838美元/吨下跌至831.92美元/吨CFR中国,下跌约6.08美元/吨,跌幅约0.69%,国内PTA生产商动态加工费处于1200至2050元/吨左右,7月上中旬加工费处于1800-2050元/吨区域,下旬随着PTA现货价格大幅回落,加工费逐步缩窄至1200-1500元/吨区域,生产商盈利水平从高位显著回落。 图5:中石化PTA月度合同报价

图6:PTA价格与利润走势

4、库存状况 截至7月28日,郑州商品交易所的仓单为49974张,有效预报为900张,总共约有24.9万吨左右,较6月份增加3.74万吨左右,整体仓单出现明显增加。PTA厂家库存维持在2-3天左右,库存较上月持平。 图7:PTA仓单期价走势

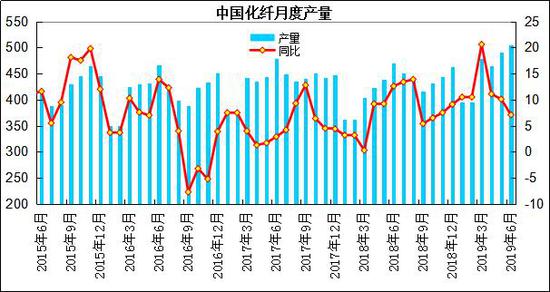

5、聚酯化纤状况 国家统计局公布的数据显示,6月化纤产量为505.10万吨,环比上涨2.93%,同比增长7.10%;1-6月化纤累计产量为2803.7万吨,累计同比增长12.0%。 截至7月26日,聚酯切片装置的平均开工率在85.17%左右,较上月底回落3.07个百分点;涤纶长丝装置的平均开工率在93.8%左右,较上月下降3.0个百分点。江浙织机综合开机率为52.6%左右,较上月底降低2.5个百分点。江浙主流涤纶长丝工厂的库存天数在16-35天,其中涤纶POY在6-18天附近的水平;涤纶DTY在18-27天附近;涤纶FDY在8-16天附近。聚酯切片行业库存天数为1-7天。聚酯工厂开工自高位回落,织造企业开工也出现下滑,涤丝企业库存继续增加,下游坯布市场库存处于高位。下旬涤丝市场价格屡创近两年新低,下游织造、加弹工厂利润回流,采购原料积极性较前期提升,呈现去库存态势,聚酯需求整体表现偏弱。 图8:中国化纤月度产量

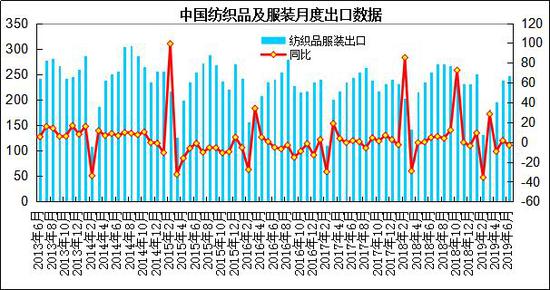

6、纺织服装出口状况 据中国海关总署公布的统计数据显示,6月纺织品服装出口额为246.5亿美元,环比增长3.42%,同比下降3.23%。其中,纺织品(包括纺织纱线、织物及制品)出口额为103.1亿美元,同比下降3.47%;服装(包括服装及衣着附件)出口额为143.4亿美元,同比下降3.06%。1-6月纺织品服装累计出口额为1242.3亿美元,同比下降2.37%,其中纺织品累计出口额为586.2亿美元,同比增长0.7%;服装累计出口额为656.1亿美元,同比下降4.9%。 图9:中国纺织品服装出口

二、观点总结 综上所述,7月PX价格总体出现较大幅度的下跌,月底渐渐持稳,PTA成本区间下移,PTA加工费回落至1100-1500元/吨的正常水平;供应方面,由于福海创450万吨大型装置检修,PTA装置开工较上月偏低,下月福海创装置有重启计划。下游聚酯持续减产降库,聚酯工厂负荷下降明显,产销在月底回暖显著;8月是传统织造行业采购周期,终端有望回暖,预计PTA8月进入震荡筑底走势,操作上应以低位建仓做多为主。 图10:PTA主力合约走势

三、操作策略 亚洲PX价格震荡调整,PTA成本端渐趋稳定,加工费回落至1100-1500元/吨左右;下游聚酯行业减产降负,目前聚酯开工率较上月底明显下降,8月聚酯产销有望回暖,下游需求情况预计得到改善。预计PTA行情开始震荡筑底走势。PTA2001合约宜采取逢低做多交易的策略。技术上,TA2001合约期价面临5300-5400区域压力,下方趋于考验5000关口区域支撑;预计8月份主要处于5000-5600区间波动。 1、短线策略 7月份PTA主力合约呈现大起大落走势,出现两次涨停和两次跌停,截止7月30日,PTA主力合约期价为5362元/吨,较上月底下降558元/吨。月度最高达6612元/吨,最低达5256元/吨,波动幅度较大。8月下游产销情况将对PTA价格起到关键影响。建议日内交易以60-120区间为宜,周度交易以220-350区间为宜;注重节奏的把握及仓位控制,作好资金管理。 2、中线交易策略 (1)资金管理:本次交易拟投入总资金的15%-25%,分批建仓后持仓金额比例不超出总资金的30%。 (2)持仓成本:TA2001合约采取低位建仓策略,建仓区间5000-5100元/吨,持仓成本控制在5050 (3)风险控制:若收盘价跌破4950元/吨,对全部头寸作止损处理。 (4)持仓周期:本次交易持仓预计2个月,视行情变化及基本面情况进行调整。 (5)止盈计划:当期价向我们策略方向运行,目标看向5350元/吨。视盘面状况及技术走势可滚动交易,逐步获利止盈。 (6)风险收益比评估:预期风险收益比为3:1。 【风险因素】 (1)上游原油、PX出现大幅下跌 (2)聚酯需求大幅减少 (3)经济表现低于预期 市场风险情绪下降 3、企业套保策略 8月份,生产企业可待TA2001合约期价处于5400至5500元/吨时,适当介入卖出套保;下游消费企业可在TA2001合约期价处于处于5000至5100元/吨时,适当介入多单套保头寸,防范未来PTA价格大幅波动,锁定采购成本。 瑞达期货 |

|

|  |

|