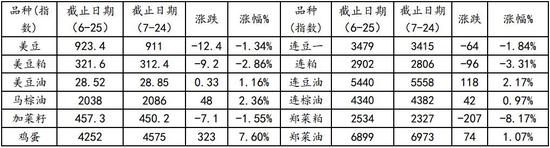

主要结论 对于8月的油脂油料市场,天气成为关键所在,美国大豆(3390, 10.00, 0.30%)主产区天气或将成为主导CBOT大豆的方向。目前市场对于美国种植面积多寡存在疑虑,美国农业部在7月展开调查,调查结果在8月报告中调整。由于2019年播种延续,美豆生长明显迟缓,加之今年厄尔尼诺转拉尼娜,这使得美豆单产担忧加剧。一旦单产下滑,美豆高库存格局或将出现逆转。此外中国预计开启采购美豆,美豆新季大豆压力或将缓和。 蛋白粕方面,国内大豆供给充裕,如果美豆征税下调,美豆价格优势或将凸显,那么未来美豆走势或将影响国内豆粕(2875, 1.00, 0.03%)市场。目前饲料厂物理库存正常,合同较前期有所下降。随着油厂停机检修结束,后期大豆压榨量将回升。豆粕供给量或将增加。畜禽养殖利润较好,饲料配方中豆粕添加比例较高,但国内非洲猪瘟疫情不断爆发,生猪存栏持续下降,豆粕消费整体略有下滑。豆粕库存将止跌回升。M1909合约下方支撑在2750,保持回调买入的交易策略。目前菜粕的价格已经严重影响到其消费量。尽管其供给量相对偏少,但是其需求也降至历史最低水平,目前来看,豆菜粕价差有望继续回归。 油脂方面,外盘方面,进入7月份马来西亚棕榈(4660, 42.00, 0.91%)油开启增长周期,五年平均和2018年同期环比增幅在9.2%和12.79%。按照马来西亚产量及降雨量的模型测算来看,7月份马棕榈油产量或将出现明显回升。马棕榈油库存大概率在7月报告中会结束下降而出现增加。这会加重马棕榈油的库存压力。国内油脂去库存的进展相对迟缓。从季节性消费来看,一般8、9月份油脂出现小的高峰,中秋十一需求或有所提振。目前市场等待双节需求的到来,从而实现油脂的去库存化。分品种来看,由于供需双双增加,预期豆油库存或将平稳。连豆油或将出现近弱远强格局,1-9价差价差或将扩大,买1卖9或有机会。市场预期8-9月份到港量较高,棕榈油库存或将缓慢增加。由于豆棕价差维持偏高水平,这有利于棕榈油消费,从而提振棕榈油价格走势。不过由于后期库存会出现回升,或将压制反弹幅度,反弹空间受限。菜豆、菜棕价差扩大,严重影响菜油需求,近期菜油有价无市。但由于菜籽原料或渐趋紧张,小包装备货旺季也将展开,或支撑菜油行情维持高位窄幅震荡运行。从目前来看,国内大豆供给相对充裕,豆油需求或将好于豆粕,因此豆油的走势或在短期略强于豆粕。但是幅度并不会太大。主力合约油粕比有望上破2。因此豆类的油粕比仍有进一步回升的空间。 第一部分 行情回顾 7月CBOT大豆高位震荡,月初气象预报显示美国中西部地区温度将会上升,大豆播种进度将加快且利于大豆作物生长,继续令美豆承压。7月中旬中米官员通过电话就落实两国元首大阪会晤共识交换意见,中米贸易谈判将恢复,中国或开启采购美豆,美豆获得提振出现反弹。受此影响国内蛋白粕震荡下挫。月初,部分地区油厂豆粕胀库,开工率依旧不高,但需求明显不足,豆粕库存出现回升。随着中米贸易谈判缓和,市场供给压力逐步体现。尤其是菜粕市场跌幅超豆粕,豆菜粕价差出现回升。 7月国内外油脂市场触底反弹。月初受马币升值以及对于产量和出口的长期前景担忧拖累,MPOB发布的棕榈油库存数据高于预期马棕油大幅走低。国际原油价格以及美豆的大幅下挫给美豆油带来打压。随着国际原油及美豆的止跌反弹,美豆油及马棕油出现反弹。相对而言,国内油脂走势略强于外盘。豆油成交明显放量,由于油厂开工率下降,豆油库存变化不大。市场买油卖粕套利提振,连豆油震荡走高。7月下旬,南方地区制生物柴油利润好转,掺兑需求增加叠加小包装油备货即将开启,棕榈油成交量增加提振期价。菜油因供给担忧继续保持坚挺格局。 表:2019年7月国内外主要油脂油料期价变化

数据来源:文华财经 国信期货研发部 第二部分 蛋白粕 一、天气炒作加强 种植面积或有上调可能 7月USDA报告延续美国农业部6月种植意向报告8000万英亩的种植面积,市场对此略有怀疑,对此美国农业部在7月展开调查,调查结果在8月报告中调整。从6月报告与3月报告差距来看,除了田纳西州外,其他州均有所下滑,尤其是南达科他地区种植面积降幅在80万英亩。北达科他降幅在60万英亩,印第安纳以及内布拉斯加则降幅在40万英亩。如果按照播种进度和6月份种植意向变化来看,南达科达、北达科达地区在最后一期种植进度报告中7月7日分别完成99%、100%种植。因此其种植面积下调的幅度可能高估。由于进入6月下旬,美国主产区天气开始转晴,前期落后的很多主产区播种进度明显加快,截止到7月7日,俄亥俄州完成88%,密苏里完成90%,伊利诺伊、印第安纳仅完成93%。7月初随着晴好天气的到来,美豆播种面积或有增加。按照北部地区完成率以及中西部主产区的完成情况,美豆种植面积在8200万英亩附近的可能性较大。 图:美豆主产区种植面积预估

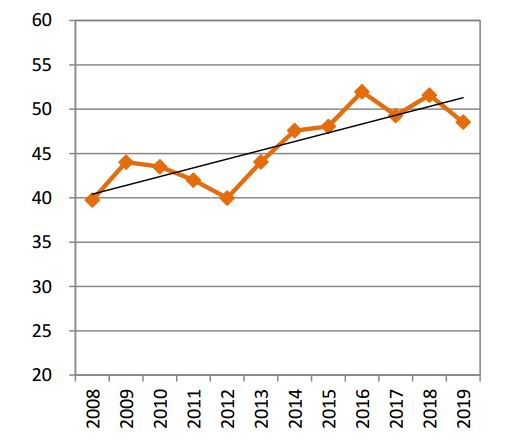

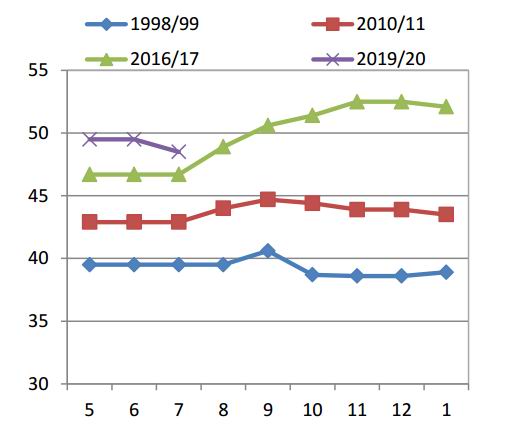

数据来源:USDA 国信期货研发部 从单产来看,7月USDA把美豆单产从49.5蒲/英亩下降至48.5蒲/英亩。从全球气候来看,厄尔尼诺转向拉尼娜的迹象较为明显。市场预期7月厄尔尼诺结束的可能性较大。从历史来看,1998年、2010年、2016年都经历了当年厄尔尼诺转拉尼娜的气候,其厄尔尼诺结束的时间分别为98年4月、2010年3月、2016年5月。因此其单产走势各有不同,2016/17年单产在8月份逐步上调。而其他年份单产经历上调后出现回落。与往年不同的是,2019年的厄尔尼诺相对处于弱厄尔尼诺级别,而前几次均为强厄尔尼诺。由于2019年播种延续,美豆生长明显迟缓,这使得美豆单产出现回落可能性较大,后期需密切关注天气的变化。 图:美豆单产走势

数据来源:USDA 国信期货研发部 图:厄尔尼诺转拉尼娜年份 美豆单产走势

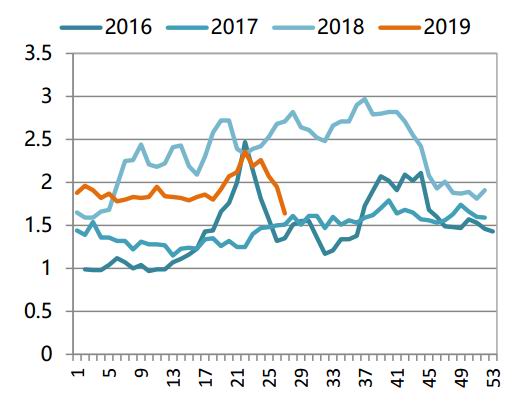

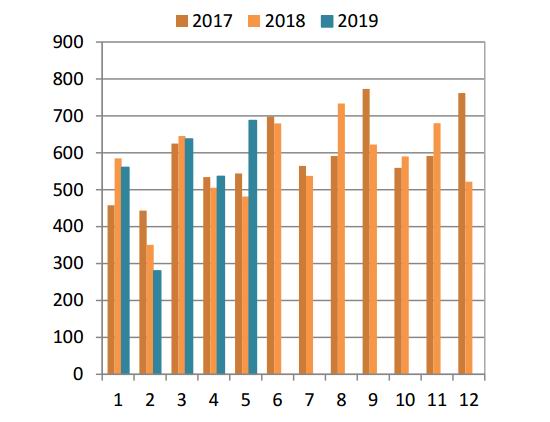

数据来源:USDA 国信期货研发部 二、美豆消费不容乐观 去库存仍需供给侧改革 从6月份开始美豆压榨利润大幅回落,一方面是美豆粕出口下滑,另一方面,美豆油生物柴油消费也相对有所回落。美豆下游消费不畅,导致压榨量出现下滑。USDA在2019年7月的供需报告中下调2018/19年度美豆压榨消费至5674万吨。从最新NOPA报告来看,6月份美豆当月压榨量降至2017年9月以来最低水平。截止到6月,2018/19年度,93%的压榨企业美豆压榨累计量4437万吨。因此要想本年度完成USDA目标,那么7-8月月均压榨量在420万吨。可见从美豆压榨利润来看,完成的难度较大。因此后期美豆压榨消费继续下调的概率较大。 图:美豆压榨月度对比

数据来源:NOPA 国信期货研发部 图:美豆压榨利润

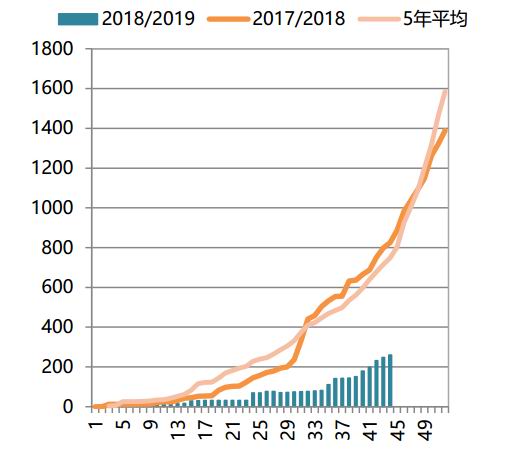

数据来源:USDA 国信期货研发部 截止到7月4日美豆本年度累计装船仅为3853万吨,与USDA7月预估本年度4627万吨还有774万吨。也就是在剩余的8周内每周装船96万吨即可完成。可是从4月份以来,美豆单周装船量近在70-80万吨左右,因此本年度完成USDA预估的可能性再度降低,2018/19年度出口转到下一年度的可能性极大。其2018/19年度出口仍有下调的可能。对于2019/20年度出口情况,目前下年度未装船量仅为260万吨,2018年同期为825万吨,五年平均为750万吨。7月底白宫证实美国贸易代表及财长将于7月30-31日上海与中国进行经贸磋商,且传言中国将给予两批共600万吨免加征征税美豆进口额度,中米贸易形势好转,这将对2019/20年度美豆出口有所提振。 图:美豆本年度累计装船

数据来源:USDA 国信期货研发部 图:美国下年度未装船数量

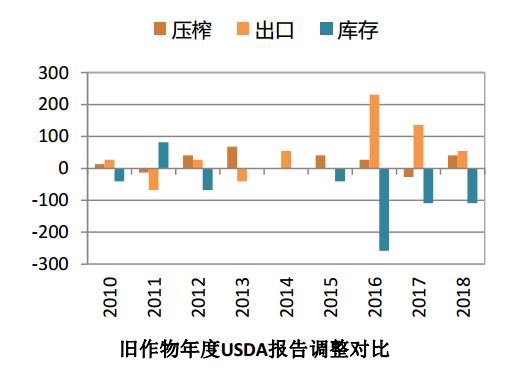

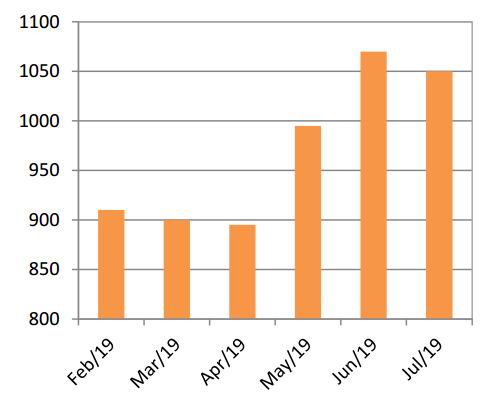

数据来源:USDA 国信期货研发部 三、8月供需报告库存或有增加概率 从历年美国农业部8月份对旧作物年度调整的情况来看,1993年以来压榨上调14次,调减3次,持平9次。出口调增15次,调减6次,持平5次。库存调整3次,调减16次,持平7次。从目前市场情况来看,2018/19年度,美豆压榨和出口均有下调的可能性。因此美豆2018/19年度库存在8月份大概率存在上调的可能。其库存在1050-1100万吨的可能性极大。 图:美豆8月份供需报告调整预期

数据来源:USDA 国信期货研发部 图:美豆2018/19年度库存调整进度

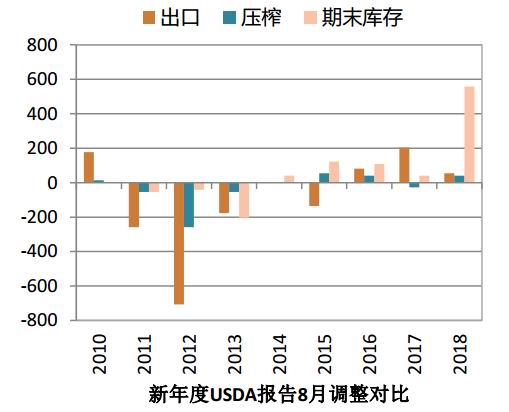

数据来源:USDA 国信期货研发部 对于新作物年度USDA报告在8月份调整情况为,1993年以来种植面积调增3次,调减10次,持平13次。单产调增10次,调减14次,持平2次。出口调增8次,调减13次,持平5次。压榨调增8次,调减13次,持平5次。期末库存调增7次,调减17次,持平2次。由于6月底公布的种植意向有低估嫌疑,因此8月份USDA或根据调查结果有上调的预期。对于单产而言,目前来看,尚不能确定增减情况。对于出口和压榨鉴于中米贸易谈判的不确定性,USDA不变的概率存在。因此美豆在8月上调库存的可能性存在。目前唯一不确定的是8月天气,如果持续高温少雨,那么美豆单产或将出现较大调整空间,否则,美豆或将受制于沉重的库存压力。美豆急需供给侧改革来实现库存压力的减轻。 图:新年度USD报告8月调整对比

数据来源:USDA 国信期货研发部 图:新年度USDA报告8月调整对比

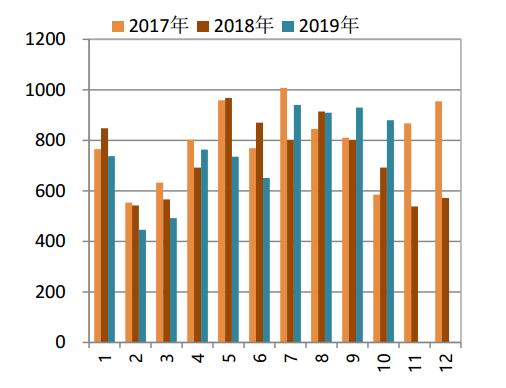

数据来源:USDA 国信期货研发部 四、中米贸易缓和 豆粕库存或增加 根据国家粮油信息中心船期监测,由于美豆到港延续,7月份我国进口大豆到港约950万吨,这较前期预期有所下滑。市场预期8月份到港930万吨,9月份到港也超过900万吨。10月份以后南美大豆供应减少。 图:大豆进口量

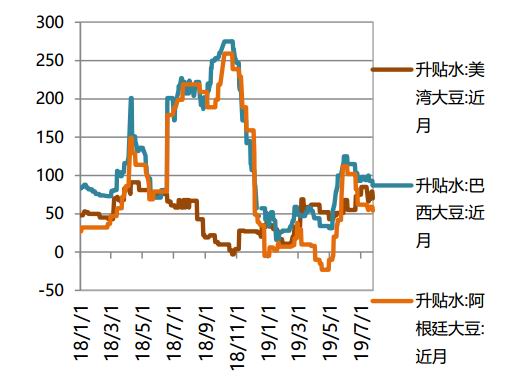

数据来源:USDA 国信期货研发部 图:进口升贴水

数据来源:WIND 国信期货研发部 从进口成本来看,7月24日,美湾大豆8月船期CNF报价402美元/吨,升贴水报价对CBOT7月合约升水192美分/蒲式耳,合到港完税价3930元/吨(28%进口征税、9%增值税),对应大商所9月合约压榨利润为-730元/吨,如果按照3%进口征税测算,大豆到港成本3203元/吨,套保基本盈亏平衡。巴西大豆8月船期CNF报价403美元/吨,升贴水报价对CBOT7月合约升水196美分/蒲式耳,合到港完税价3190元/吨。目前中米贸易谈判出现缓和,如果取消征税限制,那么美豆具有价格优势。10月份以后美豆出口或增加。从目前来看,国内大豆供给相对充裕。 图:饲料企业库存天数

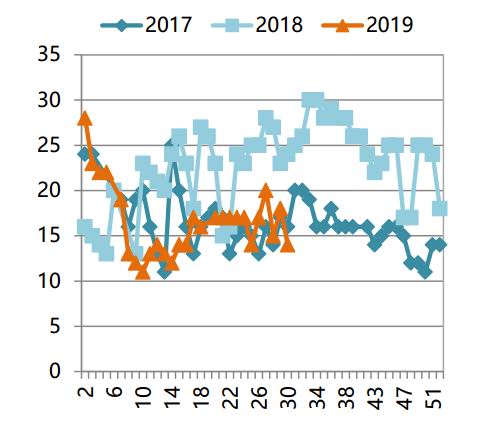

数据来源:天下粮仓 国信期货研发部 图:豆粕月度消费量

数据来源:WIND 国信期货研发部 目前饲料厂物理库存正常,合同较前期有所下降,饲料厂普遍看好9月需求,9月有一定采购意向,心理价位-40至-50基差。7月21日,国内主要油厂豆粕库存88万吨,与上月同期基本持平,比上年同期129万吨减少41万吨。随着油厂停机检修结束,后期大豆压榨量将回升。豆粕供给量或将增加。 图:豆粕库存

数据来源:WIND 国信期货研发部 图:豆粕库消比(周度)

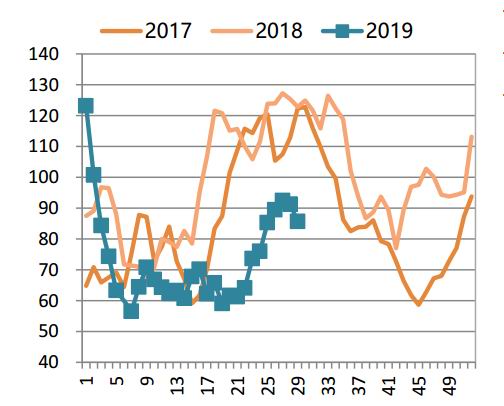

数据来源:WIND 国信期货研发部 从消费量来看,7月份豆粕消费相对偏低,8月份以后,豆粕消费量会逐步增加。近期气温持续升高,水产养殖进入旺季,豆粕与菜粕等杂粕价差处于较低水平,豆粕价格优势。畜禽养殖利润较好,饲料配方中豆粕添加比例较高,但国内非洲猪瘟疫情不断爆发,生猪存栏持续下降,豆粕消费整体略有下滑。随着油厂停机检修结束,后期大豆压榨量将回升,豆粕库存将止跌回升。 五、菜粕价格优势较低 豆菜价差有望回升 目前国内沿海进口菜籽总库存下降至44.9万吨,较去年同期的61.8万吨,降幅27.35%。其中两广及福建地区菜籽库存下降至27.3万吨,较去年同期50.2万吨降幅45.62%。目前跟踪的情况看,中加关系紧张导致菜籽进口受阻,7月有一船菜籽及1万吨澳籽到港,8月有一条菜籽船到港,预计需要中加紧张关系缓解后,买家才会买入新船。7-9月份进口菜籽供应预计将逐步趋于紧张,营口外资工厂已经开始收购国产菜籽用于加工。 图:国内菜籽进口进度

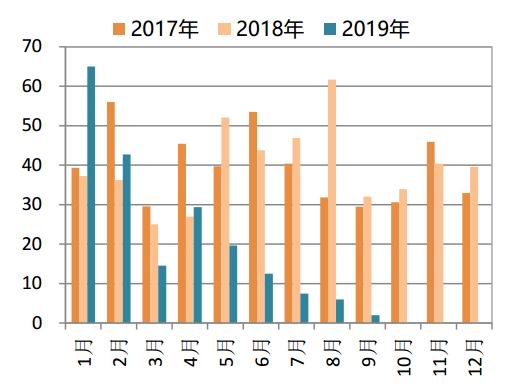

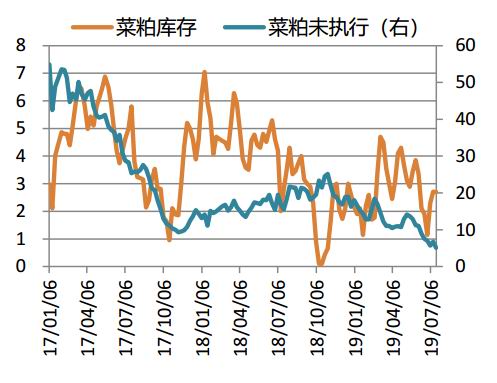

数据来源:海关 国信期货研发部 图:两广及福建地区菜粕库存

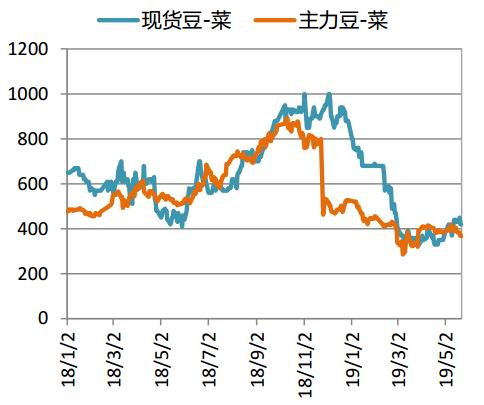

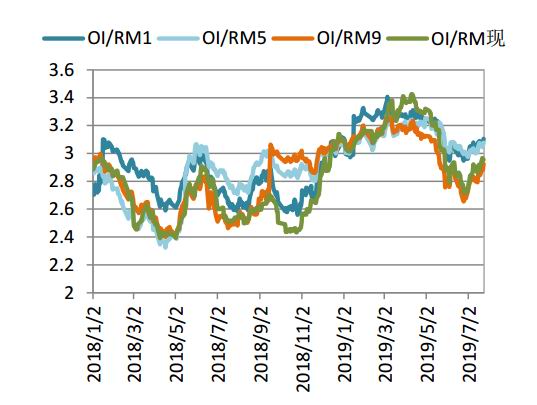

数据来源:天下粮仓 国信期货研发部 虽然近期菜籽油厂开机率小幅回升,但菜粕提货量增速快于产量增速,导致7月19日当周两广及福建地区菜粕库存小幅下降至27000吨,但较去年同期各油厂的菜粕库存28000吨降幅3.57%。从目前国内杂粕的蛋白对比来看,菜粕的价格在杂粕中最高,豆粕次之,DDGS最低。可见在饲料中配方中,菜粕配比已经降至最低。目前国内豆粕与菜粕的现货价格在350元/吨上下,而期货1909合约的价差已经回升之400元/吨以上。目前菜粕的价格已经严重影响到其消费量。尽管其供给量相对偏少,但是其需求也降至历史最低水平,目前来看,豆菜粕价差有望继续回归。 图:单位蛋白价值对比

数据来源:天下粮仓 国信期货研发部 图:豆菜粕价差

数据来源:WIND 国信期货研发部 第三部分 油脂 一、美豆油库存下滑 原油走强或提振期价 图:美豆油供消对比(月度)

数据来源:NOPA、国信期货研发部 图:原油与库存走势

数据来源:WIND、国信期货研发部 从月度供求来看,NOPA最新数据显示,由于6月份美豆压榨量大幅下降豆油产量出现回落,但由于国际原油价格大幅走低,美豆油6月消费量降至80万吨,美豆油库存从5月份的71.5万吨降至69.47万吨,为5年同期最低水平。与美豆高库存相比,美豆油库存的下降是较为明显和有效的。从国际原油价格的走势来看,7月份国际原油价格触底反弹,其库存略有下降,地缘政治影响较大。只要国际原油价格回升至60美元之上,美豆油生物柴油的消费将会有所增加,美豆油去库存速度或将加快。 二、马棕油进入增产周期 库存压力继续 MPOB报告显示6月份马棕榈油产量因斋月下滑环比减少9.2%,这是去年7月份以来的最低。由于6月份棕榈油出口出现四个月来的首次下滑至138万吨,环比减少19.35%,是2月份以来的最低。这使得6月底马棕榈油库存降至11个月来的最低水平,为242万吨,环比减少0.97%,但仍处于五年同期最高水平。也高于此前市场预估的235万吨。 图:马棕油产量变化趋势

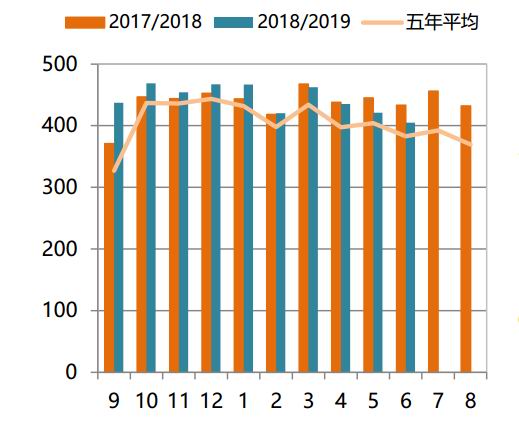

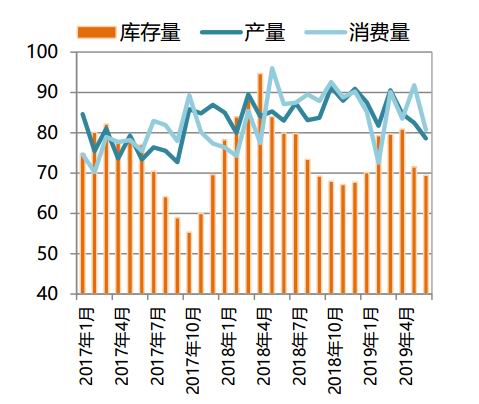

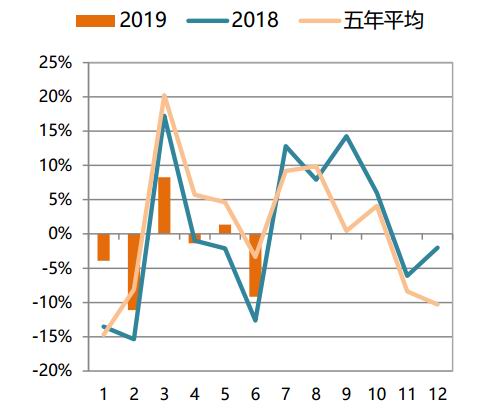

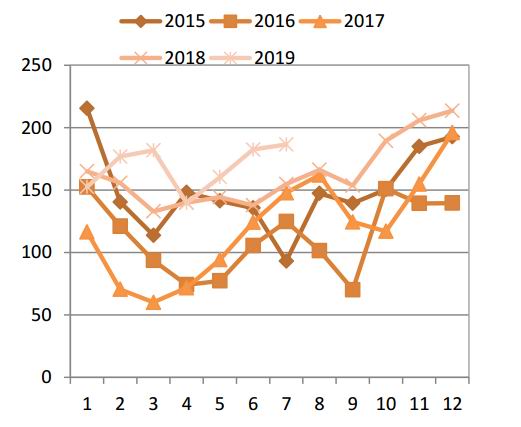

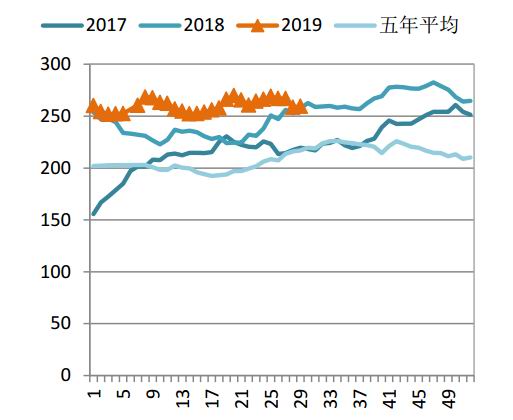

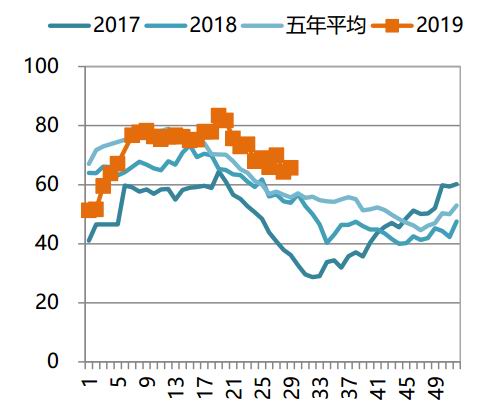

数据来源:MPOB 国信期货研发部 表:马棕油库存

数据来源:WIND 国信期货研发部 进入7月份马来西亚棕榈油开启增长周期,五年平均和2018年同期环比增幅在9.2%和12.79%。按照马来西亚产量及降雨量的模型测算来看,7月份马棕榈油产量或将出现明显回升。按照9%的增幅来测算的话,7月份马棕榈油产量在162万吨左右。从出口来看,6月份美国、印度的进口量出现了明显的回落,这使得马棕油出口大幅下滑。此外国际原油的走低也让马棕油生物柴油出现回落。7月份马棕榈油出口喜忧参半,美元的持续走低让令吉特走强,不过国际豆油与棕榈油价差持续走高以及国际原油的走高,或将提振棕榈油需求。但从整体市场环境来看,其出口增幅超过9%是非常有难度的。马棕榈油库存大概率在7月报告中会结束下降而出现增加。这会加重马棕榈油的库存压力。 图:马来西亚降雨量及产量的影响

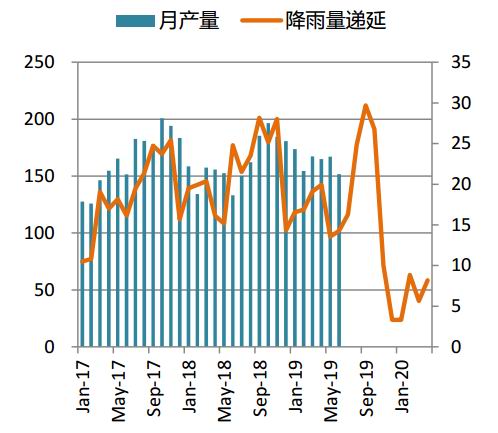

数据来源:MPOB 国信期货研发部 图:国际豆棕价差

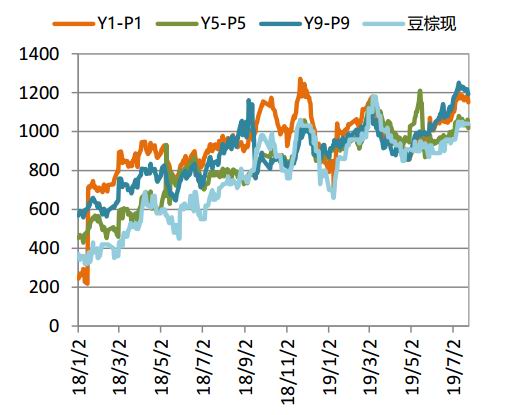

数据来源:WIND 国信期货研发部 相对而言,作为棕榈油产量最大库存最大的国家印尼,其现阶段库存及产量压力依旧未有改观。从需求上来看,其出口和国内消费未有亮点,大体保持平均水平,由于其产量增幅明显,导致其库存继续回升。从目前印尼产量及降雨量模型来看,天气并没有对印尼的棕榈油产量造成任何损失。因此7月份印尼产量大概率是继续增加,这将对全球棕榈油市场继续施压。 图:印尼的产量及降雨量

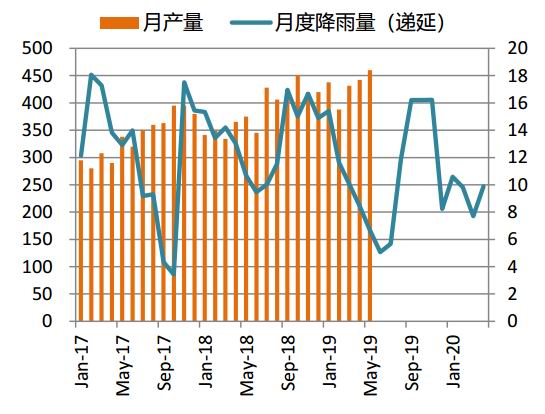

数据来源:MPOB 国信期货研发部 图:印尼棕油期末库存

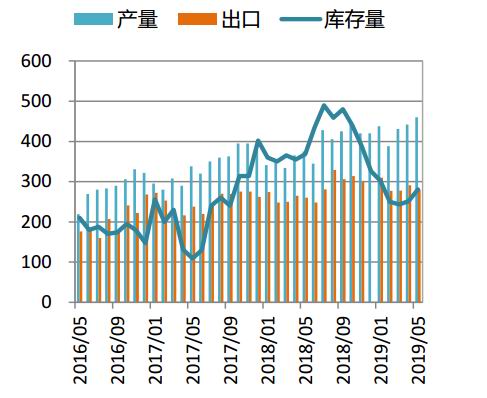

数据来源:MPOB 国信期货研发部 总的来看,棕榈油两大主产国目前依旧处于沉重的库存压力中,尤其是进入7月份以后,马棕榈油进入增长周期,其库存大概率增加明显,而印尼产量增幅远大于消费增幅,库存回升幅度明显。短期仍难以看到棕榈油市场出现好转的迹象,其价格承压或将延续。 二、国内油脂库存稳中趋降 等待双节提振 截止到7月19日,全国油脂商业库存在259万吨,仍然处于高位,但较上月同期下降9.5万吨。2019年以来,国内油脂商业库存一直在250-270万吨上下波动。去库存的进展相对迟缓。从季节性消费来看,一般8、9月份油脂出现小的高峰,中秋十一需求或有所提振。目前市场等待双节需求的到来,从而实现油脂的去库存化。 图:国内油脂库存走势

数据来源:天下粮仓 国信期货研发部 图:国内油脂消费量

数据来源:WIND 国信期货研发部 当前豆油库存仍处于145.95万吨高位,库存下降幅度不明显。7月份豆棕价差一度超过1200元/吨,其高企的价差大大抑制豆油需求,豆油去库存则依赖于供给端的减少,也就是大豆压榨量下滑。市场预计8月初油厂开机率将回升,豆油去库存进程将被再度搁置。离中秋节假日不到两个月,包装油节前备货旺季陆续展开,油厂提价意愿增强,备货行情有望展开,预计后续市场或将逐步回暖。由于供需双双增加,预期豆油库存或将平稳。连豆油或将出现近弱远强格局,1-9价差价差或将扩大,买1卖9或有机会。 图:国内豆油库存(单位:万吨)

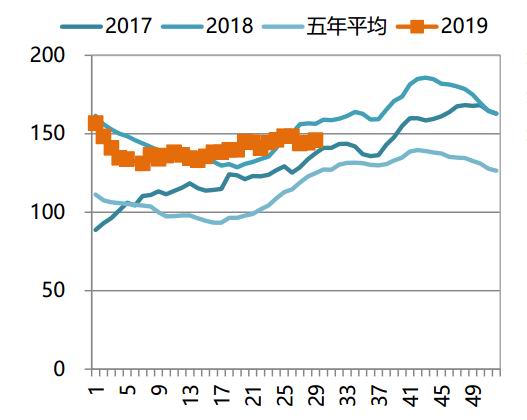

数据来源:天下粮仓 国信期货研发部 图:豆油与棕榈油价差

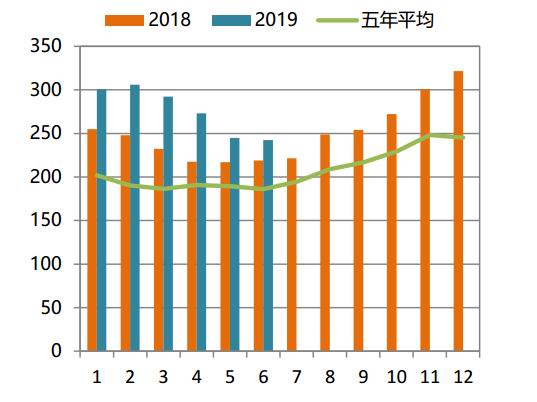

数据来源:WIND 国信期货研发部 截止7月19日当周全国港口食用棕榈油库存总量65.67万吨,较上月同期的68.92万吨降3.25万吨,降幅4.7%,较去年同期53.89万增11.78万吨,增幅21.86%,其中天津8万吨,张家港24万吨,广东23万吨。市场预期8-9月份到港量较高,棕榈油库存或将缓慢增加。根据国家粮油中心船期监测,预计8月份24度棕榈油到港约48万吨,9月份到港量40万吨,8-9月份到港量较多,国内港口库存有望小幅增加。由于豆棕价差维持偏高水平,这有利于棕榈油消费,从而提振棕榈油价格走势。不过由于后期库存会出现回升,或将压制反弹幅度,反弹空间受限。 图:国内棕榈油进口利润

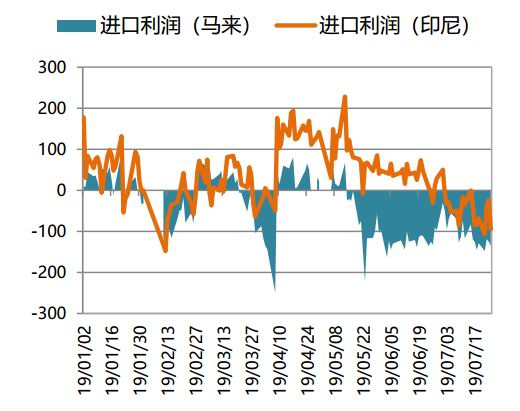

数据来源:天下粮仓 国信期货研发部 图:棕榈油库存

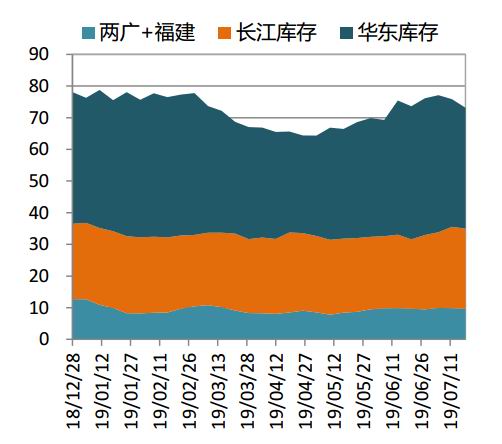

数据来源:WIND 国信期货研发部 7月19日国内菜油总库存为73.15万吨,其中两广及福建地区9.65万吨,华东地区库存为38.15万吨,长江地区库存为25.32万吨。菜豆、菜棕价差扩大,严重影响菜油需求,近期菜油无人问津。但由于菜籽原料或渐趋紧张,小包装备货旺季也将展开,或支撑菜油行情维持高位窄幅震荡运行。 图:菜油库存

数据来源:天下粮仓 国信期货研发部 图:菜油与棕榈油价差

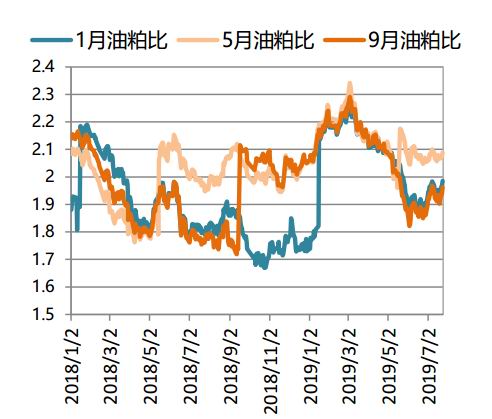

数据来源:天下粮仓 国信期货研发部 对于油粕比而言,油强粕弱或将在8月份延续。从目前来看,国内大豆供给相对充裕,豆油需求或将好于豆粕,因此豆油的走势或在短期略强于豆粕。但是幅度并不会太大。主力合约油粕比有望上破2。因此豆类的油粕比仍有进一步回升的空间。菜粕与菜油均处于消费低迷,中加不确定因素的扰动中。其各自的走势仍受制于蛋白粕以及油脂的走势的整体环境中,因此菜油强于菜粕的可能性较大。 图:豆类油粕比走势

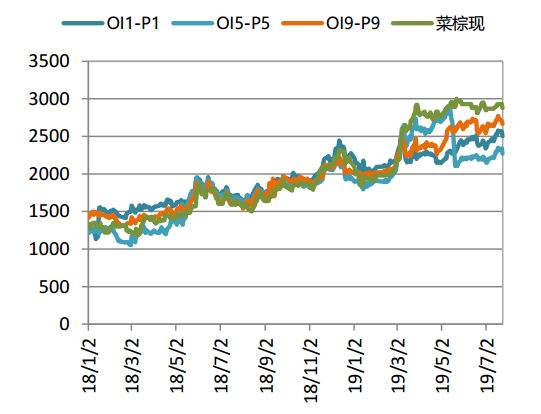

数据来源:WIND 国信期货研发部 图:菜籽类油粕比走势

数据来源:WIND 国信期货研发部 第四部分 结论及操作建议 对于8月的油脂油料市场,天气成为关键所在,美国大豆主产区天气或将成为主导CBOT大豆的方向。目前市场对于美国种植面积多寡存在疑虑,美国农业部在7月展开调查,调查结果在8月报告中调整。由于2019年播种延续,美豆生长明显迟缓,加之今年厄尔尼诺转拉尼娜,这使得美豆单产担忧加剧。一旦单产下滑,美豆高库存格局或将出现逆转。此外中国预计开启采购美豆,美豆新季大豆压力或将缓和。 蛋白粕方面,国内大豆供给充裕,如果美豆征税下调,美豆价格优势或将凸显,那么未来美豆走势或将影响国内豆粕市场。目前饲料厂物理库存正常,合同较前期有所下降。随着油厂停机检修结束,后期大豆压榨量将回升。豆粕供给量或将增加。畜禽养殖利润较好,饲料配方中豆粕添加比例较高,但国内非洲猪瘟疫情不断爆发,生猪存栏持续下降,豆粕消费整体略有下滑。豆粕库存将止跌回升。M1909合约下方支撑在2750,保持回调买入的交易策略。目前菜粕的价格已经严重影响到其消费量。尽管其供给量相对偏少,但是其需求也降至历史最低水平,目前来看,豆菜粕价差有望继续回归。 油脂方面,外盘方面,进入7月份马来西亚棕榈油开启增长周期,五年平均和2018年同期环比增幅在9.2%和12.79%。按照马来西亚产量及降雨量的模型测算来看,7月份马棕榈油产量或将出现明显回升。马棕榈油库存大概率在7月报告中会结束下降而出现增加。这会加重马棕榈油的库存压力。国内油脂去库存的进展相对迟缓。从季节性消费来看,一般8、9月份油脂出现小的高峰,中秋十一需求或有所提振。目前市场等待双节需求的到来,从而实现油脂的去库存化。分品种来看,由于供需双双增加,预期豆油库存或将平稳。连豆油或将出现近弱远强格局,1-9价差价差或将扩大,买1卖9或有机会。市场预期8-9月份到港量较高,棕榈油库存或将缓慢增加。由于豆棕价差维持偏高水平,这有利于棕榈油消费,从而提振棕榈油价格走势。不过由于后期库存会出现回升,或将压制反弹幅度,反弹空间受限。菜豆、菜棕价差扩大,严重影响菜油需求,近期菜油有价无市。但由于菜籽原料或渐趋紧张,小包装备货旺季也将展开,或支撑菜油行情维持高位窄幅震荡运行。从目前来看,国内大豆供给相对充裕,豆油需求或将好于豆粕,因此豆油的走势或在短期略强于豆粕。但是幅度并不会太大。主力合约油粕比有望上破2。因此豆类的油粕比仍有进一步回升的空间。 国信期货 |

|

|  |

|

微信:

微信: QQ:

QQ: