内容提要: 1、8月饲料成本预计环比稳中有涨。 2、补栏量高企,鸡蛋(4276, -17.00, -0.40%)期价承压,对应9月合约产能或恢复中等稍低水平。 3、蛋鸡歇伏及中秋备货行情支撑鸡蛋期现价格有望筑底回升。 策略方案: | 单边操作策略 | 短线 | 套利操作策略 | 波段 | | 操作品种合约 | 鸡蛋09合约 | 操作品种合约 | 鸡蛋09、01合约 | | 操作方向 | 逢低做多 | 操作方向 | 多09空01 | | 入场价区 | 4360元/500千克 | 入场价区 | 200元/500千克 | | 目标价区 | 4480元/500千克 | 目标价区 | 380元/500千克 | | 止损价区 | 4310元/500千克 | 止损价区 | 160元/500千克 |

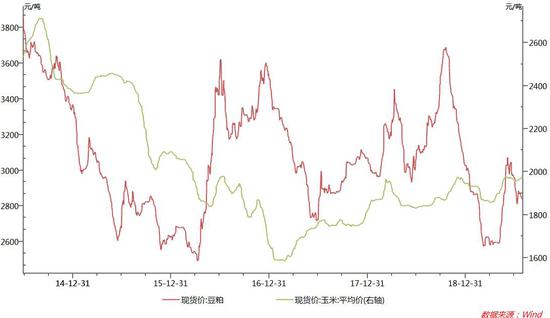

风险提示: 1、环保政策和疫情 2、产销区异常天气 3、中米贸易战 根据芝华数据,2019年上半年育雏鸡补栏量较2018年四季度出现明显回升,特别是二季度补栏量连续三个月过亿,当前对应9月合约的蛋鸡产能已基本确定,预计有望恢复至历史中等稍低水平,考虑到蛋鸡歇伏鸡蛋有效供应减少以及中秋备货行情支撑,补栏量高企对远月01合约利空影响更大;短期来看,天气影响预计今年蛋鸡歇伏开启的节点或较往年有所提前,鸡蛋期现价格有望筑底回升。根据蛋价季节走势规律判断,2019年上半年整体价格走势与2014年极为相似,进入8月后鸡蛋现货价格有望重回涨势,价格高位看向5.0元/斤(由于7月蔬菜水果价格小幅回落,对高位预期值进行同步下调);但考虑到7月鸡蛋主力合约期价破位下行,前期支撑位转化为压力位,短期期价冲高压力较大。 一、基本面分析 (一)饲料成本分析 7月份玉米(1953, -19.00, -0.96%)现货价涨幅放缓。自2019年5月23日启动玉米临储拍卖,截至7月25日,计划拍卖数量3974万吨,竞拍成交1818万吨,成交均价区间1639元/吨至1695元/吨,由于拍卖底价上调,成交价格较去年同期出现明显抬升。截至7月30日,玉米现货均价报1976.67元/吨,上月同期报1963.02元/吨,环比上涨0.7%。自国储拍卖启动以来,玉米期货主要合约期价稳步回调,当前市场预期玉米抛储量在4000万吨左右,抛储有效抑制了前期玉米期现价格的快速上涨,但中长期来看,如果中米贸易协商没有开放美国DDGS反倾销限制,在竞拍底价上调及新季玉米遭遇虫害可能的背景下,预计下半年玉米期价将震荡上行。 全球大豆(3389, 9.00, 0.27%)供需格局因中米贸易战改变。据布瑞克数据显示,截至7月30日,豆粕(2876, 2.00, 0.07%)现货均价报2842.29元/吨,上月同期报2961.18元/吨,环比下降4%;考虑到2019年美豆期初库存高企、6月南美新季大豆丰产上市,供应压力较前期有所缓解,但由于降雨过多致新季美豆种植进度较往年明显落后,市场预计2019/20年全球大豆产量或存在少量减产预期;生猪存栏持续走低,预计未来生猪饲料需求持续疲软、饲料价格仍将受到压制;经过最近一轮中米经贸磋商,我国将根据需要继续采购美国农产品,8月豆粕现货价格或仍维持震荡偏弱运行,但仍需持续关注中米贸易战走向以及美豆生长情况。 总体来看,玉米受到抛储影响短期涨幅放缓,但随着抛储成交率明显下降且竞拍成交底价抬升,预计现货价格将延续震荡上涨趋势,而豆粕由于我国恢复进口美豆预期,整体或维持震荡偏弱;预计8月蛋鸡饲料价格稳中有涨。

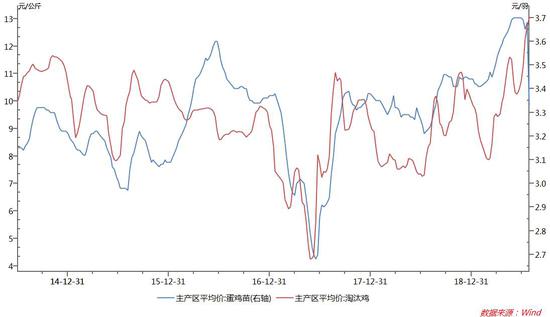

(鸡蛋饲料原料成本价格走势图 数据来源:万德数据) (二)养殖利润分析 考虑到生猪存栏明显偏低,猪肉供应或存在较大缺口,植物蛋白转化动物蛋白效益转好,对淘汰鸡和鸡蛋现货价格形成支撑。截止7月26日主产区淘汰鸡均价为13.04元/公斤,上月同期报10.72元/公斤,环比涨幅21.6%,淘汰鸡价格相对鸡蛋现货价格表现更为坚挺,整体处于历史极高水平;主产区蛋鸡苗均价报3.33元/公斤,上月同期报3.7元/公斤,环比跌幅10%,春节过后随着养殖利润持续高位震荡,养殖户及养殖企业补栏积极性高涨,1月-6月期间蛋鸡苗价格持续走高,随着补栏进入淡季,蛋鸡苗价格应声走低,预计8-9月以震荡偏弱为主。

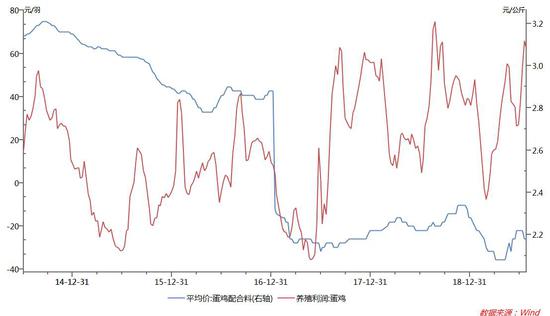

(淘汰鸡和蛋鸡苗主产区均价走势图 数据来源:万德数据) 养殖利润主要是受养殖成本和蛋价共同作用的结果,通过观察蛋价养殖利润变化图,7月蛋鸡配合料价格稳中有降、饲料成本支撑稍有转弱,而蛋鸡养殖利润持续冲高。根据往年蛋价季节性规律,随着8月蛋鸡歇伏的开启,在产蛋鸡产蛋率有所下降,同时高温影响下鸡蛋储存期限缩短、霉坏情况增加,将减少鸡蛋的有效供应量,另外,随着中秋备货开启,鸡蛋需求有望增加;虽然上半年补栏积极性较高,导致9月在产蛋鸡存栏或恢复至历史中等偏低水平,但考虑到蛋鸡歇伏、中秋备货行情和鸡蛋替代性消费增加,同时结合8月蛋鸡配合料成本稳中有涨的预期,推测8月蛋鸡养殖利润仍将维持高位震荡格局。

(蛋鸡养殖利润变化图 数据来源:万德数据) (三)鸡龄结构分析 据芝华数据最新公布的蛋鸡存栏统计显示,2019年6月份全国蛋鸡总存栏13.96亿只,环比减1.48%,同比增3.08%。其中在产蛋鸡存栏11.05亿只,环比减0.18%,同比增0.01%;后备鸡存栏3.1亿只,环比增3.43%,同比增28.28%;育雏鸡补栏10091万只,环比增0.85%,同比增23.45%。 自2017年上半年蛋贱伤养、蛋鸡超淘以来,在产蛋鸡存栏量恢复整体缓慢。春节过后鸡蛋现货价格逐步回升,蛋价表现强势,养殖利润和淘鸡利润持续向好,刺激养殖户和养殖企业补栏积极性,2019年上半年育雏鸡补栏量环比2018年四季度出现明显回升。考虑到2018年上半年补栏量较为客观,按照蛋鸡养殖周期测算,预计8-10月份可淘老鸡数量偏多,未来对应9月合约的蛋鸡产能主要取决于新开产数量与可淘老鸡数量的差值。考虑到2019年二季度育雏鸡补栏量连续三个月过亿,当前对应9月的蛋鸡产能已基本确定,或将恢复至历史中等稍低水平。 考虑到蛋鸡、肉鸡和生猪主要饲料的同源性、以及生猪养殖变现周期长的特点,预计短期生猪有效供应维持震荡走低的格局,在猪价进入上涨周期后,饲料蛋白转化效益向好,可淘蛋鸡和鸡蛋作为一种植物蛋白转化为动物蛋白的高效渠道,对可淘蛋鸡和鸡蛋价格形成支撑。

(全国在产蛋鸡存栏量变化图 数据来源:芝华数据)

(育雏鸡补栏量 数据来源:芝华数据) 二、现货价格季节性分析 7月份现货蛋价冲高后小幅回调,行情走势符合往年蛋价季节性规律,但价格波动幅度较往年势头更猛,进入8月后随着蛋鸡歇伏开启产蛋率下降,高温影响鸡蛋储存期限缩短、霉坏情况发生,鸡蛋有效供应将有下降,而中秋备货需求增加,预计将支撑蛋价重回涨势。截止7月30日,全国现货蛋价均价为3.816元/斤;通过对比历年鸡蛋现货价格走势,可以发现上半年的走势与2014年的价格走势极为相似,整体来看,在蛋鸡歇伏、中秋备货以及猪价高企鸡蛋部分替代性消费的多重支撑下,预计8-9月份蛋价有望冲击5.0元/斤的高位;同时考虑天气影响,推测8月蛋鸡歇伏开启时点较往年应有提前。

(鸡蛋价格季节性变化图 数据来源:万德数据&芝华数据) 三、主流资金行为分析 7月随着09合约期价冲高回落,鸡蛋1909合约前20名主流持仓有净多持仓转为少量净空,整体来看短期看涨情绪转弱,但期价深度回调而主流资金净空持仓并未大幅跟进,也反映出市场整体看好未来鸡蛋的需求和价格。从资金方面来看,预计8月份09合约4350元/500千克期价下方存在一定支撑、上方4750元/500千克压力较大。随着01合约期价冲高回落,主力资金由低净多转为低净空持仓状态,由于二季度补栏量连续三个月过亿,给远月合约带来更大的产能压力。

(大连商品鸡蛋1909合约前20名净持仓变化 图数据来源:万德数据)

(大连商品鸡蛋2001合约前20名净持仓变化 图数据来源:万德数据) 四、期货走势技术分析 7月份鸡蛋1909合约期价冲高4900元/500千克后急速下跌,一路逼近4400元/500千克,随后于60日均线下方窄幅震荡,截至7月31日月度期价涨幅2.01%,高低价差达到536元/500千克。随着期价破位走低,前期支撑位4750元/500千克随即转为中线压力位。MACD长短均线掉头向下逼近零轴,绿柱呈现延伸状态,但由于期价回踩前期支撑后跌幅缩窄陷入震荡,预计中线来看4350元/500千克应为有效支撑位,8月上中旬随着蛋鸡歇伏以及中秋备货行情开启,主力合约期价有望筑底回升,不宜过度看空。 鸡蛋2001合约期价上冲至4545元/500千克年度高位后破位下跌,期价探低4207元/500千克后反弹至4345元/500千克后再度下行,MACD长短均线完成拐头,红柱翻绿呈延伸状态;期价整体仍运行于40日均线上方,随着期价下行,前期支撑位4400元/500千克转为中线压力位,下方支撑位看4080元/500千克。

(大连商品交易所鸡蛋1909合约日线图)

(大连商品交易所鸡蛋2001合约日线图) 五、2019年8月鸡蛋市场展望及期货策略建议 供应方面:当前市场整体看好下半年生猪价格走势,预计对可淘蛋鸡和鸡蛋价格形成支撑;由于生猪存栏数量明显偏低,饲料需求疲软,在中米最新一轮贸易磋商后我国将根据需要继续进口美豆以及玉米抛储4000万吨的背景下,考虑到玉米竞拍成交率下降明显,且竞拍成交价格环比去年整体抬升,8月蛋鸡养殖饲料成本或环比7月稳中有涨。2019年上半年育雏鸡补栏量较2018年四季度出现明显回升,特别是二季度补栏量连续三个月过亿;2018年上半年补栏量较为可观,按照蛋鸡养殖周期计算,2019年8-9月份可淘老鸡数量偏多,综合来看,当前对应9月合约的蛋鸡产能已基本确定,在产蛋鸡存栏量有望恢复至历史中等稍低水平。连续的高补栏量给鸡蛋主力合约09合约和01合约带来一定压力,由于8月蛋鸡歇以及中秋国庆备货行情支撑9月合约,整体来看,补栏量高企对01合约的利空影响更大。考虑到7月CPI涨幅较前期有所回落,蔬菜水果价格小幅回调,预计CPI对蛋价的支撑有所减弱;但考虑到蛋鸡歇伏时间节点或比往年有所提前,叠加中秋备货行情,预计鸡蛋现货价格有望筑底回升,蛋价高位看向5.0元/斤;但期货盘面来看,随着7月鸡蛋主力合约期价破位走弱,前期支撑位转为中线压力位,预计8月冲高上方压力较大。 操作建议方面: 1、投机策略 对于短线操作者,建议在鸡蛋现货价格反弹至4.2元/斤附近介入多单,鸡蛋1909合约买入参考价为4360元/500千克,止损参考4310元/500千克,在蛋鸡歇伏产蛋率下降以及高位天气鸡蛋储存期限缩短而霉坏情况增加导致鸡蛋有效供应下降的支撑下,预计短线蛋价有筑底回升的可能,止盈目标建议4480元/500千克。 2、套利策略 从鸡蛋主力合约期价来看,9-1合约价差约为210元/500千克,整体处于历史中等水平,考虑到二季度育雏鸡补栏量连续三个月过亿,对远月利空影响更大,同时近月蛋鸡歇伏及中秋备货行情支撑,建议于价差200元/500千克附近介入买9空1做价差扩大套利,止损价差参考160元/500千克,目标价差参考380元/500千克。 3、套保策略 建议8月合约以4550-4600元/500千克为参考价位逢高抛空进行套保,可以考虑持有参与交割;09合约可以考虑逢低买入持有、参考价位4350-4380元/500千克,目标价格4680元/500千克,预计蛋鸡歇伏及中秋备货行情开启蛋价有望回升;另外01合约可以考虑4400元/500千克逢高抛空进行少量套保。 瑞达期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);