摘要: 豆粕(2795, 1.00, 0.04%)方面:下半年,中米重启贸易谈判,中国或增加美国大豆(3376, -8.00,-0.24%)的进口,大豆进口成本的波动直接影响豆粕价格未来走势,在美国大豆预期偏多的前提下,建议豆粕逢回调做多。豆粕1909合约压力位3000元/吨,支撑位2570-2600元/吨。 菜粕方面:中加关系紧张,后续菜籽进口中断,三季度开始进口菜籽货源愈加紧张,菜籽加工厂开机率大幅下降,沿海菜粕库存持续下降,且南方水产养殖进入旺季,给菜粕价格提供有效支撑。同时,豆粕和菜粕价差处于较低水平,豆粕替代效应一定程度上抑制菜粕价格上方空间。综上,在中加关系缓和之前,菜粕下方支撑明显,建议逢回调做多,1909合约压力位2640-2700,下方支撑2250-2320元/吨。 油脂方面:进入2019年下半年,油脂消费将逐渐进入季节性消费旺季。从基本面来分析,我国的豆油后期整体供应无忧,但是如果豆油的表观消费量能持续维持在150万吨以上,将会给豆油期价带来有效的支撑。菜油方面:经过2016年的泄洪式拍卖,国内的菜油库存已经处在低位。2019菜油临储拍卖启动,每周100%成交,临储菜油库存所剩无几。菜油的消费依旧保持刚性,菜油基本面强于豆油、棕榈(4322, -30.00, -0.69%)油,一旦下半年菜油消费启动,其涨幅有望成为三大油脂中的领头羊。棕榈油方面:国内5月棕榈油整体需求好转,且伴随着后期气温的进一步回升,棕榈油需求预计有望继续增加。而6月份棕榈油买船数不多,据悉目前仅在14船左右,7、8月买船也屈指可数,仍有利于去库存,若下半年国内棕榈油持续去库存效果明显,有望震荡筑底,1909合约下方支撑4000-4100元/吨。 一、产业链品种行情回顾 2019年上半年影响国内油脂油料价格走势的关键因素是中米贸易谈判进展。用“牵一发动全身”来形容中米贸易关系对油脂油料行情和市场心理层面的影响不足为过。农产品价格走势主要看供给,其次看消费。油脂消费方面,没有大的变化;粕类消费中最大变数是非洲猪瘟,而非洲猪瘟的影响因素是中长期的,而且2018年也被市场有所消化。2019年上半年,大豆供给是价格走势的主导因素,大豆种植产量和中米贸易关系进展是影响大豆供给的主要因素。 豆油主力合约周度走势

棕榈油主力合约周度走势

郑油主力合约周度走势

豆粕主力合约周度走势

菜粕主力合约周度走势

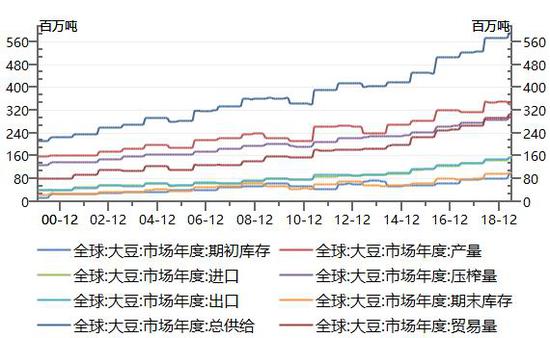

文华财经 格林大华期货研究所整理 2019年上半年油脂油料行情波动大致分为一下三个部分: 1、2019年初-4月底:中米双方经贸团队经多次反复磋商谈判,进入4月谈判前景持续向好,媒体报道称中米计划在5月初达成贸易协议,最早将于5月底签署贸易协议,和谈预期升温。南美大豆丰产压力增强,美国中西部遭遇洪涝,玉米(1985, 9.00, 0.46%)种植延误,大豆种植面积概率增大,CBOT大豆震荡下行。 国内,油强粕弱。具体来看,油脂方面:美原油震荡上行叠加美豆弱势下行,美豆油宽幅震荡;马棕榈油基本面疲弱震荡下行。国内油脂走势相对分化,郑油受中加关系紧张,供给担忧支撑期价震荡走高,从年初低点6405元/吨最高上涨至7256元/吨,油脂中表现最强;豆油次之,棕榈油最弱,整体先扬后抑,3月前因消费带动震荡上行,3月后大豆到港量逐渐增加,供给压力下弱势下行。 油料方面:非洲猪瘟持续拖累饲料消费,豆粕消费疲软,基差报价逐步下降,同时中加关系紧张支持菜粕价格坚挺,豆粕菜粕价差持续下降,创历史新低,激发部分水产饲料豆粕替代菜粕消费,双粕整体呈现低位震荡走势。 2、5月中旬-6月初,中米第十一轮谈判结束后,双方未能达成一致,,中米双方互征征税,谈判再次陷入僵局。中米和谈预期落空,放开美豆进口再次搁浅,南美大豆一枝独秀,升贴水走强,国内进口大豆成本抬升,提振国内豆类价格走强,粕强油弱。油脂方面,原油走弱,且处于消费淡季,豆油多空交织,止跌企稳,宽幅震荡;棕榈油基本面不佳,延续震荡走势;郑油维持高位运行。油料方面,豆粕成交放量,基差成交活跃,豆粕替代消费持续增加,双粕价格持续拉升。 3、6月初至今,美国中西部主产区持续降雨,导致播种明显延误,提前进入“天气市”,美豆震荡上行,带动外盘豆类走高。同时,G20峰会临近,6月18日中米两国元首通电话,将在G20峰会期间举行双边会晤,中米谈判重启预期升温。天气升水叠加中米贸易缓和,多空交织,国内双粕压力显现,高位偏弱震荡;油脂在基本面疲弱的前提下,重回弱势运行,棕榈油破位下行,豆油弱势震荡,郑油承压回调整理。 二、产业链的市场影响因素分析 1.全球大豆供给充裕 关注美豆走势及出口 巴西大豆收获工作已经基本完成,且阿根廷大豆收获进度达到99.1%。南美大豆上市速度较快,且布宜诺斯艾利斯谷物交易所预计2018/19年度阿根廷大豆产量将达到5600万吨,巴西植物油行业协会预计2019年巴西大豆产量将为1.176亿吨,高于上次预测的1.169亿吨,南美大豆丰产,德国油世界刊物将2019年8月底全球大豆期末库存数据上调110万吨,为1.101亿吨,比上年增加1580万吨,全球大豆库存充足。 图:全球大豆年度供求变化走势图

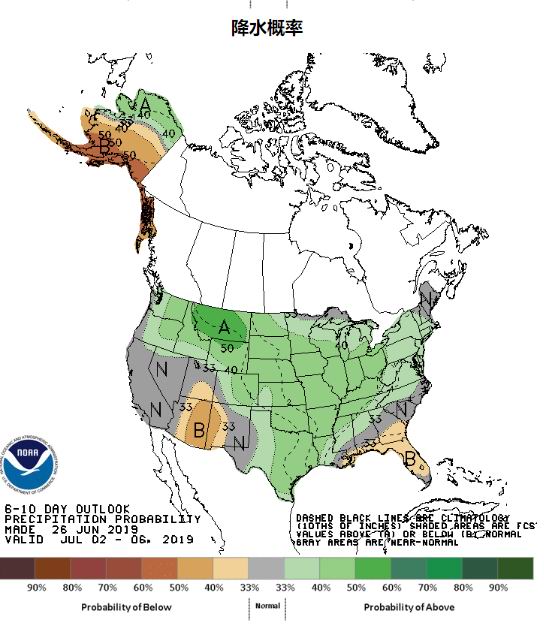

美豆提前进入“天气市” 5月中旬开始,美国中西部地区降雨明显,持续至6月上旬,导致玉米大豆播种严重延误。美国农业部(USDA)在每周作物生长报告中公布称,截至2019年6月23日当周,美国大豆种植率为85%,低于市场预期均值的88%,且仍落后于去年同期的100%及五年同期均值97%;当周,美国大豆出苗率为71%,去年同期为94%,五年均值为91%;当周,美国大豆生长优良率为54%,市场平均预估优良率为59%,去年同期为73%。美国农业部6月28号公布的种植面积超出市场预期,此前因为持续降水延误玉米播种,市场普遍预计农户会转种大豆,导致玉米播种面积将大幅减少,大豆播种增加。然而,USDA公布的种植报告数据令市场大跌眼镜,玉米种植面积大幅高于市场预期,大豆种植面积反而低于市场预期。气象预报以及分析机构Accu Weather发布报告,预计今年美国大豆和玉米产量将会低于上年水平,也低于美国农业部当前预期,原因在于播种延迟将会导致播种面积以及单产潜力下降。 上半年,南美大豆产量及出口基本尘埃落定,下半年美国大豆的生长情况、产量和出口成为影响美豆价格走势的关键因素,也是影响我国大豆供给和进口成本的主要因素。出口的数量和幅度是决定美豆库存及全球库存的关键因素,中米贸易关系进展是决定美国出口数量的直接因素。另外,天气炒作仍为下半年美豆的主要影响因素之一。综上,下半年美豆生长情况、去库存幅度及中米关系进展决定了美豆下半年的价格走势方向。

以下为6月23日止当周美国各州大豆生长优良率列表(表格内数字均为优良率百分比):

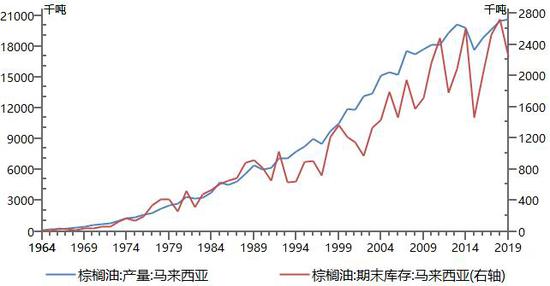

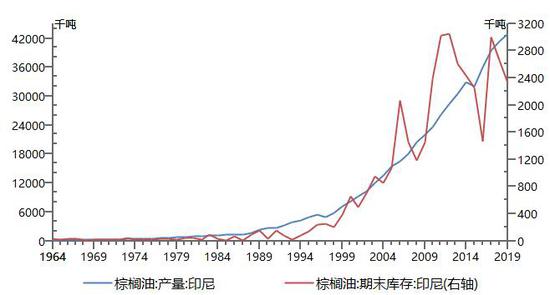

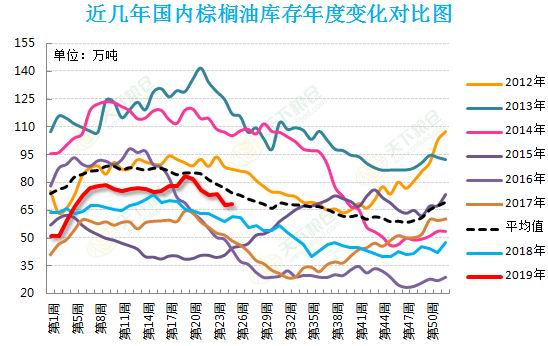

2.棕榈油产量持续增加 去库存幅度成关注焦点 在供给端,虽然有厄尔尼诺猜想,但并没有造成全球棕榈油减产的明确迹象。从USDA报告的数据来看,全球棕榈油产量继续增加。2019/2020年度全球棕榈油产量7551万吨,较2018/2019年度增加193.4万吨,增幅为2.63%,其中增幅较大的国家,包括印度尼亚增加150万吨,其次马来西亚,泰国分别增加20万吨、10万吨,增加的主要原因仍是种植面积的扩充。 全球棕榈油消费略大于产量,导致棕榈油库存略有下滑,但整体仍处于历史较高水平。2019/2020年度预计全球棕榈油期末库存下降90万吨至962万吨,高于10年平均水平950万吨,其中印度尼西亚2019/2020年度预计期末库存减少32.5万吨至232.9万吨,马来西亚棕榈油期末库存减少48.8万吨至224万吨。 国内棕榈油库存快速下滑,仍高于往年同期水平。3—5月,我国共进口棕榈油117万吨,2018年同期为76万吨,增长54%。不过,由于豆油和棕榈油价差高于往年同期,棕榈油消费好转,库存并未明显增长,反而由3月初的78万吨降到5月末的74.5万吨,较去年同期增加24%。 从全球供需来看,棕榈油仍处于供给宽松格局,基本面压力不减,继续底部弱势寻底的概率较大,是否能够触底回升关键要看棕榈油去库存化能否超出市场预期。 图:马来西亚棕榈油产量及期末库存走势图

图:印度尼西亚棕榈油产量及期末库存走势图

图:国内棕榈油库存年度变化对比图

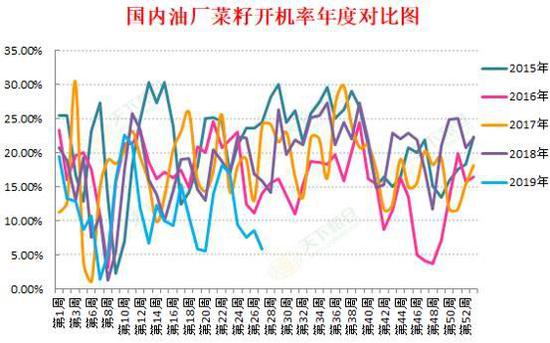

3.全球菜籽库存增加 国内仍存供求缺口 全球供求数据:USDA预估,2019/20年度,全球菜籽产量在7480万吨,较上年增加200万吨。其产量的增加,一方面来自于中国产量的恢复性增加,另一方面来自于其他非主产国产量的修复。与产量增加相比,全球菜籽的消费增速明显放缓,2019/20年度,全球菜籽消费仅增加50万吨至7239万吨。库存从2018/19年度的766万吨增加至923万吨。造成菜籽库存增加的主要因素是由于加拿大菜籽出口量大幅下滑,导致其菜籽库存大幅增加所致。从目前事态的进展来看,下半年,中加关系能否缓和存在变数,因此加拿大菜籽出口下滑仍难改观。 国内油菜籽供求情况:2019/20年度全球油籽消费预计2019/20年度我国油菜籽新增供给量为1704万吨,同比减少56万吨,其中国内油菜籽产量为1324万吨,油菜籽进口量为380万吨。预计年度油菜籽榨油消费量为1610万吨,同比减少50万吨,其中包含1220万吨国产油菜籽及390万吨进口油菜籽。预计年度油菜籽供需缺口为2万吨。当前国内菜系的主要矛盾仍是中加关系的不确定性,在中加关系出现缓和之前,菜籽到港量少,7月下半月之后菜籽供应将趋紧,后续菜籽进口中断,且临储菜油库存所剩无几,仍是支撑菜系价格的主要因素之一。 图:我国油菜籽产量趋势图

图:国内油厂菜籽开机率年度对比图

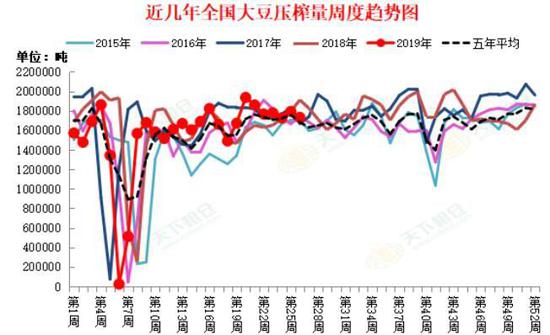

4.国内油脂库存相对高位 静待消费旺季启动 今年上半年国内油脂总体供大于求,油脂库存保持高位。截止6月26号,国内豆油库存145.68万吨,棕榈油库存70.4万吨,菜油库存16.06万吨,油脂总库存232.14万吨,高于年初的224.42万吨。主要因为上半年进口棕榈油数量较上年同期大幅增加,截止2019年4月,累计进口棕榈油219万吨,18年同期累计进口163万吨。同时,上半年消费相对平稳,大体与往年持平,导致2019年上半年国内油脂去库存进度缓慢。 进入下半年,油脂能否走出颓势需要关注两方面:供给和消费。供给方面,进入三季度,据Cofeed调查统计,6月份国内各港口进口大豆预报到港131船833.5万吨,7月份初步预告到港141船905.9万,8月初步预估维持980万吨,9月初步预估950万吨,进口大豆到港数量十分庞大。另外,6月17日起国家粮食交易中心启动国家临时存储大豆竞价拍卖,每周进行拍卖。总的来说,大豆供给充裕,后期油厂开机率仍将保持高位水平。需求方面,2019年6月我国植物油消费扣除进口到港增长、库存上升的相互抵消,当月国内豆油表观消费量增至143.29万吨,棕榈油表观消费量增至56.02万吨。下半年将迎来油脂传统的消费旺季。通常情况在9月份以后,国内月度油脂消费量在200万吨左右,消费相对刚性,预计整体消费水平和往年同期变化不大。因此,下半年国内油脂能否实现去库存,除了传统的消费旺季来临,还需关注油脂进口数量是否回落,在中米关系不确定的背景下,棕榈油进口的多少直接影响国内整体油脂市场供给水平和库存水平。 图:国内油脂库存走势图

图:近几年全国大豆压榨量周度趋势图

图:近几年中国进口大豆月度对比图

图:2017-2019年天津港棕榈油库存及合同周度统计

图:豆油、棕榈油价差走势图

三、产业链各品种行情展望及策略 国外方面:美豆提前进入天气市,USDA种植面积预测报告显示,2019年美国大豆播种面积较18年减少10%,创下2013年以来最低面积,美国大豆库存也低于市场预期,天气升水助涨美豆二季度走高。进入下半年,影响美豆未来走势的主要影响因素是美豆的产量和出口。受天气影响,预期产量会低于18年水平;另外,中米贸易谈判重启,美豆出口或好于18年同期水平。综上分析,若三季度美豆库存下降明显,美豆有望迎来较大级别的上涨行情;否则,在全球大豆供给充裕的前提下,上方压力依旧称重。主力合约压力在1000美分/蒲;支撑在820美分/蒲。 全球棕榈油库存处于历史高位,二季度印尼增产令马棕榈油价格持续走弱。下半年,棕榈油能否止跌企稳主要在于供给端的变化,厄尔尼诺天气对主产国产量的影响或在四季度有所体现,其炒作减产有较大想象空间。综上,2019年下半年,棕榈油整体弱势依旧,若减产确定或助力棕榈油价格筑底企稳。马棕榈油9月合约下方支撑位1800令吉/吨。 国内方面: 豆粕方面:当前大豆供给充裕,三季度大豆到港数量庞大,7月份初步预告到港141船905.9万,8月初步预估维持980万吨,9月初步预估950万吨,油厂开工率将维持高位,豆粕供给充裕,下游消费受非洲猪瘟影响无明显改善,基差在低位震荡。下半年,中米重启贸易谈判,中国或增加美国大豆的进口,大豆进口成本的波动直接影响豆粕价格未来走势,在美国大豆预期偏多的前提下,建议豆粕逢回调做多。豆粕1909合约压力位3000元/吨,支撑位2570-2600元/吨。 菜粕方面:中加关系紧张,后续菜籽进口中断,三季度开始进口菜籽货源愈加紧张,菜籽加工厂开机率大幅下降,沿海菜粕库存持续下降,且南方水产养殖进入旺季,给菜粕价格提供有效支撑。同时,豆粕和菜粕价差处于较低水平,豆粕替代效应一定程度上抑制菜粕价格上方空间。综上,在中加关系缓和之前,菜粕下方支撑明显,建议逢回调做多,1909合约压力位2640-2700,下方支撑2250-2320元/吨。 油脂方面:进入2019年下半年,油脂消费将逐渐进入季节性消费旺季。从基本面来分析,我国的豆油后期整体供应无忧,但是如果豆油的表观消费量能持续维持在150万吨以上,将会给豆油期价带来有效的支撑。菜油方面:经过2016年的泄洪式拍卖,国内的菜油库存已经处在低位。2019菜油临储拍卖启动,每周100%成交,临储菜油库存所剩无几。菜油的消费依旧保持刚性,菜油基本面强于豆油、棕榈油,一旦下半年菜油消费启动,其涨幅有望成为三大油脂中的领头羊。棕榈油方面:国内5月棕榈油整体需求好转,且伴随着后期气温的进一步回升,棕榈油需求预计有望继续增加。而6月份棕榈油买船数不多,据悉目前仅在14船左右,7、8月买船也屈指可数,仍有利于去库存,若下半年国内棕榈油持续去库存效果明显,有望震荡筑底,1909合约下方支撑4000-4100元/吨。 格林大华期货 |

|

|  |

|