摘要: 焦煤(1392, -9.00, -0.64%):供应端煤矿安全检查将成为今年的关注的重点,下半年仍将贯穿始终;需求端目前焦企产能利用率高位支撑焦煤需求,但下游生铁减产压力将逐步传导至上游焦煤,焦煤需求有滑落风险;而焦煤库存虽仍位于高位,库存压力较大,但目前主焦煤等供需相对平衡,而短期受到中米贸易战缓和预期的影响,短期或将有所上涨。后市需关注煤矿安全检查力度、各环节库存情况、焦化行业限产力度、唐山钢厂环保政策等。 一.行情回顾 焦煤期货合约,2019年上半年整体上是震荡上涨的走势,JM1909合约6月底收盘价1392.5,较2018年底上涨131点,涨幅10.38%。下面简要回顾一下上半年内的走势。 1月焦煤期货小幅上涨,生产方面,煤矿因频发事故,导致安全轮番检查直接促使煤矿提前放假,山西地区多数煤矿已较往年提前放假,多数煤矿已处关停状态,尚未停产煤矿剩余产量也已十分有限。2019年1月18日山西省地方煤矿安全监督管理局和山西煤矿安全监察局发布了关于春节期间山西省煤矿安全生产集中检查工作方案的通知,通知指出,2019年1月11日至3月20日全省煤矿安全生产集中检查主要采取煤矿自查自改、市县全面检查、省级抽查检查三种方式同步开展,时间上来看,煤矿此次检查基本在春节及“两会”前后陆续开展。供应减少直接造成价格上涨。 2月价格上涨,主要由于市场受春节放假影响,在年后煤矿陆续复产之际,受供需不平衡影响多个地方矿井及洗煤厂精煤出厂价格执行不同幅度上调。生产方面,年后各地煤矿执行安全检查及验收,复产节奏也因此减慢,多数至元宵节后才陆续生产,复产不及预期;内蒙古、陕西及西南地区矿难事故频发,各地对煤矿安全生产高度重视,事故波及地区煤矿生产受到影响;洗煤厂原煤消耗快,煤矿复产时间晚原煤补给不足导致精煤供应量也较为有限,低硫优质煤种尤为紧缺,加之多数煤企年前所欠订单较多,出于生产考量,新客户供给量少,市场供应不足。需求方面,年前下游焦企对年后的煤矿复产过于乐观,焦煤冬储量较往年有一定减少,节后部分焦企焦煤库存告急,补库需求强烈,山西部分地区矿井外甚至出现排长队拉煤现象,需求短期大于供应,焦煤市场供不应求,焦煤价格上涨。 3月炼焦煤市场呈现区域性稳中偏弱,震荡下跌。中上旬得益于煤矿缓慢的复产进度市场价格整体偏稳,而下旬伊始,焦炭(2142, -8.00, -0.37%)市场的持续下跌使焦企在微薄利润下不得不向原料端施压,部分品种焦煤由此出现区域性下滑。山西地区前期未复产煤矿已在月底之前陆续验收复产复工,尤其临汾地区多数煤矿现已正常开工;内蒙古及陕西地区煤矿也已相继验收,焦煤供应明显缓解。洗煤厂复工数量逐渐增加,精煤供应量较月初明显提升,下游焦钢企业在前期持续补库行为下,焦煤库存已至中高位水平,多数焦企控制焦煤采购量以降低成本,尤其焦炭价格连续第二轮下调逐渐落地以来,焦煤下游端需求明显减缓,价格震荡下跌。 4月初焦煤因受焦炭持续下跌影响,需求明显减弱,再加上新税率执行,多数煤矿价格由原本持稳坚挺转而下跌,炼焦煤几乎在整个四月延续弱势;四月底随着焦企的提涨及焦炭价格的顺利反弹,山西地区部分低、高硫高价煤种顺势回涨30-40元/吨。 5月,虽各个市场国有大矿继续坚持稳价策略,但主产区地方煤矿炼焦煤价格一路上涨,究其原因在于下游刚需支撑。原本预计的唐山高炉限产却在整个五月不及预期,高炉开工率不降反增,焦炭需求一直处于高位,这直接给焦企提涨带来利好,4月25日山东主流钢厂接受焦炭价格首轮提涨,直至5月21日第三轮提涨落地执行,焦炭市场一路上扬,焦企利润也不断上升,焦煤刚需增加,五月份炼焦煤市场的上行可以说是需求的直接带动。5月山西临汾及吕梁地区多个煤矿因工作面搬迁及井下各种因素导致焦煤产量缩减,供应层面也对焦煤形成直接利好。 6月初受井下检修及环保检查影响,焦煤供应出现紧张,临汾及吕梁等部分煤矿受环保检查及工作面搬迁等原因均有不同程度减产,晋中和吕梁部分露天矿受环保检查影响,仍处于停限产阶段,焦煤供应出现紧张,上旬出现连续上涨;而随着钢厂钢材消费进入淡季预期加强,钢材价格下跌,传导至焦企,导致焦企需求出现回落,且钢厂利润处于低位,打压原料价格,对焦炭提降落地,焦炭价格下跌,焦化利润逐步压缩,焦企生产积极性应有所下降,开工下滑,采购逐步放缓,影响焦煤需求,价格回落。 JM1909合约走势

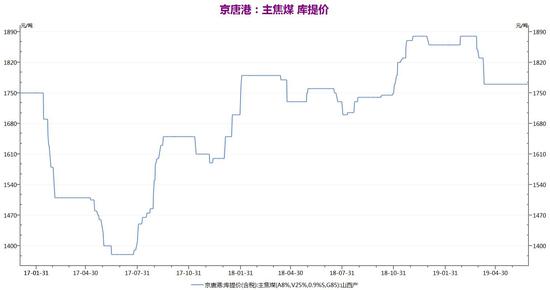

资料来源:pobo 格林大华研究所 二.现货走势 主焦煤京唐港库提价

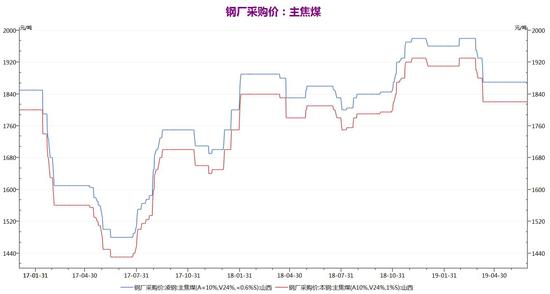

资料来源:Wind 格林大华研究所 主焦煤钢厂采购价

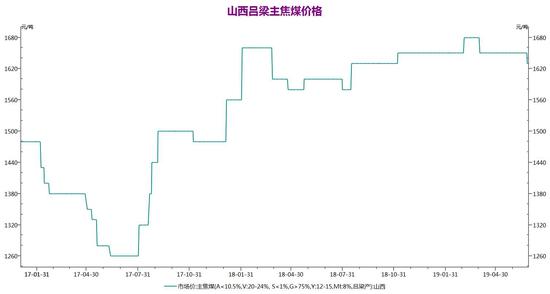

资料来源:Wind 格林大华研究所 主焦煤价格

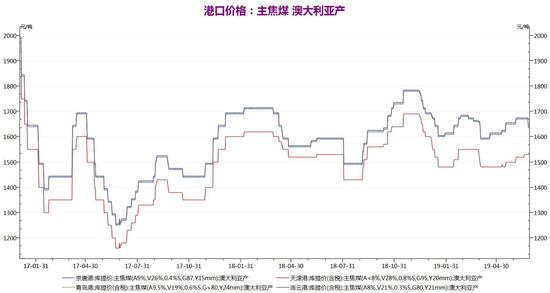

资料来源:Wind 格林大华研究所 主焦煤港口价格,澳大利亚产

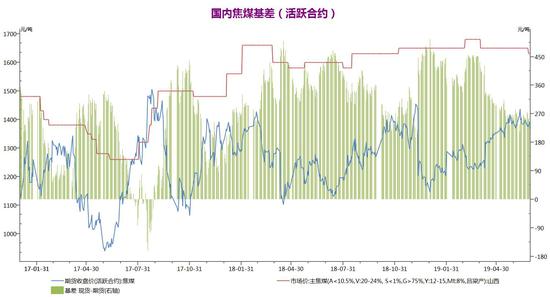

资料来源:Wind 格林大华研究所 焦煤基差

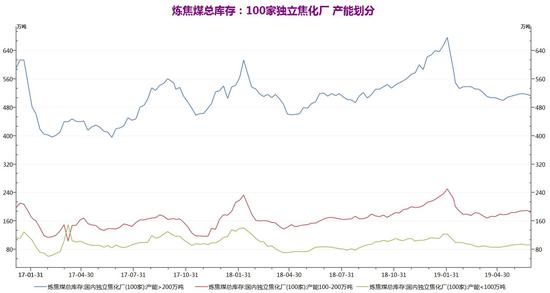

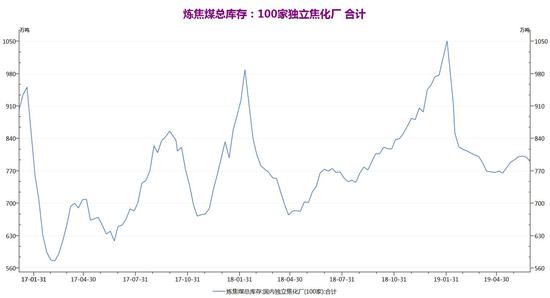

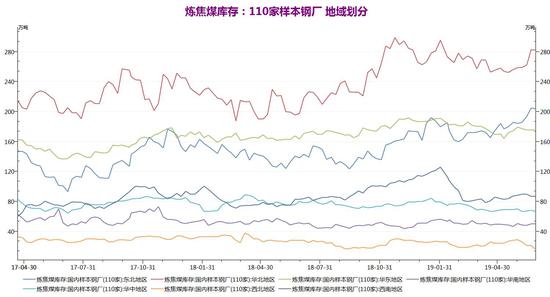

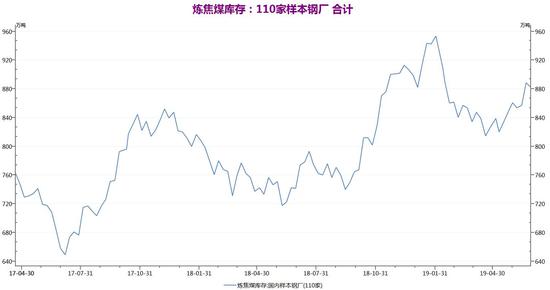

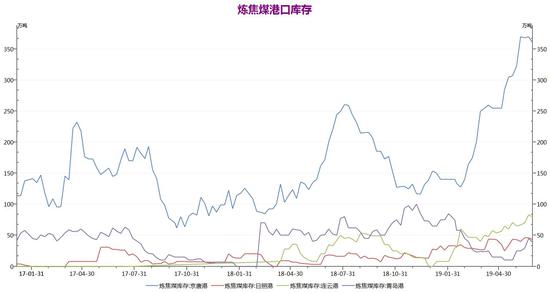

资料来源:Wind 格林大华研究所 三.供给、库存 近期全国100家独立焦企样本:炼焦煤总库存789.50万吨,减10.33万吨,平均可用天数15.18天,减0.16天。全国110家钢厂样本:炼焦煤库存881.84万吨,减6.88万吨,平均可用天数17.56天,减0.14天;沿海港口进口焦煤库存:京唐港360减10,青岛港39减6,日照港43减3,连云港79.7减3.3,湛江港38减1,总库存559.7减23.3,政策方面澳洲焦煤通关时间依旧较长,暂无放松迹象。 随着焦价的第一轮全面落地,情绪带动及利润因素直接导致精煤价格下跌,内蒙市场中高硫肥煤出现30元/吨左右的回落。洗煤厂方面,对原煤价格持看跌预期,采购减少,短期仍以消耗厂内库存为主,综合开工率小幅下降,分类型洗煤厂开工均有不同程度回落。 炼焦煤总库存:100家独立焦化企业

资料来源:Wind 格林大华研究所 炼焦煤总库存:100家独立焦化厂

资料来源:Wind 格林大华研究所 炼焦煤总库存:100家独立焦化厂

资料来源:Wind 格林大华研究所 炼焦煤库存:110家样本钢厂

资料来源:Wind 格林大华研究所 炼焦煤库存:110家样本钢厂

资料来源:Wind 格林大华研究所 炼焦煤港口库存

资料来源:Wind 格林大华研究所 炼焦煤平均可用天数:100家独立焦化厂

资料来源:Wind 格林大华研究所 炼焦煤平均可用天数:110家样本钢厂

资料来源:Wind 格林大华研究所 四.需求 6月23日唐山市相关部门发布了《关于做好全市钢铁企业停限产工作的通知》,高炉均限产20%-50%至七月底,此轮限产较为严格,限产幅度超预期,对焦炭需求造成影响,全国100家独立焦企样本产能利用率80.66%,下降0.22%;随着焦炭提降第一轮全面落地,焦炭价格走弱,煤矿销售压力增加,下游焦化利润逐步压缩,焦企普遍采取小单采购和停采,影响焦煤需求。 100家焦化企业开工率

资料来源:Wind 格林大华研究所 五.后市展望 供应端煤矿安全检查将成为今年的关注的重点,下半年仍将贯穿始终;需求端目前焦企产能利用率高位支撑焦煤需求,但下游生铁减产压力将逐步传导至上游焦煤,焦煤需求有滑落风险;而焦煤库存虽仍位于高位,库存压力较大,但目前主焦煤等供需相对平衡,而短期受到中米贸易战缓和预期的影响,短期或将有所上涨。后市需关注煤矿安全检查力度、各环节库存情况、焦化行业限产力度、唐山钢厂环保政策等。 阻力位:1430 支撑位:1300 格林大华期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);