编辑/Nydia 来源:大宗内参 李婉莹 | 东海期货能化研究员 英国帝国理工大学硕士毕业,现任东海期货能源化工研究员。主要负责原油,PTA(5414, 94.00, 1.77%)等能源化工品种的研究分析工作,擅长综合分析把握国内外市场动向,深入产业链上下游研究。 核心观点 ❒. 7月份,TA价格先扬后抑,需求疲弱的影响逐步显现,临近月末TA价格出现下跌。截至7月26日,PTA现货在1909升水330-360附近成交,成交区间在5700-5780元/吨附近。期货价格依旧持续低迷走势,未有突破。 ❒. 原油方面,目前油市的真正矛盾仍旧集中在需求。短期来看,油价容易受到包括地缘政治问题在内的突发事件的影响。未来一段时间消息纷繁复杂,宏观与基本面相互作用,包括美联储是否降息等大事件都值得持续关注,预计油价将迎来阶段性整理。 ❒. PX方面,从计划来看,今年三季度涉及浙江石化400万吨,恒逸石化150万吨等大型装置的开工;国外新装置也比较多,因此供应方面可以说十分有保障,届时对PX价格或形成较大的下行压力。因此,未来一到两个月,成本端难以成为推动PTA价格上行的原动力。 ❒. TA方面,与现货相比, TA的期货价格能够更好的反应未来需求预期,同时,以当前PX 的价格进行折算,盘面仍有超过1200元/吨的加工费空间,换言之仍旧不低。因此对未来一个月,我们预计供应偏紧的格局将不复存在。不过,考虑到现货货源的集中度较强,建议随时关注大厂策略调整。 ❒. 聚酯方面,2019年原本是聚酯装置投产的大年,然而,受到宏观环境不稳定,市场预期谨慎悲观的综合影响,需求上行乏力。当终端的压力转移至下游聚酯后,我们难以看到聚酯自身盈利情况改善的动力。与TA相比,下游更易受到成本端价格波动的控制,较为被动;而一旦聚酯产品现金流出现大面积亏损,那么装置重启以及新装置落地速度可能都会有所推迟,不利于需求端的改善。 ❒. 操作上,TA价格短期内预计将偏空运行,但09合约5100以下不建议继续做空;套利方面继续维持正套思路,11-1正套逢低买入。建议密切关注大厂策略调整与下游产销改善情况。 ❒. 风险因素:OPEC年中会议;贸易摩擦进展;下游聚酯开工不及预期 一、行情回顾 7月份,TA价格先扬后抑,需求疲弱的影响逐步显现,临近月末TA价格出现下跌。截至7月26日,PTA现货在1909升水330-360附近成交,成交区间在5700-5780元/吨附近。期货价格依旧持续低迷走势,未有突破。 二、基本面分析 1、上游:油价延续震荡,成本推动乏力 原油方面,前段时间油价重心上行主要受到美国库存降低以及风暴影响的共同推动,而在这些因素逐步兑现之后,预计后续价格上涨速度将有所放缓。根据EIA公布的最新数据,美国原油库存胶前期下降但速度有所放缓;包括汽油在内的成品油库存却有所增加。在《短期能源展望》(STEO)中,EIA预测, 2019年全球原油需求将增长110万桶/天,环评已经连续六个月下调了需求增长的预期。OPEC也做出了类似调整,这反映了全球石油消费国对宏观环境信心不足,而原油消费则与之息息相关。很快将迎来美股公司的财报季,近期美股震荡加剧,预计对油价也将产生阶段性的影响。 中东方面,前段时间伊朗铀浓缩问题再度引发市场关注,如今美伊关系阶段性和缓抵消了部分风险溢价,油价回落。不过18日美国总统特朗普说,一艘美国舰只在霍尔木兹海峡“摧毁”一架伊朗无人机。从中我们也能看出,中东地缘政治问题将对油价形成短期影响,建议投资者谨慎关注。 综合来看,我们认为,目前油市的真正矛盾仍旧集中在需求。短期来看,油价容易受到包括地缘政治问题在内的突发事件的影响。未来一段时间消息纷繁复杂,宏观与基本面相互作用,包括美联储是否降息等大事件都值得持续关注,预计油价将迎来阶段性整理。

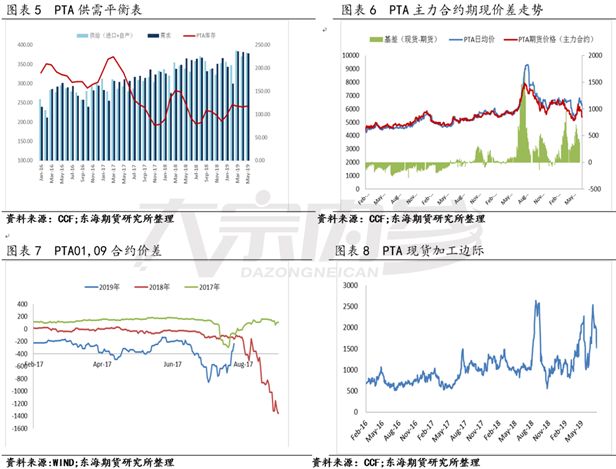

PX方面,目前CFR中国PX价格为850美金/吨,总的来说,本月PX价格并未出现大幅下滑,符合我们的前期预期。PX-石脑油家产行至300美金/吨的低位,我们预计这种情况伴随着PX新装置的投产仍会延续。从计划来看,今年三季度涉及浙江石化400万吨,恒逸石化150万吨等大型装置的开工;国外新装置也比较多,因此供应方面可以说十分有保障,届时对PX价格或形成较大的下行压力。因此,未来一到两个月,成本端难以成为推动PTA价格上行的原动力。 2、PTA:去库转向累库,供过于求格局演变 对PTA自身行业来说,当前TA现货基本面与期货盘面表现可以说有所分化。现货当前价格尽管较前期已有回落,但仍旧较为坚挺,贴水大。成交方面,日内PTA现货成交价格走低,截至23日,现货货源在1909升水300-400附近成交,成交区间在6000-6400元/吨附近。8月货源在1909升水230-280附近。供应商出货为主,聚酯工厂和贸易商采购,但总体销量一般。加工费仍旧处于偏高水平,TA大装置存在部分检修。然而,对TA自身而言,受到高额加工费的利润诱惑,原本的检修计划推迟落地,,预估产量在380-385万吨。7月进口也较前期有所增长,未来一段时间去库格局将逐渐变为累库。 实际上,7月TA价格波动剧烈,但总结几次大涨大跌的原因我们发现,上行主要受到突发因素推动,但需求端的不佳表现多次使得TA期价回归理性。TA的期货价格能够更好的反应未来需求预期,同时,以当前PX 的价格进行折算,盘面仍有超过1200元/吨的加工费空间,换言之仍旧不低。因此对未来一个月,我们预计供应偏紧的格局将不复存在。不过,考虑到现货货源的集中度较强,建议随时关注大厂策略调整。

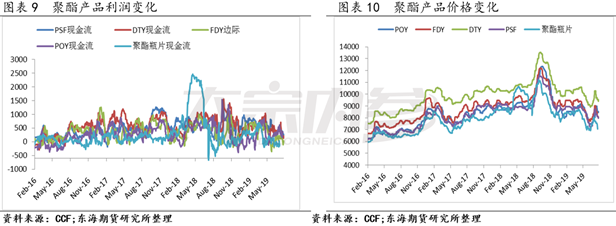

3、聚酯:利润压缩,开工率下滑 作为TA的直接下游,在前期TA价格上行之时下游利润其实有所改善,库存也逐步消化。然而,终端的矛盾逐步形成负反馈。从坯布厂的情况来看,根据CCF数据,喷水织造布库存普遍在1-2个月,经编布在20-30天,没有任何下降迹象。另外,成交方面,当前处于传统淡季,整体销售不及往年,订单较差,因此终端的开工率在一个月内大幅下滑17%。 聚酯装置已经公布了不少减停产计划。特别临近月末,TA价格快速下跌引发了市场恐慌性情绪,导致聚酯厂停工倾向愈发浓厚。另外,前期去库出现拐头,连续两周包括POT,FDY在内的聚酯产品库存不断累积,预计8月这种趋势仍会延续。 总体看来,2019年原本是聚酯装置投产的大年,然而,受到宏观环境不稳定,市场预期谨慎悲观的综合影响,需求上行乏力。当终端的压力转移至下游聚酯后,我们难以看到聚酯自身盈利情况改善的动力。与TA相比,下游更易受到成本端价格波动的控制,较为被动;而一旦聚酯产品现金流出现大面积亏损,那么装置重启以及新装置落地速度可能都会有所推迟,不利于需求端的改善。

三、结论及操作 回顾7月,TA期价一度突破6600元大关后快速回落,多空博弈明显加剧,但最终在月末受到需求不佳的影响价格下跌至5500元的低位,聚酯与终端产销均未见起色。展望8月,预计聚酯减停产面积将扩大,同时TA自身开工与进口同步增加,市场将重新出现供过于求的格局。 操作上,TA价格短期内预计将偏空运行,但09合约5100以下不建议继续做空;套利方面继续维持正套思路,11-1正套逢低买入。建议密切关注大厂策略调整与下游产销改善情况。 |

|

|  |

|