来源:美期大研究 作者:美尔雅期货 化工分析师 赵婷 核心观点 1、成本端:随着恒力PX装置满负荷运行,海南炼化100万吨PX开始预试车,且下半年新增产能预计不断增加,PX供应增加;原油震荡走势,PX供应压力,预计下周PX震荡偏弱。 2、供应端:高加工差下,PTA(5900, -54.00, -0.91%)装置基本上都恢复,不过福海创450万吨/年的装置后期计划检修。供应端存在较大不确定性。 3、需求端:下周聚酯工厂减产及投产计划并存,其中华润、新凤鸣、天圣、金桥等装置存在减产及检修计划。 4、核心观点:聚酯工厂减产及检修将进一步发酵,PTA或存在下行的可能。但是,下周PTA供应端存在福化装置检修预期,加之现货市场流动性并未得到实质性改善,这将在一定程度上支撑现货价格。 5、关注点:宏观环境,原油波动,终端订单,聚酯产销。

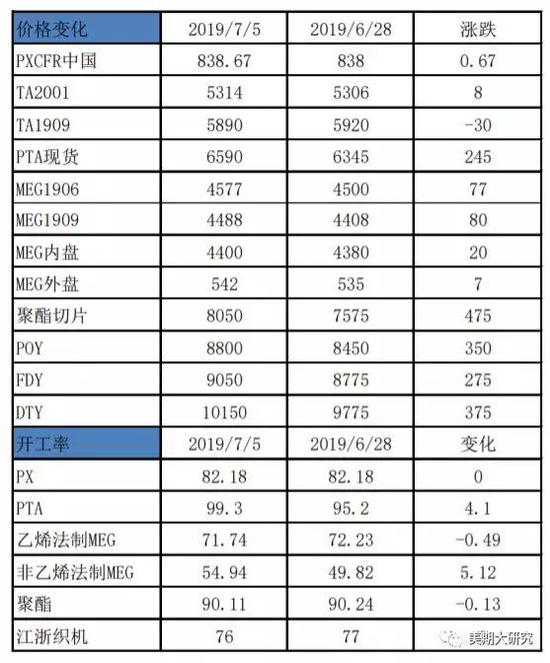

周度数据变化

产业链上游 1.1 随着油价企稳,PX价格有望企稳

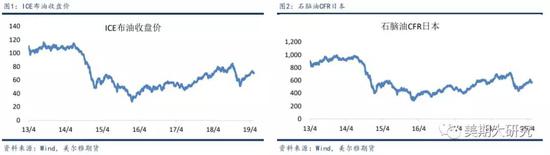

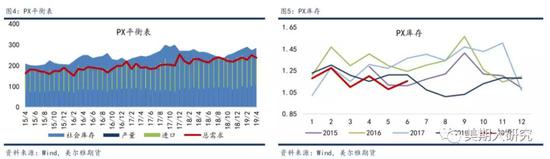

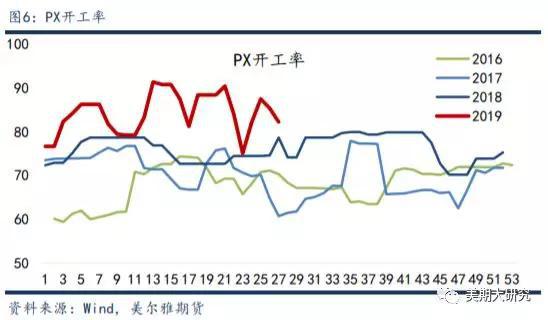

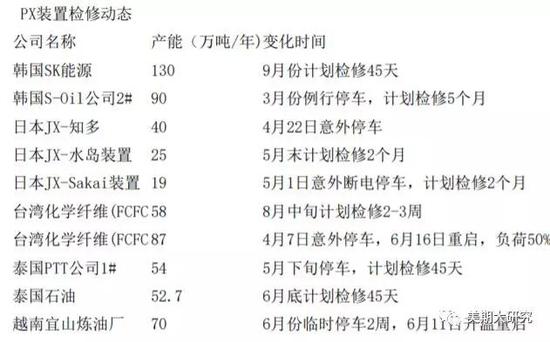

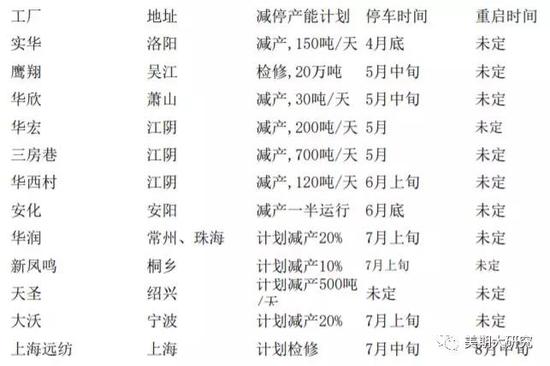

周CFR中国均价为850.4美元/吨,环比上涨2.31%。周中前期受欧佩克减产延长达成一致消息面利好,国际油价重心上移。 PTA主力期价因现货流通紧张且聚酯产销回暖而两度涨停封盘,现货价格伴随性大涨。因此上下游双重提振下,周中前期PX价格稳步攀升,累计上涨24美元/吨。 然周后期油市回调盘整,致使PX成本端支撑放缓。下游PTA则因多空博弈且聚酯需求下降而僵持趋稳,叠加恒力石化全线满产,进一步加剧亚洲PX市场供需矛盾,参与者后市情绪谨慎偏悲观,因此周后期PX商谈重拾跌势。 1.2 PX开工负荷维稳

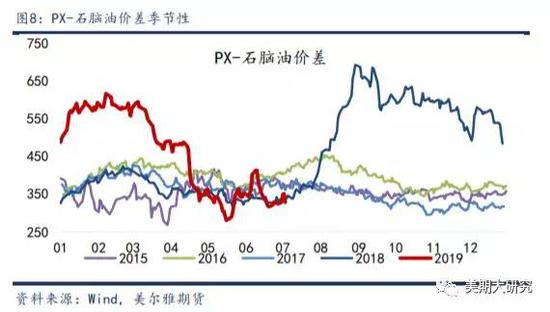

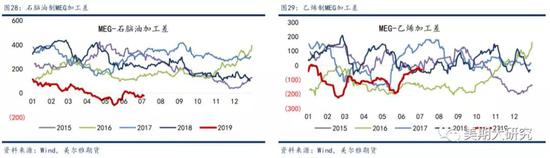

1.3 PX供应增加,PX-石脑油价差压缩较为明显

全球主要产油国--沙特积极推动减产,但中东地缘政治冲突不确定性,致使国际油价存在高位盘整可能,PX成本端动能一般。 下游PTA主力期价因多头平仓了结且聚酯工厂减产预期而趋弱下行,现货价格伴随性跟跌,另亚洲PX供需矛盾发酵,亚洲PX整体供应能力将稳步提升,尤其是中化弘润80万吨/年PX新增产能试车投放,而国内PTA需求将进一步下降,进而场内累库压力增强,参与者后市心态谨慎偏空,但是PX-石脑油价差仍处于相对偏低水平,工厂方面挺价意愿明显,尚需买盘跟进。 产业链中游 2.1 PTA现货价格剧烈波动,基差攀升较快

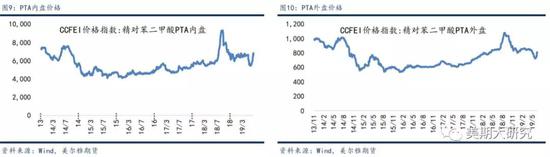

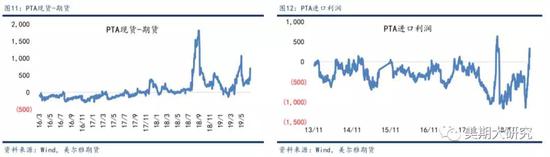

本周PTA期货市场巨震,接连经历涨停、跌停。 7月PTA供需面的去库的预期,周初,PTA期货连续两日触涨停板,现货市场卖盘惜售,基差坚挺,从450附近涨至530附近。 周中,随着原油暴跌以及消息面的冲击,引发PTA期货巨震,短暂上冲后开始下泻,现货市场商谈转淡,市场观望情绪,加之产销极度低迷,聚酯工厂减产呼声再起,PTA现货市场跌幅扩大。截止本周五,现货商谈在6585元/吨水平。 2.2 PTA库存低位累库

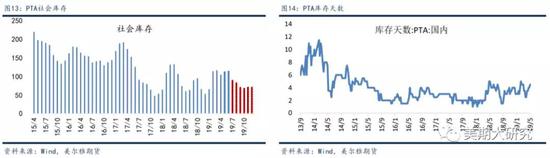

库存方面,当前国内PTA厂商库存相对上周上涨了1至3.5天,至中等水平,注册仓单相对上周减少了810张至4.18万张附近,当前期货市场绝对库存总体处低位。 2.3 PTA开工负荷极高,但现货流动性依旧较紧

2.4 PTA加工费高企,跨期价差波幅增大

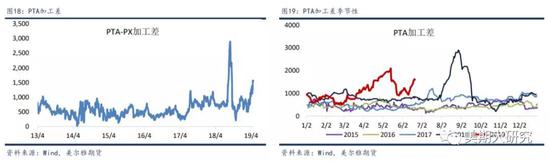

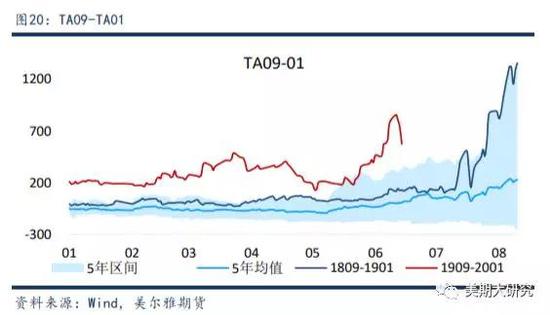

PTA加工差由上周的1900上涨至2200左右,PTA加工差快速拉涨,主要是在现货流动性趋紧的情况下,PTA现货价格大幅拉升,基差逐渐扩大。由于期货09合约在暴涨暴跌PTA近月合约波动大于远月合约价格,PTA9-1价差高位回落,波幅较大。 2.5 MEG受库存高企影响,看涨较为谨慎

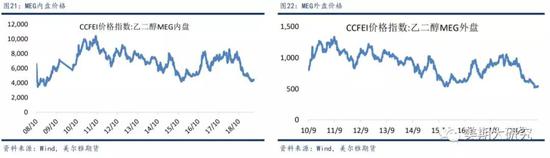

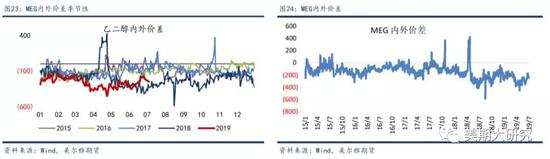

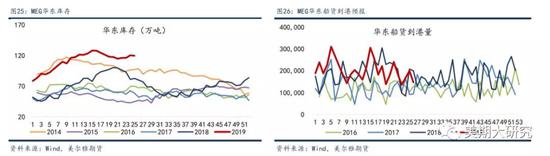

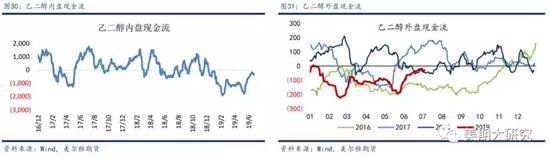

本周乙二醇价格重心表现坚挺,市场商谈一般。 上半周商品市场走强下,乙二醇期现货价格同步上行,现货价格上行至4450元/吨附近。 下半周,PTA市场大幅回路以及聚酯产销表现低迷,乙二醇窄幅震荡为主。乙二醇外盘重心波动有限,走势跟随人民币为主,市场成交尚可。本周乙二醇内盘倒挂在130-160元/吨,较上周有所扩大。 2.6 国内乙二醇开工负荷回升缓慢,供应端情况缓慢增多

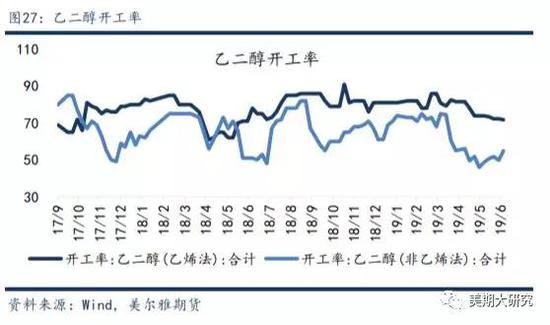

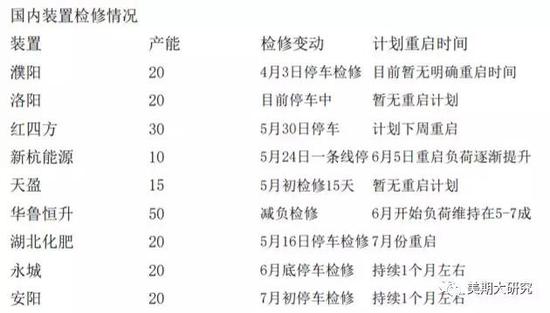

国外装置方面:南亚2#年产能36万吨的装置,已于5月21日停车检修,预计检修时长在30-40天附近;南亚年产能72万吨的装置,已于6月10日停车检修,预计6月30日重启;沙特Sharp4年产能72万吨的装置,6月中旬停车检修,持续2周计划月底重启。 2.7 MEG加工差回暖

MEG现金流回暖,MEG装置是否出重启出料,影响供应,有待观望。 产业链下游 3.1 聚酯负荷维稳,需求端仍有一定支撑

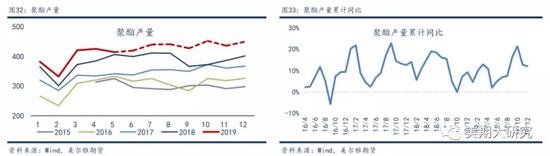

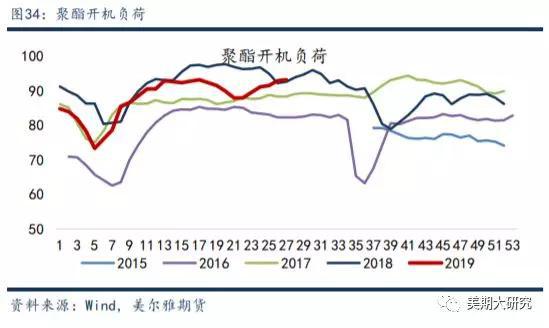

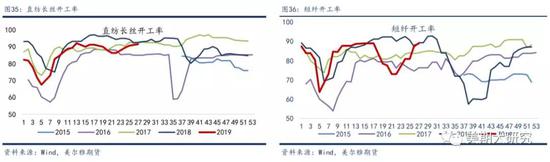

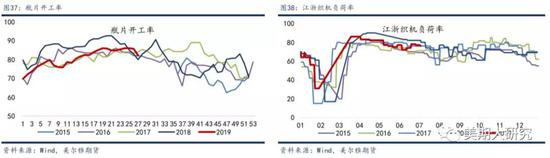

聚酯工厂减产呼声再起,不过整体负荷仍维持在较高位置,对需求仍有一定支撑。 3.2 聚酯产品库存上涨,下游采购意愿弱化

近期聚酯工厂产销表现低迷,前期空单又多为亏损生产,整体压力较大,后续聚酯工厂存减停产意向。目前个别瓶片工厂已经落实减产,聚酯开工高位适度回落,后续关注聚酯工厂减产幅度。 3.3 聚酯产品库存下降,行业阶段性备货,对PTA现货需求支撑较强

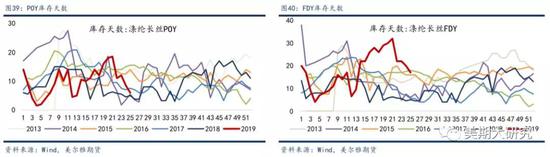

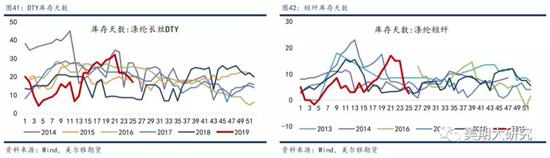

下游库存方面,涤纶长丝库存呈下降态势,涤纶长丝 POY库存相对上周上升0.5天至1.5天,至中等偏下水平;涤纶长丝FDY库存天数相对上周上升0.5天至4.5天,至中等水平;涤纶长丝DTY库存天数相对上周不变维持12天附近,回升至中等水平。 涤纶短纤库存天数相对上周上升0.5天至3天,下游库存整体下降至中等水平,但是终端订单需求以及坯布库存压力较大,聚酯工厂较多维持按需采购。 3.4 聚酯产品的利润分化较大,随着原料价格上涨而下跌

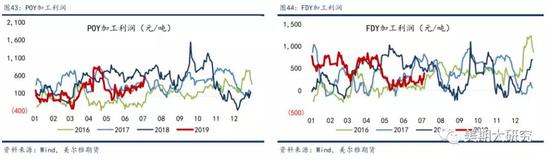

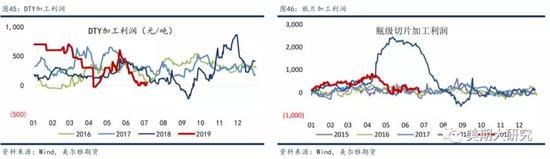

随着原料价格的回暖,聚酯产品利润下降,其中DTY、切片生产成本线附近徘徊,POY、FDY的利润低于过去两年同期利润。 小结 1、成本端:随着恒力PX装置满负荷运行,海南炼化100万吨PX开始预试车,且下半年新增产能预计不断增加,PX供应增加;原油震荡走势,PX供应压力,预计下周PX震荡偏弱。 2、供应端:高加工差下,PTA装置基本上都恢复,不过福海创450万吨/年的装置后期计划检修。供应端存在较大不确定性。 国内乙二醇开工依旧维持在65%附近,煤制装置复工依旧缓慢,后续仍有河南能源永城以及通辽金煤的检修计划,预计七月国内供应回升力度有限,且进口货增量多体现于下半月,短线内供应增量有限。 3、需求端:下周聚酯工厂减产及投产计划并存,其中华润、新凤鸣、天圣、金桥等装置存在减产及检修计划。同时,新凤鸣30万吨新产能计划下周投产。下游聚酯开工降低的概率较大,且终端织造领域受利润及订单影响,接单动能减弱,市场仍在等待实质性的订单。 4、核心观点:聚酯工厂减产及检修将进一步发酵,PTA或存在下行的可能。但是,下周PTA供应端存在福化装置检修预期,加之现货市场流动性并未得到实质性改善,这将在一定程度上支撑现货价格。乙二醇供需面多空参半表现中性,预计下周乙二醇价格区间震荡为主。 5、关注点:宏观环境,原油波动,终端订单,聚酯产销。 |

|

|  |

|