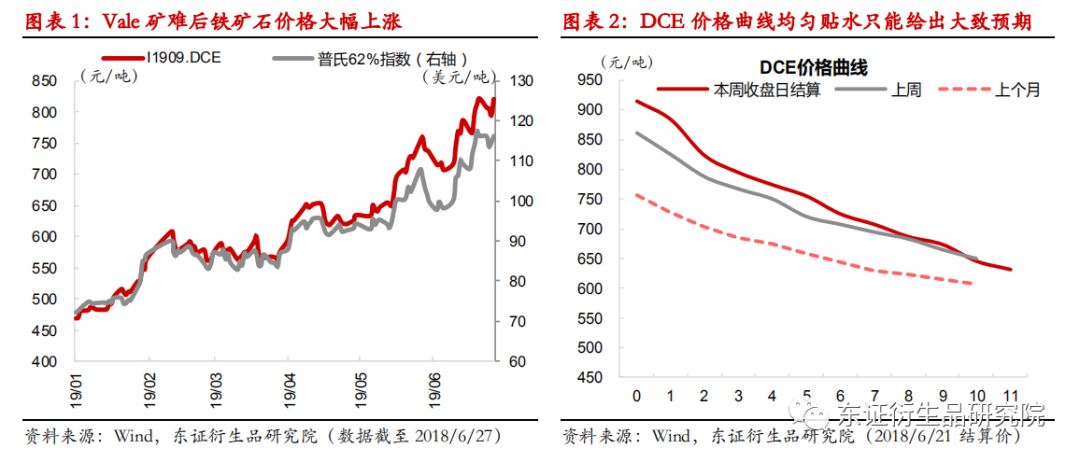

作者:顾萌、朱豪 来源:东证衍生品研究院 报告日期:2019年7月3日 Vale产量逐步恢复,澳洲减量主要体现在上半年: 我们预计Vale全年粉矿产量预估为3.47亿吨,同比去年约减少3800万吨。全年粉矿和球团的总销量约为3.25亿吨,位于公司预估的3.07亿至3.32亿吨区间中等偏上位置。从三季度开始Vale产量应会有明显增加,矛盾将得到阶段性的缓和。 2019年澳洲矿山的总产量会达到8.815亿吨,同比去年下降1850万吨。今年上半年澳洲铁矿(873, -8.00, -0.91%)出口同比减少约1600-2000万吨,已覆盖全年整体下降量,因此下半年的发运量至少将同比持平,非常接近矿难前对今年下半年的预期,可以认为在无超预期事件发生的前提下,澳洲铁矿将恢复正常。 国产矿和非主流矿:增产是确定性,不确定在于幅度和时间: 1000万吨的国产铁精粉的增量存在大幅低估的可能。即使国产精粉保持上半年的增产节奏,全年增量也能达到1500-2000万吨,如果考虑高价刺激的复产意愿,以及潜在的新增产能,2000万吨是非常保守的预估增量,并有较大的可能超预期。 虽然国外投产项目较多,但从目前到港的情况来看,只有印度矿有明显增量,而其余非主流矿的到港情况并不尽如人意。我们认为下半年印度矿有望维持20万吨/周以上的到港频率。 投资建议:下半年产量接近恢复至矿难前预期,中枢90美金 今年减量基本都已反映在上半年。上半年全球铁矿石产量同比减少幅度约为3450万吨,如果以全年同比减少2550万吨计算,下半年将同比增加900万吨,已接近矿难前对于下半年的产量增加预期,但如需求能够维持原有预期,尚未到供过于求。 下半年属于转折的缓冲阶段,因此向下跌幅有限。且缺口弥补依赖于国产矿的恢复,因此80美金的国产矿成本线将是强支撑。我们对下半年铁矿价格中枢的判断为90-95美金,预计1909合约仍将高位运行,建议把握2001合约出现合适基差时的机会。 风险提示: 宏观预期转好;超预期的供给扰动事件。 报告全文 报告意义:Vale矿难深刻改变原有格局,缺口弥补存在高度不确定性 报告意义:Vale矿难深刻改变原有格局,缺口弥补2019年1月25日,巴西Vale公司Feijão矿区发生尾矿坝决堤事故,死亡失踪人数超过300,巴西举国哗然。虽然该矿区产能仅为780万吨,但之后Vale和巴西政府开始大力整治尾矿坝,导致铁矿石产量受到大幅影响:Vale在矿难不久后即发布官方声明,将退出所有建造在上游的尾矿坝,退出过程持续3年,影响铁矿石最高产量为4000万吨/年,其中包括1100万球团矿。巴西政府也对包括Brucutu在内的三个矿实施暂停运营,市场普遍预计今年Vale产量影响在5000万-9000万吨。 而随着巴西产量的削减,铁矿石价格在短期内出现了狂飙,普氏62%指数最高接近110美元/吨,I1909合约自矿难后也上涨50%以上。不断上涨的铁矿石价格无疑改变了原有铁矿石的供给格局,在高价刺激下预计将有大量高成本产能重新释放,但这些高成本产能大多是不具备充分信息披露的小矿山,市场对这些产能的复产时间和复产数量都缺乏详细的研究。此外,Vale恢复产量的时间,以及澳洲三大矿山在垄断和博弈的格局中采取的策略都有很大的不确定性。因此,从当前时点看,由矿难造成的供给缺口究竟在何时会得到弥补完全是一片混沌的状态。而从价格曲线上,市场给出了均匀贴水结构,隐含了供给持续恢复的大致预期。 本报告旨在对矿难后铁矿石中长期供给进行详细的梳理和研究,向投资者呈现出新的铁矿石供给格局。在研究过程中,能研究清楚的给出明确结论,研究不清楚的如实承认其不确定性并建议持续跟踪。

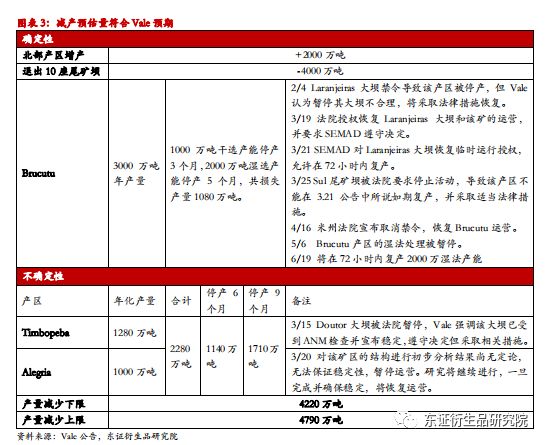

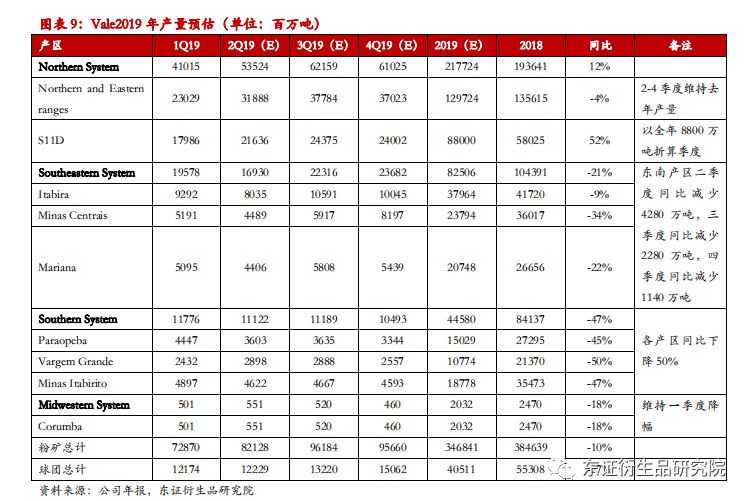

Vale:产量逐步恢复是毫无疑问的,关注重点应在于复产时间点 2.1、矿难造成的产量损失究竟是多少? 根据Vale的公告,其2019年铁矿石销量预估在3.07亿至3.32亿吨之间,而在Brucutu产区在经历多次停复产后,最新预计2019年销量在区间中等的位置。相比于去年3.65亿吨的销售量,下降幅度在4200-4800万吨左右。我们根据目前的信息进行了减产测算,大致符合Vale自身的预期。

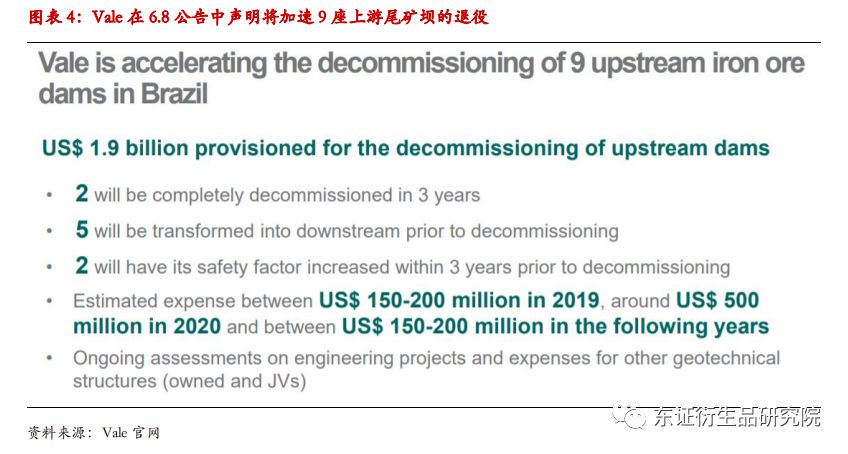

除了已经提到的不确定性之外,还有两个关于Vale的产量损失问题值得关注。 一方面,是退役10座尾矿坝的最终产量损失和持续时间,从Vale公告的表述来看, 4000万吨的影响是最大值,并非确定值。根据公告,为了快速关停尾矿坝,Vale将暂时停止部分矿山运营,从给出的名单中可以看出只涉及Vargem Grande和Paraopeba这两个大产区所包含的部分矿山。根据2017年产量和2018前三季度的产量估算,这两个大产区2018年共计产量也不过4800万吨,因此可以认为4000万吨代表的是暂停所有运营矿山的总产量,即最多每年有4000万吨的产量会受影响,但这4000万吨的产能并非完全依赖尾矿坝才能生产,暂停尾矿坝不意味着一定需要暂停矿区。 2月4日Vale宣布将暂停Vargem Grande Complex的运营,涉及4000万吨产量中的1300万吨,另外的2700万吨何时彻底关停暂时未有公告,目前是否已处于关停状态尚不得而知。在公告中,Vale明确现存的10座尾矿坝都早已处于不活跃状态,既然已处于不活跃, Paraopeba产区大概率会与Vargem Grande错开暂停运营的时间段以减少影响。因此,我们认为平均受影响产量有可能达不到每年4000万吨的最大值。

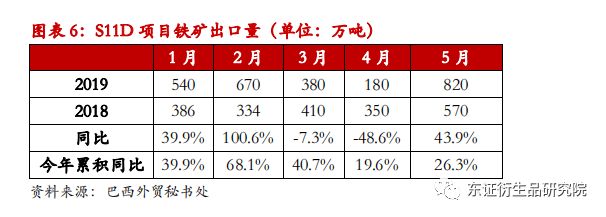

另一方面,是其它几个停产矿区的复产进度也会影响最终的受损产量。 其中Brucutu产区已经历了多次的停复产风波,目前1000万吨干选产能已于4月中下旬恢复正常,另外的2000万吨湿选产能也与6月中下旬恢复。我们之前早已提出该产区采取的是下游式尾矿坝,与发生矿难的大坝结构不同,安全性更高,但当地政府出于各种考虑,始终在停产和复产间徘徊,关键问题仍在于和当地政府及法院的协商。 至于Timbopeba和Alegria产区,两者和Brucutu类似,并不涉及上游尾矿坝,因此复产进度有望加快。根据6.12的会议,Vale希望在接下去的6-12个月从Timbopeba,Vargem Grande,Pico和Alegria产区开发出3000万吨的产能。 2.2、一方面加快受损产量的恢复,另一方面以增产弥补缺口 首先,Vale会加快上游式尾矿坝受损产量的恢复。下游式尾矿坝的复产主要取决于巴西政府何时放开,而10座上游式尾矿坝关停影响的产量恢复取决于干法选矿的进度。此前Vale已公告,未来五年预计将再投入110亿雷亚尔(约合25亿美元)用于干法选矿。淡水河谷目前铁矿石产量中的约60%采用干法选矿,公司目标是将这一比例提高至70%。这10%的提高对应产量大约是4000万吨,主要用于将Vale在巴西北部的Carajas采矿综合设施转换为通过干法处理100%的尾矿,也将用于巴西米纳斯吉拉斯矿区的两个项目,一个是铁矿石的新加工综合体,另一个是淡水河谷正在寻求重新启动的先前运营的矿山。在年报中淡水河谷也披露了,正在进行研究,并且已经开发了一个试点项目,以应用由过滤和堆放部分或全部脱水尾矿组成的废物处理技术,中长期来看减少对尾矿坝的依赖。 其次,S11D项目的增产潜力不可忽视。早在关停上游式尾矿坝时,Vale就已宣布会增加其它产区的产量,市场普遍预期将主要来自S11D项目。早在去年,Vale就宣布S11D项目铁矿石年产量将从2018年的6000万吨提升至9000万吨左右。S11D项目今年前两个月增长幅度曾达到68.1%,高于50%的增长目标,但在经历北部大雨后,3-4月出口量大幅下滑,今年前五个月出口量同比增长仅为26.3%。但从另一个角度而言,一季报显示S11D产量增长仍然超过50%,增产的前期技术准备应已完成,在经过前期的低出口后,自身库存有所累积,后续出口量将会有加速增长以达到既定目标。 最后,值得关注的是2015年同样由于尾矿事故所关停的Samarco矿区在2020年能否恢复,最新的消息显示Vale希望在明年重启该项目。尽管该产区自事故后年年在传复产消息,但始终难以复产,在今年再度发生尾矿坝事故后,巴西政府预计对这一项目的重启会更加谨慎。

2.3、一季度Vale产量受损有多方面原因,后续将逐步恢复 根据Vale19Q1产量报告,Vale四大产区全部出现减产,总产量同比减少10%,环比2018年四季度减少27%。 分项来看,受损最严重的的无疑是事故发生地南部产区和后续暂停运营较多的东南产区。南部产区一季度产量仅为1178万吨,同比下降幅度为36%,以两个月停产时间的比例估算,南部产区的产量有一半受到影响,估算下来今年影响产量大约4000万吨,符合Vale给出的预期。东南产区包含了Brucutu、Alegria和Timbopeba的暂停影响,一季度产量同比下降幅度12%,以一季度Brucutu一个半月的暂停运营时间估算,东南产区产量减少约24%,如果全年停产,估算得到由Brucutu东南产区影响产量约为2200万吨,大致符合Brucutu现状。而另外两个产区停产时间在3月中旬,一季报中体现的不明显,暂时无法估算其实际影响,以全年2280万吨产量并全部停产计算的话,今年影响在1710万吨。 事实上,最让人感到意外的是北部产区。在S11D项目同比增长近50%的情况下,北部产区产量同比仅持平,环比大幅下滑,直接原因是另外一大产区Northern and Eastern ranges产量大幅下滑。虽然3月末北部遭遇大雨,但在一季报中产量就已下滑的如此严重确实超出预期,可能的原因在于包括港口在内的多种设施均受到巴西政府大力度监管从而影响了产量效率。但北部产区主要以干法选矿为主,在短暂扰动之后有强大的增产空间,同比去年产量我们给出至少持平的预期。 中西部产区产量同比下降幅度同样接近20%,但产量较小,同样给出与去年产量持平的预期。

除了自身产量的大幅下滑外,我们在先前的热点报告中也已提出,巴西4-5月明显降低了发往中国的比例。我们认为这是巴西矿山高明的定价策略,在今年突发事故导致供给量大幅下降的情况下,巴西矿山实际上是将全球的供需缺口全部由中国承担,在加剧了主要定价国的缺口后推升全球铁矿价格,矿山以此获取更大的收益。 但这种策略显然难以长期持续,潜在的铁矿供应增量也将直接锚定中国市场。因此,中国虽然在此轮上涨过程感受到最为严重的供应短缺,但在供需的再平衡过程中,缺口边际恢复的程度也将是最高的。例如5月在出口量大幅恢复后,发往中国的比例同样迅速提升。

2.4、Vale产量预测:同比减少3800万吨,矛盾缓和在三季度 在Brucutu已复产,并预计Alegria和Timbopeba这两个产区会在四季度初复产,经历约1-2个月达到满产,其余的预估基本遵从我们在上文的逻辑。我们对今年Vale分季度的产量进行了预估。 全年粉矿产量预估为3.47亿吨,同比去年约减少3800万吨,幅度为10%。考虑到粉矿制作成球团的产量损失,全年粉矿和球团的总销量约为3.25亿吨,位于Vale2019年销量预估的3.07亿至3.32亿吨区间中等偏上位置。产量的变动风险主要在于北部产区的增产潜力和关停产区的复产进度,而且短期来看唯有指望4280万吨产量(其中Brucutu2000万已重启)的复产才能有效弥补缺口,北部产区的增产很难有超预期的表现。但从环比的角度上,从三季度开始Vale产量应会有明显增加,矛盾将得到阶段性的缓和。

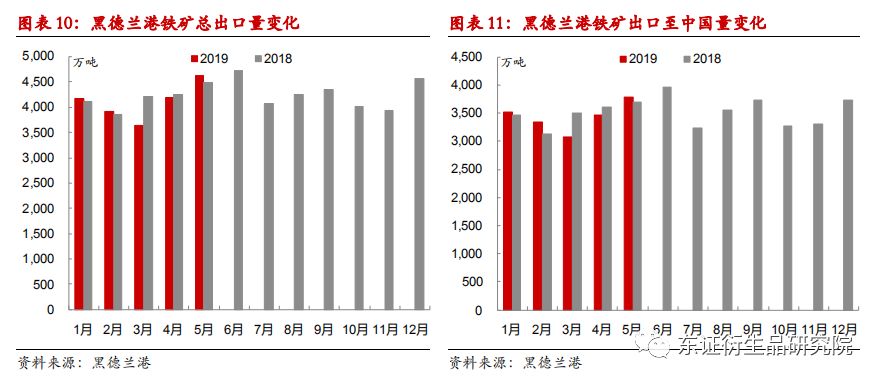

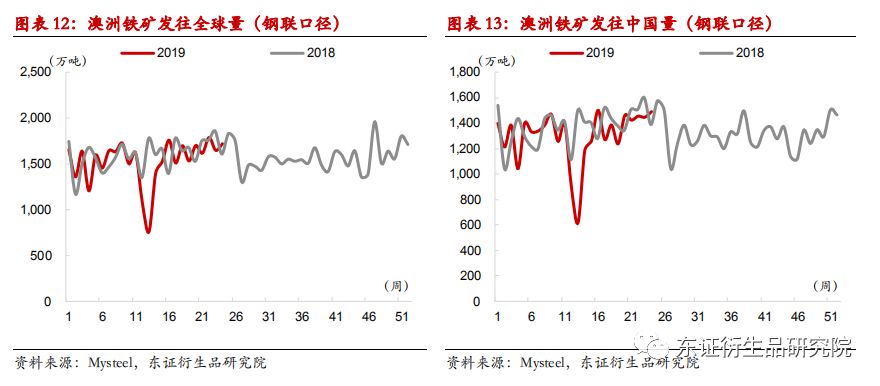

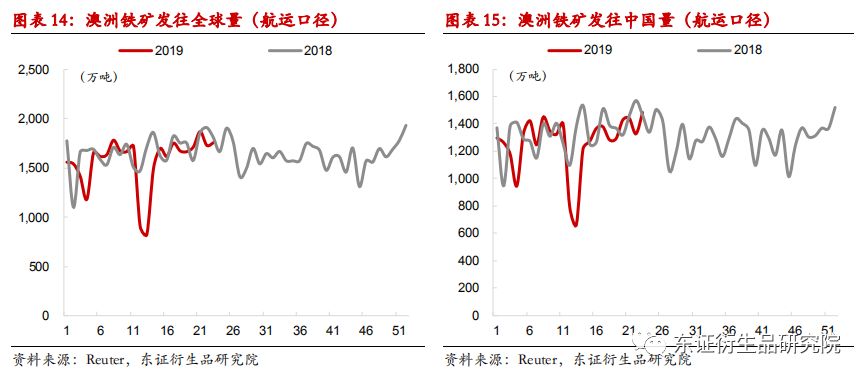

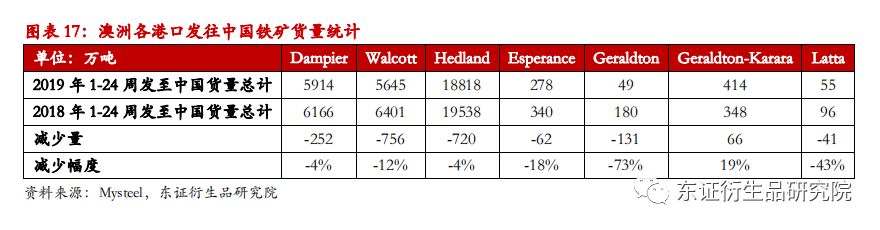

澳洲矿:飓风影响短期,产量下降主要体现在上半年 3.1、总体来看,澳洲对中国减量在1800万左右 澳洲Veronica飓风于3月22日晚登陆皮尔巴拉地区,对当地铁矿石主要发货港口黒德兰、沃尔科特及丹皮尔港造成不同程度的影响,致使飓风期间这些港口发货量受到较大影响;同时在此期间,飓风对铁路及港口装载机造成影响。根据Mysteel的测算,飓风期间影响力拓发货量675.24万吨,影响BHP发货量467.52万吨,影响FMG发货量219.66万吨。 但这只是飓风期间所影响的发货数量,很好理解的一点在于,飓风并未影响矿山的产量,而是短暂影响了发货的节奏。多个数据维度都印证了后续产量明显恢复,根据我们的测算,截至目前为止,今年澳洲对中国总体减量在1800万吨左右。 首先,从黑德兰港口的出口量和出口到中国的铁矿石数量来说,尽管3月份确实出现了明显的下滑,但是后续恢复同样明显。1-5月黑德兰港口的铁矿总出口量同比下降1.78%,出口至中国的量同比下降234万吨,幅度仅为1.34%。

第二,根据Mysteel的澳洲港口发运量计算,3月底发货量确实大幅下滑但很快恢复常量。本年度1-24周澳洲发全球量同比下降约1600万吨,发往中国量同比下降1900万吨。 第三,根据Reuter的航运数据计算,变动的趋势相同,数量上略有差异。本年度1-23周澳洲发全球量同比下降约2200万吨,发往中国量同比下降1800万吨。

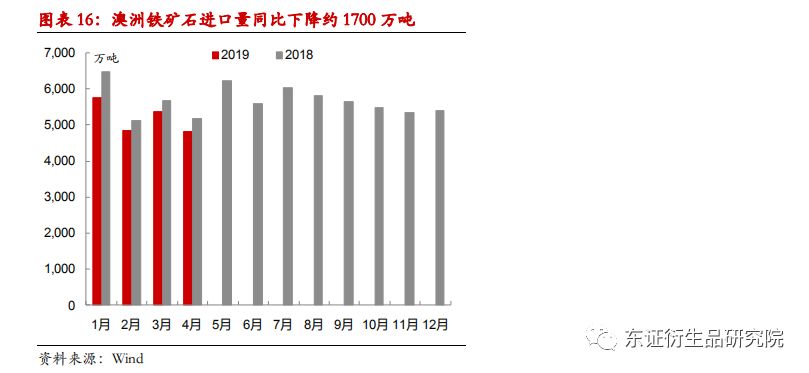

最后,根据海关的进口量数据计算,1-4月澳洲进口量同比下降约1700万吨,与上述数据基本吻合。

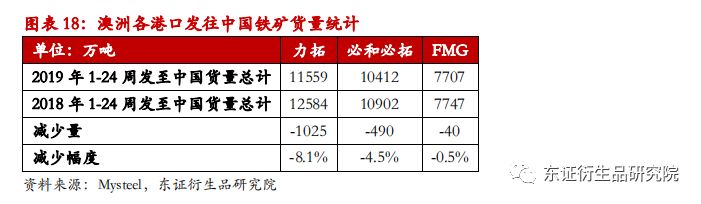

3.2、澳洲减量主要来在于力拓,下半年发运量会有所恢复 除了黑德兰,主要来自于丹皮尔港和沃尔科特港的巨大减量,而这两个港口是力拓的主要出货港。从澳洲三大矿山的发货量统计来说,力拓的减量相比于其余两家明显偏多。 飓风初期,力拓就表示沃尔科特港口的装载机受损,对力拓铁矿石装载和发运造成影响,并向亚洲市场铁矿石长协客户宣布不可抗力,将2019年铁矿石发运预期量调整到3.38亿吨,为此前3.38-3.5亿预期量的最低值。 4月16日,力拓将今年皮尔巴拉铁矿石发运量指导目标降至3.33亿-3.43亿吨。而6月20日,力拓再次将2019年皮尔巴拉地区铁矿石发运量的预测指导修订为3.2亿吨至3.3亿吨,据称是为了保证PB粉的质量和产量。

而力拓前5月份累计发运量为1.3亿吨,如果以今年发运量中值3.25亿吨计算,后续月均发运量需达到2785万吨,高于上半年发运量。而且产量的Guidance并非牢不可破,尽管PB的地位稳固,但在钢厂利润微薄的情况下,如果后续非主流矿产量增加超预期导致市场重回紧平衡格局,我们认为力拓也不会冒减少自己市场份额的风险,而是会上调产量来进行市场化竞争。 3.3、力拓和BHP疑似有减少对中国发货的行为,后续中国边际改善程度高 根据Mysteel的数据,前五月份力拓、BHP和FMG同比分别下降980万吨,148万吨和294万吨,而根据1-24周的数据,力拓、BHP和FMG发至中国的量同比分别下降1025万吨,490万吨和40万吨。从该项数据可以看出,力拓和BHP将飓风所造成的供应缺口主要由中国承担。 而根据点钢网的数据计算,1-25周澳洲发全球量同比减少4145万吨,同期澳洲发中国量同比减少4370万吨,结论类似,澳洲同样大幅减少中国供应让缺口由中国独自承担。 但与Vale类似,力拓和BHP这样的策略也难以持续,而且由于澳洲对中国出口比例高,这样的发货策略造成的影响较小,亦有可能是由于统计误差或者节奏问题。澳洲的后续对中国增量主要源自于其发货总量的提升,发货中国比例的增加对绝对增量的影响较为有限。总体而言,随着飓风影响的逐步过去,非常依赖澳洲铁矿供应的中国,供需格局也会迎来较大改善。 3.4、澳洲产量预测:大幅增加无望,减量已体现在上半年,下半年恢复正常 拉长时间幅度来看,澳洲产量整体进入平稳期。澳大利亚矿山产量增速自2014年以后开始逐步放缓。高成本小型矿山进入减产阶段或遭受并购并购,部分矿区资源枯竭的同时,主流矿山的扩产项目也进入尾声,包括力拓的银草项目已于2018年逐渐达产。后期扩产项目有限,因此澳洲产量短期内基本失去大幅增加的可能。

虽然短期之内难以指望澳洲的主要矿山增产来进行缺口的弥补,但根据各个矿山最新的产量指引(中小矿山缺乏信息披露,假设在此高价下增产500万吨),我们认为2019年澳洲矿山的总产量会达到8.805亿吨,同比去年下降1950万吨。由于澳洲出口量缺乏官方披露,根据各资讯网站的发货及1-4月的中国澳洲铁矿进口数据,测算今年上半年澳洲铁矿出口同比减少约2000万吨,已覆盖全年整体下降量,因此下半年的发运量至少将同比持平,非常接近矿难前对今年下半年的预期,可以认为在无超预期事件发生的前提下,澳洲铁矿将恢复正常。

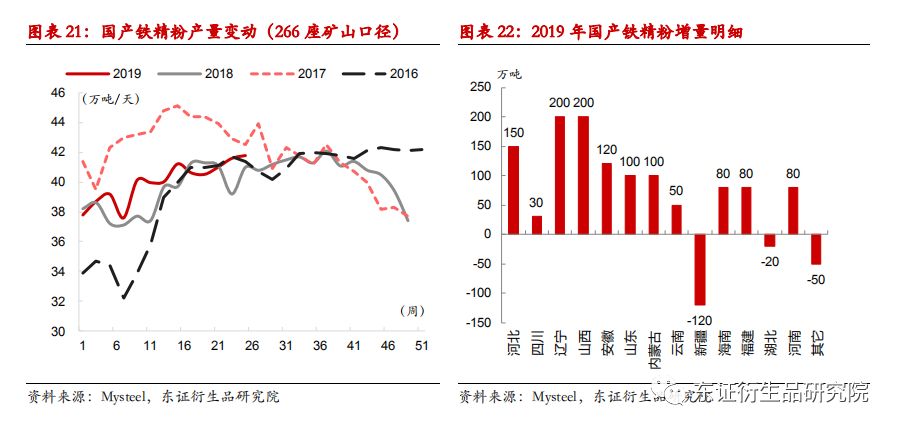

国产矿和非主流矿:增产是确定性,不确定的在于幅度和时间 4.1、盲人摸象的局面:在缺失的信息中勾画重点 如果以长期视角来看,铁矿石在100美金以上必然将实现再平衡乃至于供过于求,问题在于是新的产量何时才能进行弥补。短期之内只能指望Vale自身复产部分产量,而在半年到一年的中长期区间内,非主流矿何时能进行弥补才是重中之重。 然而,这个问题在现阶段是很难得到确定性答案的,多空双方都无法将其作为强有力的逻辑支撑,只是在价格上涨周期内,大多数人都会粗略地提及一句“非主流矿短期之内无法弥补缺口”。但谁也无法为短期定义明确的时间,对于这一块的预期届时市场必将迅速切换,而如果真的等到市场广泛认知到缺口已被非主流矿弥补,价格应该早已经历了大幅度的下跌。 研究国产矿和非主流矿最大的难题就在于信息披露的缺失,研究过程面临盲人摸象的局面。大矿山多数为上市公司,且发货量数据也都有监测,其产量变动趋势易于观测,也很难有预期差。但国产矿和非主流矿大多数都是小矿山,年产量在几十万到几百万吨不等,缺乏有效的信息。此外,非主流矿之间的情况也存在不少区别,国家与国家之间对待采矿业的政策也不尽相同,例如,尽管大多数交易者认为短期内非主流矿无法重开,但上市公司宏达矿业在今年3月初就宣告下属公司恢复生产,下属两家矿山在2016年就已停产,但在铁矿价格上涨后一个多月就迅速恢复。 在这样的限制下,我们只能退而求其次,试图在缺失的信息中勾画重点,描绘大致框架。重点主要在以下几方面: 首先,非主流矿由于规模小,且很多位于欠发达地区和国家,导致复产速度相对较快,这一点是容易被市场忽略的地方。 其次,虽然短期来看成本不是问题,在100美金以上新开工的矿山都拥有可观的盈利,因此铁矿的高价必然不能持续。但仍然需要了解铁矿的大致成本曲线,当后续价格下跌时,寻找短期的支撑位。 最后,虽然不可能囊括并实时更新所有非主流矿的复产进度,但是我们也尽量收集了现有的复产信息和数据,来作为拐点的辅助判断。 4.2、国产矿增量必超预期,至少达到2000万吨 国产矿一直是我国铁矿石需求的有效补给,在进口矿远水难救近火的情况下,国产矿是不容忽视的潜在供应增量。特别是在高价进口矿严重挤压钢厂利润后,铁矿需求发生了结构性变化,国产精粉的性价比得到体现,入炉比持续提高,国产矿的复产会起到事半功倍的效果。 2017-2018年是真正意义上的环保年,许多资质、环保和安监有问题的国产矿山纷纷关停,而免于关停的国产矿大多也因成本较高导致竞争劣势明显,产量出现了一定的下降。但从2018年下半年开始,国产矿的产量已在逐渐恢复之中。矿难前预计2019年铁精粉产量同比小幅回升400万吨,而矿难后随着价格的逐步提升,产量增加幅度调整为1000万吨。

而从目前的情况来看,1000万吨的国产铁精粉的增量存在大幅低估的可能。今年一季度全国精粉产量同比增加219.1万吨,其中1-2月基本无增量,主要集中在3月。而1-5月的累计产量同比增加已达到489.6万吨,即4-5月同比增量为270万吨。我们认为3-6月的国产精粉月均增量达到了150-200万吨。 而更多的复产将集中在下半年。而因成本等问题未满负荷生产的这类矿企,达产需要1个月左右周期,前期增量仅体现了产能利用率的提升而非新增产能。而长期停产矿山复产,因生产许可证管理趋严,需要3-6月的复产周期,根据Mysteel调研来看,今年长期停产矿山复产较多,预计精粉产量增加主要集中在下半年。据《Mysteel国产矿新增灭失产能数据库》统计,2019年一季度,全国矿山企业新增原矿产能7200万吨,环比去年四季度增加6500万吨,1-5月份新投产矿山项目近10个。 即使国产精粉保持上半年的增产节奏,全年增量也能达到1500-2000万吨,如果考虑到越来越高的铁矿石价格所刺激的复产意愿,以及潜在的新增产能,2000万吨是非常保守的预估增量,并有较大的可能超预期。 4.3、国产矿增产潜力大,短期政策阻力减小,长期看成本仍是关键 从今年的铁矿石预计增量来看,环保政策的边际影响正在逐步减弱,目前预备生产的企业可以认为在相关手续和资质上已无太多问题。并且发改委在2019年钢铁化解产能工作要点中也提到,积极研究促进国内铁矿山发展的相关政策,增加国内铁矿石有效供给。因此,短期政策阻力明显减小。 而从长期角度,国产矿有很大的增产潜力,限制产量释放的原因仍在于成本。 根据Mysteel数据库监测数据来看,截止2019年在建、拟建、扩建原矿产量大于百万吨的矿山有50个,涉及储量近200亿吨,原矿产量约3.4亿吨,精矿产量1.05亿吨,总投资约1242亿元人民币,基建投资占比约90%,目前在建产能(施工中)约占总规模的40%左右。这些新投矿山项目主要集中在辽宁、河北、四川、山东、安徽、四川等区域,多为大水矿山、深井矿山,成本较高,但含有多种有价元素,综合利用价值较高。新投项目规模普遍较大,其中原矿开采大于1000万吨的占12座,设计产能2亿吨。

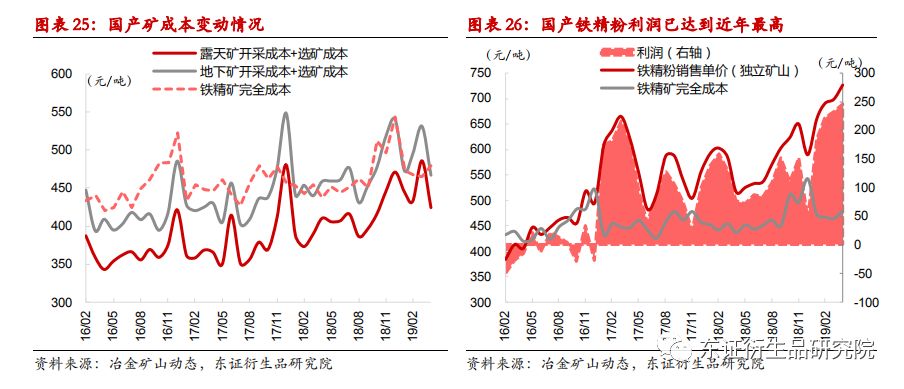

毫无疑问,在铁矿石创造5年新高的价格后,几乎所有的铁矿石企业在经济上都具备了复产条件。根据《冶金矿山动态》公布,2016年国内重点矿山的完全成本均值在67.85美元/吨。而根据此前的调研,包钢集团自有矿山从开采至选矿及加工的完全成本约600元/吨,马钢集团的铁矿石自给铁矿石完全成本为510元/吨。即使考虑到当时未开工矿山成本,以及近年来环保增加的成本,预计全国平均矿山成本约在80美元/吨。 目前120美元/吨附近的价格显然将刺激国产矿复产,当前利润已经达到近年来的高峰,下半年国产矿的增量不容忽视。从今年看,国产矿是除了Vale复产外最切实可行弥补缺口的手段,80-90美元/吨至少将是今年的硬性支撑。

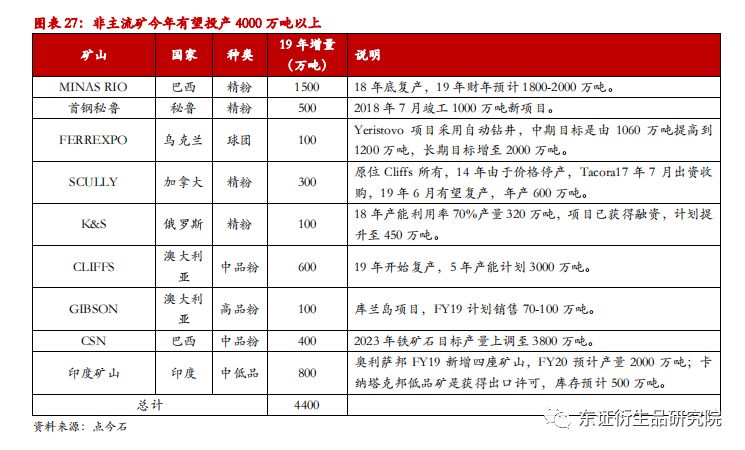

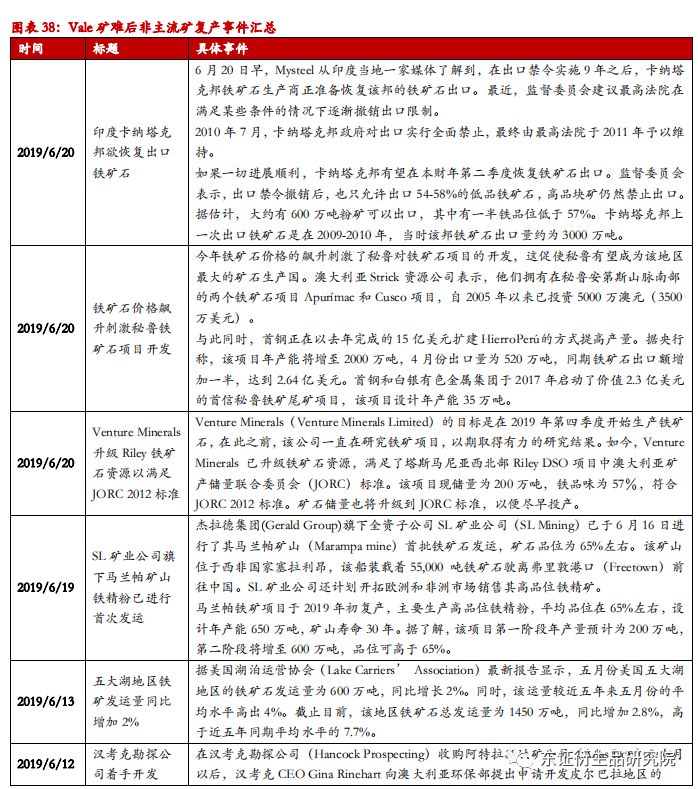

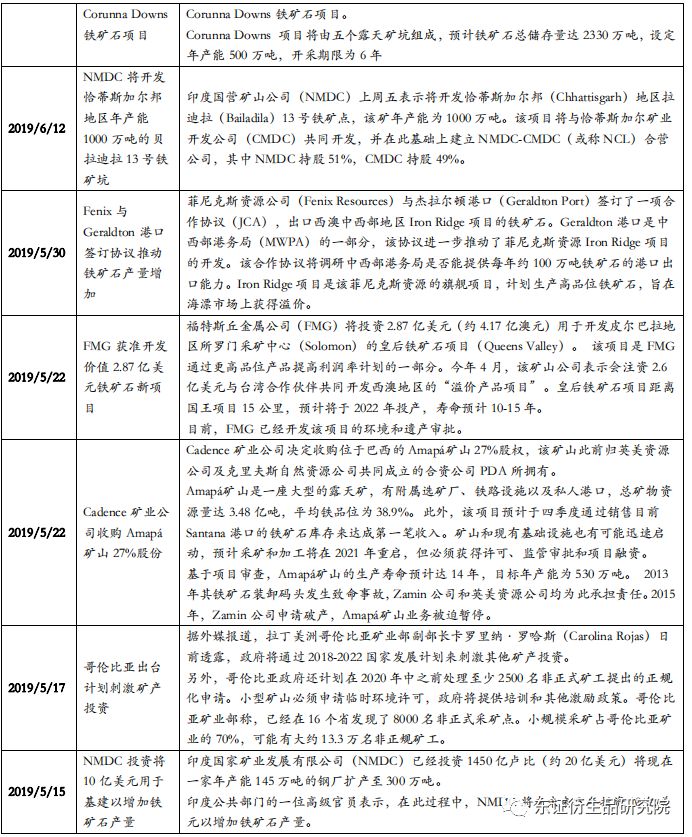

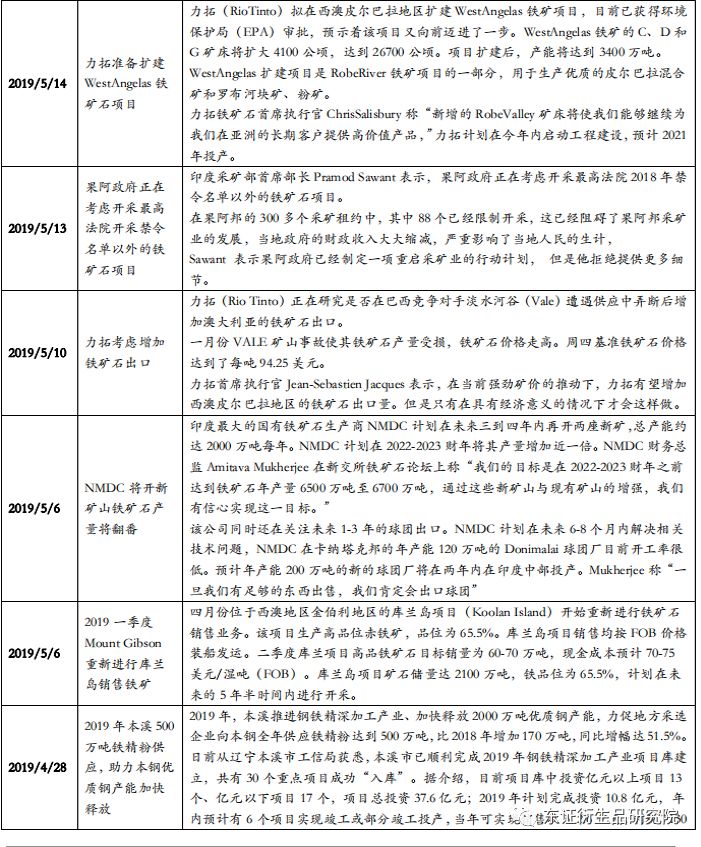

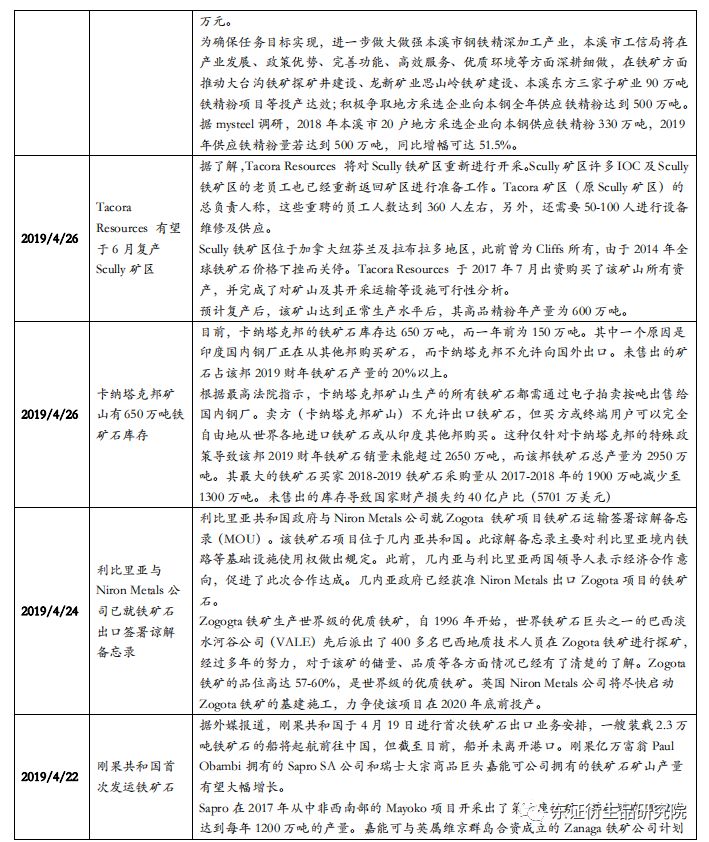

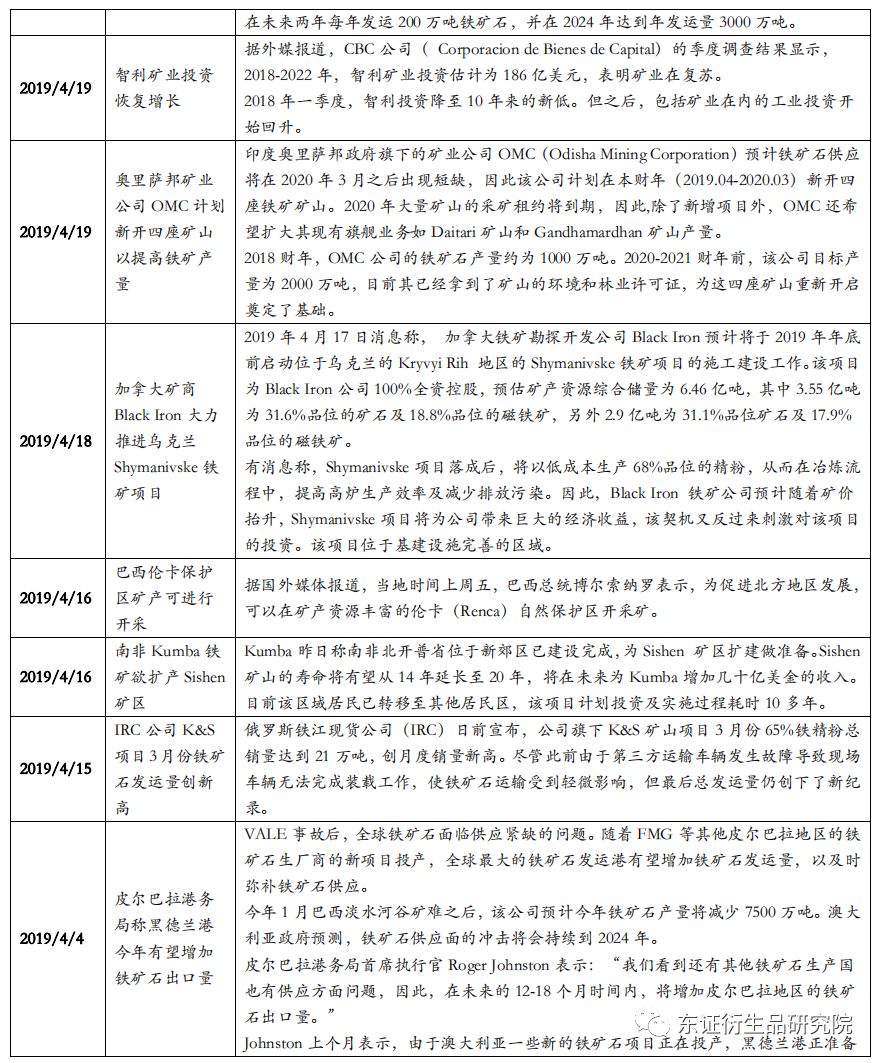

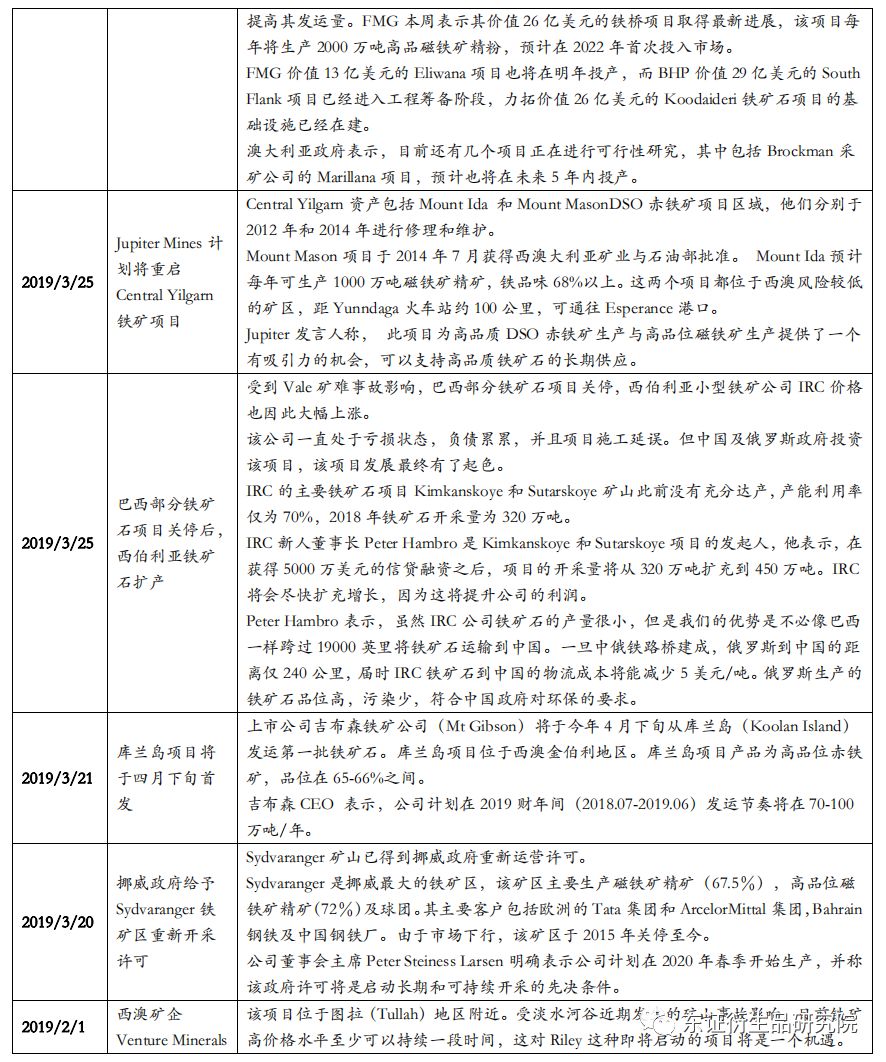

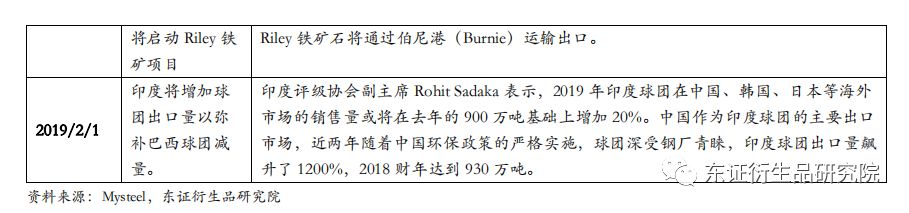

看跌!全年减量兑现殆尽,铁矿进入转折“缓冲期” 从Gibson从4月下旬发运库兰岛铁矿石,到刚果、塞拉利昂等国家向中国首次出口铁矿石,乃至于近期都有传言要从朝鲜进口铁矿石,可以看出国外非主流矿都处于复产的路上。但由于信息都以单个公司或者单个项目的新闻为主,缺少大样本的统计,投产的时间和数量也缺乏可追踪的信息,暂时还难以评估整体的影响。我们整理了矿难后的各个非主流矿的增产或者复产信息,来作为后续拐点的辅助判断。投产信息中有不少是待建产能,投产时间较长,如果只考虑今年就能实现的增量,约有4000万吨以上。(由于详细表格内容较多,请参见文末附录)

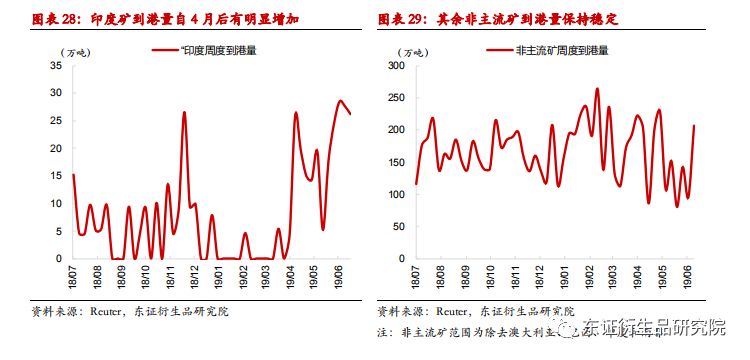

虽然国外投产项目较多,但从目前到港的情况来看,只有印度矿有明显增量,而其余非主流矿的到港情况并不尽如人意。一方面,印度矿自身存在过剩问题,由于出口限制,卡纳塔克邦的铁矿石库存达650万吨,而一年前为150万吨,其余矿山的增产信息也非常多。另一方面,印度离中国较近,对印度矿时常会有进口,恢复起来相对容易。我们认为下半年印度矿有望维持20万吨/周以上的到港频率。

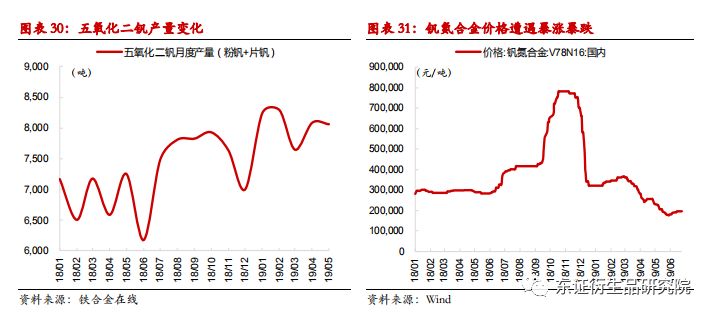

4.5、以去年钒合金和锰矿的例子,侧面反映非主流矿的增产进度 我们以两个钢铁行业其它原料的例子侧面反映国产矿和非主流矿的增产难度和时间。 第一个例子是去年螺纹钢(4042, 9.00, 0.22%)新标对于钒行业的影响。螺纹新标对于钒系合金产生直接的需求提升,当时市场普遍认为在经历了环保风暴后,此前的主流生产工艺,石煤提钒复产会有很大难度,导致供给恢复缓慢。因此,在供需共振影响下,钒氮合金上涨幅度超过150%。但现在回过头看,五氧化二钒的产量提升仍然是非常明显的,从价格开始上涨到产量的释放只经历了3-6个月的时间,所谓的环保并未构成对产量的长时间限制。

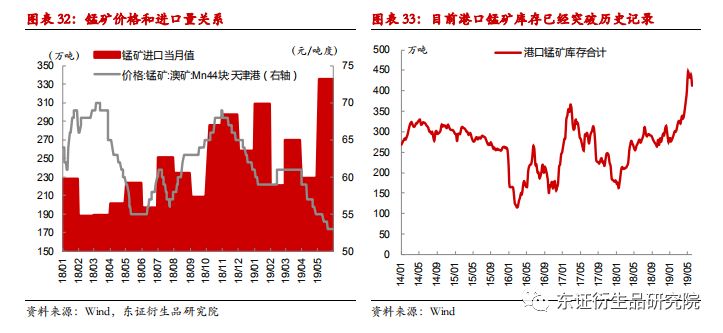

另外一个例子则是锰矿石。锰矿石与铁矿石类似,绝大部分都依赖国外进口,且主产国重合程度高。同样是由于螺纹钢新标对于锰硅(7734, 10.00,0.13%)合金需求的大幅提升,导致其原料锰矿石的需求量也出现了明显增长,价格节节攀升。但是到了今年,我们猛然发现国外锰矿石的进口量高居不下,以至于在需求端并无太大波动的情况下,锰矿库存已突破历史最高点。从这个例子中,可以看出去年10-11月锰矿确实出现量价齐升的利好后,国外矿山的供应量在今年5月达到巅峰,而且后续可能会有更高的进口量出现。

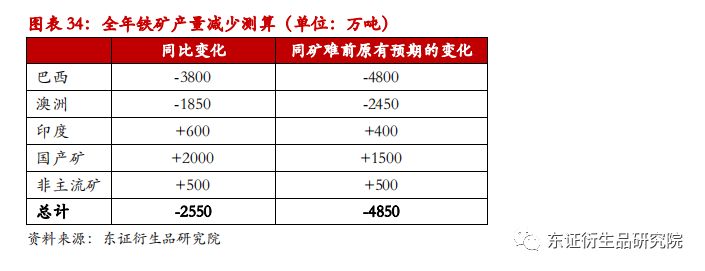

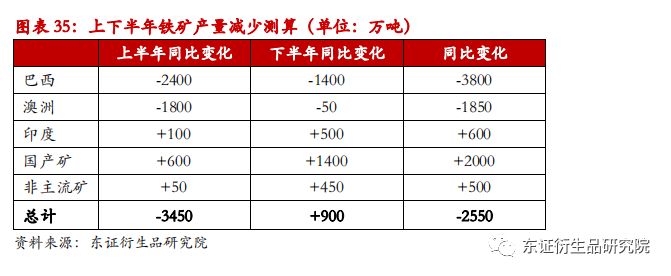

下半年产量接近恢复至矿难前预期,港存中枢位于1.25亿 从全年的角度,我们测算了铁矿石全年的产量损失。我们认为今年铁矿石全球产量同比去年减少幅度在2550万吨,同矿难前的原有预期相比,减少幅度达到了4850万吨。如果考虑到需求的增加,矿难前市场普遍预期维持紧平衡,今年由矿难和飓风产生的缺口约在4500-5000万吨之间。

但我们发现今年减量基本都已反映在上半年。根据各项数据计算,我们认为上半年全球铁矿石产量同比减少幅度约为3450万吨,如果以全年同比减少幅度2550万吨计算,下半年将同比增加900万吨,已接近矿难前对于2019下半年的产量增加预期,但只要需求能够维持原有预期,则尚未到供过于求的局面。

根据我们的测算,上半年港口库存的下降幅度大致符合需求的提升和进口量的下降幅度。 而针对下半年的港口库存变化,我们的分析逻辑如下。首先,受巴西到港时间较长的影响,上半年未体现较多影响,下半年中国对巴西进口减量较多,预计同比将达到2000万吨,而澳洲同比减量50万吨,假设印度矿和非主流矿进口量分别增加300万吨和270万吨,则下半年进口铁矿石同比减量预计达到1480万吨,而上半年的进口铁矿石同比减量预计为2300万吨左右,2018年下半年进口量环比上半年增加400万吨,得出今年下半年环比上半年的进口增量约在1220万吨。基于此,以当前1.175亿吨的港口库存和1590万的样本钢厂进口矿库存,并根据下半年不同的港口日均疏港量和钢厂的补库力度,大致推演了下半年的库存中枢水平。 受环保政策全面放开的影响,今年上半年的港口平均疏港量达到了285万吨/日的高水平,对库存的去化起到了积极的作用。而去年下半年由于有采暖季限产的影响,平均疏港量为281.3万吨/日。我们认为今年采暖季限产必然仍将维持,且7-8月河北多个地区都已开始限产,随着国产矿供应的恢复,进口矿配比也将逐渐降低,下半年平均疏港量应维持在280万吨/日附近。而受铁矿高价的影响,上半年钢厂均维持低库存策略,预计待价格有所下跌后,下半年厂内库存情况也将有所提升,1700-1800万吨或是较为合理的水平。因此,我们认为下半年的库存中枢大概率落在1.25亿左右。 投资建议:火热情绪待消退,下半年中枢90美金 我们认为当下主要有两个问题未受到市场的充分关注。 第一,上半年造成铁矿港口库存下降的最大原因并非是巴西矿难,而是澳洲飓风的影响和需求的坚挺。1-5月巴西出口中国数量同比仅下降800万吨,而1-4月中国向澳洲进口量同比下降1700万吨,且港口平均疏港量达到了285万吨/日的高水平,这才是库存去化的核心原因,也符合大家普遍感受到PB粉和金布巴粉较为紧张的情况。 第二,下半年虽然产量同比仍在下降,但环比上必然将有所回升。即使从中国的港口库存看,除了巴西矿到港预计仍将有明显下降外,其余矿种稳中有升,印度矿已有每周约20万吨的进口增幅。而且最大的超预期因素可能来自于国产矿,下半年月均同比增幅大概率将超过200万吨,也将有效缓解供给压力。 铁矿石在上半年的大幅上涨,一方面自然要归功于矿难后超预期的Vale产量削减,但只是推动了市场情绪和对后市的乐观预期,从实际影响上来看并未体现太多。另一方面,产生实际影响的关键在于澳洲飓风所带来的澳矿进口巨幅下降和需求超预期共振所产生的港口库存大幅下降,而在本就狂热的情绪下,无疑放大了这一降幅所带来的价格效应。 如果遵循这一逻辑,那么下半年乃至明年的铁矿石价格走势就清晰可见了。一方面,供给恢复趋势已经不可挡,澳洲、巴西已度过产量最艰难的时期,基于没有超预期事件发生的前提,即使在最悲观的情况下,下半年进口矿数量也将明显高于上半年,且在高价下各类矿会陆续复产,供应紧张的局面将得到明显改善。另一方面,从需求上考虑,下半年的整体需求必然低于上半年,空气质量排名不理想或者是采暖季,河北地区钢厂的限产不可避免。供需为因,库存为果,当港口库存开始连续企稳回升后,市场将普遍认识到缺口的修复,并迎来拐点,我们认为大概率在三季度末,Brucutu完全复产后巴西矿到港量恢复、国产矿进一步恢复以及采暖季情绪发酵之际。 但下半年风险与机遇共存。最大的风险仍在于低库存所带来的涨价弹性,任何供给的细微损失都有可能引起价格的大幅波动。例如飓风对澳洲铁矿发运的扰动并非今年独有,往年对价格扰动影响一般,但是由于今年飓风出现在矿难事故后,并直接造成了后续几个交割品种的紧缺,导致了上涨动力层出不穷。在需求掉头和巴西到港量恢复前,如果7月澳洲财年冲量后发货量迎来季节性下降,则有可能带动铁矿石价格进一步冲高。 根据之前的测算,下半年属于转折的缓冲阶段,产量增幅与矿难前的预期相近,但尚未到大规模弥补缺口的程度,因此向下跌幅较为有限。且缺口的弥补非常依赖于国产矿的恢复,因此80美金的国产矿成本线预计将是很强的支撑。我们对下半年铁矿价格中枢的判断为90-95美金,但预计1909合约仍将高位运行,建议把握2001合约出现合适基差时的机会。 风险提示 宏观预期转好;超预期的供给扰动事件。存在高度不确定性 附录

|

|

|  |

|