现阶段美元指数表现十分强势,由于欧洲等其他发达国家经济形势表现堪忧,凸显美国经济一枝独秀,带动美元指数的持续强势表现,对商品价格形成压力。而从国内来说,宽松的政策预期在减弱,但同时经济形势却在好转,宏观因素对于锌价(21110, 70.00, 0.33%)的影响有所分化,但后期正面影响将加重。 从锌的基本面来说,虽然海外LME锌在本月出现了连续交仓,但交仓后库存总量仍处于历史低位;而且国内锌锭社会库存在4月份继续去化,从全球的角度来看,锌锭库存并没有增加。随着锌价的大幅调整后,现货市场的挺价凸显,尤其是海外市场延续超高升水,我们认为锌价后期止跌企稳概率大。但由于国内库存去化较慢,反弹的空间也很有限,5月份沪锌主要运行区间2.15-2.25万之间。 第一部分 锌市场回顾及库存 1.1 锌期现市场 4月份锌价自高位大幅下挫,基本回吐春节后所有涨幅;截止4月25日,沪锌主力收于21510元/吨,月度跌幅5.4%。海外LME锌月度跌幅5.7%,两地市场表现基本相当。一方面是宏观市场整体氛围趋冷,美元指数的连续强势表现使得商品持续承压;另一方面则是LME锌出现连续交仓的情况,库存拐点的可能性对于锌价形成较大利空,综合因素作用下锌价本月调整幅度明显。 而从国内现货市场来说,4月份0#锌维持小幅升水,锌价下跌过程中现货挺价迹象并不明显。国内4月份消费表现不佳,环比回升但差于去年同期,导致库存去化速度一直较慢。在现货保持相对充裕的背景下,现货市场显然难有很好表现;目前来看5月份供需结构维持小幅紧缺概率大,现货继续小幅升水。 图1:沪锌主力合约走势

数据来源:银河期货、wind资讯 图2:上海地区锌锭价格及升贴水变化

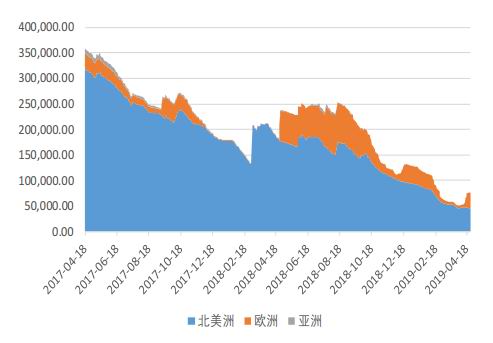

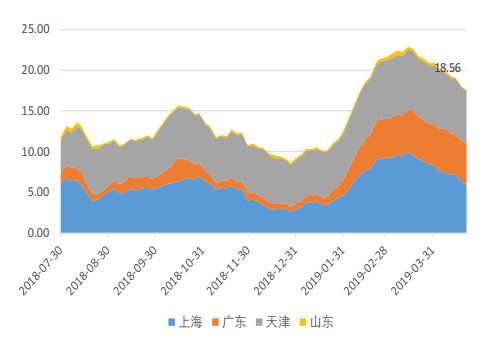

数据来源:银河期货、wind资讯 1.2 库存 库存方面来看,截止4月25日,LME锌库存为76425吨,较3月底增加24100吨,增幅近46%,海外库存紧张态势得到一定程度缓解。由于本月LME锌连续出现交仓,市场对于海外供需结构的预期有所变化;如果供应端继续回升,海外LME锌后期库存累积的概率加大。 而从国内社会库存来看,截止4月25日,国内锌锭社会库存合计17.59万吨,较上个月下降近4.1万吨。虽然国内库存持续去化,但由于4月份属于消费旺季,现阶段库存去化的速度明显弱于往年同期,消费端的疲软表现对国内去库形成拖累,5月份国内社会库存去化速度或继续偏慢。 图3:LME锌库存(单位:吨)

数据来源:银河期货、wind资讯 图4:国内社会库存(单位:万吨)

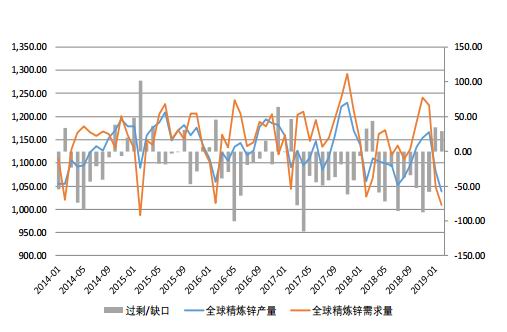

数据来源:银河期货、wind资讯 第二部分 全球锌供需状况 国际铅锌小组数据显示,2019年2月全球锌精矿产量101.8万吨,同比增长1%,锌矿产量继续小幅增加。不过由于近期并无大型矿山新增投放,因此锌矿产量回升幅度较为平稳;目前锌价基础下,锌矿企业利润仍处于较高水平,企业生产积极性依然较高,未来锌矿产量将继续小幅增加。 从锌锭来看,全球2月份产量103.8万吨,消费量100.9万吨,供应过剩2.9万吨,因季节性因素呈现小幅供应过剩。从产量单独来看,今年以来产量确实小于去年同期,国内冶炼厂的瓶颈问题导致全球产量受损;但同时今年消费端也差于去年同期,这导致了供应缺口无法扩大,由于供应端的持续受限,后期消费端能否复苏或是影响供需结构的主要因素。 图5:ILZSG全球锌矿产量(单位:千吨)

数据来源:银河期货、wind资讯、ILZSG 图6:ILZSG全球精炼锌供需平衡(单位:千吨)

数据来源:银河期货、wind资讯、ILZSG 第三部分 国内锌供需状况 3.1 国产矿及进口矿加工费 从加工费来看,国内最新北方矿加工费均价6950元/吨,南方矿加工费6350元/吨,进口矿加工费在290美元/干吨,加工费较3月份继续小幅增长,且增长幅度略超预期。国内虽然发生内蒙矿山减产事件,但对于加工费的影响十分有限;受制于冶炼厂产能瓶颈,矿山被迫持续让渡利润给予冶炼厂。 由于二季度冶炼厂检修减产相对集中,而同时汉中锌业及株冶的产能瓶颈依然存在,国内精炼锌的产能难以扩张,因此我们认为炼厂高利润的情况将得到延续。但同时我们必须注意到现在的加工费已经处于历史高点,未来加工费进一步抬升的空间十分有限;如果冶炼厂迎来一定程度复产,加工费甚至面临回落可能。我们对于5/6月份的加工费保持谨慎乐观,继续上涨的空间不大。 图7:锌精矿加工费

数据来源:银河期货、wind资讯、我的有色网 图8:锌精矿进口盈亏

数据来源:银河期货、wind资讯、我的有色网 3.2 国内精炼锌产量 统计局最新数据显示,国内3月精炼锌产量45.3万吨,同比增长0.4%,同时环比回升并不明显。国内冶炼厂的产能瓶颈问题在4月份没有得到解决,无论是汉中锌业或者株冶集团产能继续维持;虽然株冶集团逐步满产,但即使完全满产也只有25万吨产能,产量将大大少于去年。按照现阶段的环保政策及项目进度来看,汉中锌业复产依然难以达成,意味着国内精炼锌产量将继续维持在相对低位。 图9:国内精炼锌产量(单位:万吨)

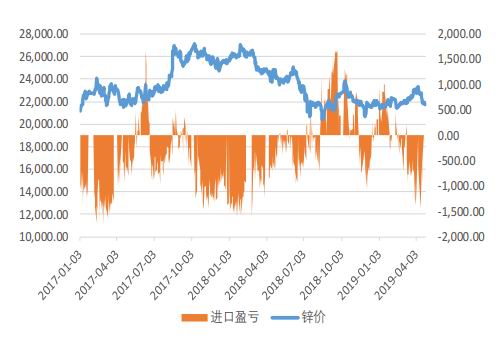

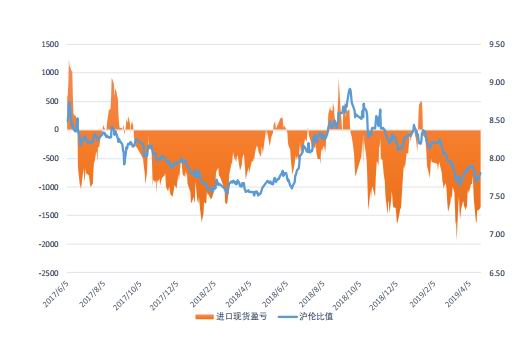

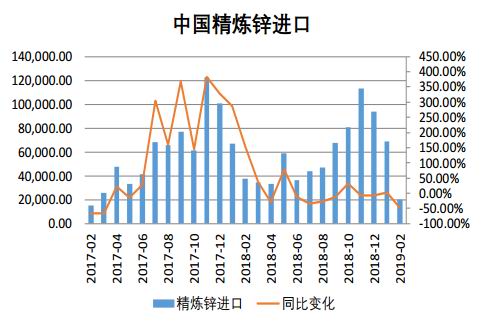

数据来源:银河期货、wind资讯 3.3 精炼锌进口盈亏及进口量 锌锭进口盈亏在4月继续维持,月初的阶段性收敛并没有持续太久;随着锌价的大幅调整,海外现货表现明显强于国内,导致进口亏损在月底再度扩大。目前来看,虽然海外出现了阶段性的交仓,但LME锌现货升水依然居高不下,现货市场坚挺的情况在持续;而国内锌价跌幅也不小,但现货升水并无太大抵抗,现货市场外强内弱的情况在延续,进口亏损在5月份或将持续。而从精炼锌进口的角度来说,1-3月精炼锌进口量与去年差别不大,但进口亏损的持续将影响4-6月份进口,进口锌的补充作用在今年减弱。 图10:锌沪伦比值及进口盈亏

数据来源:银河期货、wind资讯 图11:精炼锌进口(单位:吨)

数据来源:银河期货、wind资讯 3.4 下游-镀锌板带 钢铁工业协会数据显示,国内重点企业镀锌板带2019年2月份产量157.03万吨,同比小幅减少1.43%。不过从第三方数据来看,春节后镀锌板卷产量复苏一般,以4月份调研数据来看,130家镀锌板卷厂平均周产量84.45万吨,不如2018年同期水平。而且从环比的角度来说,周度产量的增加幅度在1万吨左右,旺季的特征也不是很明显;整个消费端低迷的情况或延续,5月份镀锌板卷产能或继续小幅负增长。 图12:重点企业镀锌板带产量(单位:万吨)

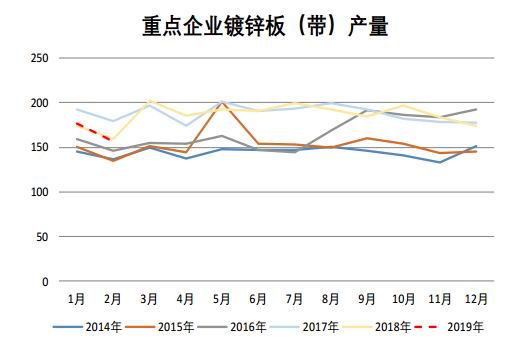

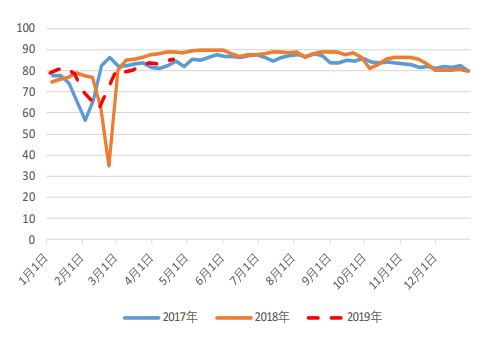

数据来源:银河期货、wind资讯 图13:130家企业镀锌板卷周度产量(单位:万吨)

数据来源:银河期货、wind资讯 3.5 终端消费 从终端数据来看,国内房地产数据仍在缓慢修复,1-3月房屋施工面积累计699444.22万平方米,房屋新开工面积累计38728.43万平方米,房屋竣工面积累计18474.09万平方米;累计同比增速分别为8.2%、11.9%、-10.8%,数据都好于2018年同期。而且从房地产企业融资数据来看,整个行业的回暖迹象是相对明显的,我们对于房地产保持谨慎乐观。 而从汽车产量来看,3月份汽车产量分别为2558002辆,同比分别减少2.68%。虽然汽车产量在3月份依然是负增长,但我们同时注意到产量同比降幅出现了明显收窄。而发改委仍在酝酿刺激消费的政策,阶段性的汽车产销回暖值得期待,我们对于后期汽车行业的态度相对乐观。 图14:房地产相关数据

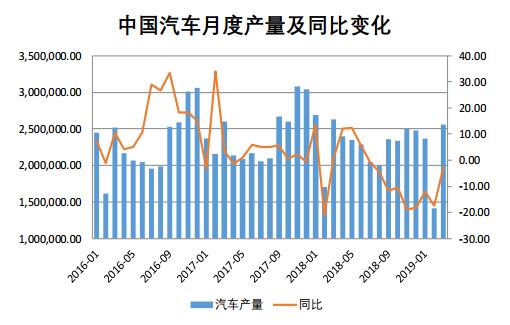

数据来源:银河期货、wind资讯 图15:中国汽车产量及同比变化(单位:辆)

数据来源:银河期货、wind资讯 第四部分 总结与展望 现阶段美元指数表现十分强势,由于欧洲等其他发达国家经济形势表现堪忧,凸显美国经济一枝独秀,带动美元指数的持续强势表现,对商品价格形成压力。而从国内来说,宽松的政策预期在减弱,但同时经济形势却在好转,宏观因素对于锌价的影响有所分化,但后期正面影响将加重。 从锌的基本面来说,虽然海外LME锌在本月出现了连续交仓,但交仓后库存总量仍处于历史低位;而且国内锌锭社会库存在4月份继续去化,从全球的角度来看,锌锭库存并没有增加。随着锌价的大幅调整后,现货市场的挺价凸显,尤其是海外市场延续超高升水,我们认为锌价后期止跌企稳概率大。但由于国内库存去化较慢,反弹的空间也很有限,5月份沪锌主要运行区间2.15-2.25万之间。 银河期货 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);