摘要: 中国与美国贸易关系再度紧张,市场氛围偏空。利空占优,原油上方承压,对聚烯烃支撑减弱。5月国内检修力度整体偏小,而淡季需求无明显亮点,库存消化速度或比较缓慢。宏观偏空,供需无明显利好,预计短期聚烯烃偏弱运行,但对于中国与美国贸易关系再次紧张以及新产能释放预期盘面已有所反应,不建议追空。但若宏观与原油再传利好,检修多于预期,则聚烯烃可能会有明显反弹。 操作策略: 操作上,L1909可尝试在8000-8500区间交易,PP1909建议8500-9000区间高抛低吸,设置好止损。 不确定性风险: 原油持续反弹;新装置投产推迟;检修装置意外大增;宏观突发事件。 一、行情回顾 4月先涨后跌。截止4月30日,L1909与PP1909分别收于8305和8682元/吨,较前一个月分别上涨1.28%和4.5%。 图1:L1909盘面走势(日K线)

数据来源:文华财经,中信建投期货 图2:PP1909盘面走势(日K线)

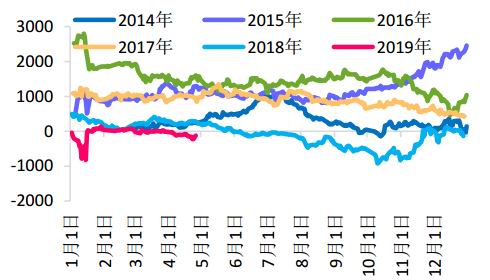

数据来源:文华财经,中信建投期货 图3:PE内外盘价格及价差

数据来源:Wind,中信建投期货 图4:PP内外盘价格及价差

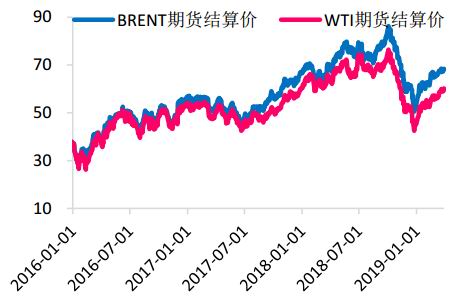

数据来源:Wind,中信建投期货 由于下游需求缺乏亮点,工厂采购谨慎,石化出厂价跌多涨少。截至4月30日,线性聚乙烯(7042)石化月度出厂均价在8394-9022元/吨,较前一个月下跌3~214元/吨;PP(T30S)出厂价月均价在8700-9077元/吨,较前一个月变动-114~+26元/吨。线性聚乙烯外盘价格涨后维稳,聚丙烯价格大幅上涨。截止4月底,线性CFR东南亚和CFR远东价格分别为1041(+10)和1021(+10)美元/吨。PPCFR东南亚收于1179(+60),CFR远东收于1129(+50)美元/吨。目前聚烯烃进口利润不佳,截止4月底,LLDPE内外价格小幅顺挂,PP内外价格倒挂幅度扩大,有利于抑制进口货源。 二、价格影响因素分析 1、经济数据好坏参半,中国与美国贸易关系再次紧张 美国就业市场整体表现较为稳健。美国劳工部公布数据显示,美国4月非农就业新增26.3万人,创3个月新高,预期为19.0万人,同时失业率则降至3.6%,为1969年以来的新低。此外,美国上周初请失业金人数降至23万人,高于预期的21.5万人,但仍低于30万关口。先行指标方面,美国制造业扩张放缓,欧元区制造业仍然低迷。美国4月ISM制造业指数读为52.8,创2016年10月以来的30个月新低,低于预期的55和3月前值55.3,表明美国制造业扩张幅度放缓。欧洲方面,4月制造业PMI终值47.9,高于预期及初值的47.8,但连续第三个月位于枯荣线下方。美国核心通胀不及预期,欧元区CPI同比反弹。美国3月CPI同比增长1.9%,高于预期值1.8%及前值1.5%,结束了为期4个月的连续下行;3月核心CPI同比增2%,略低于预期值2.1%。美国核心CPI不及预期,或支持美联储继续保持对加息的“耐心”。欧盟统计局公布数据显示,欧元区4月调和CPI同比增长1.7%,高于市场预期的1.6%和前值1.4%,但欧美guan税等使得欧洲经济仍存一定的悲观预期。 国内方面,统计局数据显示,中国1-3月固定资产投资同比增长6.3%,增速比1-2月份加快0.2个百分点;1-3月份中国社会消费品零售总额同比名义增长8.7%,比1-2月份加快0.5个百分点;1-3月进出口贸易量同比下降1.5%,后期金融条件的持续宽松或助力国内需求的阶段性企稳,进口增速有望回暖,但考虑到全球需求趋势上放缓的压力仍延续,出口方面仍面临一定的下行压力。此外,中国3月规模以上工业增加值同比增长8.50%,高于预期的5.90%,创2014年7月以来新高;3月份全社会用电量5732亿千瓦时,同比增长7.5%。综合看,宏观经济增长有所回暖,同时企业经营活动积极性上升。中国制造业PMI仍处扩张区间。国家统计局数据显示,中国4月官方制造业PMI为50.1,低于预期的50.5,较前值的50.5回落,表明国内企业生产经营活动总体继续扩张,但步伐有所放缓。 环球时报-环球网报道称,美国总统特朗普当地时间周日(5月5日)发推特称,从本周五(5月10日)开始,美国对中国价值2000亿美元的输美商品所征收的guan税将从目前的10%增加到25%。中国与美国贸易关系再度紧张,国内股市大幅下跌,对商品市场也形成一定利空氛围。 2、原油承压,聚烯烃支撑减弱 图5:国际原油价格

数据来源:Wind,中信建投期货 图6:甲醇(2443, 20.00, 0.83%)和动力煤(599, -2.80, -0.47%)价格

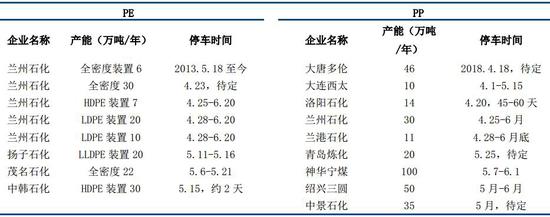

数据来源:Wind,中信建投期货 4月国际油价延续上行走势,月底有所回调。受OPEC原油产量继续下降,中国经济数据好转,以及美国宣布将终止对进口伊朗原油豁免措施,国际油价上涨至半年来最高价位。但月底受美国原油库存增加,以及特朗普施压,原油价再回落。截止4月30日,WTI主力合约和Brent主力合约分别报收63.91美元/桶和72.8美元/桶,较上月底分别上涨3.77美元/桶和4.41美元/桶。五一假期,受美元汇率下跌,美国库存增加以及中国与美国贸易关系再次紧张影响,油价继续回落。目前,中国与美国贸易局势再次紧张,美国石油钻井数回升叠加原油产量创历史新高,供应端施压油价。此外,美国汽油需求不佳降低炼厂开工率,供需矛盾突出或使得美国原油累库风险上升,预计近期原油上方或承压。甲醇方面,国内各地区甲醇价格均有不同程度下跌。目前甲醇开工回升,而安全环保检查利空下游需求,预计甲醇维持低位震荡。 3、国产维持高位,进口或受到一定抑制 4月国内聚乙烯与聚丙烯检修装置环比有所增加,卓创统计数据显示,聚乙烯停车检修损失产量7.99万吨,环比增加1.83万吨;聚丙烯检修损失产量约16.97万吨,环比增加1.08万吨,均低于前两年同期损失量。5月计划检修的PE装置有扬子石化、茂名石化以及中韩石化,停车时间较短。计划新增检修的PP装置有青岛炼化、神华宁煤、绍兴三圆和中景石化,计划检修产能多于PE。整体来看,5月PE与PP检修力度仍旧偏小,但PP损失量环比可能会有增加。 新装置方面,久泰能源PP装置计划5月初投料,恒力石化PP装置4月底试产,东莞巨正源PP装置计划5月试车。新装置投产带来的供给增加预计于4月在期货盘面已有所反应,但若5月上述几套装置准时正式出产品,则PP期价可能再次承压,若装置推迟,不排除PP有所反弹。 表1:PE和PP正在检修及计划检修装置

数据来源:卓创资讯,中信建投期货 今年3月国内PE进口量再创历史新高,PP进口小幅增加。海关数据显示,1-3月国内PE累计进口399.21万吨,同比增长17.16%;PP累计进口120.22万吨,同比增加4.31%。5月,国外PE装置变动较小,装置运行情况对国内进口影响不大。印度石油PP装置完成投产,但印度石油暂无对华报盘,初步预计6月正式销售。马来西亚新装置受不可抗力因素影响投产推迟,暂无预计投产时间。西布尔聚丙烯新装置已试车成功。预计国内PP受国外装置影响较小。另外,目前进口利润不佳,国内进口积极性会受打压,预计5月进口环比大幅增加的概率偏小。 4、需求增速环比提升,但淡季亮点难寻 图7:塑料(7795, 10.00, 0.13%)制品产量统计

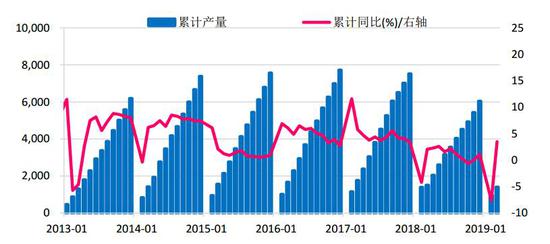

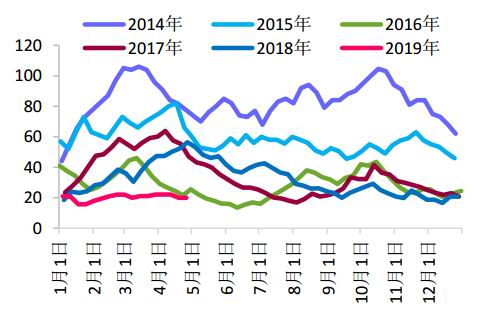

数据来源:Wind,中信建投期货 3月国内塑料制品产量同比增速出现回升。据国家统计局数据显示,3月国内塑料制品产量540.4万吨,同比增长9.3%,1-3月塑料制品产量为1400.4万吨,同比增长3.5%,较去年同期提高1.4个百分点,表明聚烯烃下游需求有所恢复。目前金三银四传统旺季已结束,5月为传统淡季,需求暂无亮点。 图8:PE下游开工率

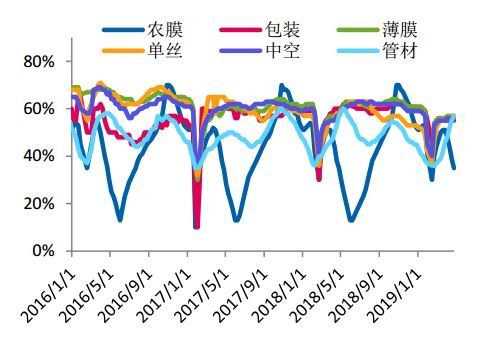

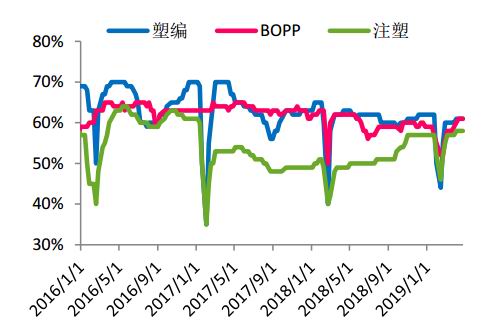

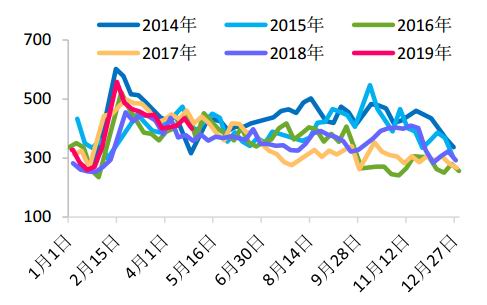

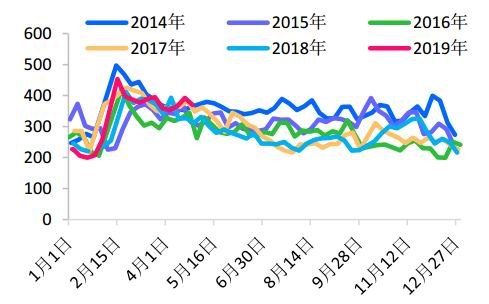

数据来源:卓创资讯,中信建投期货 图9:PP下游开工率

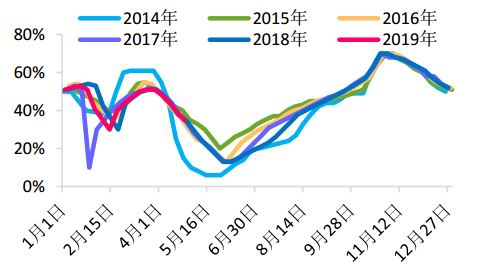

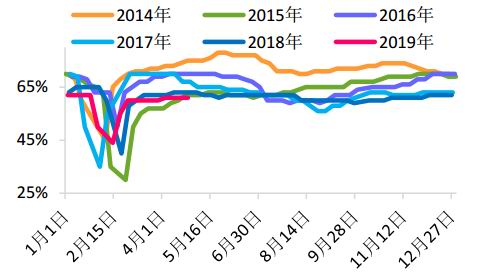

数据来源:卓创资讯,中信建投期货 4月除农膜行业外,其它下游行业开工率多稳中小升。卓创统计,截止4月25日,农膜行业开工率分别为35%,较3月底分别下滑16个百分点,包装、薄膜、单丝、中空和管材行业开工率分别为55%、57%、57%、56%和57%,较3月底分别提高0、1、2、1和11个百分点;PP下游塑编、BOPP以及注塑行业开工率分别为61%、61%和58%,较3月底分别提升1、2和1个百分点。整体来看,今年聚烯烃下游行业开工处于近几年同期中等或偏低水平。从季节性规律来看,随着天气继续回暖,农膜行业开工将继续下降,管材还有一定提升空间,其它行业开工预计不会有太大波动。 图10:农膜行业开工率季节性

数据来源:卓创资讯,中信建投期货 图11:塑编行业开工率季节性

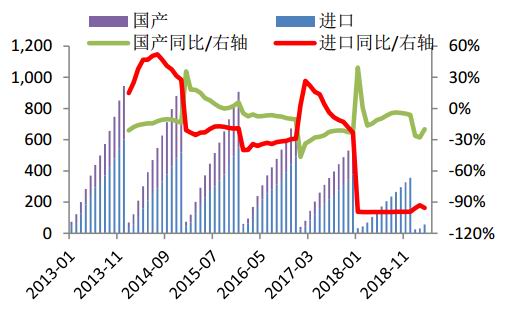

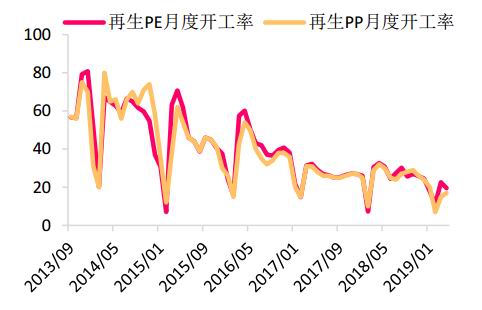

数据来源:卓创资讯,中信建投期货 5、再生料影响较弱 目前再生料体量相比前几年继续减小。卓创统计数据显示,2019年4月国产再生PE21.5万吨,同比减少39.76%,2019年1-4月国内再生PE累计同比减少26.69%。从开工率来看,4月国内再生PE开工率19.48%,环比下滑3.05个百分点;4月国内再生PP开工率为17%,环比上升2个百分点。进口方面,1-3月,国内累计进口再生PE仅100吨,对市场影响可以忽略不计。整体来看,目前国内以及进口再生料均处于低位,对新料市场利好影响也已大幅弱化。 图12:PE国产与进口再生料统计

数据来源:卓创资讯,中信建投期货 图13:PE和PP国内再生料开工率

数据来源:卓创资讯,中信建投期货 6、库存或缓慢消化 4月聚烯烃石化库存相比前月并没有显示去化。卓创资讯统计,截止4月26日,PE石化库存39.9万吨,较3月下降0.5%;PP石化库存36.96万吨,较上月增加2.9%。港口库存方面,4月PE港口库存继续增加,4月26日港口库存为33.7万吨,较3月增加5.97%;4月26日PP港口库存较3月减少9.5%。PE港口库存自1月中旬以来大幅累积,PE受进口货源的冲击较大,PP港口库存绝对量相对较小,对市场影响偏弱。五一节前,两桶油库存为85.5万吨,节后快速增至102万吨,目前石化库存压力再现,而5月PE装置检修少,PP检修产能虽有增加,但有新增预期,下游需求为传统淡季,预计库存将缓慢消化。关注装置运行以及下游实际需求情况。 图14:国内PE石化库存(千吨)

数据来源:卓创资讯,中信建投期货 图15:国内PP石化库存(千吨)

数据来源:卓创资讯,中信建投期货 图16:PE港口库存(千吨)

数据来源:卓创资讯,中信建投期货 图17:PP港口库存(千吨)

数据来源:卓创资讯,中信建投期货 7、价差分析 图18:塑料主力合约基差

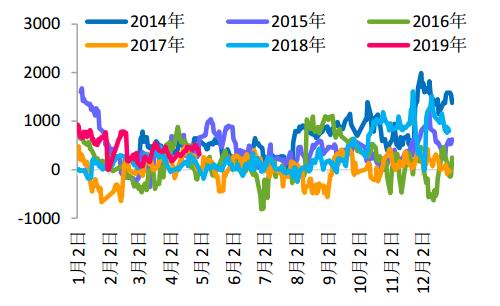

数据来源:Wind,中信建投期货 图19:PP主力合约基差

数据来源:Wind,中信建投期货 期现价差:4月L与PP主力基差震荡走弱。截止4月30日,L1905与齐鲁石化(7042)出厂价的基差为95(-240);PP1905与绍兴三圆T30S出厂价基差为318(-78)。 图20:塑料09合约与01合约价差

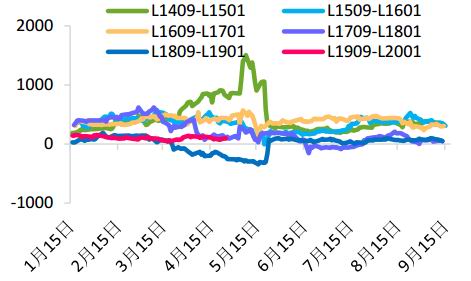

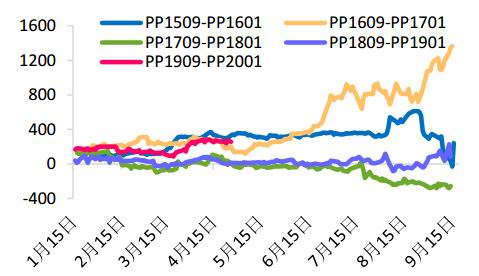

数据来源:Wind,中信建投期货 图21:PP09合约与01合约价差

数据来源:Wind,中信建投期货 跨期价差:4月,L09与01合约的价差收窄,PP09与01合约价差扩大。截止4月30日,L1909-L2001与PP1909-PP2001价差分别为85(-25)和273(+70)。 图22:L2001合约与PP2001合约价差

数据来源:Wind,中信建投期货 图23:L1909合约与PP1909合约价差

数据来源:Wind,中信建投期货 跨品种价差:4月,PP与L价差扩大,截止4月30日,L2001-PP2001价差为-189(-174),L1909-PP1909价差-377(-269)。 三、行情展望与投资策略 综合而言,中国与美国贸易关系再度紧张,市场氛围偏空。利空占优,原油上方承压,对聚烯烃支撑减弱。5月国内检修力度整体偏小,而淡季需求无明显亮点,库存消化速度或比较缓慢。宏观偏空,供需无明显利好,预计短期聚烯烃偏弱运行,但对于中国与美国贸易关系以及新产能释放预期盘面已有所反应,不建议追空。但若宏观与原油再传利好,检修多于预期,则聚烯烃可能会有明显反弹。 操作上,L1909可尝试在8000-8500区间交易,PP1909建议8500-9000区间高抛低吸,设置好止损。 中信建投期货 |

|

|  |

|

微信:

微信: QQ:

QQ: