一、行情回顾 一季度至今焦炭(2053, 1.50, 0.07%)基本处于供给过剩状态,焦化利润在0-200元/吨左右地区间运行,由于受环保影响较小,利润水平不高但开工处于高位,而需求端一季度基本处于受限制状态,导致库存长期累积,具体分为以下几个阶段: 1月份焦炭现货下跌后进入企稳状态,企稳主要来源于下游钢材预期好转,年底钢材库存积累幅度不及去年同期,钢材现货价格随未明显上涨,但基差大幅收窄,钢材预期好转情况下焦炭现货也逐步企稳。年前山西、河北地区焦企开始逐步提涨50-100元/吨不等,港口现货也出现50-100元/吨左右上涨,但是由于焦炭需求受限、处于累库过程中,焦企提涨并未落实。进出口方面,现货下跌后出口订单转好,叠加年底前国外集中采购,出口量增加缓解了一定的库存压力。 2月份焦炭整体供需矛盾并未改变,开工高位、需求受限、整体库存累积,但是由于春节期间运输原因,钢厂焦炭库存出现明显下滑,库存结构发生变化,其中山东主流钢厂库存降至35万吨左右低位,在钢材预期好转、焦煤(1324, 4.50, 0.34%)进口受限等上下游偏乐观预期情况下,焦炭现货实现了第一轮100元/吨提涨,焦企利润在200元/吨左右,现货上涨驱动主要来自库存结构短期错配。 3月份河北、山西等地钢厂环保限产重新趋严,焦炭需求端继续受限,而开工处于2018年最高位水平,导致焦炭库存累幅继续加大,春节后钢厂库存得到补充后现货价格开始承压,3月中旬至今现货价格累计下降200元/吨,目前山西、内蒙焦企已基本无利润,后期市场关注点在于库存去化途径。 图1:焦煤价格

数据来源:银河期货、wind资讯 图2:焦炭价格

数据来源:银河期货、wind资讯 二、焦煤焦炭需求 焦炭需求方面,1月初高炉产能利用率降至阶段性低点74.1%,至3月初高炉开工处于小幅恢复阶段,开工最高恢复至75.94%,但是3月上旬重新降至73%左右,与11月份78%左右高炉开工相比焦炭需求预估减少约4万吨/天。上周开始高炉开工出现明显恢复,4月份河北、山西钢厂存在高炉复产预期,但复产节奏仍存在不确定性。当前高炉开工74%左右,4、5月份我们平衡表中对铁水产量恢复预估分别+4万吨/天、+1、5万吨/天。钢厂当前利润300-400元/吨,钢厂焦炭库存水平偏高,后期高炉虽有复产预期,但补库动力预计不足。 焦煤方面,一季度平均焦化开工79.4%,长期处于高位,使得焦煤需求保持高位,当前节点应该是焦煤需求最乐观阶段,后期需求存在走弱预期,主要影响在一下两个方面:1.目前部分焦企开始无利润,焦炭当前库存压力仍然较大,大概率需要焦企亏损减开工来消化库存,焦企亏损、降开工后焦煤刚需将下降,且焦企由于利润不佳,也会采取放缓采购来挤压焦煤成本。2.近期山西省大气污染防治工作领导组办公室《关于开展焦化行业专项检查整治行动的通知》指出,从2019年3月中旬至9月底,在全省开展焦化行业专项检查整治行动,其中集中检查在4月中旬至8月中旬,焦化限产方面若趋严,将影响焦煤需求。 图3:高炉产能利用率

数据来源:银河期货、wind资讯 图4:生铁产量

数据来源:银河期货、wind资讯 三、焦煤焦炭供应 一季度焦炭供应基本处于高位,1、2月份中钢协焦炭产量分别达到120.9万吨、123.9万吨,其中三月份开始山西地区环保有所加严,主要是临汾因空气质量差,市政府要求焦企环保限产,延长结焦时间至48小时,要求各焦企写环保承诺书,环保督查组驻厂,计划限产时间到3月底,导致全国开工从81.8%高位有所下降,影响量约在1-2万吨/天,但开工绝对水平仍在高位。 焦炭当前接近利润亏损边缘,当前库存压力仍较大,预计将出现焦企亏损主动减产,后期通过供给下降来消化库存,目前内蒙地区焦化已出现小幅亏损,焦煤现货存压力但主焦煤仍偏坚挺,预计现货再有一轮降价,焦化整体开工将有影响。山西地区3月初环保影响焦化有减量,环保限产结束时间在三月底,限产政策预计解除,但由于利润不佳,开工恢复预计不明显。近期山西省大气污染防治工作领导组办公室《关于开展焦化行业专项检查整治行动的通知》,集中检查在4月中旬开始,所以二季度仍需要关注环保是否对焦化供给有影响。 图5:山西焦化厂现金利润

数据来源:银河期货、wind资讯 图6:焦炉产能利用率(合计100家)

数据来源:银河期货、wind资讯 图7:分地区焦化开工

数据来源:银河期货、wind资讯 图8:中钢协焦炭产量

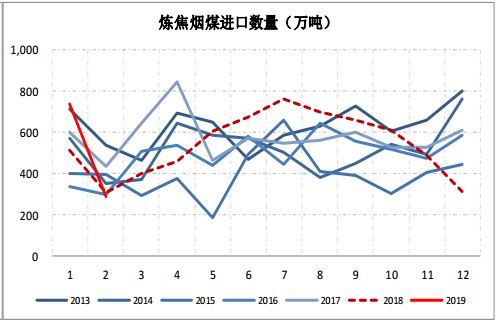

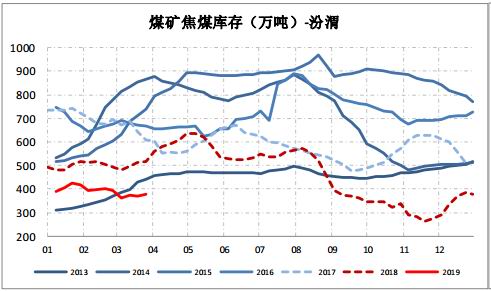

数据来源:银河期货、wind资讯 焦煤方面,一季度焦煤产量数据仍未公布,但是从汾渭煤矿开工数据来看,春节期间煤矿开工降幅明显,去年四季度原煤平均开工率105.62%,今年1季度煤矿平均开工99.98%,年后煤矿开工基本恢复到年前煤矿放假前水平,但是开工未再有继续提升,主要是由于内蒙、山西地区煤矿事故等导致安全检查力度加大,国产煤复产受限。 进口方面,1月份焦煤进口量736万吨,处于历史同期较高水平,但是2月月份开始由于澳洲煤通关受限,2月份进口量下滑至291万吨低位,1季度蒙煤平均通关车数约530车,整体来看仍低于正常通关水平,3月中旬后通关数量开始有所好转,提升至1000车左右。 2季度从季节性来看煤矿开工一般处于高位,2018年2季度煤矿平均开工高达115.7%,后期国产煤矿开工方面预计仍有恢复预期,供给提升预计会导致配煤现货有一定压力。日前,国务院安委会发出紧急通知,要求认真贯彻落实总书记对江苏响水天嘉宜化工有限公司“3·21”爆炸事故重要指示精神,举一反三,深入开展煤矿、非煤矿山等其他行业领域安全隐患排查整治,严防各类事故发生,复产仍需要关注煤矿安全检查力度扩大可能。 图9:精煤产量

数据来源:银河期货、wind资讯 图10:进口数量

数据来源:银河期货、wind资讯 三、焦煤焦炭库存 焦炭库存,1季度整体焦炭库存呈现单边积累走势,不加系数焦炭库存1月份+35万吨,环比+4.42%,2月份+53万吨,环比+6.42%,三月份至今+54万吨,环比+6.28%。1月份由于年底前钢厂有一定冬储需求,结构库存上体现港口持平,钢厂库存水平上升,焦企库存下降情况;春节后钢厂库存降幅约40万吨,库存压至焦化厂,节后南方钢厂仍有小幅补库行为,库存水平在2月份逐步恢复正常;3月份开始焦企、钢厂、港口各环节库存开始全面累计,钢厂因为需求未恢复、库存恢复到正常水平后开始控制到货,焦企库存近两周开始快速积累,导致近两轮降价落实很快。港口库存目前从历史高位已开始有所回落,库存压力主要体现在焦化厂端,焦化未主动降开工、高炉缓慢恢复过程中预计至4月上旬整体库存仍有累计预期,压力仍在焦企端。 焦煤方面,1季度煤矿整体库存呈现先增后减,年前整体焦化开工还未提升至高位,煤矿开工未受春节影响,整体库存累计,但是由于钢厂、焦企冬储,下游补库采购节奏较强,现货价格坚挺。2月份开始焦化开工提升至近两年高位,同时煤矿受春节影响开工下滑,整体库存出现大幅下降,主要也是下游钢厂、焦企库存得到消耗,目前焦企、钢厂库存水平中等,煤矿库存偏低,但是后期随着焦化利润继续走弱,预计焦煤需求端有收紧趋势,煤矿库存预计从底部开始会有所回升。 图11:独立焦化厂焦炭库存

数据来源:银河期货、wind资讯 图12:港口焦炭库存

数据来源:银河期货、wind资讯 图13:钢厂焦炭库存

数据来源:银河期货、wind资讯 图14:开工-库存对比

数据来源:银河期货、wind资讯 图15:煤企炼焦煤库存

数据来源:银河期货、wind资讯 图16:焦化厂炼焦煤库存

数据来源:银河期货、wind资讯 图17:钢厂炼焦煤库存

数据来源:银河期货、wind资讯 图18:港口炼焦煤库存

数据来源:银河期货、wind资讯 四、投资策略 图19:焦炭平衡表

数据来源:银河期货、wind资讯 下游来看钢材需求目前体现旺季特征,钢厂仍保持300-400元/吨利润,该利润水平下4月份若环保限产结束,高炉开工存在恢复预期。成本端,焦煤当前库存低位,后期配煤预期出现压力,但因主焦煤仍偏紧,焦化成本下降预计有限,参照2018年最低焦化成本约在1700元/吨左右,当前成本约1770元/吨,短期成本下降空间预计有限。 平衡表在预估4、5月份铁水产量逐步恢复至去年10月份产量情况下:若焦化开工保持不变,4、5月份焦炭整体库存累计幅度放缓,但是难有去化预期,基本保持持平状态(表1),近期焦企库存积累速度较快,整体平库的情况下预计钢厂仍将向焦企施压降价,所以后期库存消化途径大概率需要焦企亏损降开工配合;按照4月份焦企亏损主动降开工,产量-2万吨/天,对应开工约在77-78%之间,焦炭整体能保持2-4%降库幅度(表2),现货存在消化库存、止跌预期,企稳进入涨价周期后上行幅度取决于后期钢厂利润水平、以及后期高炉、焦化环保影响力度。 当前山西焦化成本1770元/吨,按照成本下跌至1700元/吨计算,出厂1600元/吨预计焦化开工开始有影响,1600元/吨出厂至港口折盘面1950元/吨,所以J1909合约在1900元/吨左右预计出现估值安全边际,现货价格驱动或在4月下旬出现,在钢材需求未出现明显走弱情况下可适当考虑逐步做多09合约煤焦比或轻仓试多。(仅供参考) 银河期货 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);