内容提要: 1、煤矿全面复产,供应将会增加 随着3月中下旬未复产煤矿陆续得到批复并恢复生产,预计后市煤炭供应偏紧的情况将会得到改善。 2、进入需求淡季,下游需求持续疲软 4、5月处于动力煤(617, -2.40, -0.39%)需求淡季,所以下游采购需求将会继续减少。4月份过后,水电发力将会增加,火力发电占比将会受到压缩。 3、夏季消费旺季前的集中补库 6月份,随着气温的升高,下游采购需求将会增加,电厂也会为即将到来的旺季补库。 策略方案: | 单边操作策略 | | 套利操作策略 | | | 操作品种合约 | ZC905 | 操作品种合约 | ZC905-ZC909 | | 操作方向 | 卖出 | 操作方向 | 空5月多9月 | | 入场价区 | 595-605元/吨 | 入场价区 | 20元/吨附近 | | 目标价区 | 550-560元/吨 | 目标价区 | 5元/吨附近 | | 止损价区 | 610-620元/吨 | 止损价区 | 25元/吨附近 |

风险提示: 随着房地产市场以及基建的开工,建材市场需求将会增加,对于动力煤的采购需求也将增加。 回顾一季度,动力煤期货价格整体呈现偏涨行情。上涨行情主要受煤矿安全问题的影响所致,1月中旬,山东地区煤矿停产进行安全论证;陕西神木突发煤矿事故,促使府谷、神木、榆阳等地停产;内蒙地区安检力度加大,严控煤管票。2月中下旬,内蒙非煤矿事故爆发,在次引发煤矿安全事故。下游的需求都表现稳中偏弱,且六大电厂持续高位,在3月份才会明显下降,但是仍处于中高位水平,且3月份动力煤正式进入到需求淡季,所以3月份整体行情走势偏弱。二季度,动力煤市场或呈现先跌后涨的行情。4、5月份处于多雨水的季节,且气温的回暖居民用电明显下降,加之水电过了枯水期,发电量开始明显增加。6月份随着气温的升高,居民用电将会有明显的回升,且电厂也开始需要为夏季用煤旺季作补库的准备。 第一部分 产业链分析 (一)现货市场 一季度,动力煤现货市场涨跌不一,港口煤价涨势明显,产地基本持稳运行,进口煤价则呈现明显下跌。1月整体跌宕起伏。受进口煤集中到港的影响,北方港口报价开始出现跌。月中煤矿开始陆续停产,受供应减少预期的影响,加上电厂节前补库的带动,煤价呈现上涨。2月市场呈现分化,港口煤价呈现上涨,坑口煤价呈现下跌。春节期间煤炭市场平稳运行,煤炭供应宽松且平衡。随着假期结束,部分地区煤矿复产有所减缓,在产煤矿供给偏紧,煤价小幅上调。2月底,内蒙非煤矿事故爆发,在次引发煤矿安全事故,受此影响坑口、港口煤价不断持续上涨。3月呈现偏弱走势。受煤矿全面复产预期影响,且日耗稳定运行,电煤库存高位运行。二季度,随着3月中下旬未复产煤矿陆续得到批复,预期煤炭供应将增加。动力煤开始进入到需求淡季,加上水电枯水期将过,发电量将明显增加,所以煤价将呈现偏弱走势。但6月份随着气温的升高,电厂煤炭库存再经过消耗后,补库需求逐渐显现,且电厂也需要为即将到来的旺季作补库准备。所以6月份煤价会呈现偏涨态势。所以预计二季度动力煤现货市场将呈现先跌后涨的走势。截至3月28日,秦皇岛港山西优混Q5500V28S0.5平仓价(含税)报623元/吨,较上季度末涨38元/吨,涨幅6.50%;山西晋城动力煤(Q5500S1V12)车板含税价报545元/吨,较上季度末跌3元/吨,跌幅0.55%;澳大利亚动力煤(Q5500,A<22,V>25,S<1,MT10)CFR(不含税)报66美元/吨,较上季度末跌10美元/吨,跌幅1.39%。

(二)产量 2019年1-2月份全国原煤产量51367万吨,同比下降1.5%,而2018年12月增长2.1%,增速由正转负。国家统计局表示,1-2月份全国日均产量871万吨,较去年12月减少162万吨。受春节期间,煤矿停工停产放假,以及安检、环保等因素的影响,1-2月份全国原煤产量收缩也在正常情况之内。随着3月份煤矿的全面复产,预计后市煤炭的产量将呈现增加。

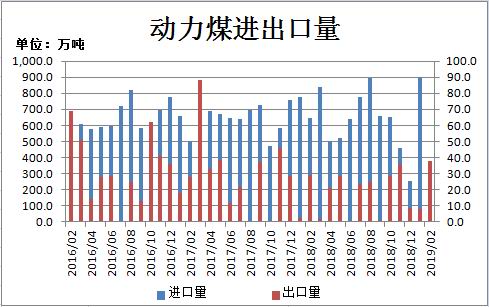

(三)进出口 2月份,中国进口动力煤363万吨,环比减少538万吨,减幅59.71%;同比减少283.53万吨,减幅43.85%。1-2月份,中国累计进口动力煤1264万吨,同比减少156.62万吨,减幅为11.02%。由于进口煤通关受限,尤其是澳煤,所以2月份动力煤进口同环比均呈现减少。 2月份,中国出口动力煤38万吨,环比增加30万吨;同比增加8.57万吨,增幅29.13%。1-2月份,中国累计出口动力煤46万吨,同比增加14.07万吨,增幅44.08%。

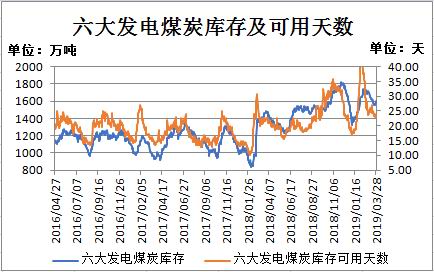

(四)库存 从目前电厂数据来看,截止3月28日,六大电厂(浙电、上电、粤电、国电、大唐、华能)煤炭库存总量为1601.20万吨,较上季度末增加86.59万吨,增幅为5.72%。一季度六大电厂整体煤炭库存呈现增加,具体是呈现先降后增再将。1月中旬电煤库存跌至阶段低点,之后开始呈现上升,直至2月中旬达到阶段性高点,之后呈现下滑。主要影响因素还是煤价的涨跌以及电厂的采购及需求所致。六大电厂电煤库存平均可用天数为23.64天,较上季度末增加4.39天,增幅为23.14%。一季度,电煤可用天数呈现明显的冲高回落走势,主要的影响原因是春节假期,电厂煤炭可用天数达到了高点。此外,六大发电集团平均日耗总量为68.55万吨,较上季度末减少11.291万吨,减幅14.14%。一季度,电厂日耗呈现探底回升的走势,主要是因为春节假期的影响。

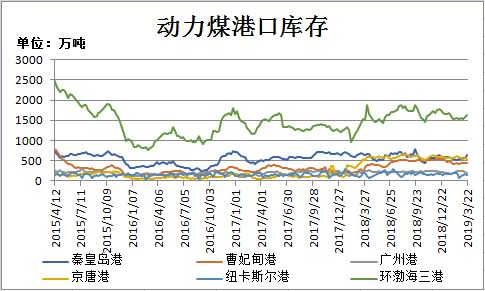

截至3月22日,秦皇岛港煤炭总库存为628万吨,较上季度末增加56万吨,增幅9.79%;曹妃甸煤炭库存量为451.3万吨,较上季度末减少55.2万吨,减幅10.90%;京唐港煤炭库存量为550.2万吨,较上季度末减少38.6万吨,减幅6.56%。环渤海三港的总库存为1629.5万吨,较上季度末减少37.8万吨,减幅2.27%。一季度,动力煤港口库存整体呈现下降,1月中旬呈现上升,由于煤炭集中到港所致;3月中旬开始呈现上升,由于港口煤价偏高,下游用户持观望态度,而且下游库存居高不下,采购需求偏弱。

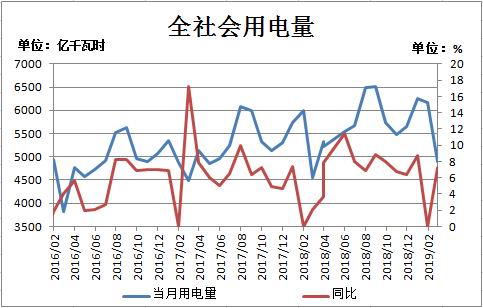

(五)终端消费 2月份,全社会用电量4891亿千瓦时,同比增长7.2%,环比减少20.75%。1-2月,全社会用电量累计11063亿千瓦时,同比增长4.5%。2月份处于春节假期期间,所以无论是居民用电还是工业用电都较1月份明显减少,但无论是工业用电还是居民用电同比都呈现增加。 2019年1-2月份,发电10981.9亿千瓦时,日均发电186.1亿千瓦时,增长2.9%,增速较上年12月回落3.4个百分点,同比增速回落较多主要受同期基数较高、今年天气偏暖等因素影响,但2月份发电量同比增长6.8%,增速比1月份明显上升。其中,火电增长1.7%,增速较上年12月回落3.4个百分点;水电增长6.6%,上年12月下降0.9%。

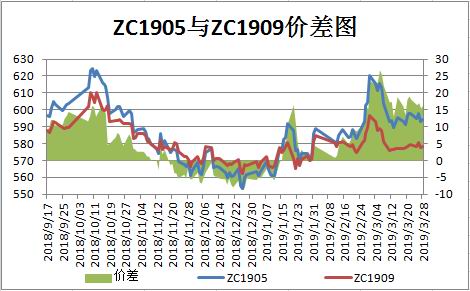

总结与展望 一季度,动力煤市场整体呈现先涨后跌,1月中旬山东地区煤矿停产进行安全论证,2月底内蒙地区非煤矿事故爆发,该地区煤矿停产进行安全检查,这是1、2月份动力煤市场呈现上涨的主要原因。3月份动力煤整体呈现偏弱的原因有,动力煤进入需求淡季,下游需求持续疲软;煤矿全面复产,煤炭供应预期增加。二季度,动力煤或先呈现偏弱走势,3月底未复产煤矿陆续复产,后市煤炭供应偏紧的情况将会得到改善。4、5月处于动力煤需求淡季,所以下游采购需求将会继续减少。4月份过后,水电发力将会增加,火力发电占比将会受到压缩。6月份,随着气温的升高,下游采购需求将会增加,电厂也会为即将到来的旺季补库,所以6月份动力煤市场将呈现上涨。预计二季度动力煤市场或呈现先跌后涨的走势。 第二部分 操作策略 1、中线投资者 4月份,随着3月底未复产煤矿陆续复产,后市煤炭供应将会增加。4月动力煤进入传统需求淡季,所以下游采购需求将会继续减少。4月份水电发力将会增加,火力发电占比将会受到压缩。预计4月份动力煤期价或呈现偏弱走势。操作上建议逢高抛空,ZC905合约可参考在595-605元/吨区间逢高抛空,止损参考610-620元/吨,目标550-560元/吨。 2、套利(跨期套利,期现套利) (1)跨期套利:截至3月28日,ZC905合约与ZC909合约价差(近月-远月)为16.2元/吨,根据前文对4月份动力煤的预判,预计4月份二者的价差或将呈现缩小,可考虑空ZC905合约多ZC909合约于20附近建仓,止损价差为25元/吨,目标价差5元/吨。

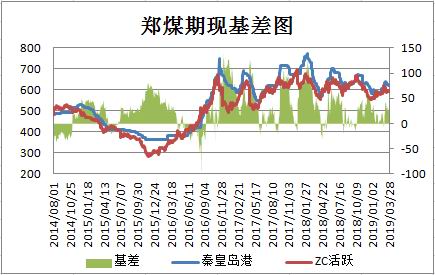

(2)期现套利:截至3月28日,秦皇岛港山西优混(Q5500V28S0.5)报623元/吨,期货ZC905合约价格为594.2元/吨,基差为28.8元/吨。4月动力煤进入需求淡季且水电发力将会增加,火力发电占比将会受到压缩,预计4月份动力煤期价将呈现偏弱走势。在30元/吨附近做空基差将是较理想的建仓位,止损参考40元/吨,目标价差0元/吨。

瑞达期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);