四月第一周,油价发力突破盘局之后再度大幅上涨,WTI原油暴涨5.12%至63.26美元/桶,盘中刷新去年11月上旬以来高点至63.34美元/桶;ICE布伦特原油收于70.48,再次回至70美元关口,收涨4.34%;我国INE原油期货主力合约SC1905清明假期前最后一个交易日收于469元,涨幅2.42%。

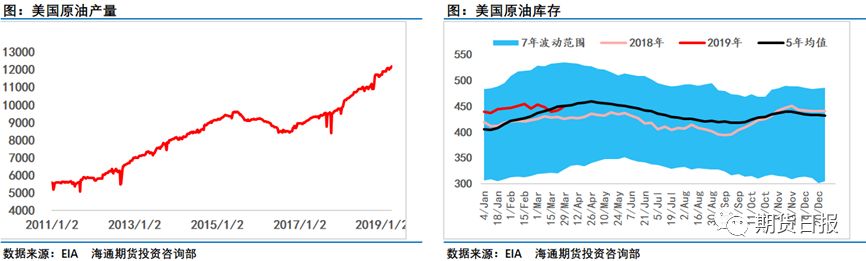

回顾此轮反弹,产油国们集体改善供需过剩的努力功不可没,甚至可以说远超预期。正是沙特为首的产油国减产态度坚决以及伊朗、委内瑞拉产量持续下降的配合,美国对自身国内原油供应过剩局势的缓解形成了持续的利多共振,这为油价反弹注入了持续不断的能量和市场信心。上周尽管美国原油产量再创新高以及超预期库存报告一度冲击市场,但很快3月中美经济数据的好转以及供应端忧虑再次占据上风继续推升油价,最终油价收于去年11月以来高位。

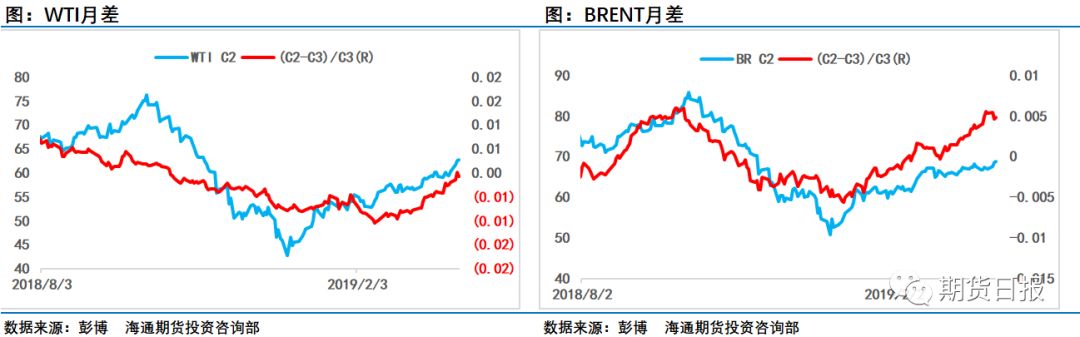

价差结构目前处在较为关键阶段,WTI市场已经从深度congtango走平,能否继续形成结构性转变是接下来关注的重点,而布伦特市场显示价差结构有顶部迹象,这也是我们需要关注的重要信号。

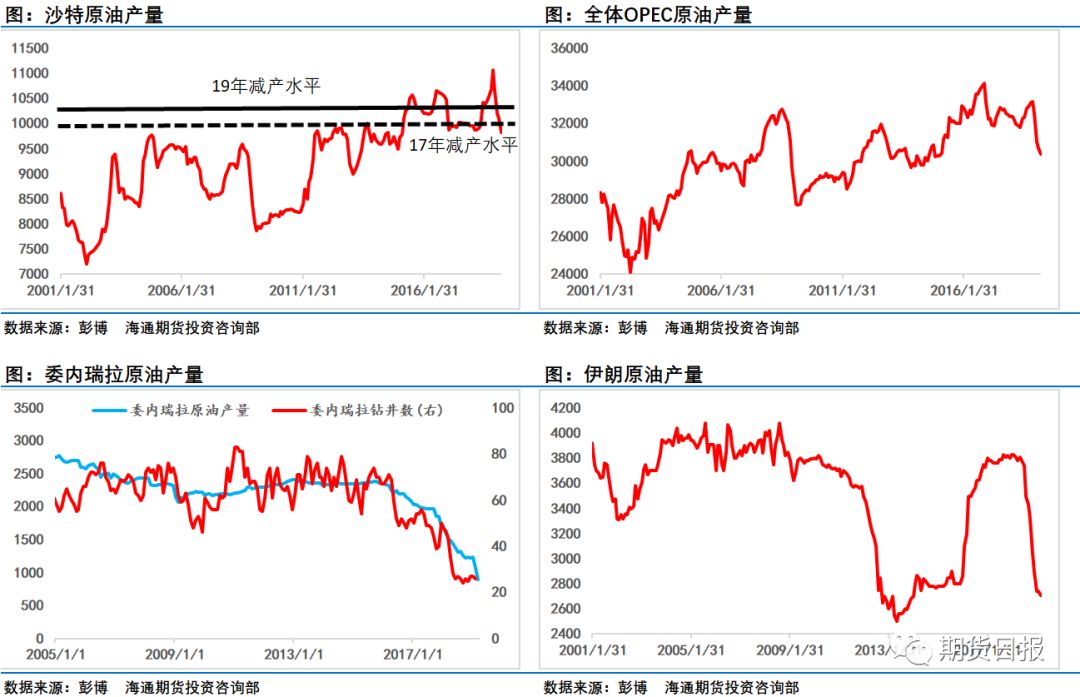

一、全球供给侧忧虑继续助推多头看涨信心 在OPEC全体成员国的共同努力下,OPEC整体产量出现了大幅的下滑,截止到3月底,原油产量已经自去年10月份的3314万桶/天下滑至3038万桶/天,除了OPEC坚决执行减产协议,数据显示3月沙特产量已经降至982万桶/天。之前我们分析过在OPEC减产的国家中,沙特可谓是最卖力的一个国家,沙特目前正在尽一切努力实现石油市场的再平衡。尽管存在美国页岩油抢占市场份额的情况,但沙特仍然大幅削减了原油出口量,并且其原油产量远低于去年达成的协议产量。沙特以市场份额为代价换取高油价的主要原因是其国内的财政平衡需要更高的油价。据称,沙特内部将油价目标定在了布伦特70美元/桶之上。但根据国际货币基金组织的预测,沙特需要高得多的油价才能在2019年实现预算收支平衡,国际货币基金组织测算大约为80—85美元/桶。且近期市场再度爆出沙特为阿美上市酝酿氛围的消息,这也是沙特为何不遗余力地超预期减产的主要原因。

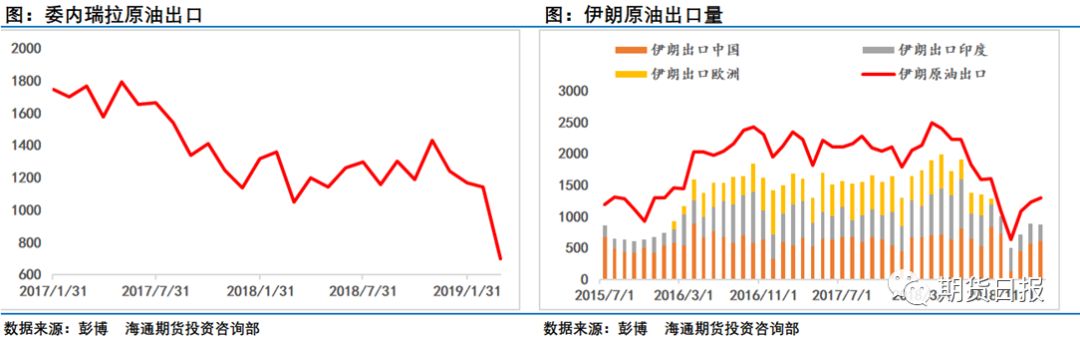

另外在美国制裁背景下伊朗及委内瑞拉的非自愿性减产也超预期,彭博社援引消息人士的话报道,3月断电期间,委内瑞拉的石油产量骤降,跌幅达50%。报道中说:“自3月7日起,因接连停电,委内瑞拉大多数油井和钻井平台陷入瘫痪。石油日平均产量不足60万桶。”最终数据显示委内瑞拉3月份原油产量只剩89万桶/天,出口量下滑至不足70万桶/天,彭博社指出,这还不到正常产量的一半,伊朗原油产量也下降至271万桶/天。 去年11月虽然美国制定了完全停止伊朗石油出口的目标,但给予中国大陆、印度、希腊、意大利、中国台湾、日本、土耳其和韩国暂时进口豁免,以确保油价处于低位,避免扰乱国际油市,而上述豁免政策在5月2日到期,特朗普政府目前正在与这些买家进行磋商。特朗普政府的一位高级官员周一对记者表示,美国政府正考虑对伊朗采取额外制裁措施,针对之前未受到冲击的经济领域。虽然从下图可以看出伊朗近两月出口有在豁免到期前尽快加大出口的迹象,但据美国方面反映豁免八个买家中有三个现已将伊朗石油进口降至零。而且数据显示伊朗产量这期间下降明显,虽然出口数据尚可,但其产量仍然较2018年10月份降低了60万桶/天。

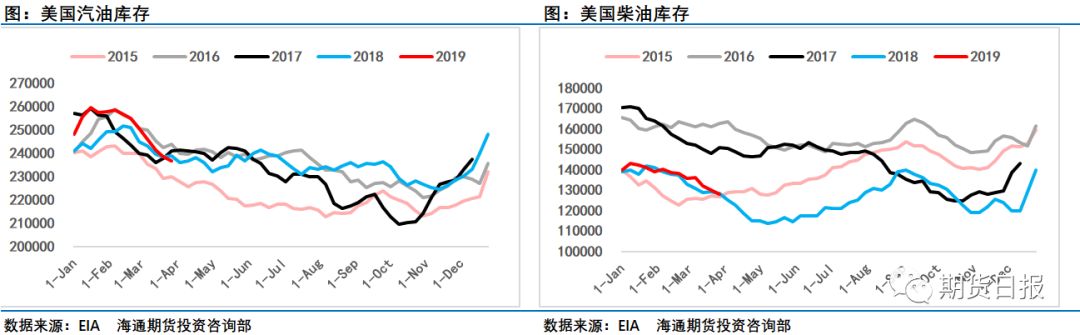

美国原油上周更新最新一期原油产量达1220万桶/天,再度刷新记录,且库存报告显示原油库存远超预期增加,这一度对市场形成冲击,但数据显示其成品油库存继续呈现持续降库存,因此全口径油品库存表现中性。

近期有信息显示美国原油的品质问题越发引起市场担忧,目前Permian所产原油的API基本在40以上,且有更加轻质化的趋势。在库欣,为了调和过于轻质的页岩油以达到DSW牌号的要求,目前中西部相对重质的油种如WTS等贴水走强,此外根据Energy Aspect,今年DUC“子母井”的问题越发突出,可能导致Permian产量增长不及市场预期,有机构认为当前页岩油品质与油井的问题需要引起市场关注,从一季度来看美国页岩油产业增幅确实较去年有明显的降速迹象。总体看来美国方面的供应有再度趋向于过剩迹象,但目前这种利空隐忧并不足以改变市场主流观点,但仍需保持警惕以防局势恶化。 二、需求端多空交织,隐忧仍需关注 上周宏观市场上信息温和,中国PMI数据回暖,站在荣枯分水岭上方。而美国劳工部报告显示,3月就业增长从17个月低点快速回升。全球两大经济体整体为市场注入信心。

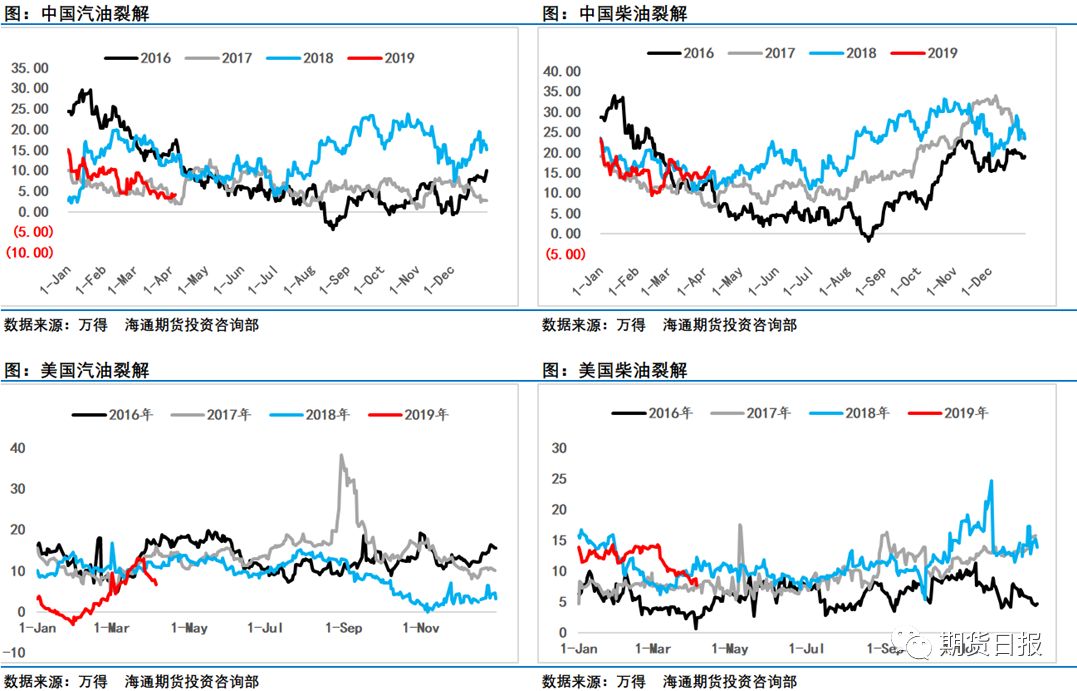

而从中美汽柴油裂解来看,美国汽油上周汽油裂解差触顶回落,柴油裂解差则迹象回调。而中国方面受益于增值税率下调,汽柴油裂解差均有所好转,但市场能否如预期中的需求旺季走强还需继续观察,但人们对其期待较高,尤其是对一季度苦不堪言的炼厂来说更是如此。

前期我们一直非常担心中国成品油市场的表现,数据显示美国、欧洲、新加坡等国际汽油市场一季度均表现理想,唯独为全球原油需求增长做出主要贡献的中国市场表现让人非常困惑,原油价格涨幅40%,同期中国汽油批发价仅上涨不足5%。如果中国市场再持续萎靡一个月将严重打击炼厂加工意愿,相信对供应端原油的负面作用将会显现,而美国汽油裂解有触顶迹象也让人有所担忧。

除此之外,全球范围内柴油裂解持续走弱也是我们需要注意的不利因素。观察油价与汽油裂解和柴油裂解的走势发现,大部分时间原油价格表现与柴油裂解的同步性要强于汽油裂解,其主要原因是柴油的作用更多的应用于工业领域,可以反映出经济的运行情况,当经济快速发展时,社会活动基建投资往往加大,对于柴油的需求便会提高,在经济稳定的情况下,柴油的需求弹性比较小。而汽油通常属于消耗品,因此其需求弹性较大。在汽油和柴油的需求拉动上,柴油的需求增长对于原油需求的拉动要明显强于汽油。在全球经济放缓的背景下,全球柴油需求往往出现放缓的迹象,这就是我们一直强调需求忧虑的主要原因。 三、看涨观点仍是主基调

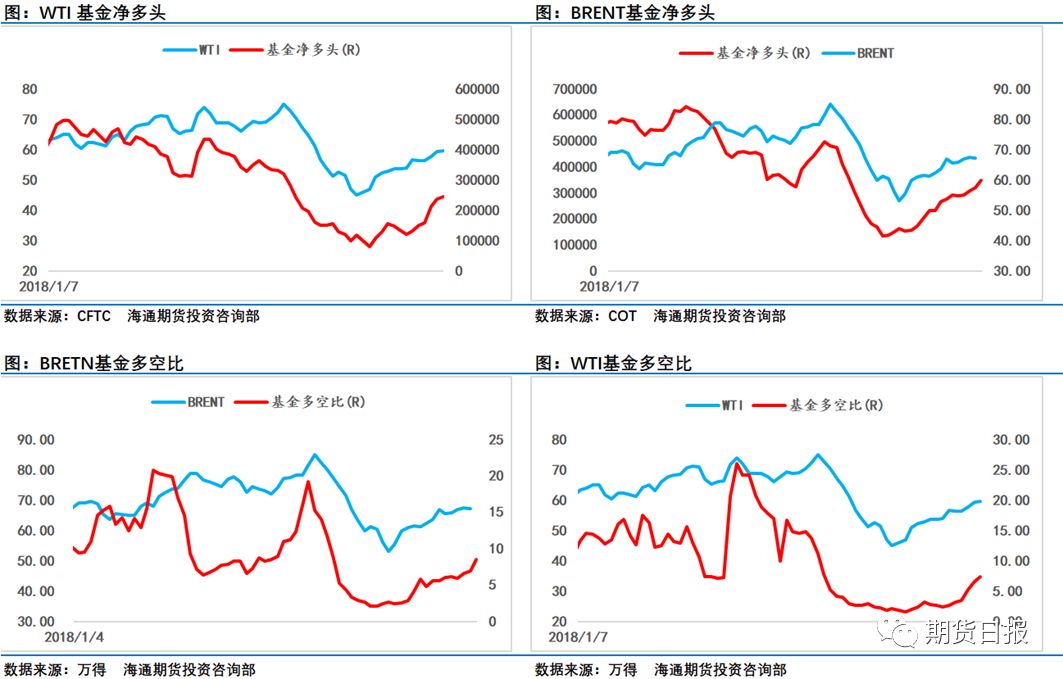

截至4月2日,CFTC能源持仓周报显示投机者所持NYMEX WTI原油期货和期权净多头头寸增加6602手合约,至244807手合约,创逾六个月新高;洲际交易所欧洲公司(ICE Futures Europe)期货和期权周度数据显示,基金经理已将看涨ICE布伦特原油的净多头头寸增加2.6625万手至34.8660万手,为5个月高点。专业结构为主的投机头寸仍保持了对油价的看涨预期,历史显示基金为主的专业机构对油价波动反应敏锐,正确率极高,在其出现明显的头寸转换之前,油价保持强势仍是大概率事件。

总体而言,油价虽创出半年来新高,却并非没有隐忧,需持续关注需求端潜在的利空隐患。通过油价历史季节性表现可以看出,油价高点大概率出现在二季度,价差结构演绎也存变数。但截止到目前,毫无疑问市场主流观点仍是明确的看涨基调,WTI蓄势之后发力一举突破了60美元关口,周五布伦特市场也突破了70美元关口,在上涨出现明显的衰竭迹象之前保持顺势操作思路,只是进入4月份,伊朗豁免到期制裁话题升温,随着时间的推移油市变数增多,因此在投资决策的过程中,风控措施必不可少。(作者单位:海通期货) 本文内容仅供参考,据此入市风险自担 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);