内容提要 1、国内工业增值税4月1日起开始下调,铅炼企成本下降。 2、全球铅市供应缺口缩窄。 3、步入消费淡季,蓄电池需求欠佳,库存持续累计。 策略方案: | 单边操作策略 | 逢高空 | 套利操作策略 | 买强抛弱 | | 操作品种合约 | 沪铅1906 | 操作品种合约 | 沪铅、沪锌 | | 操作方向 | 卖开 | 操作方向 | 买沪锌1906 卖沪铅1905 | | 入场价区 | 17000-16800 | 入场价区(锌铅价差) | 4500附近 | | 目标价区 | 15700-15000 | 目标价区 | 6500 | | 止损价区 | 17400 | 止损价区 | 3500 |

风险提示: 若下游消费淡季不淡,则铅价有望反弹,空单注意减仓离场。 若中美贸易谈判向好,市场情绪好转,利多铅价。 今年一季度沪铅(16920, 115.00, 0.68%)未延续去年12月的震荡态势,表现远弱于其他有色金属,因市场聚焦于铅市下游消费不佳,库存持续上升。展望二季度,铅市的消费淡季预期浓厚,蓄电池库存高企,将进一步下调铅价预期,及下游汽车产销增长同比大幅下滑,铅价反弹不易,仍有下行空间。 一、铅市供需分析 1、全球铅市供应缺口缩窄 据世界金属统计局(WBMS)最新数据显示,2018年全球铅市供应短缺20.4万吨,2017年全年供应短缺38.6万吨,供应缺口缩窄18.2万吨,因产量增速高于需求量。2018年,全球精炼铅产量为112.08万吨,消费量为113.78万吨。展望2019年,传统领域铅酸蓄电池增速或下滑,而新兴用铅未来将支撑铅消费的增加。同时,国际铅锌研究小组(ILZSG)最新公布数据显示,全球铅市1月供应缺口扩大至2.55万吨,去年12月缺口为1.6万吨,因铅矿山产量大幅下滑,尽管如此,但整体供应缺口仍呈现缩窄态势。

图表1,数据来源:瑞达期货,wind 2、供需体现-铅库存一减一增,走势分化 伦铅库存方面,截至3月28日,LME铅库存报78975吨,较去年12月末累计减少28475吨或27%,连续三个季度下滑(累计减少52650吨或40%),且较2011年10月14日创下的记录高点388500吨削减309525吨或79.7%。国内方面,截止3月22日,上期所沪铅库存报35326吨,较去年12月末增加19500万吨或123%,该水平接近于去年同期高点。

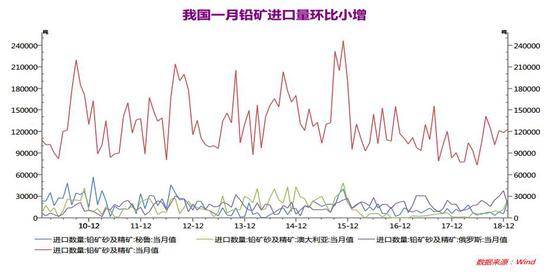

图表2,数据来源:瑞达期货,WIND 二、铅市供应 1、铅矿供应充足 我国的铅矿产地分布广泛,但大中型矿床占有储量多且矿山类型复杂,主要分布在内蒙古和云南,相比其他有色金属,铅矿的对外依存度在逐年下降。今年1月中国铅矿砂及精矿进口量为12.27万吨,同比增加35%,环比增加4240吨或4%。而同期进口至俄罗斯的铅矿砂及精矿环比下降2.03万吨至1.77万吨,进口量回落至第三。秘鲁环比增加1.68万吨至2.24万吨,而澳大利亚环比增加1.49万吨至2.64万吨成为我国铅矿进口第一大国。2018年,我国铅精矿进口量累计122.72万吨,累计同比下降5.04%。据SMM报道,在国内进出口规模创历史新高的背景下,2018年进口铅精矿量不增反降的主要原因为:1、全球铅精矿产量延续下降趋势;2、在进口盈利可观的时段,国内炼厂集中检修,加之年内环保检查力度不减,炼厂开工率下滑,导致铅精矿需求量下降;3、部分原生炼厂缺少锁汇保值能力,即使进口盈利可观,进口量仍未能大幅放开;4、炼厂提升含铅废料代替铅精矿生产的比例,对铅精矿的依赖性下降;5、国产矿TC持续上涨,炼厂更倾向于优先采购国产矿。

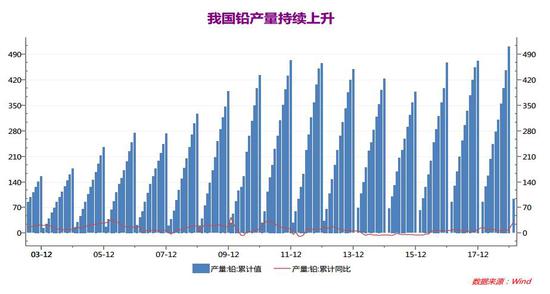

图表3,数据来源:瑞达期货,WIND 3、精炼铅-国内铅产量持续增长 据世界金属统计局WBMS数据统计,2018年,全球精炼铅(原生铅与再生铅)产量为1,176.5万吨,同比增加4.8%。而中国国家统计局数据显示,2019年1-2月中国铅产量为92.3万吨,同比大增32.6%,因环保限产持续走弱,铅产量释放,数据显示国内铅产量持续增长,从而加大了铅市供应压力。进出口方面,今年1月我国精炼铅净进口量为2.55万吨,同比剧增,去年同期为净出口。

图表4,数据来源:瑞达期货,WIND 3、原生铅—2月产量环比持续下降 2019年2月全国原生铅产量为22.5万吨,环比下降17.8%,同比上升7.9%。SMM报道,2月适逢中国传统春节,节日期间原生铅大型冶炼企业多轮岗值班,保持正常生产,但因2月仅28天,产量亦是受限;而如湖南、云南、河南等中小型冶炼则普遍停工放假。此外,湖南宇腾、银星、河南秦岭、云南振兴等进入检修,故拖累该月原生铅产量。另2019年2月产量同比增量,主因2018月2月出现暴雪天气,江西、湖南等地区限电,当地冶炼企业因故停产。展望3月,原生铅中小型企业复工,加之3月正常工作日增加,原生铅冶炼企业产量计划普遍提高;同时如湖南宇腾、银星、云南振兴等冶炼企业检修结束,预计3月原生铅产量增至26.4万吨。 三、铅市消费领域 1、铅市初级消费不旺 在中国最主要的铅初级消费领域是生产铅酸蓄电池,约占铅总消费的80%。因此铅酸蓄电池的产量很大程度影响了铅的消费量。据SMM报道,电动蓄电池市场延续淡季态势,传统淡季加剧,蓄企周度开工率出现降势。加之电动车新国标实施在即,经销商采购谨慎。其中湖南地区经销商反映汽车蓄电池市场淡季态势加剧,电池销量明显缩减,而厂家维持促销,现电池库存已接近2个月,另主型号6-QW-45Ah在170-180元/只。浙江地区厂家反映汽车蓄电池市场进入淡季,成品电池订单下降,库存压力上升,现工厂开工率收紧至70%附近。河北地区厂家反映汽车蓄电池市场需求欠佳,加之铅势趋弱,经销商避险少采,近期电池库存已增至一个月上方,若后续库存继续上升,则考虑下调4月生产计划。 2、终端消费—汽车销量增速回落 汽车产销方面,中汽协数据显示,1-2月中国汽车产量同比下滑15.1%,销量同比下滑14.94%,均低于去年同期涨幅,主因市场低迷和春节假期的影响,一方面行业企业谨慎应对经济运行压力,另一方面降低生产节奏减轻终端压力。至去年10月开始,汽车产销均开始呈现下降趋势。在此背景下,国内铅的需求疲软,未能得到有效保障,而且最为关键的是,二季度为铅下游消费淡季。即使铅价下滑,也未能刺激铅企入场采购。但展望下半年,2018年12月29日,《中华人民共和国车辆购置税法》正式发布,其中规定车辆购置税的税率为10%,将于2019年7月1日起实施,预计届时汽车产销数据会有所起色。

图表5,数据来源:瑞达期货,wind 四、2月份铅价展望 今年二季度全球所面临的经济下行担忧仍较重,尤其是美国通胀数据基本表现不佳,美联储三月仍然按兵不动,并且预期今年并不加息,同时全球各主要经济体的通胀逐步下滑。二季度有色金属将继续根据各自不同的基本面而出现分化走势,其中期锌的金融属性在有色金属当中表现一般,经济担忧情绪将部分限制锌价(23095, 410.00, 1.81%)上行高度。 而就期铅本身基本面而言,我国铅产量持续上升,但是下游消费仍显疲软,且二季度将进入消费淡季,仍未能对铅价构成有效提振。而铅的金融属性又较弱,虽然美联储维持按兵不动,美元承压部分利好有色金属,但铅价整体影响偏弱。不过宏观面,还需关注中美贸易谈判进程,不确定性犹存。而增值税下调落地时间已确定,届时对于铅价仍然呈现利空状态。因此整体而言,二季度铅价反弹乏力,或延续震荡偏下行趋势。 五、操作策略 1、中期(1-2个月)操作策略:逢高建立空单 具体操作策略 对象:沪铅1906合约 参考入场点位区间:17000-16800元/吨区间,均价控制为16900元/吨附近。 止损设置:根据个人风格和风险报酬比进行设定,止损点位可参考为日收盘价冲破17400元/吨。 后市预期目标:第一目标15700元,第二目标15000元;最小预期风险报酬比:1:2.4之上。 2、套利策略:跨市套利-2月两市比值震荡走高,鉴于3月美元指数仍表现稳定,令伦铅承压。随着美联储按兵不动,美元指数上行空间有限,两市比值有望进一步攀升,建议尝试买伦铅(3个月伦铅)卖沪铅(1906合约)。 3、套保策略:铅价跌至15700元/吨之下,则消费企业可继续为未来的消费进行买入套保,入场比例为20%,在日常经营中以随买随用为主。而沪铅若反弹至17400元/吨之上,持货商的空头保值意愿可上升,比例为20%。 风险防范 若下游消费淡季不淡,则铅价有望反弹,空单注意减仓离场。 若中美贸易谈判向好,市场情绪好转,利多铅价。 瑞达期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);