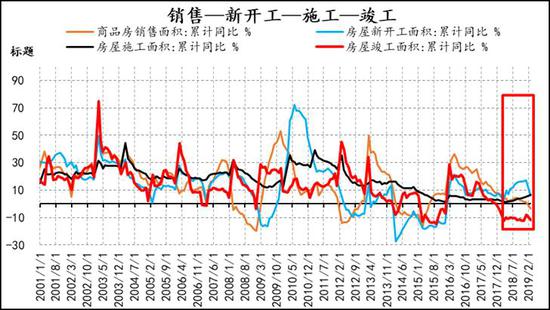

内容概要 节后随着终端需求逐步启动,成材价格有所反弹,但供需面偏弱的焦炭(2036, 30.00, 1.50%)在与铁矿(627, 2.00, 0.32%)的竞争中处于劣势,焦化利润遭到钢厂打压。3月华北地区高炉限产趋严后,进一步恶化焦炭供需面,焦炭价格上冲2200无果后回落;焦煤(1248, 3.50, 0.28%)由于供应偏紧原因,前期价格一直较为坚挺,而两会后随着煤矿复产增多叠加蒙煤通关回升,焦煤价格也开始回调。 焦炭:当前焦炭自身供应同期高位叠加港口库存压制,焦炭价格弱势运行为主。而二季度的供需面来看,采暖季限产结束,高炉产能利用率回升将在一定程度上改善焦炭需求,钢厂在后期存在补库需要;而山西地区针对二、三季度的限产政策或继续扰动焦化开工。整体来看,二季度在供需面较弱的情况下预计焦炭先跟随成材下行为主,而在港口库存去化顺利叠加供需面改善良好的情况下,在5-6月或能走出一波反弹,建议投资者关注9-1正套(入场(0,25),止损-10,目标位100以上)及在下跌完成后择机在(1720,1800)布局焦炭1909多单的机会,止损(1650,1700),目标位2000以上。 焦煤:供给端二季度煤矿复产后,国内焦煤产量逐步上升,虽然进口澳煤仍受影响,但是进口蒙煤预计会得到一定提升,有利于缓解前期供应偏紧格局,短期内焦煤价格恐遭到打压。而需求端虽然当前焦企高开工处于同期高位支撑需求,但二季度焦企限产仍有变数,若限产趋严则需求易受压制。按一般来看预计5月份下游会启动对于焦煤的补库,届时或能拉涨焦煤,整体焦煤走势在二季度或先抑后扬。建议投资者在焦煤下跌完成后,对于1909合约在(1200,1250)区间择机布局多单,止损1150,目标位1400以上。 策略建议:J9-1正套及J1909,JM1909单边做多。 一、焦炭供需相对弱势,后续关注焦炭9-1正套 1.新开工增速回落,中期螺纹需求大概率走弱,二季度成材价格承压 我们认为黑色系的核心仍在成材,因此判断成材端的价格走势,对于判断焦炭价格走势来说也格外重要。节后回来,螺纹现货在终端需求释放的背景下,迎来一波反弹,螺纹1905最高也上冲至3900元/吨左右。但是从1-2月份公布的房地产数据来看,商品房销售面积增速已经转为负增长,最新为-3.6%,虽然2018年销售-新开工-施工的传导链条由于房企的阶段性高周转被阻断,但是2019在销售面积增速大幅回落的背景下,大概率将重新传导至新开工,目前最新的新开工增速已经滑落至6%,较2018年全年增速回落11.2个百分点,预计后续新开工增速将会延续下滑态势,增速或进入负增长状态。 图1:房地产数据 单位:%

资料来源:信达期货研发中心,钢联,WIND 图2:房地产新开工和施工面积 单位:%

资料来源:信达期货研发中心,钢联,WIND 而我们回顾历史,在2012年2月和2014年2月当销售面积增速持续转负后,导致土地购置面积、新开工增速后续也持续转负,而新开工在螺纹需求端的占比较大,回溯上述时间段螺纹钢(3594, 21.00, 0.59%)指数的走势几乎也是大跌为主,下跌幅度近1000元/吨,而2019年2月当这样的情形再次出现的时候,虽然当前钢铁行业与当时已经有较大改观,但是不排除仍会出现较大幅度回调的可能。 图3:2012年房地产各项数据 单位:%

资料来源:信达期货研发中心,钢联,WIND 图4:2014年房地产各项数据 单位:%

资料来源:信达期货研发中心,钢联,WIND 2.钢厂利润趋降,铁矿挤压焦炭利润格局大概率延续 基于之前判断我们认为需求走弱导致二季度钢价走势承压,在此情况下,钢厂利润面临压缩。在钢厂利润无法做大的情况下,原料只能对存量利润进行分配。作为钢铁生产过程中两个最重要的原料——铁矿、焦炭,其成本占比从2017年二者基本相当到2018年四月后焦炭占比大幅超出铁矿再到18年底铁矿占比超过焦炭,成本占比不断变化的正是两个原料基本面差异导致的二者在产业链话语权的变化。 2019年以来,随着四大矿山的扩产进入尾声,铁矿全球供需有了较为明显的改善,而淡水河谷溃坝事故导致的停产更是提前扭转了铁矿的供需格局,导致供需出现紧平衡态势,受此影响铁矿价格出现修复性上涨,其在钢厂生产成本中的占比也趋于回升。相反,焦炭端由于今年采暖季限产较为宽松,导致焦炭自身供给基本处于同期高位,而需求端又受到高炉限产影响,整体来看今年年初至今焦炭供需面偏弱,焦炭价格的提涨也较不顺利,前期勉强提涨两轮后随着华北等地唐山、武安地区限产趋严焦炭价格随即下调。整体来看目前供需面偏弱的焦炭对供需明显改善的铁矿来说,其在产业链利润的分配中处于相对劣势,前期走势也符合这样的判断。 展望二季度,采暖季限产将在3月底结束,钢厂目前库存处于同期较低位置,后续对铁矿有刚性补库要求,叠加铁矿目前整体偏紧的供应格局,在此背景下铁矿预计后续仍维持偏强格局,焦炭在与铁矿的竞争中依然处于劣势,焦化利润仍是钢厂主要的打压对象。 图5:焦炭、铁矿成本占比 单位:%

资料来源:信达期货研发中心,钢联,WIND 图6:大中型钢厂铁矿库存可用天数 单位:天

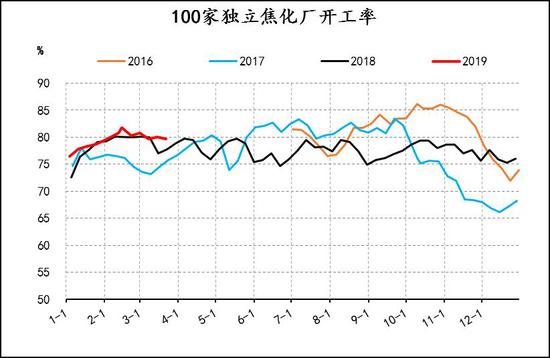

资料来源:信达期货研发中心,钢联,WIND 3.焦炭限产仍有变数,关注后续供需演化 前述提到焦炭的供需基本面较弱,主要源于焦企自身过高的开工率。2018年年底以来,随着江苏徐州地区的焦企逐步复产,华东地区焦企开工出现明显回升态势,最新开工率在81.36%,大幅高出去年同期水平。相对来说,华北地区焦企的开工受限产扰动较大。3月份受到华北地区重污染天气限产叠加亏损影响,华北地区焦企开工率有较为明显的下滑,最新在75.02%,整体来看华北降华东升,全国焦企开工率还是处在同期较高位置,最新在79.71%。 图7:华东地区独立焦企开工率 单位:%

资料来源:信达期货研发中心,钢联,WIND 图8:华北地区独立焦企开工率 单位:%

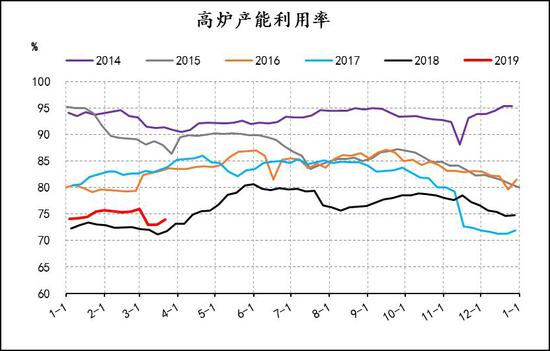

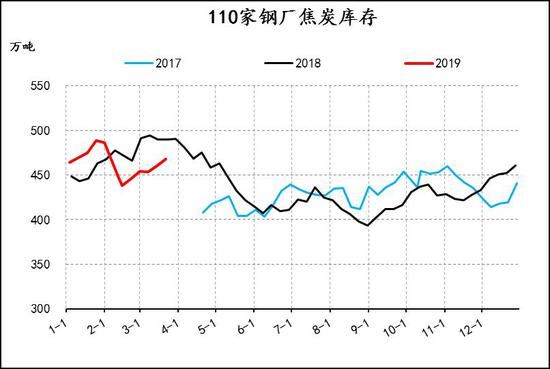

资料来源:信达期货研发中心,钢联,WIND 但焦炭作为一个特殊品种,其供给端受到焦企限产影响,而需求端则受到高炉限产影响。从焦炭的需求端来看,3月份之前由于采暖季限产偏宽松的原因导致高炉产能利用率处于同期高位,但是3月唐山、武安等地的限产导致高炉产能利用率走低,目前最新为73.97%,高炉产能利用率的回落也进一步弱化了焦炭的供需面。在两者的综合作用下,焦炭焦企库存明显回升,最新在72.84万吨,而钢厂库存也处于回升态势,最新为468.11万吨。 展望二季度,需求端,采暖季限产结束将导致高炉产能利用率出现回升,若按去年状态估计今年,后续高炉产能利用率有望回升至80%左右,即大概可以提升6个百分点左右,将在一定程度改善焦炭需求。而供给端,去年采暖季限产结束之后,全国焦企开工率大体呈现震荡运行态势,平均的开工率在77%左右,3月22日,山西发布《山西省大气污染防治工作领导组办公室关于开展焦化行业专项检查整治行动的通知》指出,从2019年3月中旬至9月底,在全省开展焦化行业专项检查整治行动,依法严厉打击生态环境违法行为,全面整治焦化行业违法建设、违法生产、无证排污、超标超总量排污、以逃避监管方式排污、非法处置固体废物等问题。因此二季度焦炭限产仍有变数,不排除焦炭限产重新趋严,开工率回落的情况发生。 图9:100家独立焦企开工率 单位:%

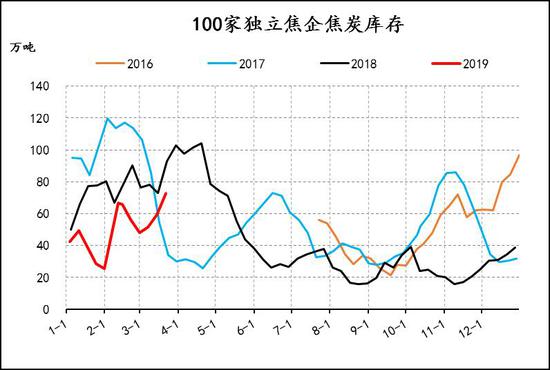

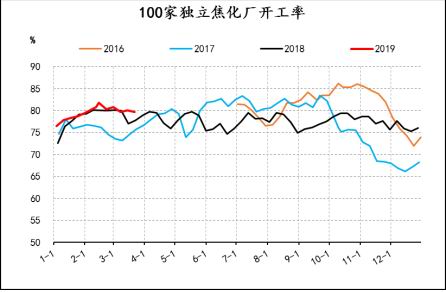

资料来源:信达期货研发中心,钢联,WIND 图10:100家独立焦企焦炭库存 单位:万吨

资料来源:信达期货研发中心,钢联,WIND 图11:高炉产能利用率 单位:%

资料来源:信达期货研发中心,钢联,WIND 图12:110家钢厂焦炭库存 单位:万吨

资料来源:信达期货研发中心,钢联,WIND 3.港口库存压制投机性需求,关注后续去化进度 一般来说,港口库存往往代表贸易商的投机性需求,当港口库存高企时则代表贸易商的投机性需求较弱,其与焦炭价格往往呈现正相关关系。当前焦炭的港口库存在372万吨,处于同期高位,考虑背后原因一是因为贸易商的库存,二是因为焦企将自身库存前置港口。具体港口来看,天津港、连云港、日照港焦炭库存都有不同程度回落,但青岛港上库存仍在走高,当前已经近180万吨。在高港口库存的背景下,后续库存如何去化将成关键。当前焦炭走势偏弱,如果贸易商降价去库,消化较高的库存后或为后续的涨价腾出新的投机需求。若库存去化不顺,则将始终压制在焦炭价格的上涨。 图9:北方四港焦炭库存 单位:万吨

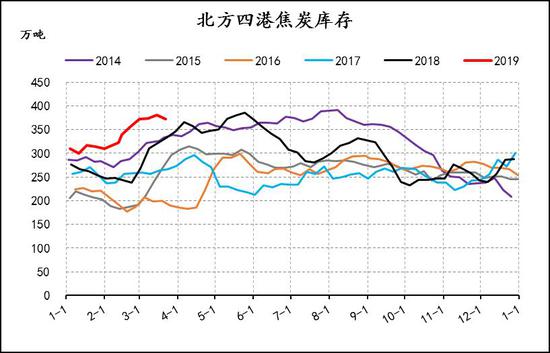

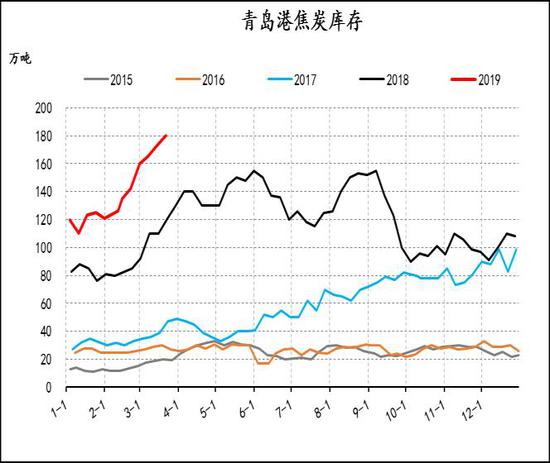

资料来源:信达期货研发中心,钢联,WIND 图10:焦炭港口库存 单位:万吨

资料来源:信达期货研发中心,钢联,WIND 综上,在对螺纹需求整体看弱的情况下,成材价格上涨不顺,钢厂利润修复不大情况下,焦炭在与铁矿的利润竞争中处于劣势地位。当前焦炭自身供应同期高位叠加港口库存压制,焦炭价格弱势运行为主。而就二季度焦炭自身的供需面来看,采暖季限产结束,高炉产能利用率回将在一定程度上改善焦炭需求,钢厂存在补库需要;而山西地区针对二、三季度的限产政策、产能优化等或继续扰动焦化开工,不排除限产趋严情况。整体来看,二季度在供需面较弱的情况下预计焦炭先跟随成材运行为主,而在港口库存去化顺利叠加供需面改善良好的情况下,在5-6月或能走出一波反弹,建议投资者关注9-1正套,或在下跌完成后在焦炭1909的单边做多机会。 二、供应偏紧缓解,二季度焦煤价格或先抑后扬 1.两会后国内煤矿复产加速,短期缓解供应偏紧局面 2018年在环保及安全检查的影响下,国内炼焦煤产量基本处于同期低位运行,12月份炼焦煤产量为3904万吨,同比增2.94%。但从去年年底山东地区的矿难,1月份陕西神木矿难、2月内蒙银漫矿业的事故,导致国内煤矿的复产进度有所延后。而3月全国两会结束后,山西地区C类矿井也逐步验收复产,缓解了前期焦煤供应偏紧的格局。一方面产量受限,另一方面煤矿库存前置,导致最新煤矿的焦煤库存在369.3万吨,处于同期低位。 图11:炼焦煤产量 单位:万吨

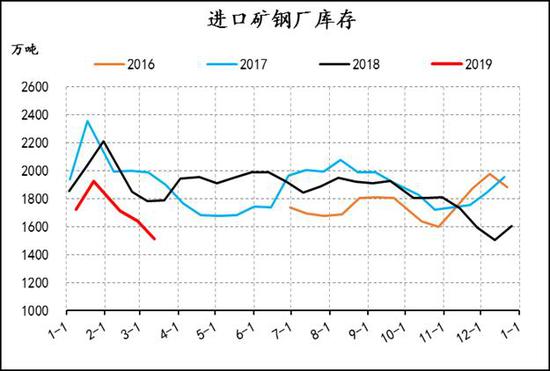

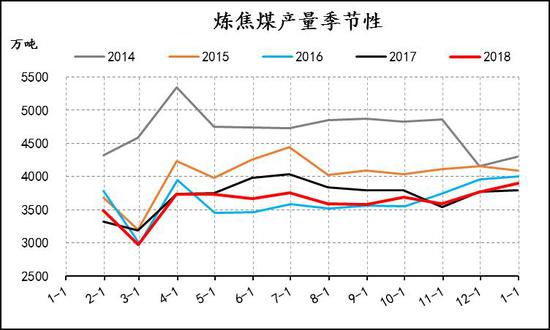

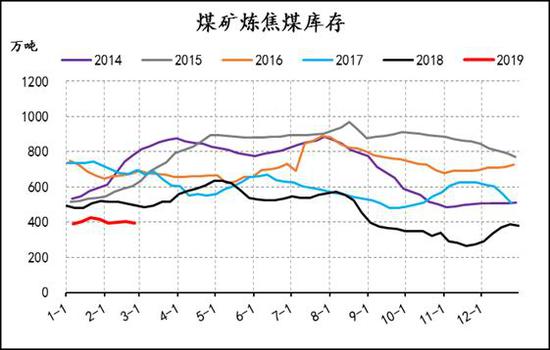

资料来源:信达期货研发中心,钢联,wind 图12:煤矿炼焦煤库存 单位:万吨

资料来源:信达期货研发中心,钢联,wind 2.澳煤进口受限,蒙煤通关回升 进口煤限制源于国家发改委在2018年10月在广州召开沿海六省关于进口煤炭会议,明确2018年底煤炭进口要平控,且进口指标不再增加。11月份发改委通过口头和会议形式通知全国主要港口,在2018年年底之前,基本不再安排进口煤炭通关。受此影响,2018年第四季度,进口煤的下滑非常明显。其中,10-12月份分别进口煤炭1569万吨、1310万吨、748万吨,其中12月份同期下滑达到53%。四季度在外煤进口受限、国内煤矿供给受到安全检查,环保等影响导致炼焦煤价格表现异常坚挺,在黑色系11月份整体的下跌中,焦煤所受影响也相对较小。2019年1月份,逐步传出部分港口对煤炭进口的限制有所松动,数据来看1月份进口焦煤为736.85万吨,同比增速44%。而2月,北方港口再次严控澳洲进口焦煤,通关时间普遍延长至30-45天以上,数据来看2月累积进口焦煤1027.85万吨,同比增速大幅下滑至25.68%。 但与前期不同的是,3月开始蒙煤通关已经有较大幅度回升,当前已经在900车左右,也在一定程度上缓解焦煤供应偏紧局面。整体来看,在澳洲焦煤进口通关未完全恢复的情况下,预计二季度进口澳洲焦煤量仍会偏低,但蒙煤进口回升有望缓解偏紧格局。 图13:进口焦煤情况

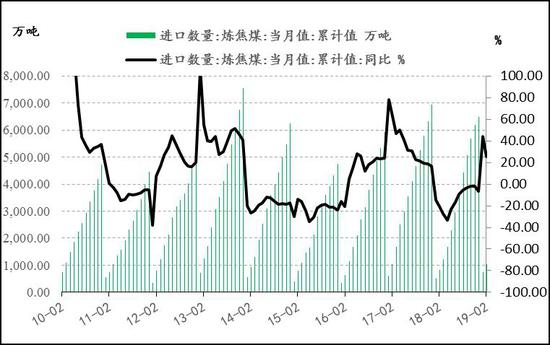

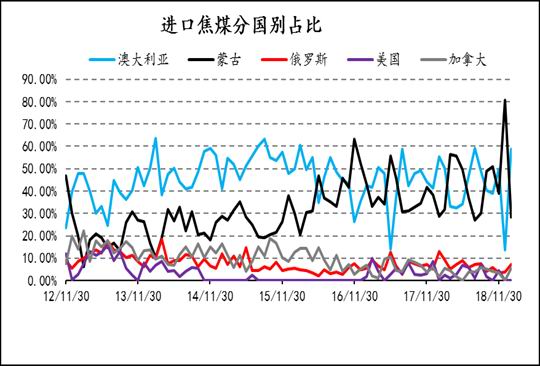

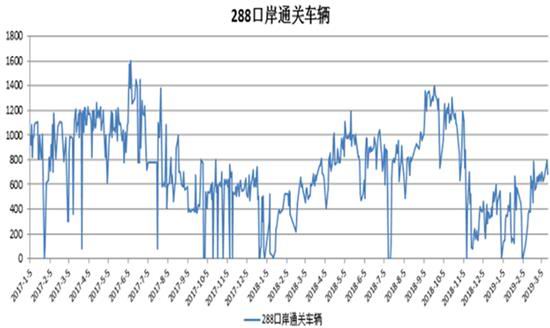

资料来源:信达期货研发中心,WIND 图14:进口焦煤分国别占比

资料来源:信达期货研发中心,WIND 图15:澳大利亚进口焦煤

资料来源:信达期货研发中心,WIND 图16:蒙古焦煤进口

资料来源:信达期货研发中心,WIND 3.下游目前处于季节性去库中,二季度关注补库动态 节前下游对焦煤进行集中补库后,钢厂+焦企的炼焦煤的库存一度达到2000万吨左右,处于同期较高位置。按照往年同期来看,节后基本以消耗原有焦煤库存为主,2月份在焦煤供应偏紧的状态下,下游去库速率明显加快,然而3月在华北地区焦企限产加严后,去库已经明显放缓,目前库存仍高于去年同期水平,最新为1658.5万吨。按季节性来看,下游对焦煤的消耗会基本维持到4月份左右,然后在5月份会陆续启动补库。由于今年焦企整体开工率处于同期高位,下游补库或提前启动,当然若后续焦企限产趋严,不排除焦煤补库需求延后的可能。 图17:100家独立焦企开工率 单位:%

资料来源:信达期货研发中心,钢联,wind 图18:下游炼焦煤库存 单位:万吨

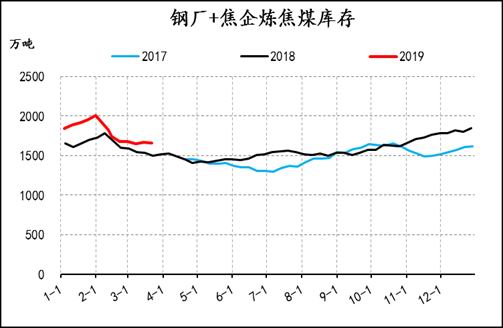

资料来源:信达期货研发中心,钢联,wind 4.政策端扰动仍不可忽视 去年10月份山西发布《关于开展煤矿超能力等核查工作的通知》,要求核查内容为1)是否存在上一级公司向煤矿下达超能力生产计划,煤矿是否超能力制定生产计划。2)煤矿2017年原煤产量是否超过核定(设计)生产能力的110%,2018年月产量是否超过核定(设计)生产能力的10%。3)煤矿是否存在越阶层开采,煤矿查超导致煤矿停产,供应收紧。然后山东、山西接二连三的煤矿事故又导致煤矿安全检查趋严,国内煤矿停产不断,穿插进口焦煤受限等政策。整体来看二季度政策端对焦煤价格扰动仍不可忽视。 整体来看,供给端二季度煤矿复产后,国内焦煤产量逐步上升,虽然进口澳煤预计仍然受到影响,但是进口蒙煤预计会得到一定提升,有利于缓解前期供应偏紧格局,短期内焦煤价格恐遭到打压。而需求端虽然当前焦企高开工处于同期高位支撑需求,但二季度焦企限产仍有变数,若限产趋严则需求易受压制。预计5月份下游会启动对于焦煤的补库,届时或能拉涨焦煤,整体焦煤走势在二季度或先抑后扬。建议投资者在焦煤下跌完成后,对于1909合约在1200-1250区间择机布局多单,止损1150,目标位1400以上。 信达期货 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);