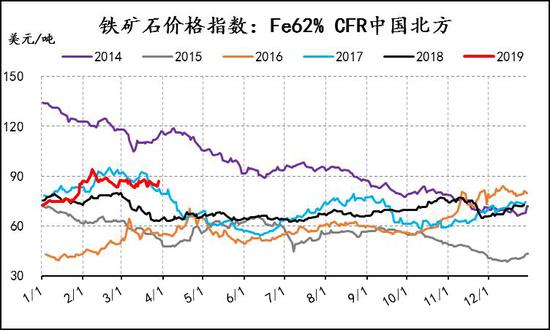

内容概要 螺纹钢(3584, 11.00, 0.31%):二季度进入非采暖季,在限产放松和生产意愿较强情况下,钢材产量预计继续回升。需求端,地产领先指标出现明显下滑,房地产新开工面积增速预计继续承压下行,基建对投资的托底作用也有限,二季度螺纹钢需求预计将逐渐下滑。库存方面,螺纹钢去库放缓,边际需求逐渐减少,高产量压制下库存去化压力较大。综合来看,二季度螺纹钢供需面临供强需弱格局,价格预计震荡下行。操作建议:RB1910空单持有。 热卷(3823, 24.00, 0.63%):华北地区高炉的复产对热卷产量的恢复作用更大;内外需同降的情况下制造业投资还将下滑,全球经济承压导致的外需疲软以及前期中美贸易战导致的出口抢跑问题意味着2019年出口承压,热卷需求也面临下滑。操作建议:HC1910空单持有。 铁矿(678, -2.00, -0.29%)石:二季度环保有望放松,铁矿需求增加。供给方面,总量上淡水河谷减产,产量影响或在二季度逐步显现;近期澳洲飓风致使澳洲矿发货大幅下滑,对4月份铁矿石供应影响较大。库存方面,港口库存和钢厂库存同比大幅减少,库存水平显著改善。综合来看,二季度铁矿石供需进一步改善,维持偏紧格局,采暖季后,铁矿价格调整后在钢厂补库的支撑下,有望继续震荡上行。操作建议:I1909多单持有或空螺多矿。风险因素:限产趋严、钢材价格断崖式下跌。 策略建议:RB1910、HC1910空单持有;I1909多单持有或空螺多矿。 关注因素:环保限产政策;地产新开工情况;国外矿山发货情况;钢厂补库力度。 一、行情回顾 2018年10月底进入11月后,在需求转弱悲观预期叠加环保限产不及预期情况下,RB1901大幅贴水,随后钢价大幅下跌。在经历了11月份大幅下跌之后,12月在阿根廷举办的中美会谈取得阶段性成果,中美双方获得3个月的谈判时间,前期悲观的宏观面有所改善,随后华北等地天气污染严重,唐山下发“决战20天、打赢蓝天保卫战”强化管控工作方案,唐山限产重新趋严,在此推动下,年底基本面较好的热卷引领成材反弹。12月底,国家推出各项宏观利好政策,同时冬储也开始启动,钢材期价继续上涨修复基差。1月底之后,受巴西矿难影响,铁矿价格持续上涨,但螺纹钢自身需求差,仅是被动跟涨。2月份南方多雨天气叠加工地开工滞后,钢材价格先抑后扬。3月份,终端需求开始启动,但是需求没有出现超预期现象未能推动现货价格有力上涨,叠加对地产新开工的悲观预期,整个3月份螺纹钢价格处于窄幅区间震荡中。截止3月29日,全国24个城市HRB400材质20mm规格螺纹钢平均报价为4041元/吨,从2月底至3月29日累计+52元/吨,一季度涨80元。铁矿石方面,春节前在限产不及预期、钢厂补库驱动下持续上涨,后因巴西矿难事件发酵,价格继续上冲,而后淡水河谷多个矿区的矿山陆续出现复产和停运,受消息影响,盘面价格剧烈波动。 图1:螺纹钢现货报价&普氏价格 单位:元/吨,美元/干吨

资料来源:Wind,信达期货研发中心 二、钢材基本面分析 2.1 宏观:二季度经济下行压力仍存,宏观预期上的修复对商品驱动力逐渐削弱 从最新公布的宏观经济数据来看,房地产投资的领先指标出现明显下滑,房地产投资的高增速不可持续,重心在减税降费的财政政策,基建对投资的托底作用也有限,内外需同降的情况下制造业投资还将下滑;消费虽保持平稳,但是后续房地产景气度下降的情况下,地产链消费下滑将对整体消费形成拖累;全球经济承压导致的外需疲软以及前期中美贸易战导致的出口抢跑问题均意味着2019年出口承压。因此,目前经济下行压力仍存,此前在国家出台的各项利好政策下,极度悲观的宏观预期得到修复,但预期的修复不能持续推动价格上涨,终究需要政策实际落地。 1月份社会融资规模增速为10.42,是2017年10月以来的首次回升,但2月份社会融资规模增速又见回落,增速为10.08。去年7月底国务院常务会议指出稳健的货币政策要松紧适度,保持适度的社会融资规模增速和流动性合理充裕,后续的各项政策也都在强化逆周期调节,融资方面正在努力由宽货币向宽信用转换,但其持续性以及对地产的传导作用有待观察。 图2:社会融资规模存量同比 单位:%

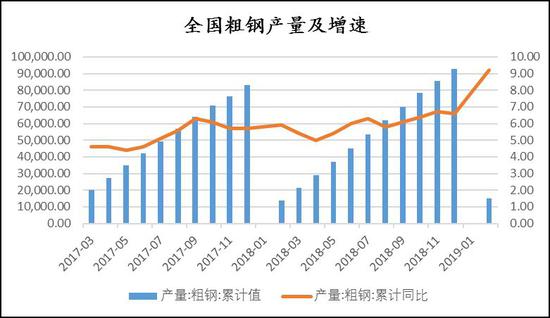

资料来源:Wind,信达期货研发中心 2.2 供给:限产力度预计放松,钢厂产量有望继续增加 一季度钢厂限产处于前松后紧格局,全国钢材产量在1-2月份因此也出现大幅增长。2019年1-2月,全国生铁产量为12659万吨,同比增长9.8%,增速比2018年全年增加6.8个百分点;全国粗钢产量为14958.1万吨,同比增长9.2%,增速比2018年全年增加2.6个百分点;全国钢材产量为17145.6万吨,同比增长10.7%,增速比2018年全年增加2.2个百分点。 图3:生铁、粗钢产量及增速 单位:万吨,%

资料来源:Wind,信达期货研发中心 图4:钢材产量,预估日均粗钢产量 单位:万吨,%

资料来源:Wind,信达期货研发中心 受秋冬季采暖季政策影响,全国高炉开工率一季度整体处于比较低的水平,尤其是在3月份,华北地区强化停限产措施,唐山高炉开工率大幅下降,3月下旬甚至低于去年同期。全国高炉开工率一季度均值为64.61%,虽然比去年同期高1.11个百分点,但与去年四季度相比,仍然低2.49个百分点。目前,高炉开工并未显著恢复,伴随强化管控临近尾声,预计将有大量高炉陆续复产。据Mysteel统计,有35家钢厂(45座高炉)计划于4月初复产,预计增加生铁产能11.25万吨/天,有4家钢厂(4座高炉)计划4月初检修,预计减少生铁产能1.61万吨/天,高炉开工预计至少恢复至3月初水平。同时,二季度进入非采暖季,今年环保限产力度大概率不及去年,高炉开工率有望在此基础上继续走高。 图5:高炉产能利用率,电炉产能利用率 单位:%

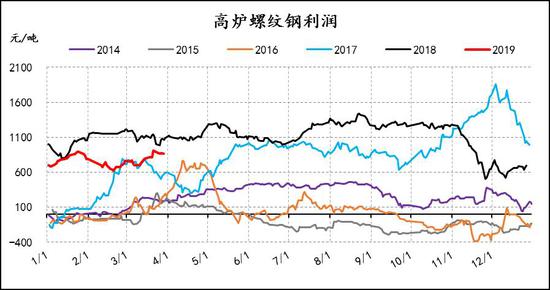

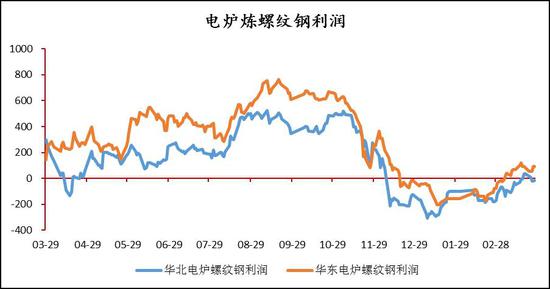

资料来源:Wind,信达期货研发中心 钢厂利润方面,截止3月29日,螺纹测算的即期利润为866元/吨,一季度平均利润为772元/吨;热卷即期利润为656元/吨,一季度平均利润为549元/吨。高炉炼钢保持较高利润水平,在目前钢材利润水平下,钢厂生产意愿仍然比较强。另一方面,电炉炼钢利润也逐渐得到恢复,电炉开工率已达到去年同期水平。 图6:螺纹高炉,电炉利润 单位:元/吨

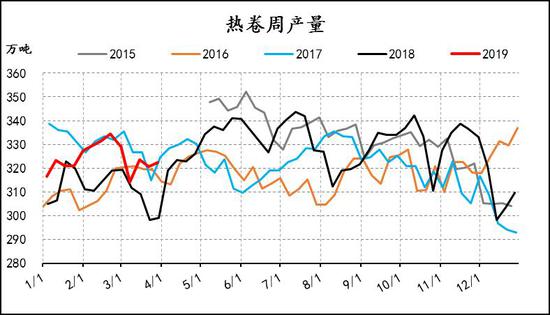

资料来源:Wind,信达期货研发中心 因此,在客观条件和主观意愿均满足的条件下,二季度钢材产量预计继续回升。根据历史数据,2018年二季度和四季度月均生铁产量分别为6529.03万吨和6488.77万吨,高炉产能利用率分别为85.02%和83.74%,若保守假设今年二季度高炉产能利用率保持去年同期水平,以此按插值法计算,今年二季度生铁月均产量大约为6624.76万吨,比一季度月均产量至少增加295.26万吨。 从螺纹和热卷的周产量来看,最近螺纹周度产量同比大幅高于去年同期,热卷产量同比接近去年农历日期。由于前期强化限产影响较大的是河北地区,强化管控解除后,热卷产量预计会有明显回升,而螺纹钢边际增量较小,但高产量仍将持续。 图7:螺纹、热卷产量 单位:万吨

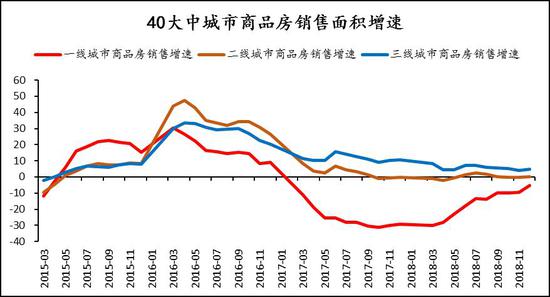

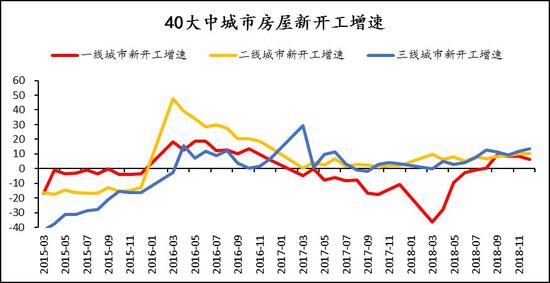

资料来源:Wind,信达期货研发中心 总体来说,进入非采暖季后,在限产放松和生产意愿较强,即主客观意愿均满足的条件下,二季度钢材产量预计继续回升,相比一季度,生铁月均产量至少增加295.26万吨,高产量将带来较大的去库压力。 2.3 需求 2.3.1 地产:商品房销售面积增速转负,新开工面积增速预计继续承压下行 2019年1-2月,房屋新开工面积18813.78万平方米,同比增长6%,较2018年全年增速下滑11.2。商品房销售面积14102.15万平方米,增速-3.6%。其中,现房销售面积2214.83万平方米,增速-17.5%;期房销售面积11887.31万平方米,增速-0.5%。 2018年,商品房销售面积增速虽然处于下滑阶段,但期房销售面积增速仍保持8.7%的正增长,期房销售的顺畅保障了地产新开工高速增长。1-2月份期房销售也开始拐头向下,商品房销售面积增速转为负增长,新开工面积增速预计继续承压下行。 图8:商品房待售面积、房屋新开工面积 单位:万平方米,%

资料来源:Wind,信达期货研发中心 2016年5份-2017年10月份,房地产销售面积增速高位回落并持续下滑。2017年四季度以来,房地产开发资金来源国内贷款增速出现断崖式下跌并进入负增长,其资金主要依靠定金及预收款维持,而定金及预收款收入大部分为期房销售收入。从2017年四季度开始期房销售开始拐头向上但商品房总体销售增速延续下滑也验证了地产融资难的困境。 面对销售乏力和融资困境,房地产企业加速了地产开发并延缓竣工。2018年在商品房销售不理想的情况下仍保持了较高的新开工,但是竣工增速却一直维持负增长。因此,2018年的高开工率主要是房地产企业为回笼资金而加速开工建设,在达到预售条件后延缓施工进度。这种情形一方面透支了未来地产需求,另一方面低竣工率下的商品房存在很大一部分隐性库存。 图9:房地产开发投资增速、房地产开发资金来源 单位:%

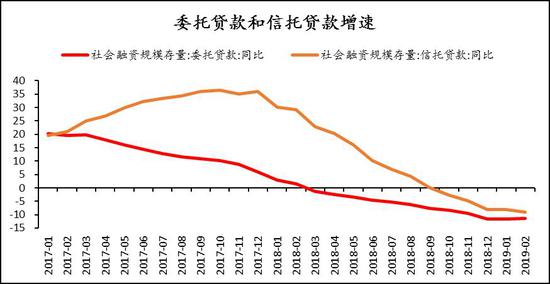

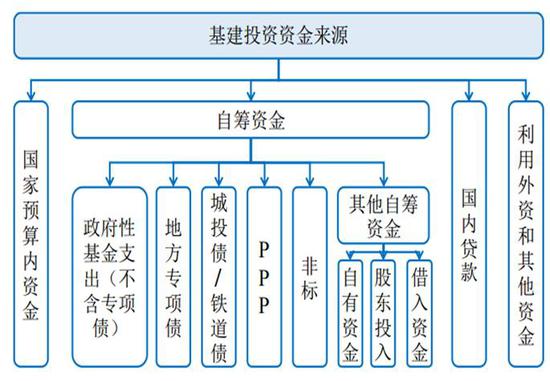

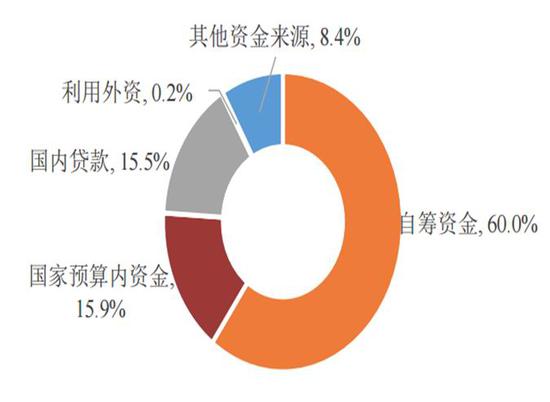

资料来源:Wind,信达期货研发中心 2.3.2 基建:基建投资增速底部回升,但对钢材需求的增量有限 2019年1-2月份基建投资增速为4.3%,增速较去年1-12月回升0.5个百分点。但是,基建投资的两大资金来源——委托贷款和信托贷款的增速延续负增长。截止今年2月,委托贷款同比增速为-11.45%,信托贷款同比增速为-8.92%,委托贷款小幅回升,信托贷款再创新低。 2018年7月份后,政策面出现积极信号,资管新规规定公募可以投非标,非标融资或出现松动;同时2018年下半年之后政治局会议多次提出要加强城乡基础设施建设、较大幅度增加地方政府专项债券规模以及实施更大规模的减税减费等。从最近国家发改委项目审批加快、地方政府专项债券发行额增加来看,基础设施建设正在发力。但是也应该注意到地方政府债务方面以及项目资金方面的压力,基础设施建设改善空间预计不及2009年,且基建带动的钢材需求也不及房地产。 图10:基建投资增速,委托贷款和信托贷款增速 单位:%

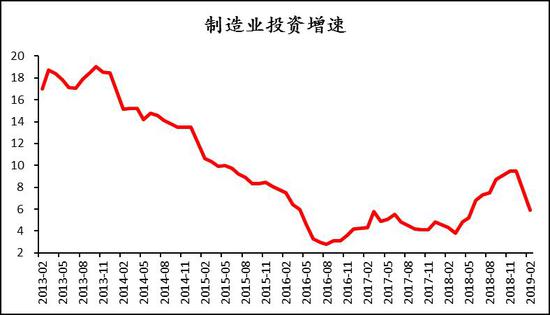

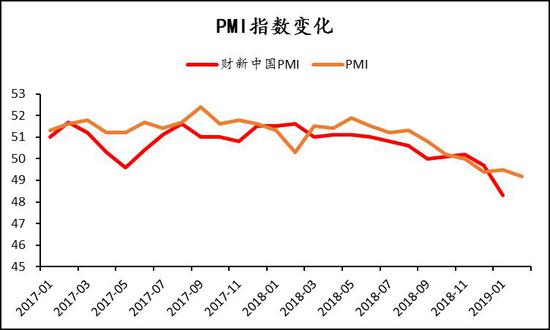

资料来源:Wind,信达期货研发中心 2.3.3 工业企业利润断崖式下跌,制造业投资承压回落 2019年1-2月,我国工业企业利润出现断崖式下跌,增速从10.3%下跌至-14%,制造业投资增速承压回落,1-2月增速为5.9%,回落3.6个百分点。从PMI指数也可以看出,我国制造业景气度不足,2018年下半年后PMI指数持续下滑,并于2018年12月跌破荣枯线。据国家统计局数据,2月中国制造业PMI为49.2,较1月回落0.3个百分点,PMI数据连续3个月跌破荣枯线显示目前我国制造业景气度继续下降。 图11:制造业投资增速,制造业PMI指数 单位:%

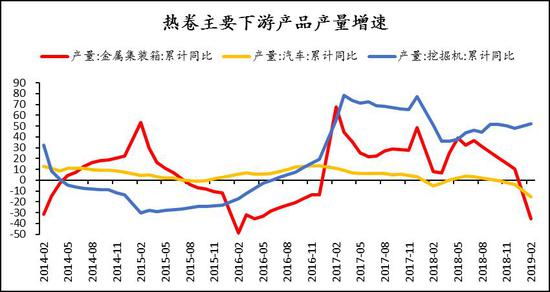

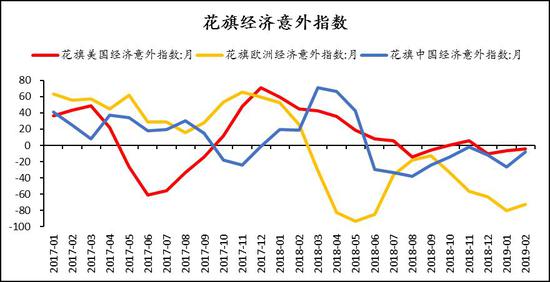

资料来源:Wind,信达期货研发中心 热轧卷板下游主要产品中,除了挖掘机产量保持较好的增速外,汽车产量和金属集装箱产量均出现大幅下滑。据国家统计局数据,2018年6月后,我国汽车产量持续下滑,在10月之后产量负增长,2019年1-2月,我国汽车产量372万辆,增速-15.1%,回落11.3个百分点;2019年1-2月,我国金属集装箱产量为929.1万立方米,同比增长-35.9%,环比回落46个百分点。 家电方面,彩电和空调产量增速继续下滑,分别为5.2%和6.2%,分别回落9.4和3.8个百分点;洗衣机和电冰箱增速虽然回升,但增速均较低,且洗衣机产量增速为负。在商品房销售增速下滑的背景下,家电产销量回升的迹象较难看见。 图12:板材下游品种需求,家电产量增速 单位:%

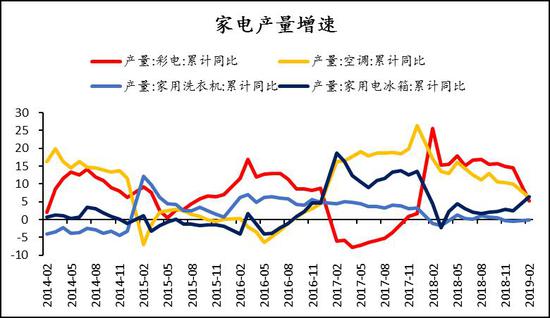

资料来源:Wind,信达期货研发中心 2.3.4 出口:国内外经济形势复杂,出口增长持续性存疑 根据海关最新数据显示,2019年1-2月份我国钢材出口1070万吨,同比增长12.9%,回落20.4个百分点,1月份出口高增长难持续。主要原因为中美贸易战导致的出口抢订单。 在全球经济持续下滑背景下,钢材出口仍面临较大压力,1月份出口增加或存在偶然因素。从花旗银行公布的各个经济体的经济意外指数来看,目前美国、欧洲、中国、日本和新兴市场经济均为负数,表明上述世界主要经济体增长不及预期。世界经济形势复杂,全球经济复苏过程缓慢,在中美贸易摩擦尚未完全解决的情况下,世界二大经济体经济均受影响。 图13:钢材出口,花旗经济意外指数 单位:万吨,%

资料来源:Wind,信达期货研发中心 综观需求,我们认为,即使基建方面有政策支撑,基建投资增速有望企稳回升,但基建对钢材需求的带动空间有限,不及房地产对钢材需求量。另一方面,制造业和出口方面同样面临较大压力,在房地产销售下滑背景下,地产新开工预计将继续承压下行。地产对钢材需求占比最大,其下滑将对整个钢材需求产生重大影响。 2.4 库存:螺纹钢去库放缓,边际需求递减 据Mysteel数据,截止到3月29日,螺纹钢钢厂库存为246.55万吨,比上周减少8.79万吨,社会库存872.28万吨,比上周减少44.66万吨,总库存1118.83万吨,比上周减少53.45万吨;热卷钢厂库存为96.88万吨,比上周增加0.66万吨,社会库存243.97万吨,比上周减少11.28万吨,总库存340.85万吨,比上周减少10.62万吨。从最新的微观库存来看,螺纹钢库存水平中性,但去库放缓,边际需求逐渐减小,后续需求增量有限。内部结构来看,部分钢厂资源前置,导致钢厂库存同期偏低,需求难超预期;同时,虽然钢厂资源为自有资金,抛压小于过往,但供给总量总体高位,对价格依然形成较大压制。 图14:重点钢企钢材库存、钢材社会库存 单位:万吨

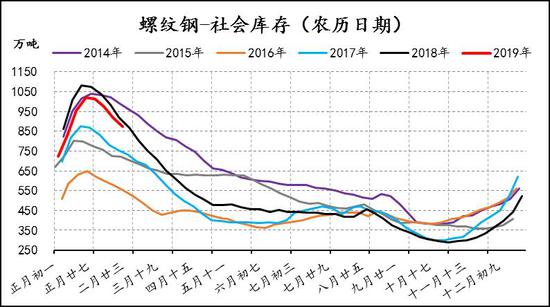

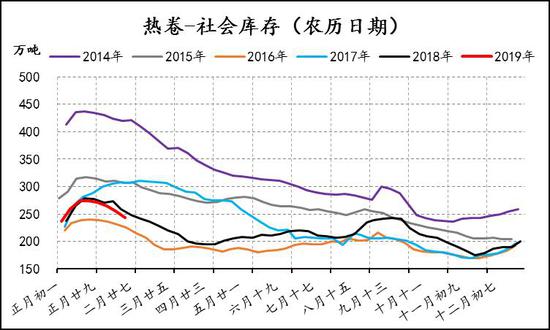

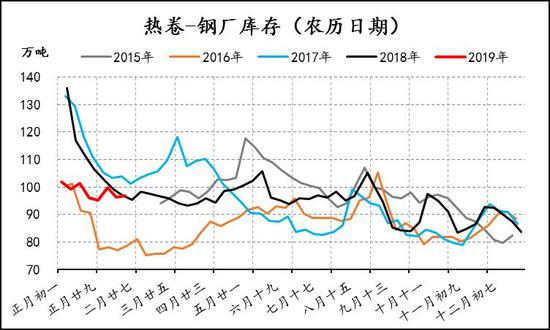

资料来源:Wind,信达期货研发中心 2.5 小结:供强需弱,钢材价格承压下行 二季度进入非采暖季,在限产放松和生产意愿较强情况下,钢材产量预计继续回升,相比一季度,生铁月均产量至少增加295.26万吨。需求端,地产领先指标出现明显下滑,房地产投资的高增速不可持续,重心在减税降费的财政政策,基建对投资的托底作用也有限,内外需同降的情况下制造业投资还将下滑;消费虽保持平稳,但是后续房地产景气度下降的情况下,地产链消费下滑将对整体消费形成拖累;全球经济承压导致的外需疲软以及前期中美贸易战导致的出口抢跑问题均意味着2019年出口承压,二季度钢材需求预计将逐渐下滑。库存方面,螺纹钢去库放缓,边际需求逐渐减少,高产量压制下库存去化压力较大。综合来看,二季度钢材供需面临供强需弱格局,价格预计震荡下行。 三、铁矿基本面分析 3.1 环保限产力度松动,铁矿需求有望增加 如前钢材供给部分所述,二季度非采暖季环保限产力度大概率放松,而钢厂生产意愿仍然较强,生铁月均产量至少增加295.26万吨,相应地,将至少带来472.42万吨铁矿石需求增量。 另一方面,2018年在环保限产以及高利润背景下,为了提高铁水产出率,长流程炼钢中增加了废钢的用量,替代了部分铁矿石需求;同时,电弧炉对铁矿需求也形成挤压。根据粗钢与生铁产量增速差异性来看,粗钢生铁产量比从2016年的1.15上升到2018年的1.22左右,而2017年平均值在1.17左右,据此推断,在高利润以及限产情况下,废钢对铁矿石的挤压作用显著。然而,据了解,现阶段钢厂添加废钢生产铁水的意愿较小,废钢对铁矿石的挤压会有所缓解,这一部分也将释放一定的铁矿需求。 3.2 淡水河谷铁矿石减产,中长期供应紧缺 巴西淡水河谷是全球最大的铁矿石生产商,其2017年产量为3.6651亿吨,占全球产量的16.63%,占巴西全国产量的84.15%。2018年Vale铁矿石总产量为3.85亿吨,比2017年增加1809万吨,增幅4.94%,其中球团矿产量为5530万吨;销量方面,2018年总销量为3.66亿吨,其中球团销量为5659万吨。 1月25日,位于巴西东南部Minas Gerais州Brumadinho市的CórregodeFeijão矿场1号尾矿坝发生严重的溃坝事故。随后,淡水河谷陆续宣布其10座“上游式”矿坝、Brucutu矿山、Timbopeba矿山和Alegria矿山相关矿坝的运营受到影响,合计产量影响扩大至9280万吨/年,占淡水河谷2017年总产量的25.32%。 Vale在其2018年第四季度产销报告中也公开表示:2019年1月25日Feijão矿区发生溃坝事故后,可能影响铁矿石年化产量9280万吨。 另一方面,Vale官方宣布会表示销量将降至2.97-3.22亿吨,同时矿山将增加1千万吨的三方采购,最终Vale的矿石销售量为3.07-3.32亿吨。根据Vale四季度产销报告,其2018年铁矿石总销量为3.66亿吨,3.07-3.32亿吨的销售量意味着2019年铁矿石总销量较2018年下降3400-5900万吨,这2500万吨的区间值主要由于Brucutu矿区复产的不确定性。同时,Vale表示没有增加北方产量的能力或计划。 从全球铁矿石供应来看,Vale溃坝事故将造成至少3400万吨供应减少,如果Brucutu矿区不能顺利复产,供应减量将增加至5900万吨,铁矿石中长期内维持供应偏紧格局。淡水河谷前期库存将逐渐消化,产量减少影响预计在二季度逐渐显现。 3.3 飓风影响外矿发货量巨大,供给阶段性收紧 澳洲飓风Veronica于3月22日晚登陆皮尔巴拉地区,对当地铁矿石主要发货港口黒德兰、沃尔科特及丹皮尔港造成不同程度的影响,致使飓风期间这些港口发货量受到较大影响;同时在此期间,飓风对铁路及港口装载机造成影响。 受此影响,力拓沃尔科特港口的装载机受损,对力拓铁矿石装载和发运造成影响。力拓于3月29日下午向亚洲市场铁矿石长协客户宣布不可抗力。据Mysteel了解,国内部分钢厂已经收到来自力拓的不可抗力的通知,主要品种包括大杨迪、PB粉和PB块;其他亚洲市场如日本和韩国钢厂也收到力拓不可抗力通知。 发货量方面,Mysteel航运数据显示,3月21日至28日期间,力拓、BHP、FMG累计发货量为406.4万吨,折日均50.8万吨;3月1-20日期间力拓、BHP、FMG日均发货总量为221万吨,按此折算飓风期间(3月21-28日)影响力拓、BHP、FMG发货总量约1362.42万吨,日均降幅达77%。其中,影响力拓发货量675.24万吨,影响BHP发货量467.52万吨,影响FMG发货量219.66万吨。(飓风期间3月23-26日港口无发货,3月21日、22日、27日、28日4天仍有发货) 图15:外矿发运量 单位:万吨

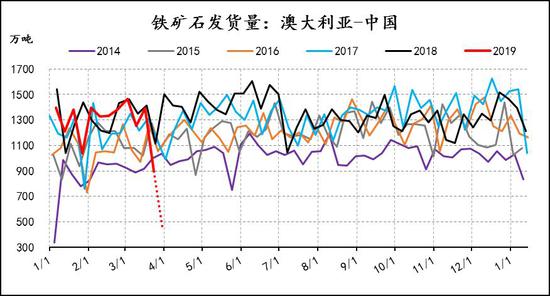

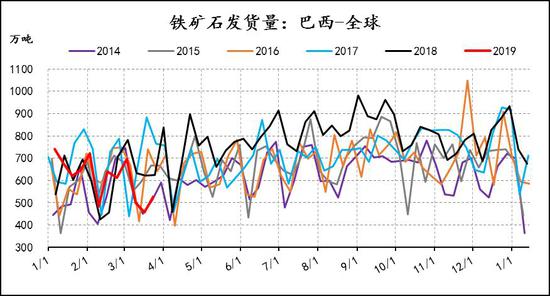

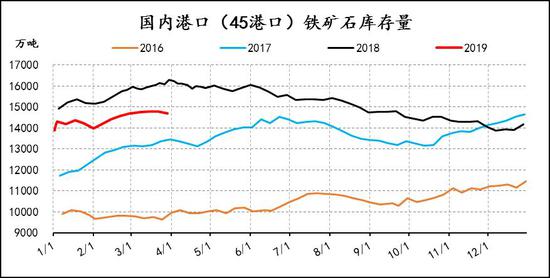

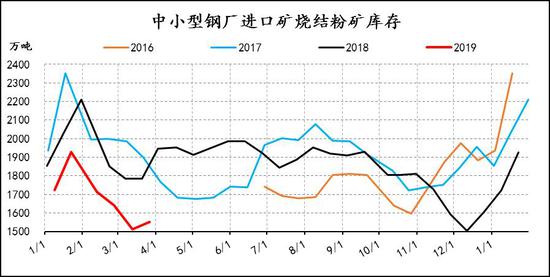

资料来源:Wind,信达期货研发中心 3.3 库存水平改善 截止到3月29日,国内45港口铁矿石库存为14719万吨,同比去年减少1566万吨;进口矿烧结粉矿钢厂库存为1552.59万吨,同比减少392.4万吨。港口库存总量和钢厂库存总量均大幅低于去年同期,库存水平显著改善。 3月份华北地区环保限产强化管控,导致铁矿日耗大幅减少,钢厂生产也以消耗厂内库存为主。采暖季过后,钢厂在低库存状态下,预计将开始陆续补库,对铁矿石价格有较好的支撑。 图16:铁矿石港口库存和钢厂库存 单位:万吨

资料来源:Wind,信达期货研发中心 |

|

|  |

|

微信:

微信: QQ:

QQ: