最近股市火爆的消息霸屏! 看A股这架势,欲与2014年起的牛市比高低,难怪最近“牛市要来了”的消息满天飞。

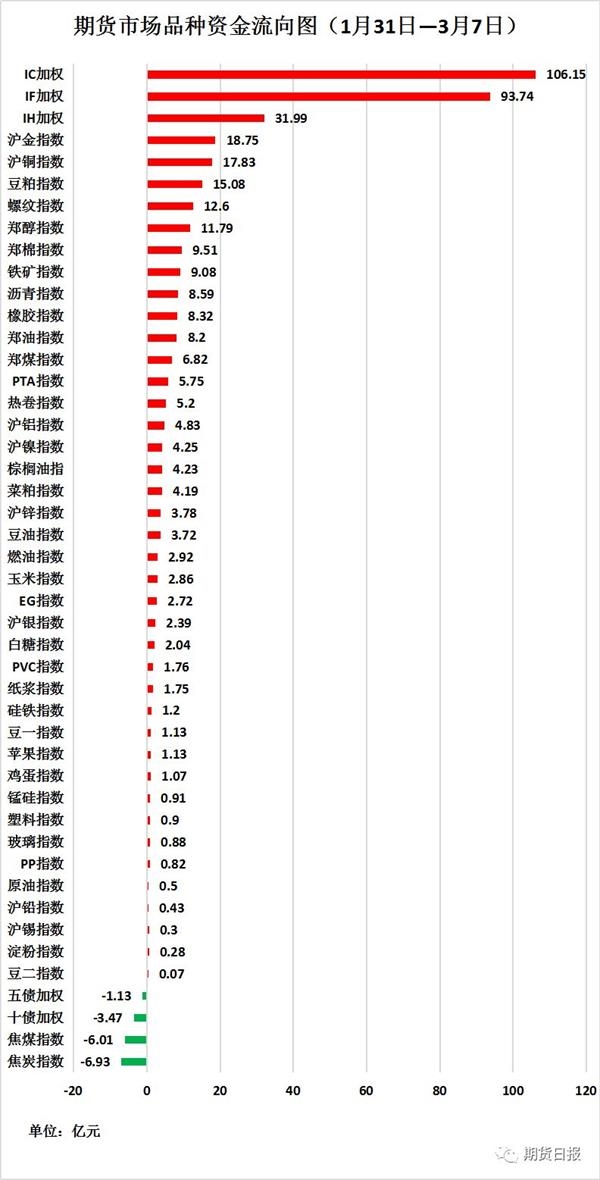

伴随着大盘的上涨,各路资金“跑步”进入股市。作为股票市场风险的对冲工具,股指期货自然也很受“追捧”。 受益于股市好转,股指期货迅速“圈粉” “我之前主要做黑色和能化品种,今年把主要精力转移到股指期货上,今年元旦之后,我把资金的70%—80%都放在了股指期货上。”第十一届全国期货实盘交易大赛重量组季军邹俊告诉期货日报记者,他之所以这么做,是因为黑色系品种经过供给侧改革之后,价格处于相对高位,而股市经过前几年的调整,目前处在相对低位。此外,政策面上出台的措施利好股市。 邹俊认为,商品市场存在一些波段性的机会,但是股市的机会更大,因此也可能会有一部分资金从商品市场流入股市或者期指市场。“此外,国际资金流入股市的也比较多。” “A股春节后的这一波强势上涨行情比较超预期,政策层面的利好、市场看涨信心增强、资金持续流入等各因素叠加,形成了共振,推升了这一波行情的上涨,预计A股今年大概率会走出一波重心总体上移的牛市格局行情。”某期货私募团队成员“期货老蒋”对期货日报记者表示。 “我们团队操作上仍以商品期货为重心,也计划分配一些资金和精力考虑做股指期货。”“期货老蒋”说,对于逐利的资金来说,转战股市或股指期货也是正常的,同时也体现成熟投资者对于不同市场机会的驾驭与把控。 第十二届全国期货实盘交易大赛轻量组冠军吴伟淼对期货日报记者表示,最近股市行情好,机会明显多于期货市场,在期货市场没有较大的波动品种时,他主要就盯股票,前期加仓之外也会通过日内交易降低股票成本价。“最近应该有很多期货投资者将资金投入到股指期货或者股市,我觉得这完全是可以的,特别是作为一个职业交易员,自然是哪里机会大就往哪里跑,虽然专注本身没有什么问题,但是学会多品种交易、多市场作战才能拓宽自己的盈利面。” 采访中,多位受访的投资者告诉期货日报记者,他们最近有把资金分流一部分到股指期货上或者股市里。 期指成交量和持仓量迅速攀升 1月份以来,三大期指均走出一波大幅上涨行情,呈现出“齐步走”的状态。其中,IF主力1903合约在3月4日最高涨至3893点,IH主力1903合约3月4日最高涨至2920点,IC主力1903合约昨日最高涨至5533.4点。 受惠于股市环境的好转和成交量的快速推升,股指期货成交量和持仓量也迅速攀升。 A股本轮行情起点从1月初开启,2月呈现加速状态。与此同时,期指也是从2月明显增仓,统计数据显示,IF总持仓从1月31日的80933手增加到目前的11万手,增幅达到36%,IH总持仓从35966手增仓到5.1万手,增幅达到41%,IC总持仓从80320手增加到9.4万手,增幅17%,从持仓变化看,本轮资金流入IF和IH更为明显。 从净持仓对比看,截止到3月6日,IF净空头寸-4887手,较1月31日的-3399手增加1488手,IH净空头寸从-3390手缩小到-1954手,IC净空头-786手扩大到-1366手。“如果单独对比两个日期的净持仓数据,当前IH似乎更占优,但是由于净持仓变动较大,在这一个多月的时间IF净持仓从扩大到缩小,IH和IC则相对稳定,而且IC净空一直较低,说明IF多空博弈最为激烈,IH较为稳定,IC则一直略偏强。”中信期货研究咨询部副总经理刘宾说。 对比前20席位持仓分别变化情况,IF多头席位有17个席位加仓,只有3个席位减仓,而空头席位有5个席位减仓;IH多头和空头均有14个席位加仓,6个席位减仓;IC则同样出现多头增仓的席位高于空头增仓的数量。刘宾分析认为,如果合并三大期指数据,前20席位持仓多头有16个席位增仓,空头有13个席位增仓,同样显示了近一个月多头更为主动的局面。 刘宾称,如果合并三大期指前10席位多空持仓占比变动,多头排名前两位的中信期货和国泰君安的占比略微下降,但排名3—5名的永安、海通、华泰席位占比略微上升;空头排名显示中信期货排名第一,占比未变,国泰君安占比上升且排名第二,但东证、兴证、申万、永安持仓占比略微下降。 资金方面,期货日报记者统计了国内期货市场的资金流向(1月31日—3月6日)发现,这段时间,国内期货市场的资金也在增加,其中,股指期货板块资金流入232亿元,商品期货板块资金流入176亿元。

期待进一步放开股指期货市场 股指期货经过三次“松绑”,目前最大日内开仓限额为50手。“日内开仓限额50手,这对市场稳定性有一定的帮助,可以减少一些频繁的投机行为。”邹俊告诉期货日报记者。 不过,对于机构投资者来说,他们更希望股指期货交易能够逐步恢复常态化,这样能够满足更大规模资金的交易和对冲需求。“随着股指期货交易限制措施的松绑,我们也在逐渐增加股指期货交易权重。”有机构投资者表示,股指期货恢复常态化交易,可以让更多机构投资者不必追涨杀跌,从长远来看,有利于股市的稳定。 也有业内人士表示,盘活存量、继续放松管制是当务之急。目前,虽然经过三次交易安排调整,但股指期货的交易成本依然较高,交易量还不够大,流动性不足,机构投资者不敢大规模进场。要改变这一现状,进一步适当放松管制、提升股指期货市场的流动性势在必行。此外,应该不断设计上市新的股指期货产品,为多层次股票市场的风险管理提供更丰富多样的基础工具。 近日,监管层的讲话内容应该足以让投资者兴奋。1月22日,中国证监会副主席方星海在达沃斯现场表示,股指期货进一步放开政策将尽快推出。 3月7日,中国证监会副主席方星海在政协经济界别驻地表示,放开股指期货的相关措施正在研究,今年应该能出来。 责任编辑:赵彬 |

|

|  |

|

微信:

微信: QQ:

QQ: