来源:紫金天风期货研究所 【20250314】【LPG二季报】再平衡之路 观点小结 展望后市,二季度LPG国产供应或在5月底有较为明显的增量,燃烧虽处淡季但化工需求预计总体仍有小幅增量,在原油(607, -8.60, -1.40%)重心难有较大抬升的背景下,预计PG期价单边趋势不明显,可以关注PG4-6合约的逢低正套机会。 供应端:一季度加通湖水位季节性回落,但仍显著高于五年来同期水平,二季度水位有回升预期,无突发事件影响下预计二季度巴拿马运河通行良好;3月底印度斋月节结束,二季度印度进口或有所回落,二季度国内LPG的进口格局偏宽松;一季度国内液化气工厂检修较多,根据检修安排,预计5月下旬国产供应偏紧格局将有明显缓解,近期的国产商品量延续回落的态势或难以长时间维持。 需求端:一季度燃烧处于旺季,二季度燃烧需求预计将有明显的季节性回落;一季度化工需求增量明显,PDH装置开工率震荡上移,现已回升到7成左右水平,考虑到2月投产的两套PDH装置陆续提负以及4月预计有三套PDH装置重启,PDH装置开工率二季度或仍有小幅上涨空间。 价格价差:一季度裂解价差整体呈震荡走强态势;FEI与MOPJ价差在3月并未出现显著的季节性回落趋势,石脑油作为裂解原料经济性仍存;LPG进口利润重心震荡上移,短期在成本端弱势且国产供应恢复尚有时日的背景下,进口利润二季度或将多数时间维持正值,内销利润窗口打开。 风险提示:原油价格大幅波动、海外LPG意外断供、关税带来变局。 行情回顾 1月份中上旬,受成本端美国加大对俄罗斯制裁力度、伊朗供应堪忧以及北美寒潮的共同带来原油的强劲反弹,国内液化气市场供需关系改善,LPG期价重心上移明显。 1月下旬至2月底,LPG期价重心整体下移且破前低。节前下游对高价货源抵制情绪较浓且上游节前仍以降库为主要目的,现货价和期价均有回落。节后国内多地冷空气来袭支撑燃烧需求,PG期价重心在大幅回落后周内略有反弹。2月中旬至月底,在油价与FEI价格重心不断回落、燃烧需求转弱的共同影响下,主力期价一度逼近五个月前的低位水平。 3月初以来,PG走势与原油有所分化,在能源化工品种中表现强于大多数油品及化工品,重心不断上移,主因由于2月液化气工厂装置检修增多,且在2月投产的两套合计年产能156万吨丙烯的PDH装置3月陆续提负,助推化工需求增量明显。

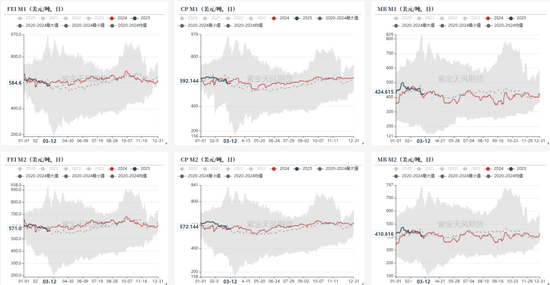

价格价差 国内价格数据一览

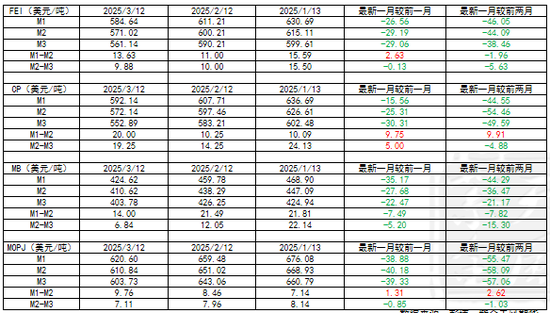

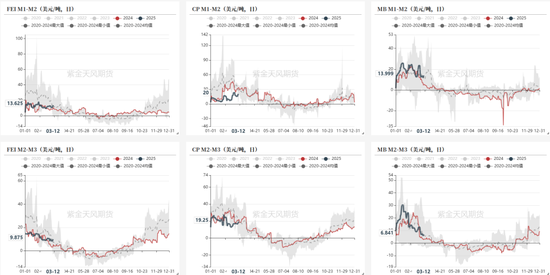

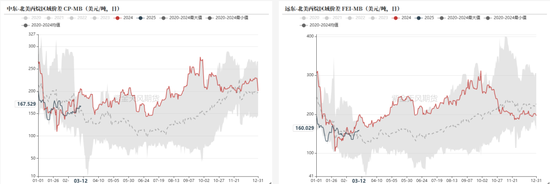

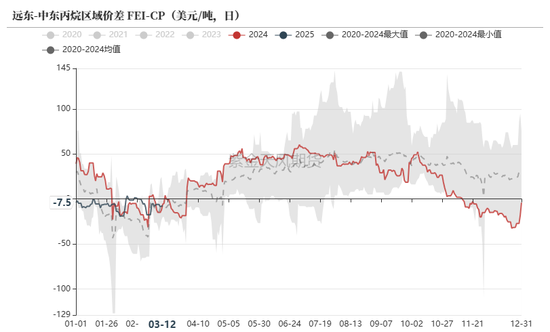

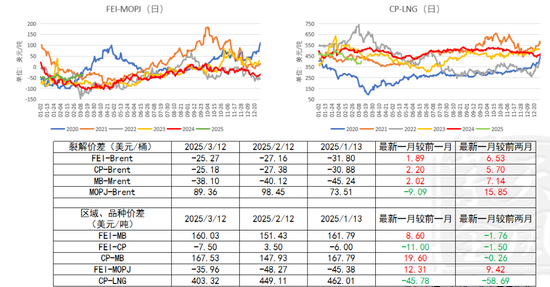

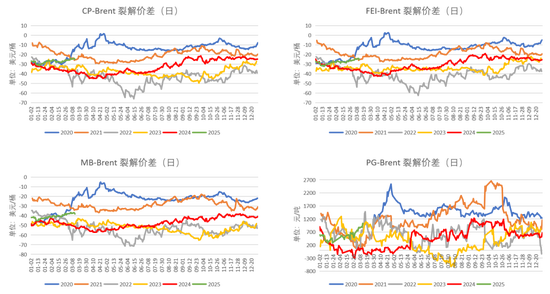

国外价格价差数据一览

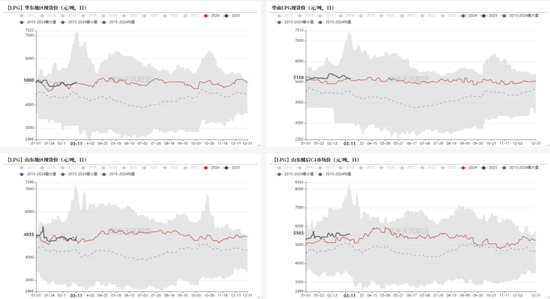

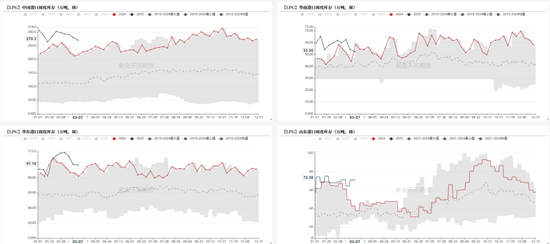

国内—一季度现货价较去年整体略偏强

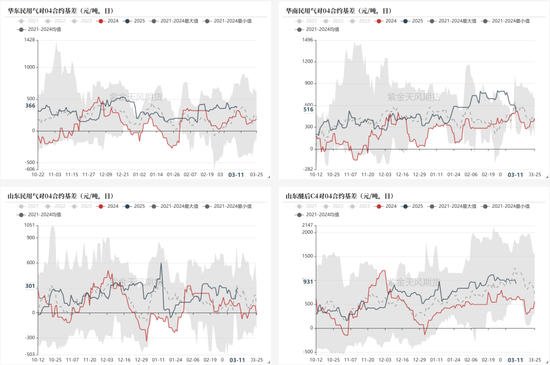

国内—基差1月初回落,1月下旬至2月底震荡走强,3月初再次回落

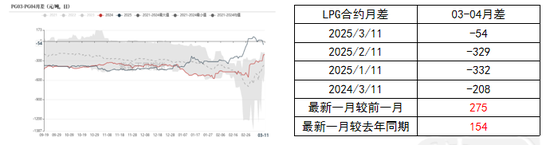

国内— 3-4月差2月以来均高于历年同期 3-4月差的矛盾在今年的2月表现的格外突出,对此可以用下两个视角来看待: 一是自大商所在2022年4月15日新增9月合约作为一年之中的第二个LPG标准仓单注销合约月,且该细则的修订是从2023年4月的第一个交易日起施行,PG03合约的仓单注销压力较此前有所减轻。从PG2403与PG2404的1、2月份的3-4月差走势一改2021、2022、2023年回落倾向,而今年的3-4月差没有大幅回落也可见一斑。 二是今年的1、2月份国内液化气商品量受液化气工厂检修影响有明显减量且下游PDH装置开工率重心回升对国内现货价有一定支撑,03合约的压力相较以往减轻许多,3-4月差一度突破正值。

国外—FEI价格重心震荡回落

国外—MB月差1月冲高后延续回落

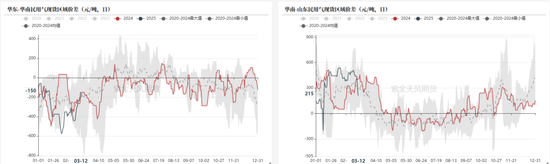

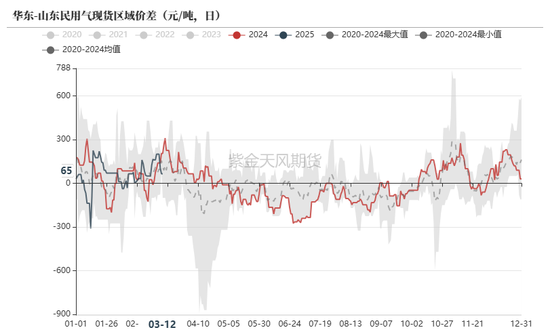

国内—华东-华南民用气区域价差突破历史低点后震荡回升

国外—1、2月丙烷区域价差较去年波动收窄明显

国外—FEI与MOPJ价差波动较历年同期平稳

内外价差—裂解价差多呈震荡走强态势

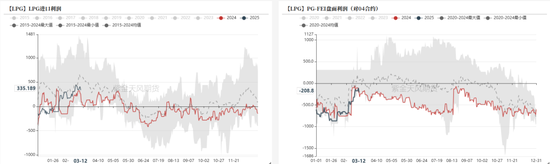

内外价差—LPG进口利润重心逐步上移 1月份液化气进口利润整体虽有上移但进口利润仍多数时间为负值,1月的沙特CP出台走弱,进口成本走弱给予进口液化气内销利润有更大的调节空间。 2月月初春节假期国内市场供需两淡,节后国内现货价多有走强,尽管2月CP出台走高且贴水水平上升导致进口到岸成本小涨,但国内供应相对偏紧,月内液化气进口利润转正且一度触及300元/吨。 3月CP出台走低,进口气成本回落高于进口气售价,进口利润再度上探,预计本月进口利润或仍能维持在200元/吨以上。

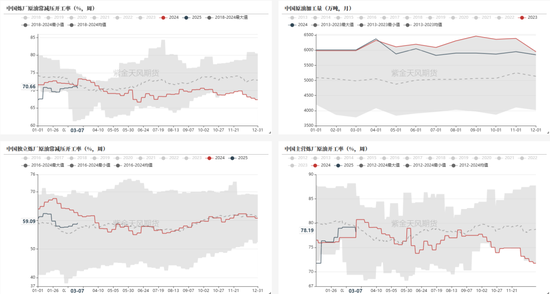

供应端 主营炼厂开工率重心回升明显

国内液化气装置检修情况 据隆众资讯,1月国内液化气商品总量在245.84万吨,环比减少约1.5万吨。广西石化1月底开工,京博石化装置月内降负,内蒙宝丰装置恢复正常,扬子石化部分时段自用,茂名石化、中海油惠州液化气以及金陵石化丙烷内供增加,因此1月国内外放的商品量整体略有回落。 2月,国内液化气商品总量为221.68万吨,环比减少约24万吨,日均商品量为7.92万吨,较上月日均减少0.01 万吨左右。月内,鑫泰石化、华龙工贸、鑫岳燃化各自有装置检修,另有部分企业资源自用,在月度需求整体略有减量的情况下,国内外放商品量供应较1月整体减量明显也成为了支撑03期价相对坚挺的主要原因之一。

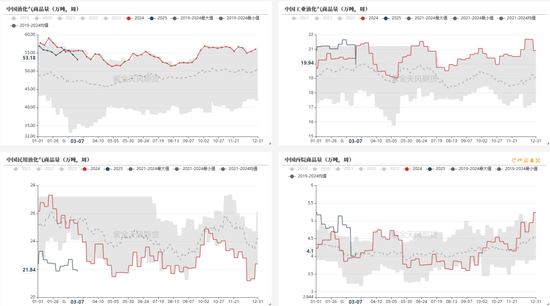

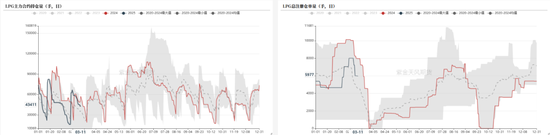

液化气商品量重心震荡下移,工业气商品量近期大幅回落

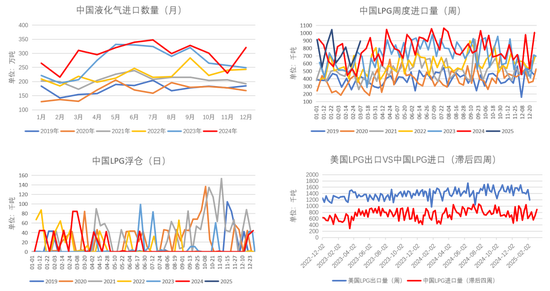

1、2月国内LPG到港量均环比回落,3月到港预期回升

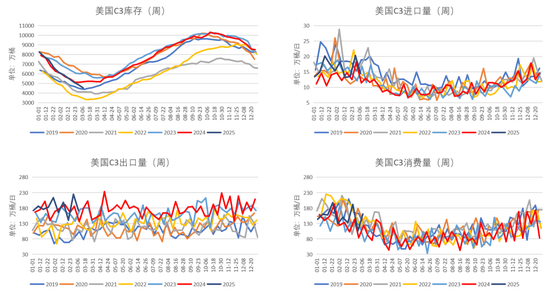

美国C3库存逐步回落

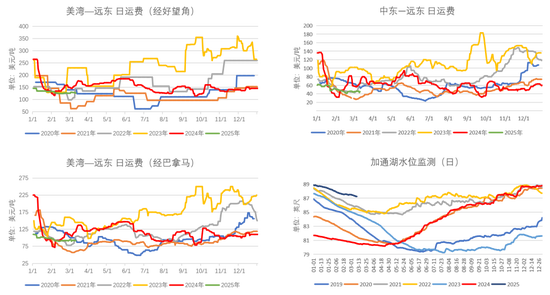

海运费震荡回落、加通湖水位季节性下降但仍处历年高位

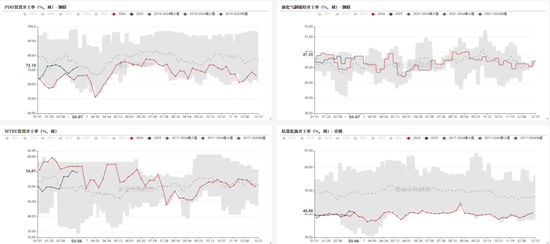

需求端 PDH装置开工率重心一季度抬升明显 1月CP丙烷出台走跌,受成本端的下移以及华东、山东地区PDH企业陆续恢复重启影响,1月PDH装置开工率月均环比上涨5.22个百分点。 2月虽然有山东地区新的PDH企业计划投产,但受初始运行开工较低以及华东、华南地区的PDH企业停工检修影响,月均开工率整体环比回落2.07个百分点。 3月,东华能源(宁波)新材料预计中旬停工检修,但河北海伟石化PDH装置于中旬重启且振华石化PDH装置、泉州国亨PDH装置陆续提负,预计3月开工仍存小幅上涨可能。

PDH装置检修情况

液化气产销率在春节假期回落明显

库存端 国内液化气港口库存自节后震荡回落,3月中下旬或有小幅累库 1月液化气港口库存呈“V”型走势。月初进口资源紧张、到港回落的同时燃烧以及化工需求提振,去库明显;月中开始由于临近春节,炼厂节前排库叠加运力下降,港口累库明显。 2月,节后以来受进口成本高位导致的到港量回落叠加化工需求逐步改善2月港口库存震荡回落。 3月化工需求总量预计较2月仍有改善,但进口成本下降,燃烧需求逐步回落,预计港口库存在中下旬或有回升可能。

主力合约持仓量、总注册仓单量多数时间弱于去年同期

作者:肖兰兰 从业资格证号:F3042977 交易咨询证号:Z0013951 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);