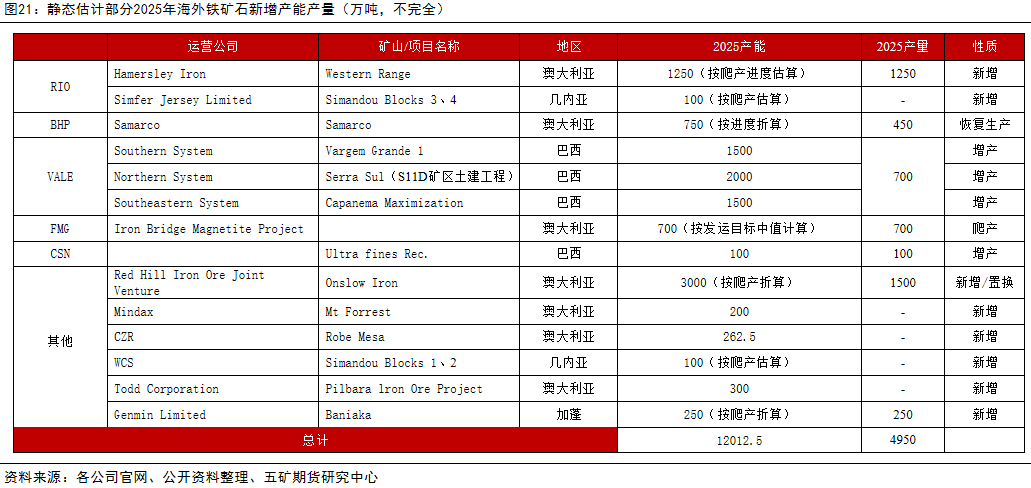

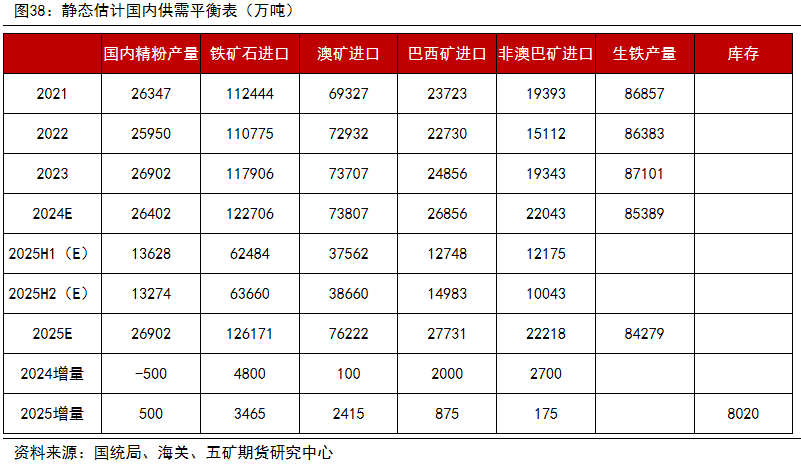

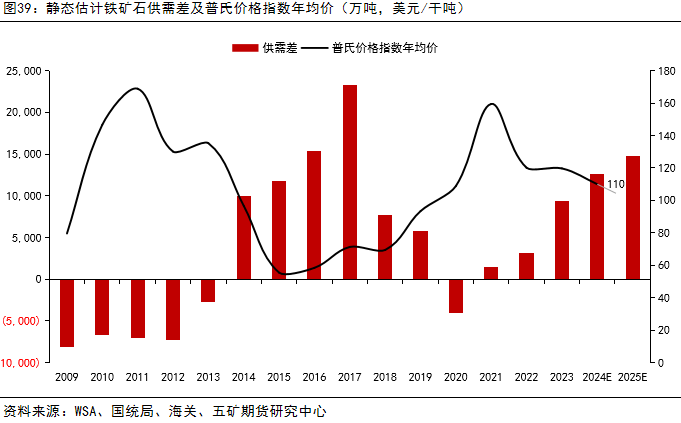

一、年度评估及策略推荐 供给:2024年1-10月,中国进口铁矿(805, -22.00, -2.66%)石累计10.24亿吨,同比增加约4830万吨;国内铁精粉产量2.19亿吨,同比减少504万吨。2025年海外矿山产能继续释放,我们静态估计2025年海外矿山增量(未含印度)约4950万吨,对应国内进口矿增量约3465万吨左右,节奏上来看下半年增量大于上半年。考虑到2025年国内矿山项目实际投产有限,我们估计2025年国内铁精粉产量增量约500万吨。 需求:2024年1-10月,统计局口径国内生铁产量累计约7.15亿吨,同比下降4%,下降幅度大于粗钢。我们预计2025年粗钢产量同比下滑1%,同时在电炉钢产量占比预期提升的情况下,我们估计铁矿石需求将受到结构性挤压,预计2025年生铁产量同比下降约1.3%。 小结:总体来看,随着2025年海外矿山产能继续释放,铁矿石供给端宽松化趋势确定性较高。从需求端来看,考虑到国内钢材需求趋势性滑落以及废钢用量的结构性挤压,预期铁水产量仍有下降空间。供增需减之下,静态估计2025年铁矿石库存压力依旧较高,最终或依赖于“价格-供给”路径进行消纳,即通过价格的下跌抑制高成本矿山发运,最终实现供需再平衡。由此,我们预计2025年铁矿石价格重心将继续下移。具体到价格,往下看,80美金作为海外部分新增矿山以及非主流大矿的较普遍成本,或将是价格的重要支撑。价格上限则受到高成本库存以及高成本矿供给压力限制,预计在110美金左右。

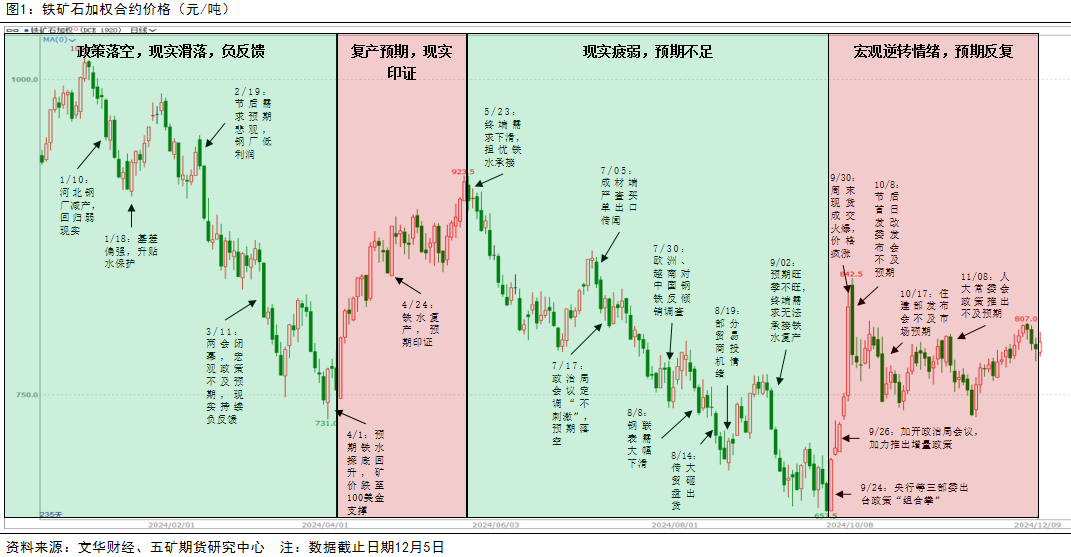

二、走势回顾

三、供给端 供给:2024年国内进口量高增

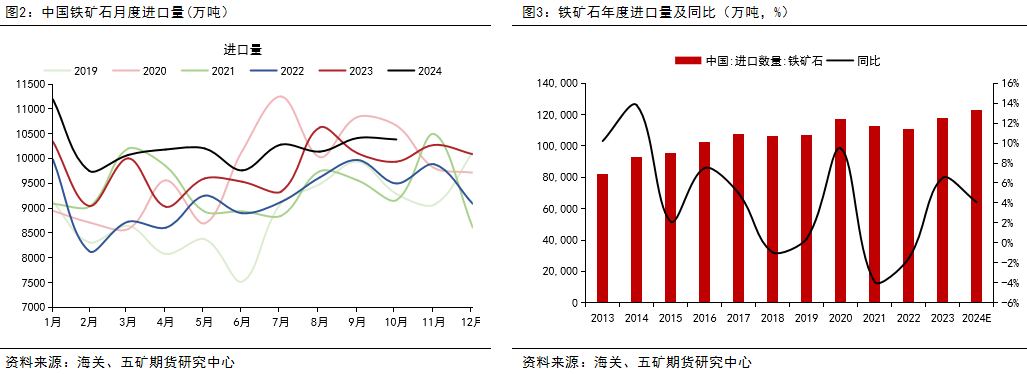

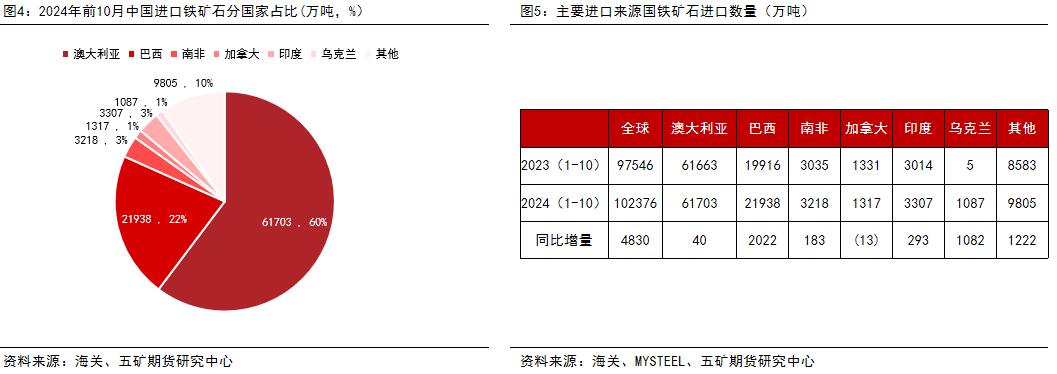

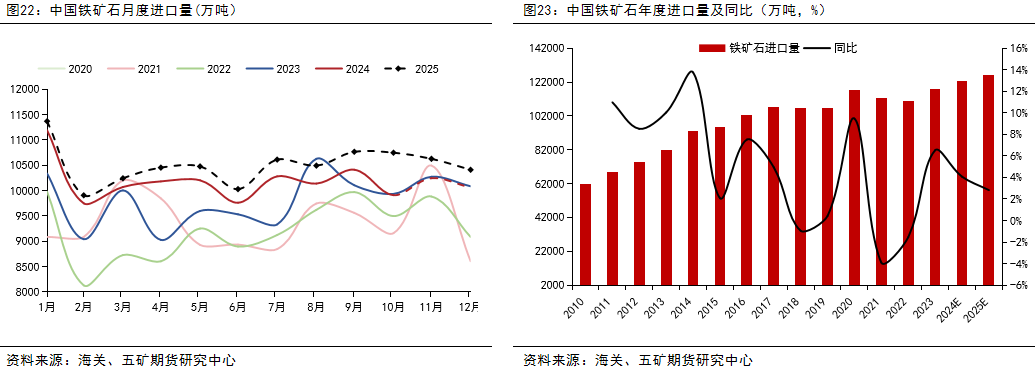

2024年1-10月中国进口铁矿石10.24亿吨,同比增加4830万吨。我们预计全年进口增量在4800万吨,总进口量同比增长4.07%。 供给:占比来看巴西增,澳洲降

从进口来源地来看,巴西和非主流国家贡献了主要增量,非主流国家中乌克兰、印度增长明显。截止2024年10月,进口巴西铁矿石2.19亿吨,同比增加2022万吨;进口乌克兰铁矿石1087万吨,同比增加1082万吨;进口印度铁矿石3307万吨,同比增加293万吨。进口澳大利亚铁矿石同比基本持平,累计6.17亿吨,同比增加40万吨。 供给:安监影响国产精粉产量

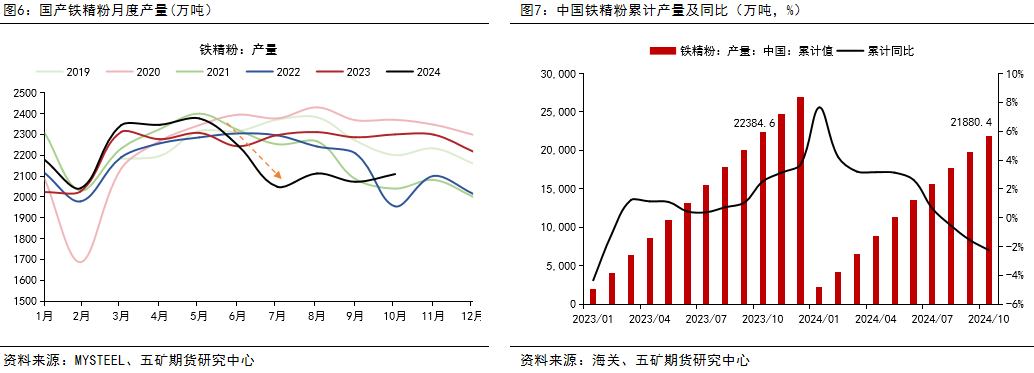

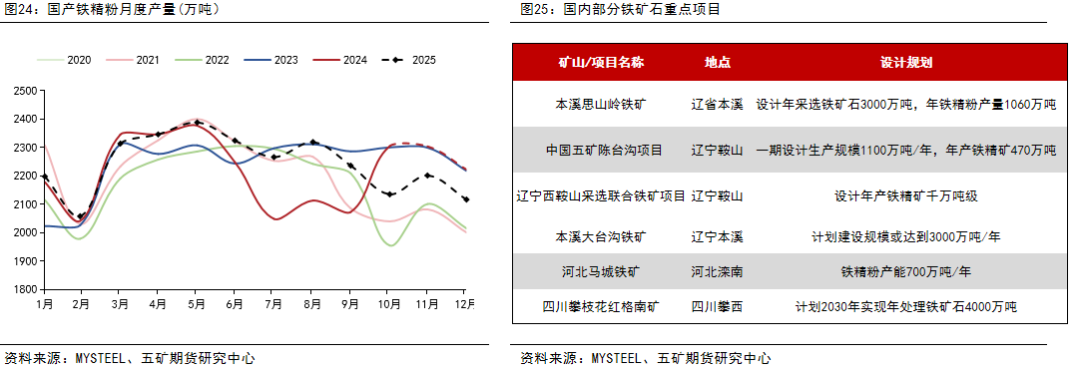

2024年1-10月国内铁精粉产量累计约2.19亿吨,同比下降2.25%,减少504万吨。7月份开始受河北内矿安监影响,国内铁精粉月度产量同比出现明显下滑,我们估计2024年全年国内铁精粉产量同比2023年下滑约500万吨左右。 供给:2025年供给端继续宽松

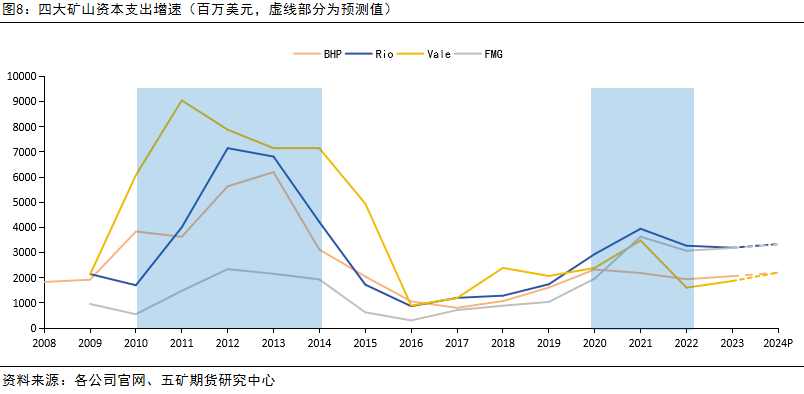

从矿山资本支出的角度来说,2025年将进入产能释放周期。2020-2021年,在高矿价的刺激下,四大矿山和非主流矿山均开始拓展或入局铁矿石项目,开启了矿山开发项目申报和开采的集中爆发期,根据一般规律,矿山资本支出通常领先产能4-5年,因此,预计25年将迎来铁矿石产能集中释放。 淡水河谷:2025产能项目继续投放

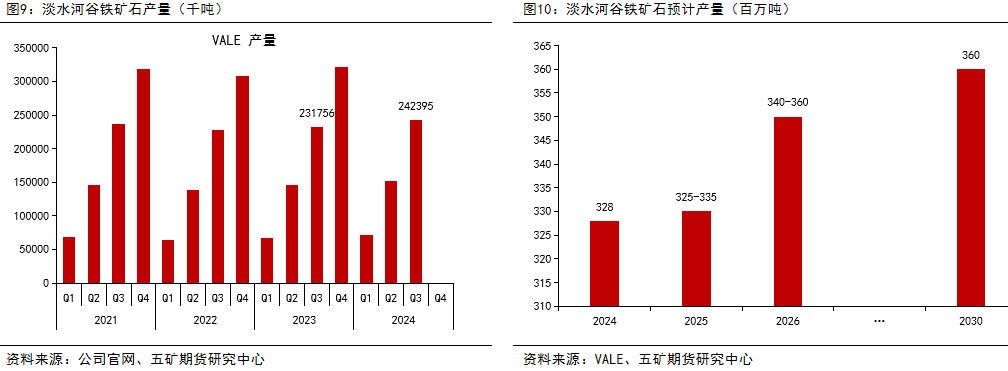

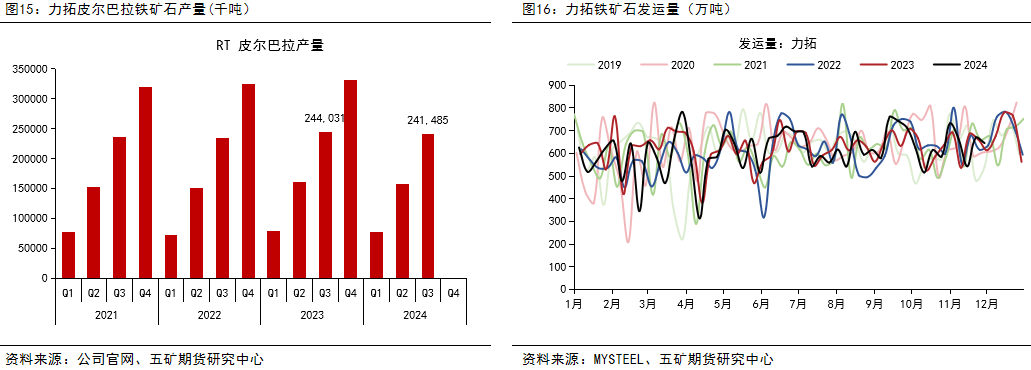

2024年前三季度淡水河谷铁矿石产量2.42亿吨,同比增加约1064万吨,按照公司预估,2024年全年产量可达3.28亿吨,同比增加约700万吨。现阶段淡水河谷新增产能项目主要有S11D土建工程项目(产能2000万吨)、Capanema Maximization项目(产能约1500万吨,已开始试运行)以及Vargem Grande矿区开展的VGR 1项目(产能1500万吨)。合计新增产能5000万吨,按照公司最新披露,2025年铁矿石产量预计在3.25-3.35亿吨,我们按上限估计,则2025年新增铁矿石产量700万吨。 FMG:铁桥项目继续增产

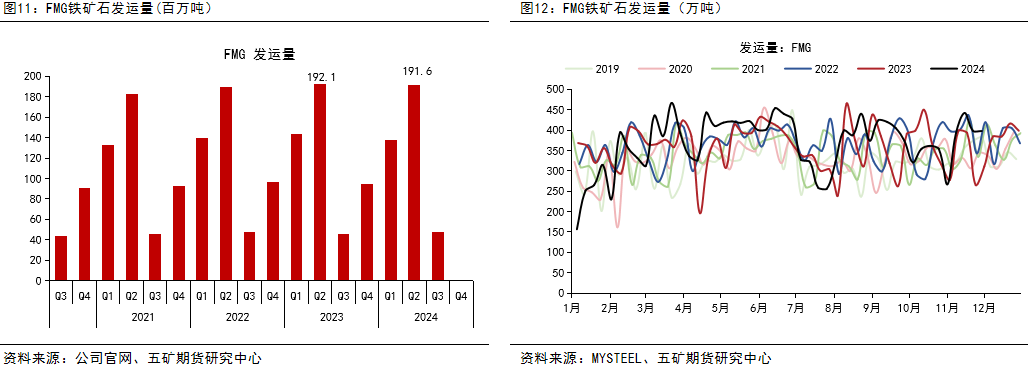

FMG的铁桥项目(Iron Bridge)在24财年因处理系统问题影响仅发运120万吨,预计系统优化后发运能够显著提升。FMG将未来一年铁桥项目发运目标设定为500-900万吨(100%权益),计划在2025年9月实现满负荷生产。我们按发运中值计算新增产量在700万吨。 必和必拓:南坡矿达产,samarco产能恢复

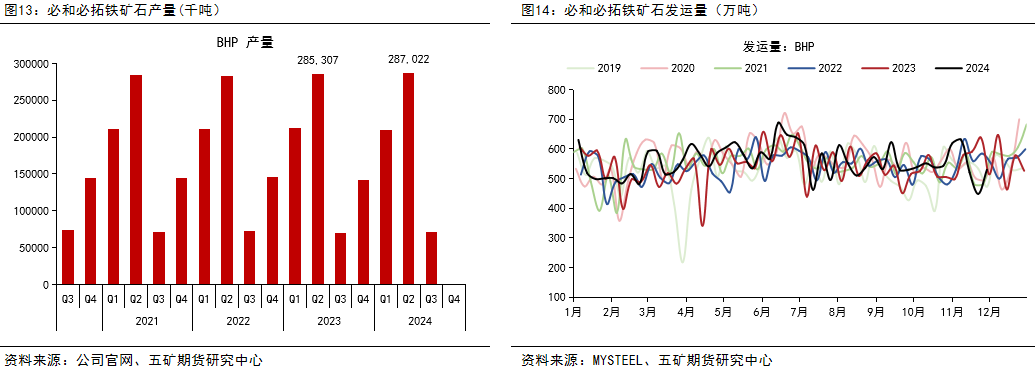

南坡项目(South Flank)在2024财年实现满负荷产能后,弥补了BHP在扬迪矿区矿石资源日益枯竭造成的不利影响。BHP与VALE合资的Samarco矿区产能恢复工作也在稳步推进,目前按31%的总产能运营(总产能2600万吨/年),预计24年底将恢复至总产能60%,25年初投产,按此折算2025年将释放产能约750万吨,新增产量约450万吨。 力拓:产能替代项目继续推进,西芒杜未来可期

力拓的新增产能项目主要有西坡项目(Western Range)和西芒杜项目(Simandou)。其中西坡项目预计2025年交付首批铁矿石,年产能可达2500万吨,西芒杜项目预计于2025年10月首次生产,并在30个月内完成爬产,实现6000万吨年产能。此外,力拓还在积极开展皮尔巴拉地区的产能替代项目研究,包括Hope Downs 1、Brockman 4、Greater Nammuldi和West Angelas项目。罗德岭项目(Rhodes Ridge)正按计划推进可行性研究。 Mineral Resource:非主流矿山中的重要增量

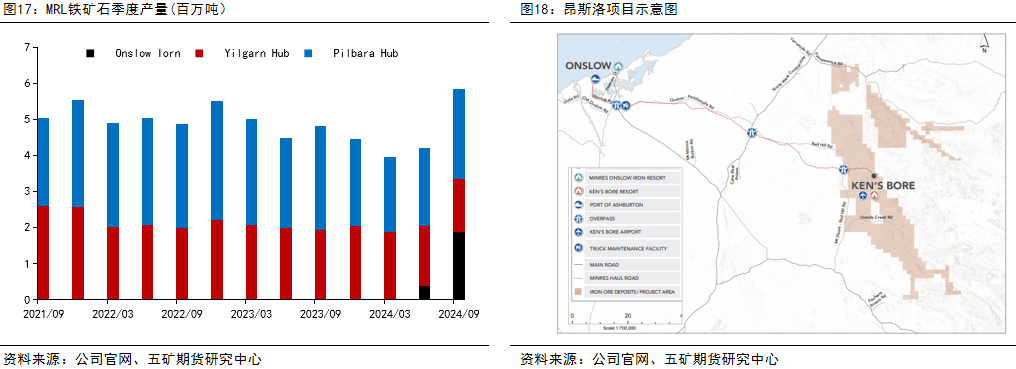

昂斯洛项目(Onslow Iron Project)由宝武与澳洲矿产资源公司(Mineral Resources)、美国金属煤炭公司和韩国浦项制铁共同建立的红山铁矿合资公司(Red Hill Iron Ore Joint Venture)共同开发,设计产能3500万吨/年,已于今年5月提前完成首批铁矿石交付,计划于2025年6月实现满负荷生产。 印度:扩充铁矿产能,或主要满足其国内需求

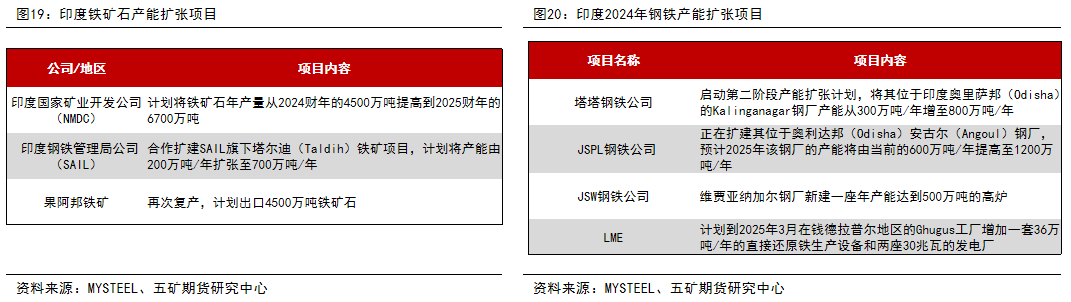

产能持续扩张,主要用于满足其国内日益扩大的钢铁产能项目需求。 2025增量:静态估计全球供给增量

从我们统计的部分海外矿山新增产能项目来看(未考虑印度),我们估计2025年海外铁矿石新增产量约为4950万吨。 2025增量:静态估计对应国内进口矿增量

我们静态估计2025年国内进口铁矿石增量约3465万吨。 2025增量:国内铁精粉产量增量预期

考虑到2025年国内铁矿石实际投产项目有限,我们估计国产铁精粉增量在500万吨左右。

四、需求端 国内钢铁需求下滑向原料端反馈

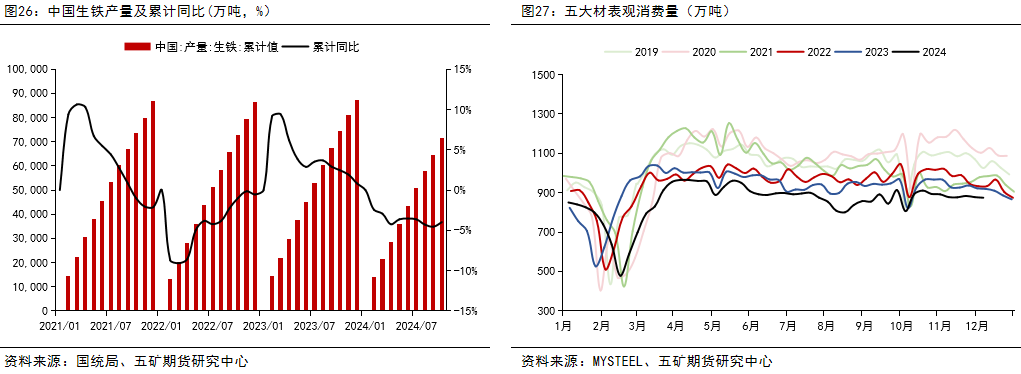

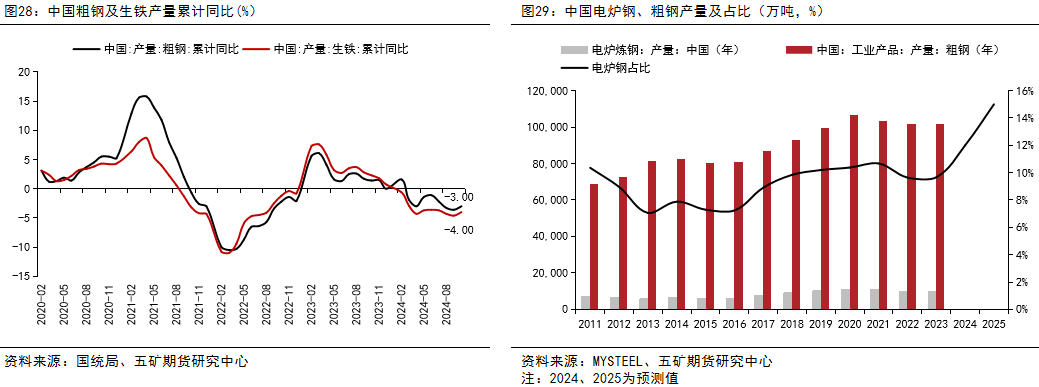

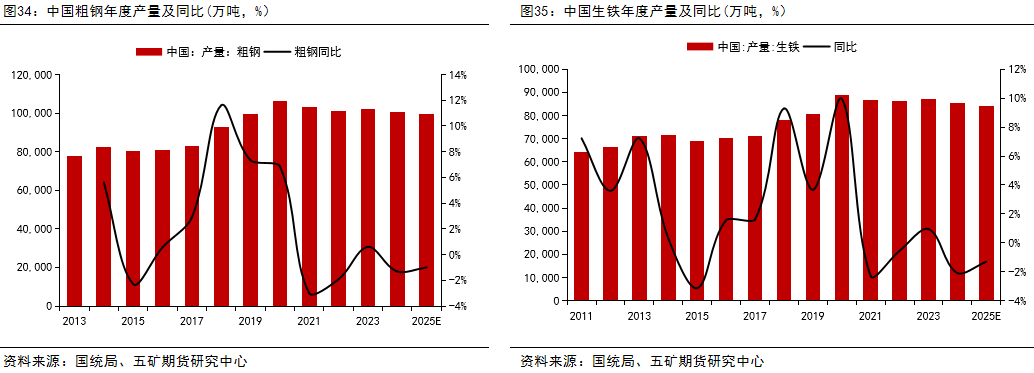

根据国家统计局口径,2024年1-10月我国生铁产量累计7.15亿吨,同比下滑4.0%。国内铁矿石需求的明显回落主要受钢铁行业有效需求不足影响,向上游原料端进一步反馈。 降碳方案下预计铁矿石需求结构性变化

除了总量需求下滑外,我国铁矿石需求也出现了结构变化。截至2024年10月我国生铁产量下降幅度大于粗钢,其中一大原因在于废钢炼铁占比有所提升。按照《2024—2025年节能降碳行动方案》中要求,到2025年底电炉钢产量占粗钢总产量比例力争提升至15%。同时以旧换新、设备更新政策也一定程度上增加了废钢供给,我们预计废钢用量将从结构上挤压铁矿石需求。 海外印度贡献主要增量

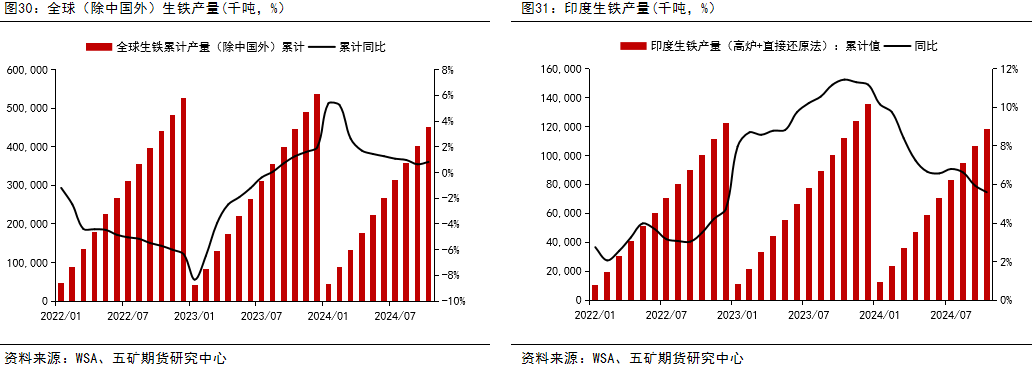

2024年1-10月全球(除中国外)高炉生铁及直接还原铁累计产量4.5亿吨,同比增长0.82%。其中印度生铁产量累计1.19亿吨,同比增长5.60%,是海外生铁产量增量的主要贡献项。考虑到印度计划到2030—2031财年将粗钢产能扩大至3亿吨,我们估计印度钢铁产量仍将维持8%-10%的增长。 利润不足降低生产意愿

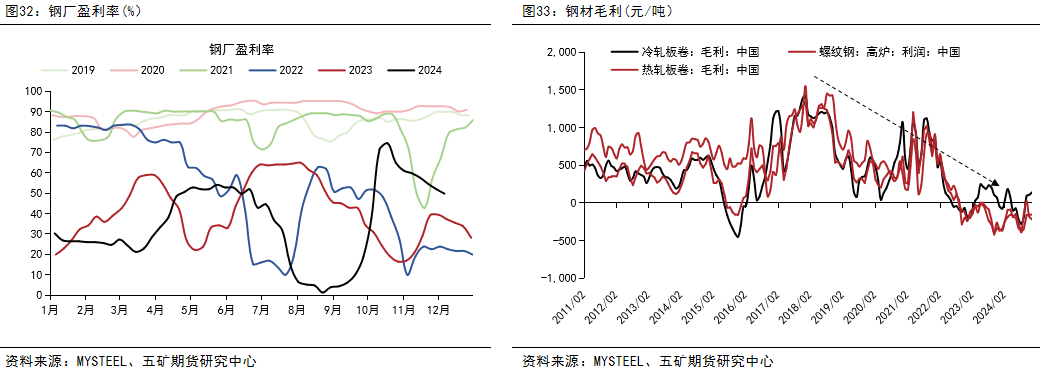

在国内终端需求下滑的背景下,2024年钢厂利润处于偏低位置,利润不足将影响钢厂生产意愿,进一步降低铁矿石需求。 预计2025铁矿石需求继续下滑

我们预计2025年中国粗钢产量同比下滑1%,同时在电炉钢产量占比预期提升的情况下,我们估计国内铁矿石需求将受到结构性挤压,预计2025年生铁产量同比下降约1.3%。

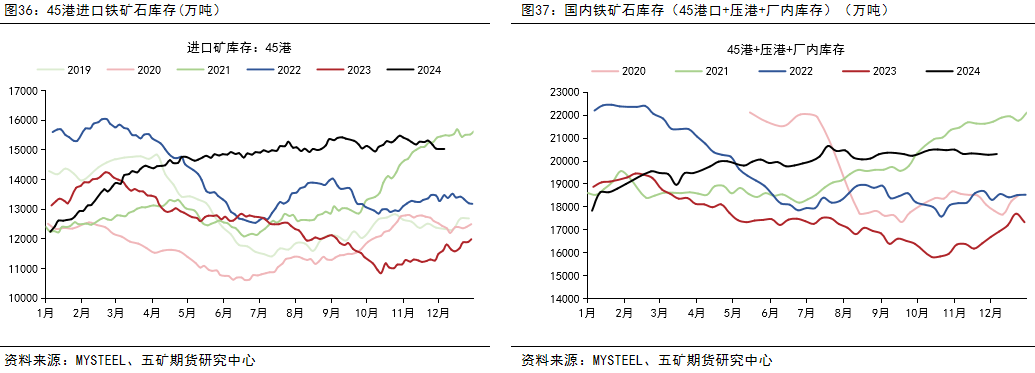

五、库存 港库难去化

供增需减导致2024年国内铁矿石库存去化能力受限,45港铁矿石库存约1.5亿吨。在需求下滑的情况下要想实现库存消化,理想状态下需要通过“价格→供给”路径实现新的供需平衡,即通过价格下跌抑制供给,最终与实际需求相匹配。

六、展望 国内供需平衡表(静态)

静态估计下,我们预计在当前价格水平下,国内铁矿石库存将累计增加8020万吨,价格向下压力明显。 全球供需平衡表(静态)

静态估计下,我们预计2025年全球铁矿石供需依旧维持过剩格局,均价将进一步下移。 |

|

|  |

|

微信:

微信: QQ:

QQ: