供需平衡上,2024年低库存延续,季节性特征依旧明显,浮仓库存继续转移至岸罐库存,根据12月初给的静态推演来看,2025年全年累库趋势较大,重点关注弱平衡下的主要各方的博弈结果。 需求上,随着特朗普2.0时代的到来,西方各国政治倾向也急剧右转,保护主义盛行,全球贸易或将进一步萎缩,对供应链的冲击或将进一步放大,我们给出全年基准需求增量100万桶/日左右,往年来看属中性偏低水准,美联储降息周期的背景下,刺激政策和贸易保护主义下的需求演绎路径将成为影响2025年需求端的主线。 供应上,2024年6月份OPEC首次提出产量回补时间表,虽然下半年弱需求的背景下原油(607, -8.60, -1.40%)承压,减产措施也持续延后,但是2025年产量回归仍将为大概率事件,我们认为从供应边际弹性上,从美国方面的视角来看,特朗普上台后供应端的弹性顺序或将为伊朗>OPEC>美国页岩油。 横向资产来看,以新能源为代表的新质生产力依旧是中国发展的优先级,各国算力产业的扩张也将带动金属端的需求,另外特朗普2.0时代的来临,风险事件也或将进一步高发,年度策略来看,我们推荐关注看多铜油比、金油比和原油波动率。 特朗普上任以后,数个敏感国都将不同程度受到影响,伊朗方面若再次受制裁也将是OPEC和页岩油增产的窗口期,关注阶段性供需错配的机会,总结来看,2025年我们认为参考区间Brent 60-85美元/桶,WTI 55-80美元/桶。 风险点在于:超预期宏观转向,供应端的突发性事件,流动性的冲击等。

市场回顾 行情回顾  数据来源:紫金天风期货研究所

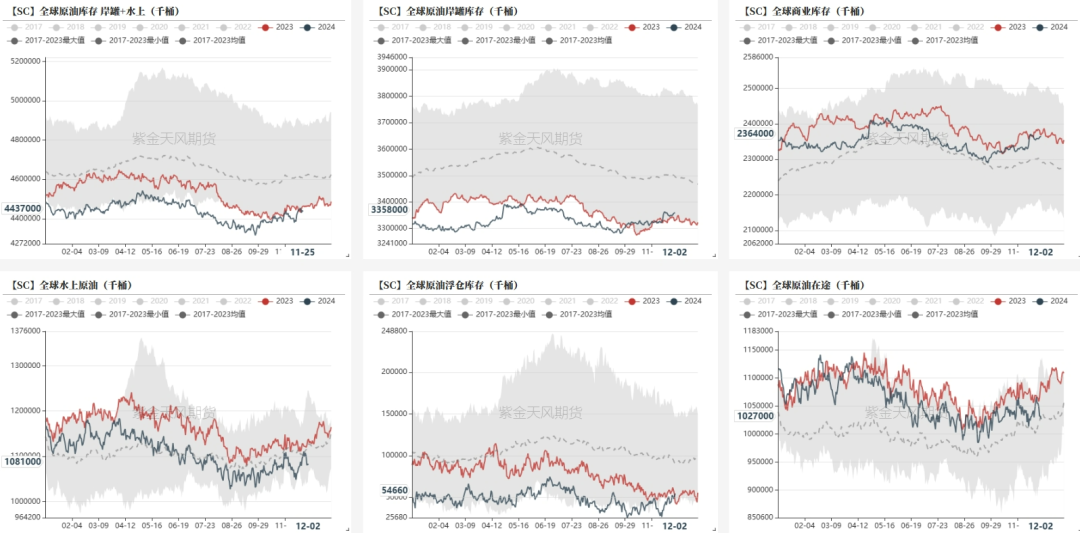

库存:全年低库存背景下,仍以季节性为主  数据来源:紫金天风期货研究所

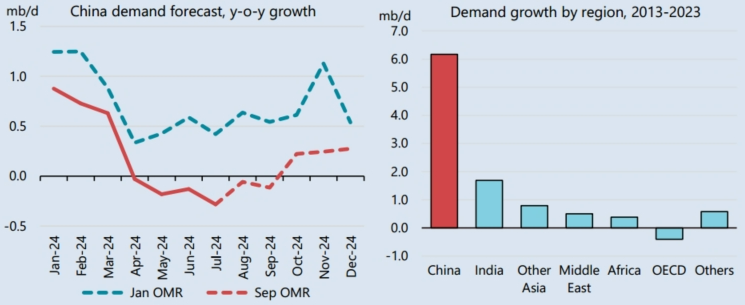

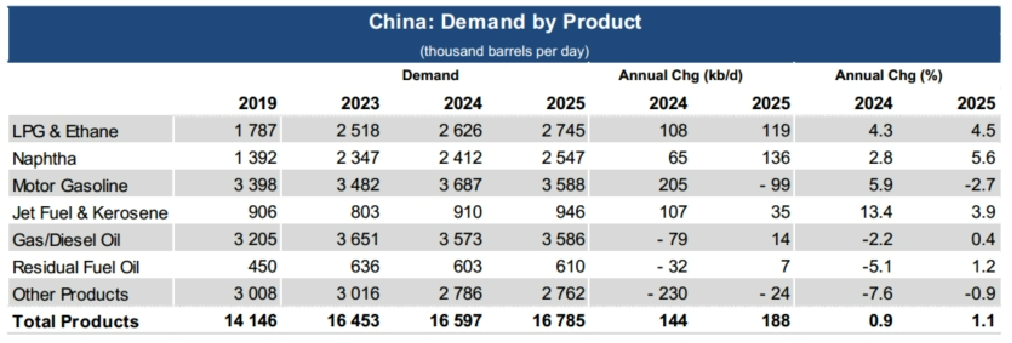

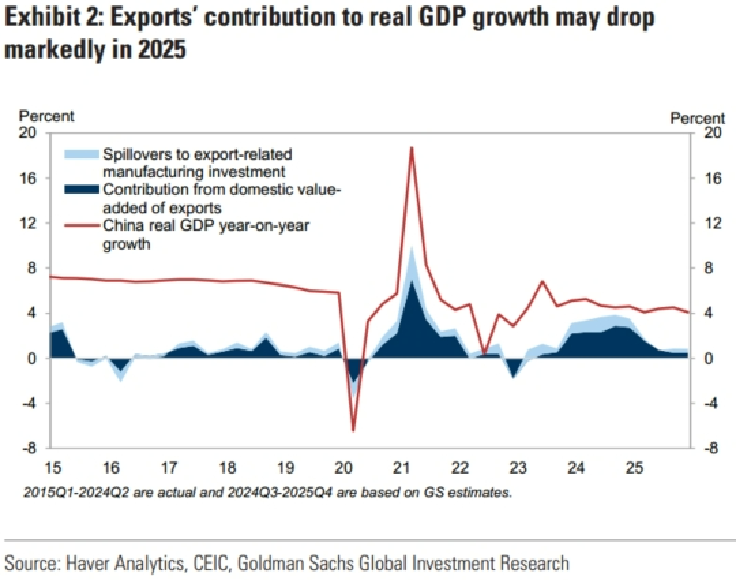

需求预期差:中国需求的前后调整 历史统计来看,近十年来全球平均需求增长为97万桶/日,其中中国年平均增长为60万桶/日以上,占据超60%左右的增量市场份额。 2024年需求预期差的一个方面即为中国方面需求的前后调整,原因主要在于新能源汽车的冲击和房地产的低迷,IEA将中国的需求增速由年初的70万桶/日下修至18万桶/日。 全球经济疲软的背景下政策的刺激路径将是影响2025年全球需求变动预期差的最主要的变量。

数据来源:IEA,紫金天风期货研究所

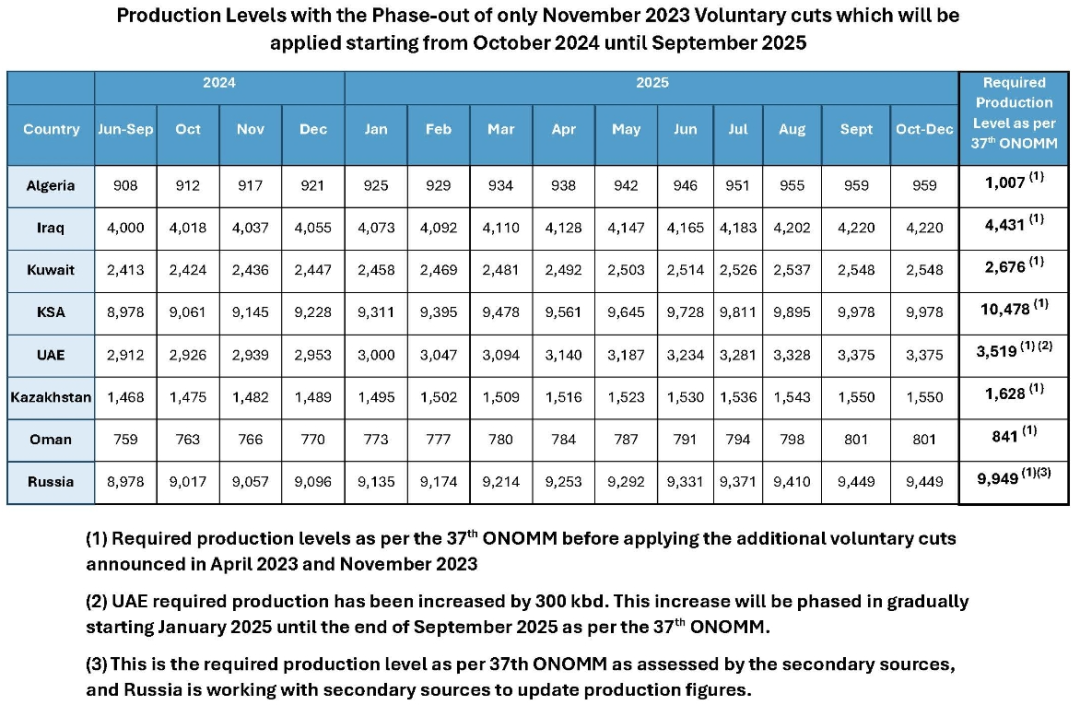

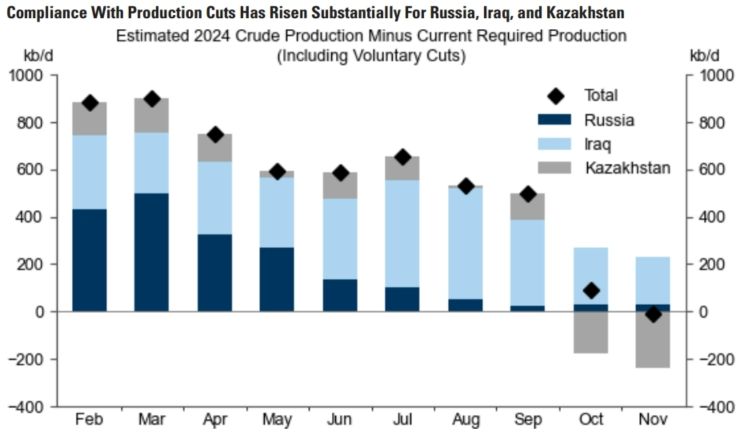

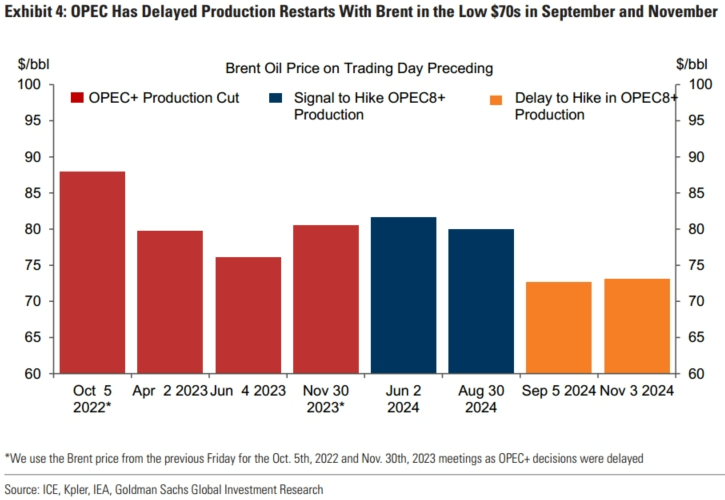

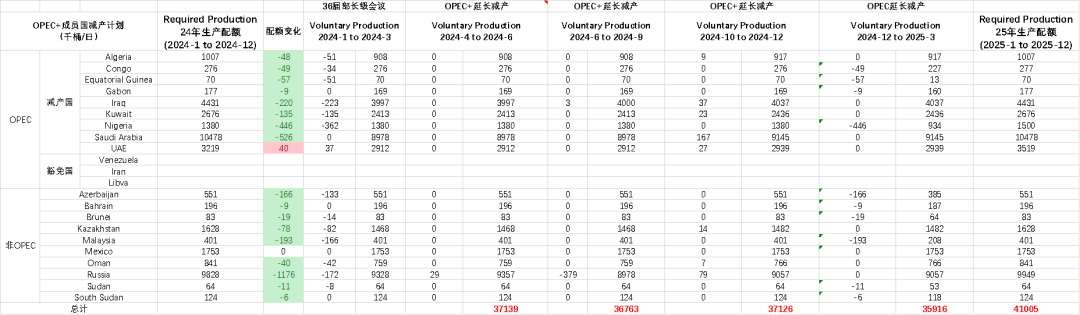

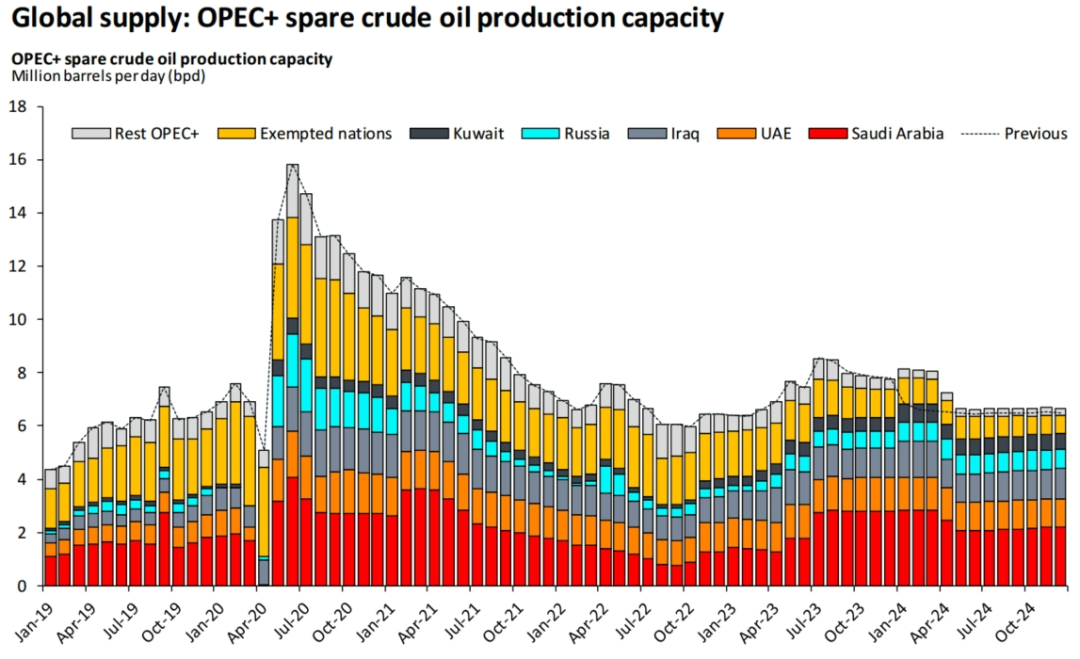

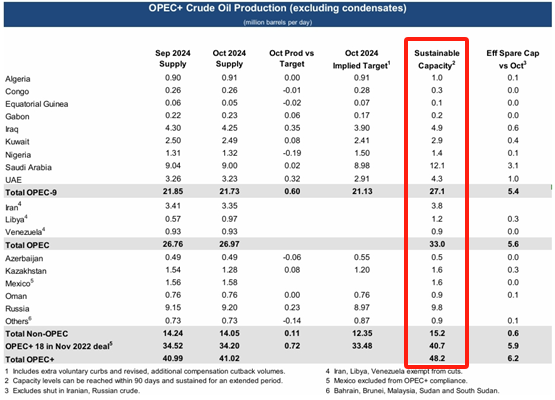

供应预期差:OPEC产量回补路径的调整 高油价下OPEC政策的转向路径一直是市场关注的焦点,6月初OPEC首次提出产量回补计划(220万桶/日),并给出时间表,但年内已经多次针对回补计划进行调整。 对于OPEC产量回补路径的演绎,其中我们可以参考的几点,一是补偿减产的执行力度,当前各超产国家减产执行力度加强,也体现出OPEC内部凝聚力的逐渐增强;还一个参考点为绝对价格,Brent70美元左右OPEC多次推迟其产量回补进度表,这也在某种程度上体现了其沙特等国的心理价格区间。

数据来源:OPEC,Goldman Sachs,紫金天风期货研究所

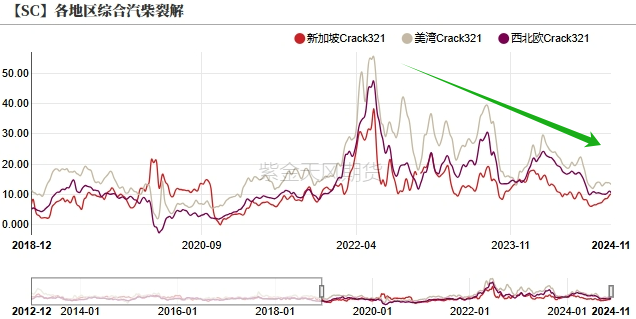

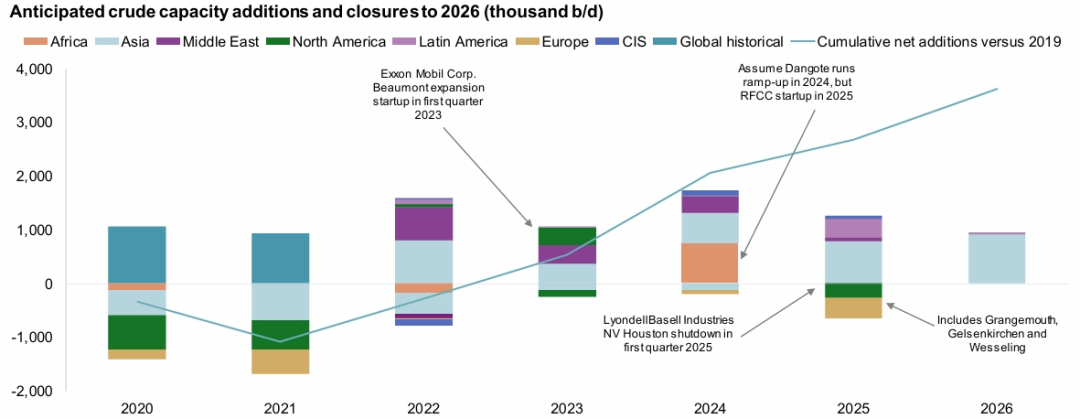

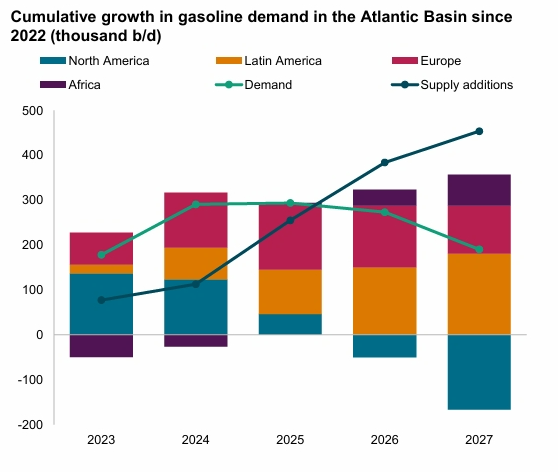

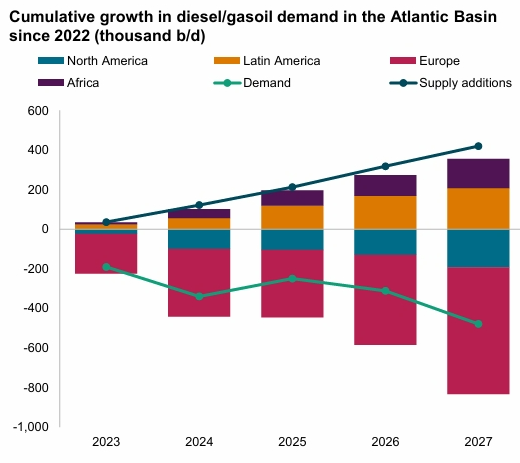

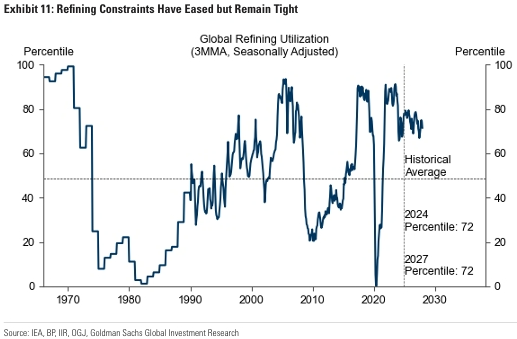

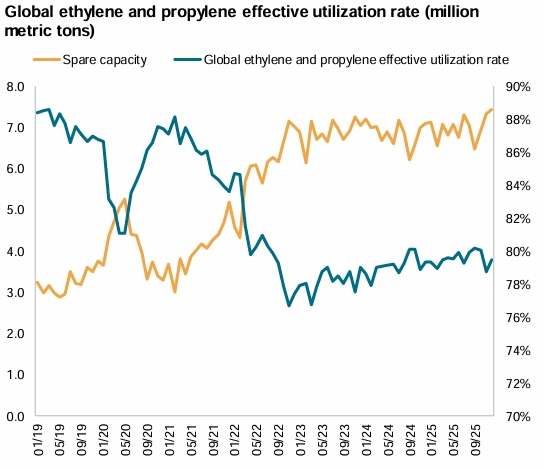

石油产品:炼能投放下炼油利润的收窄 石油产品表现来看,2024年是炼能投放大年,根据部分咨询机构统计,全年炼厂投产高达200万桶/日左右,自2022年以后炼厂产能整体处于扩张区间,2025年虽然有部分炼厂出清,但整体也属扩产区间。 受此影响,各主要区域炼厂综合利润也呈现下降态势,前几年炼厂高开工的的情况也有一定缓解,裂解价差的部分收窄也使得原油上方空间受限。 就盘面表现来看,汽油旺季炒作的背景下,7月份Brent的绝对价格也未破4月份的前高。

数据来源:Platts,紫金天风期货研究所

石油产品:新炼能投放下结构性机会的表达 就2024年最大的投放炼厂尼日利亚的Dangote炼厂来看,其对全年石油产品平衡,尤其是大西洋沿岸的石油产品平衡影响颇大,期间也有部分结构性机会的出现。 炼厂投产初期,主要以石脑油和燃料油(3495, -7.00, -0.20%)为代表的初产品为主,FCC装置正常运行以后,精制产品如汽油等才逐渐产出,初级产品和精制产品的裂解价差上也有了部分的体现。

数据来源:Platts,紫金天风期货研究所

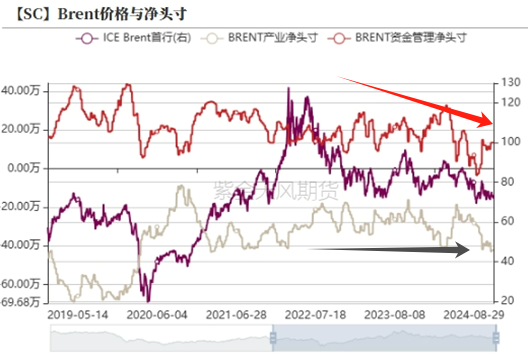

资金:基金端对看空的倾向高于产业

数据来源:紫金天风期货研究所

波动率:从地缘到宏观,金油比不断冲击新高

数据来源:紫金天风期货研究所

供需平衡:弱平衡下的演绎 在最新的IEA月报需求预估的基础上,结合12月6日OPEC+减产至25年Q1的政策假设和主要产油国家的预期变动,我们给出2025年的供需平衡表整体呈现累库的推演结果。 后期维持平衡能否被打破,尤其需要关注弱平衡下,OPEC+和美国为代表的主要增产国之间的博弈结果。 动态推演来看,我们认为供应方面伊朗方面大概率被进一步制裁(-100万桶/日),政策刺激逐渐加大的背景下中国区域增量或仍将有期待空间。

数据来源:紫金天风期货研究所

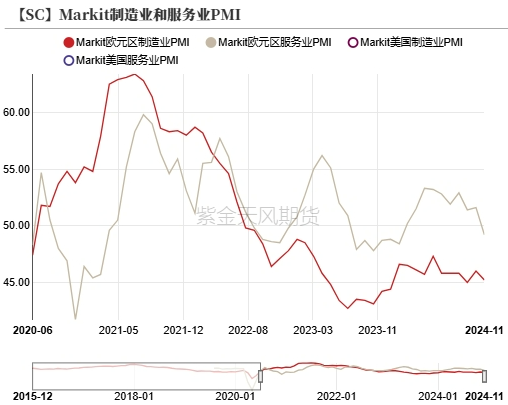

需求:弱需求和政策刺激的演绎 特朗普2.0时代的开启 从GDP增速预估来看,2025年全球的经济增速达3.1%,较2024年持平。 分区域来看,新兴经济体国家如金砖五国(4.4%)和海湾国家(4.1%)依旧保持较高的增速,中长期来看非洲区域的潜在增速较高,2025年预估为3.6%。 考虑到特朗普1.0时代的关税政策,我们认为2.0时代全球供应链将进一步收到冲击,全球经济增速仍有进一步下修的可能。

数据来源:Bloomberg,紫金天风期货研究所

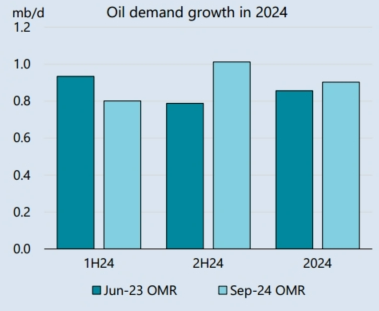

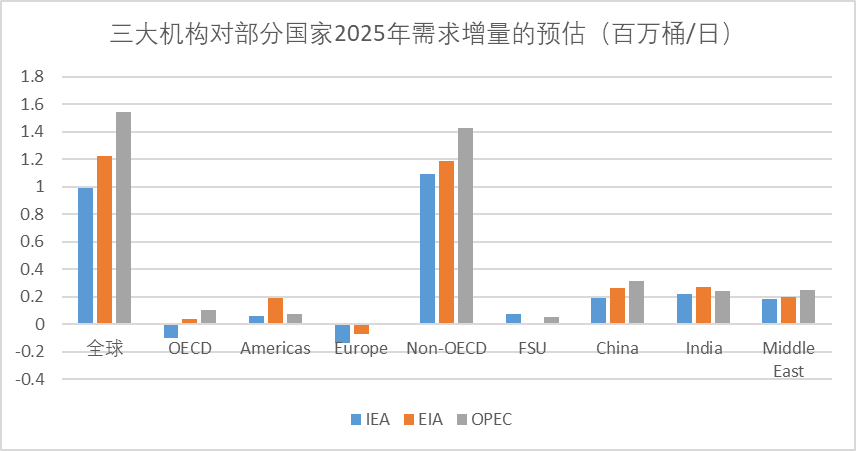

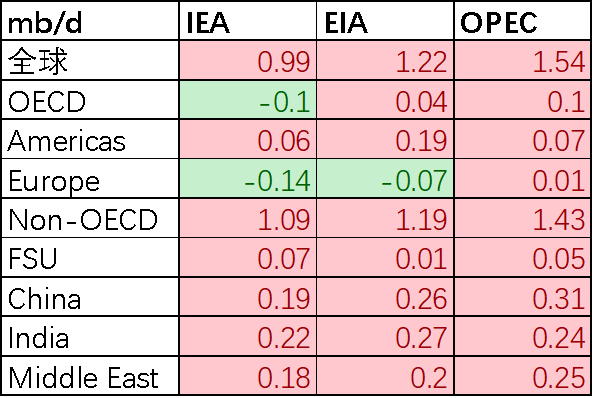

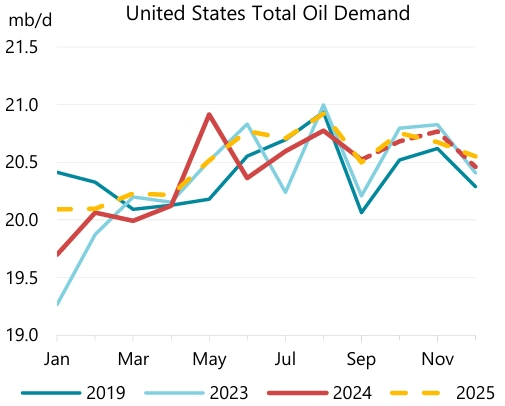

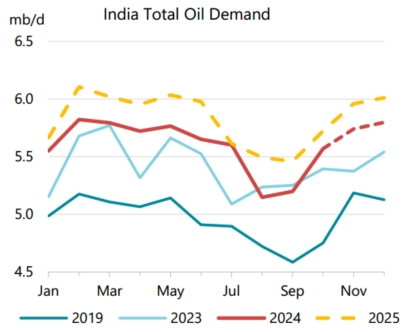

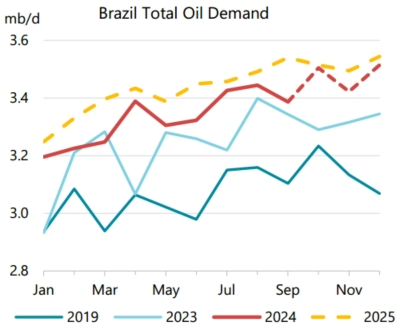

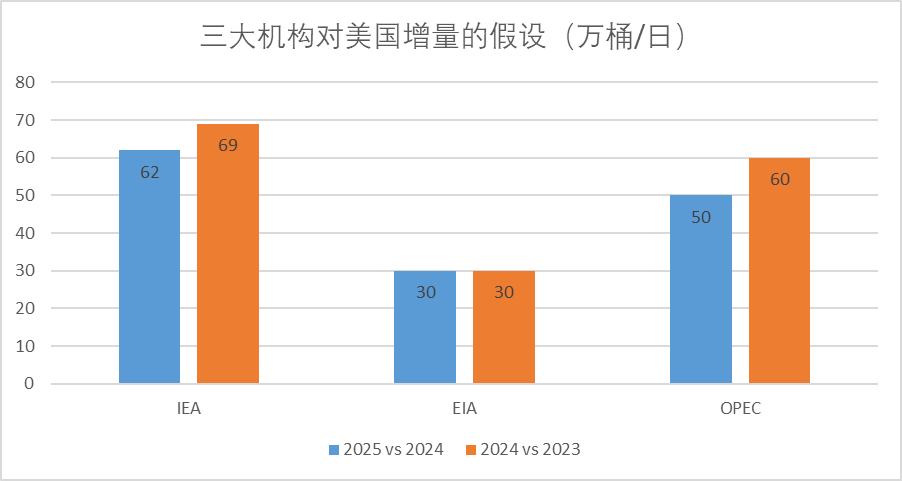

市场上基准需求增量预测 就市场上对2025年需求增量的基准预测来看,三大机构依旧有所分歧。 最新的IEA月报中,给到99万桶/日的需求增量。其中美洲+6,欧洲-14,中国+19,印度+22,中东+18,独联体+7。 OPEC给到的增量特别乐观,25年增154万桶/日,其中美国+7,欧洲+1,中国+31,印度+24,独联体+5,中东+25。 EIA给了122万桶/日的增量,整体评估下来,我们认为IEA和EIA评估较为中性,我们认为OPEC有进一步下修的可能。

数据来源:紫金天风期货研究所

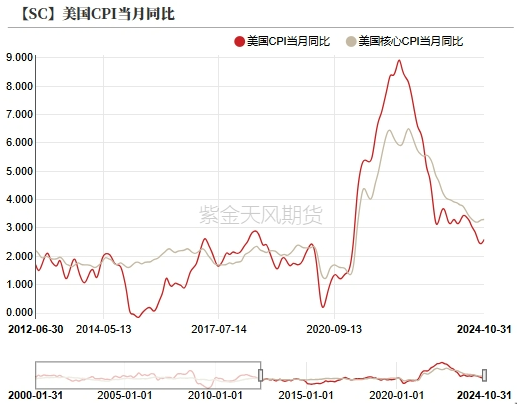

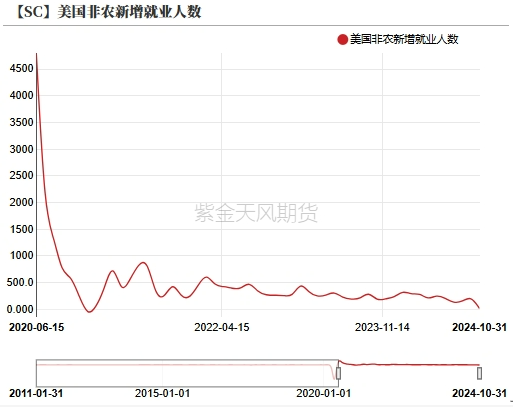

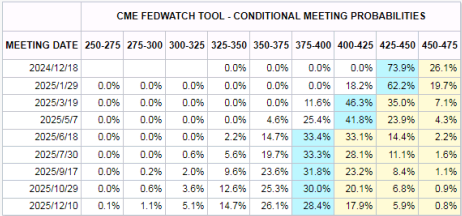

美国:降息路径的演绎

数据来源:Fed Watch,紫金天风期货研究所

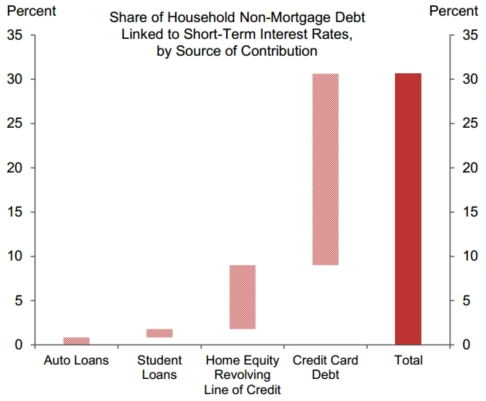

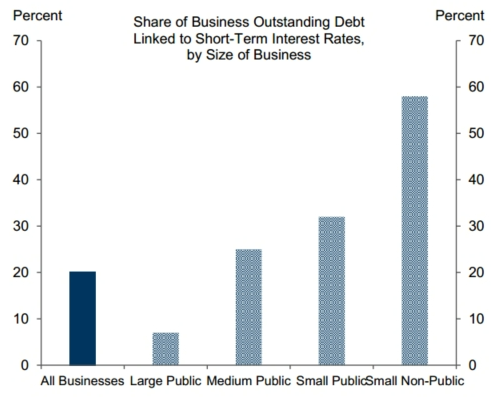

美国:降息对经济的刺激传导 IEA对美国2025年给了8万桶/日的增量,其中汽油和柴油的增量分别只有3万桶/日和2万桶/日。 以上评估并不含降息下对经济的刺激假设,根据高盛的模型评估,如果忽略了其他金融渠道的传导,每降息一个百分点,在未来一年半的时间里美国GDP将增长0.05%-0.1%。 其中传导路径可以分为三块,其一是短期利率和储蓄工具的利率挂钩,进而影响居民部门储蓄的决定;其二是对于居民部门来说,大约30%的家庭非抵押贷款和短期利率相关;其三是对于企业部门来说,小企业一半以上的借款都是短期利率,降息将对其债务偿还率有较明显的影响。

数据来源:Goldman Sachs,紫金天风期货研究所

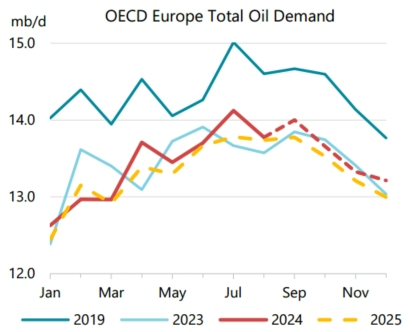

欧洲:拖累OECD的一环

数据来源:IEA、紫金天风期货研究所

中国:增量政策方面的期待

数据来源:IEA,Goldman Sachs,紫金天风期货研究所

印度巴西:内生性需求的刚性增量

数据来源:IEA、Platts、紫金天风期货研究所

石油需求:汽柴需求弱化,轻烃需求引领增长  数据来源:紫金天风期货研究所

炼能投放:扩产能周期下,炼厂高负荷缓解

数据来源:Platts、Goldman Sachs,、紫金天风期货研究所

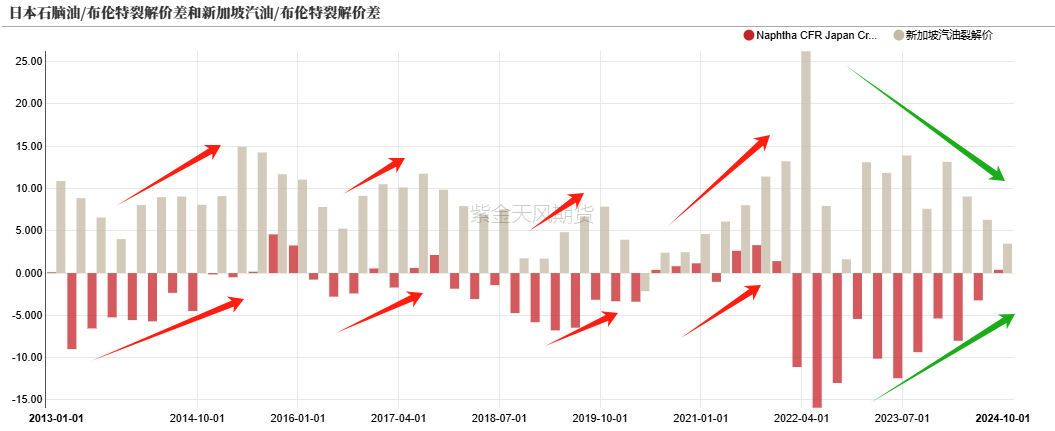

炼能投放:油品矛盾逻辑的逐渐切换 炼能投放周期下,油品间矛盾也出现逻辑转换的趋势,这里拿国内关注较多的石脑油和汽油举例。 价格维度上来看,也能发现出矛盾转换的时间节点,大概出现在2022年年初。2022年1月之前,新加坡汽油裂解价差和日本石脑油裂解价差多数维持同向,即主要矛盾在需求端或炼能供应端。在此之后新加坡汽油裂解价差和日本石脑油裂解价差开始反向而行,对应的常量是蒸汽裂解开工出现明显的走弱,即此后主要矛盾集中在上游(炼厂内部)。 扩产能周期下,石脑油和汽油裂解价差将大概率继续共振。

数据来源:Platts、紫金天风期货研究所

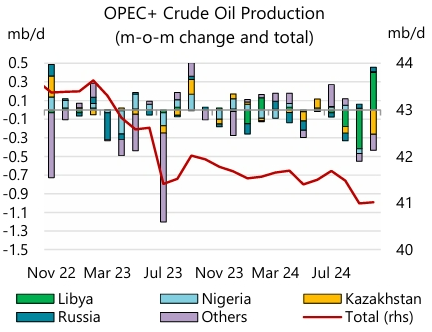

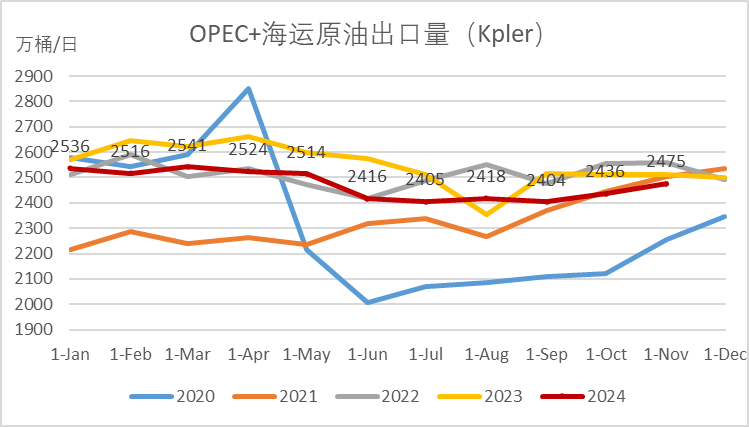

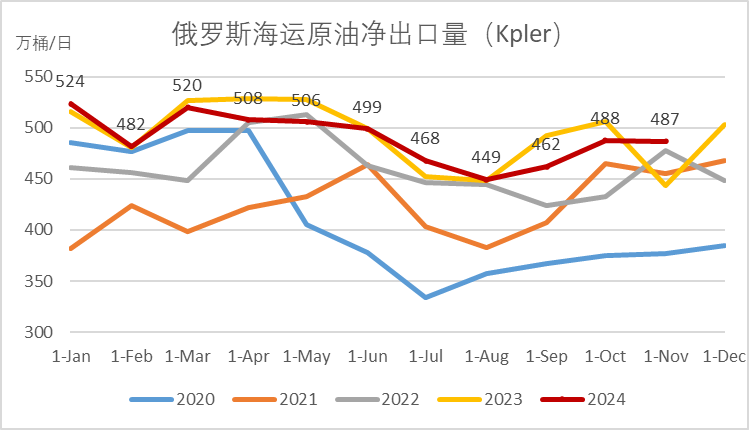

供应:边际供应的弹性 年内OPEC产量政策较为克制 OPEC+方面,整体仍然是在通过出让份额来维持价格,2024年增量为-88万桶/日,考虑到OPEC产量的回归,基准假设2025年增量为51万桶/日。 今年全年的供应边际变化在于利比亚的内乱所致,9月份边际损失量一度达40万桶/日以上,其他OPEC国家产量边际变化不多。 出口方面OPEC整体维持2400-2600万桶/日的区间波动,整体变化并不大。

数据来源:IEA、紫金天风期货研究所

一推再推的产量回归  数据来源:OPEC,紫金天风期货研究所

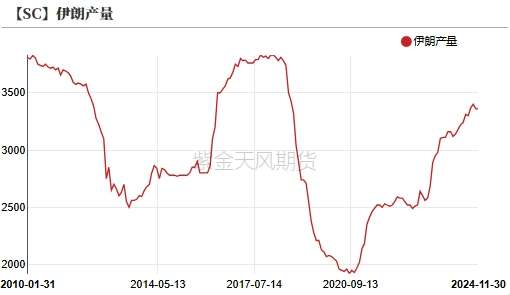

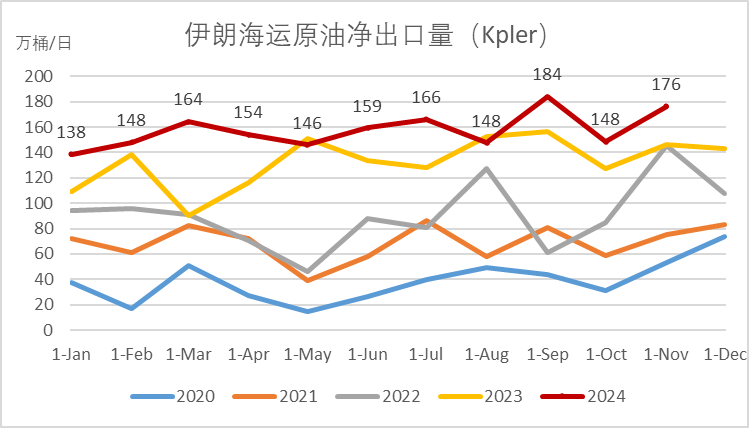

基准假设:特朗普2.0重启对伊制裁之后 特朗普1.0时代最明显的外交政策之一即为退出伊核协议,而后重启对伊制裁,产量数据显示,特朗普1.0时期重启制裁后,伊朗方面的产量从380万桶/日跌至190万桶/日左右,减量约200万桶/日,其中仅出口方面减量约为150万桶/日。 2024年12月3日,美国财政部宣布对与伊朗贸易的35个食堂和船只进行制裁,这也仅是拜登政府的制裁举措,我们假设特朗普上任后对伊朗采取更严厉的制裁措施的背景下,伊朗方面的边际损失量或可达100万桶/日。

数据来源:紫金天风期货研究所

基准假设:特朗普2.0重启对伊制裁之后

数据来源:IEA、Rystad Energy、紫金天风期货研究所

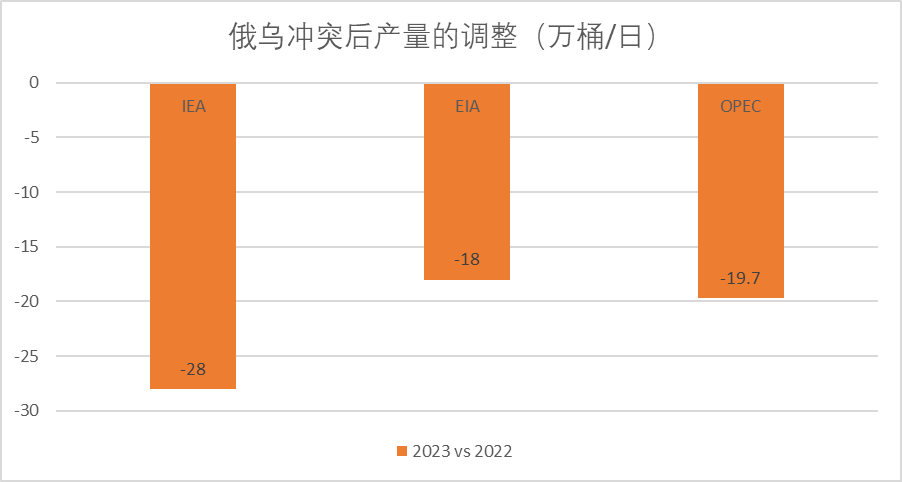

特朗普缓和俄乌冲突后的可能

数据来源:紫金天风期货研究所

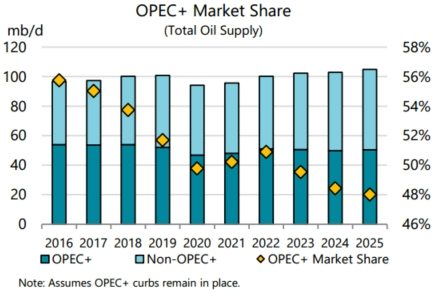

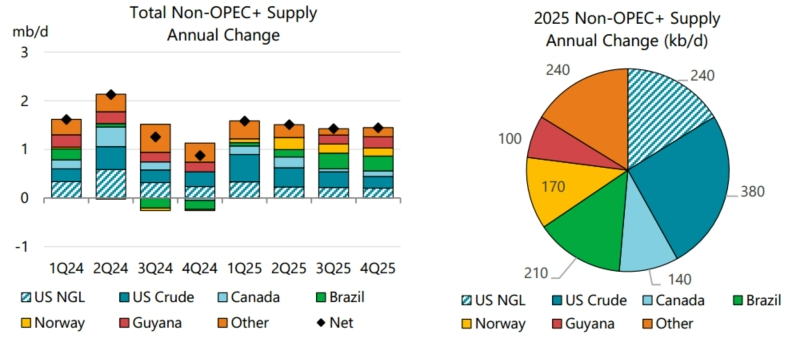

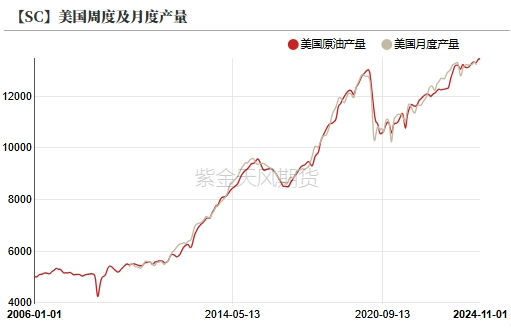

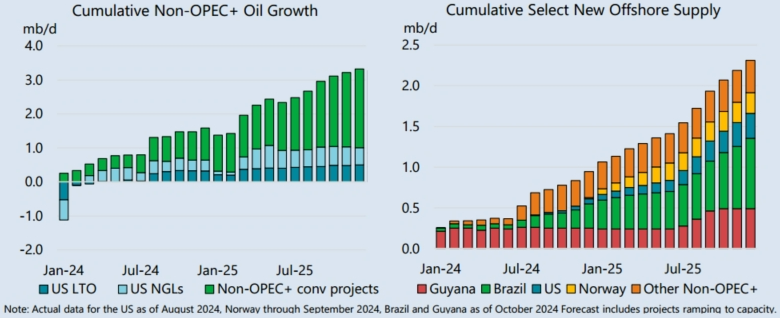

非OPEC国家继续侵占供应市场份额 整体趋势来看,非OPEC继续挤压OPEC市场份额,2025年OPEC供应占比将收窄至48%左右。 基准假设认为,2025年供应端一共将有200万桶/日左右的增量,其中非OPEC产油国就有150万桶/日左右,占比70%以上。 分项来看,其中美国NGL24万桶/日,页岩油38万桶/日,加拿大14万桶/日,巴西21万桶/日,挪威17万桶/日,圭亚那10万桶/日,其他24万桶/日。

数据来源:IEA、紫金天风期货研究所

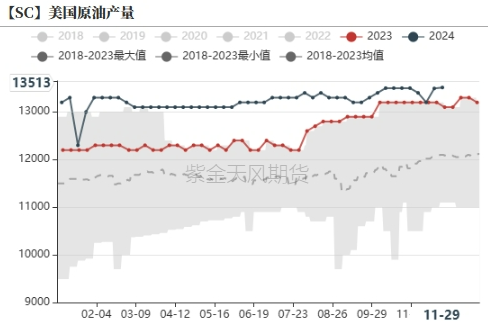

非OPEC:美国原油的基准假设

数据来源:EIA、紫金天风期货研究所

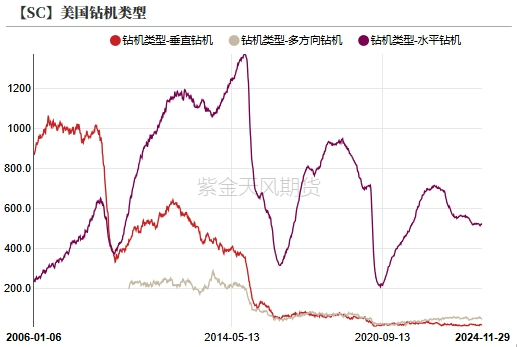

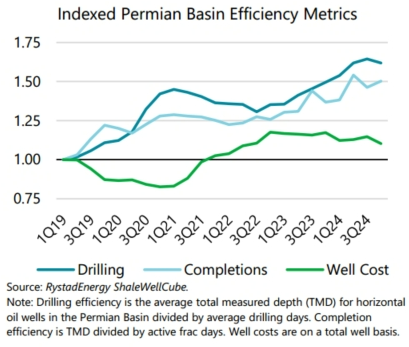

非OPEC:美国原油增产的几个可能 就页岩油企业增产的动机而言,无非就是通过增加钻机、增加效率两种方式实现。 钻机数持续持稳,短期而言甚至有些许下调;钻井效率方面,数据显示钻机效率相较于2019年提高了60%,持续消耗高开采效率甜井的背景下,开采效率已经呈现边际下滑趋势。 若特朗普采取其他手段刺激页岩油企业提高产量的话,增产的表达方式则更倾向于增加钻机途径,受产量相对于钻机迟滞的因素,我们保守评估美国后期未来的增量。

数据来源:IEA、紫金天风期货研究所

非OPEC:非美国家增量有所期待  数据来源:IEA、紫金天风期货研究所

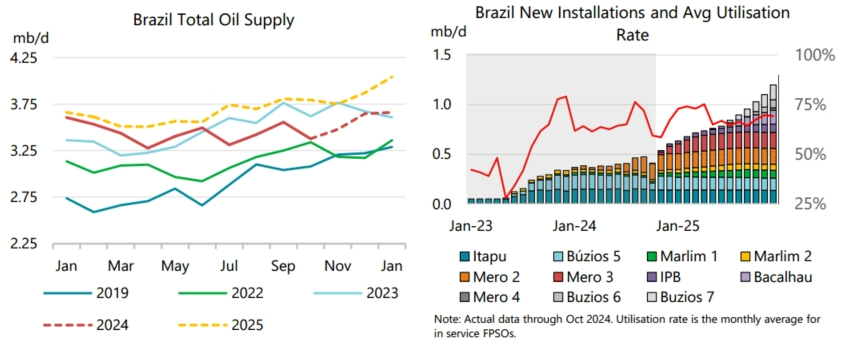

非OPEC:巴西方面的增量最为明显  数据来源:IEA、紫金天风期货研究所

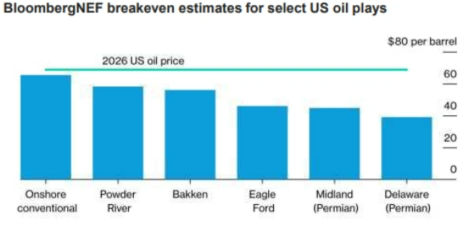

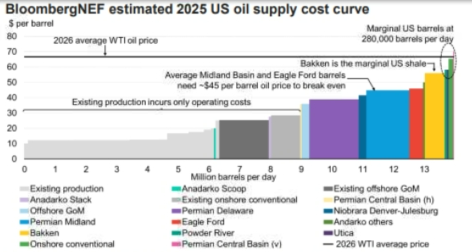

关注几个重要的成本线 页岩油成本线 考虑到页岩油企业已经由高速增长转为利润导向,若无明显的利润扩张倾向,则页岩油企业增产动力不足。 边际成本来看,Onshore conventional>Powder River>页岩油。 其中拆分来看,Bakken是美国页岩油的边际成本线,价格大概为56美元/桶,运营成本大概为30美元/桶左右,页岩油整体的收支平衡成本线约为45美元/桶。

数据来源:Bloomberg、紫金天风期货研究所

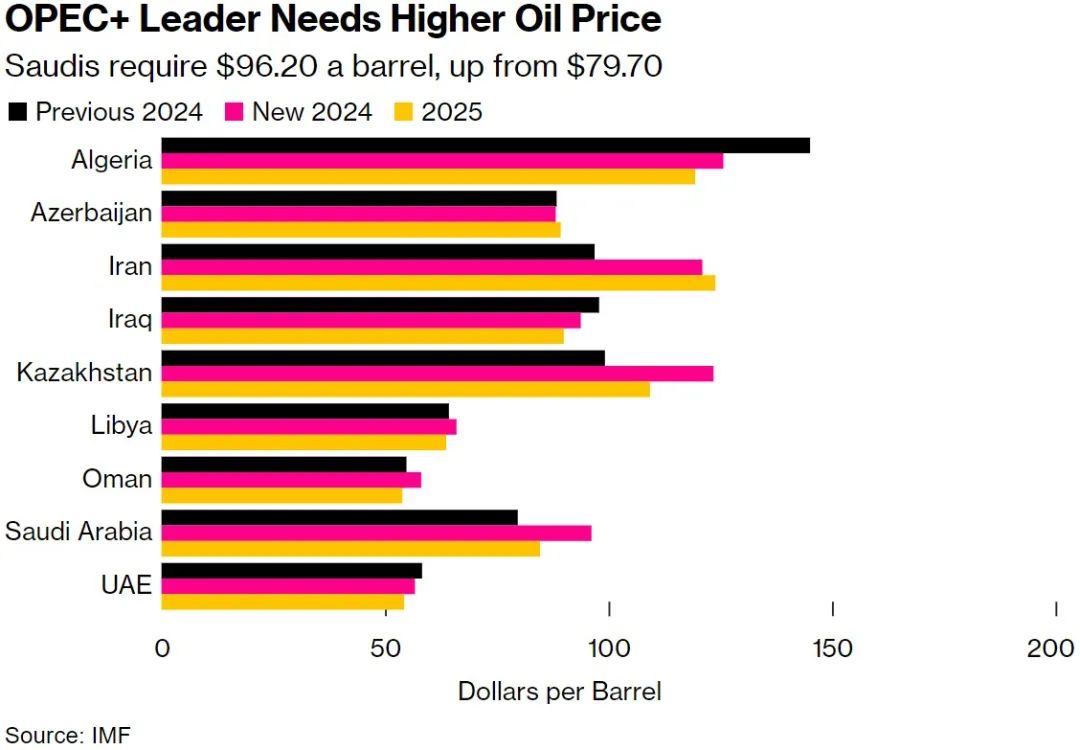

OPEC国家盈亏平衡线  数据来源:IMF、紫金天风期货研究所

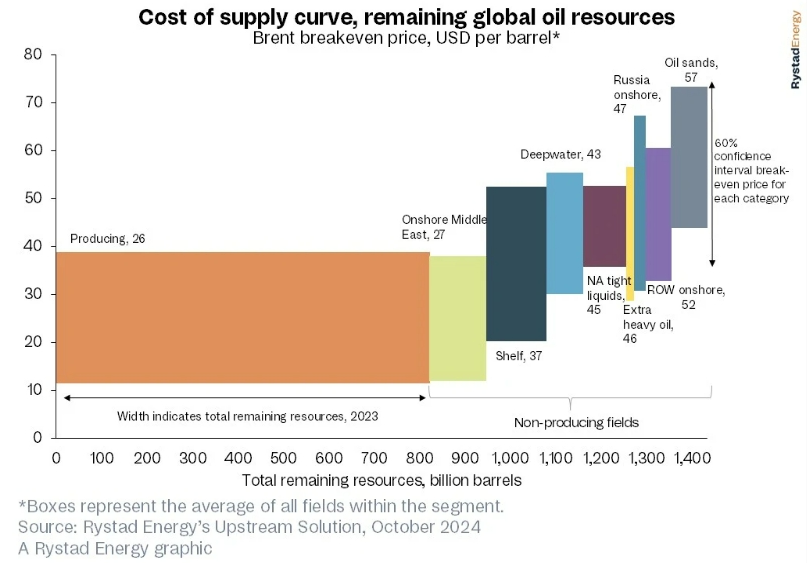

不同开采类型的成本线 若以不同开采类型来分类的话,中东陆上是新产量最便宜的来源,平均盈亏平衡价格仅为27美元/桶。海上大陆架紧随其后为37美元/桶,其次是海上深水43美元/桶和北美页岩油45美元/桶,其中,油砂产量盈亏平衡平均为57美元/桶,有的甚至高达75美元/桶。 我们可以发现,因为通胀的影响,与2022年相比,深水和海上大陆架细分市场的盈亏平衡价格正在上涨。然而油砂的盈亏平衡继续减少,主要是由于该重油细分市场的运营成本较低,受通胀不明显所致。

数据来源:Rystad Energy、紫金天风期货研究所

(转自:油市小蓝莓) |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);