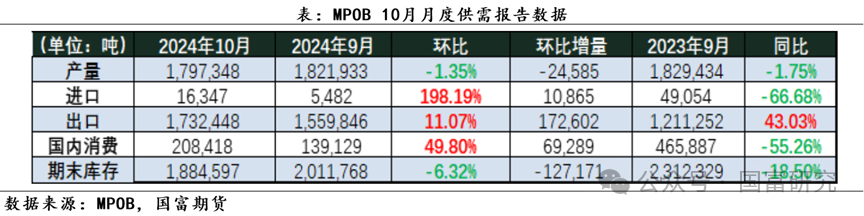

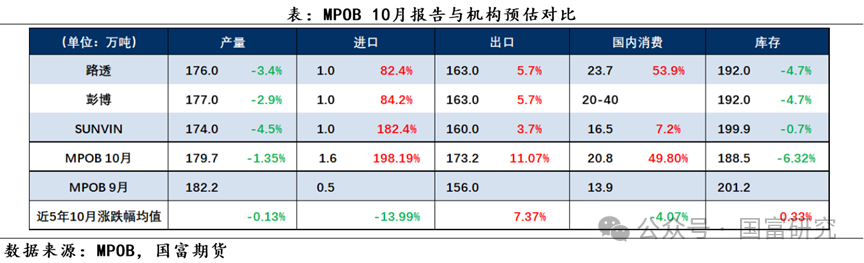

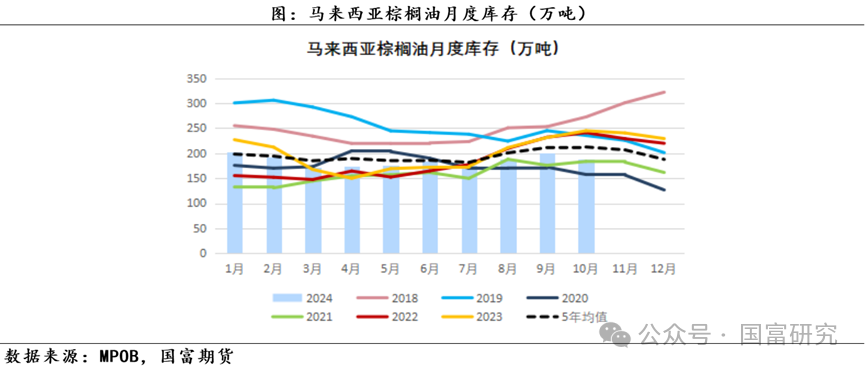

供应端,季节性减产季开启,马棕产量环比小幅下滑。需求端,受印度节日备货需求提振以及马印价差低位利于马棕出口影响,马棕10月出口环比大幅改善且高于市场预期,最终导致期末库存低于市场预期。综合来看,本次报告影响偏多。随着产地季节性减产到来以及印尼B40预期支撑,棕榈(7878, 112.00, 1.44%)油价格预计仍是易涨难跌,不过印度节后需求预计回落、棕榈油高价带来的需求抑制以及印尼B40能否如期执行带来的不确定性将会限制部分涨幅。

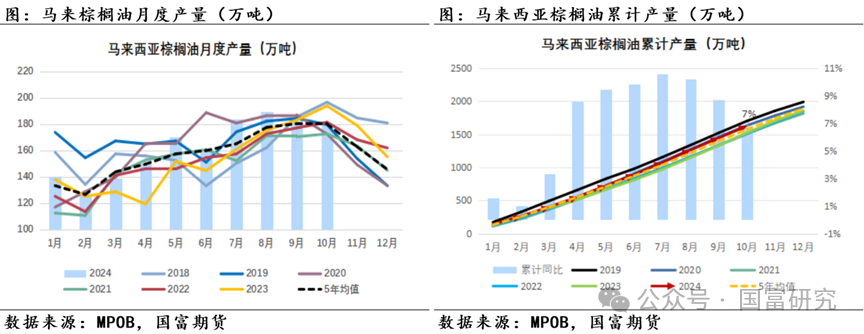

01 产量:减产季提前开启 2024年10月,马来西亚棕榈油产量为180万吨,环比下滑1%,同比减少2%,与MPOA和UOB预估基本相符,但高于其他机构预测。从累计产量来看,1-10月马棕累计产量为1623万吨,同比增长102万吨,增幅7%。

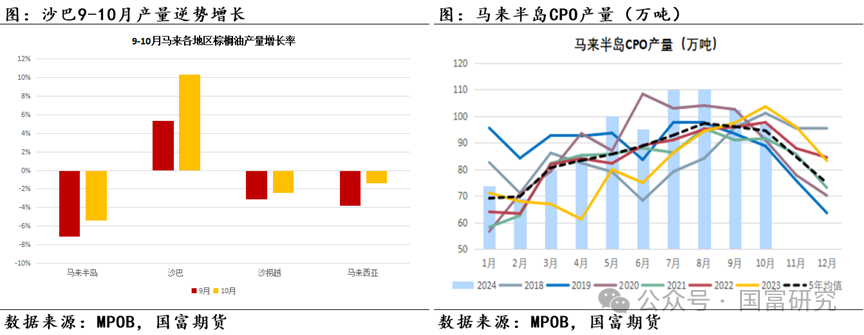

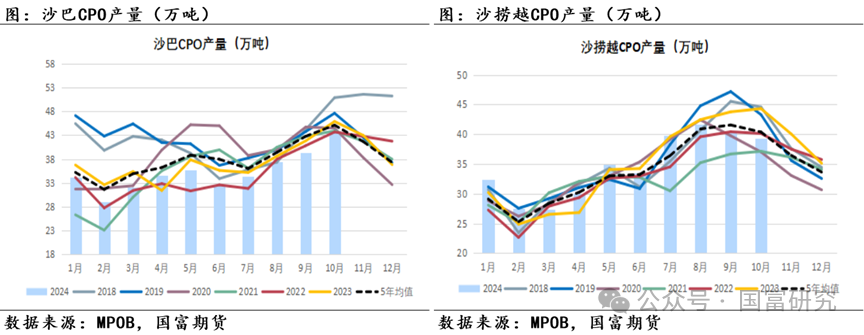

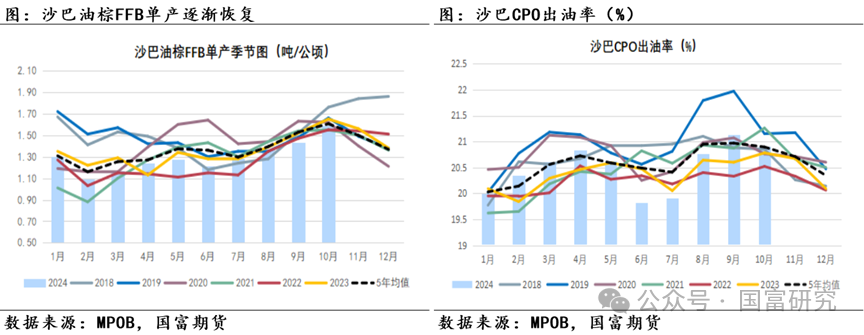

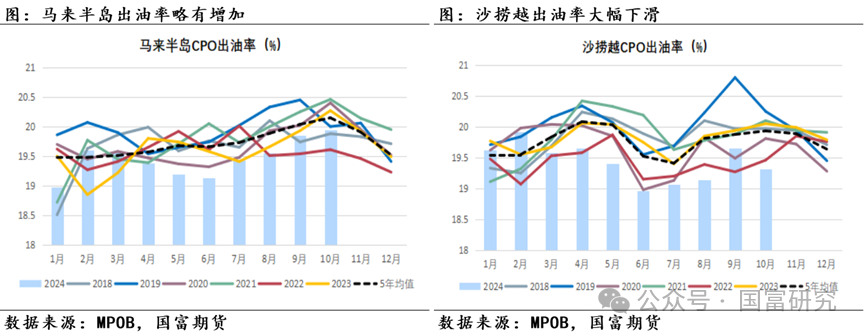

分地区来看,沙巴贡献了主要增量,10月沙巴CPO产量为43万吨,环比增长10%,而反观马来半岛和沙捞越地区则分别环比下滑5%和2%。在马来其他地区连续两月减产的情况下,沙巴产量实现了逆势增长,主要得益于沙巴FFB单产的上升,在摆脱了去年厄尔尼诺对于产量的不利影响后,沙巴单产已从6月的1.21吨/公顷的低点回升至10月的1.59吨/公顷,基本接近五年均值水平。出油率方面,马来半岛10月出油率环比略有回升,而沙巴和沙捞越则有所回落。目前市场普遍预估马棕今年增产100万吨至1950万吨,而沙巴州作为产量占比最大的主产州,并且近期产量恢复较快,后续沙巴产量能否在减产季来临之际仍然维持亮眼表现是马棕增产百万吨的关键。

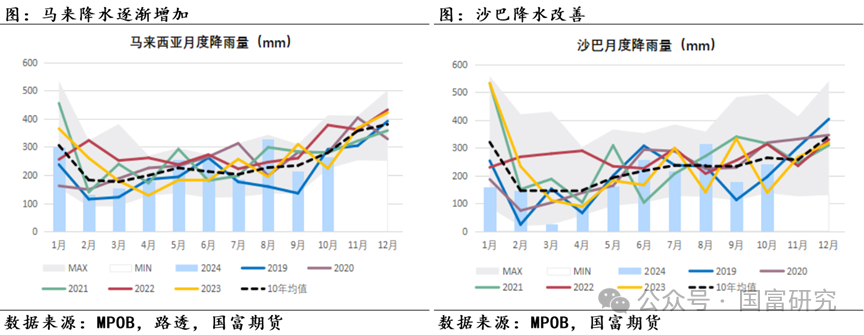

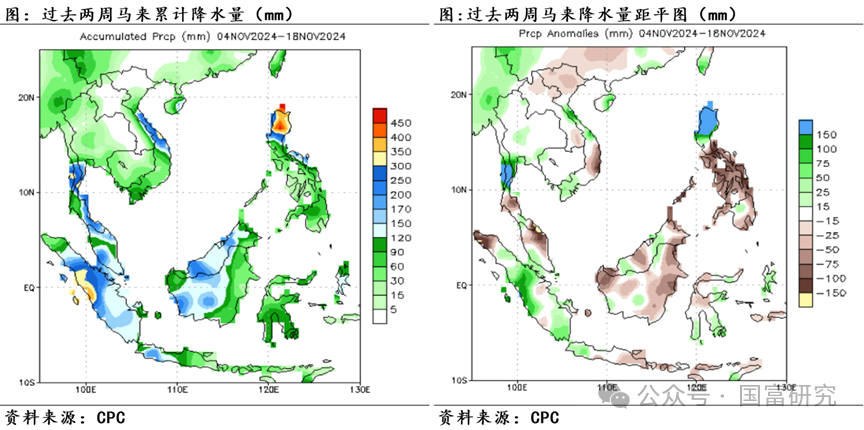

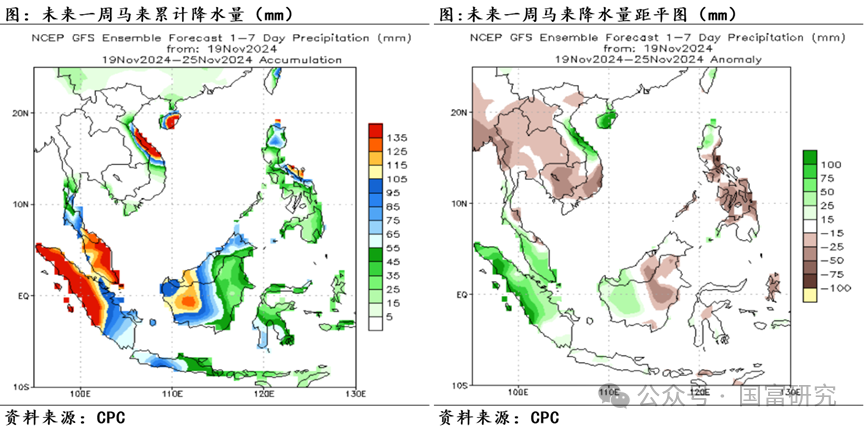

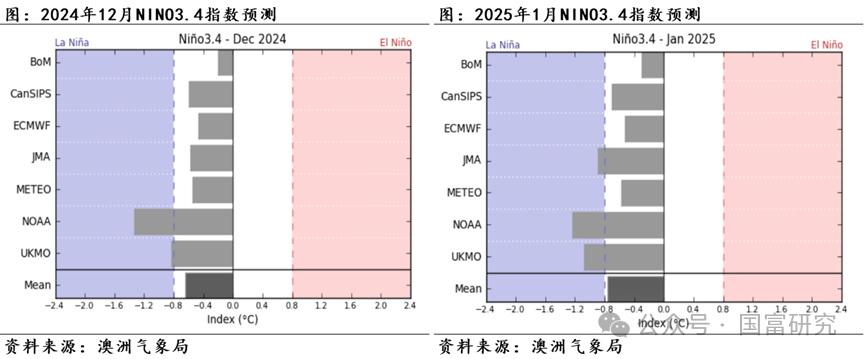

天气方面,过去两周(11.4-11.18),马来整体较为干燥,降水普遍低于历史正常水平15-75mm。未来一周(11.19-11.25),马来半岛较为湿润,降水高于历史正常水平15-50mm,而沙巴和沙捞越部分地区降水低于历史正常水平15-50mm。此外,根据各大气象机构预测,今年发生拉尼娜现象的概率较小,且强度有限,拉尼娜带来强降雨的概率降低有利于当期的收割和运输。

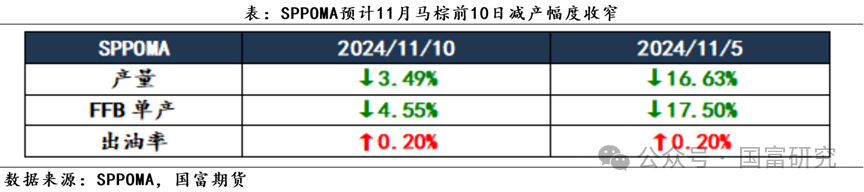

9月的反季节减产导致马棕减产季提前开启,结合天气情况和高频数据,马棕季节性减产节奏或将延续,预计11月产量环比减少6%-10%,中位数8%,即减少至165万吨。

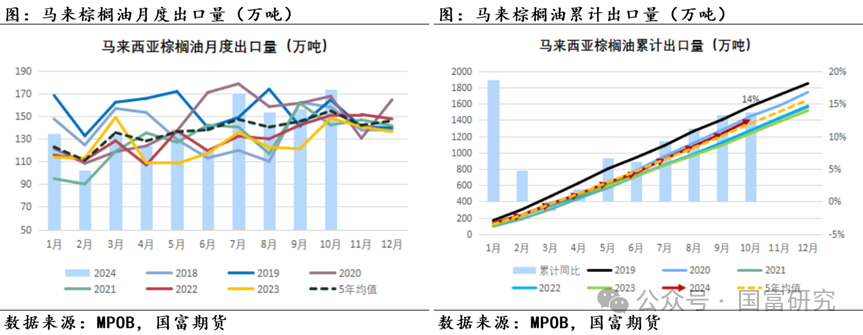

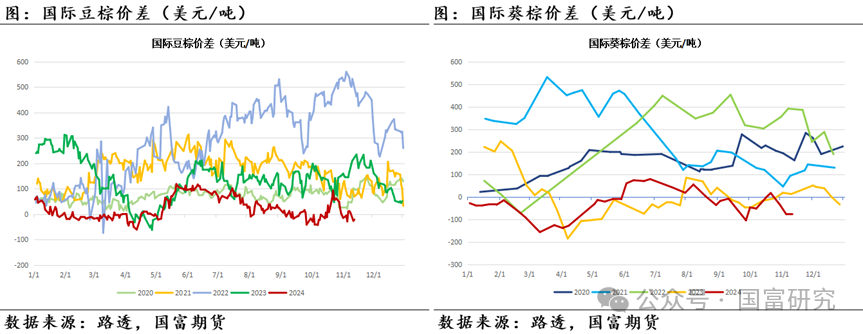

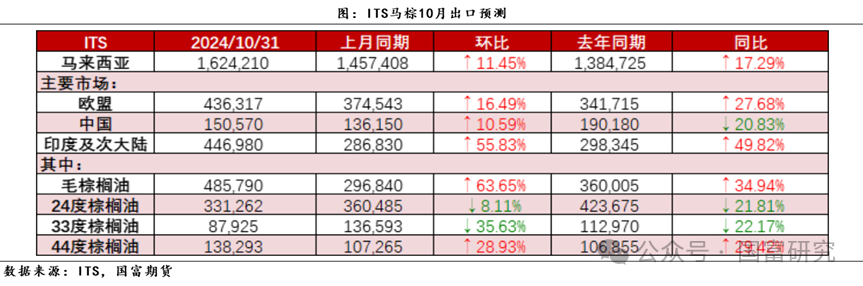

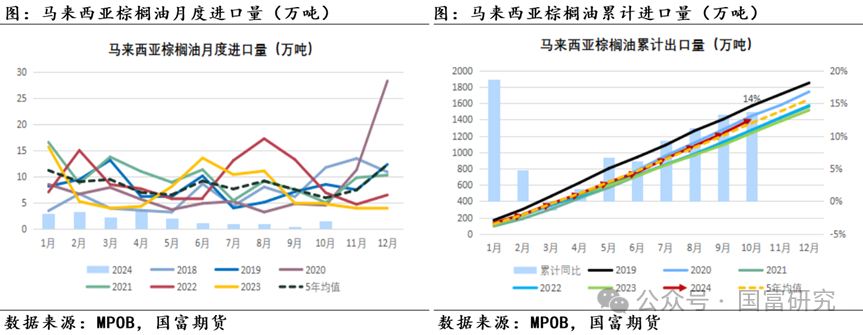

02 出口:性价比缺失下需求预计放缓 从单月来看,10月份马来棕榈油出口173万吨,环比增长11%,同比增长43%,大幅超出市场预期的160-163万吨。从累计出口来看,马棕1-10月累计出口1405万吨,同比增长14%。马棕10月出口环比改善,主要受印度节日备货需求支撑以及马印价差低位利于马棕出口影响。不过随着印度节后需求预计回落以及棕榈油相对其他油脂的高溢价带来的需求抑制,预计马棕后续出口支撑减弱。

分国别来看,马来对印度出口增长尤为明显。根据ITS的数据,马来西亚10月对印度出口环比增长56%,对欧盟和中国出口分别增长16%和11%。

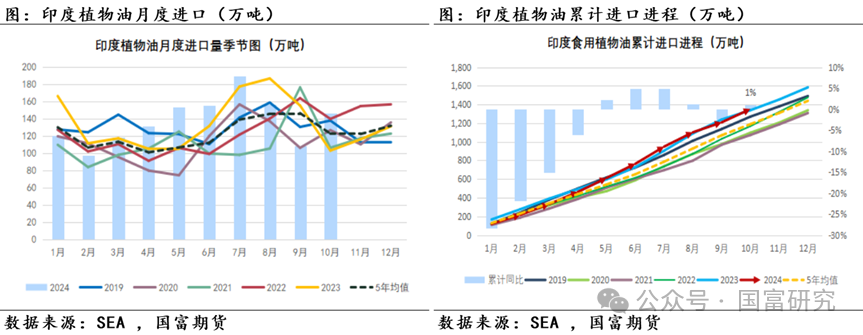

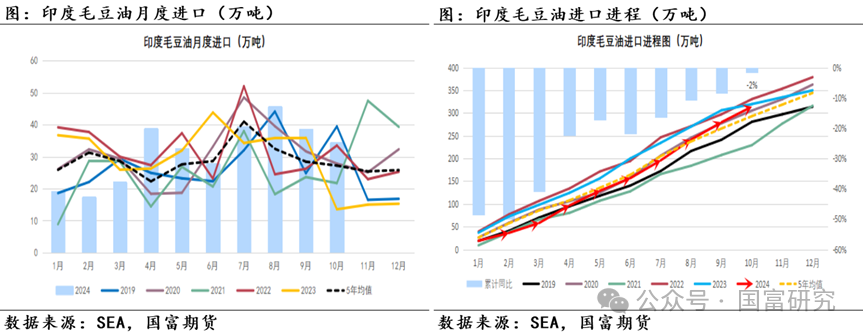

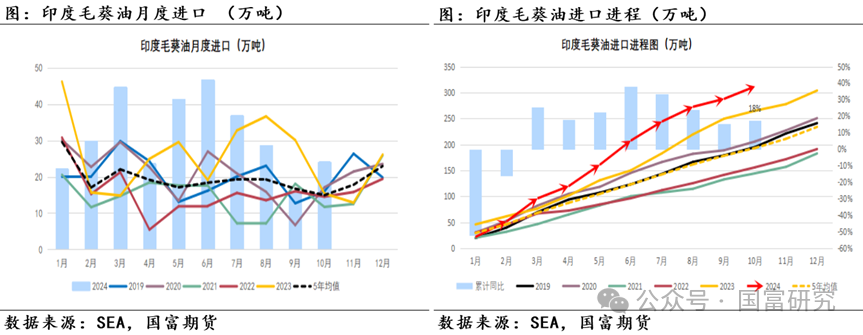

印度:节后需求预计回落 根据SEA数据,印度10月进口植物油总量为146万吨,环比增长34%,同比增长42%。印度10月植物油进口大增,主要因国内节日消费需求强劲。 从日历年度来看,2024年1-10月,印度植物油累计进口1351万吨,同比增长1%。从市场年度来看(11月到次年10月),印度23/24年度植物油进口量为1623万吨,较22/23年度的1671万吨下滑1%。印度23/24年度进口需求的下滑基本符合SEA此前的预测,主要原因在于印度国内油籽作物产量增加和油脂价格上涨抑制了普通民众的需求。以印度精炼棕榈油国内市场价格为例,从年初至今,其价格从80,000卢比/吨上涨至136,500卢比/吨,涨幅高达71%。此外,由于2024/25年度国内油籽产量预计增加350万吨,SEA预计印度2024/25年度植物油进口量将减少100万吨,印度的植物油进口需求预计下滑将对明年马棕出口构成挑战。

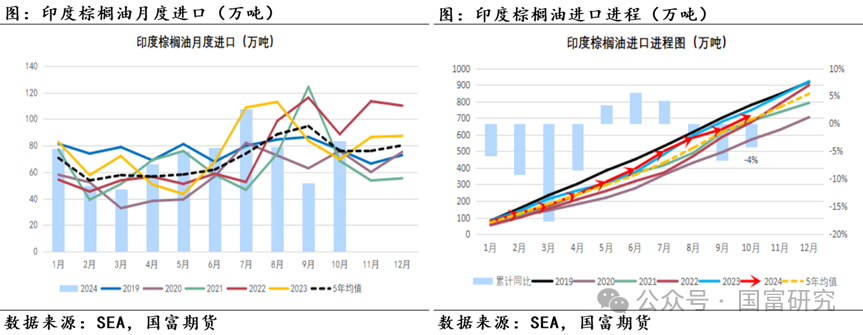

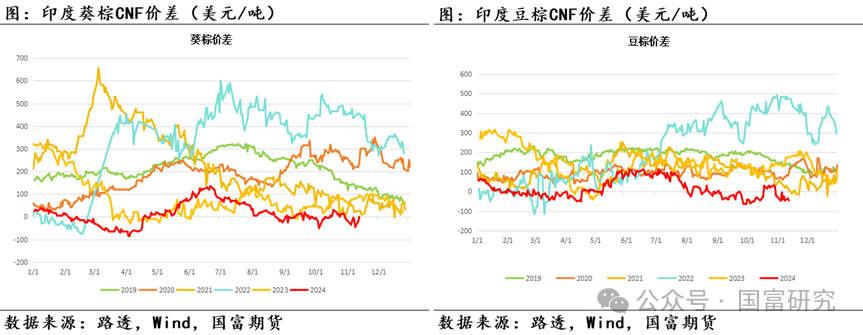

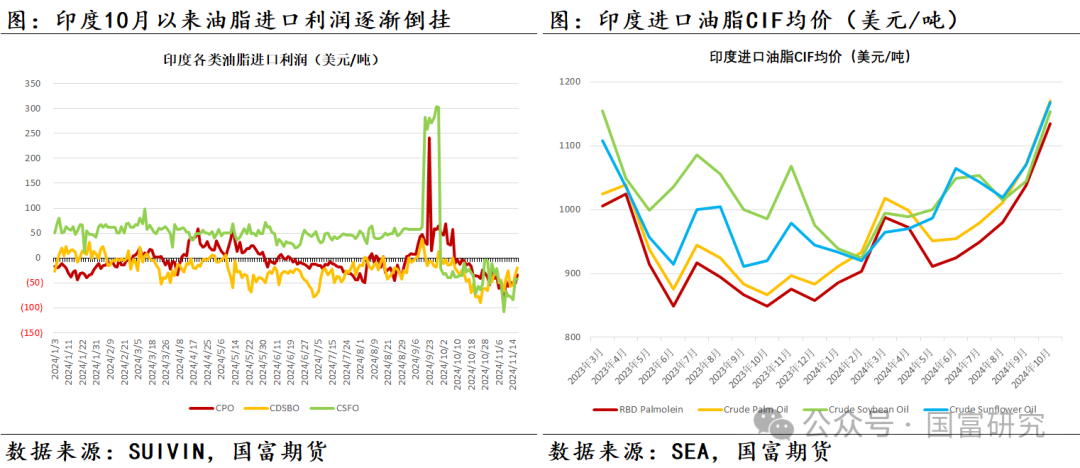

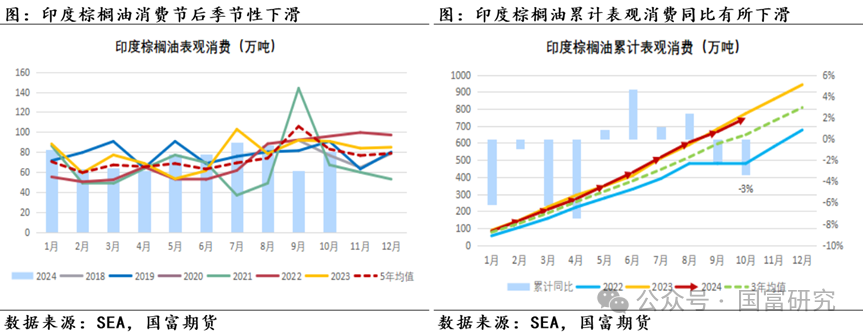

分油脂种类来看,印度10月进口棕榈油83万吨,环比增长61%,同比增长20%;印度10月进口豆油(7630, 36.00, 0.47%)34万吨,环比减少11%,同比增长153%;印度10月进口葵油24万吨,环比增长57%,同比增长56%。从累计同比来看,印度棕榈油累计进口同比减少4%;豆油累计进口同比减少2%,且降幅明显收窄,而葵油累计进口同比增长18%。印度进口油脂结构的变化,部分反映了棕榈油高价对于需求的抑制。随着近期油脂进口利润全面倒挂,印度节后需求或将出现明显回落,不过进口结构预计继续分化。其中,由于棕榈油相较于其他油脂的高溢价,印度后续进口棕榈油将从前期高点明显回落,11-12月月均进口棕榈油预计为60-65万吨;葵油方面,由于黑海葵籽减产以及近期葵油价格上涨明显,后续印度葵油进口也将出现下滑;对比之下,目前国际市场上豆油颇具性价比且供应相对充足,预计印度将进口更多豆油以替代棕榈油,预计11月豆油进口40万吨左右。

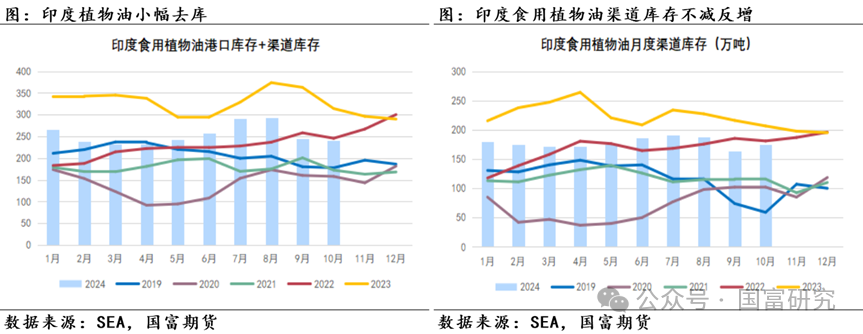

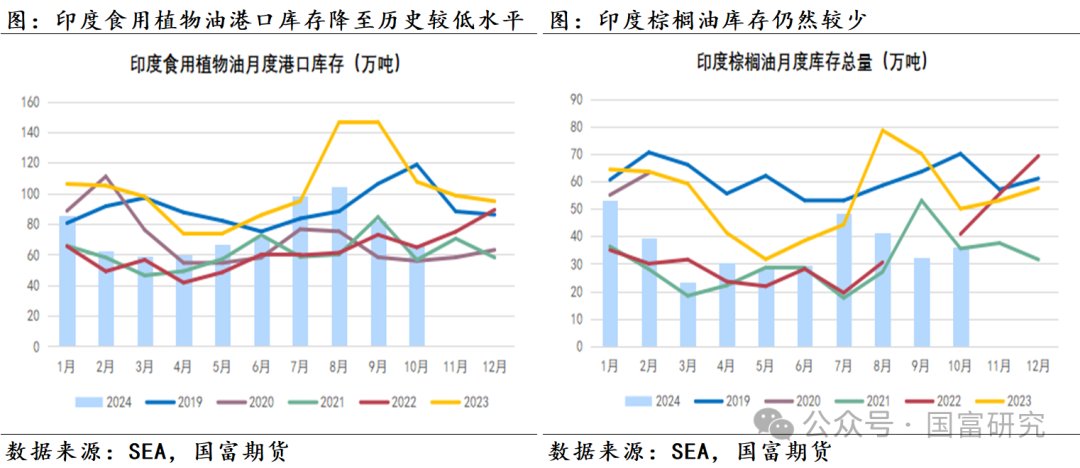

印度植物油港口库存降至低位,刚性补库需求仍在。截至2024年10月,印度植物油港口+渠道库存为241万吨,环比减少2%,同比减少23%。其中,植物油渠道库存环比增长7%至175万吨,港口库存环比减少20%至66万吨。从港口库存细分来看,10月棕榈油港口库存环比增长12%至36万吨,处于历史同期低位水平。从表观消费需求季节性规律来看,印度节后需求或迎来惯性回落,不过鉴于当前印度植物油库存较低,刚性补库需求仍存,但对棕榈油价格支撑相对减弱。

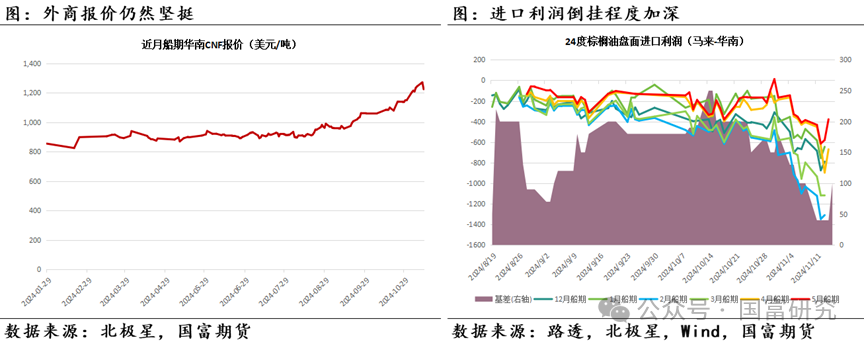

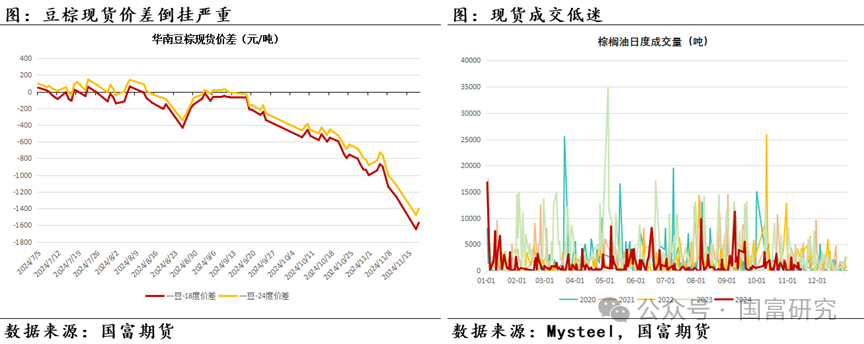

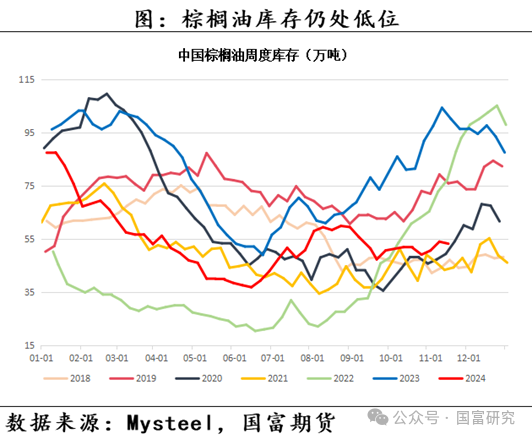

综合来看,受国内节日消费需求强劲影响,印度10月植物油进口环比大增。但是,随着近期印度油脂进口利润全面倒挂,加之印度节后需求季节性回落,印度需求对于榈油价格支撑或将减弱,不过库存低位下印度刚性补库需求仍存。 中国:进口利润倒挂加剧,买船偏少支撑价格 虽然受马棕11月前15日产量微增、出口因性价比缺失下滑、印尼B40政策备受质疑以及国内UCO取消退税引发市场对国内油脂需求担忧影响,棕榈油价格迎来一定回调,不过在产地季节性减产到来、出口税政策调整以及印尼B40带来的增量棕榈油需求预期支撑下,棕榈油价格仍有较强支撑。从印尼FFB价格不断上涨来看,印尼8-10月的棕榈油产量恢复并未给印尼带来显著卖压,这也给予了外商报价持续坚挺的底气,导致国内进口利润倒挂加深,买船窗口迟迟无法打开。据海关总署数据,10月中国进口棕榈油25万吨,同比下滑51.3%。虽然11-12月棕榈油到港预计增多,但12月以后至明年5月前月均买船仅有1-2条,尚不能完全覆盖国内刚需,加之国内豆棕价差倒挂,下游需求也较为清淡,供需双弱下国内棕榈油累库速度放缓,呈现紧平衡格局,对于棕榈油价格仍有较强支撑。

综合来看,受印度节日备货需求支撑以及马印价差低位利于马棕出口影响,马来10月出口环比大增。但是,由于印度需求节后预计回落以及棕榈油性价比缺失带来的需求抑制,马棕后续出口不容乐观。因此,预计11月马棕出口环比减少8-12%,中位数10%,即出口减少至156万吨。

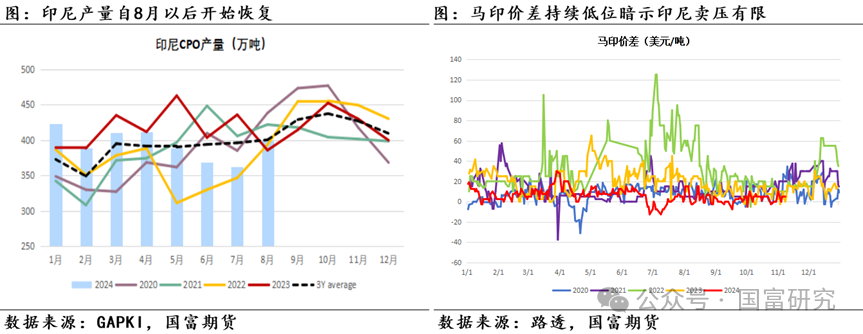

03 进口:马印价差低位下增量有限 马来10月进口棕榈油1.6万吨,环比增长198%,同比减少67%。2024年1-10月,马来累计进口棕榈油19万吨,同比减少63万吨,减幅76%。马来10月进口自6-9月的低位小幅回升,与印尼5-7月减产而8月以后产量恢复的节奏相符。但是,马印价差持续处于低位,暗示印尼即便产量有所恢复,其卖压也相当有限。因此,预计马来11月进口棕榈油2万吨,较10月增长22%。

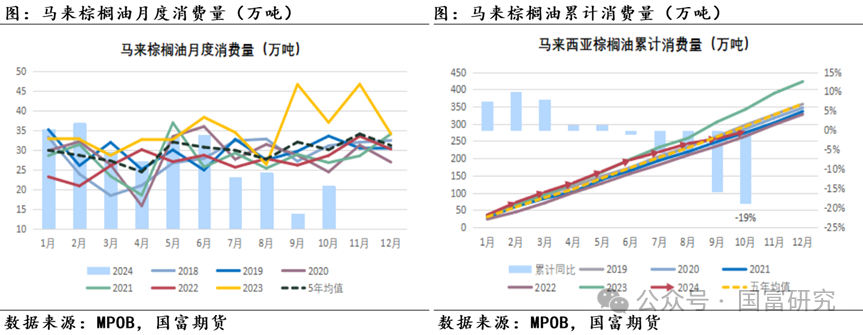

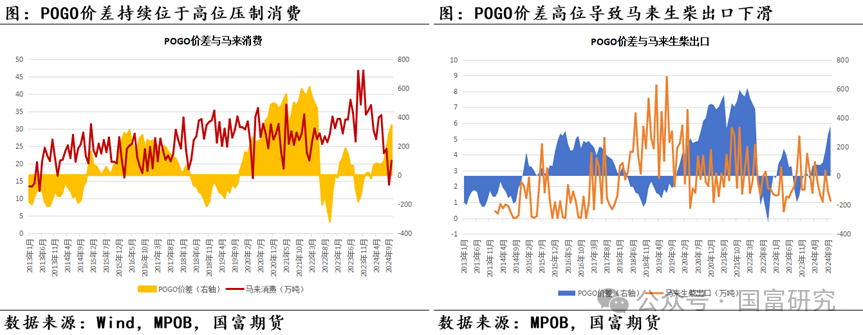

04 消费:POGO价差高位下消费依然低迷 从单月来看,马来10月棕榈油消费量为21万吨,环比增长50%,同比减少55%。2024年1-10月,马来累计国内棕榈油消费为278万吨,同比减少19%。马来10月消费虽然恢复,但仍低于30万吨的五年均值水平,主要因POGO价差持续走高压制国内消费。不过,马来历年11月国内消费大多实现环比增长,因此预计11月马来国内棕榈油消费增长至25万吨,仍低于五年均值水平。

展望未来,马棕提前进入减产季,季节性减产期供应趋紧支撑价格走强。需求端,棕榈油价格高企的不利影响正在逐步体现,一方面POGO价差走高导致马来国内棕榈油消费受到抑制,同时也令生柴面临高额补贴,导致印尼B40能否如期执行备受市场质疑,另一方面,国际豆棕、葵棕价差走缩导致主要买家如印度更多地采购豆油以替代棕榈油。综合来看,产地季节性减产季到来以及印尼B40带来的增量棕榈油消费预期仍给予棕榈油价格较强支撑,但需求端隐忧以及印尼B40能否如期执行或限制棕榈油价格涨幅。

(转自:国富研究) |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);