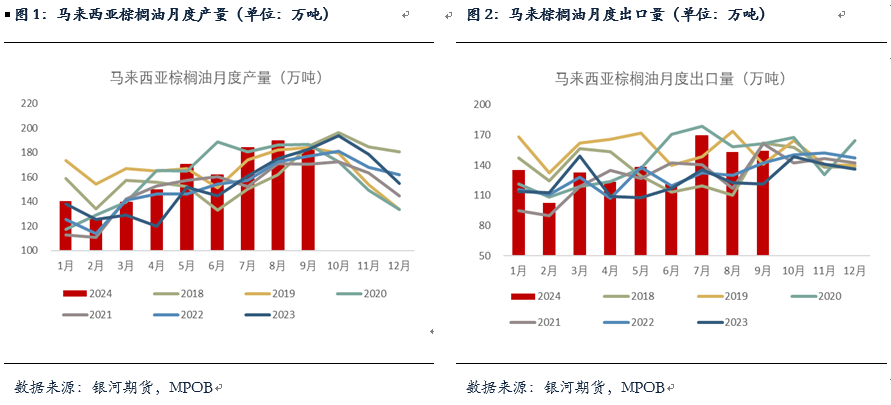

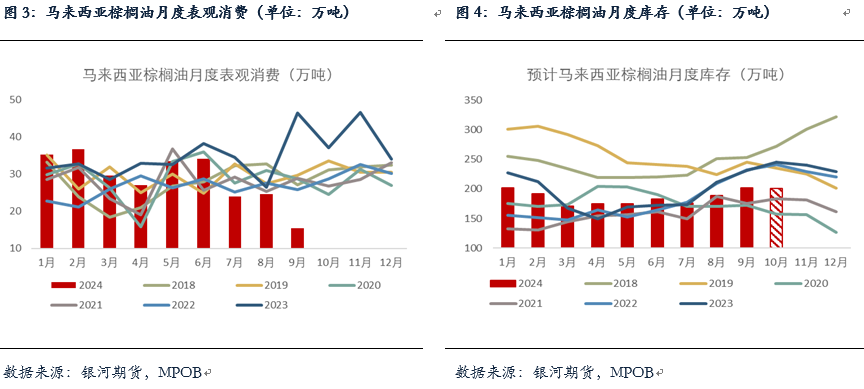

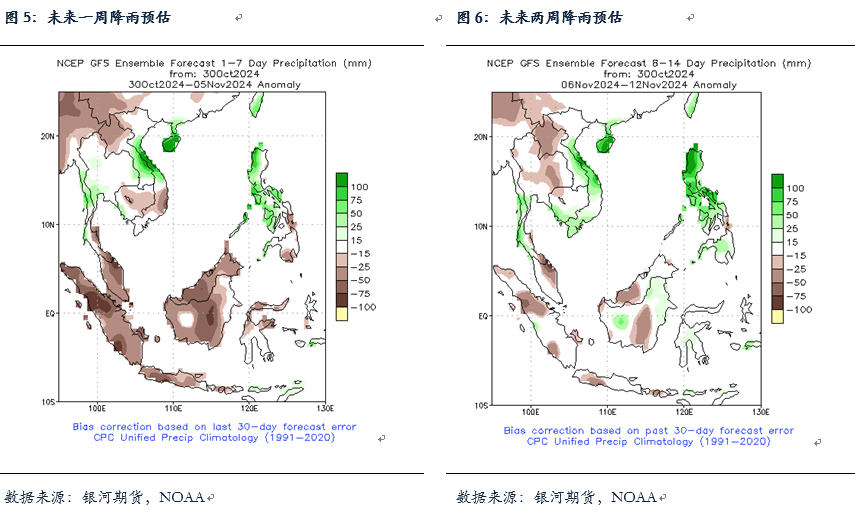

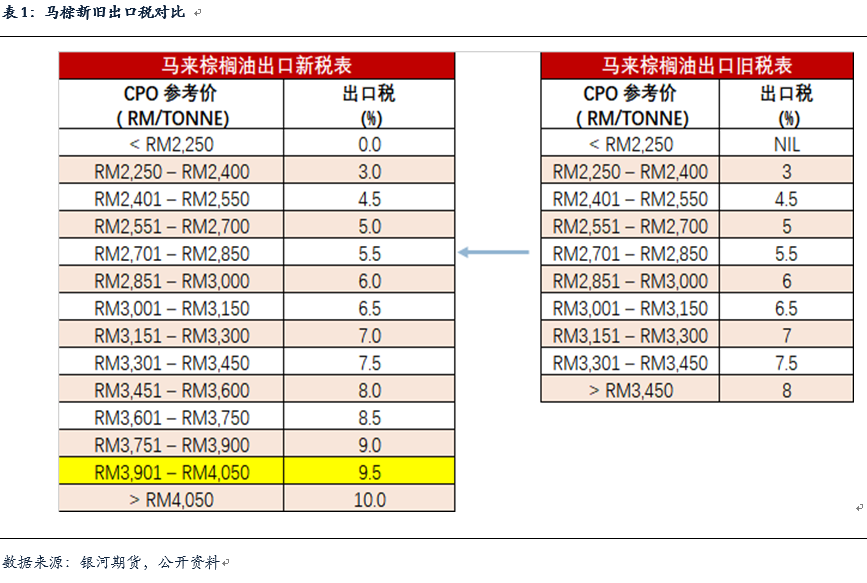

来源:银河农产品及衍生品 研究员:(刘倩楠) 期货从业证号:F3013727 投资咨询证号:Z0014425 第一部分 基本面情况 一、马来上调出口税,10月或小幅累库 马棕9月期末库存累库超预期至201万吨,环比增加6.93%,其中产量减3.8%至182万吨,减幅略超市场预期;出口小幅增加0.93%至154万吨,超市场预期的-2%;消费减幅大超预期仅有15万吨,处于历史同期低位。9月马棕出现旺季减产,出口仍具韧性,但消费表现不佳,使得库存累库超预期,不过仍处于5年均线下,马棕供应仍不宽松。 对于10月马棕产量及出口,MPOA和UOB对于10月前20日马棕产量的预估减幅较小,基本在1%附近,而SPP(7664, -18.00, -0.23%)OMA预计减幅在6%。按照降雨预估图来看,未来一周产地预计将出现明显的干旱,而高频数据预测的10月马棕产量减幅后期有望继续收窄,我们预计10月马棕产量或继续维持在180万吨附近。出口方面,ITS数据显示10月前25日马棕出口增10.8%至132万吨,较前20日的增8.7%增幅有所上涨,其中出口到欧盟和印度的棕榈(7878, 112.00, 1.44%)油增幅较为明显,尤其是印度,10月马棕出口仍然表现较好。整体上,我们预计10月马棕库存与9月相比变动不会很大,目前马棕虽处于最后一个增产月,但预计增产幅度较为有限。 另外,马来将从11月起修改CPO出口关税税率,按照新税率,马棕出口税将从原来的8%上调到9.5%,出口税的增加一定程度上增加了棕榈油的成本,同时对CPO的出口产生不利影响。马来还将上调棕榈油暴利税起征点,其中马来半岛从此前的3000令吉/吨上调到3150令吉/吨,东马从3500上调到3650令吉/吨,税率维持3%不变,暴利税起征点的上调对于马来国内生产商的毛利润率将有所增加,按照海外机构预计,毛利润率或将增加20令吉/吨。

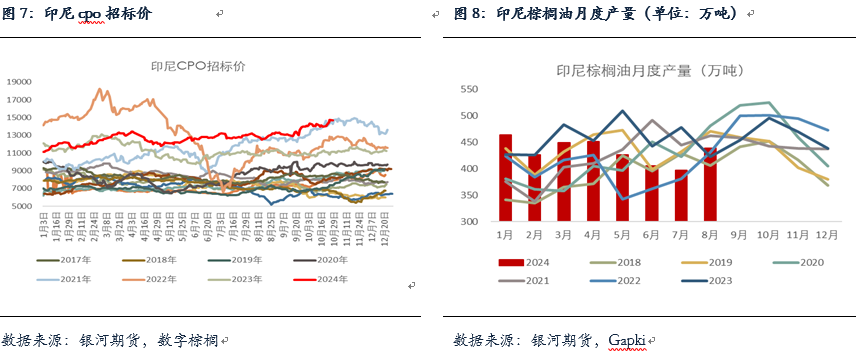

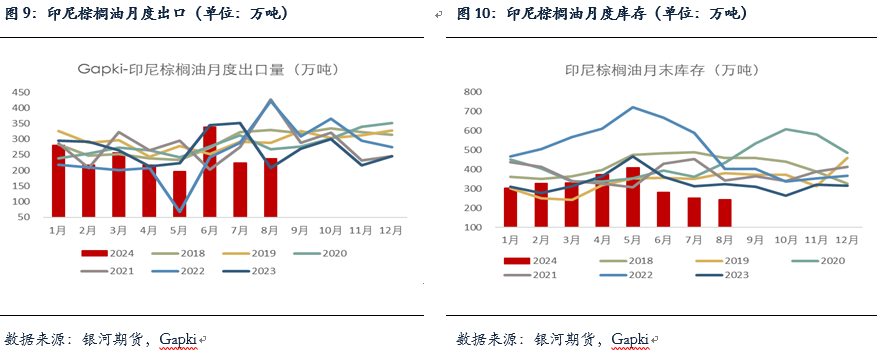

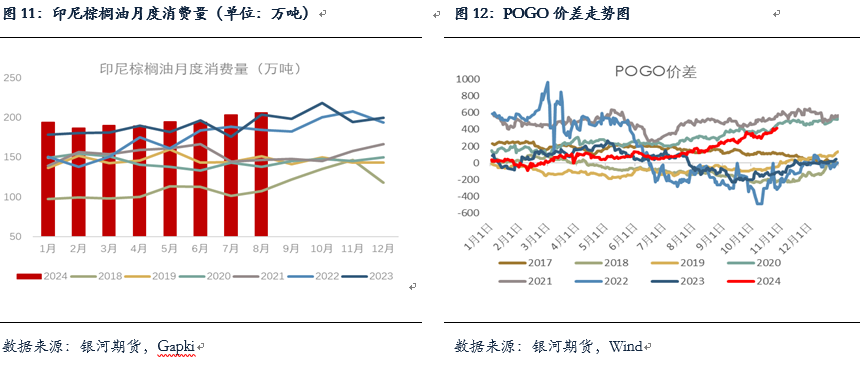

二、 印尼产量恢复明显,国内消费仍然较好 印尼方面,GAPKI数据显示印棕8月产量恢复较为明显,从7月的396万吨增到438万吨,出口有所增加但仍保持低位,从7月的224万吨升至238万吨,国内消费量从7月的203万吨增至206万吨,由于国内消费较为强劲,月末库存继续去库至245万吨的低位。目前印尼果串价格以及CPO招标价仍维持上涨趋势,基本接近甚至超过21年同期的高价。 对于9月,ITS 数据显示9月印棕出口为179万吨,较8月的238万吨减少24.8%,9月印棕出口表现欠佳。近期印尼频繁提及明年实行B40甚至B50政策,若明年印尼实行B40政策,预计在生柴端带来的棕榈油消费增量将在150-220万吨,但若实行B50,印尼的产量和库存以及生柴基金等需要有较多的保障从而去推动B50的实施。目前POGO价差持续走高,截止10月30日已经涨至410美元附近。另外,11月印棕CPO参考价将上调至962美元附近,出口税将随之上调一档从74增至124美元。近期国际机构对于四季度发生拉尼娜现象的预估逐渐减弱,预计今冬可能不会出现拉尼娜,即使出现也是弱拉尼娜,对产地的影响也将较为有限。整体上,8-10月为产地增产旺季,印尼棕榈油产量或将明显增加,不过由于印尼国内消费较好等,印尼库存即使出现累库,供应仍将维持在5年均线下。

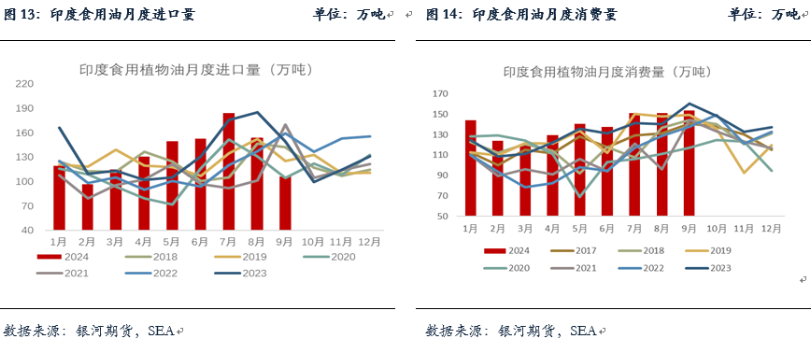

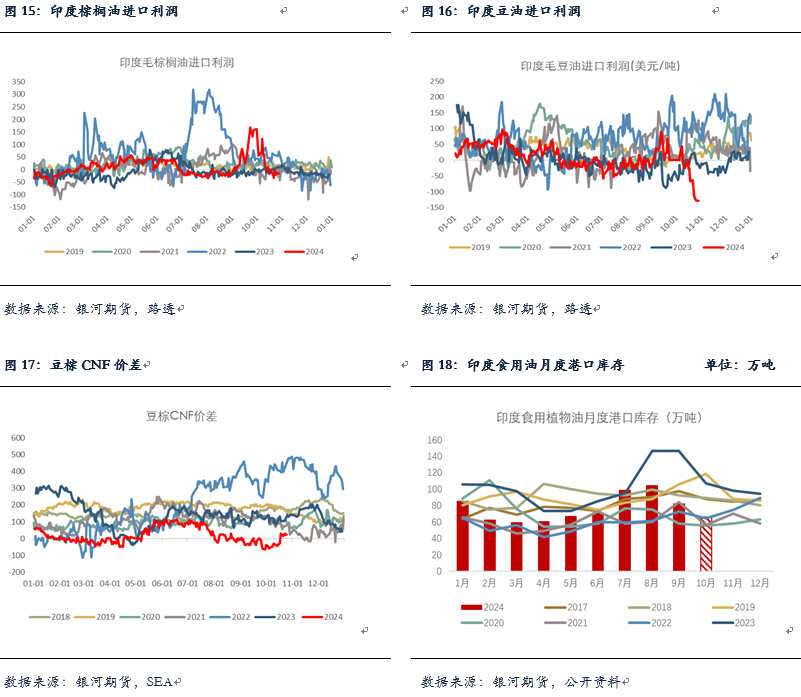

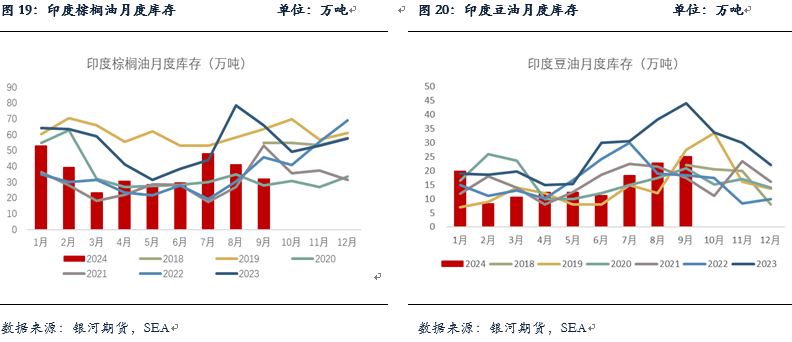

三、 印度进口利润恶化,棕榈油时有洗船 截至到9月,印度2023/24年度食用油进口量累计达到1454万吨,同比下降6%。9月印度食用油进口量大幅降至106万吨,处于历史同期低位,环比减幅在30.7%。其中棕榈油和葵油进口量下滑明显,分别至53万吨和15万吨,而豆油(7630, 36.00, 0.47%)由于性价比以及存在一定进口利润使得进口量虽有所下滑,但仍处历史同期高位,至38万吨。库存方面,9月印度港口库存降至82万吨,其中棕油继续去库至32万吨,豆油增至25万吨,葵油降至25万吨,目前葵油库存仍处历史同期偏高水平。 由于近期印度上调食用油进口税,而食用油国际价格也在快速上涨,使得印度在棕榈油以及豆油等食用油上的进口利润快速恶化。此前印度精炼商取消了10万吨10-12月交付的棕榈油采购订单,近期时常还存在洗船。10月底印度迎接排灯节假期,预计10月印度食用油进口量或将出现下降,与此同时港口库存将继续去库至历史同期偏低水平。 目前来看棕榈油报价仍然较为坚挺,CPO和RBD进口利润逐渐倒挂,国际豆油近期价格上涨明显,印度在豆油上进口利润恶化也非常明显,至此印度在豆棕葵油上均不存在进口利润。豆棕和葵棕价差虽仍处于历史同期低位,但近日出现小幅增加。后期印度或将在排灯节后进行适当补库,但高价格之下可能进口增幅也将较为有限。

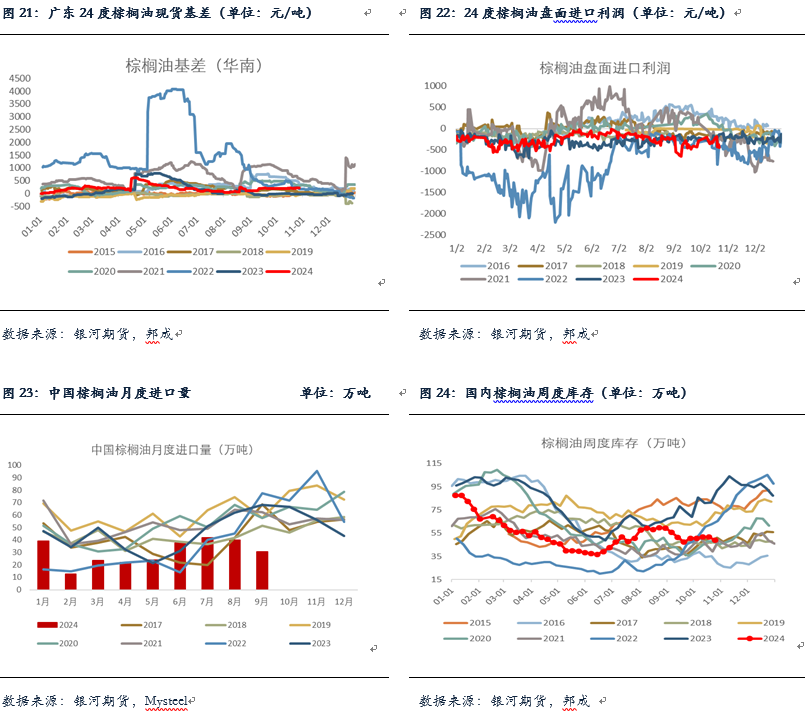

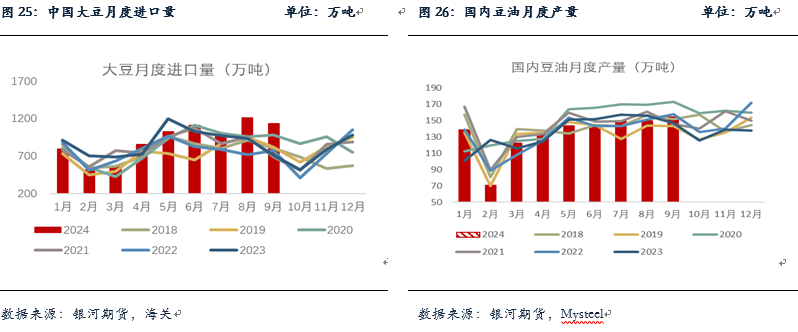

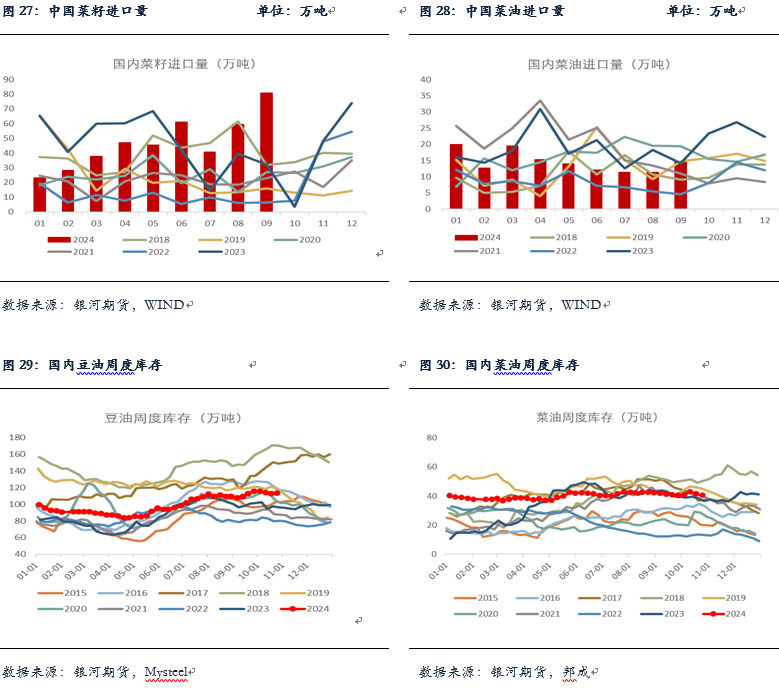

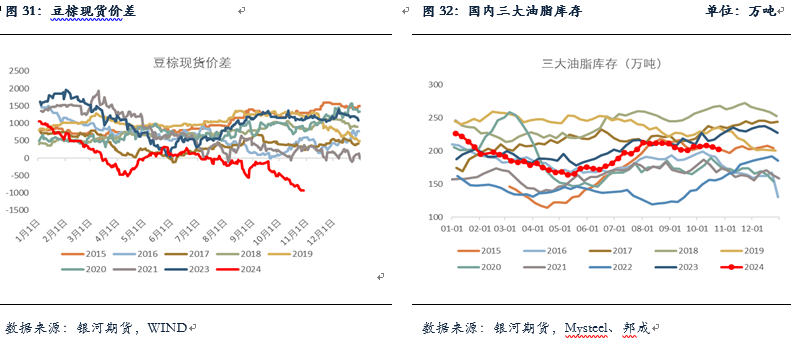

四、国内油脂去库偏慢,基差偏稳运行 棕油进口方面,9月棕榈油进口在30万吨,环比减少约10万吨(-24%),今年1-9月棕油累计进口仅有272万吨,同比减少32%,也略低于22年的同期,持续处于偏低水平。买船方面,目前产地报价仍然较为坚挺,近远月报价均在1000美元以上,棕榈油近月进口利润倒挂加深约在-600以上,10月以来国内存在零星近月买船,但整体买船仍偏少,且存在外商回补的情况。预计10、11月棕油到港月均在25万吨左右,其中11月比10月到港多。截至2024年10月25日(第43周),全国重点地区棕榈油商业库存49.01万吨,环比上周减少2.58万吨,减幅5.00%,高价之下棕榈油现货成交持续偏低,提货一般,基差稳中有降,华南基差报在01+150。豆棕现货价差方面,豆棕现货价差大幅走缩,目前已经缩至1000附近的低位,短期这一局面或难出现快速转变,需要豆油有新的驱动。目前国内外棕榈油维持供应不宽松的状态,且棕油即将进入减产季,棕榈油较强的基本面对盘面存在支撑,市场做多棕榈油的情绪较为浓重,回调幅度比较有限。另外地缘及宏观方面的反复也会对油脂盘面存在较大扰动,短期棕榈油或仍维持高位震荡的格局,但中期我们对棕榈油仍维持震荡偏强观点。 大豆(4521, -21.00, -0.46%)压榨方面,9月大豆压榨约在815万吨,今年 1-9月豆油累计压榨产量不及历史同期,约在1208万吨,低于5年和3年均值。大豆进口和买船方面,9月大豆进口在1137万吨,高基数下环比减少6%,但处于历史同期高位,10、11月大豆进口到港量预计分别为720万吨和800万吨左右,短期大豆供应充足。库存方面,截至2024年10月25日,全国重点地区豆油商业库存113.4万吨,环比上周增加0.40万吨,增幅0.35%,处于历史同期较为中性水平,预计后期豆油库存将维持在这一水平附近或略低。豆油基差稳中略增,华东基差报在01+180附近。目前大豆压榨持续处于历史同期偏高水平,豆油目前相较于菜油(8340, 2.00, 0.02%)和棕榈油的性价比凸显,现货成交较好,提货继续转好。整体上,目前国内豆油性价比较好,库存增速放缓,但豆油供应较为充足,基本面仍偏弱。近期国际豆油价格上涨明显,不过美豆美豆油盘面仍低位震荡当中,巴西迎来有利降雨,播种进度有所加快。预计短期豆油仍维持震荡略偏强走势。 菜籽(5208, 89.00, 1.74%)压榨方面,9月菜籽进口达到81万吨的高位,环比增加36%。今年1-9月菜油累计压榨产量达到160万吨,处于历史同期偏高,但仍低于去年同期。进口及买船方面,9月菜油进口14.6万吨,略高于8月,1-9月累计进口131万吨,亦低于去年同期。近期受中国对加菜籽进行反倾销审查,国内远月菜籽洗船较多,但近月菜籽预计到港在40-50万吨,菜油供应仍然充足。截至2024年10月25日,菜油库存40.55万吨,环比前一周减少1万吨,减幅2.4%,去库速度较慢,处于历史同期较为偏高水平。菜油基差维持低位震荡,广西三菜基差报至01-130。从基本面上看,国内菜油供应充足,需求一般,基本面较为偏弱,但由于反倾销事件的存在使得不确定性增加,对于菜油盘面形成一定的支撑,菜油短期上有压力下有支撑的格局延续,维持高位宽幅震荡。

第二部分 后市展望及策略推荐 近期地缘及宏观方面的反复对油脂盘面存在较大扰动,油脂整体维持高位震荡走势,其中棕榈油相对抗跌。从基本面上看,目前马棕处于最后一个增产月,预计马棕10月仍将继续小幅累库或持平,产地棕榈油报价仍然较为坚挺,后期棕榈油买船及到港较少,库存偏低或将持续。另外,国内豆油性价比显现,豆油现货成交有所增加,不过压榨量偏高使得豆油库存小幅累库。国内菜油供应仍然充足,但需关注中加关系的变化。整体上,油脂单边上的主思路仍是逢低做多为主。另外,还需关注11月美国大选等。 策略推荐: 1. 单边:短期油脂继续保持震荡上涨走势,但目前涨至压力位附近,上涨幅度不及此前,需警惕高位回落风险,同时回落幅度或将有限,可考虑油脂回落后适当逢低做多。 2. 套利:豆棕价差在没有明显转向驱动下暂时难出现逆转,谨慎抄底做扩;P1-5可考虑上涨后的反套机会。 3. 期权:观望(以上观点仅供参考,不作为入市依据) |

|

|  |

|

微信:

微信: QQ:

QQ: