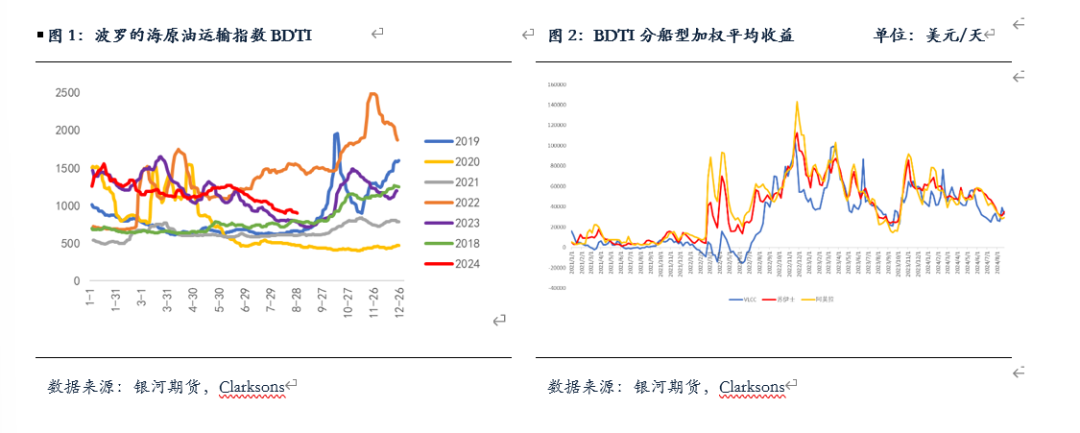

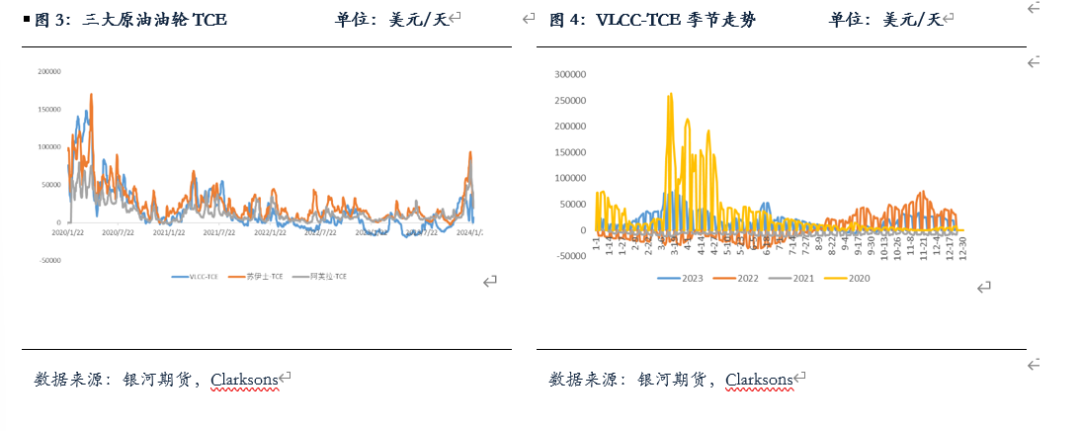

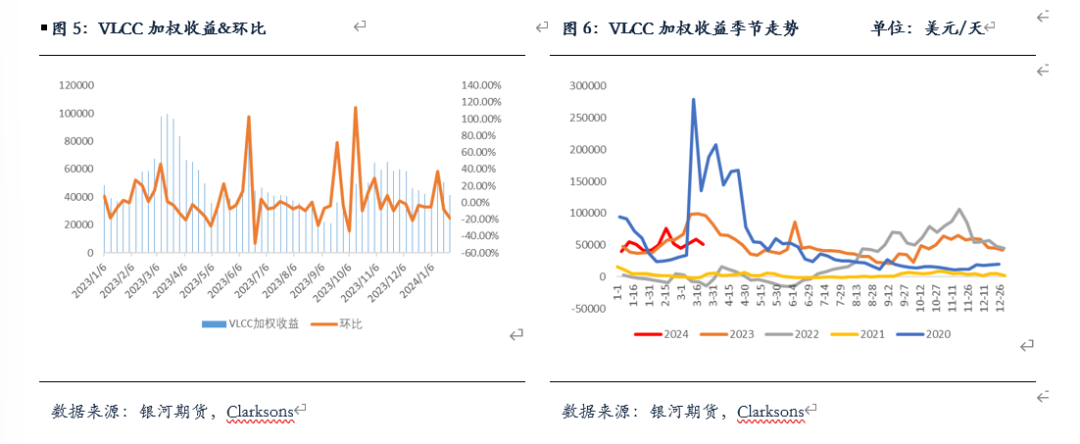

来源:银河农产品及衍生品 研究员:(黄莹) 期货从业证号:F0311919 投资咨询证号:Z0018607 第一部分 前言概要 运价回顾: 原油(607, -8.60, -1.40%)油轮9月维持震荡走势,价格中枢较8月有所下移,不过仍处于历史同期相对高位水平。截至9月24日,波罗的海原油运价指数本月均值为880.59,环比下跌4.93%,同比去年上涨18.79%。截至9月24日,VLCC、苏伊士船型和阿芙拉船型9月长期加权日度平均收益分别为35763、35364和25476美元/天,环比+15.02%、+7.40%和-16.59%。 运价展望: 从原油海运供需的角度来看,8月份炼油利润率仍维持偏低水平,受中国炼油厂开机率缓慢的影响,预计原油需求亦有所减弱。关注后续中国炼油厂陆续开机后,原油需求是否会有所回暖。 从运价的角度来看,目前BDTI维持震荡偏弱走势,后续还需关注出货节奏。考虑到亚太地区炼厂集中检修已处于尾声,不过考虑到边际改善仍处于偏弱水平,预计运价维持震荡走势。 第二部分 基本面情况 一、 原油油轮运价 原油油轮9月维持震荡走势,价格中枢较8月有所下移,不过仍处于历史同期相对高位水平。截至9月24日,波罗的海原油运价指数本月均值为880.59,环比下跌4.93%,同比去年上涨18.79%。截至9月24日,VLCC、苏伊士船型和阿芙拉船型9月长期加权日度平均收益分别为35763、35364和25476美元/天,环比+15.02%、+7.40%和-16.59%。 具体来看,9月份运价中枢环比下降主要是受到中小船型运价受货量下降而下调所致,VLCC船型运价表现相对稳定。中小船型运价跟随大西洋货量释放节奏,本月运价相对较弱,拖累BDTI。除此以外, VLCC市场需求有所回暖、运价受到下游需求提振的影响而有所企稳,整体运价表现强于中小船型。

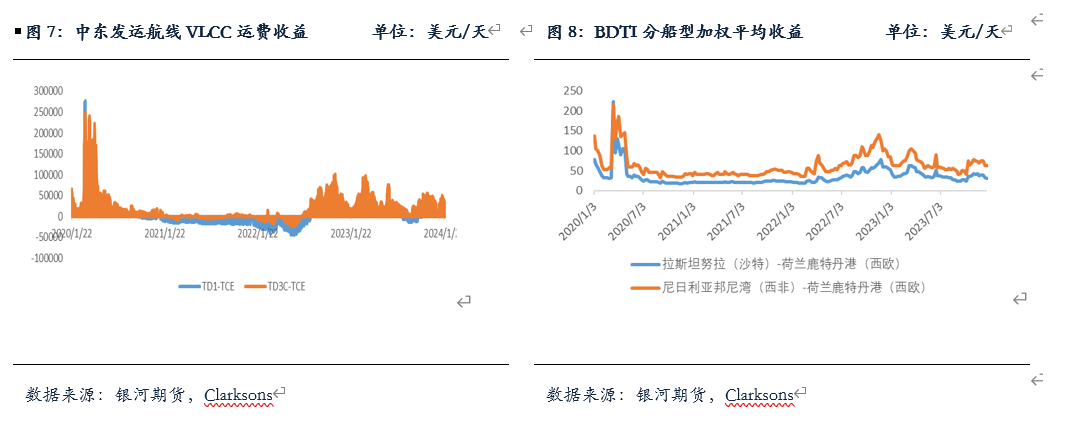

VLCC船型运价整体呈现震荡上行走势,油价下挫后需求有所回升,中国炼厂开工率有所增加对需求有提振作用,不过整体仍维持偏弱结构,运价上行速率有限。中国炼油厂开工率低于往年同期水平,炼油加工量正逐渐增加,需求的恢复带动VLCC运价较月初有所回升。从中国进口航线来看,截至9月24日,中东-中国TD3C-TCE月均运价为30528美元/天,环比+7.44%;美湾-中国TD22-TCE月均运价为33899美元/天,环比+9.25%;西非-中国TD15月均WS为41,环比-26.35%。从欧洲进口航线来看,截至9月24日,沙特拉斯塔努拉港-欧洲鹿特丹港月均WS为33,环比-1%;西非邦尼港-欧洲鹿特丹港月均WS为57.5,环比-4.56%。 整体来看,油价下挫后需求有所回升,中国炼厂开工率有所增加对需求有提振作用,不过整体仍维持偏弱结构,运价上行速率有限, VLCC市场整体呈现偏弱走势,后续还需要关注需求国采购节奏以及中东出口货盘对VLCC市场的影响。

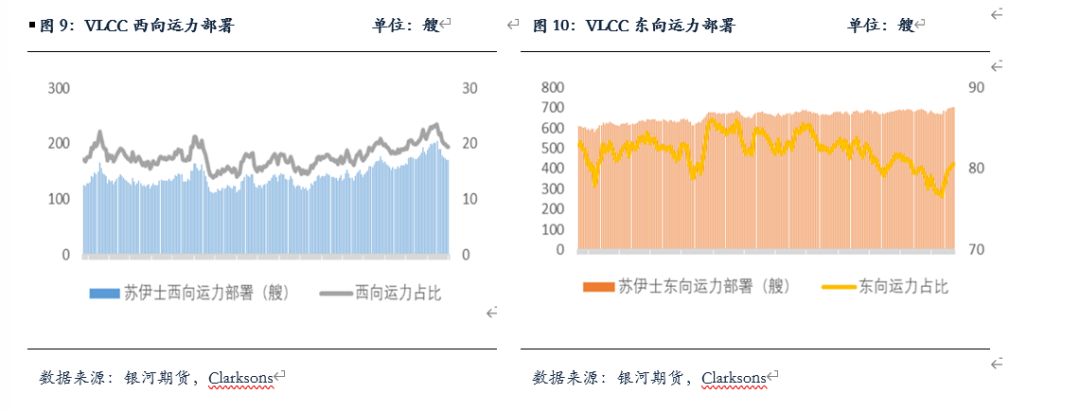

从运力结构来看,VLCC东西运力一直处于分布不均的状态,东向运力一直远超西向运力。2024年9月西向运力部署均值达到173艘,东向运力部署均值达到713艘,该现象较4、5月正在缓慢加剧,二季度开始西部运力占比维持下跌走势。

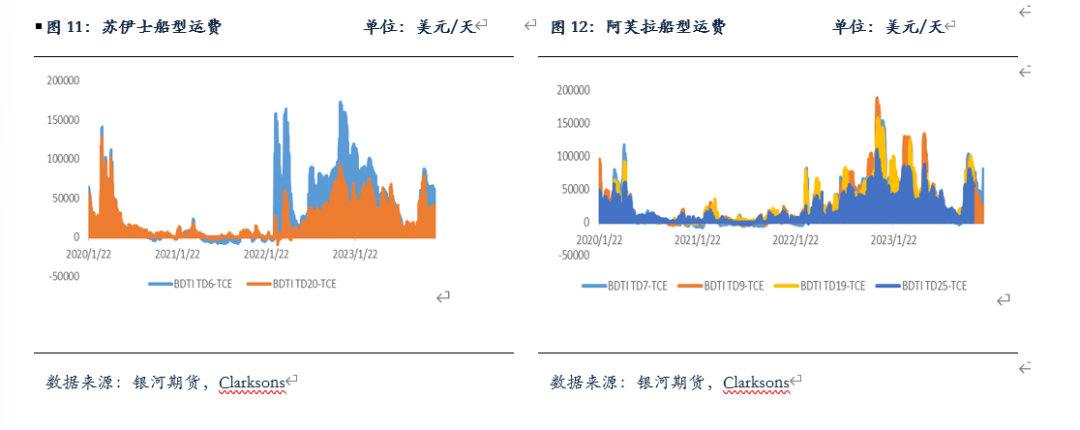

就中小型原油油轮而言,运价维持震荡偏弱走势,运价中枢环比下降,阿芙拉船型运价降幅显著大于苏伊士船型,长周期加权平均收益环比跌幅幅度亦大于苏伊士船型。截至9月24日,9月苏伊士长周期加权平均收益为35364美元/天,环比下降7.40%;9月阿芙拉长周期加权平均收益为25476美元/天,环比下降16.59%。从TCE角度来看,苏伊士-TCE 9月均值为17716美元/天,环比-28%;阿芙拉-TCE月均值为16183美元/天,环比-39%。 中小型原油油轮船只较为充足,导致运价易受到需求端影响。分航线来看,截至9月23日,TD6-TCE(俄罗斯-意大利)9月均价为21740美元/天,环比-12.84%;TD20-TCE(西非-英国大陆)9月均价为26980美元/天,环比+10.56%。TD9-TCE(加勒比海-美湾)8月均价为11232美元/天,环比-29.76%。

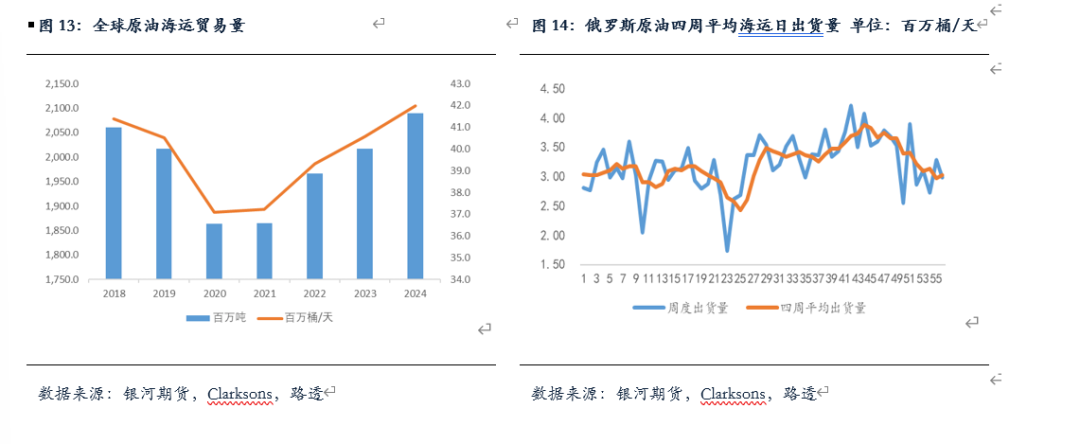

二、全球原油海运贸易 2024年8月海运贸易量相对平稳,中东、美湾维持低出口,俄罗斯原油出口从低位水平有所回升。根据Clarksons统计的全球海运贸易量指数,历史上每年7-9月均为油运旺季,而今年贸易量相对偏弱。 出口方面,中东维持偏低出口水平,其中沙特受到减产以及本国燃料需求增加的影响、出口量有所减弱。8月原油出口量563万桶/天,环比回落4%。美湾地区受亚欧需求减弱的影响、原油出口处于低位水平,8月出口量为367.6万桶/天,年内新低。反观俄罗斯原油出口,则有所回升,不过仍处于低位水平。 进口方面,中国原油进口需求疲软,主要是受到炼厂加工利润大幅缩水和成品油消费减弱的影响。中国8月份进口4910万吨原油,环比+16%,同比-7%。印度原油量也有所下降,主要是受到俄油价格优势减弱以及印度本国三季度集中维修的影响,印度全国整体原油需求有所下调。

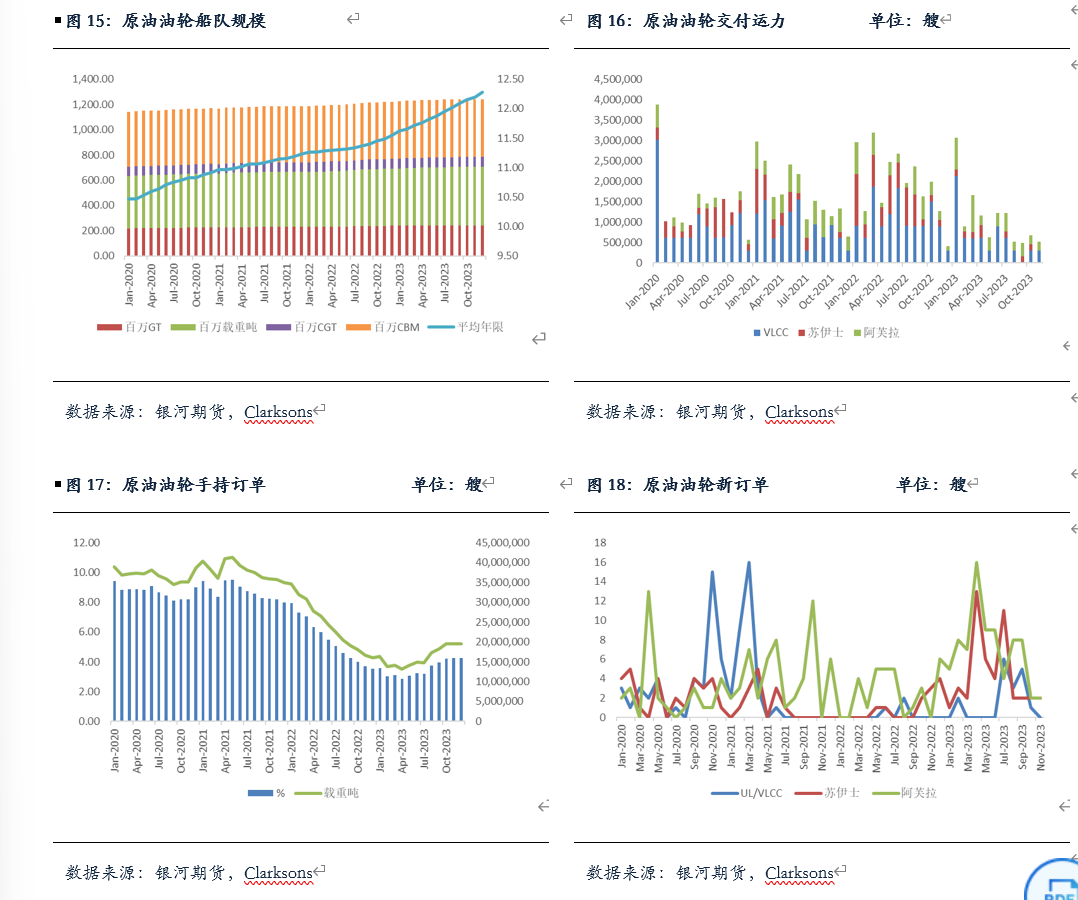

三、原油油轮运力供给 原油油轮今年净运力同比增加,2024年船队预计低速增长。8月份原油油轮交付量低,交付2艘新船(2艘累计15万载重吨的苏伊士船);运力拆解1艘阿芙拉船。截至8月份,原油轮订单仅相当于船队运力的9%,处于同比偏低水平。根据手持订单交付计划,截至9月中旬,2024年剩余时间计划交付15艘船。由于造船产能多数被集装箱/LNG船订单占用,未来VLCC新增运力有限。

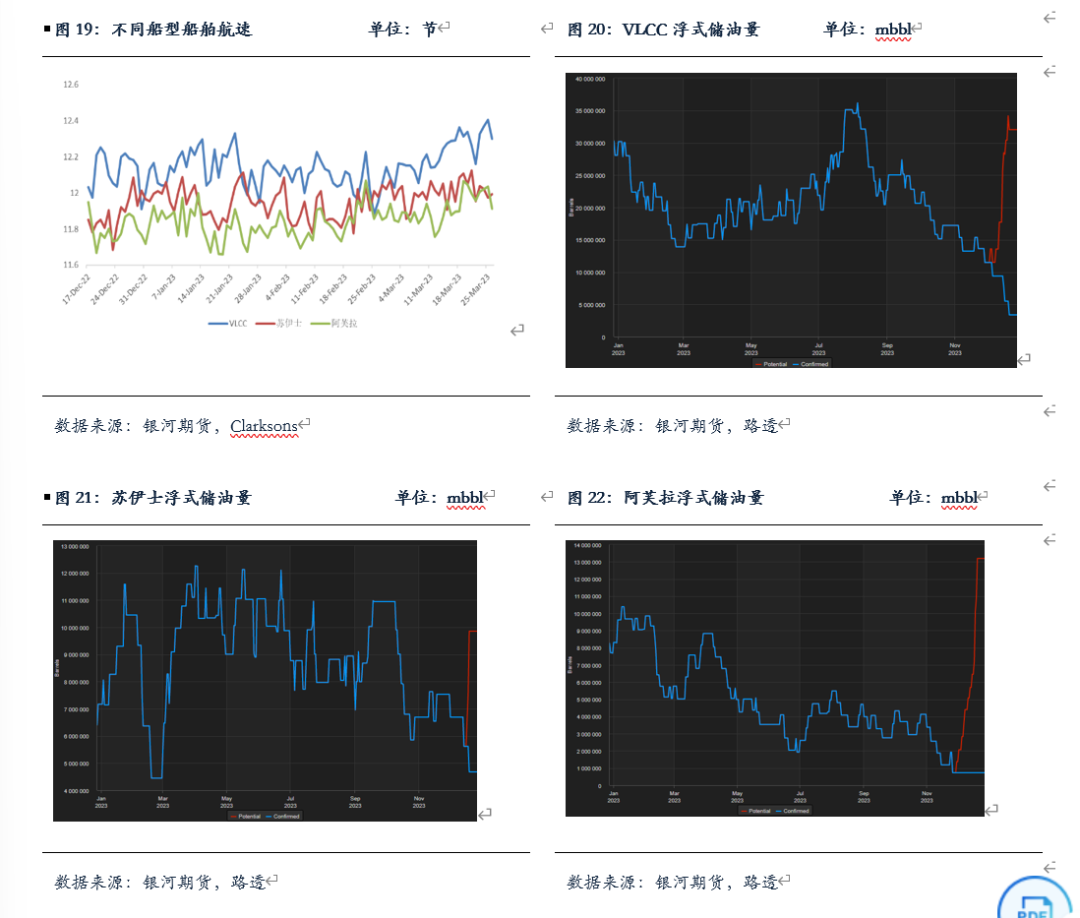

VLCC浮式储油运力近期虽然有回暖迹象,不过整体仍处于偏低水平。截至目前,全球共有38艘VLCC原油油轮用作储油,超1182万载重吨。此外,苏伊士船型和阿芙拉船型的储油运力均较去年同期有所回落。受到油价上涨的影响、储油库存持续回落,受此影响,浮式储油运力下行趋势明显,若油价有所下行,那么浮式储油运力或将再度增加。 VLCC船型航速环比持平。截止8月份VLCC平均航速为11.51节,环比7月份的11.51节基本持平。船只市场行情向好时,船舶周转速度逐渐提升,区域内运力供应相对紧张。

第三部分 行情分析与展望 从原油海运供需的角度来看,8月份炼油利润率仍维持偏低水平,受中国炼油厂开机率缓慢的影响,预计原油需求亦有所减弱。关注后续中国炼油厂陆续开机后,原油需求是否会有所回暖。 从运价的角度来看,目前BDTI维持震荡偏弱走势,后续还需关注出货节奏。考虑到亚太地区炼厂集中检修已处于尾声,不过考虑到边际改善仍处于偏弱水平,预计运价维持震荡走势。 |

|

|  |

|