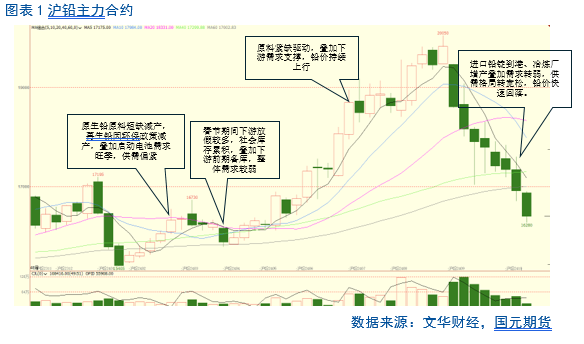

来源:国元期货研究 宏观:9月美联储降息50基点,短期利好有色金属版块,需关注年内后续议息会议及美国大选的结果。 原生铅:原生铅方面,预计10月铅精矿供应带动原生铅产量回升;11月矿端供应季节性下滑,但原生铅冶炼厂原料库存偏高背景下,矿端减产向下传导存在阻力,原生铅可能维持增产;进入12月,原生铅冶炼厂季节性检修增多,原生铅供应或有明显减量,但前期成品库存累积背景下,较难出现供应短缺。 再生铅:四季度废电瓶供应增加,价格回落,成本下移拓宽再生铅冶炼厂利润,再生铅有增产预期,考虑到国内10-11月铅锭增产,进口窗口或难再开启,预计四季度进口铅锭扰动较小。 需求:10-11月随着“以旧换新”政策利好,叠加内外比价修复后,铅蓄电池出口有所恢复,预计铅蓄电池企业开工回暖提振铅锭需求,进入12月后,海外圣诞节前备库叠加汽车蓄电池冬季替换需求较强,需求端支撑铅价。 库存:四季度需求回暖预期叠加进口窗口难再打开,预计库存难有明显变化,维持低位运行。 总结:9月进口铅锭及冶炼厂库存仍待消化,而终端需求延续旺季不旺,预计铅价震荡筑底。进入四季度铅价或开启宽幅震荡走势,10月随着原生铅冶炼厂逐渐复产,铅锭供应回升,但需求受政策提振边际回暖,考虑到9月供应减量后,冶炼厂库存去化,预计需求边际回暖支撑铅价震荡走强。11月随着铅价上行叠加废电瓶供应增加,再生铅冶炼厂复产增多,供应端增量致铅价承压。随后12月原生铅冶炼厂季节性减产,但需求预期走强,随着冶炼厂库存去化,铅价可能走出翘尾行情。 一、行情回顾 三季度沪铅(19885, 165.00, 0.84%)主力合约冲高回落。二季度下游需求淡季不淡主导下,冶炼厂原料短缺愈演愈烈,再生铅厂在原料价格高企压力下,6月下旬出现大规模减产;7月上旬进口粗铅到港对再生铅冶炼厂原料形成补充,但随着《公平竞争审查条例》实施临近,再生铅冶炼厂复产延期,铅锭供需紧张局面恶化,铅价一度冲破20000元/吨。随后,再生冶炼厂复产、国内新增矿山投产、铅锭进口到港增加叠加需求提前释放后转弱,铅锭供需偏紧格局彻底扭转,铅价持续下行,后美国宏观数据加重衰退预期,宏观与基本面共振,铅价加速下行至最低16280元/吨,较7月高点下跌18.8%。

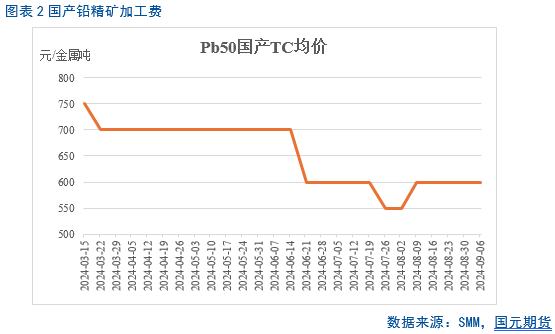

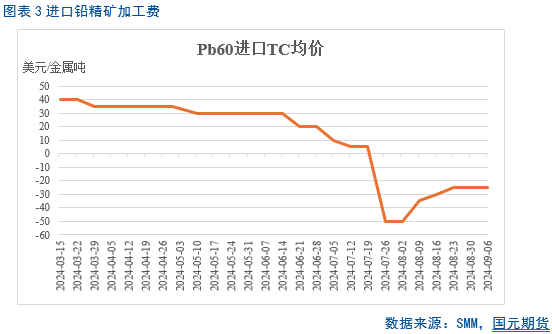

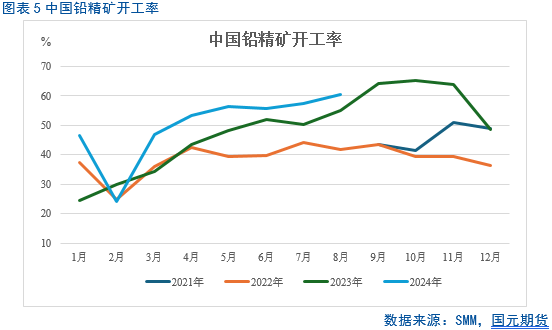

二、降息超出预期,大选又起波澜 8月美国新增非农就业14.2万人,前值从11.4万人下修至8.9万人,失业率从4.3%小幅下降1个百分点至4.2%。8月美国ISM制造业PMI为47.2,低于预期值47.5,连续5个月位于收缩区间。8月美国ADP新增就业9.9万人,远低于预期值14.5万人和前值12.2万人,触及三年半低点。8月31日美国当周首次申请失业救济人数为22.7万,不及预期值23万。8月23日Jackson Hole全球央行年会上,美联储主席鲍威尔明确释放降息信号。 前期铅基本面因素占据主导,近期随着基本面利空出尽,宏观对铅价影响显现。一方面,三季度美国制造业PMI持续处于收缩区间,就业数据不及预期,引发市场对美国经济衰退担忧,有色金属板块普遍承压,带动铅价下行。9月美联储降息50基点,超出市场预期,短期对有色金属版块形成利好,后续需关注11月和12月议息会议的结果。 另一方面,临近11月份美国大选,特朗普与哈里斯提出的政策差异较大,其中,特朗普-万斯的“弱美元”理念和华盛顿传统观点有较大分歧,市场当前猜测,“弱美元”可能会通过单边财货政策、签订额外协议以及资本流入税等措施实现,需进一步关注大选进程对有色板块的影响。此外,双方均未提出可行的债务削减计划,美国当前债务达到历史最高水平,随着2025年1月1日债务上限恢复临近,市场可能会对政府开支削减及违约风险进行交易。 三、原料供应分化,季节特征主导 3.1季节性减产将近,铅矿供应收缩 铅精矿进口较为稳定的背景下,四季度铅精矿供应受国内矿山生产节奏影响较大,进入10月后,预计国内矿山复产带动铅精矿整体供应增加,进入11月天气转冷,气温下降可能导致内蒙古、西藏和新疆等地矿山出现季节性减产,铅精矿供应收紧,但实际减产需密切关注当地气温变化;尽管矿山供应节奏变动较大,但考虑到10月原生铅冶炼厂逐渐复产,四季度铅矿供应维持紧平衡,加工费难有涨幅,或持稳调减。按照往年规律,12月下旬原生铅冶炼厂开始季节性检修,需求不佳或导致加工费年底略微调增。

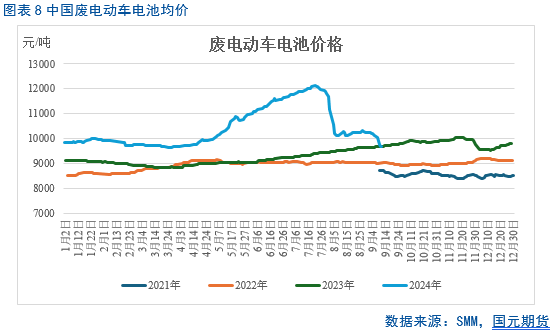

3.2报废率回升,供应增加 四季度电动自行车以旧换新政策效果逐渐显现,带动铅蓄电池报废率增加,叠加12月逐渐进入汽车蓄电池替换旺季,四季度废电瓶整体供应量或显著增加,预计废电瓶价格难维持高位,但无进口粗铅补充情况下,12月再生铅冶炼厂季节性备库将对废电瓶价格有所提振。

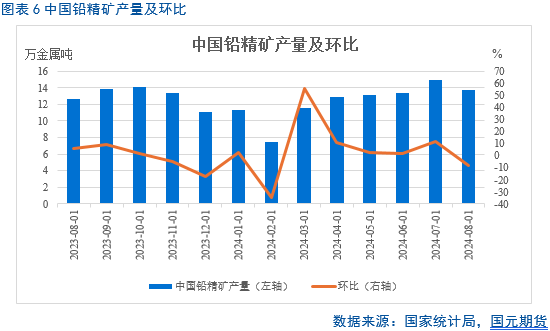

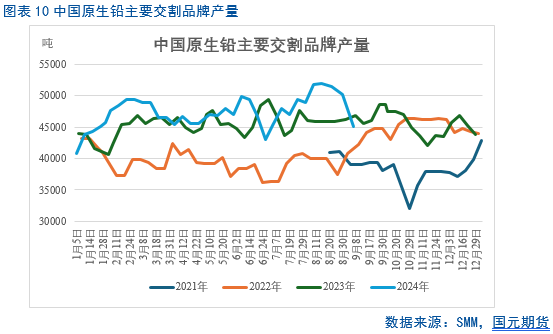

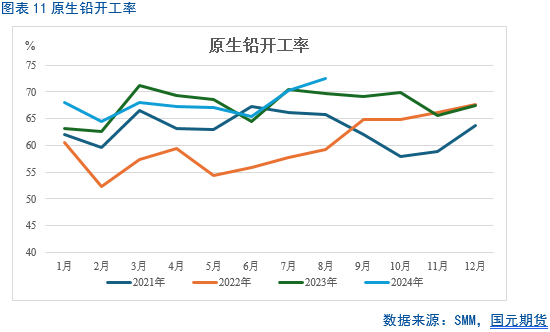

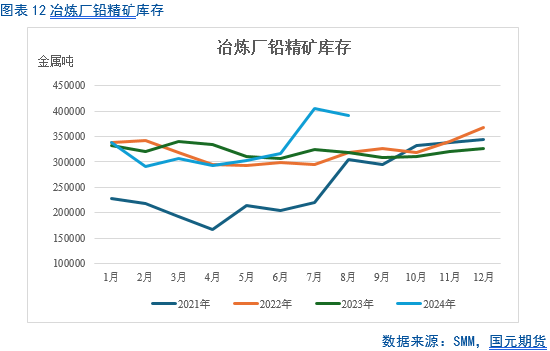

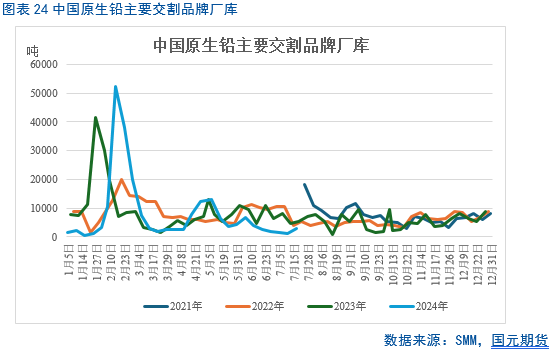

四、铅锭供应增加,进口扰动减弱 4.1 季节性主导,供应分化 10月铅精矿供应维持增势,冶炼厂复产较多,预计原生铅产量回升,冶炼厂原料库存及成品库存累积;11月矿端供应下滑,但原生铅冶炼厂原料库存偏高背景下,矿端减产向下传导存在阻力,原生铅可能维持增产;进入12月,原生铅冶炼厂季节性检修增多,原生铅供应或有明显减量,但前期成品库存累积背景下,原生铅供应或难出现短缺。

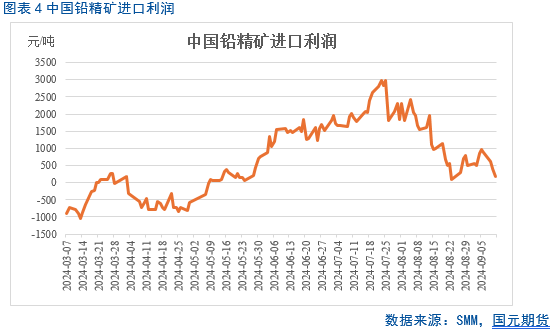

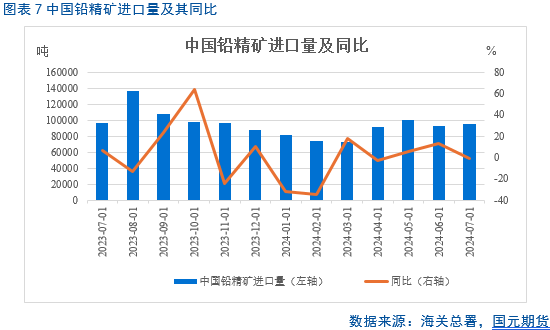

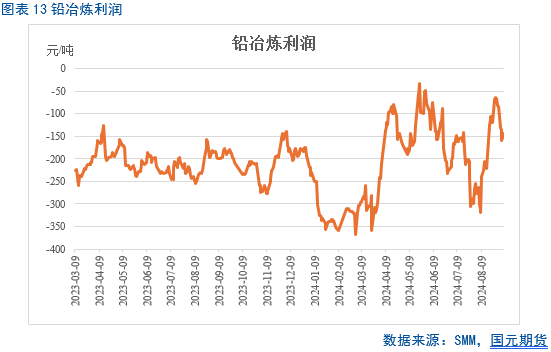

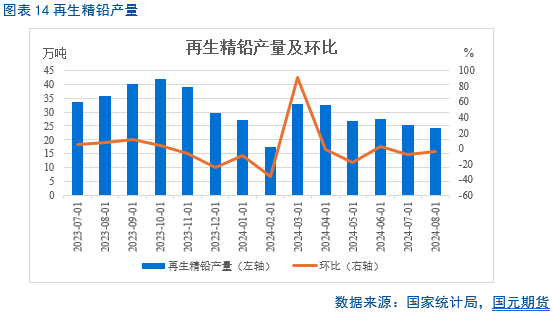

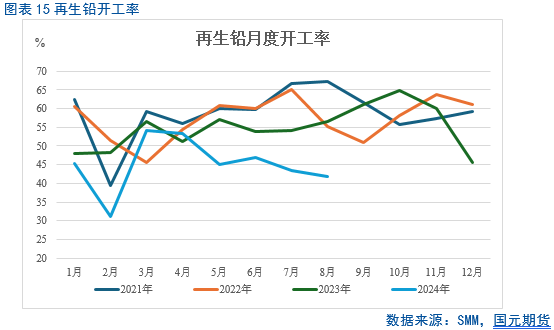

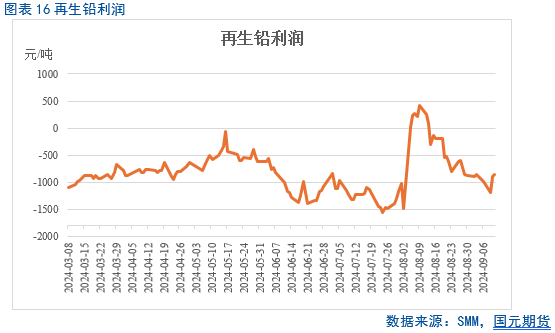

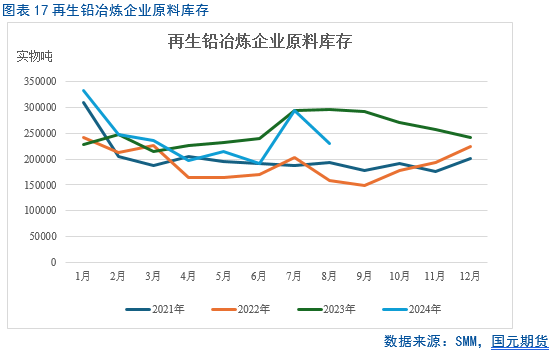

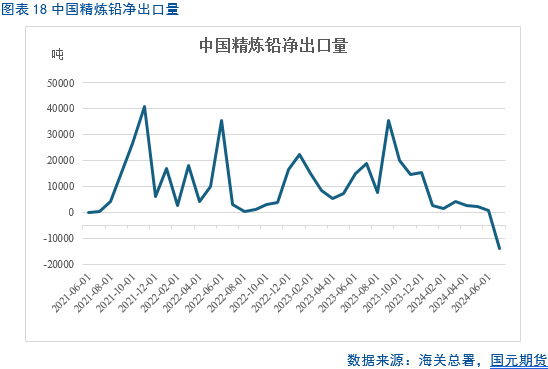

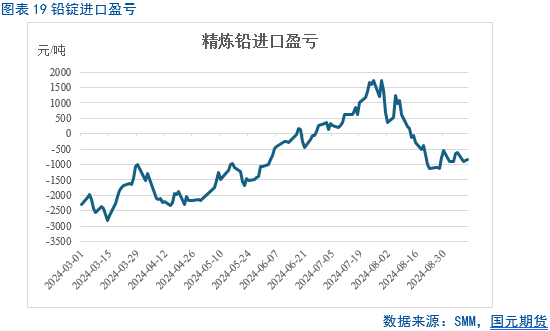

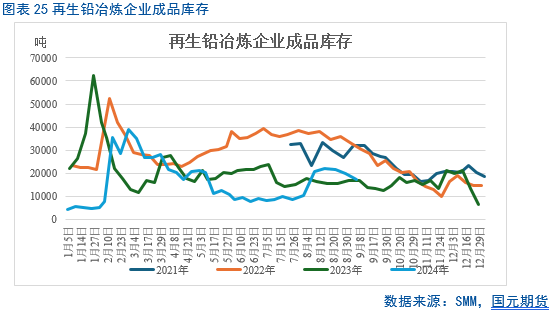

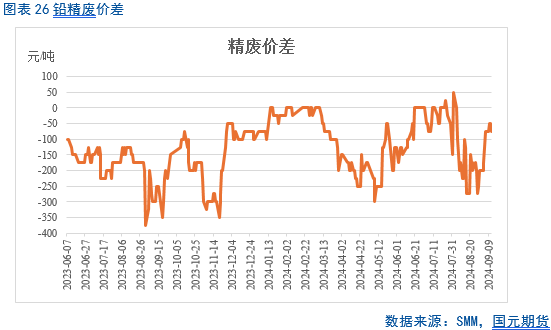

4.2 供应增加,进口扰动减弱 三季度再生铅整体供应收缩。7-8月再生精铅月均产量为24.94万吨,较二季度月均产量减14.09%,较去年三季度月均产量减31.74%;7-8月再生铅月均开工率为44.85%,较二季度月均开工率减1.46个百分点,较去年三季度月均开工率减16.05个百分点。 进口方面,随着进口利润扩大,铅锭进口量大幅增加,2024年7月份精铅进口量14248吨,铅合金进口量为17741吨。 综合来看,四季度废电瓶供应增加,价格回落,成本下移拓宽再生铅冶炼厂利润,再生铅有增产预期,考虑到国内10-11月铅锭增产,进口窗口或难再开启,预计四季度进口铅锭扰动较小。

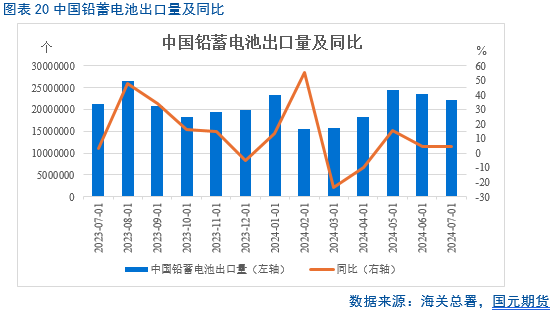

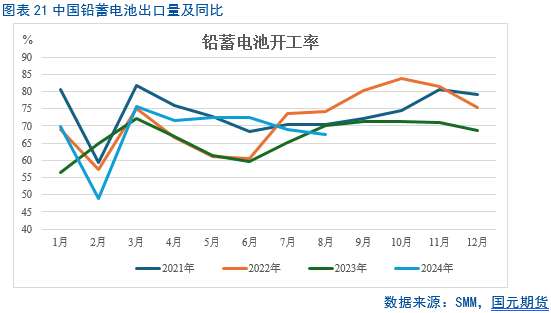

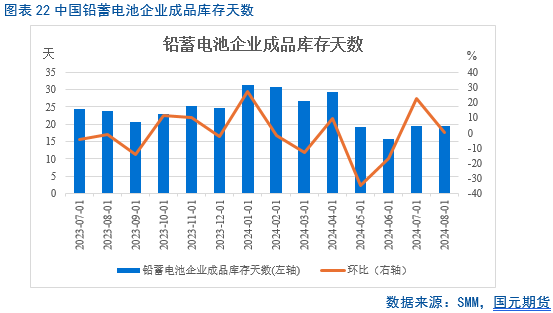

五、利好政策频出,需求稳步向好 三季度旺季预期落空,开工率高位回落。10-11月随着“以旧换新”政策利好,叠加内外比价修复后,铅蓄电池出口有所恢复,预计铅蓄电池企业开工回暖,补库意愿增加提振铅锭需求,进入12月后,海外圣诞节前备库叠加汽车蓄电池冬季替换需求较强,铅蓄电池开工率提升或带动铅蓄电池需求进一步回暖。但考虑到部分类型铅蓄电池类型海外需求粘性较差,叠加“海合会”反倾销调查结果不确定性,铅蓄电池出口恢复可能不及预期。

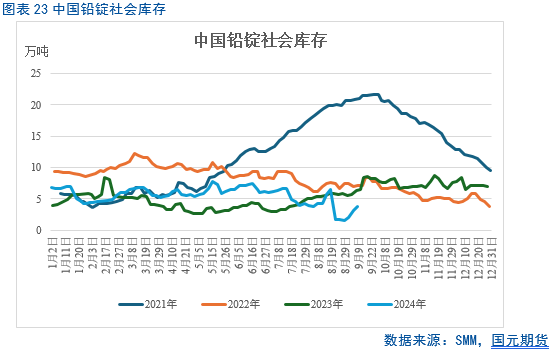

六、基本面偏强,库存低位运行 三季度铅锭社会库存整体低位运行,截至9月9日,SMM五地铅锭社会库存为3.87万吨,较二季度末减37.48%,较去年同期减39.06%;截至9月6日,上海期货交易所库存为3.05万吨,较二季度末减43.31%,较去年同期减49.16%。综合来看,预计库存维持低位运行。

七、后市展望 9月美联储降息50基点,短期利好有色金属版块,后续需关注年内议息会议及美国大选的结果。 原生铅方面,预计10月铅精矿供应带动原生铅产量回升,冶炼厂原料库存及成品库存累积;11月矿端供应季节性下滑,但原生铅冶炼厂原料库存偏高背景下,矿端减产向下传导存在阻力,原生铅可能维持增产;进入12月,原生铅冶炼厂季节性检修增多,原生铅供应或有明显减量,但前期成品库存累积背景下,原生铅供应或难出现短缺。 再生铅方面,四季度废电瓶供应增加,价格回落,成本下移拓宽再生铅冶炼厂利润,再生铅有增产预期,考虑到国内10-11月铅锭增产,进口窗口或难再开启,预计四季度进口铅锭扰动较小。 需求方面,10-11月随着“以旧换新”政策利好,叠加内外比价修复后,铅蓄电池出口有所恢复,预计铅蓄电池企业开工回暖,补库意愿增加提振铅锭需求,进入12月后,海外圣诞节前备库叠加汽车蓄电池冬季替换需求较强,需求端形成支撑。 库存方面,预计库存维持低位运行。 综合来看,9月进口铅锭及冶炼厂库存仍待消化,而终端需求延续旺季不旺,预计铅价震荡筑底。进入四季度铅价或开启宽幅震荡走势,10月随着原生铅冶炼厂逐渐复产,铅锭供应回升,但需求受政策提振边际回暖,考虑到9月供应减量后,冶炼厂库存去化,预计需求边际回暖支撑铅价震荡走强。11月随着铅价上行叠加废电瓶供应增加,再生冶炼厂复产增多,供应端增量致铅价承压。随后12月原生铅冶炼厂季节性减产,但需求预期走强,随着冶炼厂库存去化,铅价可能走出翘尾行情。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);