来源:国元期货研究 四季度,我们认为PTA(5834, -4.00, -0.07%) 供应环境依旧偏宽松,而下游及终端需求逐步进入到消费淡季,因此市场累库概率较大。鉴于原料端原油(607, -8.60, -1.40%)价格缺乏利好指引,而上游PX

供应仍然处于高位,因此,PTA市场缺乏反弹动能,盘面价格仍有向下的预期。不过需要关注出口市场的表现,若好于预期,或将制约价格下跌的空间。 一、行情回顾 2024年三季度PX主力合约和PTA主力合约价格分别下破前半年的震荡区,并走出了一波流程的下跌,主要是在原料端原油价格大幅回落的背景下,PX以及PTA基本面整体表现较弱,而下游需求一般,导致市场看空氛围明显,因此在三季度盘面走出了一波流畅的下跌趋势。临近国庆节前,外围市场不确定因素较多,因素盘面避险情绪增加,短期PX和PTA主力合约盘面价格呈现了止跌修复的局面,但是受制于基本面依旧偏空,节前反弹空间有限。

二、基本面分析 2.1 四季度油价对聚酯产业链支撑有限 2024年三季度尽管OPEC+推迟恢复增产至12月份,但是对全球原油供应利好效果有限。在美国及中东处于需求旺季尾声的背景下,欧佩克、美国能源信息署、国际能源信息署均下调2024年全球原油需求增速,国际油价大幅下探。9月中下旬,随着美联储降息及中东局势升温,国际油价触底回升,但受制于全球经济担忧,市场反弹空间有限。 四季度,全球已开启了降息潮,虽然理论上有利于推升国际石油价格,但当前全球经济的放缓,叠加市场对未来的前景担忧加剧,因此市场对于后市原油的前景并不太乐观。但是考虑到地缘政治等多个因素的影响,后期油价大概率维持宽幅震荡,对下游聚酯产业链的成本端支撑有限。

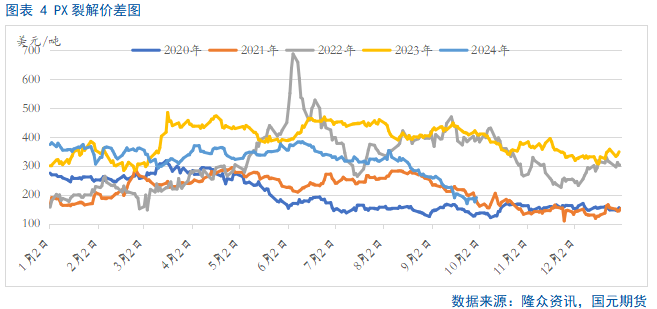

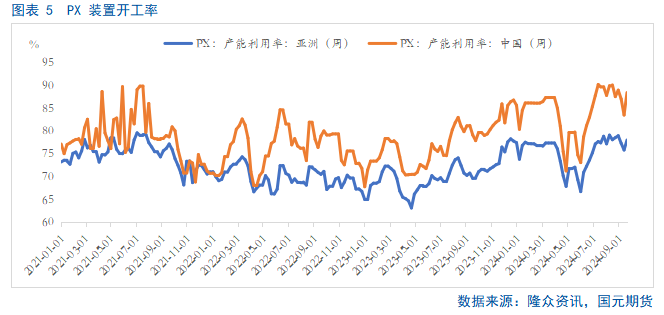

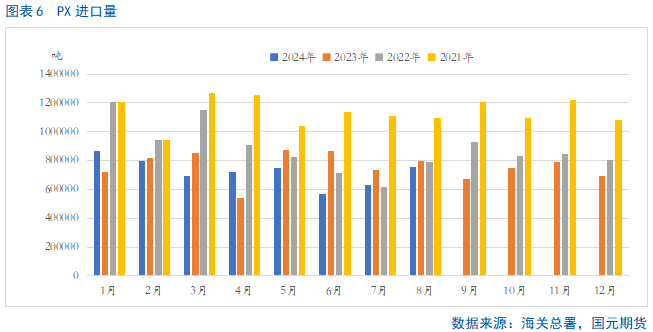

2.2 四季度PX疲弱格局延续 今年以来,外围市场调油需求不及预期,叠加三季度国内外市场PX装置开工率达到近三年同期高位,因此供应端大幅走高,压制盘面价格一路下挫。据统计,2024年前8个月国内PX产量2469万吨,同比增加16.3%。在供应量持续走高的背景下,9月份国内的PX裂解价差已下破200美元/吨,产业链的利润不断下终端转移。截至9月23日,PX裂解价差最低下探至175.25美元/吨,而上半年PX和石脑油裂解价差在300-400美元/吨波动。 截至三季度末,国内及亚洲的PX装置开工率分别达到78.02%和88.46%,均处于近几年同期高位,尤其是国内开工率目前装置负荷逼近9成,达到近5年同期的高位。从四季度公布的检修情况来看,宁波大榭160万的装置从9月底计划检修45天、福建联合100万的装置10月份计划检修2个月、中国台湾FCFC90万的装置计划于10月份检修15-20天。而海外装置虽有减产传闻,目前尚未听闻有实际变动。从检修公布的时间来看,将集中在四季度上旬,若按预期检修,将阶段性供应压力略有缓解,但是考虑到下游需求一般,因此修复空间有限。步入到四季度下旬,在高开工的背景下,PX偏弱格局将继续延续。

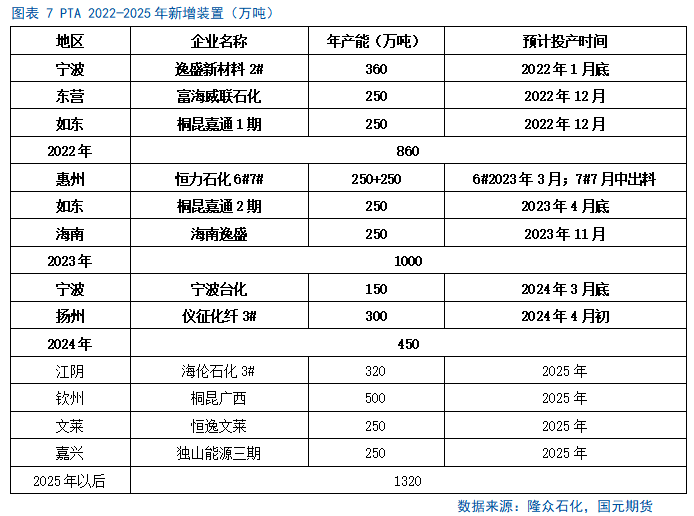

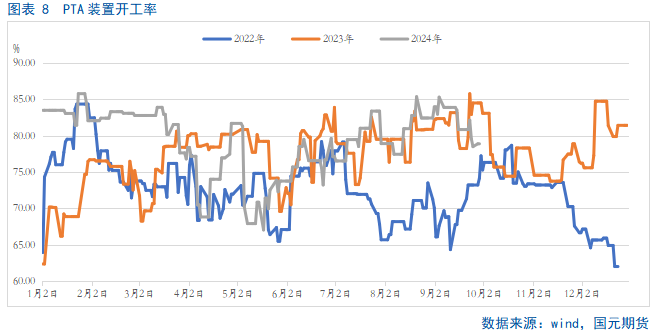

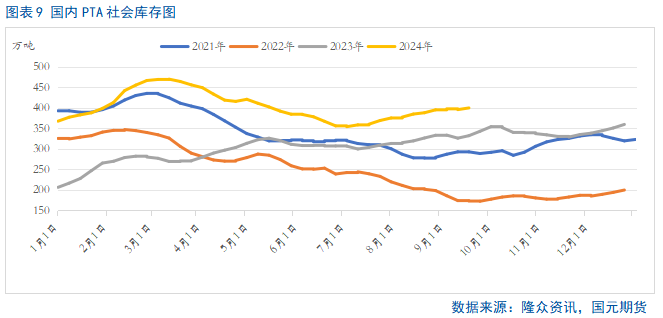

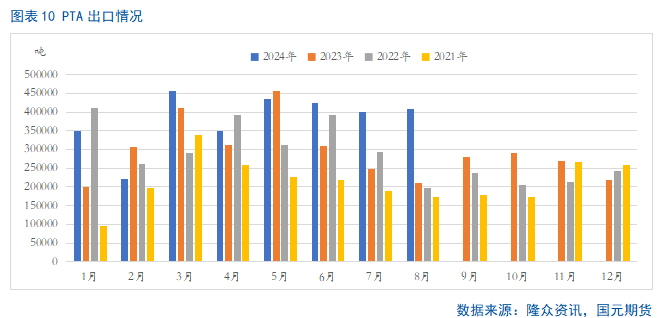

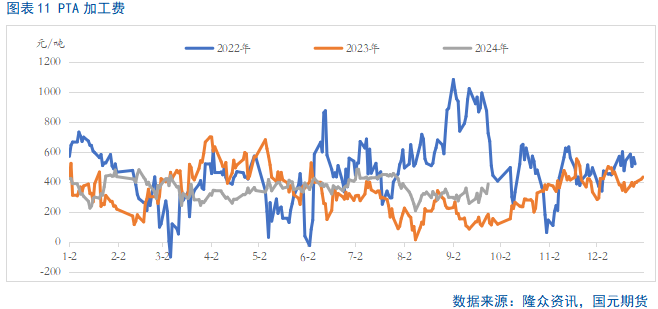

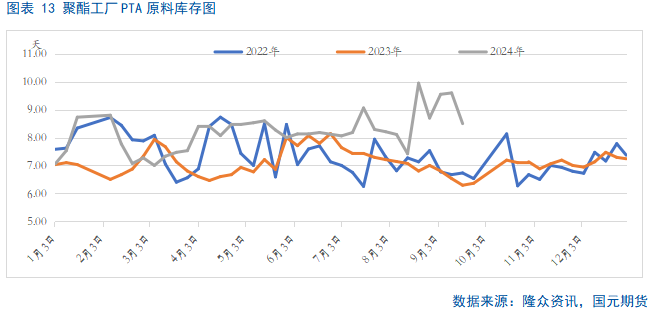

2.3 四季度PTA供给端压力仍存 2024年一季度伴随着450万的PTA装置投产,国内的PTA产能增长至8517.5万吨。三季度在PTA高基数、行业高开工的背景下,而下游聚酯市场整体需求一般,导致PTA再度步入累库格局。不过值得一提的是,今年国内PTA的出口量达到了近几年同期高点,因此国内PTA社会库存累库幅度略有收窄。截至9月下旬,国内PTA社会库存量逼近400万吨左右,达到近几年同期高位。 据海关数据统计,2024年1-8月份我国PTA的出口量达到304.34万吨,较去年同期上涨24.1%。虽然印度的BIS出口认证到期且并未获得续签,今年以来中国PTA出口至印度的数量大幅走低,但是出口至越南、埃及、巴基斯坦等国家的PTA数量稳中有升,抵消对印度的降幅,所以对供给端压力有一定的缓解。但是考虑到产量的增幅,出口虽有消化部分压力,但是较为有限,后续还需要关注实际出口情况。从加工费来看,三季度下旬,国内PTA加工费呈现出修复的局面。 从检修情况来看,9月份末,伴随着前期短停装置的陆续重启,市场开工率将逐步恢复。而从四季度的检修计划来看,恒力惠州一套250万吨的装置计划于10月中下旬减修一周,嘉兴石化一套150万吨的装置、台化宁波120万吨的装置和四川能投100万吨的装置暂未有重启计划,因此装置开工率依旧维持高位,供应端压力仍在,对盘面存在压制。

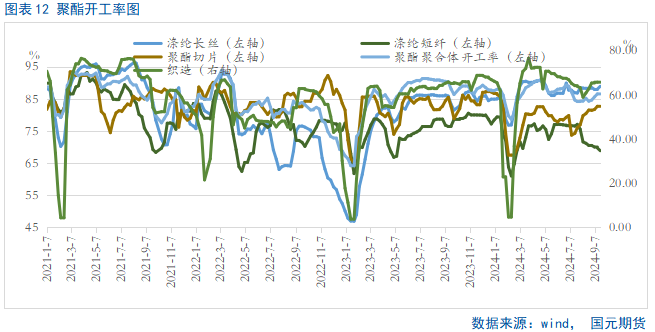

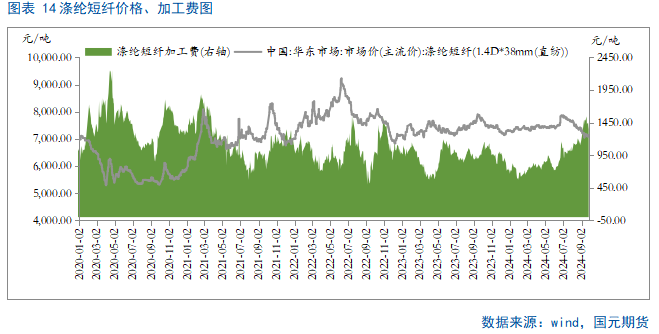

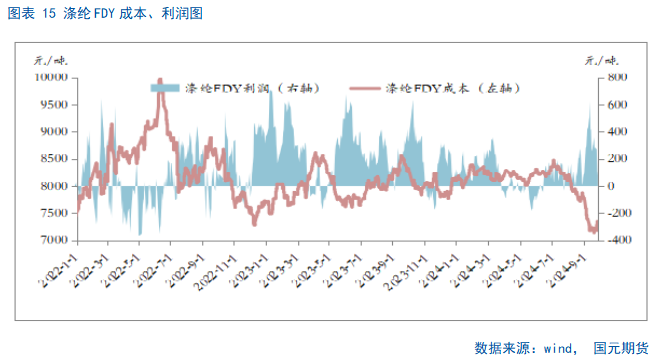

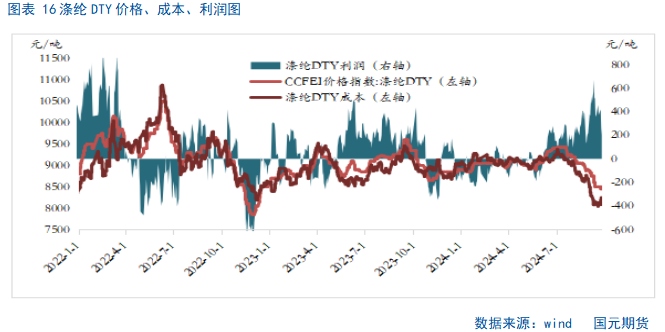

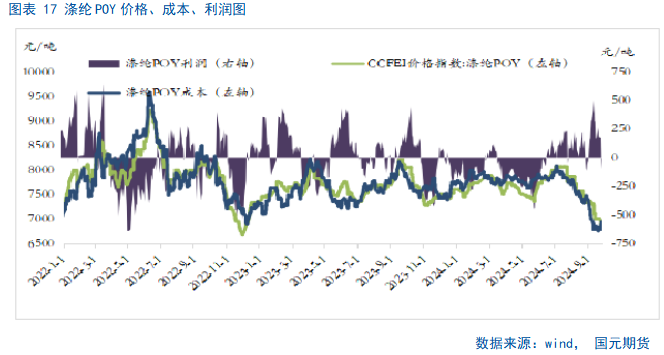

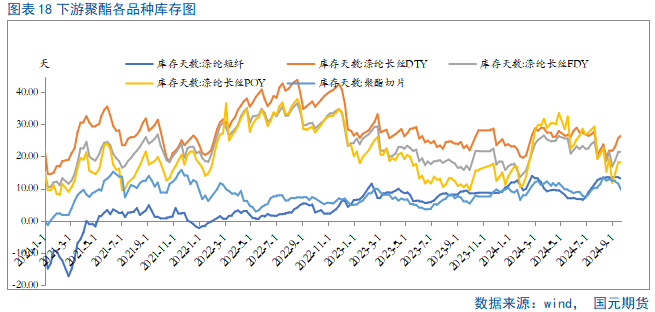

2.4 四季度聚酯市场或对PTA支撑有限 从需求端来看,2024年年初至今,涤纶长丝装置开工率延续高位开工,三季度聚酯综合开工率均值达到85.54%,较二季度下滑3.33个百分点,因此对于上游的PTA支撑相对乏力。临近金九银十的消费旺季,终端订单局部改善,刚需回升,但是整体表现有限。从三季度末来看,除去涤纶短纤

的利润依旧可观外,涤纶长丝各品种利润都呈现明显的压缩。 步入四季度,聚酯需求已逐步转入消费淡季,而后期装置开工率存在下滑的预期,因此对上游PTA的支撑有限,不过考虑到当前整个产业链的利润多数集中在下游,若下游利润持续压缩以及消费不佳的背景下,对上游PTA的负反馈将逐步显现。

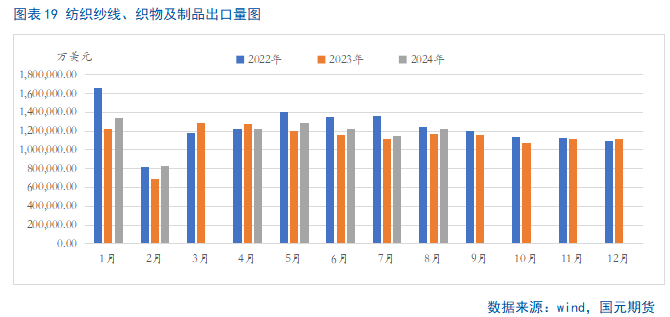

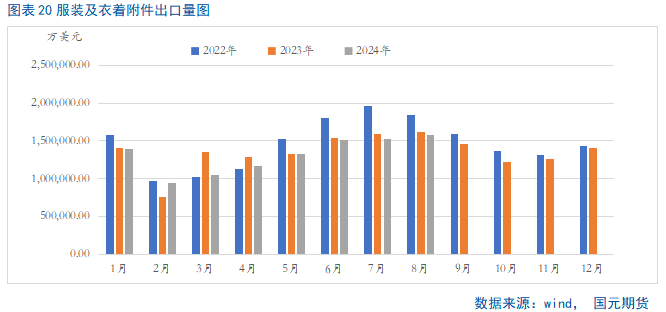

2.5 四季度纺织业出口市场有待于验证 据中国海关统计,按美元计,今年前8个月,我国纺织服装累计出口达到1977.7亿美元,同比增长1.1%,增速较上半年有所放缓,其中纺织品出口930.7亿美元,同比增长3.5%,服装出口1047.1亿美元,同比减少1%,增速均超过全国货物贸易出口增幅。当前我国纺织行业出口依然面临有效需求不足、市场竞争加剧、地缘政治不稳定不确定性增多等风险挑战。从国内市场来看,需求端恢复保持温和态势,不过也难有亮点呈现。因此综合来看,四季度终端纺织业对 PTA 的支撑传导有限。

三、后市展望 四季度,我们认为PTA 供应环境依旧偏宽松,而下游及终端需求逐步进入到消费淡季,因此市场累库概率较大。鉴于原料端原油价格缺乏利好指引,而上游PX供应仍然处于高位,因此,PTA市场缺乏反弹动能,盘面价格仍有向下的预期。不过需要关注出口市场的表现,若好于预期,或将制约价格下跌的空间。 写作日期:2024年9月26日 作者: 张霄 期货从业资格号:F3010320 投资咨询资格号:Z0012288 |

|

|  |

|