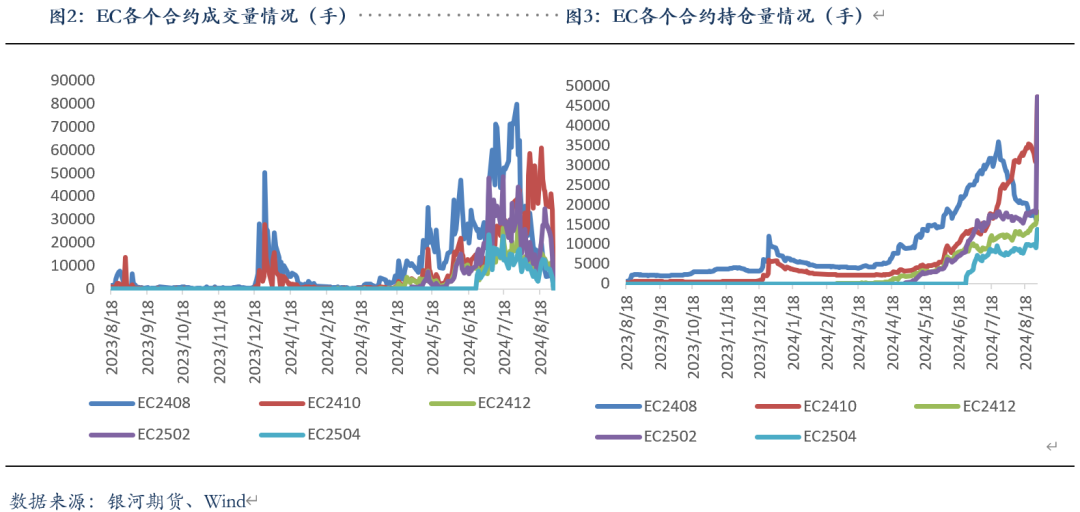

来源:银河农产品及衍生品 第一部分 前言概要 运价方面,8月货量回落叠加供给运力进一步增多的背景下,现货运价筑顶后进入快速下跌的通道中,SCFIS欧线结算价连续5周流畅下跌。具体来看,目前三大联盟主流船司相继下调现货运价,其中由于市场订舱情况并不乐观,MSK曾多次周内二次开舱调降现货价格,主流船司大柜报价中枢已从8月上半月的8500美金/FEU附近已经调降至9月上旬的6000-6500美金/FEU左右。整体来看,现货运价正仍处于加速下跌的通道中,预计9月淡季供需缺口缩窄背景下,运价仍将快速下跌。 供需方面,短期看,需求端货量筑顶后开始回落,供给端,根据8/26日船期,上海-北欧8/9/10月周均运力部署约为23.32/24.06/23.82万/TEU,9月运力继续增多叠加货量淡季的背景下预计继续带动运价下跌。中长期看,今明两年仍将有大量集装箱船新船下水供应压力增加,且大部分为大船15000TEU+投放在欧线运力较多,但不同于港口拥堵的缓解能够快速释放运力的是,新船的下水是一个缓慢的过程,若船司不主动进行大比例停班等动作,后续运价变化的节奏仍受需求端主导。另外,应注意的是,绕航背景下的成本上升将导致运价中枢的上移。 单边:现货维持加速下调态势,盘面打入贴水预期,短期近月合约盘面预计延续弱势,关注10月船司空班计划和后续11-12月货量改善的节奏。远月合约受中东局势反复的影响较大,关注地缘政治影响。 套利:10-12反套,注意地缘政治和罢工风险。 风险提示:巴以停火协议进展变化,现货运价下跌速率,港口罢工进展 第二部分 行情复盘 一、货量筑顶回落现货加速下跌,盘面维持震荡偏弱 8月受货量筑顶逐渐回落背景下船司现货报价相继下调的影响,近月合约维持震荡走弱,远月合约受巴以停火协议进展曲折,中东局势并不明朗的影响,盘面波动较大。8月中旬,现货下调略超市场预期,MSK多次周内二次调降上海至欧基港现货运价,龙头船司现货报价中枢自8月第二周的8000-8300美金/FEU继续调降至9月上旬的6000-6500美金/FEU附近,市场情绪回落,悲观情绪笼罩下EC盘面大幅下挫,EC2410合约跌至3000点附近,EC2412合约跌至2400点附近。现货下调速率较快,EC盘面提前给出贴水,近月合约整体维持震荡偏弱走势。

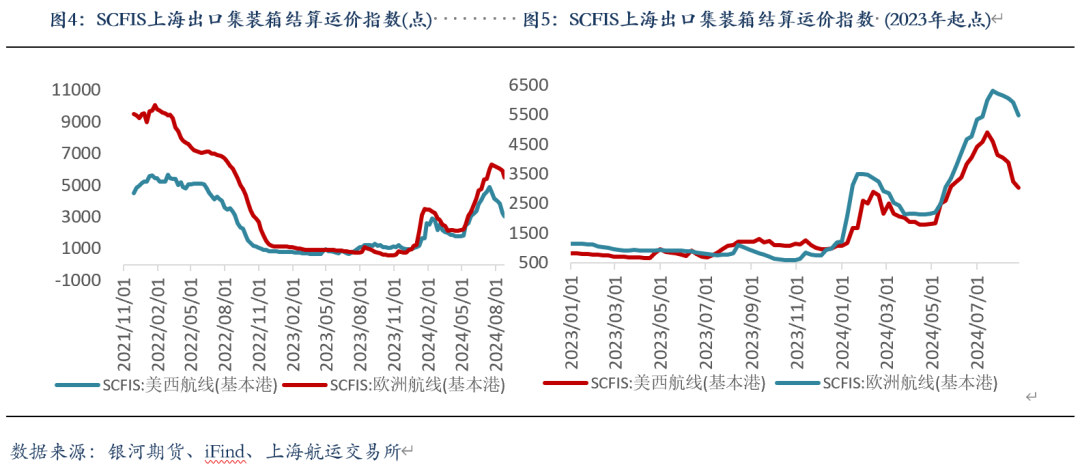

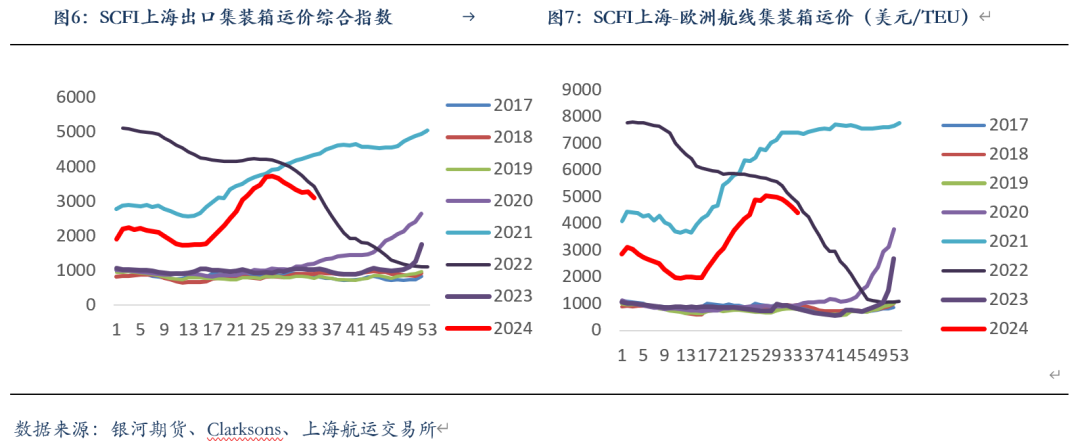

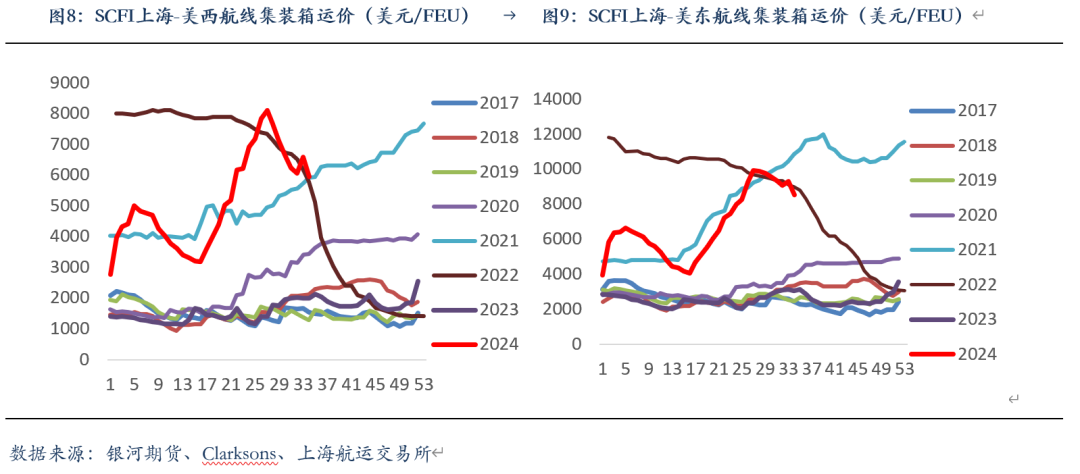

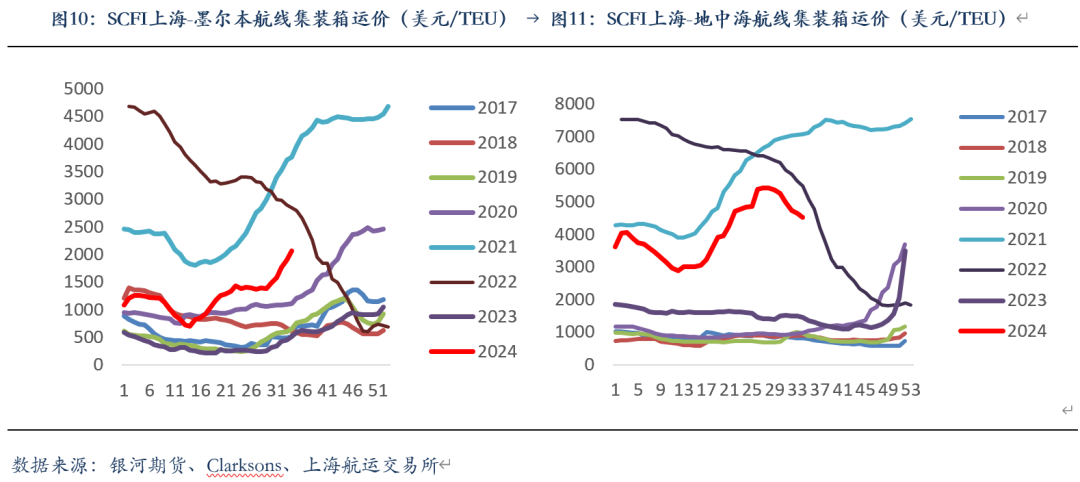

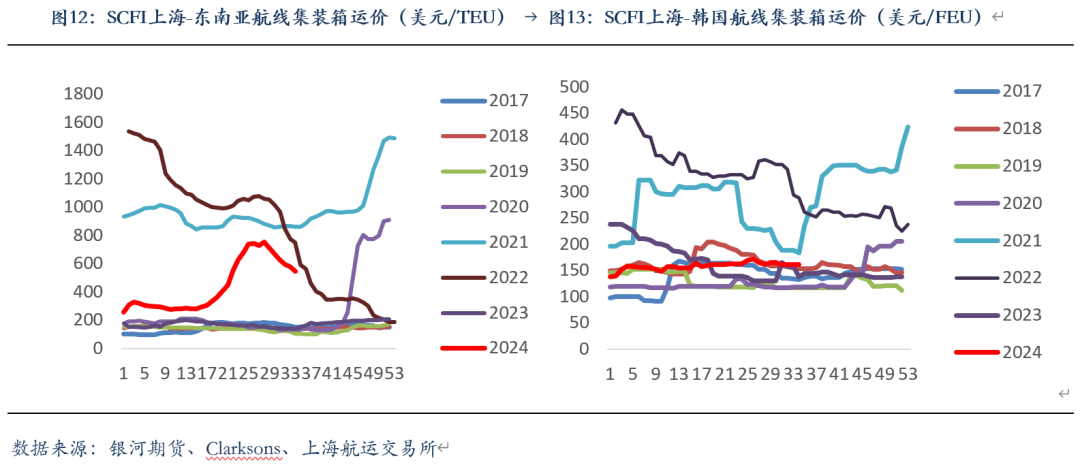

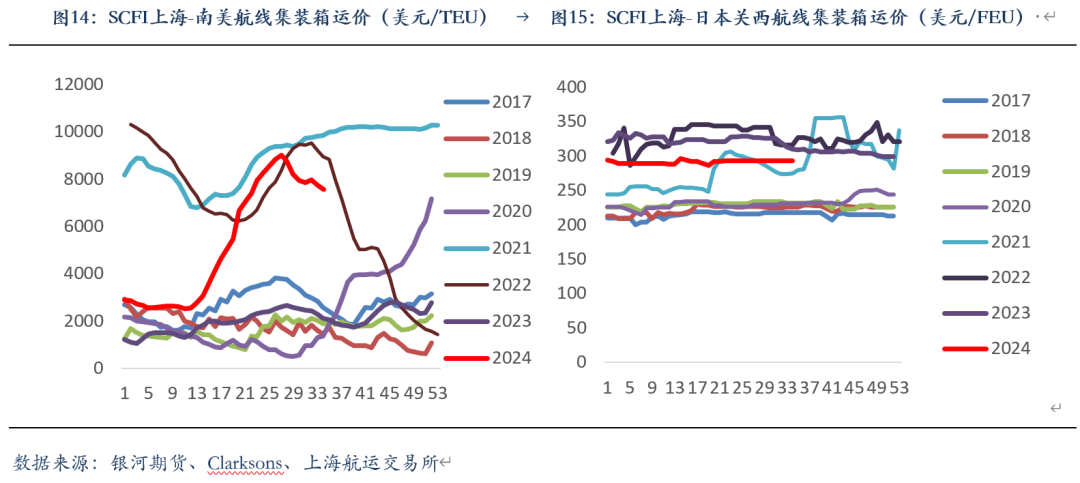

第三部分 基本面情况 一、8月船司报价中枢不断下移,现货运价步入快速下跌通道 运价方面,SCFIS欧线结算价自自7月下旬达到高点后连续5周流畅下跌。货量旺转淡背景下,主流船司相继下调现货运价,现货运价快速下跌。具体来看,8/12日和8/19日SCFIS欧线仍处于高位且降幅不大,但8/23日SCFIS欧线报5486.45点,环比-7.3%,跌幅扩大,考虑船司小柜降幅更大且超重附加费减征等因素拉低了指数表现。进入9月,传统淡季背景下预计需求下滑,MSK多次周内二次调降现货报价。目前三大联盟主流船司9月初报价中枢降至6000-6500美金/FEU附近。 具体来看,8月上海出口集装箱运价指数SCFI均值3241.39点,(截至8月23日当周),环比7月均值-9.96%,同比+241.12%。其中8月上海-欧洲运价均值4675.75美金/TEU,环比7月均值-6.01%,同比+430.29%。截至8/23日当周,SCFI集装箱运价综合指数报3097.63点,环比-5.6%,同比+462.84%;上海-美西集装箱运价5955美金/TEU,环比-9.51%,同比+206.48%。整体来看,欧线运价自高位开始回落,美西、西非等航线先于欧线开始下调,且美西航线受运力部署大幅增加影响,回落速度率快于欧线。

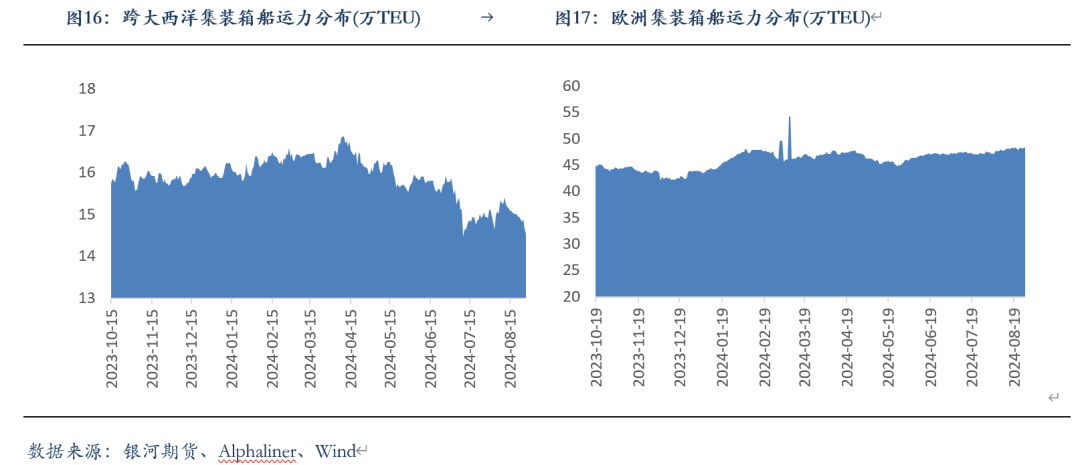

从运力部署来看,全球9月集装箱运力部署较上月略有增加。跨大西洋航线和欧洲航线运力部署均较上月有所增加,其中,9月欧洲周均平均部署运力47.94万TEU,较上月环比上涨1.40%。

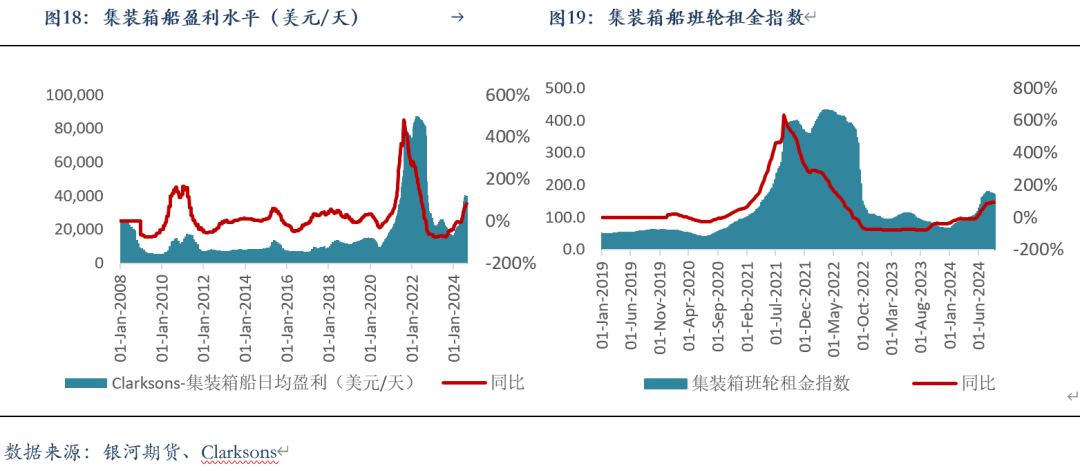

从盈利能力来看,8月集装箱盈利高位筑顶后开始回落。8月集装箱日均盈利40223美金/天,环比7月下降0.77%,从租金水平看,长期租金自高位开始回落,短期租金仍维持高位未有下降趋势。截至2024/8/23日当周,6800TEU集装箱船3年期租金为46000美元/天,同比+70.4%;6800TEU集装箱船6-12个月租金为63000美元/天,同比+75%。

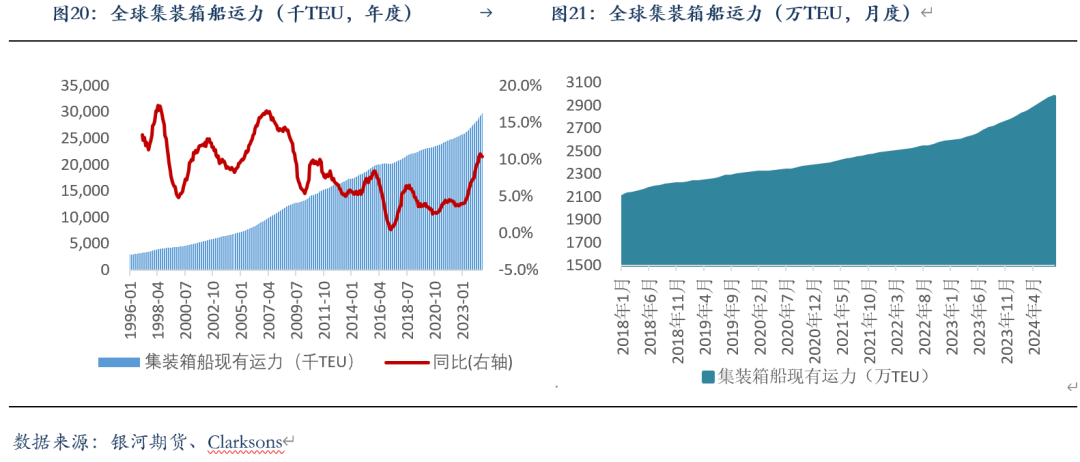

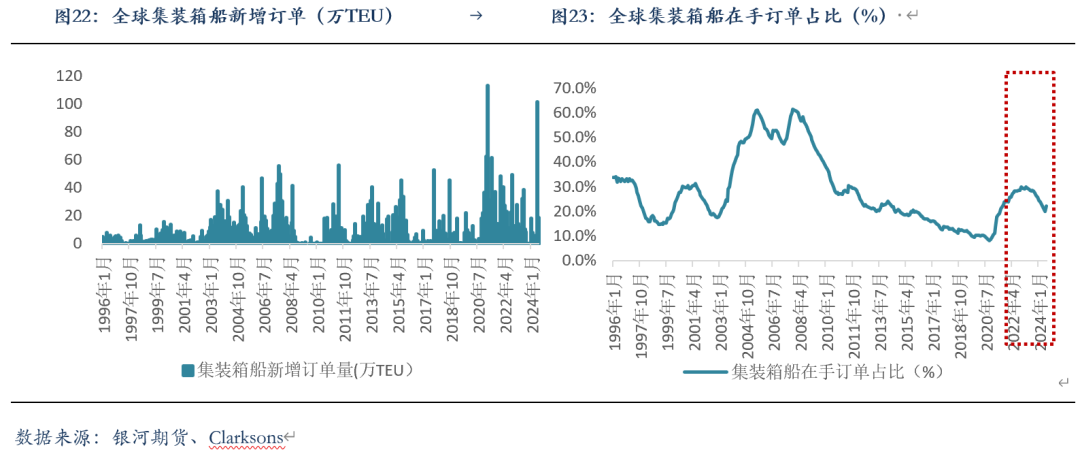

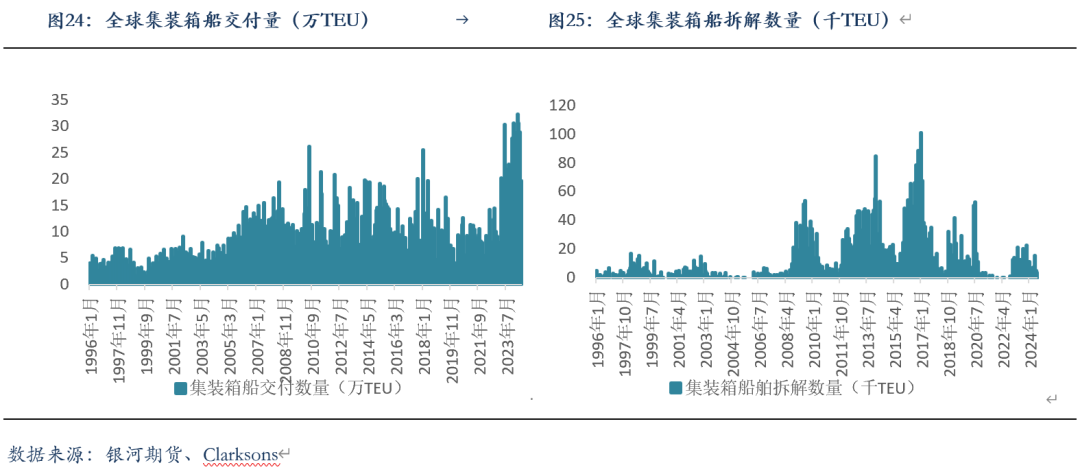

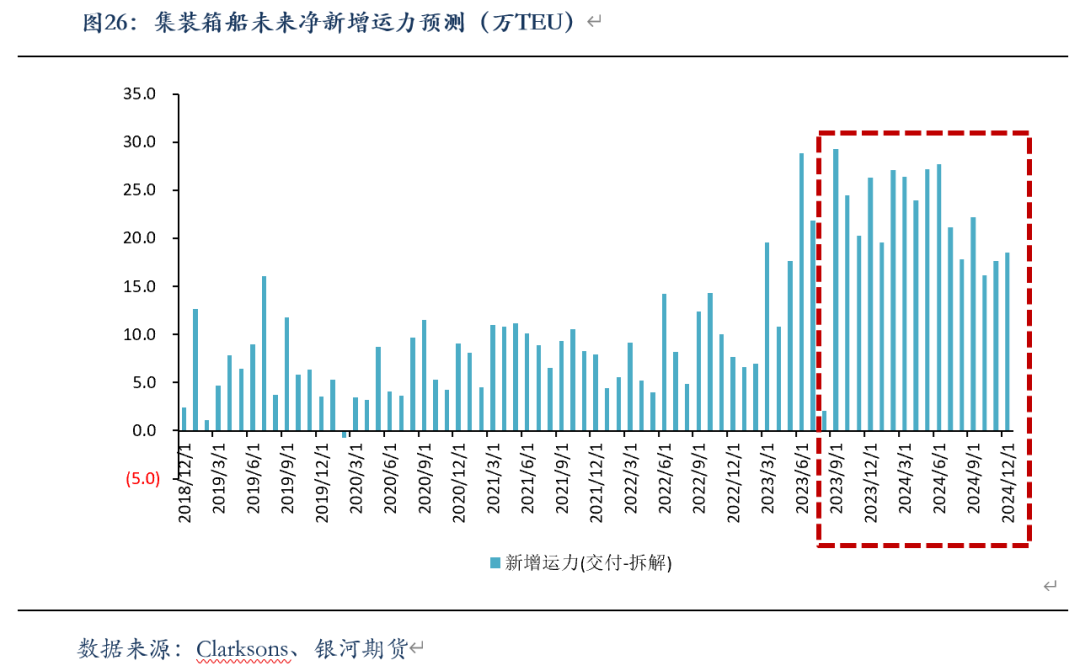

二、7月集装箱新船交付量略有下降,欧线运力缺口仍待补足 供应方面,7月集装箱新船交付19.71万TEU,环比-31.9%,同比-10.0%。从新增订单量来看,2024年7月集装箱船新增订单量14艘,18.68万TEU,环比-81.8%,同比-13.1%。本轮集装箱新船订单自2021年7月开始放量,按照2-3年左右的交付周期(考虑大船居多),2024年二季度新船交付量明显增加。截止2024年8月全球集装箱运力2796.23万TEU,同比+10.4%,其中1.2万+TEU集装箱船运力合计1107.84万TEU,同比+19.31%;17000+TEU集装箱船运力合计449.19万TEU,同比+11.99%;8000+TEU集装箱船运力合计1724.18万TEU,同比+11.95%。根据集装箱船舶的交付排期预测(若不考虑拆解),2024年8月开始,8-12月近有63.7万TEU的8000+TEU以上的集装箱船待交付(其中1.2万TEU+船型的交付预计约58.05万TEU)。

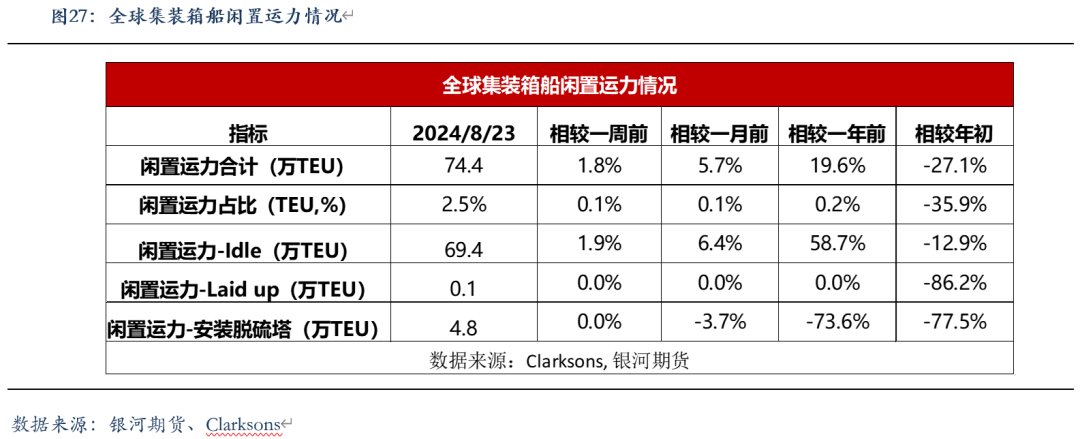

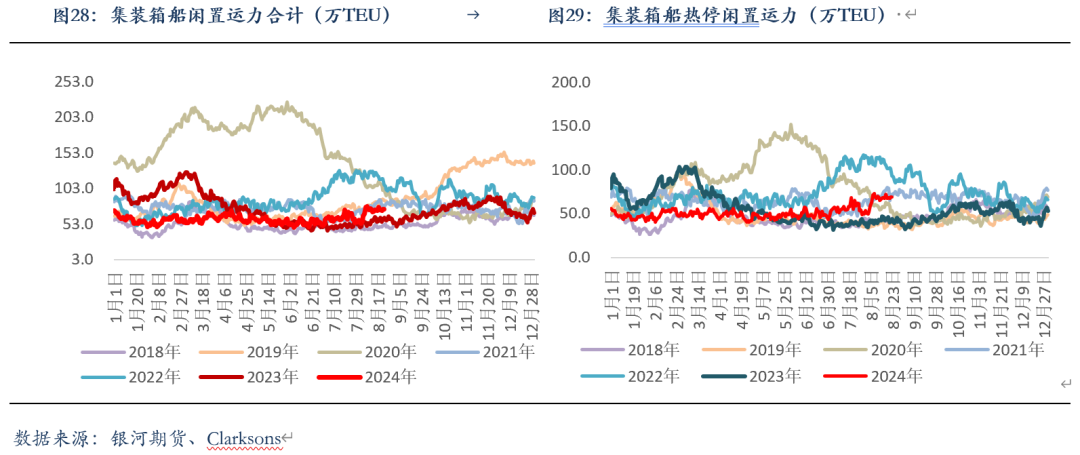

从闲置运力情况来看,可用集装箱船基本已全部投入运营,船舶绕航导致的缺口未来仍要靠新船下水逐渐补足。截至2024年8月23日,全球集装箱船闲置运力合计74.4万TEU,较上月同期+5.7%,较去年同期+19.6%。在高盈利的背景下,能够投放在航线的集装箱船基本已全部投入航线运营中,目前因绕航导致的供应缺口已经通过新船的不断下水交付以及船司从其他航线调配等途径来逐步补足。

数据来源:Clarksons、银河期货

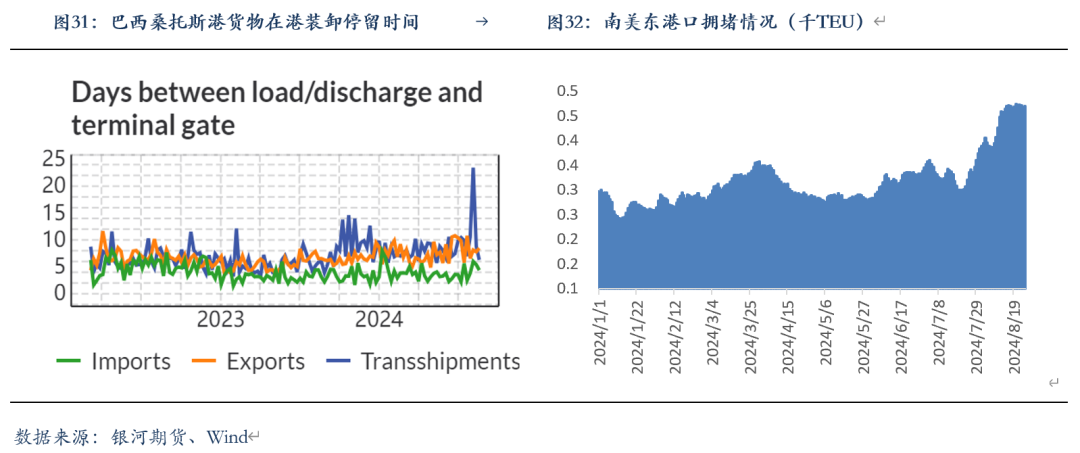

8月全球多地罢工扰动供应链,拉低船舶周转效率,但近期已经有所好转。加拿大方面,加拿大卡车司机工会于8月22日开始罢工,但由于加拿大政府的紧急介入而被叫停,目前加拿大两大铁路公司之间的罢工已经结束;印度方面,8月16日,由于此前长期的薪资谈判未能取得进展,印度港口码头的工人宣布于8月28日开始无期限罢工,但已于8月27日达成谅解备忘录,后续港口罢工宣布取消;巴西方面,卫生监管局的工会与联邦政府持续谈判并最终宣布于8月15日举行罢工,此次罢工影响了船舶入境卫生检疫证的签发,货物滞留港口时间较长,南美东海岸港口靠泊运力大幅上行,但近期南美东重要港口-桑托斯港口船舶在港停留时间开始从高位回落,关注美东和巴西罢工后续进展。

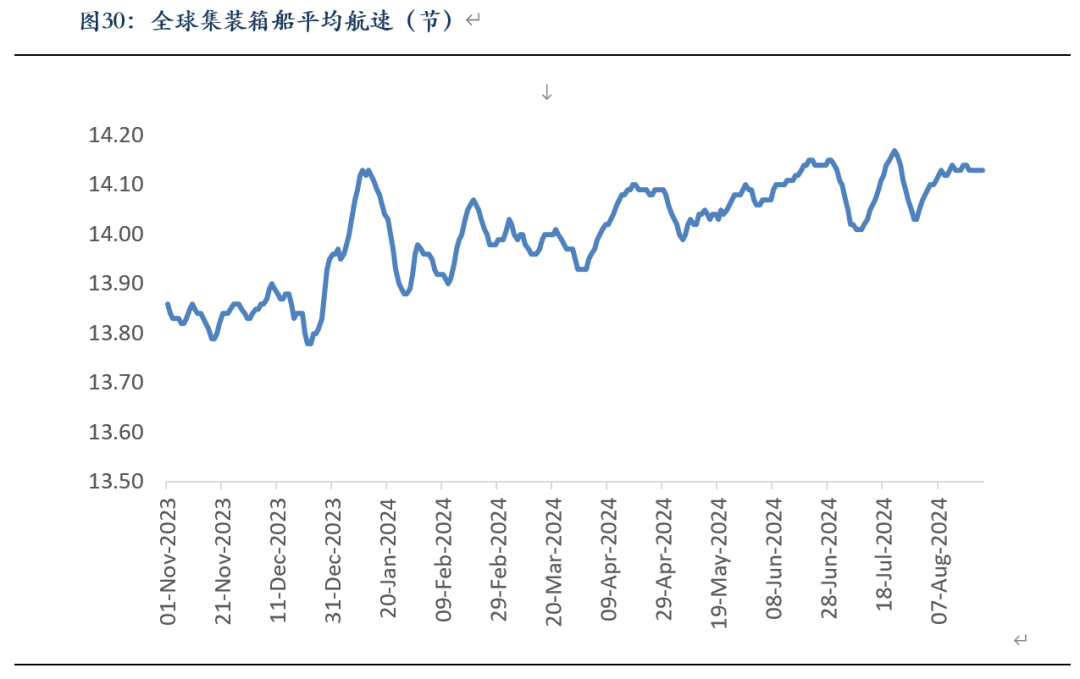

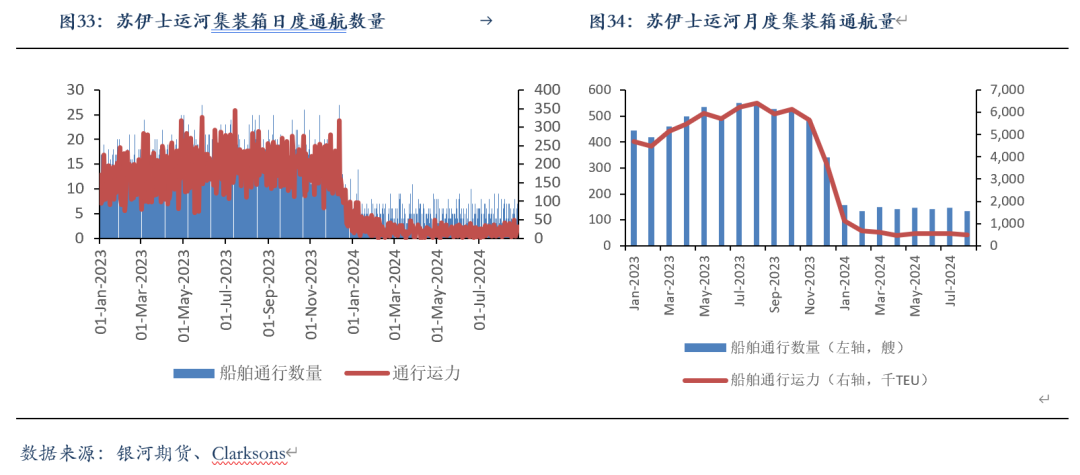

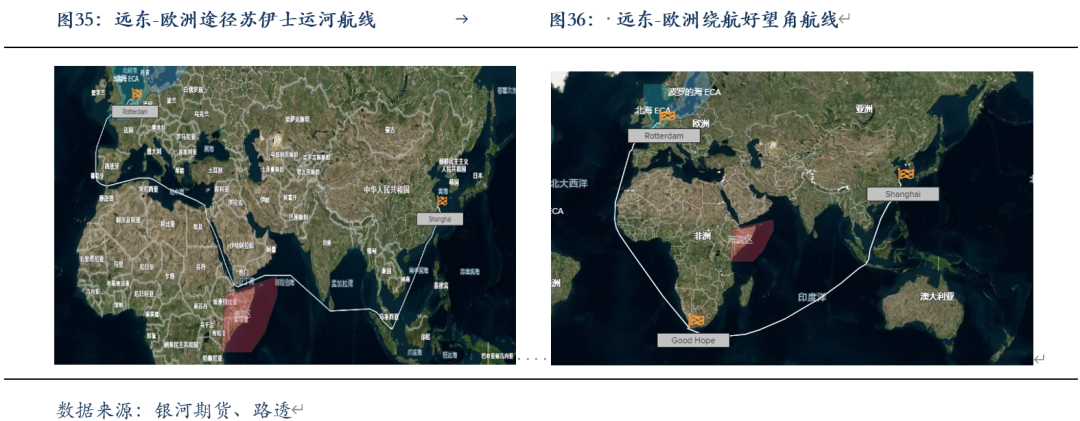

根据船视宝数据,截至2024年8月28日,欧地航线的集装箱绕航数量合计248艘,占比超过70%,整体来看处于稳定状态。

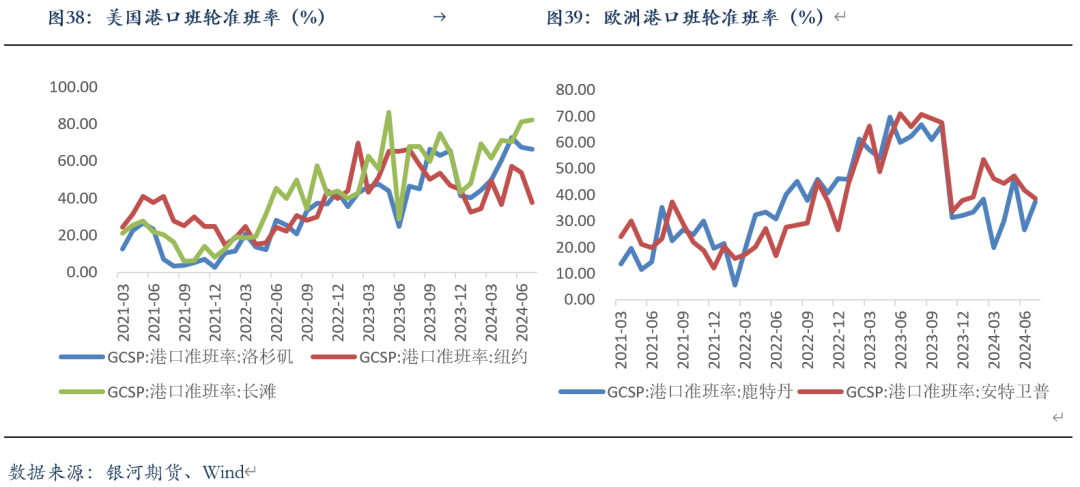

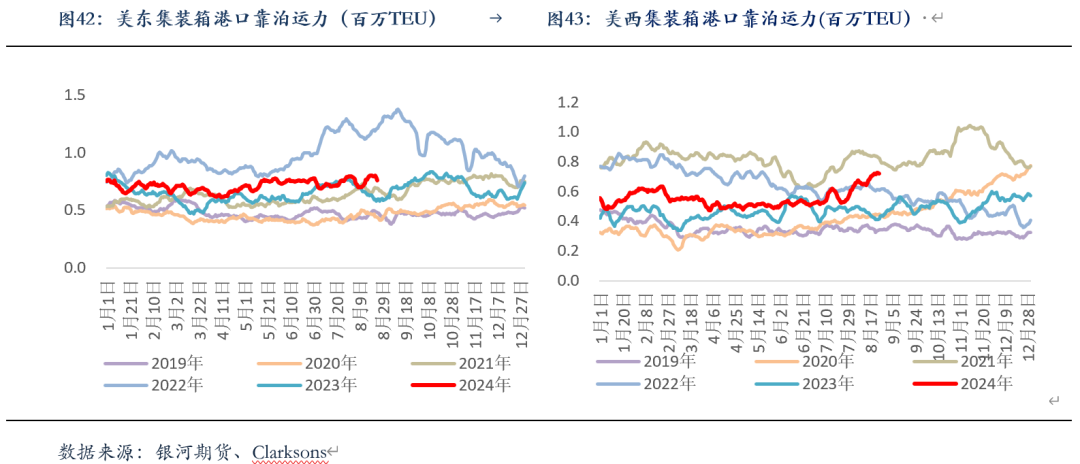

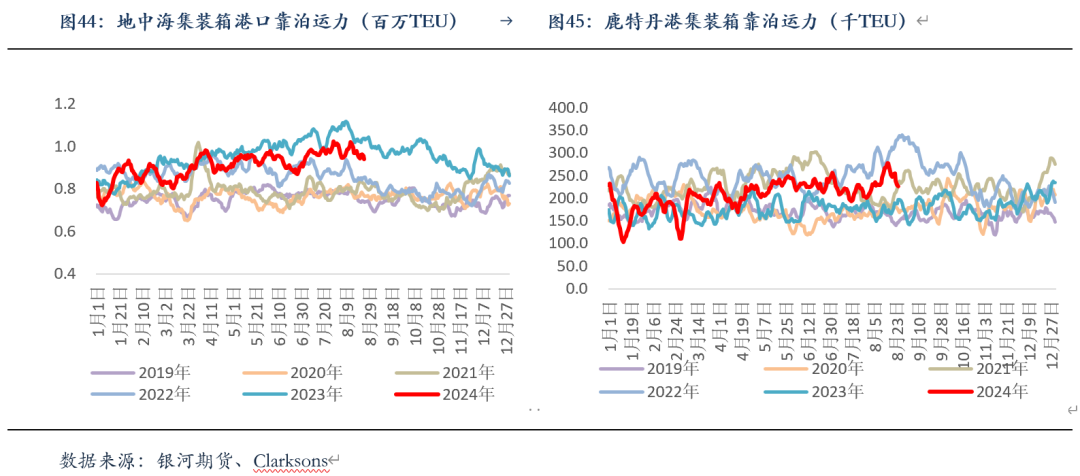

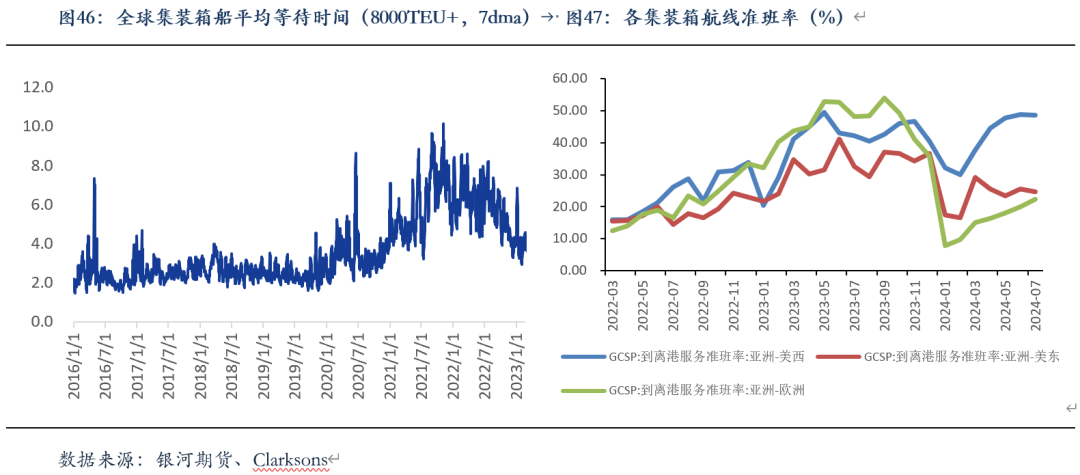

全球塞港情况整体稳定,亚欧航线准班率提升。Clarksons塞港指数显示,截至2024/8/25日,Clarksons全球集装箱船塞港指数报31.2%,略高于2024年7月。从等待时间上来看,截至8/24日,全球集装箱船(8000TEU+,7dma)的平均等待时间5.18个小时,相较7月底减少0.07个小时。

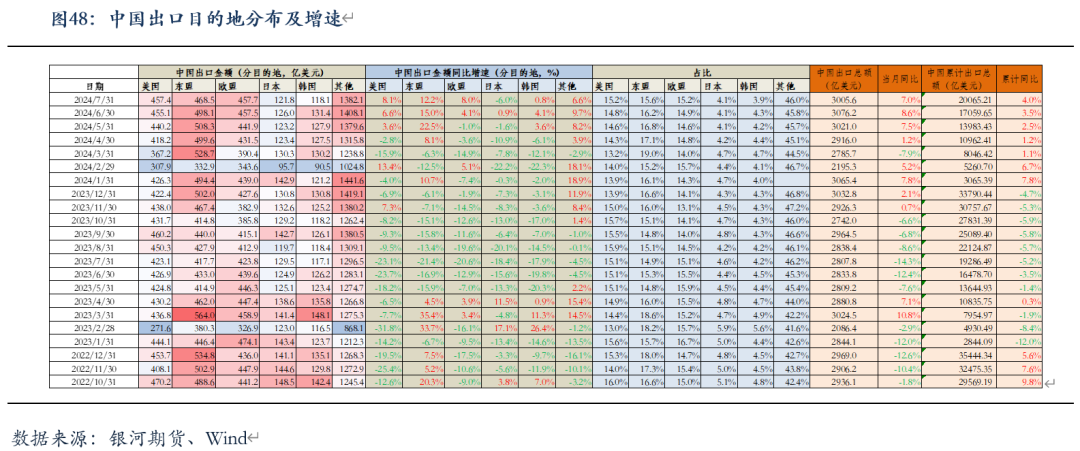

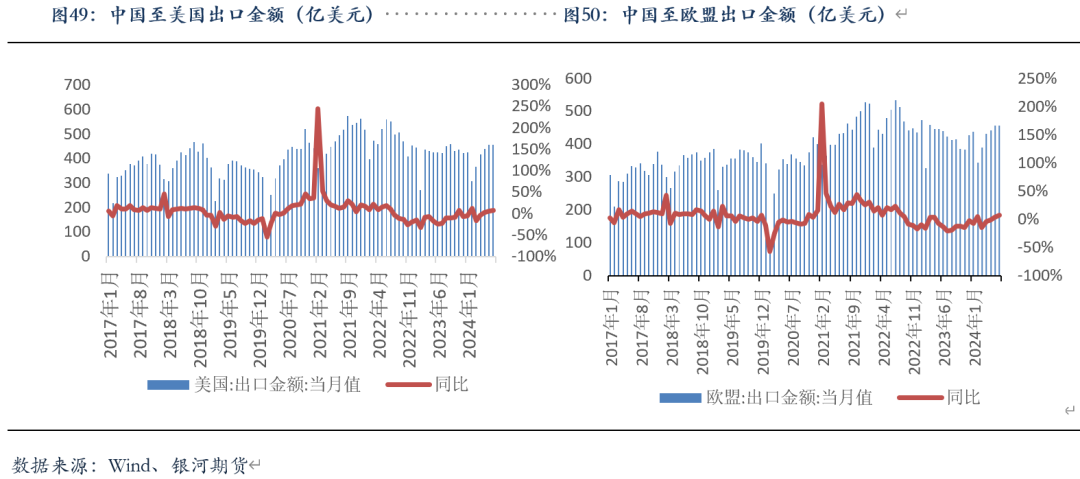

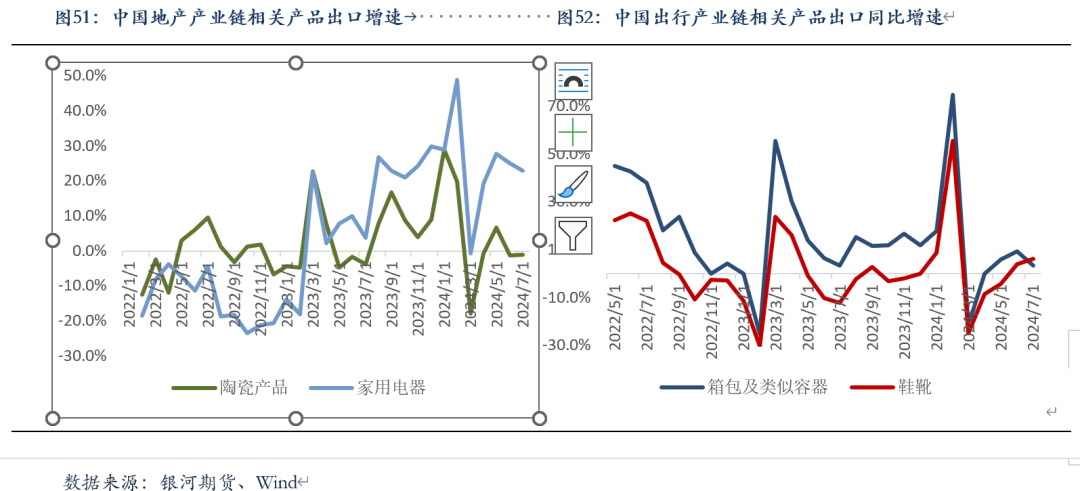

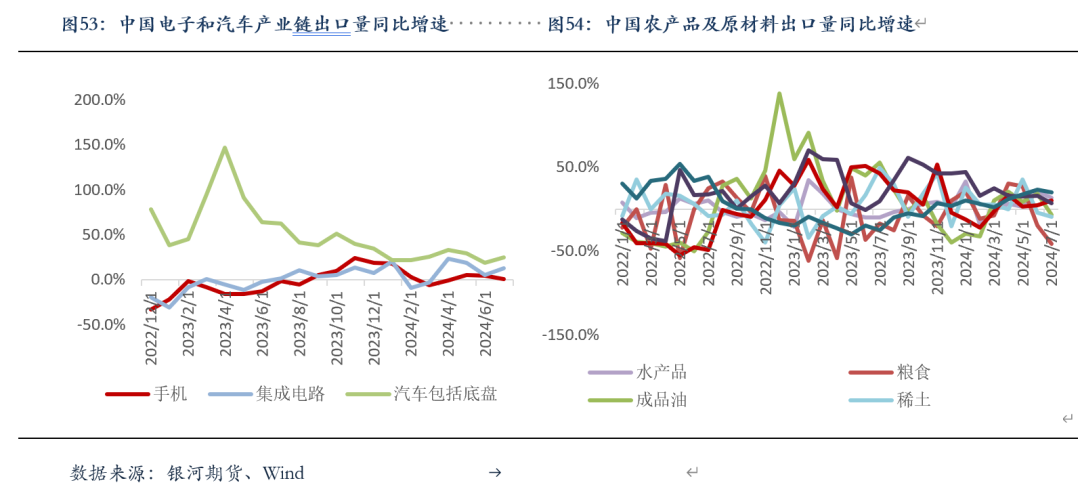

三、欧线货量高位回落,关注关税政策对发运节奏的影响 2024年7月,以美元计价出口同比增速从6月的8.6%降至7%,累计同比增速4%,仍维持上升态势。从出口商品的结构来看,机电,集成电路等产品出口势头良好。分地区来看,东盟为我国第一大出口伙伴,1-7月我国对东盟、欧盟、美国、韩国的美元计价出口同比分别增长+13.7%、+1.5%、+5.1%和-0.6%。 7月中国对美国/欧盟出口同比增速分别回升1.5/3.9个百分点至8.1%/8%,增速的改善与加征关税预期和抢出口等行为有关,8月份已开始出现高位回落。美国方面,8月底美国政府预计将宣布对华进口的特定商品大幅加征关税的最终实施计划,其中主要商品包括电动汽车、锂电池、光伏电池、关键矿产、半导体以及钢铝、港口起重机、个人防护装备等产品,关税提升至25%到100%不等;加拿大方面,加拿大政府于8月26日宣布计划自2024年10月1日起对所有中国制造的电动汽车征收100%的附加税,同日宣布计划自2024年10月15日起对进口自中国的钢铁和铝产品征收25%的附加税。后续关注美国大选及关税加征措施对短期发运节奏的影响。

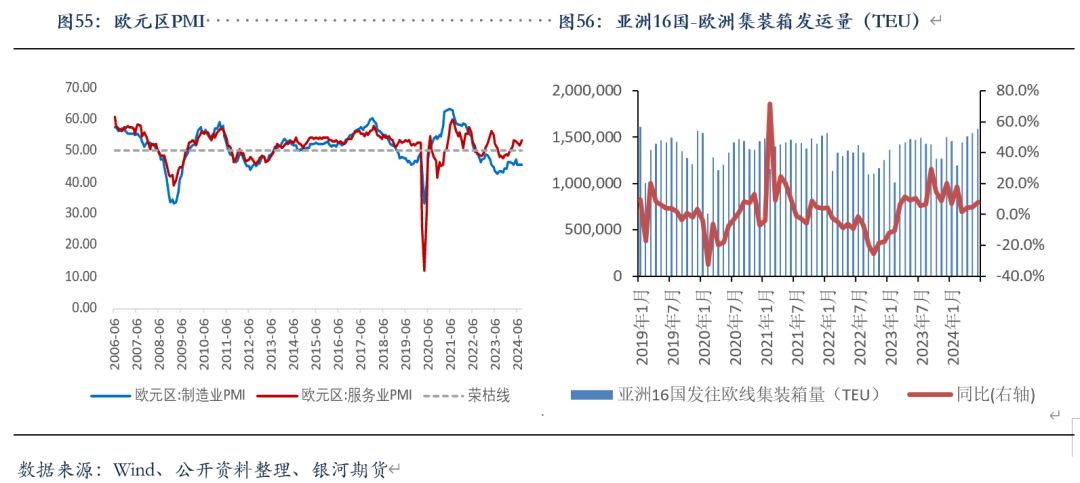

8月欧洲制造业PMI仍处于荣枯线之下。从PMI数据来看,截止2024年8月,8月欧元区制造业PMI初值为45.6,低于前值45.8,创8个月新低,服务业PMI为53.3,高于前值51.9,创4月新高,综合PMI初值51.2,高于前值50.2,创3月新高。目前欧洲制造业仍面临较大压力,但服务业呈现小幅上涨态势,但随着法国奥运会的暂时提振逐渐消退,欧洲经济前景并不乐观。 此外,德国作为欧元区主要的经济体,私营部门经济仍处于收缩状态,就业也呈现大幅下降态势,8月造业PMI初值42.1,服务业PMI初值51.4,综合PMI初值48.5,从数据上看,德国制造业、服务业数据全面低于预期,经济仍然处在下滑状态;法国方面,尽管法国服务业PMI增速创两年多新高,制造业受奥运提振,但整体新业务出现萎缩,经济脆弱性凸显。

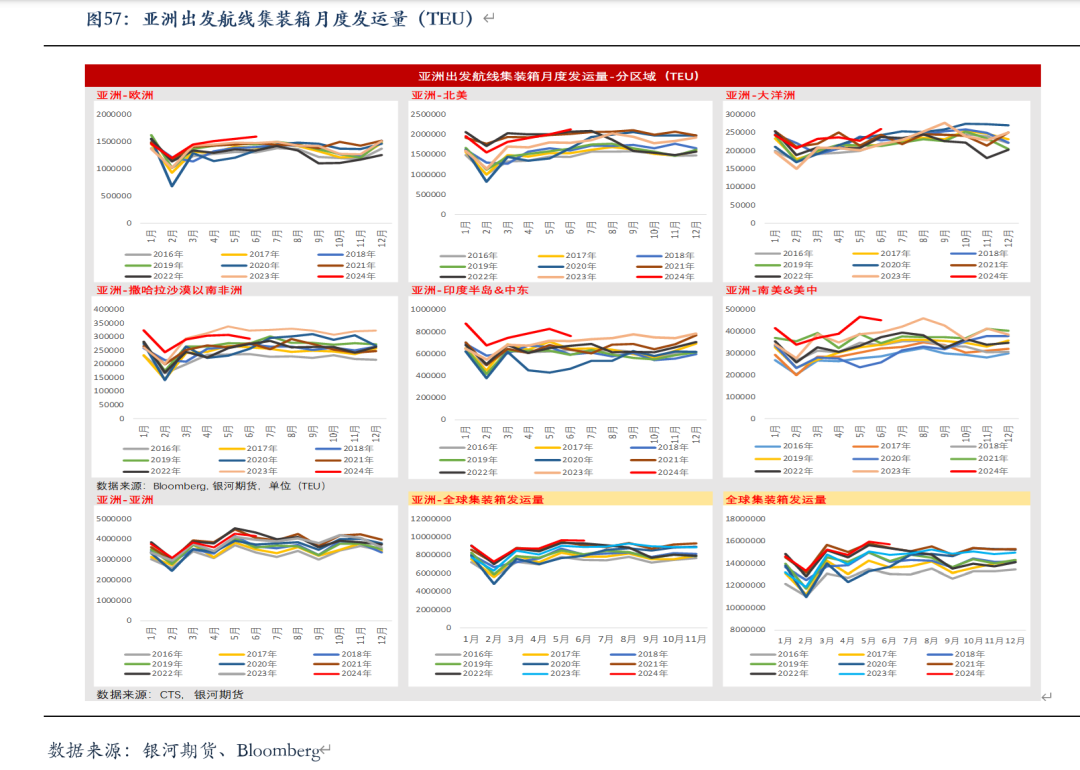

从集装箱的发运量来看,2024年1-6月亚洲-欧洲集装箱发运量874.67万TEU,同比+6.7%,相较于2021年同期+4.31%。从全球的发运来看1-6月全球集装箱发运总量8360.77万TEU,1-6月全球集装箱发运总量同比+7.13%,相较2021年+0.04%。

四、预计盘面短期维持震荡走弱,关注船司空班计划和货量改善节奏 短期看,需求端货量筑顶迹象出现,供给端,根据8/26日船期,上海-北欧航线8/9/10月周均运力部署约为23.32/24.06/23.82万TEU,9月运力供应高位且需求预计下滑,预计继续带动运价走弱。现货运价方面,目前三大联盟主流船司报价中枢调降至9月上旬的6000-6500美金/FEU附近,小柜3700美金/TEU左右,考虑小柜降幅更大且超重附加费减征未来可能拉低指数表现。地缘政治方面,巴以停火协议进展曲折,停火谈判短时间内达成仍有难度;周转方面,加拿大铁路罢工现已结束,但美东10月潜在罢工威胁仍存,后续重点关注现货运价的回落速度、中东地缘政治动态、港口罢工后续进展、船司国庆前后空班计划。 单边:现货维持加速下调态势,盘面打入贴水预期,短期近月合约盘面预计延续弱势,关注10月船司空班计划和后续11-12月货量改善的节奏。远月合约受中东局势反复的影响较大,关注地缘政治影响。 套利:10-12反套,注意地缘政治和罢工风险。 (以上观点仅供参考,不做为入市依据)。 (转自:银河农产品及衍生品) |

|

|  |

|

微信:

微信: QQ:

QQ: