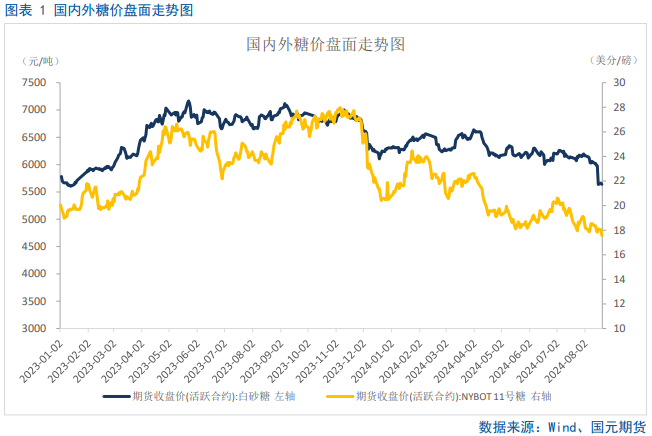

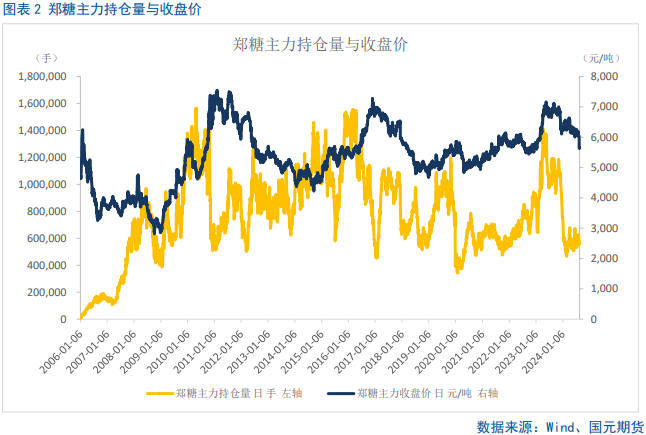

来源:国元期货研究 核心观点:新年度全球食糖产量宽松,在宏观偏弱的情况下容易产生拖拽,目前官方预计拉尼娜发生时间有所延后至四季度,三季度偏多的降雨可能对巴西产糖量有持续的影响,注意巴西产糖量的修正预期,同时北半球充沛的降雨将利好第二个榨季甘蔗单产,将对盘面形成持续的边际利空。 国外供需格局:中性。1)巴西方面,7月下半月产糖量为361万吨,同比下降2.16%;甘蔗压榨量为5131万吨,同比下降3.35%。远期巴西食糖产量有下修的可能。2)印度方面,2024/25榨季总产糖量有可能小幅下降3%-5%,2023/24榨季过剩的食糖库存将足以支持2024/25榨季乙醇混合计划顺利进行和食糖出口,但印度政府再次明确了取消食糖出口禁令的可能。 国内供需格局:偏空。7月我国进口糖同环比大幅增加,国内食糖供应充足且市场预计我国新榨季将继续小幅增产至1100万吨,其中广西增幅较大,2501合约可能有下探前低的可能。 进口利润:中性偏空。进口利润受原糖价格变化的影响而被动波动。目前巴西配额外白糖(6128, -19.00, -0.31%)进口加工成本与国内主流加工厂报价顺挂幅度接近年内高点。 基差:中性。换月影响,主力合约基差大幅走阔高于同期值。 宏观:偏空。关注美联储9月降息50BP的可能性。 一、行情回顾 期货价格方面,近一周,郑糖01合约跌破前低,均线系统空头排列,空头增仓明显;外盘原糖反弹无果,上方年内下跌趋势线压制明显,近日原糖遭遇基金抛售放量下跌,跌至近两年以来的新低,短期关注17.2美分的支撑位。 现货价格方面,截至2024年8月20日,广西制糖集团报价区间为6300-6580元/吨,部分下调20元/吨;云南制糖集团报价区间为6100-6150元/吨,下调20元/吨;加工糖厂主流报价区间为6420-6520元/吨,个别下调30-40元/吨。中秋备货基本结束,现货报价持续下调,部分销区加工糖报价已低于广西糖企报价,贸易商和终端采购情绪低迷,整体成交偏淡。主力合约基差方面,由于合约换月,基差上升至690元/吨。

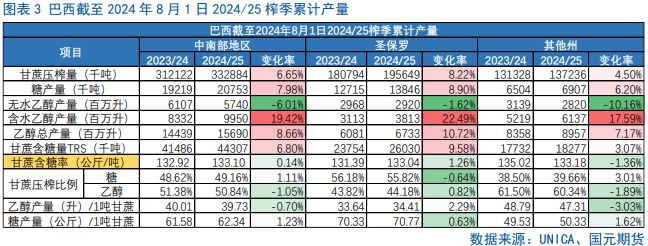

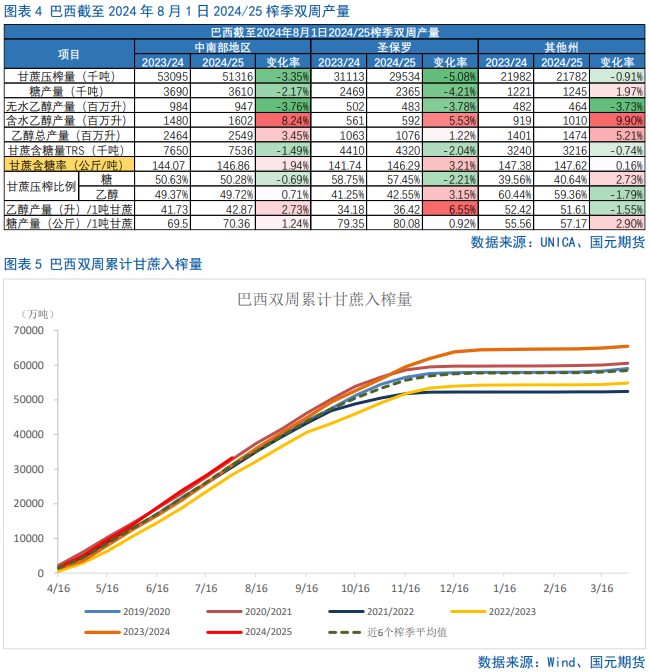

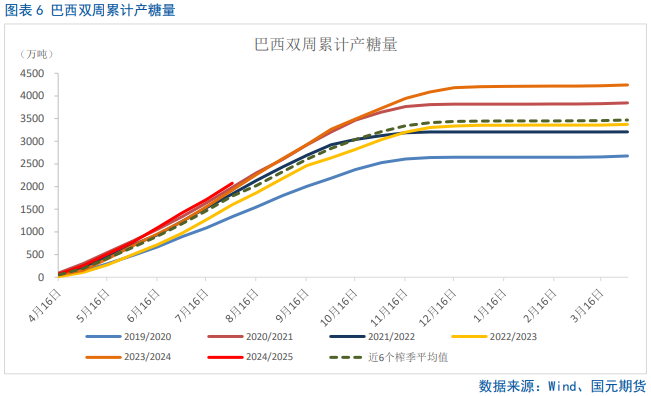

二、全球白糖供需格局分析 2.1 巴西7月下半月制糖比产糖量同比继续下降 巴西UNICA协会发布的数据显示,7月下半月巴西中南部地区糖产量为361万吨,同比下降2.16%;巴西中南部地区甘蔗压榨量为5,131万吨,同比下降3.35%;乙醇产量为25.5亿公升,同比增长3.47%。产量数据符合或略高于市场预期。有机构此前的调查预估糖产量为360万吨,甘蔗压量为5,080万吨。远期巴西的产量存在修正的可能,年初给予的巴西新季较高的制糖比可能需要调整,后期原糖或有反弹可能。

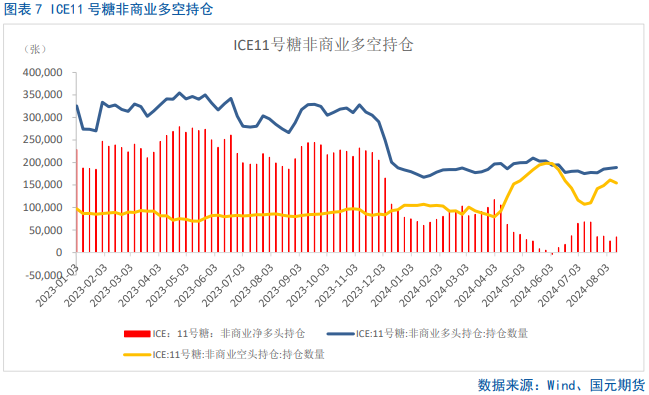

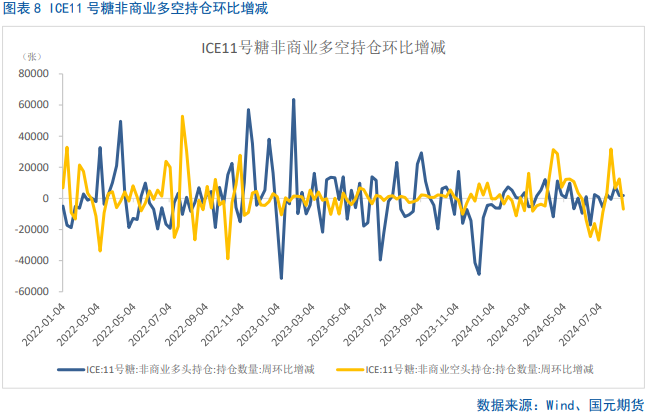

2.2 原糖净多仓规模扩大 CFTC公布的最新周度持仓报告显示,截止8月13日当周,对冲基金及大型投机客持有的原糖净多头仓位为34562手,较之前一周增加8747手。多头持仓为188878手,较之前一周增加1889手,空头持仓为154316手,较之前一周减少6858手。多头主力继续增持多单,空头主力减持空单,导致净多头寸规模扩大,表明多头优势有所增强。未来关注印度甘蔗作物前景及出口预期。

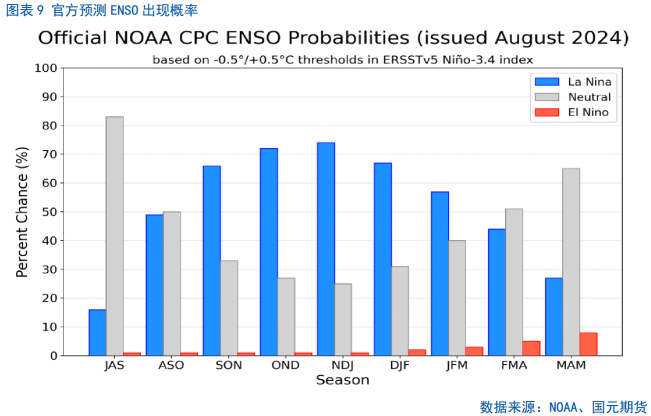

2.3 厄尔尼诺-南方涛动中性状态将持续到12月底 据外电8月20日消息,澳大利亚气象局预测,厄尔尼诺-南方涛动的中性状态将持续到南半球春季结束。这实际上排除了在南半球春季出现拉尼娜天气现象的可能性。虽然赤道太平洋中部的海面温度(SST)从2023年12月开始逐渐下降,预示着厄尔尼诺现象将在4月结束,但自前两周以来,海水冷却的范围和幅度有所减小,从而推迟拉尼娜现象的出现。

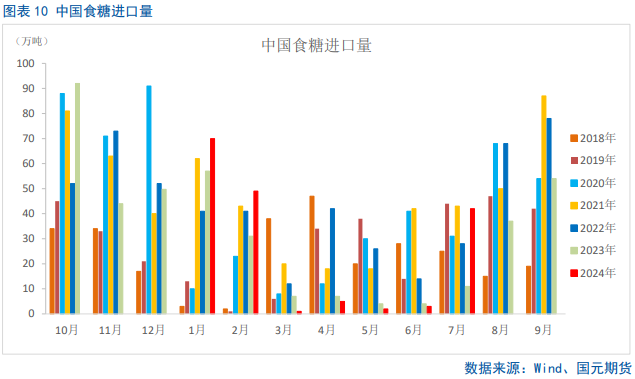

2.4 巴西港口待运糖船数量下降 据外电8月15日消息,巴西航运机构Williams发布的数据显示,巴西港口等待装运食糖的船只数量为94艘,此前一周为98艘。港口等待装运的食糖数量为399.77万吨,此前一周为450.93万吨,在当周等待出口的食糖总量中,高等级原糖数量为379.45万吨根据Williams发布的数据,桑托斯港等待出口的食糖数量为293.52万吨帕拉纳瓜港等待出口的食糖数量为76.57万吨。 据外电8月19日消息,巴西对外贸易秘书处公布的出口数据显示,巴西8月前三周出口糖194.56吨,日均出口量为16.2万吨,较上年8月的日均出口量15.8吨增加2.77%。 三、国内白糖供需格局分析 3.1 7月我国白糖进口同环比均大增 7月份,我国配额外原糖到港开始放量,进口量同环比均大增。海关数据显示,我国2024年7月白糖进口量42.18万吨,环比猛增1424.74%,同比增长280%。2024年1-7月累计进口量为172万吨,同比增加42%。2023/24榨季截至7月底,我国累计进口食糖358.19万吨,同比增加60.23万吨,增幅20.21%。 三季度的进口放量预计对09合约的影响有限,主要影响的是01合约,09合约基差处于同期高位,糖厂挺价意愿偏强,09目前的主逻辑还是期现回归,此外,三季度进口放量的影响已经部分体现在了加工糖厂主流报价最近的下调中,而目前加工糖厂报价仍然是高于国产糖报价的。

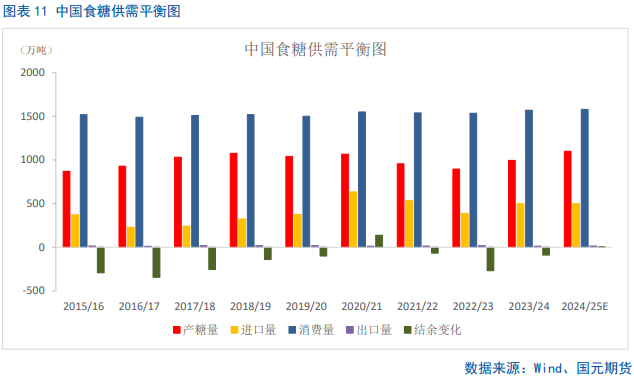

3.2 01合约逐渐走新糖定价 2024/25榨季我国依然是增产周期。根据农业农村部预测,预计国内2024/25榨季食糖产量有望达到1100万吨,环比持续增产,对01合约将形成持续利空。

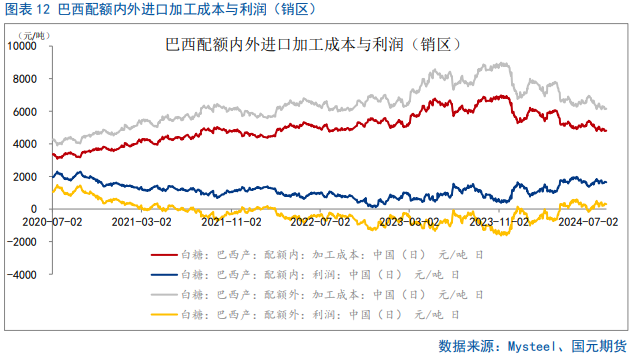

3.3 基于配额外进口利润看目前不适合做多 目前从巴西进口的配额外进口糖加工成本与国内销区主流加工糖厂报价的价差顺挂幅度扩大,接近年内高点。一般情况下,如果二者倒挂幅度加深,且假定原糖不再下滑,可做多郑糖;而如果二者顺挂幅度较大,且假定原糖不再上涨,可做空郑糖。根据目前的情况看,北半球新榨季的食糖供应充足,南半球巴西出口强劲、升贴水偏低表明供给压力仍大,如果原糖在17.2美分不能得到有效支撑,则目前的时机更适合做空郑糖。

四、后市展望 国际市场方面,7月巴西连续两次公布的中南部产糖量制糖比下降,同时印度再次明确不放开食糖出口,给予市场一定的利多效应,但年度全球供应过剩格局下,熊市特征明显,反弹难以持续。 国内市场方面,7月我国进口糖同环比大幅增加,国内食糖供应有所缓解,下榨季国内小幅增产,以广西为主,郑糖2501合约逐渐走新糖定价,大趋势仍以偏空为主。

写作日期:2024年8月21日 作者:韩广宇 农产品分析师 期货从业资格号:F03099424 期货咨询资格号:Z0020923 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);