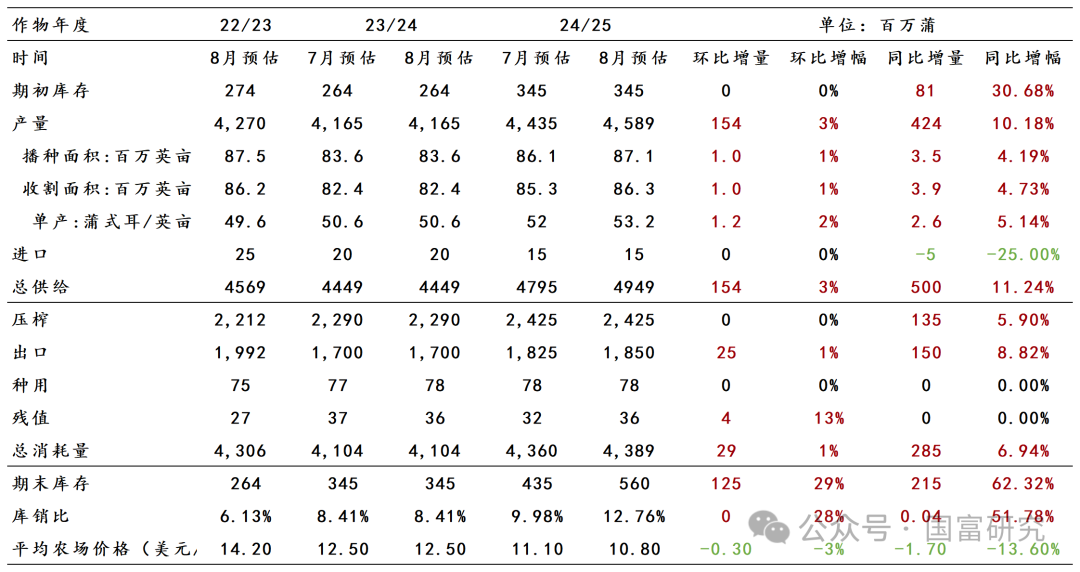

概述:产量方面,美豆新作单产和种植面积上调强化美豆平衡表宽松预期,CBOT价格中枢进一步下移,但8月少雨天气或对美豆单产造成不利影响,未来不排除单产有下调可能。出口方面,美豆旧作出口接近尾声,完成USDA定下的目标基本无虞,而新作出口依旧疲软,未来出口能否改善取决于中国的采购情况。压榨方面,受益于榨利尚可以及产能扩张,美豆压榨目标完成问题不大。综合来看,此次报告对美豆产量端的超预期调整导致报告影响利空,不过8月美豆主产区少雨天气预期和新作出口出现的边际改善或将提供阶段性反弹机会,但受限于整体供应宽松格局反弹高度预计较为有限。 1. USDA公布报告摘要:超预期上调新作单产和面积导致期末库存大幅累库

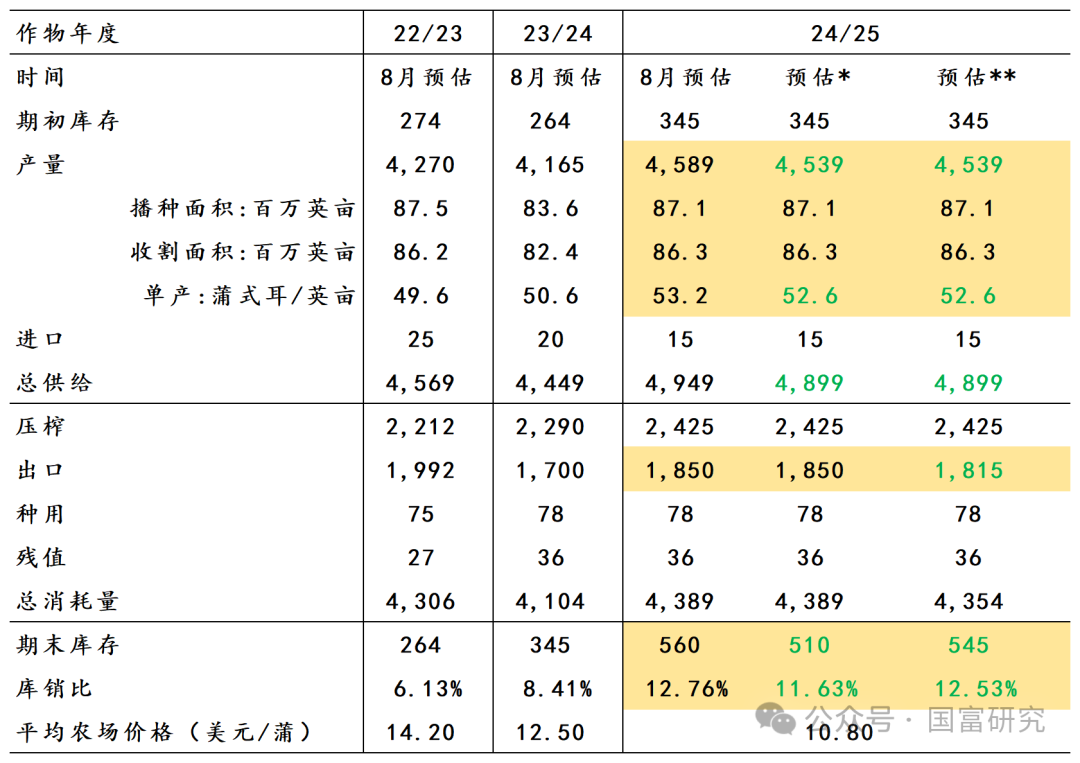

旧作方面,此次月报无调整。新作方面,月报对美豆24/25年度播种&收割面积均上调100万英亩,同时基于大豆(4521, -21.00, -0.46%)单产调查预测,将美豆单产从7月的52蒲/英亩上调至53.2蒲/英亩,高于市场平均预期的52.5蒲/英亩,在51.5-53.9蒲/英亩的预期范围中位于偏高水平。单产和收割面积上调导致大豆产量上调了1.54亿蒲至45.89亿蒲,高于市场预期的43.8-45.65亿蒲。受供应增加影响,报告将24/25年度出口上调2500万蒲,最终美豆24/25年度期末库存上调1.25亿蒲至5.6亿蒲,高于市场预估范围的3.8-5.55亿蒲。受期末累库影响,美豆库销比也从7月预估的9.98%升至12.76%,远高于23/24年度库销比8.41%。此次月报对美豆单产和面积上调导致美豆24/25年度产量超出市场预期,24/25年度美豆呈现大幅累库趋势,且高于市场预期,报告影响偏空。 2. 产量端:8月少雨天气或导致单产面临下调风险 单产上看,7月良好天气状况支撑月报给出高单产预估,8月少雨天气导致单产或有下调风险,但不改美豆丰产格局。 从7月大豆主产区的降雨和气温状况来看,美豆主产区的降雨良好,气温对美豆的生长无明显不利影响。USDA干旱监测报告公布数据显示,美豆主产区干旱面积占比仅为5%,低于去年同期的43%以及近5年均值23%,天气条件整体有利于美豆表现出较高水平的优良率和单产。8月月报公布美豆单产为53.2蒲/英亩,位于历史同期第二高水平。

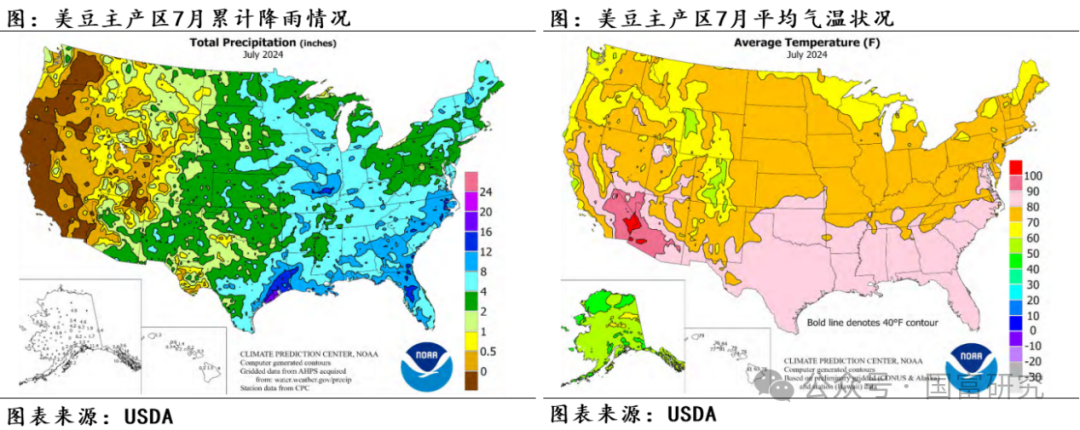

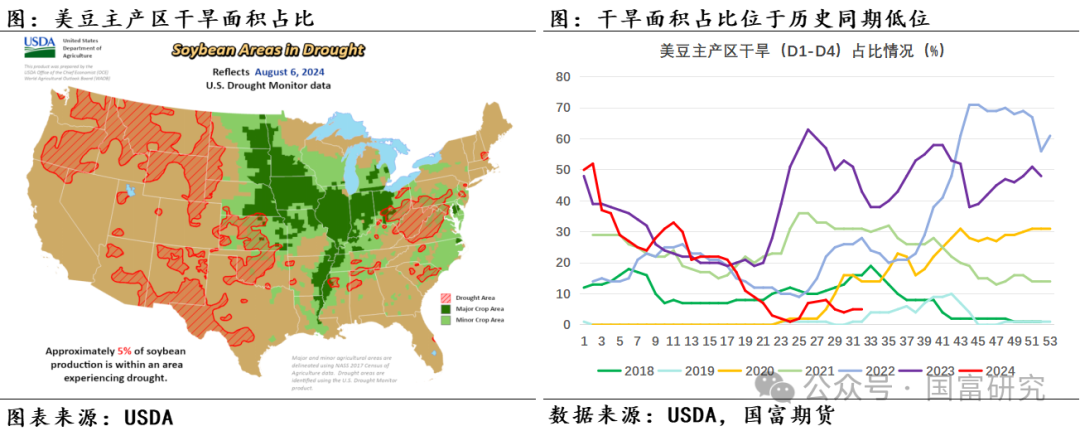

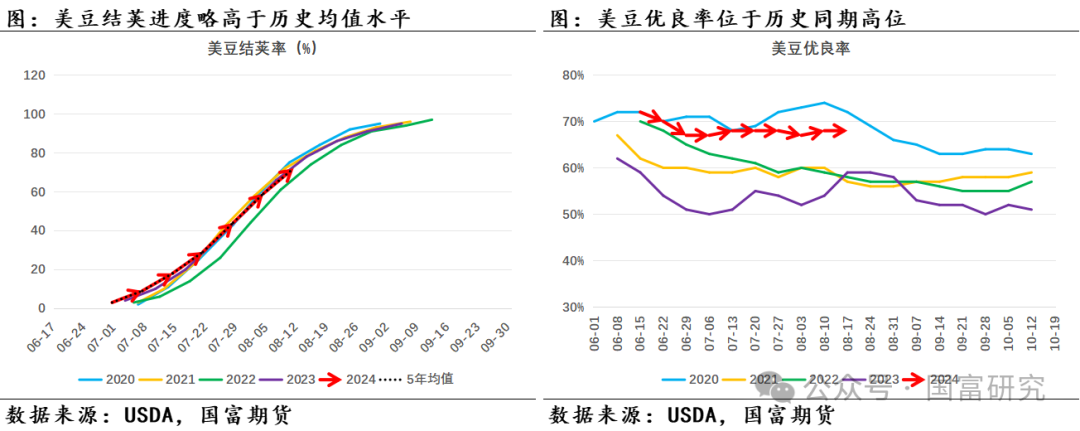

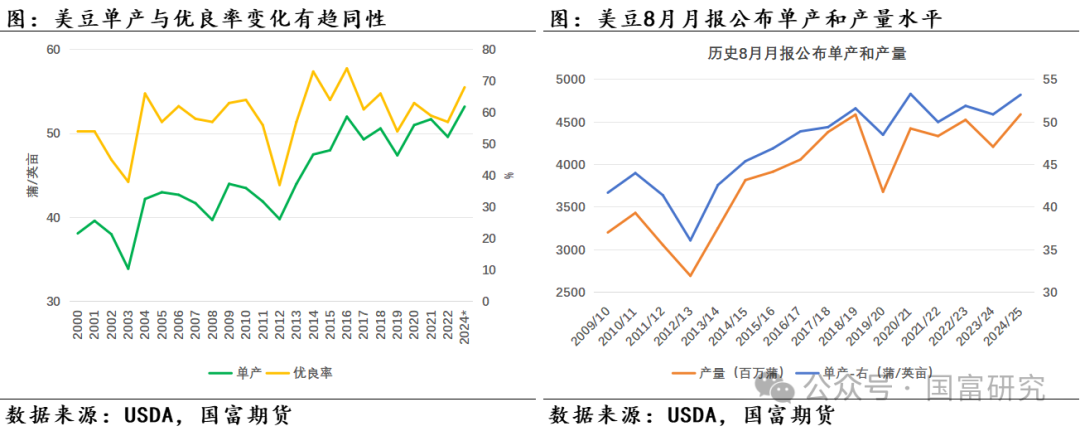

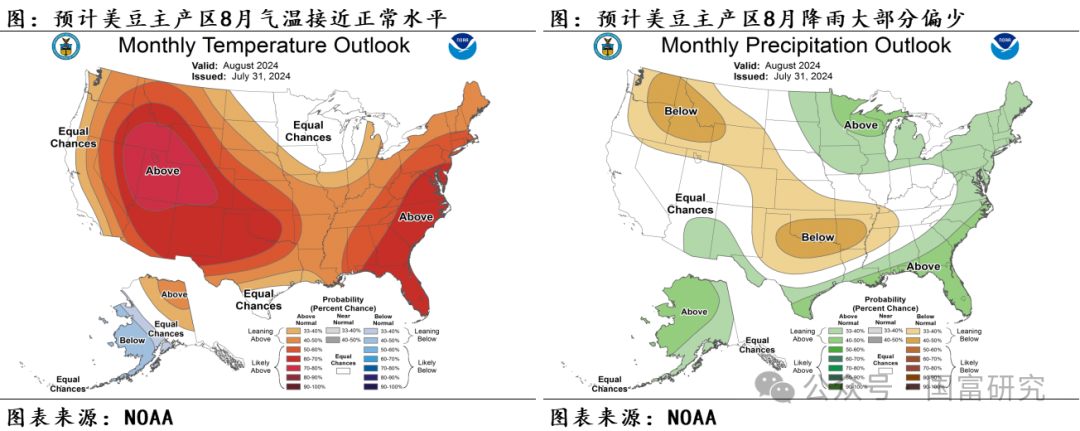

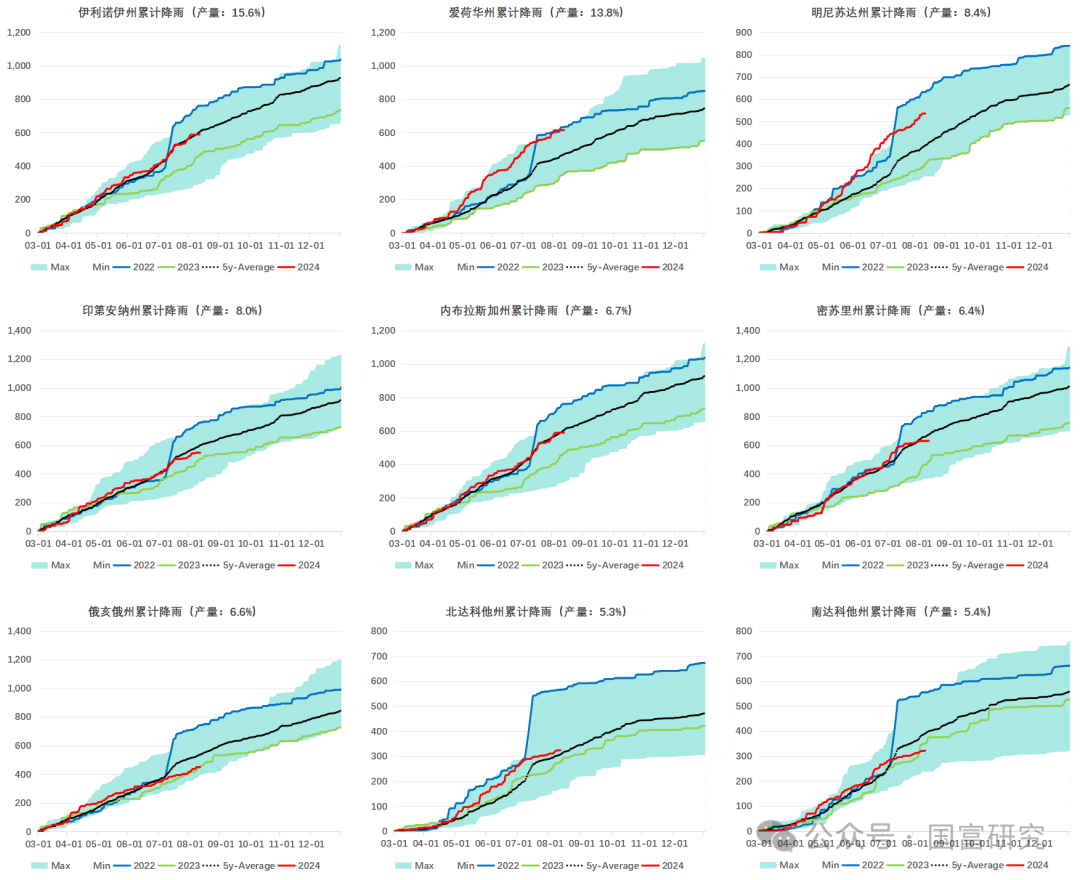

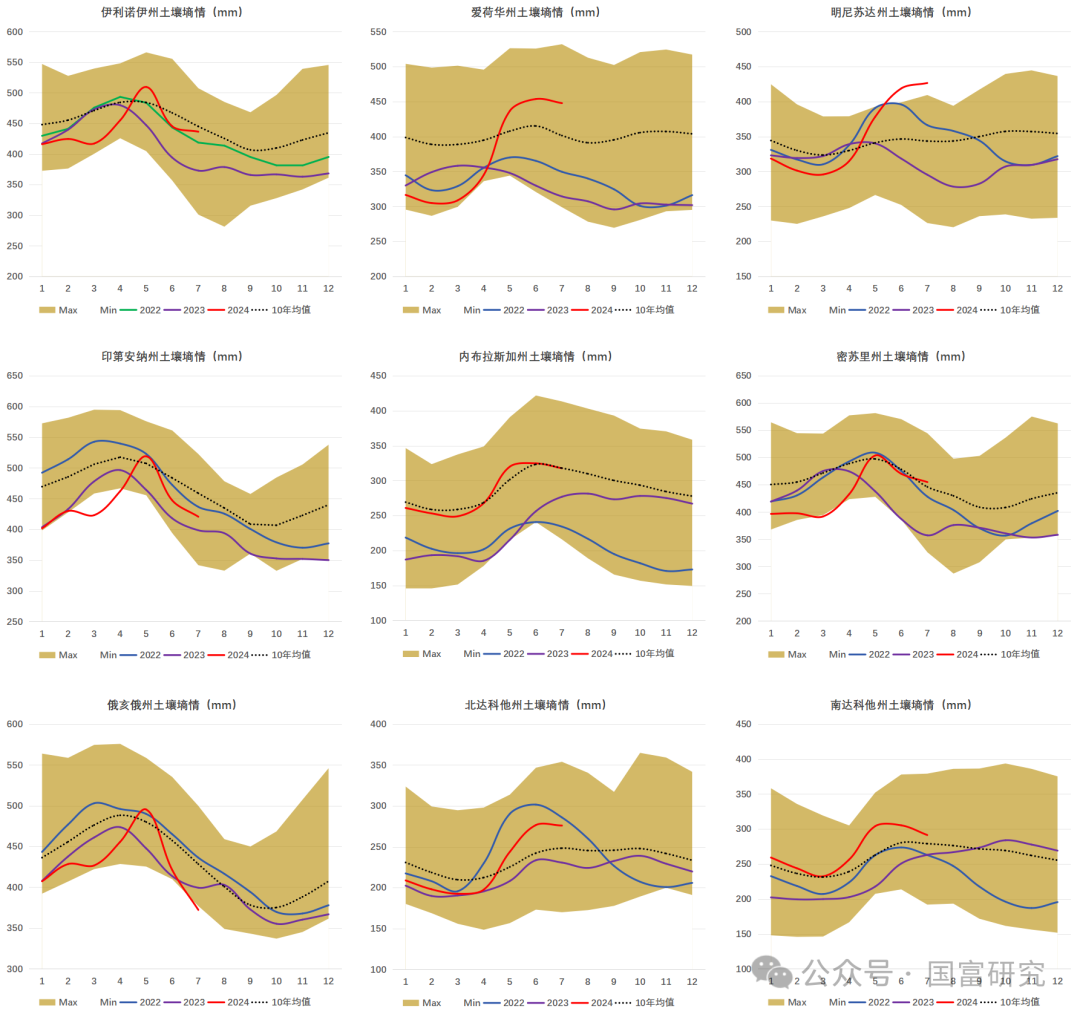

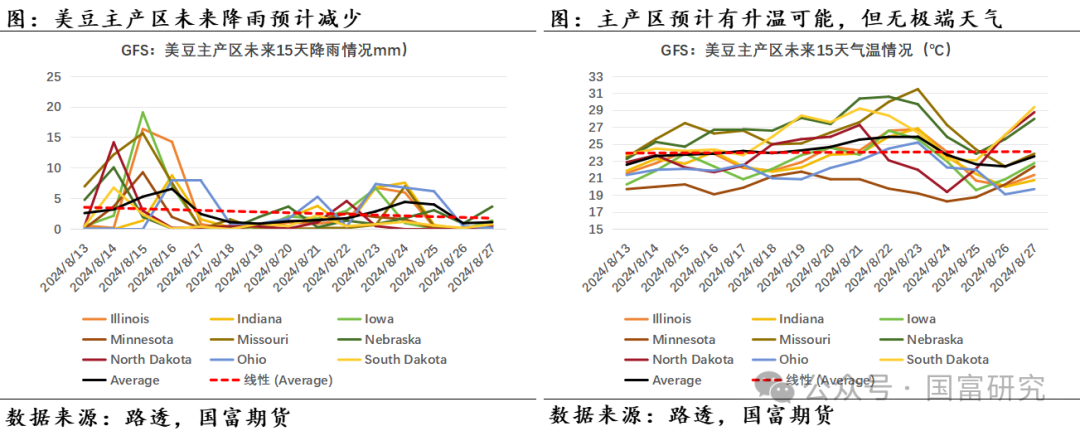

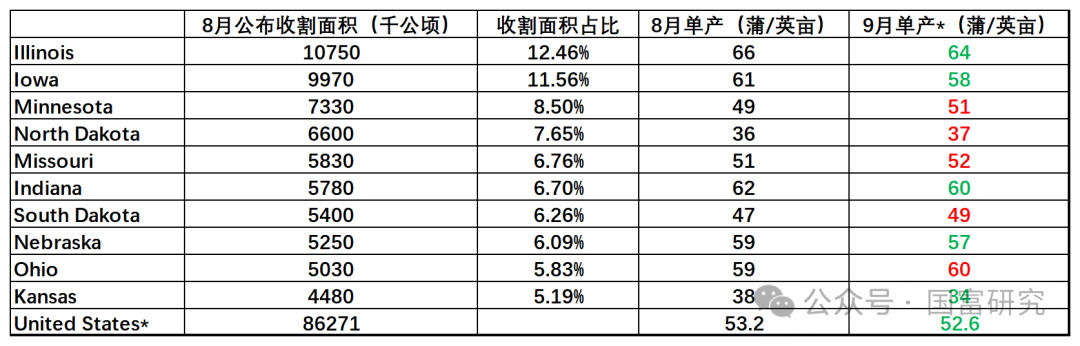

从8月天气状况来看,美豆主产区气温状况良好,降雨集中在东部和北部地区,中西部美豆主产区降雨有偏少可能。路透预估数据显示,未来14天(8.13-8.27)各主产区平均日度降雨大致在5mm以下水平,且从周度角度看有持续下滑的趋势。不过从主产区气温状况来看,主产区气最高气温大致在31摄氏度以下,平均气温大致在24℃上下,主产区气温呈现“高温不高”状况。综合看,降雨偏少对土壤墒情有不利影响,但气温缓解导致不利影响有限,而土壤墒情对美豆优良率有着明显的支撑作用,美豆单产预计可能有下调风险,但预计下调后的单产将维持在较高水平。结合目前各州的土壤墒情状况以及未来降雨变化,最终我们预计后续单产可能会下修至52.6蒲/英亩。  图:美豆主产州累计降雨情况(mm)

图:美豆主产州土壤墒情情况(mm)

表:9月美豆单产情况预测

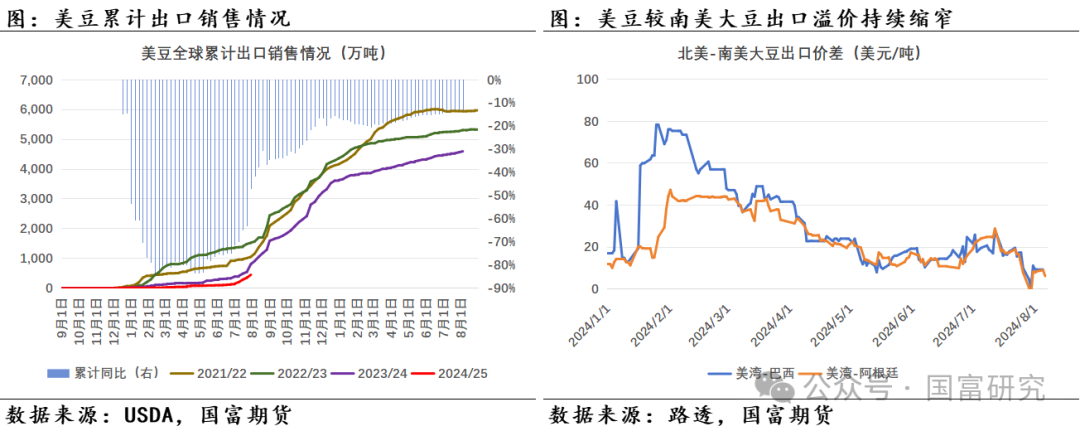

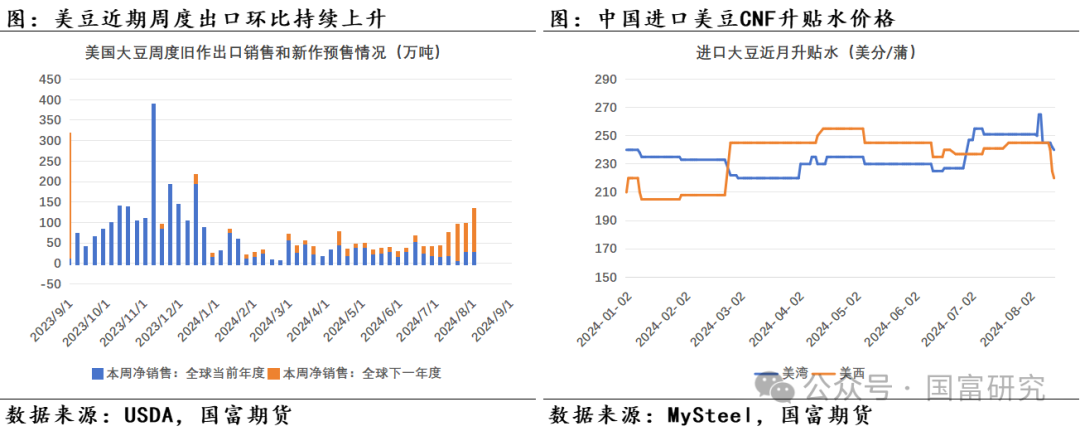

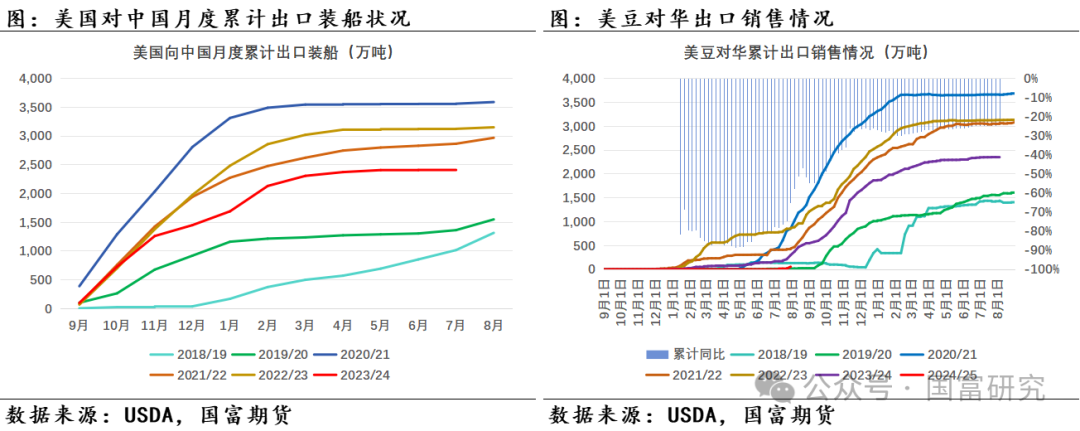

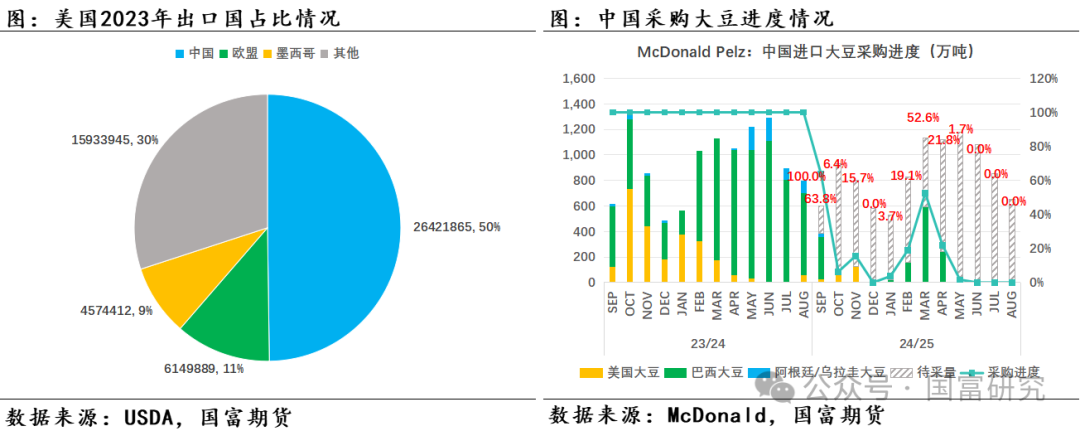

注:仅列举主要产区单产调整,计算52.6蒲/英亩实际考虑了所有州的单产变化。 3. 出口端:旧作出口目标大概率完成,新作预售表现偏弱 旧作方面,USDA 8月报告维持23/24年度美豆出口4626万吨的预估,同比降幅为14.66%。受美豆新作产量增长超市场预期影响,美农为新作腾出库存而积极出清旧作大豆导致销售意愿较强,近期美豆国内现货价格持续下跌。根据美豆出口最新数据显示,截止到8月8日,23/24年度美豆累计出口4618万吨,累计同比降幅为12.94%,低于USDA预估的累计同比降幅。美豆当前出口情况略好于USDA预估情况,短期在美农出清旧作需求、新作预期供应压力较大的影响下,美豆出口压力偏高将导致美豆升贴水持续下跌。23/24年度美豆累计出口距USDA月报预估目标仅剩余约8万吨缺口,叠加近期美豆升贴水相对于南美大豆具有一定价格优势,预计美豆旧作出口目标大概率实现。 新作方面,此次月报将美豆24/25年度出口上调了2500万蒲至18.5亿蒲,同比23/24年度增长8.82%。但从周度累计出口数据来看,截止到8月8日,美豆24/25年度大豆预售达586.52万吨,23/24年度同期预售量为918.57万吨,新作预售较去年同期减少了36.15%,24/25年度美豆预售情况不佳。究其原因,一方面是南美大豆丰产叠加价格优势,美豆出口份额受到南美大豆出口挤占。另一方面,中国近期对美豆新作采购进度偏慢,根据McDonald公布截止到8月13日的采船数据,尽管中国采购的10月和11月船期以美豆为主,但采购进度仅为6.4%和15.7%,数据显示中国对美豆新作采购情况较为低迷。USDA月报对美豆新作出口的强预期和当前美豆出口的弱现实不匹配,美豆24/25年度出口有较大的下调可能性。

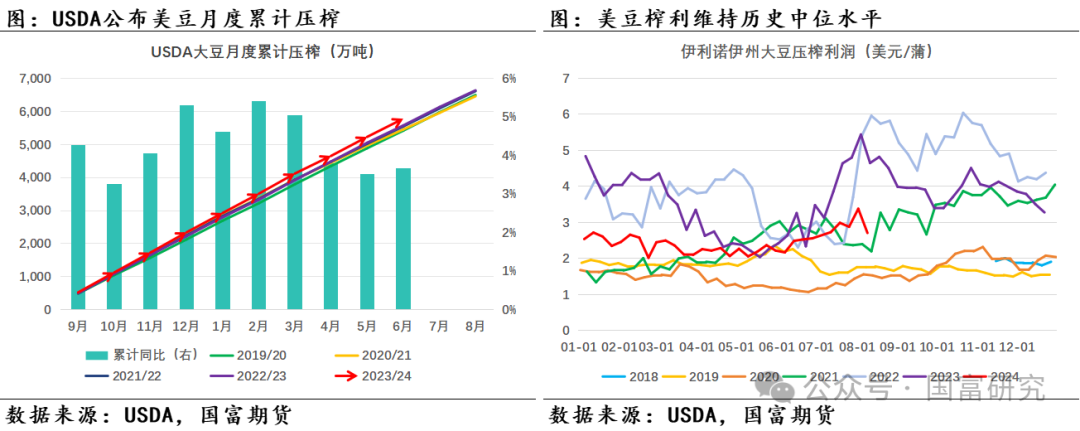

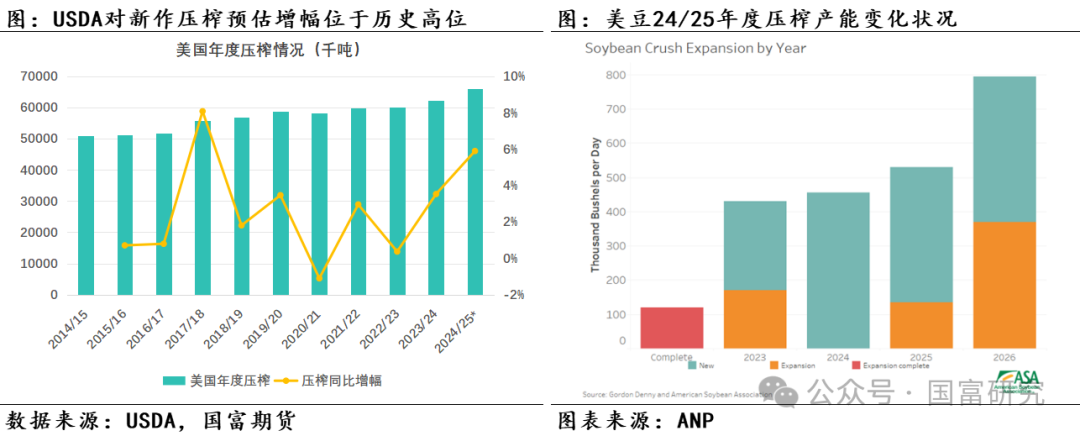

4. 压榨端:榨利中位叠加产能扩张,旧作压榨目标大概率实现 旧作方面,美豆榨利历史中位水平以及2024年美豆压榨产能预期扩张,美豆旧作压榨目标大概率实现。根据USDA公布月度累计数据,美豆23/24年度累计压榨的同比增幅近期维持在3.5%的水平,而USDA预计美豆23/24年度压榨同比增幅为3.53%,基本符合USDA预期,后续预计旧作压榨调整概率偏低。 新作方面,USDA预计美豆新作压榨较23/24年度压榨增5.9%至24.25亿蒲,USDA对新作压榨预估的增幅位于近5年最高水平,对于新作压榨暂时维持USDA预估水平。

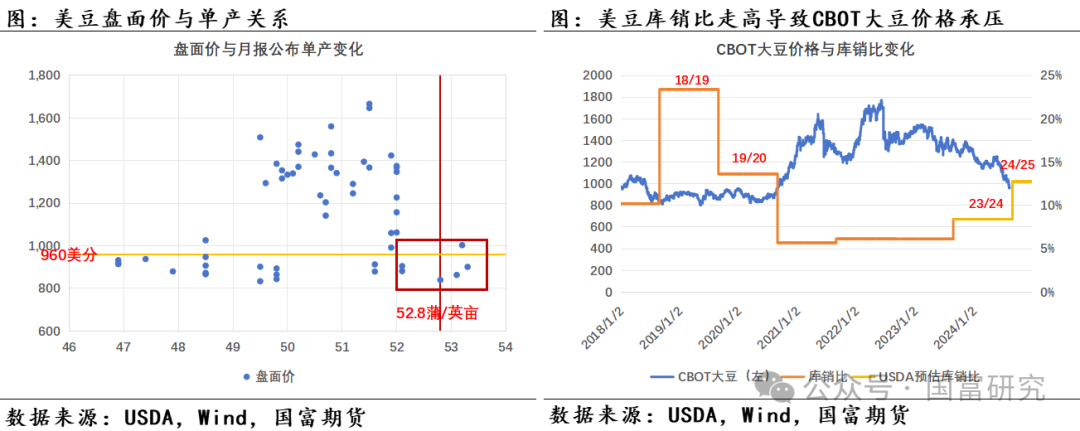

5. 期末库存:高库销比或导致CBOT大豆价格中枢下移 对于后续报告,我们更倾向于美豆单产面临下调的风险,主要因为8月少雨天气的影响,并且单产损失可能主要出现在伊利诺伊州、爱荷华州这些产量占比偏高的地区。不过需要指出的是,即便USDA在9月报告中如期对美豆单产下调,但在丰产压力的打压下美豆上行幅度仍将受限。而针对24/25年度出口项的调整,当前24/25年度预售进度同比下滑36.2%与23/24年度同期预售下滑41.7%较为接近,因此我们参考23/24年度9月月报较8月月报的调整幅度(将出口预估由18.25亿蒲下调至17.9亿蒲),将9月出口预估下调了3500万蒲至18.15亿蒲。 预估(*)不考虑对出口的调整,在52.6蒲/英亩单产水平预估下,美豆期末库存较8月下滑,库销比降至11.63%。预估(**)考虑将出口下调了3500万蒲至18.15亿蒲,美豆期末库存小幅下滑至5.45亿蒲,库销比小幅下降至12.53%。作为参考,17/18年度美豆库销比为10.20%,USDA公布平均农场价格为933美分/蒲,19/20年度美豆库销比为13.28%,USDA公布平均农场价格为900美分/蒲,从历史库销比和价格对应情况看,美豆当前在900-930美分应该有较强支撑。 另外,截止到8月16日当周,CBOT大豆价格在跌至950美分至960美分区间后表现相对抗跌,根据历史CBOT大豆价格在950-960美分对应的单产情况,同时结合市场前期对美豆单产在51.5-53.9蒲/英亩的预估范围,最终计算当前市场交易单产大致在52.8蒲/英亩的水平。假定当前市场还未考虑出口下调,以52.8蒲/英亩的单产水平来看,最终期末库销比为12.02%,高于我们预估的9月库销比11.63%,但低于考虑下调出口的库销比12.53%。当然以上数据只是从预估范围情况来看目前美豆价格和单产间可能的联系,数据仅供参考。就结果而言,如果在不考虑出口下调的情况下,美豆价格在当前价位可能有一定支撑存在;但是如果考虑出口下调的风险,当前美豆价格可能还有进一步下调的空间。因此供应转宽松导致美豆价格中枢预期下移的影响下,上行驱动还是在于未来天气变化和出口能否有所改善。 表:美豆供需平衡表(预估)

6.总结 综合看,8月少雨天气虽然会增加美豆单产下调风险,但在前期良好天气支撑下单产下调预期有限;而出口结合预售进度和历史调整情况存在下调预期。综合来看后续报告单产下调风险带来的潜在利多有被出口下调对冲的可能,且在美豆丰产格局的打压下,美豆价格中枢或下移,后续上行驱动或在于未来天气变化和出口能否有所改善。 国富期货交易咨询业务资格:沪证监许可[2016]58号 产业研究团队成员:孟令军(Z0019085) |

|

|  |

|

微信:

微信: QQ:

QQ: