来源:建信期货 研究员:冯泽仁 从业资格号:F03134307 7月以来集运指数

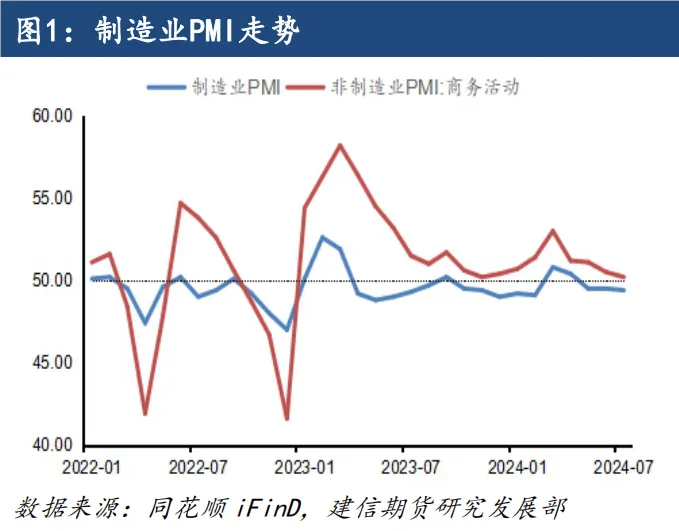

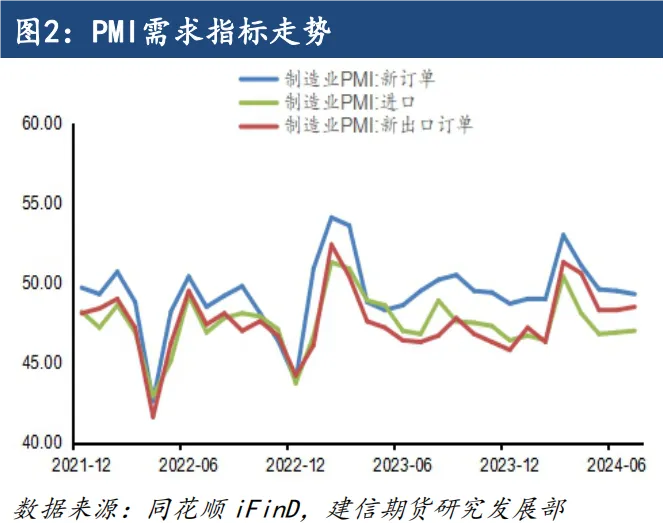

欧线价格呈现过山车市走势,价格波动加大,主力EC2410合约在7月初多次刷高后大幅下跌,并于8月9日触及低点3113.4点,回吐6月4日以来的所有涨幅。造成集运欧线期货此次异动的主要原因是随着淡季的临近,现货供应端生变,首先合约标的物上海集装箱结算运价指数(SCFIS)欧洲航线已经结束此前的十三连涨,开始了连续的小幅度下滑,市场进入了顶部回调的阶段。其次现货价格方面,现货运价频繁调降,马士基再次下调了第34周上海至鹿特丹的运费,大柜价格为7100美金,低于第33周的7400美金,随着淡季的临近,预计在8月下旬和9月上旬,运价中枢将进一步下行。 在此背景下,我们通过分析认为,根据SCFIS指数的变化,市场可能进入一个调整期,这导致欧线期货价格目前继续保持相对震荡偏弱的走势。我们从宏观基本面分析,当前国内内需较弱,外需不足,美联储仍维持续较高的利率水平,这使得进出口持续低迷,综合看集装箱价格指数相对偏弱。随着市场对下半年亚欧航线运价、运量衰退的预期加剧,市场期货合约的价格将进一步大幅下跌,回吐前期部分涨幅。本文旨在讨论欧美宏观数据走弱造成进出口低迷的风险,进而产生对集运欧线的价格冲击。 一、需求端: 1.1内需偏弱 中国7月份制造业采购经理指数(PMI)环比下行0.1个点,降至49.4%,连续3个月低于荣枯线,非制造业PMI已连续4个月出现环比下降,经济增长仍然不佳。国内受生产淡季的影响,制造业市场需求有所下滑,新订单指数为49.3%,比上月下降0.2个百分点。 7月份,金融数据、经济数据及PP(7664, -18.00, -0.23%)I数据全面低于预期,经济下行压力偏大,经济悲观预期上升。其中规模以上工业增加值同比增5.3%(前值5.6%),增速有所放缓,7月份预测值为5.03%;1-6月固定资产投资同比增3.9%(前值4%),7月份预测值为3.89%;社会消费品零售总额同比增2%(前值3.7%),增长速度进一部放缓。 我们认为,新一期的制造业和非制造业PMI指数显示出市场需求萎缩的问题,对制造业的影响仍持续。叠加受淡季、极端天气、地产市场低迷等因素的影响,经济修复的速度再次放缓。

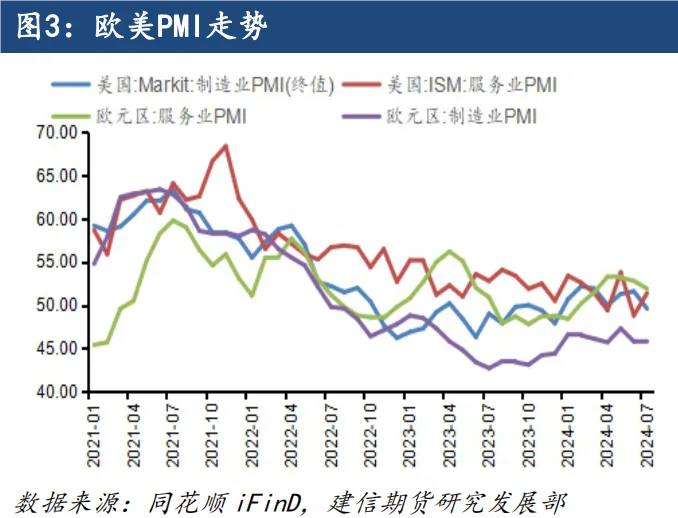

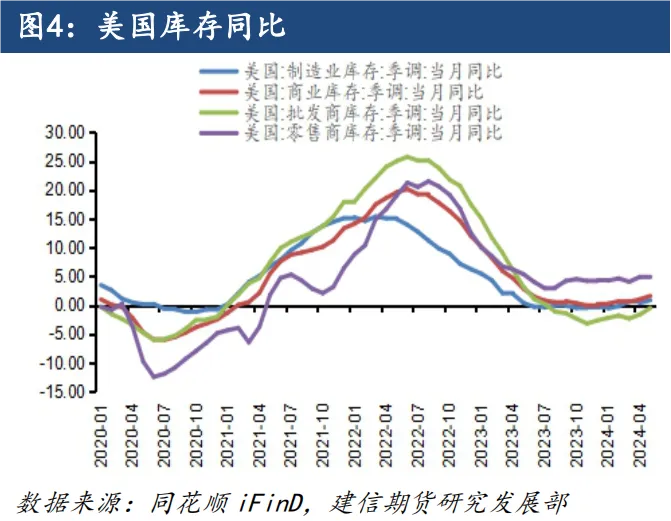

1.2海外需求增长较弱 7月份欧洲和美国的经济数据超预期走弱,全球补库的动能持续衰竭。欧元区7月综合PMI为50.1,低于前置及市场的预期。欧元区制造业PMI录得45.8%,较前月保持不变,今年以来仍未突破枯荣线。服务业PMI录得51.9%,虽高于50%的枯荣线,但该指数已连续3个月下降。今年六月,欧洲央行将欧元区三大关键利率均下调25个基点,可欧洲经济仍未彻底缓解前期过高利率给生产、消费带来的压力,经济复苏的动能持续减弱。这一数据显示出欧洲经济持续低迷,制造业在面对供应链问题、能源价格波动及经济不确定性等因素时承受着不小的压力。我们认为,下半年受欧洲各国贸易保护政策的影响,中欧贸易将迎来挑战,因此对出口集装箱运输市场的冲击需要密切关注。 7月份,美国制造业PMI为49.6%,较前期下降3.9个百分点,低于50%的枯荣线,转入萎缩区间。从分项指数来看,制造业进口、就业、新订单、新出口订单指数均在50%以下,其中就业、新订单指数有较为明显的下降,进口指数较上月有所上升,但仅增长0.1个百分点。 结合美国最新库存数据看,5月美国库存总额同比1.76%,前值1.16%。美国5月制造业库存、商业库存、批发商库存、零售商库存分别同比增长0.87%、1.61%、-0.51%、4.97%,环比分别增加0.21个百分点、0.48个百分点、0.6个百分点。我们认为目前欧美补库动能减弱,需求相对较弱。

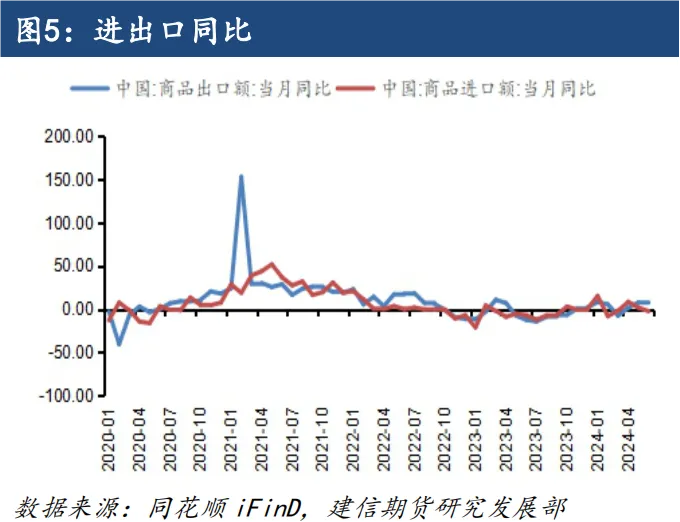

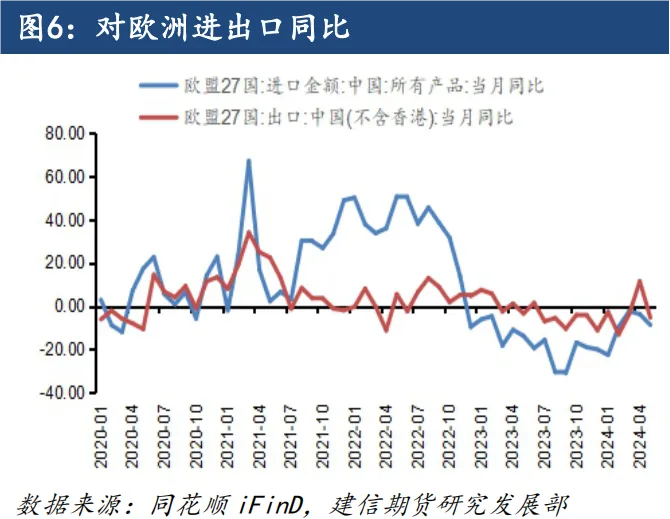

1.3出口再度低迷 按美元计价,今年7月份,中国进出口总额为5164.7亿美元,环比下降0.04%,同比上升7%,低于同比上升9.5%的预测值。其中,进口 2159.1亿美元,环比上升3.4%;出口3005.6亿美元,同比下降2.37%;贸易顺差846.5亿美元,环比下跌14.54%。今年7月份,中国与欧盟贸易总值为707.1亿美元,同比下降3.06%。其中,对欧盟出口457.7亿美元,环比上升0.05%;自欧盟进口249.4亿美元,环比上升7.55%;对欧盟贸易顺差208.3亿美元,环比下降7.66%。 从出口数据来看,7月中国出口增速为7.0%,较6月增速下降1.6个百分点,为今年3月份以来出口增速首次出现下行。出口增速的放缓与欧美需求的减弱有关,外需进一步放缓的趋势延续。 分区域来看,三大贸易伙伴中,中对美国、欧盟、东盟的出口增速分别为8.1%、8.0%和12.2%,分别较上月变动1.5、3.9和-2.9。分品类来看,2024年7月的同比增速主要得益于原材料、通用机械、音像设备与汽车零部件等生产资料,以及消费电子和汽车等耐用品的强劲表现。这些领域的生产和出口为整体经济增长提供了重要支撑。具体来看,出口增速的边际变化则呈现出不同的趋势。原材料、通用机械、音像设备与汽车零部件等生产资料的出口增速相比前期有所回落,表明这些行业可能面临一定的挑战或市场需求的放缓。核心商品出口表现消极,叠加欧洲市场的补库动能衰竭,中欧航线下半年的订舱价格会随着淡季的来临进一步下探。 我们认为下半年欧美地区的央行虽有降息的打算,但整体仍将维持较高的利率水平,因此欧美需求将维持低位。这将造成我国出口回升力度放缓的局面,后续出口增速将进一步下行。考虑到全球主要经济增长不及预期,且欧洲经济前景仍不明朗,中国出口压力较大。因此中欧航线的集装箱市场将受到拖累。

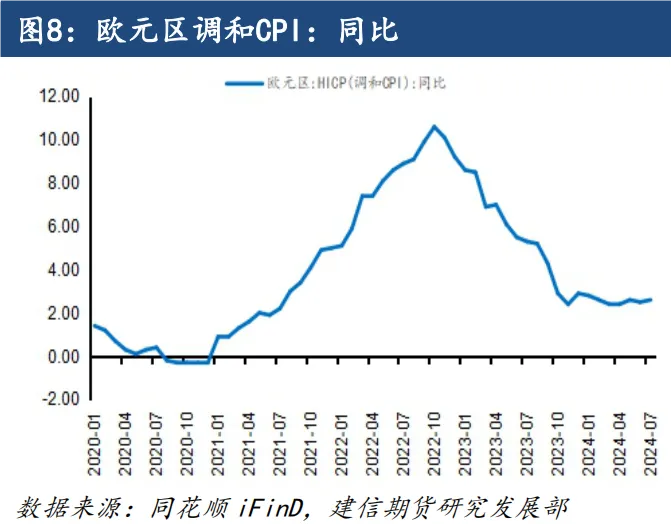

1.4、商品价格仍处低位 受红海绕行危机、中东局势动荡等因素的影响,全球大宗商品价格经历了上半年的一波涨幅后有所回落。主要原因是世界经济增速放缓,全球供应链逐步恢复,大宗商品开始稳步回落。 从生产者物价指数来看,欧元区7月份PPI同比下降7.6%,已连续七个月下降。其中中间产品降幅较大,下降幅度为1.2%;能源成本下降0.9%;中国7月份PPI同比下降0.8%,较前值维持不变。我们认为考虑到基数效应,欧洲PPI仍在下行,国内外市场低迷,国内PPI的增速虽缓步上行,但仍未见增长拐点,目前商品价格仍具压力。 7月,欧元区服务价格同比上涨4.0%,核心通胀率为2.9%。从国家来看,德国、法国、意大利和西班牙的7月通胀率分别为2.6%、2.6%、1.7%和2.9%。食品和烟酒价格上涨2.3%,非能源类工业产品价格上涨0.8%,能源价格上涨1.3%。我们认为欧元区的通胀依旧顽固,下降速度缓慢。由于通胀韧性强,降息存在风险,因此欧洲央行在当前情况下没有足够的理由继续降息。

二、总结 在经历了一波运价涨价高峰期过后,中欧集装箱航线将迎来传统的航运淡季,随着欧洲圣诞备货季的结束,市场对集装箱运输的需求将在8月下旬逐步减少。同时现货端、预期段、需求端的基本面共同走弱,使得市场中衰退的交易情绪显著。近期欧美经济数据表现疲软,预计下半年欧美的进口商的需求将进一步缩减。7月份的进出口数据可以看出,欧洲的进口力度也在逐步减弱,中欧航线集装箱所装在的核心商品出口比例也出现了不同程度的下降。欧洲央行虽然在6月份进行了降息动作,但不足以让欧洲彻底走出困境,仍处衰退区间。我们认为,现货价格下降的拐点已出现,当前市场呈现出顶部回调的迹象,叠加7月的宏观数据强化了下半年全球经济衰退的预期,因此欧线集运的盘面价格会进一步下行,在弱现实下运价难再疯狂。 |

|

|  |

|