来源:国元期货研究 8月,下游食品加工企业开始提前为中秋备货,暑期旅游及月底开学季,鸡蛋(3976, -26.00, -0.65%)将迎来季节性消费旺季。不过供给宽松格局难改,产蛋鸡存栏量环比增幅显著,淘汰鸡积极性不高,随着立秋后气温逐步下降,产蛋率也将有所回升。加之饲料原料价格低位徘徊,成本端支撑力度不足,蛋价整体依然承压。8月在需求旺季提振下,价格存回暖预期,JD2409合约短期偏强看待,建议区间3800-4200元/吨。JD2501合约为春节合约,在供给压力及节后消费回落预期下,价格上行空间有限,中期偏弱看待。预计JD2501合约小幅反弹后,承压延续偏弱震荡,上方压力关注3700元/吨一线,建议区间3400-3700元/吨。 一、行情回顾

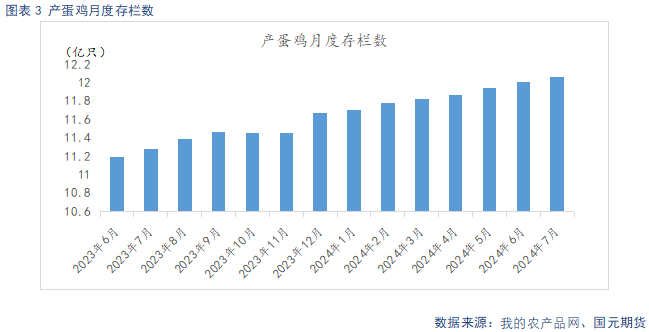

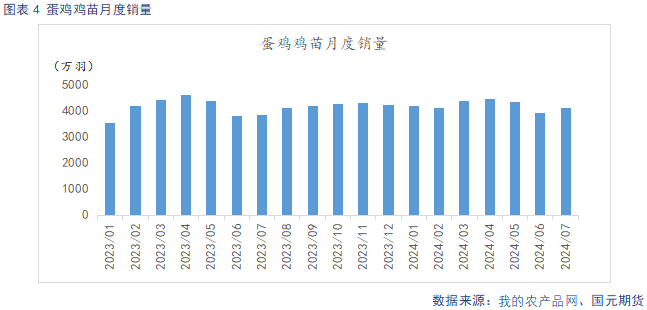

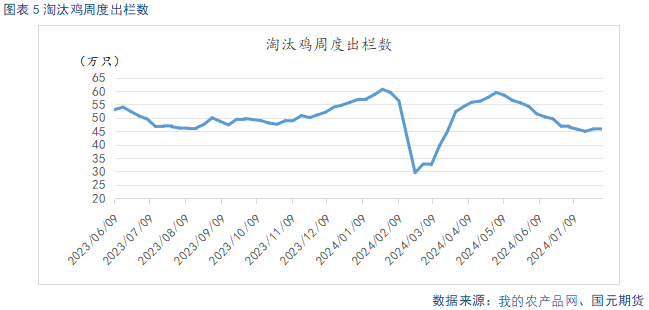

7月上旬,库存低位下,下游补货积极性较高,市场在旺季将临预期下,看涨情绪升温,主产区均价最高至4.69元/斤的全年高价。至7月下旬,高温高湿环境下,储存难度较大,贸易出货积极,蛋价承压回落。主力盘面受限于供给宽松影响,短暂上行后迅速回落,整体维持区间宽幅震荡。 二、鸡蛋基本面分析 2.1 产蛋鸡存栏持续增加 淘汰积极性不高 7月,全国产蛋鸡存栏量为12.07亿只,较上月环比增加0.06亿只,同比增加0.79亿只,环比逐月持续增长。鸡苗月度销量4086万羽,环比增长4.15%,新开产蛋鸡偏多。样本产区淘汰鸡月度出栏量182.94万只,较上月环比减少7.69%。 8月新开产蛋鸡多为4月前后补栏鸡苗,4月鸡苗销量较3月环比增长1.56%,加之需求旺季预期下,蛋价上行,产区淘汰积极性下降,预计8月产蛋鸡存栏延续环比增加趋势。不过8月气温仍然较高,产蛋率预计维持低位,实际产能增幅有限。

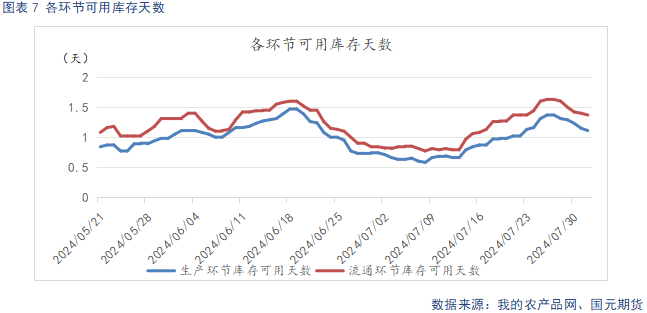

2.2 销量环比下滑 库存天数环比增加 截止7月26日,钢联统计主销区样本点月度销量2.9万吨,较上月环比减少0.18万吨。7月初,蛋价偏低,终端需求较好,销区走量速度较快,随着蛋价逐步走高,终端对高价蛋的承接力愈显不足,销量逐周下降。进入8月后,下游需求有逐步回暖预期,预计8月销量将有所提升。 截止7月31日,生产环节可用库存天数为1.15天,较上月同期增加0.41。流通环境可用库存天数为1.4天,较上月同期增加0.56天。6月蛋价处于低位,终端需求转好,下游加工企业也逢低补货,市场流通节奏较快,库存维持低位。7月蛋价走强后,终端跟进不足,需求转弱,价格持续回落。加之高温高湿天气下,鸡蛋储存难度较大,市场流通节奏放缓后,贸易商拿货心理偏谨慎,各环节库存天数环比增长。

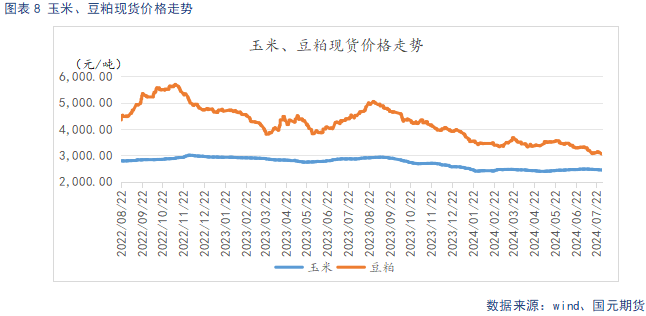

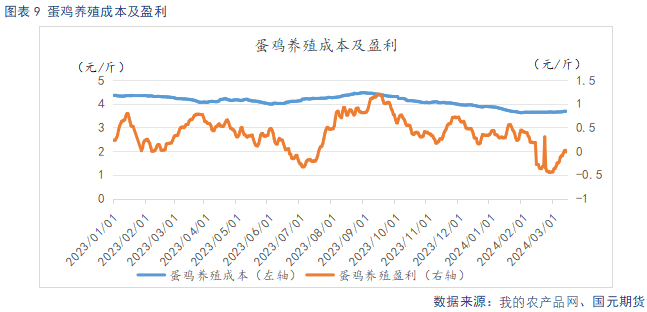

2.3 饲料价格维持低位 养殖利润有向好预期 截止7月30日,玉米(2388, 9.00, 0.38%)现货价格2443.69元/吨,较上月同期环比下跌36.7元/吨,豆粕(3111, 18.00, 0.58%)现货价3057.43元/吨,较上月同期下跌260.57元/吨。7月蛋鸡养殖成本3.6元/斤,较上月环比下降0.05元/斤,饲料原料弱势运行,养殖成本环比下降。玉米新季生长情况良好,惜售情绪降温,产区价格偏弱运行。饲料企业随用随采,并且小麦丰产,替代性仍存,需求整体偏弱。供强需弱下,玉米预计将维持低位偏弱震荡。美豆存丰产预期。7-8月国内进口大豆(4521, -21.00, -0.46%)到港仍处于年内高峰,豆粕供应端以宽松为主。下游来看,水产养殖高峰期将过,猪肉消费淡季限制后续饲料需求,豆粕处于供强需弱格局。整体来看,饲料原料价格预计维持低位,在成本端上对蛋价的支撑力度有限。 截止7月31日,养殖利润为0.7元/斤,较上月同期增长0.39元/斤。饲料端成本下降,蛋价7月走高,养殖利润显著提升。8月蛋价在旺季提振下,养殖利润延续向好预期。

三、行情总结 8月需求旺季预期,且高温天气下,产蛋率处于低位,价格存回暖空间,短期偏强看待,JD2409合约建议区间3900-4200元/吨。不过供给宽松格局难改,产蛋鸡存栏量环比增幅显著,淘汰鸡积极性不高,随着立秋后气温逐步下降,产蛋率也将有所回升。加之饲料原料价格低位徘徊,成本端支撑力度不足,上方空间有限。远月JD2501合约为春节合约,节后淡季预期叠加中期供给宽松,JD2501合约承压偏弱看待,上方压力关注3700元/吨一线,建议区间3400-3700元/吨。 |

|

|  |

|