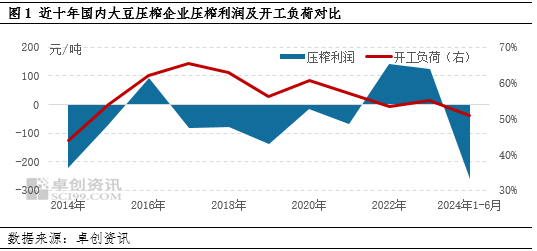

卓创资讯油脂课题组分析师杨光红 【导语】利润是豆油(7630, 36.00, 0.47%)市场研究中的一项重要指标。除了正常监测的大豆(4521, -21.00, -0.46%)压榨企业的压榨利润数据外,贸易商利润、终端企业利润等对豆油市场均有较为重要的意义。2024年上半年,国内各环节利润表现均一般,豆油市场活跃度相对有限,下半年豆油价格预期回升,配合宏观市场回暖,也将给产业链其他环节带来更多盈利空间,下半年各环节利润有望改善。 豆油市场研究中,利润是不可缺少的重要指标,如压榨企业压榨利润、中间贸易商利润、终端企业利润等,利润可以关系到生产企业的开工意愿、贸易环节的交易活跃度、终端企业的景气度等,由此我们就此展开简单描述。 企业压榨利润与开工率呈正相关关系 大豆压榨企业压榨利润关系着生产企业的开工意愿,进而影响豆油的供应端。根据大豆压榨企业的压榨利润计算公式:大豆压榨企业压榨利润=一级豆油均价×0.18(豆油产出比)+豆粕(3111, 18.00, 0.58%)均价×0.785(豆粕产出比)-进口大豆到港成本-生产费用。当压榨利润走高时,会刺激油厂提高开工负荷率,从而增加油粕供应,进而导致油粕价格下跌。根据近十年来卓创资讯监测的大豆压榨企业压榨利润及开工负荷数据测算,两者具有一定的正相关关系。另外因大豆产业链均为期货品种且行业发展较为成熟,生产企业会在期货市场进行套保锁定利润,压榨企业的理论压榨利润不等同于实际利润。 根据卓创资讯监测数据显示,2024年上半年企业压榨利润为-231元/吨,较2023年同期的-36元/吨亏损值扩大195元/吨,较2021年同期的18元/吨跌249元/吨;2024年上半年企业开工负荷率51%,较2023年同期持平,较2021年同期下滑2个百分点。近两年来,由于压榨利润持续亏损,大豆压榨企业开工意愿不高,整体维持在50%左右的偏低水平,导致豆油产出增量有限。(2022年多因素导致大豆到港成本及国内油粕现货价格出现极值,不作对比。)

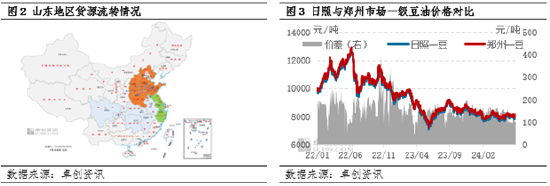

区域间价差缩小,贸易环节利润受挤压 豆油市场贸易环节利润主要来自于区域间货物流转扣除运费所带来的价差收益,贸易环节利润的保证有利于提高豆油市场的流动性。近年来中国大豆压榨企业加大内地市场开拓,带动内地产能增长,内地豆油供应增加压缩了与港口市场的价差,导致贸易商收益受到挤压。从货源流转情况看,山东市场豆油货源主要流向华中、西北、苏北及华北南部,河南作为全国人口数量排名第三位的省份,对油脂需求较大。因港口产能大,豆油供应充足且价格偏低,内地原料运输成本高且产能有限但价格偏高,因此港口货源多流入内地市场消化。随着集团企业产能扩张,带动内地产能增长,河南市场2024年新增两条企业产线,豆油供应能力增加,对港口货源有一定冲击,进而缩小了港口与内地的价差。根据卓创资讯监测数据显示,2024年上半年一级豆油河南市场及日照市场平均价差139元/吨,较2023年同期收窄5元/吨,较2022年同期收窄280元/吨。此类现象普遍存在于各港口之间、港口至内地的货源流转上,区域价差的收窄令套利窗口缩小,贸易商利润遭受挤压的同时也影响了区域货源的流动性。 随着豆油市场的发展,目前贸易环节采用基差贸易、期现套保等方式进行锁定利润的现象增加,也在一定程度上减少了亏损风险。

终端环节利润下降,豆油市场景气度欠佳 在豆油市场中,食用(含食品加工用)消费占总消费的80%,食用中又有75%用于餐饮消费,大部分以包装油的形式流通。2021年后因餐饮业受创,制约了豆油需求,叠加原料进口成本攀升,令以油脂为主要盈利点的终端企业营收下降,2023年后虽原料进口成本下跌且餐饮业回暖,但因消费回升不及预期,成品价格亦有下跌,导致终端企业并未出现理想中的盈利。此状况一直延续至2024年。终端环节利润下滑,导致豆油市场的景气度欠佳。 作为食用油市场占有率首位的益海嘉里金龙鱼粮油食品股份有限公司,其公开的2023 年年度报告显示,公司实现营业收入 2515 亿元,同比下降 2.3%。主要业绩驱动因素中提及因为主要产品价格下跌的影响超过了销量增长带来的营收贡献。随着国内经济逐步恢复,公司厨房食品、饲料原料和油脂科技产品的销量较去年增长较好,但是主要产品的价格随着大豆、大豆油及棕榈(7878, 112.00, 1.44%)油等主要原材料价格下跌有所回落。2024年一季报中,金龙鱼营业收入572.74亿元,同比下降6.17%,仍是主要产品价格下滑所致。 下半年各环节利润静待改善 2024年上半年豆油市场看,豆油价格低位盘整,产业链上下游各环节利润空间受限。随着下半年成本端美豆期价低位盘整后有回升预期,成本端价格走高或带动油粕价格回升,进而令生产企业压榨利润回暖,产业链自上而下传导,豆油价格预期走高,配合宏观市场回暖,也将给产业链其他环节带来更多盈利空间,下半年各环节利润有望改善。 |

|

|  |

|

微信:

微信: QQ:

QQ: