来源:申万宏源策略

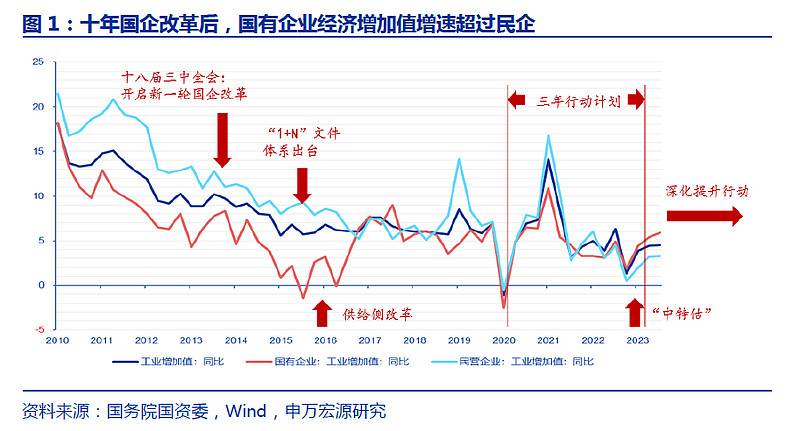

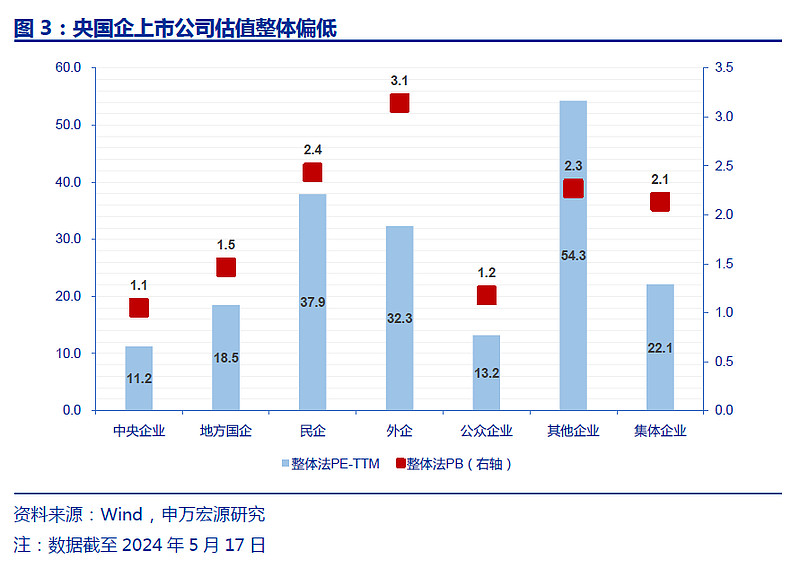

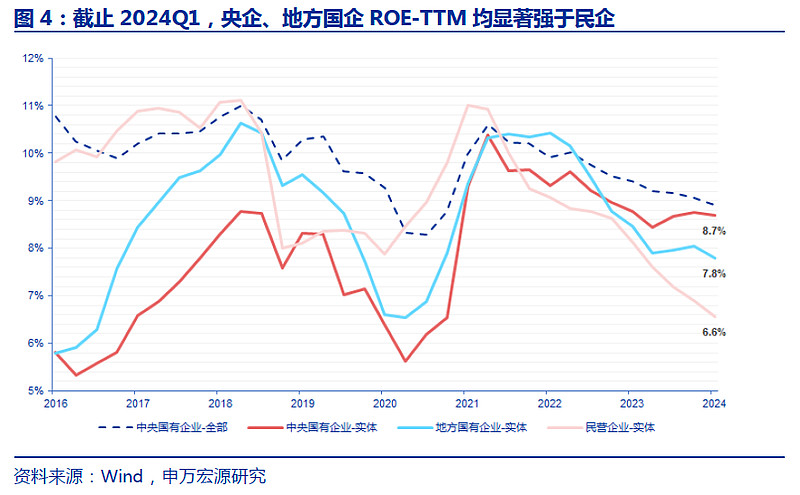

摘要: 探索建立中国特色估值体系,布局央国企正当时。2022年11月21日,时任证监会主席易会满在金融街论坛年会上发言,提出“把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系”。2023年年初,国资委将央企考核体系更新为“一利五率”,将重点将放在“提质增效”上;2024年1月24日,国资委在新闻发布会上称“ 着力提高央企控股上市公司质量,强化投资者回报 ”、“研究将市值管理纳入中央企业负责人业绩考核”。A股央国企已进入估值回升的长期历史进程。 A股央国企估值仍旧偏低,重估潜力巨大。截止2024年5月17日,A股央企上市公司整体PE、PB分别为11.2、1.1,国企上市公司整体PE、PB分别为18.5、1.5,大幅低于民营企业的37.9、2.4和外企的32.3、3.1。在“中国特色估值体系”提出后,央国企与其他所有制企业之间的估值差虽然有所收窄,但在估值修复上仍有巨大的潜力。 十年磨一剑,坚实的基本面是价值重估的基础。截止2024Q1,实体央企的ROE-TTM为8.7%,实体地方国企的ROE-TTM为7.8%,均显著强于实体民营企业的6.6%,在经济复苏动能偏弱的背景下尽显韧性。ROE韧性背后体现出的是净利率韧性。由于央企与地方国企主要集中于上游周期行业中,在供给侧改革出清过剩产能后,央国企的业务具备较强的不可替代性及成本转嫁能力。 高筑墙、广积粮,央国企大额分红后仍有余力。截止2023年底,央企、地方国企及民企分红率分别为38.4%、46.6%及52.7%。央企的分红总额从2022年的5785.5亿元上升至2023年的5833.8亿元,地方国企从1700.6亿元提升至1747.7亿元。在大额分红的基础上,A股央国企现金流呈现经营性净现金流 > 投资性净现金流 + 筹资性净现金的特征,即内生造血能力在覆盖资本开支需求之后,有余力进行有息负债偿还、现金分红,且在此基础上现金仍在积累,为分红率的进一步提供经济基础。 上证国有企业红利指数(000151.SH)采用股息率加权,股息率稳定高于同类可比指数。该指数选取在上证180指数成分股中现金股息率高、分红比较稳定、且有一定规模及流动性的 30 只证券作为样本,以反映国有企业群体中高红利证券的整体表现。成分股市值分布均衡,侧重布局煤炭、银行、交通运输等高股息行业。该指数近年来股息率稳定,2021-23年的三年平均股息率(TTM)高达6.14%,高于同类可比指数,低利率环境下配置价值凸显。目前该指数估值深度破净(PB为0.68),更有望受益于国有企业价值重估。 国泰上证国有企业红利交易型开放式指数证券投资基金(510720.OF)是唯一挂钩上证国有企业红利指数的产品,最高可实现月度分红。根据基金合同,该产品最多可进行月度分红。 国企改革成果丰硕,改革红利不断释放 十年磨一剑,国企改革终将步入“战略收获期”。本轮国企改革始于2013年11月召开的十八届三中全会,其整体节奏清晰:第一阶段(2013-2015),制度构建期:从无到有构建起以《关于深化国有企业改革的指导意见》为代表的“1+N”文件体系,明确改革的方向与边界。第二阶段(2016-2019),试点施工期:集中力量打造以“联通混改”等为代表的标杆案例,在实践中试错,并积累可复制的经验。第三阶段(2020-2022),全面推广期:以《国企改革三年行动计划》为总纲领,由点及面将改革批量推广至全部央企和绝大部分地方国企——完成法律准备、明确各方权责、理顺利益链条,修炼内功、积蓄力量。站在当前时间点,新出台的“国有企业改革深化提升行动”把重点将放在“提质增效”上,以“一利五率”考核指标体系为指挥棒,推动改革红利不断释放。可以说自2013年十八届三中全会以来,国企改革十年磨一剑,现在终于要迎来收获的季节了。

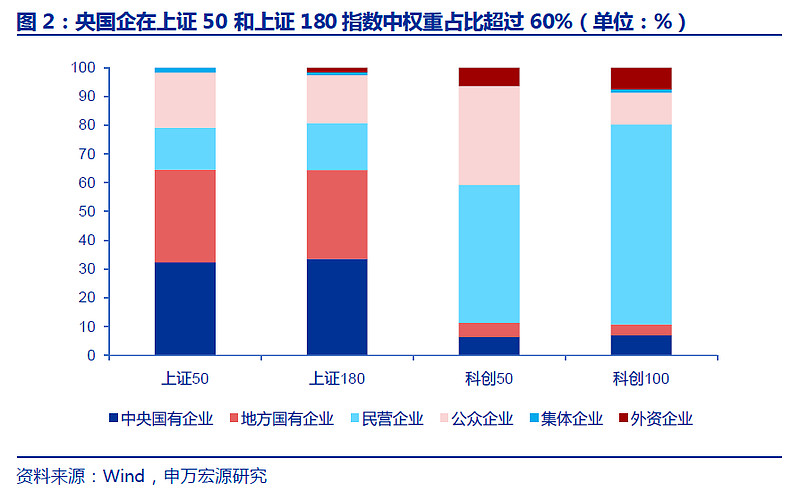

1.1 探索建立中国特色估值体系,布局央国企正当时 探索建立具有中国特色的估值体系,核心任务之一是解决国资央企上市公司的价值实现问题。2022年5 月27日,国资委印发《提高央企控股上市公司工作质量方案》,聚焦上市央企的高质量发展问题。文件提出“一些央企控股上市公司……价值实现与价值创造不匹配等问题仍较突出”,将央企上市公司估值过低的问题抛向台前。2022年11月21日,时任证监会主席易会满在金融街论坛年会上发言,提出“把握好不同类型上市公司的估值逻辑,探索建立具有中国特色的估值体系”,并指出“估值高低直接体现上市公司的认可程度。上市公司尤其是国有上市公司,一方面要练好内功,加强专业化战略性整合,提升核心竞争力;另一方面,要进一步强化公众公司意识,主动加强投资者关系管理,让市场更好地认识企业的内在价值”。2022年12月,上交所出台《中央企业综合服务三年行动计划》,推动央企估值回归合理水平。 市值考核或将成为新一轮央企重估的关键催化。2024 年 1 月 24 日上午,国务院国资委在新闻发布会上称“ 着力提高央企控股上市公司质量,强化投资者回报 ”、“研究将市值管理纳入中央企业负责人业绩考核”。此外,自2023年初国资委将考核体系更新为“一利五率”后,国资委于2024年1月29日更新了2024年央企考核指标:在坚持“一利五率”的基础上,增加反映价值创造的针对性指标,并在前期试点的基础上“全面推开上市公司市值管理考核”,以此为指挥棒引导上市公司“及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度”,考核市值或将成为新一轮央企价值重估的关键催化。 同时,A股上市公司市值管理的“四梁八柱”正在加速建立。2024年4月12日,国务院出台“新国九条”统筹未来一个时期的资本市场建设方向,其中第三条提出“推动上市公司提升投资价值”,并布置了两项具体的“作业”,分别为:1)制定上市公司市值管理指引;2)研究将上市公司市值管理纳入企业内外部考核评价体系;预计分别由证监会、国资委负责落地。 上交所发起“提质增效重回报”倡议,国资央企在主要指数中应当作为头部企业发挥示范作用。上交所发起的“提质增效重回报”倡议明确建议上证50、上证180、科创50和科创100指数成份股积极参与。而A股中的国企和央企市值较大、在主要指数中占比较高,理应作为头部企业发挥示范作用。

1.2 央国企市值管理潜力大、动力强 A股央国企估值整体偏低。截止2024年5月17日,A股央企上市公司整体PE、PB分别为11.2、1.1,国企上市公司整体PE、PB分别为18.5、1.5,大幅低于民营企业的37.9、2.4和外企的32.3、3.1。在“中国特色估值体系”提出后,央国企与其他所有制企业之间的估值差虽然有所收窄,但在估值修复上仍有巨大的潜力。

“一利五率”更强调效率+效益,央企、地方国企ROE显著强于民企。截止2024年一季报,在剔除金融行业后,实体央企的ROE-TTM为8.7%,实体地方国企的ROE-TTM为7.8%,均显著强于实体民营企业的6.6%,在经济复苏动能偏弱的背景下尽显韧性。这也就意味着,在2023年央企考核指标更新为“一利五率”——新增了净资产收益率(ROE)、营业现金比率这两个关键指标后,央国企从过去单纯关注规模+杠杆率,转为更强调效率+效益,央企、地方国企正站在ROE长周期改善的起点。

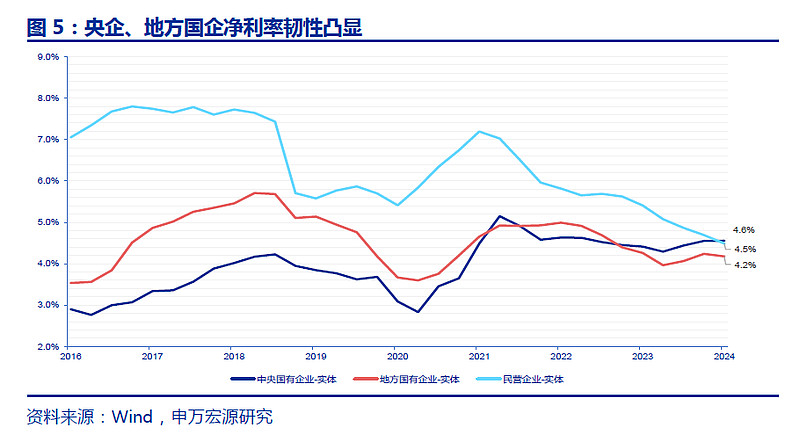

央国企ROE韧性的背后,是净利率的韧性。从各类企业的净利率-TTM来看,2021年开始,A股上市公司净利率进入下滑通道。截止2024Q1,实体央企、地方国企和民企的净利率-TTM分别为4.6%、4.2%和4.5%,这也是央企净利率自供给侧改革以来首次超过民企。相较于2023Q4,央企净利率-TTM未出现下滑,地方国企小幅下滑0.06%,民企下滑0.21%,凸显央企、地方国企净利率韧性。这是由于央企与地方国企主要集中于上游周期行业中,如铁路、电力等等。因此,央国企业务具备较强的不可替代性及成本转嫁能力,利润率韧性更强。

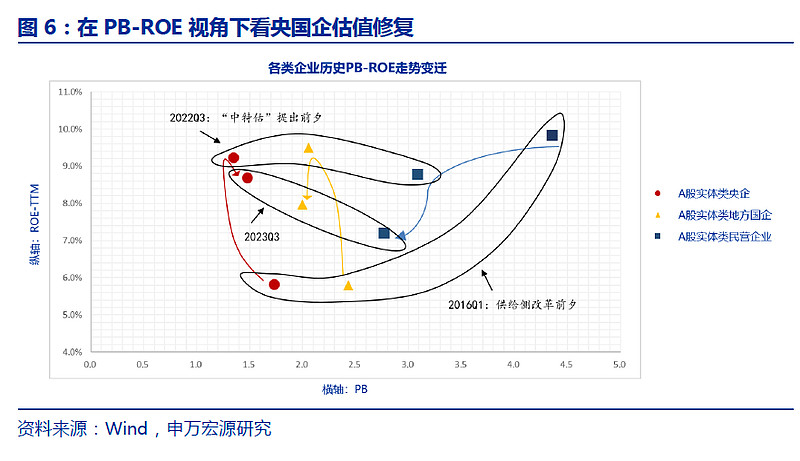

综合考虑“价值”与“价格”,央企、地方国企具有较高的性价比。在PB-ROE估值框架下,A股央企(剔除金融,下同)整体ROE在供给侧改革后,从2016Q1的5.8%修复至2023Q3的8.7%,而PB却从1.73回落至1.48,相较于其他类别企业,事实上已经成为PB最低、ROE最高的一类。

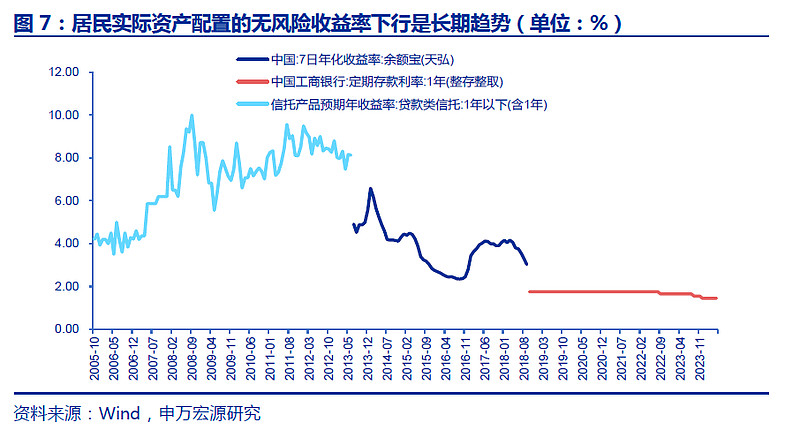

1.3 实际无风险利率下行,高股息成为时代的钥匙 居民实际资产配置的无风险收益率下行已成为长期趋势,高股息资产有望获得重估。站在当下,中国经济正在由高速向中高速增长换挡。房地产行业的供需格局正在发生根本性的变化:需求端,城镇化进程放缓叠加中长期人口问题,地产需求中枢将明显低于前期水平;供给端,在本轮地产调控以来,高杠杆、高周转的模式难以为继,地产金融属性趋于弱化。房地产“公用事业化”将成为大势所趋。房地产预期收益率下行、无风险利率的下行作为中长期资产配置的时代背景,意味着新一轮居民资产配置迁移已然潮起。这一背景下,A股高股息板块的吸引力将进一步强化,高分红是一把时代的钥匙。

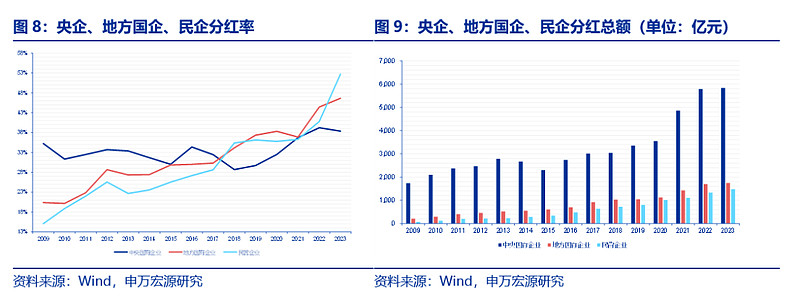

大额分红成为央国企“价值实现”的重要手段。2024年1月24日,国务院国资委在新闻发布会上称“及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者”。截止2023年底,央企、地方国企及民企分红率分别为38.4%、46.6%及52.7%。从数据上看,地方国企、民企的分红率较2022年底均有提升,而央企分红率却有所下滑,从39.2%下降至38.4%。事实上,如果综合考虑分红总额的绝对数值,央企的分红总额从2022年的5785.5亿元上升至2023年的5833.8亿元,分红率下滑主要系利润大幅提升所致;而反观民企,其分红总额从2022年的1333.9亿元上升至1477.3亿元,分红率的大幅提升主要由利润增幅放缓所致。

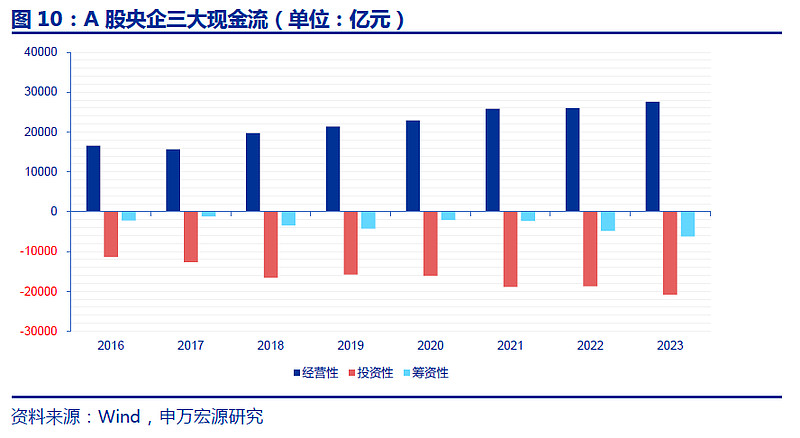

高筑墙、广积粮,央国企大额分红后仍有余力。自2016年供给侧改革修复周期行业盈利后,A股央企现金流呈现经营性净现金流 > 投资性净现金流 + 筹资性净现金的特征,即内生造血能力在覆盖资本开支需求之后,有余力进行有息负债偿还、现金分红,且在此基础上现金仍在积累,具备分红率持续提升的经济基础。

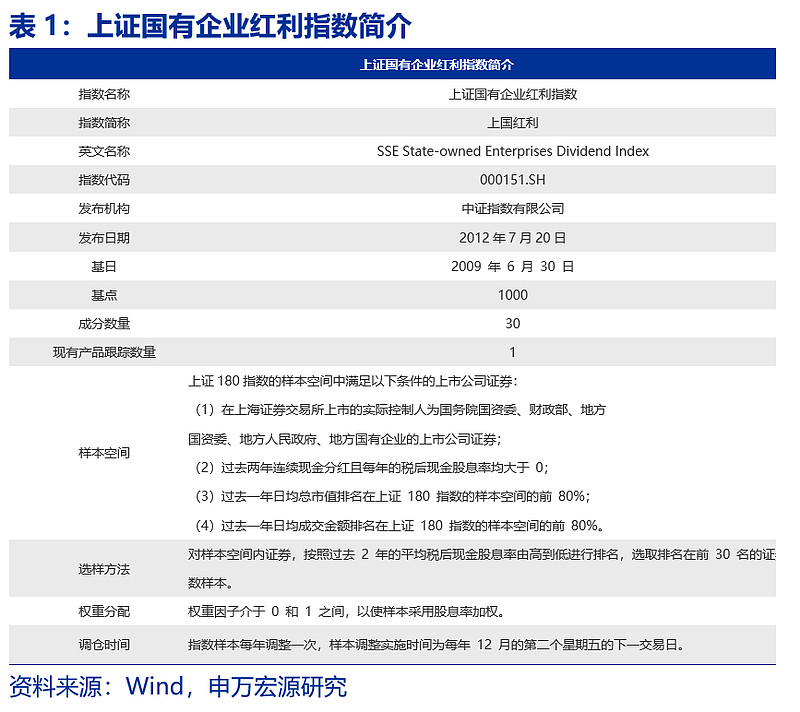

02. 一键布局长期稳定高股息央国企:拆解上证国有企业红利指数(000151.SH) 2.1 指数信息 上证国有企业红利指数选取在上海证券交易所上市的国有企业中现金股息率高、分红比较稳定、且有一定规模及流动性的 30 只证券作为样本,以反映国有企业群体中高红利证券的整体表现。

2.2 指数特征:市值分布均衡、聚焦高股息策略

指数设计特色:筛选稳定分红的高股息央国企。在成分股选择上,上证国有企业红利指数以上证180指数作为样本空间,在其中以“过去2年平均税后股息率”作为排名依据,筛选出其中符合要求的国有企业,降低了单次高额分红所带来的扰动。除此之外,对“过去一年日均总市值排名在上证180指数样本空间的前80%”、“过去一年的日均成交金额排名在上证180指数样本空间的前80%”提出基础要求,以保证成分股具有一定的规模及流动性。

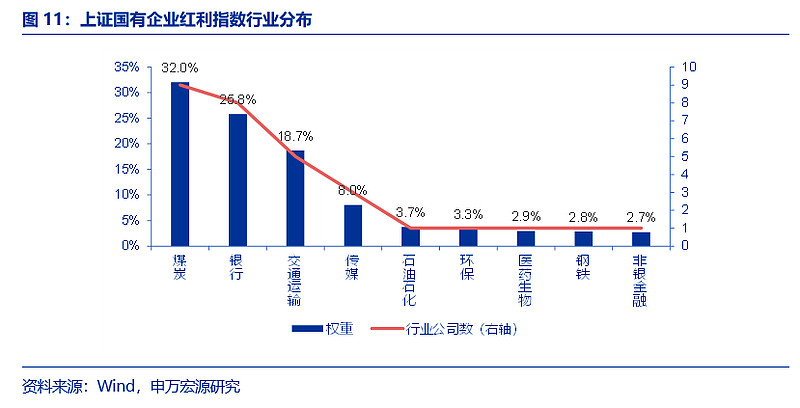

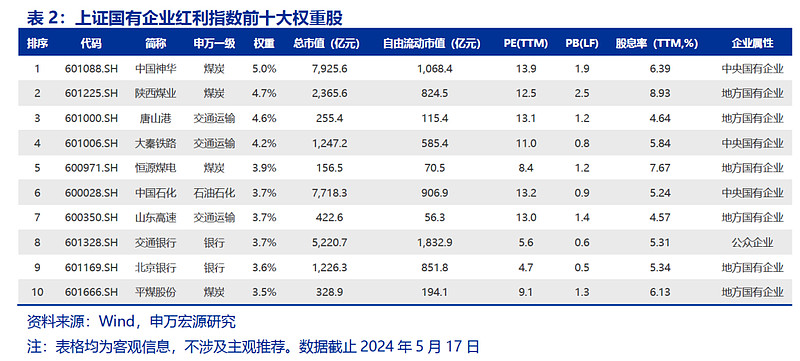

指数共覆盖9个申万一级行业,侧重煤炭、银行、交运等高股息行业。考察指数成分股的行业分布情况,截止2024年5月17日,上证国有企业红利指数权重占比最高的五大行业分布为煤炭、银行、交通运输、传媒和石油石化,对应权重分别为32.0%、25.8%、18.7%、8.0%和3.7%。权重前三大行业煤炭、银行和交通运输的总权重占比超过3/4,且均具备显著的低估值、高分红特征。

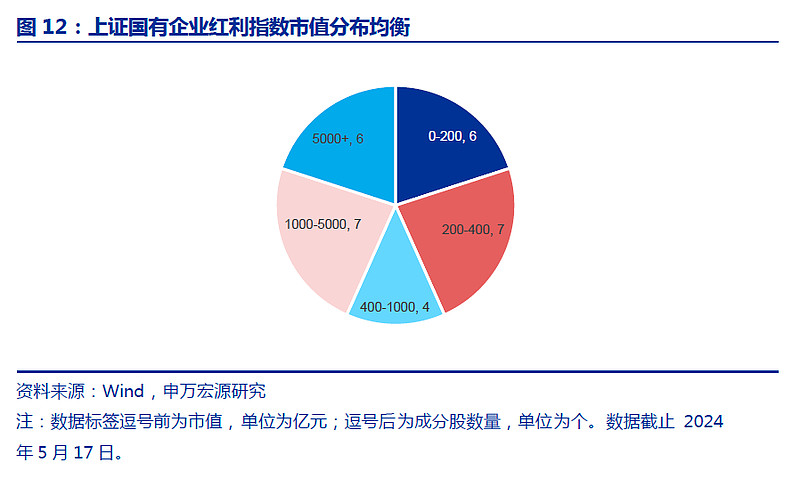

成分股市值分布均匀,高股息风格更纯粹。上证国有企业红利指数在成分股筛选时更聚焦持续高分红特质,因此成分股中既包含市值超万亿的行业领军企业,也覆盖了中、小盘股票,市值分布相对均衡。指数整体受到市值风格漂移的影响较小,具有更纯粹的高股息特征。

前十大权重股同样呈现市值均衡分布特征,权重上限设置保证持仓分散度。截止2023年5月17日,上证国有企业红利指数的前十大重仓股分别为中国神华、陕西煤业、唐山港、大秦铁路、恒源煤电、中国石化、山东高速、交通银行、北京银行及平煤股份,总权重共40.5%,股息率(TTM)均高于4.5%。此外,成分股的权重上限为5%,这也就意味着能够在提高指数股息率水平的同时保证持仓分散度,降低组合的非系统性风险。

1.3 中特估+高股息双轮驱动,稳中求进凸显长期投资价值

中特估+高股息双轮驱动。投资上证国有企业红利指数的收益来自于两方面,一是资本利得,即由国有企业价值重估及盈利质量改善带来的股价上涨,二是股息收入,若考虑股息再投资的“滚雪球”效应,则长期收益将更丰厚。

上证国企红利指数估值深度破净,更有望受益于国有企业的价值重估。在估值方面,上证国有企业红利指数的最新PE-TTM、PB分别为6.62、0.68,相较于整体国有企业上市公司处于深度低估状态,更有望受益于“中国特色估值体系”。此外,参考指数的历史估值,目前上证国有企业红利指数的PB处于指数上市以来的24.2%分位数,处于历史中低位,安全边际凸显。

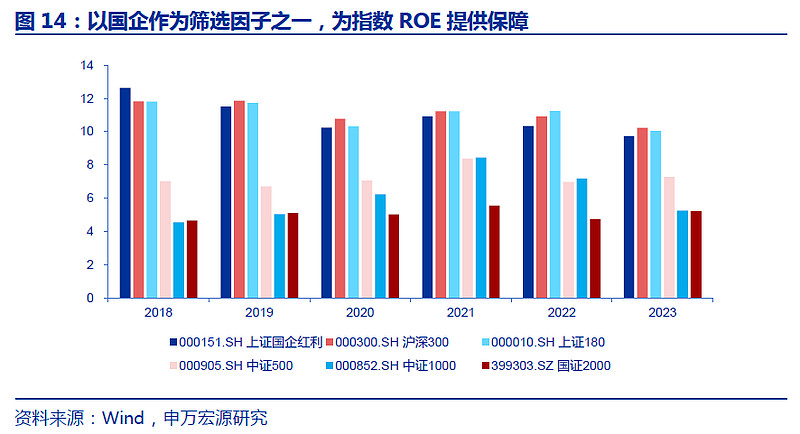

改革红利稳步释放,央国企盈利能力有望持续提升。上证国企红利指数以国有企业作为筛选因子之一,保障其成分股的盈利质量。国有企业身处关乎国民经济命脉的重要领域,随着国企改革走向深化,其经营能力显著提升,未来发展空间更加广阔。随着国务院国资委在2023年初更新考核指标,更为强调价值创造,相信未来国有企业ROE水平还有提升空间。

股息率达到5.7%,低利率环境下配置价值凸显。上证国有企业红利指数在成分股筛选、权重计算过程中,将分红稳定性及股息率作为重要依据。红利因子的纳入一方面使得最终的成分股具备强劲且稳定的现金流和股东回报的意识,叠加国资委推动央国企高分红,使得上证国有企业红利指数整体股息率达到了5.7%;另一方面,在经济复苏基础尚未稳固的大背景下,无风险收益率不断下降,上证国有企业红利指数与无风险收益率的剪刀差处于历史极值水平,凸显其配置价值。

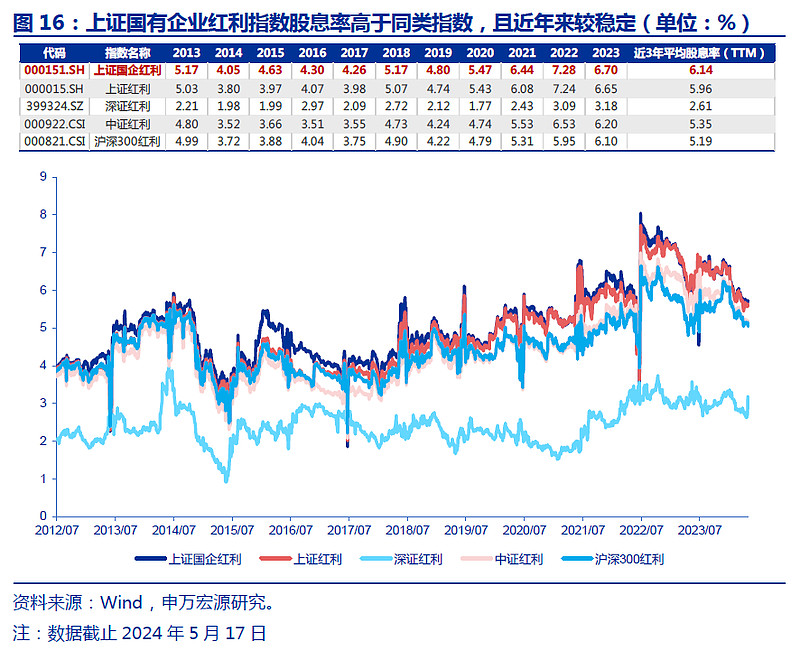

采用股息率加权,股息率稳定高于同类可比指数。上证国有企业红利指数采用股息率加权计算成分股的权重,因此股息率高于同类指数,且近年来股息率较为稳定。上证国有企业红利指数2021-2023年平均股息率(TTM)达到6.14%,高于上证红利、深证红利、中证红利、沪深300红利的5.96%、2.61%、5.35%、5.19%。

03. 国泰上证国有企业红利ETF(510720.OF)投资价值分析 3.1 产品信息:唯一挂钩产品,具备稀缺性 国泰上证国有企业红利交易型开放式指数证券投资基金(基金代码:510720.OF,简称“国泰上证国有企业红利ETF”)于2024年4月30日正式成立,发行规模为3.03亿元。国泰上证国有企业红利ETF以上证国有企业红利指数为跟踪标的,紧密跟踪标的指数,追求跟踪比例的偏离度和跟踪误差的最小化。国泰上证国有企业红利ETF是挂钩上证国企红利指数的唯一产品,彰显独特性和稀缺性。

3.2产品亮点:最高可实现月度分红,剑指养老金蓝海 最高可实现月度分红,剑指养老金“蓝海”。根据《国泰上证国有企业红利交易型开放指数证券投资基金合同》,“基金管理人可每月进行评估及收益分配。在符合基金分红条件下,可安排收益分配”。这也就意味着本产品在符合条件的情况下,最高可实现月度分红。这一特征贴合老龄投资者群体的需求,产品的月度分红可增厚月度的现金流收入。参考处于低利率环境及社会老龄化的日本,月度分红型产品规模曾在2011-13年间一度占据整个日本公募投信市场的70%以上。 3.3 国泰基金:A股行业/主题ETF规模第一,诞生首个行业ETF金牛基金 国泰基金是国内首批规范成立的基金管理公司之一,拥有多类业务和丰富的产品线。国泰基金成立于1998年3月,国内首批规范成立的基金管理公司之一。26年来国泰基金和中国基金业共成长,已发展成为能够提供齐全产品线,满足不同风险偏好投资者需求的综合性、多元化的大型资产管理公司,各类资产管理规模9766亿元。自1998年3月23日公开发行国内第一只封闭式基金——基金金泰以来,国泰基金产品线不断得到丰富和完善。截至2024年3月31日,公司旗下共管理着262只公募基金,13只养老金产品和包括专户、年金、社保、养老金产品等在内的302个资产委托组合,形成丰富的资产管理产品线,能够满足不同风险偏好投资者的需求。 国泰基金量化指数业务:A股行业/主题ETF规模第一,诞生首个行业ETF金牛基金。国泰基金量化指数业务规模领先,截止2024年5月13日,公司旗下共管理非货币ETF基金57只,总规模1133.5亿元。国泰基金量化指数产品布局全面,既覆盖A股、港股、美股、债券、货币、商品等不同资产,围绕金融、消费、科技成长、周期等板块布局了数十只行业/主题ETF产品;也围绕上证指数、沪深300、中证500、纳指100、标普500等主流指数布局了十数只宽基ETF产品。在规模领先、产品布局全面的基础上,也诞生了众多明星产品。国泰基金旗下规模超过100亿元的ETF共有3只。其中,证券ETF曾连续2年获得金牛奖,是唯一一只获此殊荣的行业ETF。

3.4 基金经理简介 国泰上证国有企业红利ETF由基金经理麻绎文管理。麻绎文先生于2020年6月加入国泰基金,历任助理量化研究员、量化研究员、基金经理助理。2023年8月起兼任国泰中证有色金属交易型开放式指数证券投资基金和国泰中证有色金属矿业主题交易型开放式指数证券投资基金的基金经理,2023年9月起兼任国泰中证2000交易型开放式指数证券投资基金的基金经理,2023年10月起兼任国泰中证全指集成电路交易型开放式指数证券投资基金的基金经理,2023年11月起兼任国泰上证科创板100交易型开放式指数证券投资基金发起式联接基金的基金经理。截至2024年5月17日,麻绎文先生当前在管产品共7只,资产总计9.92亿元,涵盖行业ETF、宽基指数等多种类型,具体见下表5。

#红利国企ETF分红了!每年最多分12次#

作者:ETF和LOF圈

链接:https://xueqiu.com/2480339123/291255349

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);