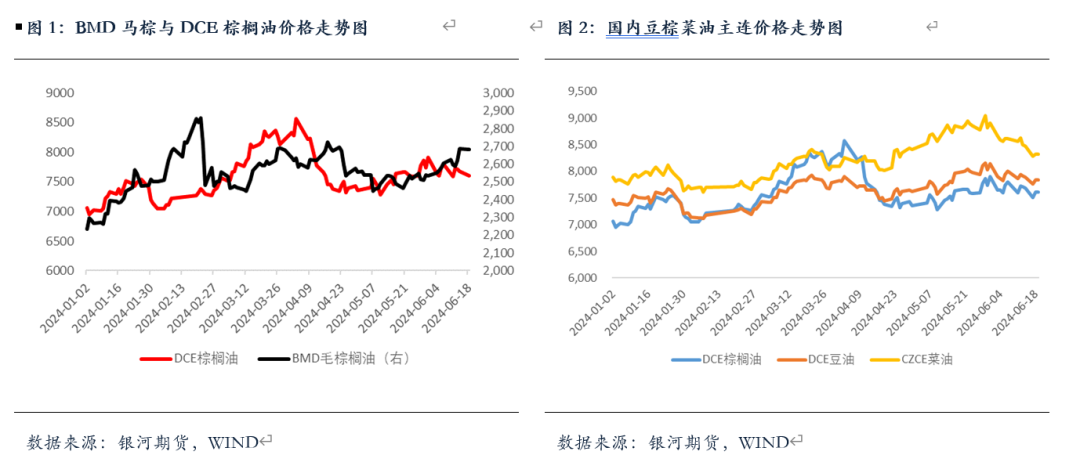

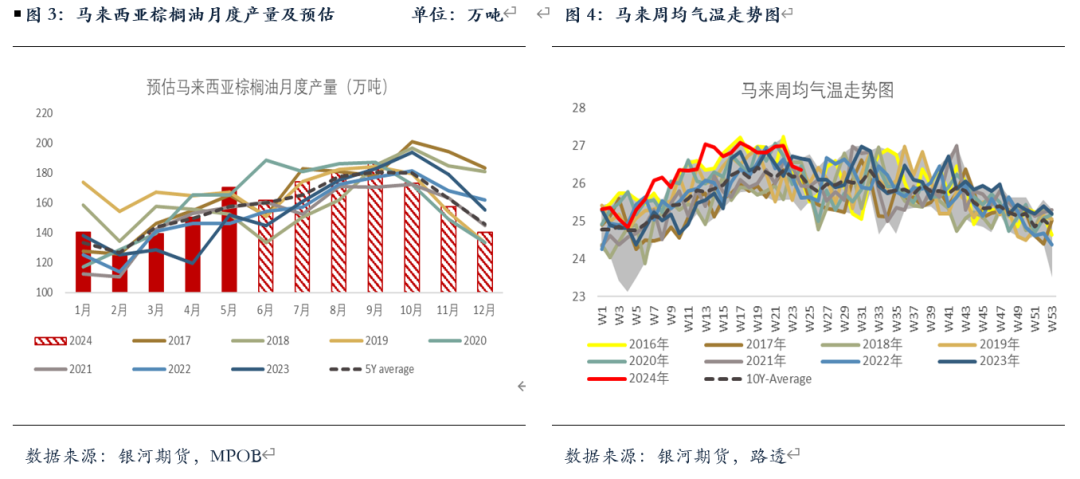

来源:银河农产品及衍生品 大豆(4700, 23.00, 0.49%)、豆粕(3386,18.00, 0.53%)、豆油(7838, 14.00, 0.18%)、菜油(8407, 37.00,0.44%)、棕榈(7688, 32.00, 0.42%)油 第一部分 前言摘要 上半年国内外行情回顾:今年一季度油脂呈现震荡上涨趋势,主要在于受棕榈油国内外供应偏紧的现实和预期相配合以及海外降息预期和地缘政治风险升温,在棕榈油的带领下油脂演绎了一波超预期的上涨行情,与此同时豆棕价差和菜棕价差也经历了一波非常顺畅的下跌。二季度油脂整体呈现宽幅震荡且波动较为剧烈,价格重心有所抬升,主要在于天气炒作的利多因素与供需矛盾并不突出且市场情绪明显降温的双重影响。由于天气的炒作使得菜油和豆油均出现大幅上涨,棕榈油由于供需矛盾不大相对偏弱,豆棕和菜棕价差也出现大幅上涨,但随着天气炒作引发的减产预期逐渐消退以及市场情绪降温,市场也从交易预期逐渐转向交易现实,油脂出现震荡回路,棕榈油由于基本面相对偏强表现也较为抗跌。 第二部分 基本面供需形势分析 (一)国内外行情回顾 今年一季度油脂呈现震荡上涨趋势,主要在于受棕榈油国内外供应偏紧的现实和预期相配合以及海外降息预期和地缘政治风险升温。从基本面上看,一季度为棕榈油传统的减产季,与此同时产地出口较为正常而马印国内的消费需求处于历史同期偏高水平,这也使得马棕库存超预期快速去库至200万吨以下,印尼库存持续偏低。国内棕油在此期间也快速去库,且后期买船偏少使得市场担忧后期棕油供应偏紧,在棕榈油的带领下油脂演绎了一波超预期的上涨行情。而国内豆油库存较为中性,菜油库存依然偏高,但由于南美大豆生长较好使得南美丰产预期始终较强,一季度豆棕价差和菜棕价差也经历了一波非常顺畅的下跌。 二季度油脂整体呈现宽幅震荡且波动较为剧烈,价格重心有所抬升,主要在于天气炒作的利多因素与供需矛盾并不突出且市场情绪明显降温的双重影响。4月中下旬开始欧洲经历了大范围的霜冻天气,其中欧菜籽(5508,-64.00, -1.15%)的主产区德国、法国以及波兰等国都受到影响,之后在5月份俄罗斯和乌克兰也遭遇了霜冻天气引发市场对欧洲菜籽减产的担忧。另外,巴西南里奥格兰德州也遭受了严重的洪灾,市场预计大豆损失在100-300万吨。由于天气的炒作使得菜油和豆油均出现大幅上涨,棕榈油由于供需矛盾不大相对偏弱,与此同时豆棕和菜棕价差也出现大幅上涨,但随着天气炒作引发的减产预期逐渐消退,以及市场情绪降温,市场也从交易预期逐渐转向交易现实,油脂出现震荡回路,棕榈油由于基本面相对偏强表现也较为抗跌。

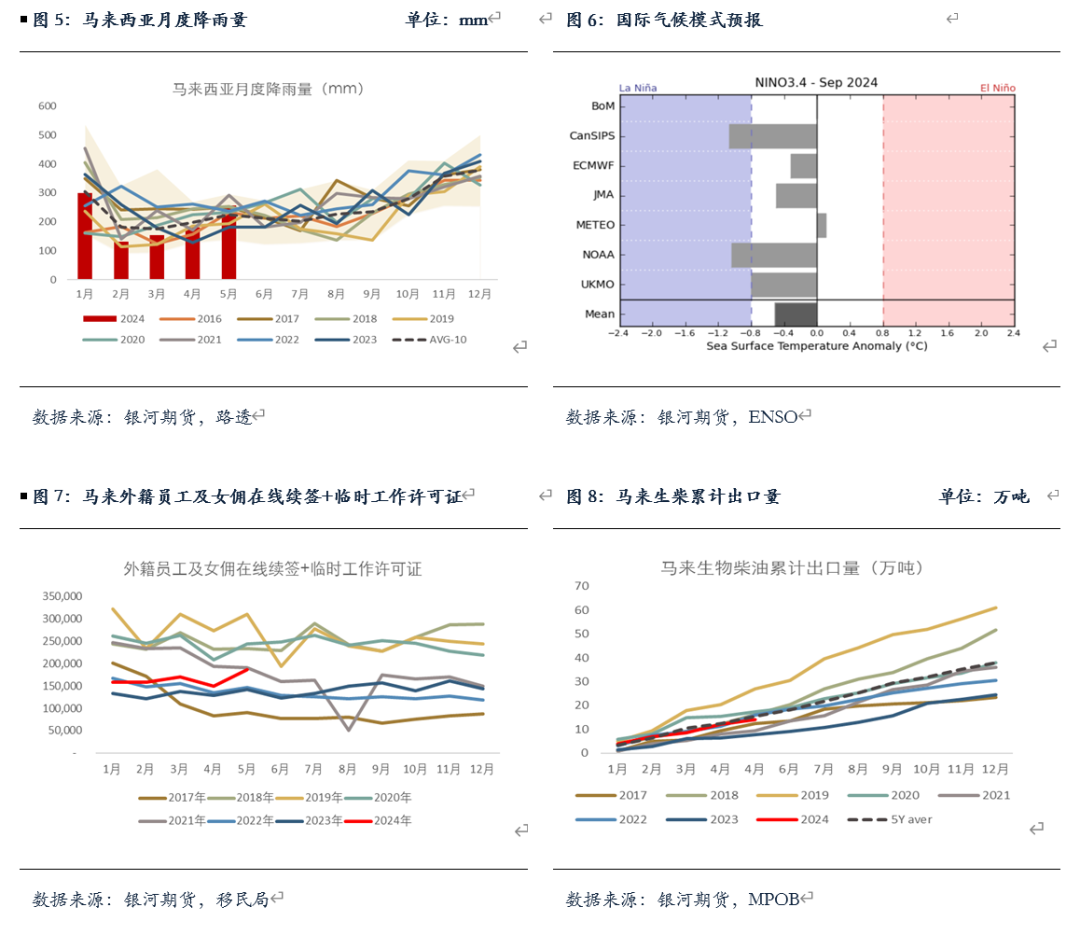

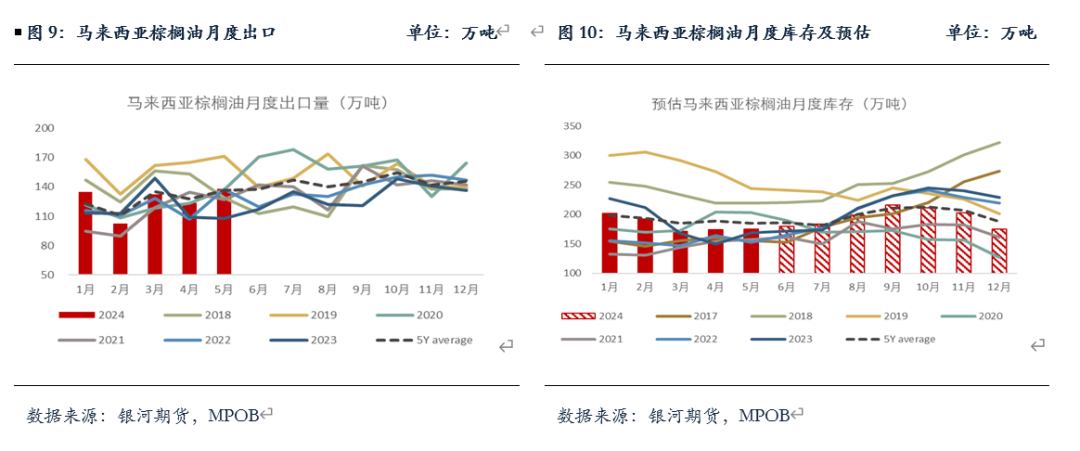

(二)棕榈油产量恢复较好,产地消费创同期新高,库存保持紧平衡 今年以来马棕产量恢复较好,1-4月马棕产量持续处于5年均线上,5月产量更是超预期达到历史同期高位,1-5月马棕产量累计达到726万吨,同比增加9%,较5年均值增加了2%。产量恢复较好可能与今年马来持续高温少雨从而有利于采摘和运输有关,另一方面外籍劳工也在逐渐恢复,实际上自去年以来马来外籍劳工的数量便在陆续恢复,今年1-4月的在线续签与临时许可证的合计人数也是高于22、23年同期。 虽然上半年马棕产量恢复较好,但对于下半年马棕的产量我们保持相对谨慎的态度。去年厄尔尼诺天气对于马来的影响没有印尼那么大,仅有个别月份出现明显的干旱,然而今年上半年东南亚遭遇了持续的高温干旱天气,马来累计降雨量持续略偏低于10年均值,其中干旱较为明显的地区在霹雳和沙巴,持续的高温干旱天气对后期棕榈油产量将会造成不利影响,目前这一高温干旱的状况与2016年和2020年较为相似,而这两年刚好也是厄尔尼诺转向拉尼娜的年份。一般来说油棕从开花到成熟结果需要6个月,由于去年个别月份较为明显的干旱以及今年上半年异常的干热天气会影响花序性别分化,或将对今年下半年的产量尤其四季度甚至明年一季度造成一定的减产。另一方面,目前NOAA等机构预计8月或将出现拉尼娜天气,预估9-11月出现该天气的机构和概率也在逐渐增加,虽然拉尼娜发生的月份在不断调整,但随着时间的推移,如果四季度发生拉尼娜天气叠加传统的减产季,届时产量或将处于历史同期偏低水平。当然如果真的在三季度开始发生拉尼娜,三季度正值增产旺季因此对于产量的不利影响可能就没有那么大。综合来看,我们认为马棕三季度产量或将继续恢复,而四季度产量可能不容乐观,全年产量预计在1880-1900万吨之间。 需求方面,今年马棕出口较为正常,基本在5年均线上,截止到5月马棕累计出口已经高于疫情期间的几年,同比增加7%,但仍不及疫情前水平。另外,今年马棕国内消费也较为亮眼,月度消费量持续处于5年均线上,高基数的情况下累计同比仍增加2.5%,目前马来对其国内生柴掺混政策并未做出调整,然而今年以来POGO价差相对偏低,有利于生柴掺混,不排除马来国内有些地区在利润的驱动下适当增加了生柴的用量。在生柴出口方面,今年马棕生柴累计出口在低基数的情况下大幅增加,但整体上仍低于5年均值。另外,需要说明的是,马棕平衡表的消费是表观消费,今年马棕进口量持续处于历史同期偏低水平,这也使得马棕供应在一定程度上弱于往年,而库存累库进程又较为缓慢,表观消费则显得很好。由于马棕需求较好使得一季度快速去库至5年均值以下,进入增产季库存也并未出现明显的累库,之后随着马棕产量持续恢复,预计库存将小幅累库,然而紧平衡的状态可能将贯穿整个下半年。

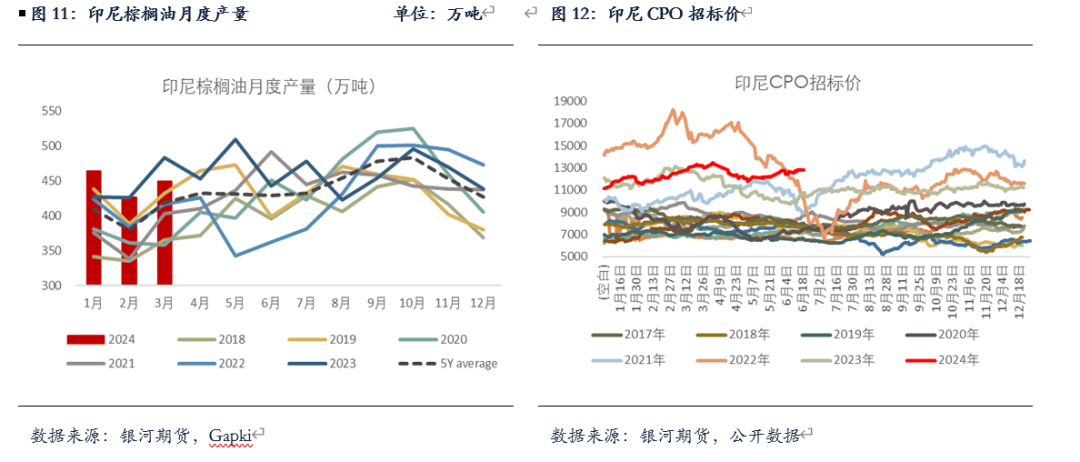

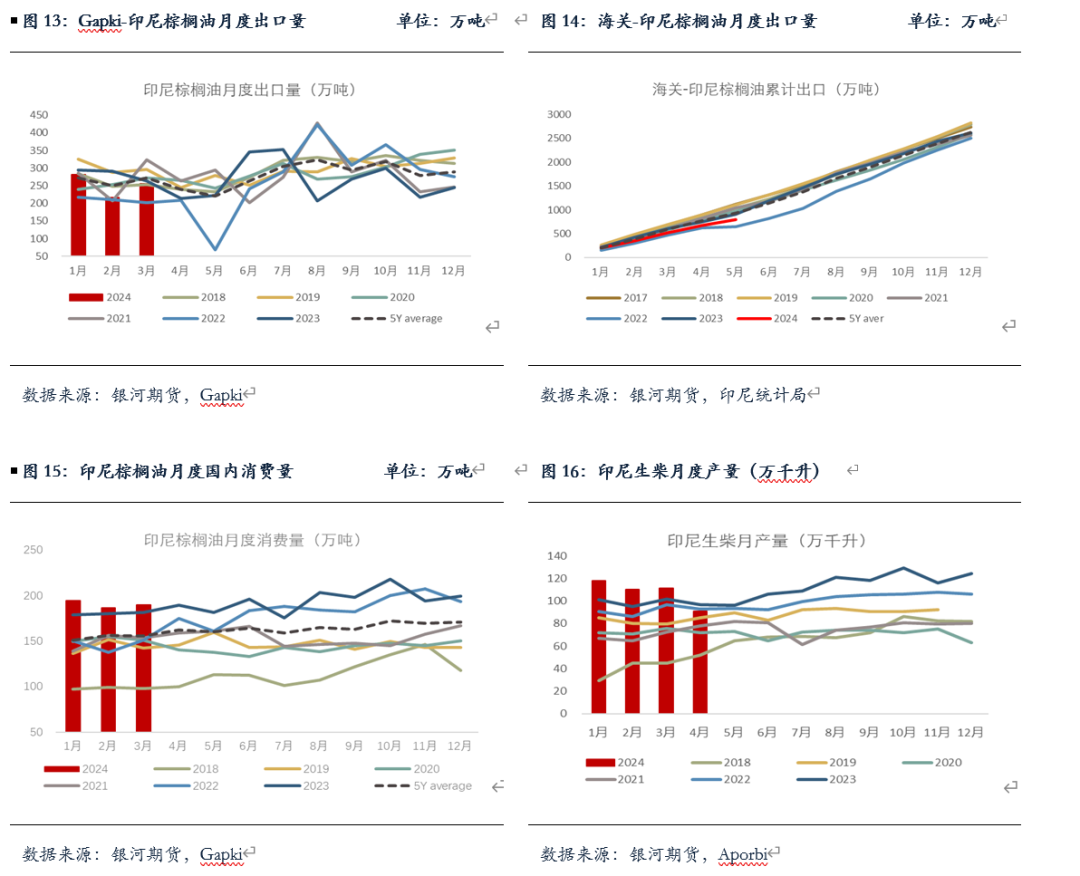

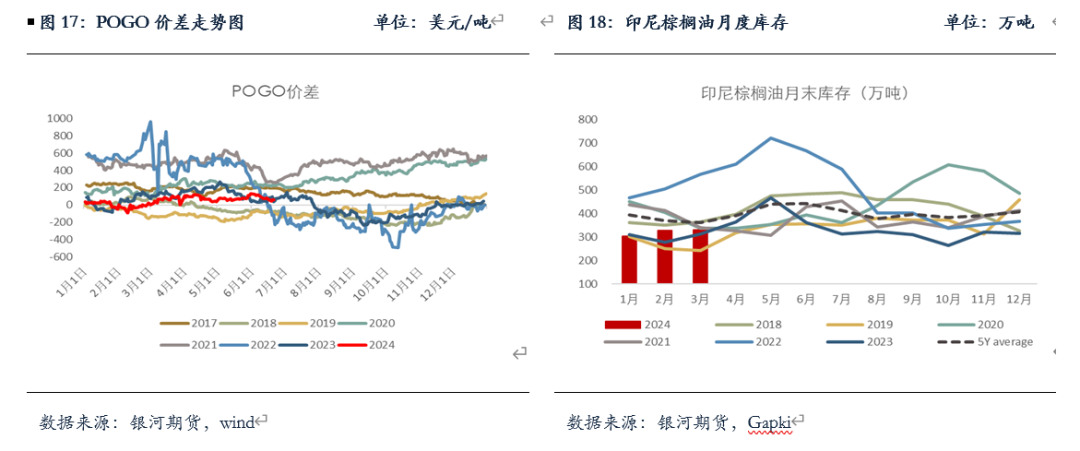

再来看印尼方面,目前Gapki数据仅公布到3月,数据显示印棕一季度产量均处于历史同期偏高水平,高基数下使得1-3月印棕累计产量同比小增0.8%,由于缺乏印尼产量的高频数据,我们从印尼现货价来推测其供应情况,从印尼CPO招标价上看,自4月底以来价格呈现震荡上涨趋势,目前已处于历史同期高位,使得市场对于印尼增产期产量存在怀疑。CPO招标价在增产期不降反涨我们认为主要有这三方面的原因,一是印尼受去年厄尔尼诺影响,今年增产期可能增产不及预期;二是印尼国内精炼厂扩张从而对于CPO的需求增加;三是今年印尼继续实行B35政策,为了完成既定配额目标也增加了CPO的使用量。然而无论是哪种原因,归根到底都可以说明印尼CPO供应出现了阶段性的紧张。对于下半年印尼产量,去年下半年发生的厄尔尼诺天气使印尼遭受了明显的干旱,我们预计今年印尼产量同比或将出现小幅下降。 出口方面,由于今年印马价差较高且印尼库存持续偏低,印棕价格偏高使其出口也欠佳,根据Gapki数据今年1-3月印棕累计出口仅为754万吨,同比减少11%,也低于5年均值。从印尼海关数据来看,1-5月累计出口800万吨,也处于历史同期偏低水平。 不过印尼今年以来生柴消费较好,增幅明显,使得1-3月印棕国内消费累计达到570万吨,创历史同期新高。从Aporbi公布的生柴产量和消费数据上看,4月印尼生柴产量降至91万千升,今年1-4月生柴累计产量达到430万千升,同比增加9%,创历史同期新高。今年POGO价差相对偏低有利于印尼国内生柴的掺混,4月印尼生柴消费小幅降至98万千升,1-4月累计生柴消费也达到415万千升的高位。截至到4月,印尼生柴目标完成率达到32%,基本能够完成月均目标量,预计B35生物燃料的使用有望实现2024年的配额目标,后期印尼在CPO使用上或将会继续增加。 整体上看,今年印棕产量同比或将出现小幅下降,出口可能也持续欠佳,同比出现小幅下降,但国内消费量同比增加的情况下,预计印棕库存也难以出现大幅累库,或持续处于偏低水平,而两国合计总库存也将持续低于5年均值,维持紧平衡状态。

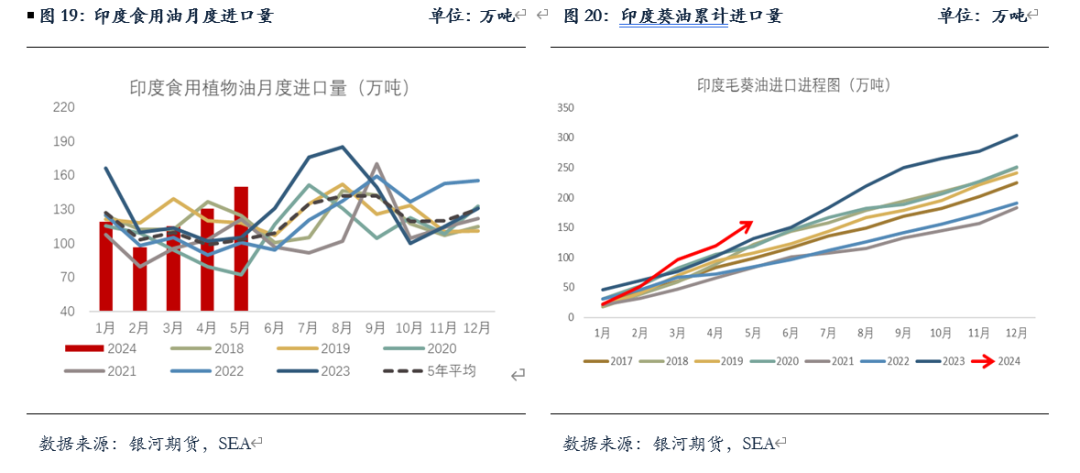

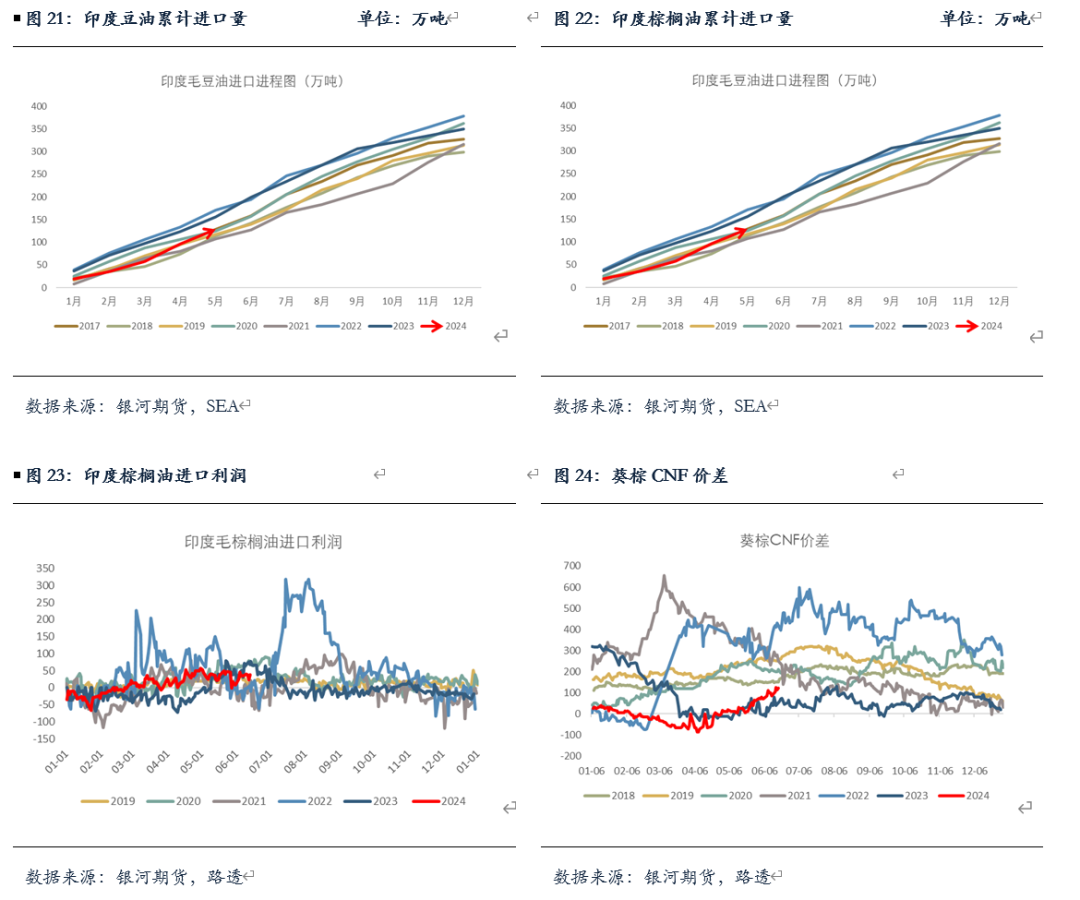

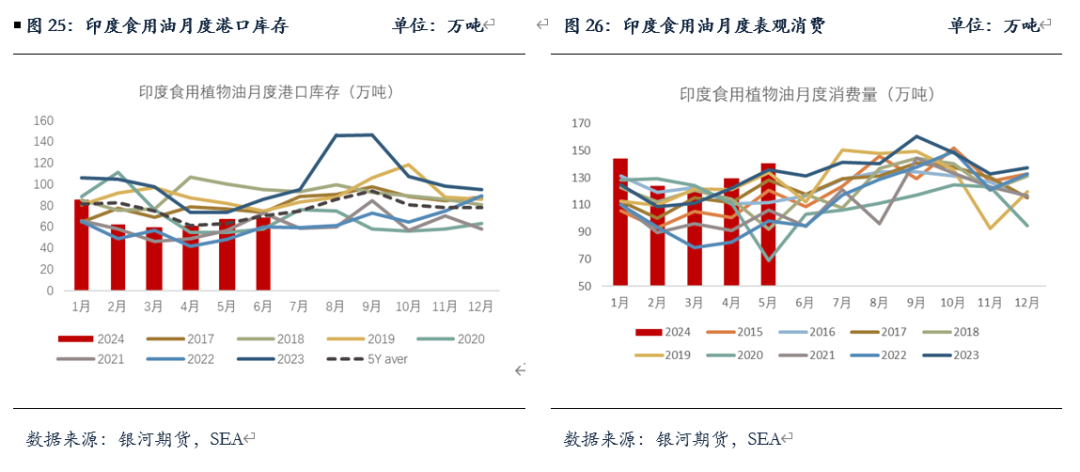

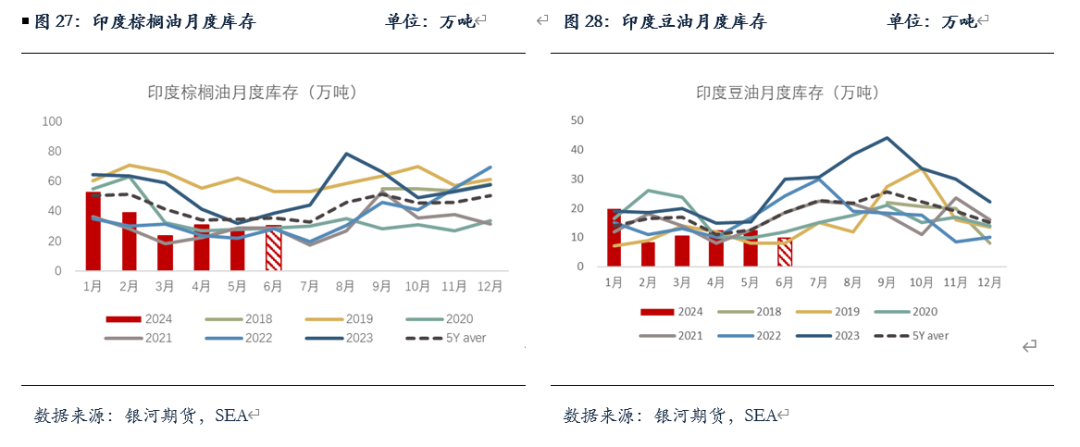

(三)印度食用油消费强劲,后期或将继续采购棕榈油 截至到5月,印度2023/24年度食用油进口量累计达到857万吨,同比下降6.5%,其中葵油无论是与棕榈油和豆油的价差上存在性价比,还是在进口利润上都存在绝对的优势,使得本季度至今葵油累计进口量达到创记录的200万吨,同比增加20%;豆油累计进口量在159万吨,同比减少51%,这与南美豆油的供应以及自身的需求、物流等等因素有一定的关系,从而使得印度对豆油的进口出现明显下降;棕榈油进口也出现同比下降至498万吨(-37万吨),今年棕榈油产地库存整体偏低不愿意降价销售,尤其是CPO,本季度至今CPO累计进口同比减少10.8%。 库存方面,5月印度港口库存增至66.8万吨,略高于5年均线,其中棕油小幅去库至28.6万吨,豆油略增至12.4万吨,葵油大幅增至25.8万吨。5月食用油进口大幅增加而库存增幅较小,反映出印度食用油消费较好,事实上本年度以来印度表观消费持续处于历史同期偏高水平,渠道和港口库存均呈现小幅去库的状态,4、5月开始出现小幅累库,说明库存并未大量堆积在渠道,实际消费可能较为强劲。对于6月,预计棕油和葵油或将持续累库,而豆油由于进口量偏少将继续去库。 此前印度植物油生产商协会预计23/24年度印度植物油进口量约在1620万吨,同比减少50万吨,其中棕榈油进口约在900万吨,同比减少80万吨左右,就目前的情况来看,乌克兰可供出售的葵油在减少,棕榈油进口利润尚存,而豆油和葵油进口利润出现恶化,豆棕、葵棕价差震荡上涨,棕榈油库存也偏低,随着棕榈油逐渐进入增产旺季,印度或将加大对棕榈油的进口,本年度棕榈油进口量或将高于协会所预计的900万吨,处于仅次于去年的第二高。不过随着食用油进口增加,后期或将持续累库。

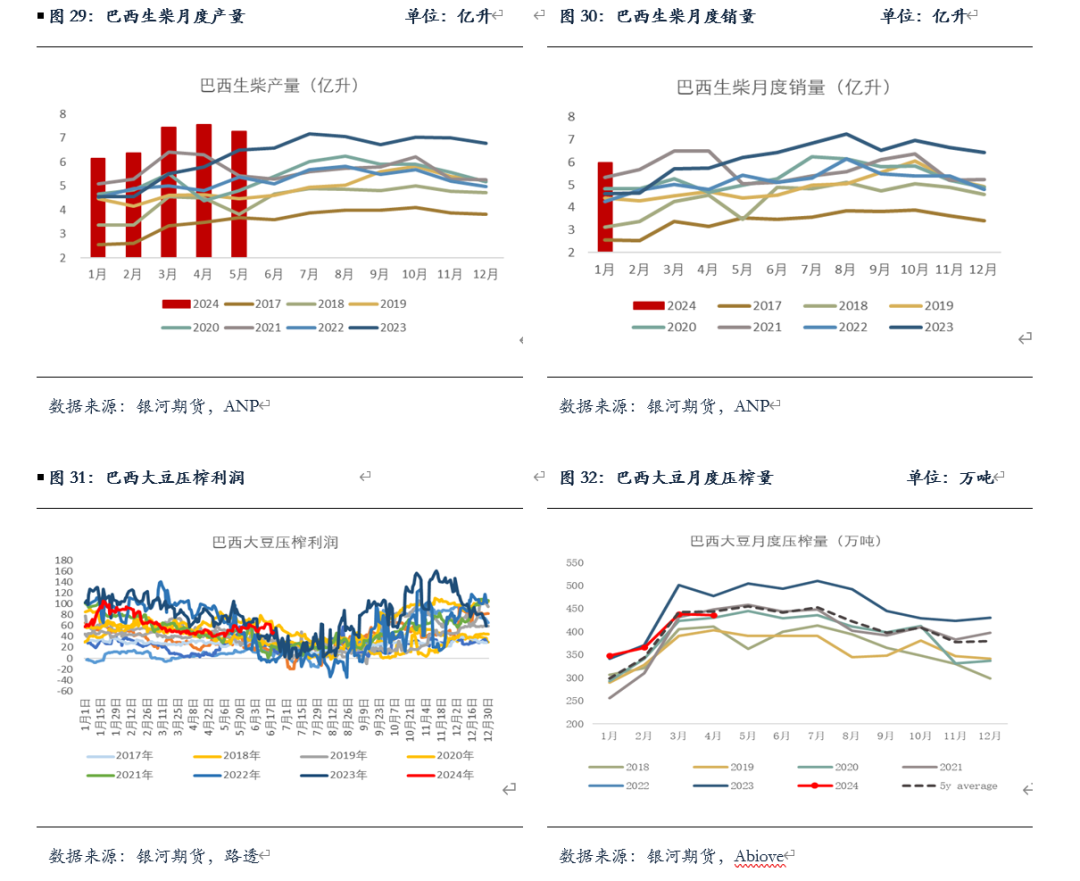

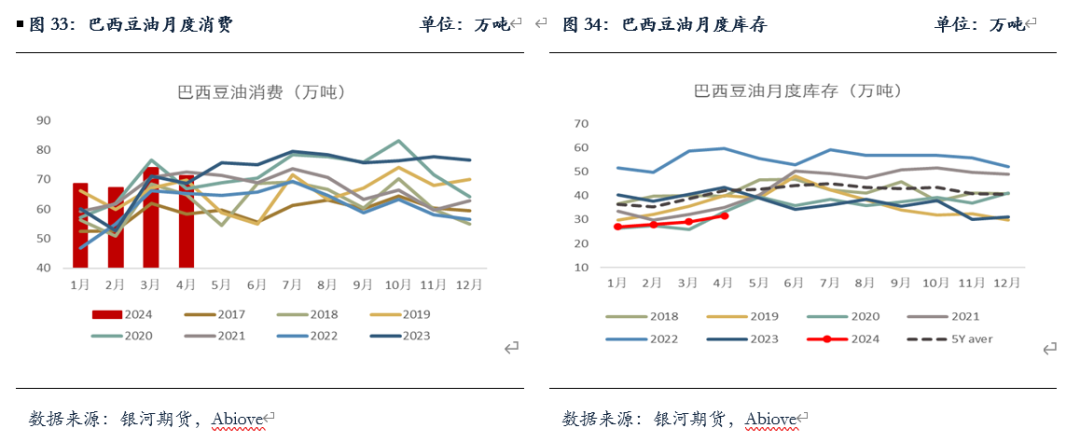

(四)巴西生柴掺混顺利进行,美豆油生柴需求被挤压 巴西生柴方面,去年年底巴西国家能源政策委员会(CNPE)表示自2024年3月开始将生物柴油掺混比例从12%上调至14%,目前巴西生柴月度销售量仅公布到1月,1月份的掺混率大概在12%,我们假设巴西生柴月度产量及销量,截至到5月今年巴西生柴累计生产35亿升,同比增加29%,创历史同期新高,而掺混率在3、4月达到13.8%、13.4%附近,基本实现B14的掺混目标。从巴西生柴与柴油价格的价差上看,自22年下半年价差一直处于负数且倒挂在加深,利润驱使下使得巴西这两年在上调掺混率,到目前为止这一价差仍有利可图,一定程度上促进了巴西生柴的掺混积极性,从而实现B14政策的顺利实施。 从巴西大豆压榨量上看,今年1、2月巴西大豆榨利虽不及去年同期,但也处于历史同期偏高水平,榨利较好的情况下使得巴西1、2月国内压榨量与去年同期基本持平,高于5年均值,而随着榨利逐渐下降,3、4月压榨量虽然较1、2月增加,但远不及去年同期,4月压榨量略低于5年均线上,今年1-4月累计压榨量在1586万吨,同比下降6%。5、6月巴西榨利震荡上涨至同期偏高水平,预计5、6月大豆压榨量或将增加。 今年巴西豆油消费持续处于历史同期偏高水平,累计消费量达到280万吨,同比增加11%,豆油消费较好离不开生柴需求的增加。巴西生柴的原料中主要是豆油、UCO还有一小部分的牛油,由于一季度时美豆油与其他油脂之间的价差较高,使得美国从中国进口了大量的UCO、从巴西进口了非常多的牛油,而巴西牛油出口到美国后,巴西豆油在生柴中的使用也有所增加,巴西豆油月度库存持续偏低,累库缓慢。不过随着美豆油与其他油脂间价差逐渐降低后,美国对巴西牛油的进口可能会减少,而巴西豆油的消费或将被出口下降的牛油部分替代,但牛油的体量较小,整体上巴西生柴中豆油的使用量仍是第一大原料。

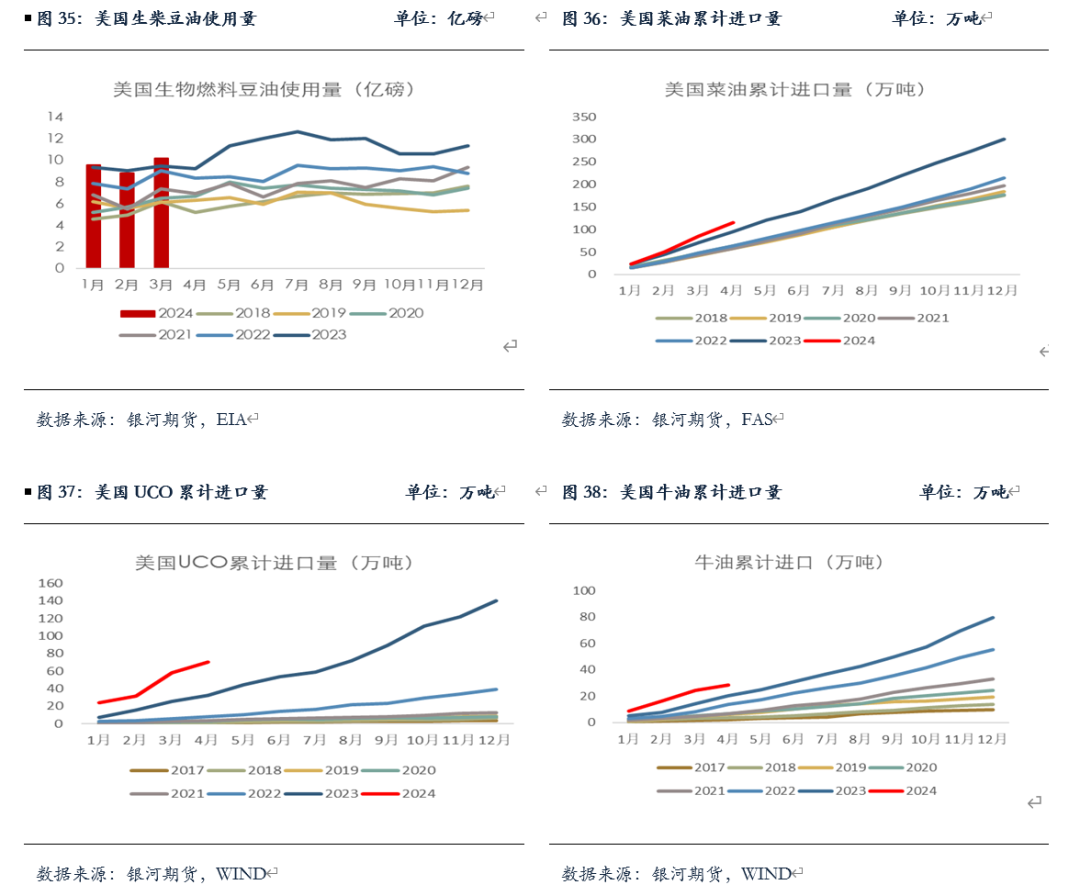

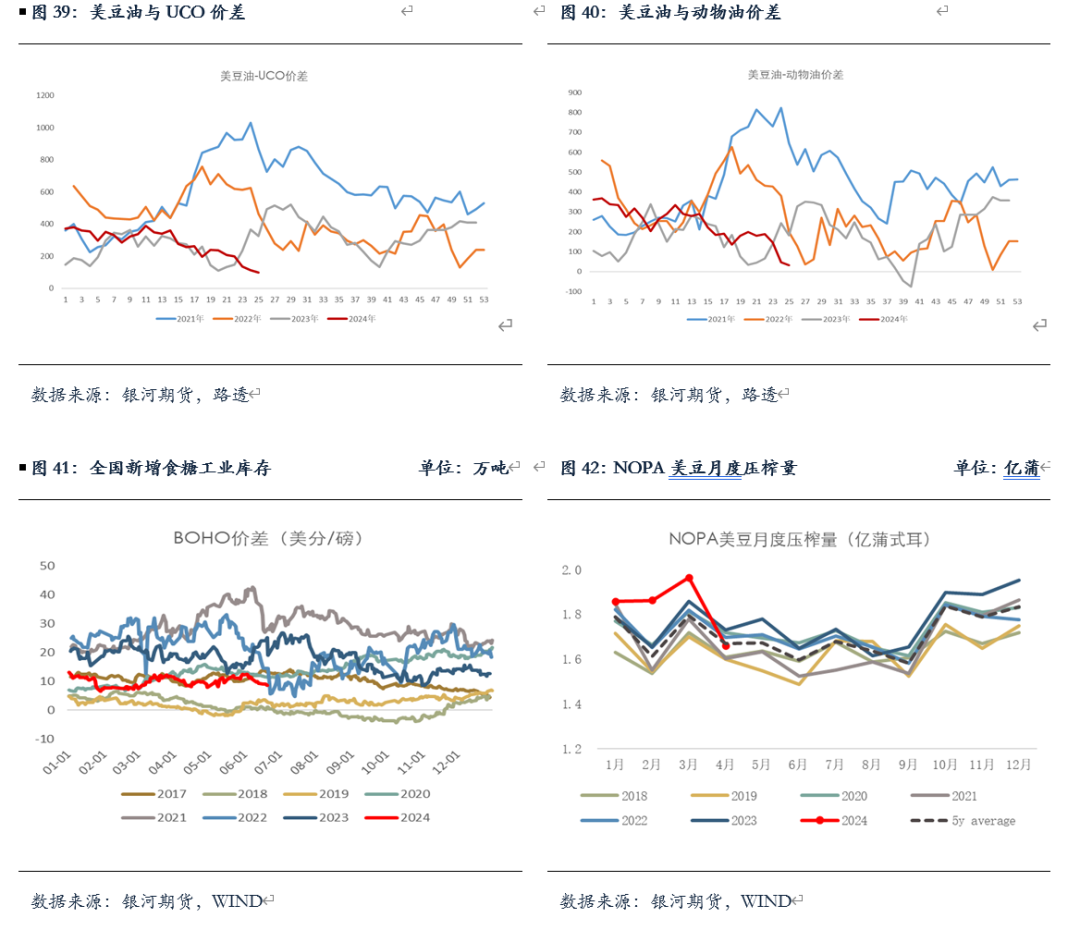

美国生柴方面,去年四季度以来美国UCO价格持续走低,4月UCO价格开始震荡上涨,但仍处于历史同期低位,目前UCO价格涨至900美元左右。由于UCO和牛油的价格偏低,UCO生柴用量明显增加,今年1-3月累计使用18亿磅,同比增加34%,牛油累计使用19亿磅,同比增加200%+,菜油累计使用10亿磅,同比增加36%,而豆油作为几种生柴用油里比较贵的油,其使用量相较去年则相对稳定,增幅持平。 从油脂进口上看,今年美国无论是菜油、UCO还是牛油的进口同比增幅都较多,累计进口处于历史同期偏高水平。截至到4月,菜油、UCO及牛油累计进口分别达到115万吨(+21%)、70万吨(+117%)和28万吨(+37%),这也体现出其他油脂对豆油需求的挤压。不过4月开始美豆油对其他油脂的价差明显缩小,使得4月美国进口UCO和牛油的量锐减。近期D4Rins价格依然低位震荡中,相对比较平稳维持在0.55美元左右,1-4月D4 rins注册生成量达到创记录的18亿加仑。今年BOHO价差持续处于历史同期偏低水平,利于豆油基生柴掺混,5、6月随着美豆部分工厂停机检修恢复开机以及美豆榨利增加,豆油供应有望增多,而美豆油与其他油脂价差继续收窄,豆油在生柴中的用量也将会增加,而豆油库存可能较难有大幅的累库。

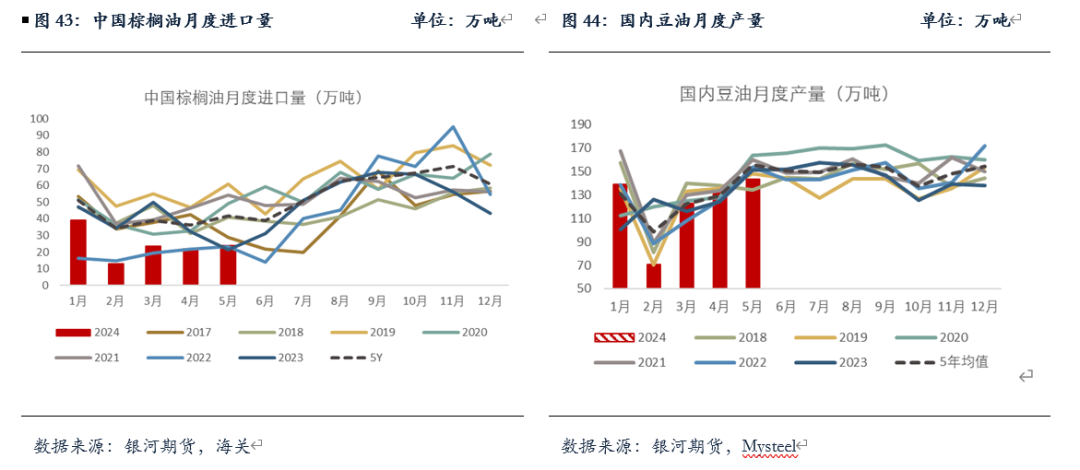

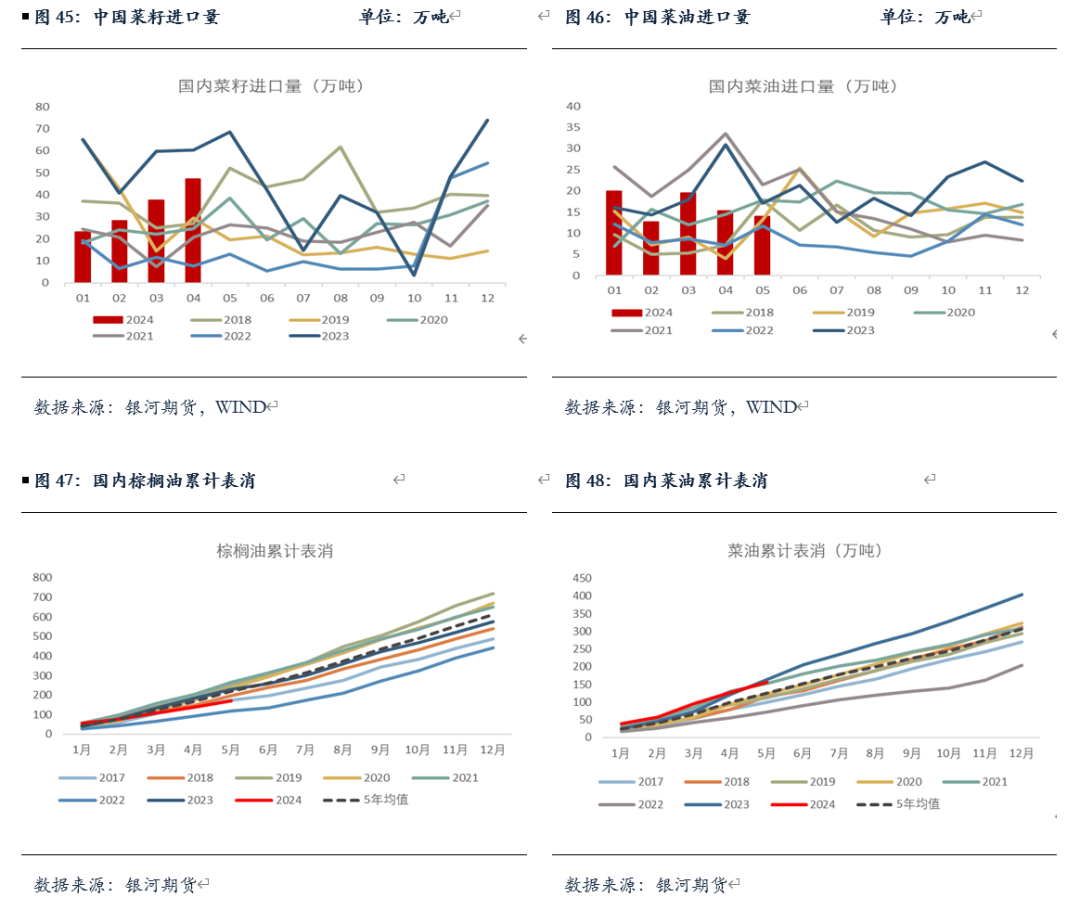

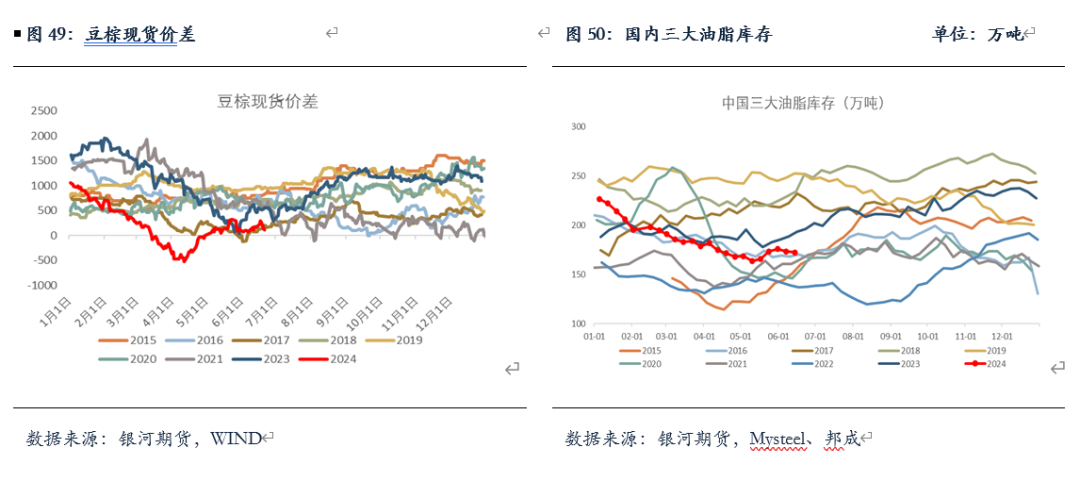

(五)国内油脂预计累库,基差弱势持稳运行 棕油进口方面,今年棕油由于价格相对偏高,性价比不强,国内进口利润欠佳,今年1-5月棕油累计进口仅有122万吨,同比减少34%,处于历史同期偏低水平。买船方面,近日产地报价偏稳运行,但近月进口利润倒挂有所加深,近两周新增10+船11月买船,而6、7月棕油整体到港预计在40和30多万吨左右,随着6、7月棕榈油逐渐到港,库存有望小幅增加,不过需要注意的是在7月买船到港后,7月之后的买船仍偏少,若后期进口利润没能打开,期间可能会存在一定的缺口,下半年国内棕油整体库存可能仍略偏紧。 大豆压榨方面,今年大豆压榨量整体略偏低,使得1-5月豆油累计压榨产量不及历史同期,约在3200万吨,同比小幅下降1.6%,低于5年均值,这也使得今年以来豆油产量偏低,预计6-8月大豆进口月均仍在1000吨以上,而压榨量和开机率将保持平稳,豆油或将累库。菜籽压榨方面,今年1-5月菜油累计压榨产量达到77万吨,处于历史同期偏高,菜油进口量也偏多,1-5月累计进口81万吨,低于去年同期,但高于5年均值,菜油整体供应充足且供大于求的情况一时难改。 截至到5月,今年国内无论是三大油脂表观消费还是四大油脂表消均略低于5年均值,也低于去年同期,其中三大油脂表消同比下降3%,四大表消同比下降1%,由于此前棕油库存偏低价格偏高使其消费被部分替代,1-5月棕油表消远不及去年同期,也低于5年均值,豆油表消则明显高于去年,但略低于5年均线,由此可见在菜葵油对豆棕存在明显的替代情况。菜油今年供应充足,同时菜豆价差和菜棕价差均处于历史同期低位,有利于菜油的消费,不过菜油实际消费是否像表消所展示的如此强劲就不一定了。目前豆棕现货价差震荡回落至120元附近,菜豆现货价差出现回落至300元附近,棕榈油由于供应相对偏紧,豆棕现货价差或将继续震荡收窄。 库存方面,截至2024年6月14日(第24周),全国重点地区三大油脂总库存预计在172万吨,环比前一周减少1.07万吨,减幅0.62%,库存高于3年均值,基本处于5年均线上,其中棕榈油商业库存在36.77万吨,环比减少0.75万吨,仍未开始累库,豆油商业库存在93.76万吨,环比增加0.08万吨,处历史同期较为中性水平,菜油小幅去库至41.9万吨,库存仍偏高。目前三大油脂均有累库的预期在,三大油脂基差偏弱持稳运行,华东豆油和棕油报在150和120附近,广西菜油报在-180。另外,目前国内葵油库存在逐渐去库,葵豆、葵菜价差也在逐渐拉大,或将有利于豆菜油的消费需求。

第三部分 行情展望及交易策略 短期,从三大油基本面来看,目前国内油脂整体供应充足,但棕榈油累库预期迟迟没有兑现,随着后期到港逐渐增加,棕油将开始累库,而菜油库存偏高使得菜油基本面相对偏弱,菜油供大于求的问题一时难改。另外,产地方面马棕5月如期小幅累库,但印棕增产季产量成谜,市场分歧较大,而美豆和加菜籽目前产地天气较为正常,欧菜籽即将开始收割,若后期加菜籽天气依然保持良好的话,菜油对豆油和棕油的价差可能仍偏弱。短期油脂仍缺乏持续上涨动力,但原油(622, -3.20, -0.51%)震荡上涨使得油脂下跌空间也将较为有限。 中长期看,未来两个月为美豆、加菜籽以及各国葵籽的生长期,而俄乌菜籽未来一个月也将进入收获期,在此期间天气变化对油料生长和收割均存在一定的影响,因此天气炒作的窗口仍存,需要特别留意产地的天气变化,以及市场对油料供应预期的边际变化。整体上棕榈油产量和库存或将先增后降,供应持续处于紧平衡状态将支撑棕榈油价格后期上涨,油脂重心有望上移,同时震荡也将加剧。 单边策略:短期油脂缺乏上涨动力,维持震荡行情,但中长期油脂有望震荡上涨,可考虑逢低适当建头寸。 套利策略:观望。 期权策略:方向上偏上涨的期权策略同时波动率增加的期权组合,另外需注意节奏和胜率。(观点仅供参考,不作为买卖依据) 本人具有中国期货业协会授予的期货从业资格证书,本人承诺以勤勉的职业态度,独立、客观地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬。 免责声明 本报告由银河期货有限公司(以下简称银河期货,投资咨询业务许可证号30220000)向其机构或个人客户(以下简称客户)提供,无意针对或打算违反任何地区、国家、城市或其它法律管辖区域内的法律法规。除非另有说明,所有本报告的版权属于银河期货。未经银河期货事先书面授权许可,任何机构或个人不得更改或以任何方式发送、传播或复印本报告。 本报告所载的全部内容只提供给客户做参考之用,并不构成对客户的投资建议。银河期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。客户不应单纯依靠本报告而取代个人的独立判断。本报告所载内容反映的是银河期货在最初发表本报告日期当日的判断,银河期货可发出其它与本报告所载内容不一致或有不同结论的报告,但银河期货没有义务和责任去及时更新本报告涉及的内容并通知客户。银河期货不对因客户使用本报告而导致的损失负任何责任。 ☑研究员:刘倩楠电话:021-65789232 ☑北京:北京市朝阳区建国门外街道8号北京IFC国际财源中心A座31/33层 ☑上海:上海市东大名路501号白玉兰广场28楼 ☑网址:www.yhqh.com.cn |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);