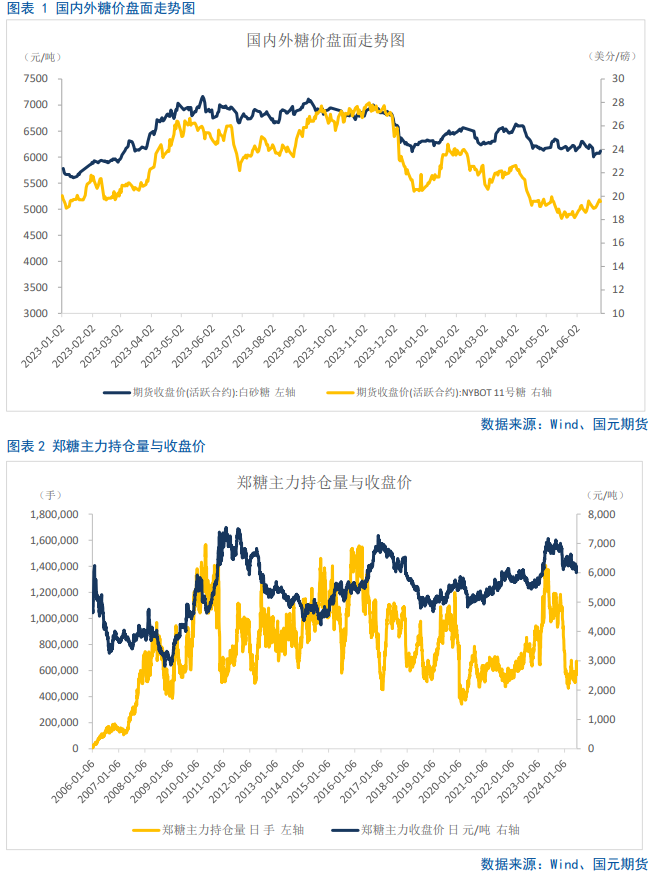

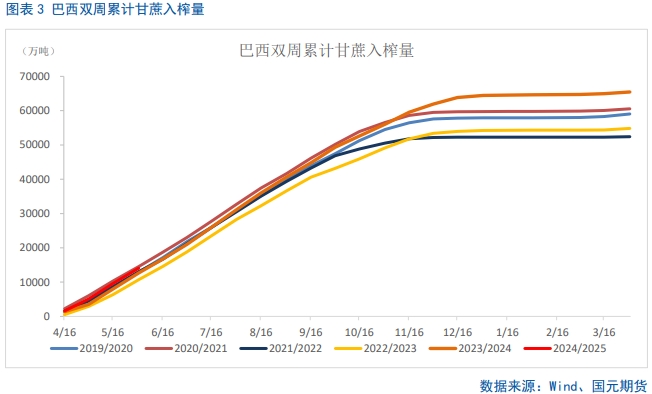

来源:国元期货研究 新榨季主产国均有不同程度的增产预期,全球食糖供需格局逐步转向过剩,基本面上白糖(6095, -14.00, -0.23%)在2024年是一个偏空的品种,ICE原糖的重心将逐步下移。目前全球食糖供应与贸易主要依赖巴西,从5月份公布的两次巴西压榨量与产糖量数据来看,均不及市场预期;此外,印度下一个榨季食糖出口政策不确定性很大,从这一点上来看,原糖在下跌过程中不排除有阶段性反弹。国内方面,新榨季国产糖有继续增产的预期,前期配额外进口利润窗口显现期间出现的买船预计将在三季度集中到港,下半年国内食糖货源由紧变松,待基差修复后,预计郑糖盘面走势偏弱。 一、行情回顾 2024年1月份中上旬,郑糖延续此前触底反弹之后的上涨趋势,这一阶段主要驱动因素有巴西2023/24榨季收榨,利空因素消退;巴西近期天气干燥,土壤湿度下降,甘蔗产量预计下降,导致巴西2024/25榨季糖产量前景看淡;印度、泰国糖压榨进度同比下降;ISMA协会欢迎印度政府对糖蜜加征50%出口关税;巴西港口待运糖船数量有所增加。 2024年1月底至2月初,郑糖主力出现了明显的大幅上涨与大幅下跌交替的情况,多空争夺激烈同时市场情绪受消息左右较快。这段时间内,出现了巴西降雨量偏低,土壤湿度较低,甘蔗单产下降,新季糖产量下降;以及印度政府排除放宽对170万吨乙醇生产用糖限制的可能性。国内方面,春节备货结束,备货阶段提高了销糖率,较去年同期提高了10个百分点左右,同时由于2022/23榨季国内减产,库存见底,导致目前食糖工业库存量仍然偏低。 2024年2月中下旬,郑糖在春节后连续两个交易日破位下跌,基本延续春节期间外盘原糖走势。这一阶段国内是白糖的消费淡季,供给+库存又在累积,外围利好偏少,春节后第一周空头不断挤进市场。但白糖在整个2月中下旬仍然处于一个正常的运行节奏之中,05合约从6105开始反弹,经过了两个上涨浪,两个下跌浪,印度减产幅度低于前期市场预期基本反映在了2月中下旬期间的下跌浪中。 2024年3月份,印度减产不及预期的消息消化后,郑糖出现了见底且较大幅度的反弹,再次触及2024年2月份高点,近6600元/吨,这一阶段走的是内外价差修复的逻辑。 2024年4月份,郑糖下行驱动为主。郑糖主力于4月1日创下6583元/吨年内高点之后,没有给市场参与者过多的反应时间,于清明节后第四个交易日4月11日展开了一轮顺畅的下跌,此次下跌幅度过大,基本已经接近了2023年12月低点,下跌幅度接近500点,下跌启动时间较之前预计提前了一个月,主要利空因素在于巴西的开榨且新榨季预计继续增产、印度减产幅度大幅缩小或产量持平且有望放开出口。 2024年5月份至今,自4月25日郑糖主力期价触及6100元/吨一线实现阶段性探底之后,进行了为期近两个月的震荡盘整,其中郑糖期价盘面5月份的震荡反弹要强于外糖盘面,主要是受国内现货价格的支撑,而6月开始,郑糖期价盘面要明显弱于外盘,2024年6月18日,郑糖主力期价结束了为期近两个月在6100-6300元/吨震荡的态势,出现了破位下跌,突破了6100元/吨一线支撑,收盘6004点,空头增仓8.15万手,创2024年年内最大单日跌幅3.25%。

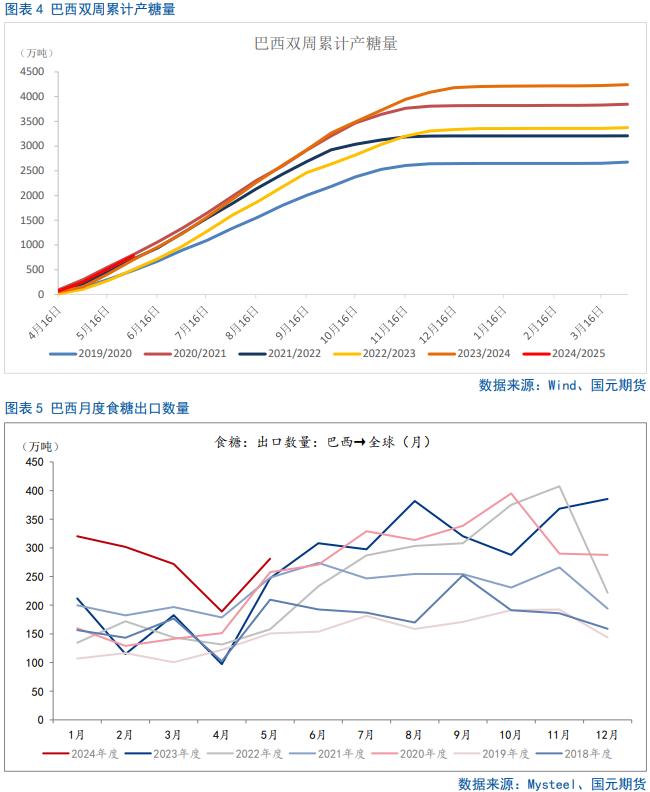

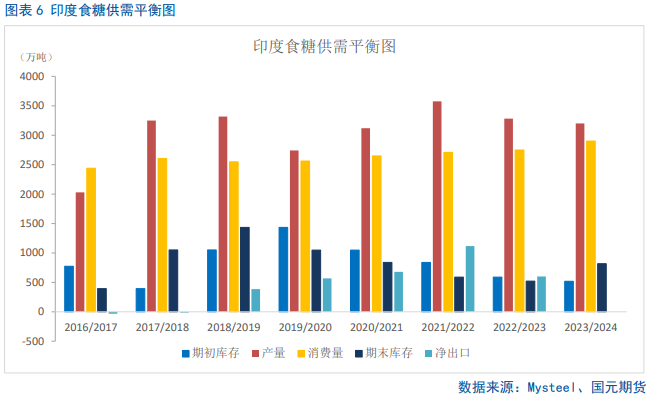

二、全球白糖供需格局分析 2.1 巴西新榨季产量向好,承载全球供应希望 2024年4月,在北半球逐步收榨之际,全球糖市供应贸易转移聚焦巴西。巴西2024/25榨季如期提前开榨,在开榨初期,天气、降水向好,市场普遍预计巴西2024/25榨季的产糖量有望成为次于上个榨季的第二高水平。在压榨初期就出现的丰产预期刺激下,原糖出现了季节性下跌,但跌幅过大,最低触及到17美分/磅。2024年5月15日Unica公布的数据显示,4月下半月巴西中南部的甘蔗压榨总计为3457万吨,较上年同期增长61.3%,乙醇总量增长51.86%,达到15.1亿升,糖产量184万吨,同比增长84.25%,高于市场预估的173万吨。制糖比达到46.96%,高于上榨季同期的41.12%。2024/25榨季中4月份巴西食糖出口数量为188.92万吨,在近7个榨季中处于同期高位。 5月巴西甘蔗压榨与食糖生产均不及市场预期巴西甘蔗行业组织UNICA公布的数据显示,5月上半月巴西中南部地区甘蔗压榨量总计为4,475万吨,较去年同期增长0.43%,略低于市场预期。UNICA在报告中称,5月上半月糖产量为257万吨,较去年同期增长0.97%,乙醇产量增长2.14%,至19.9亿公升。5月下半月巴西中南部地区糖产量亦低于预期,用于榨糖的甘蔗数量连续第二次低于分析师的预期。UNICA发布报告称,5月下半月糖产量为270万吨,同比下降7.72%;甘蔗压榨总量为4520万吨,同比下降3.36%;乙醇产量小幅下降0.2%,至21.2亿公升。但从5月份巴西产糖量不及市场预期这单一因素上不足以推翻2024/25榨季巴西继续丰产的定调,虽然目前有部分国外机构将巴西2024/25榨季产糖量预估值下修了80万吨,但只要巴西新榨季产糖量维持在4000万吨以上,就是有史以来的次高位产糖量。

2.2 印度本榨季减产传闻证伪,国内库存充足 据外电5月25日消息,除了泰米尔纳德邦和卡纳塔克邦的特殊季节外,印度2023/24榨季即将结束。根据AgriMandi.Live Research的初步数据,本年度预计将以3200万吨的净糖产量结束。这是在考虑到将于10月结束的当前乙醇供应年度中估计有200万吨糖用于乙醇生产之后做出的预测。 本年度初的糖结转库存为518万吨。因此,本年度糖供应总量预计为3718万吨,即期初库存518万吨加上净糖产量3200万吨。如果考虑当前年度的国内糖消费总量和政府对政府的双边贸易协议下的糖出口,那么根据AgriMandi的初步数据,总需求为2950万吨。如果用糖供应总量减去糖消费总量,那么结转糖库存在768万吨,这足以满足前三个月的国内需求,直至供应增加。 印度糖厂协会ISMA在印度糖产量增加之后,呼吁印度政府在本榨季放开200万吨的出口配额,在2024/25榨季取消出口禁令,并放宽乙醇生产的限制,目的在于防止糖价下跌。但是最近原糖跌幅过大,已经跌至了印度出口平价,原糖出口利润缩减,通俗来讲,印度出口原糖不如生产乙醇的利润空间大,有消息称印度目前正在考虑额外分流80万吨的食糖生产乙醇,以及印度政府有可能批准额外的67万吨B级糖蜜生产乙醇,传闻是否属实后续还需关注印度甘蔗乙醇生产情况和食糖出口政策,但由此可见,国际糖价在目前这一水平下,印度更倾向于生产乙醇。

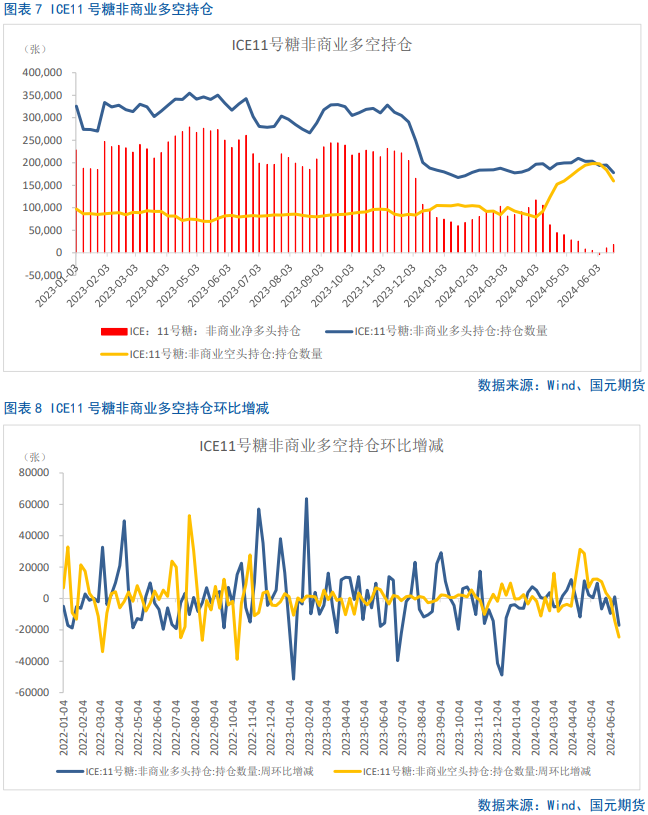

2.3 ICE原糖基金净多头仓位增加 6月巴西中南部地区产量连续两周不及预期,巴西产量前景可能低于预期,但巴西出口量同比增加。CFTC公布的最新周度持仓报告显示,截止6月18日当周,对冲基金及大型投机客持有的原糖净多头仓位为18524手,较之前一周增加7454手,多头持仓为177819手,较之前一周减少17111手,空头持仓为159295手,较之前一周减少24565手。

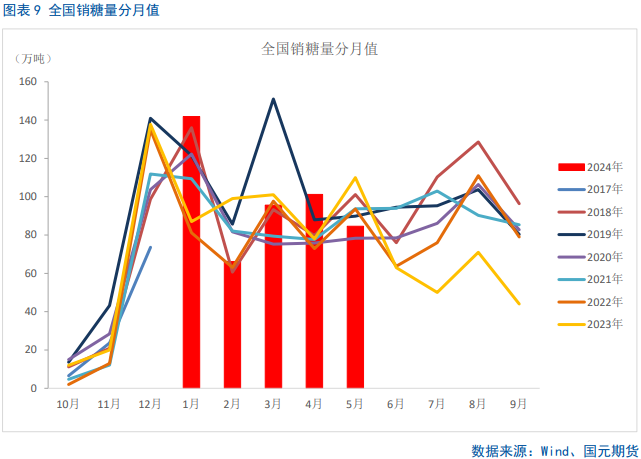

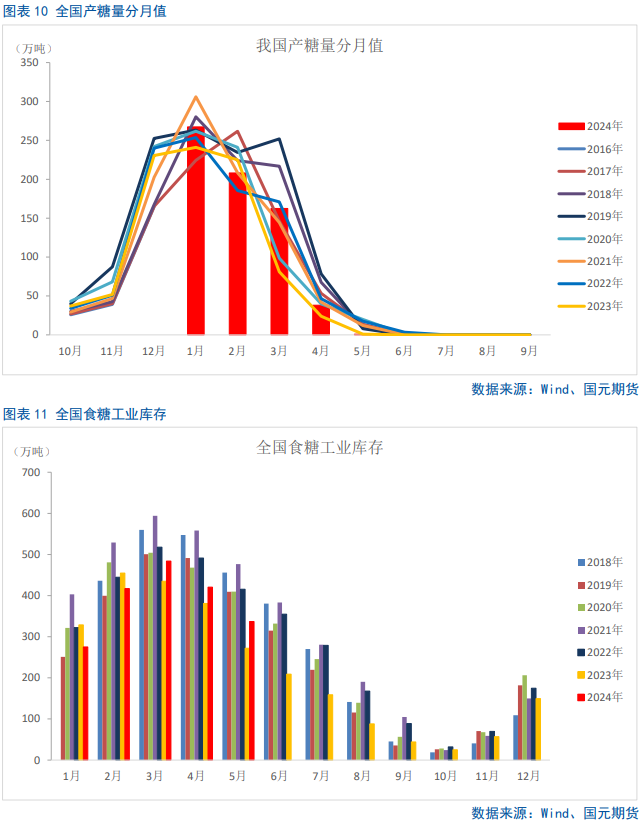

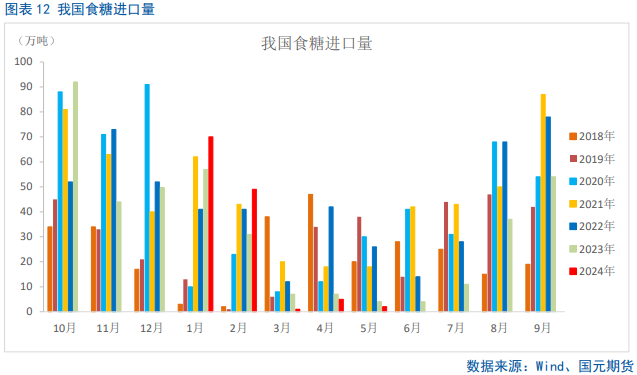

三、国内白糖供需格局分析 3.1 现阶段国产糖货源紧缺,供应压力较小 截至5月底,2023/24榨季食糖生产已全部结束:全国共生产食糖996.32万吨,同比增加99万吨,增幅11.03%。其中,甘蔗糖882.42万吨,甜菜糖113.9万吨;全国累计销售食糖659.28万吨,同比增加34.12万吨,增幅5.46%;累计销糖率66.17%,同比放缓3.49个百分点。全国食糖工业库存337.04万吨,处于近7个榨季的次低水平;我国近3个月白糖进口量极度偏低,据海关总署6月18日公布的数据显示,我国5月食糖进口量2万吨,同比减少51.8%。

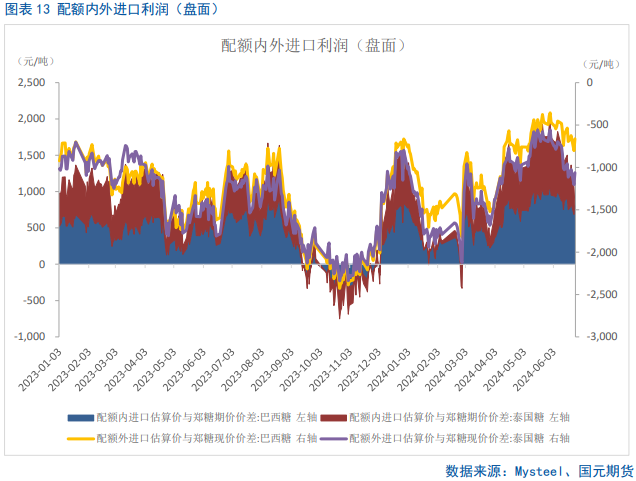

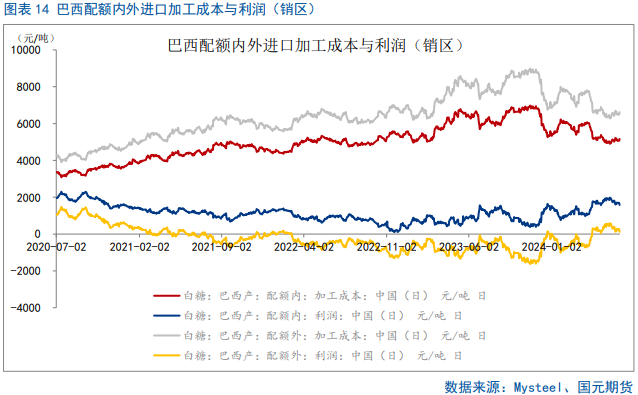

3.2 三季度预计迎来集中到港压力 2024年 3-5月,我国食糖进口量严重低于去年同期水平,考虑到2个月的船期,3-5月的买船到港正值巴西糖配额外利润为负时的时间窗口;虽然2024年4月原糖大跌之后,内外价差缩窄,巴西糖配额外进口利润打开且转正,高于 2023 年与 2022 年同期时的配额外进口利润区间,但是当前进口糖供应压力还未显现,预计4-5月加工糖厂点价后的买船到港时间将为三季度。

四、后市展望 新榨季主产国均有不同程度的增产预期,全球食糖供需格局逐步转向过剩,基本面上白糖在2024年是一个偏空的品种,ICE原糖的重心将逐步下移。目前全球食糖供应与贸易主要依赖巴西,从5月份公布的两次巴西压榨量与产糖量数据来看,均不及市场预期;此外,印度下一个榨季食糖出口政策不确定性很大,从这一点上来看,原糖在下跌过程中不排除有阶段性反弹。国内方面,新榨季国产糖有继续增产的预期,前期配额外进口利润窗口显现期间出现的买船预计将在三季度集中到港,下半年国内食糖货源由紧变松,待基差修复后,预计郑糖盘面走势偏弱。 写作日期:2024年6月26日 作者: 吴菁琛 研究咨询部经理 期货从业资格号:F3051432 投资咨询资格号:Z0013764 韩广宇 助理分析师 期货从业资格号:F03099424 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);