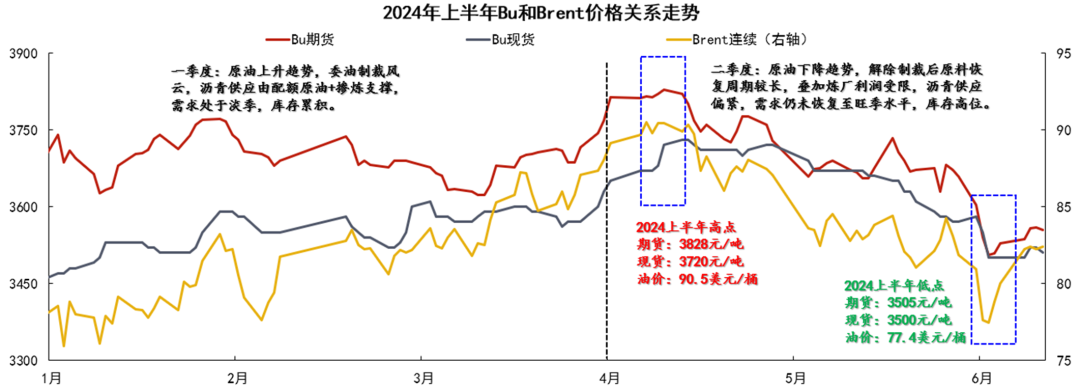

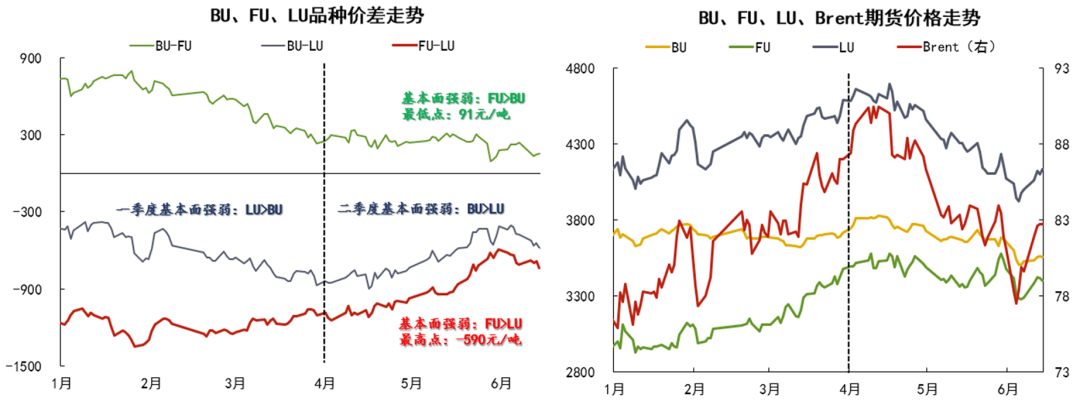

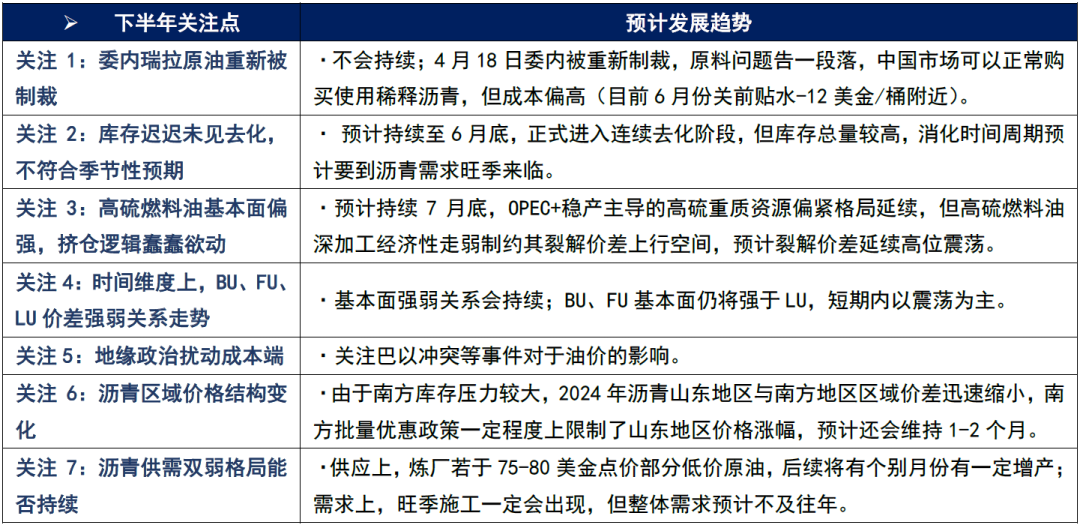

来源:盛达期货 (一)2024上半年沥青(3619, 21.00, 0.58%)、燃料油(3547, 46.00, 1.31%)行情复盘 2024年上半年沥青、燃料油在油价的带动下,整体走出一涨一跌两波趋势性行情,主要逻辑及点位如下图所示,本文围绕以下4点展开论述上半年行情走势:1、委内瑞拉原油(617, 2.60, 0.42%)重新被制裁事件影响产量;2、沥青库存迟迟未见去化,需求一拖再拖;3、高硫燃料油基本面偏强,挤仓逻辑推波助澜;4、时间维度上,FU价格表现(基本面)强于FU、LU价格表现(基本面)。

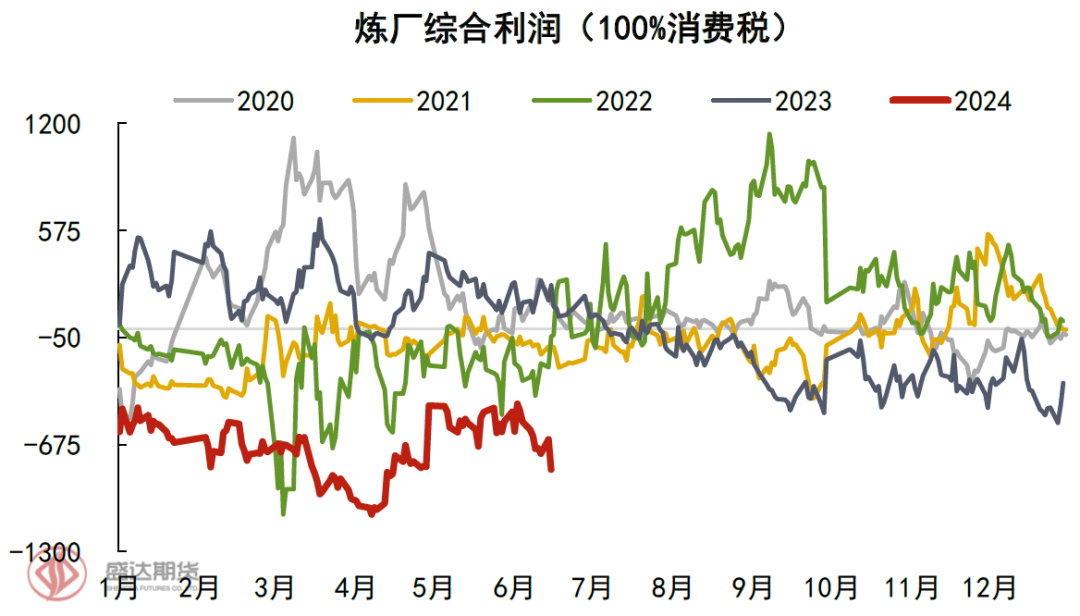

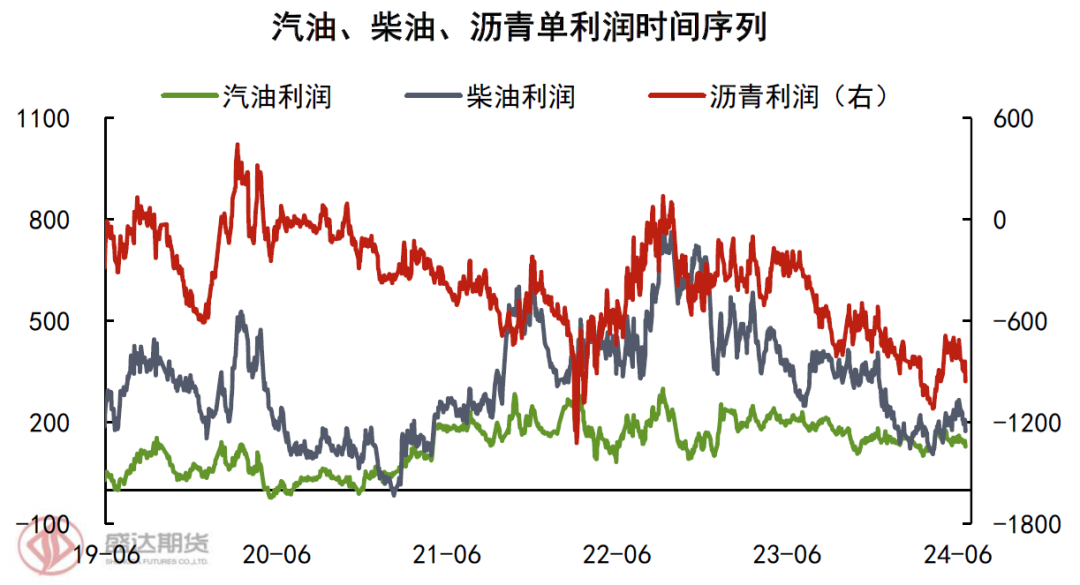

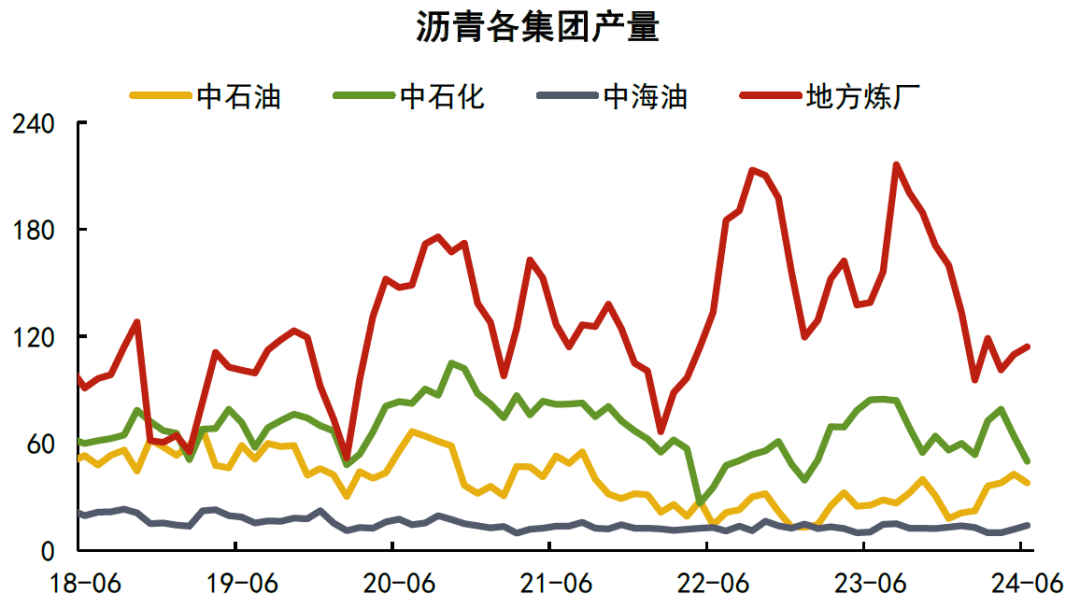

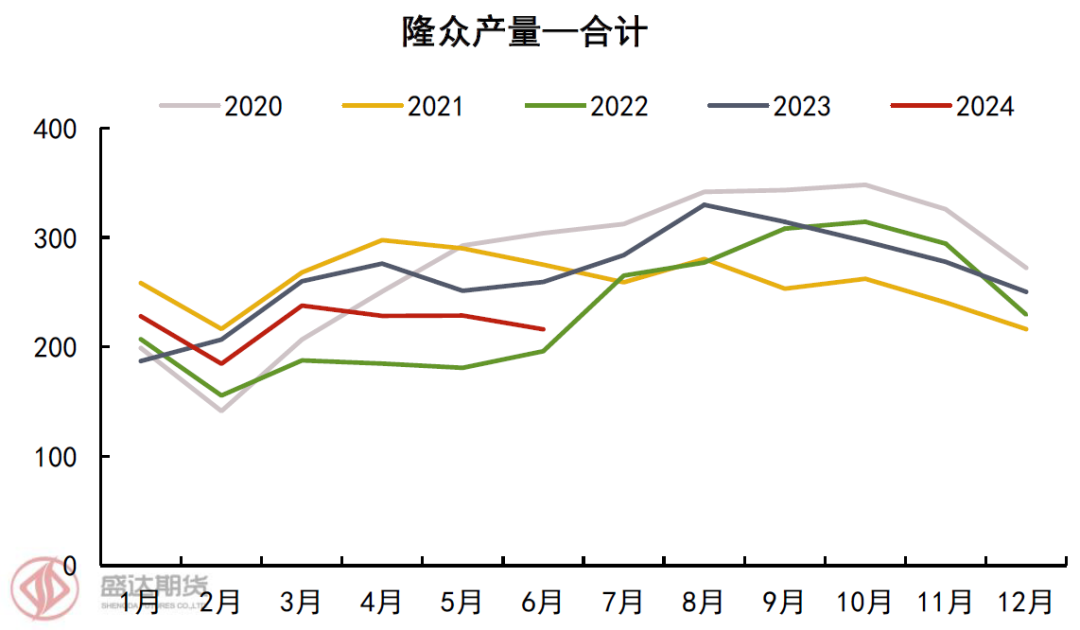

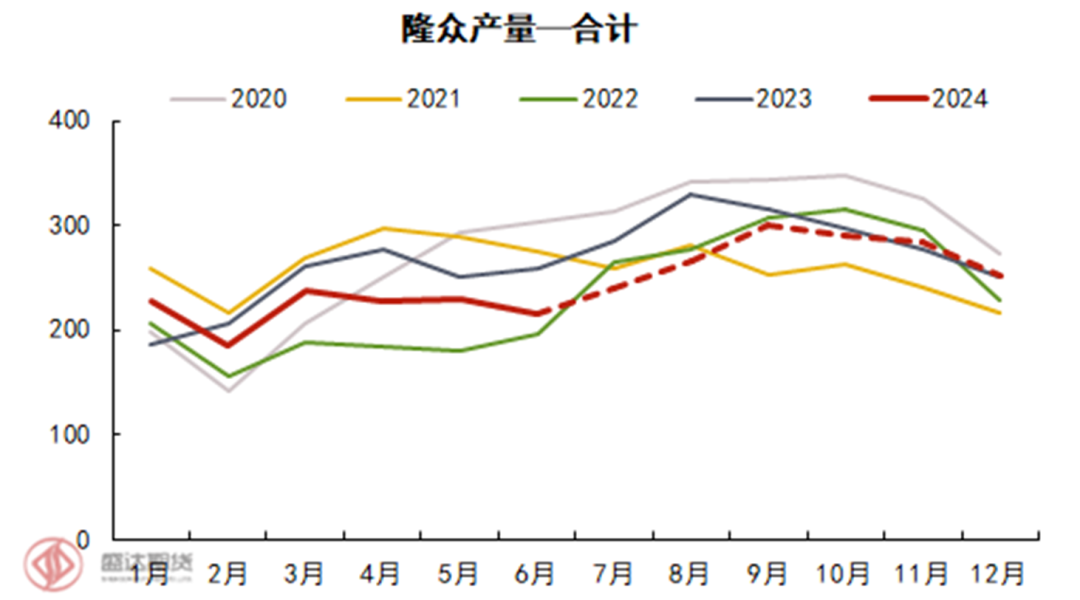

关注点1 —(委油事件影响产量):2024年委内瑞拉解除制裁后,沥青原料被国际市场分流,稀释沥青升贴水由2023年10月18号的-22美金/桶变成如今的-12美金/桶附近,这也导致了沥青型炼厂马瑞到司成本不断升高,但产成品产值却受限于需求,价格处于相对低位,地方炼厂生产意愿下降;而对于主营炼厂来说几乎没有影响,仍然是以计划生产为主,主要是因为上半年汽柴油利润尚可,对产量形成了托底作用。 除此之外,我国进口量(以韩国、中东沥青为主)在总供应中的占比有所增加,海关数据显示,2024年4月进口沥青总量为36.5万吨,环比增加7.0万吨,增幅23.6%;1-4月累计进口总量120.7万吨,累计同比增加10.8%;总供应来看,今年1-6月累计产量1324万吨,去年1-6月累计产量1441万吨,今年上半年累计产量下降117万吨左右,远不及季节性水平。

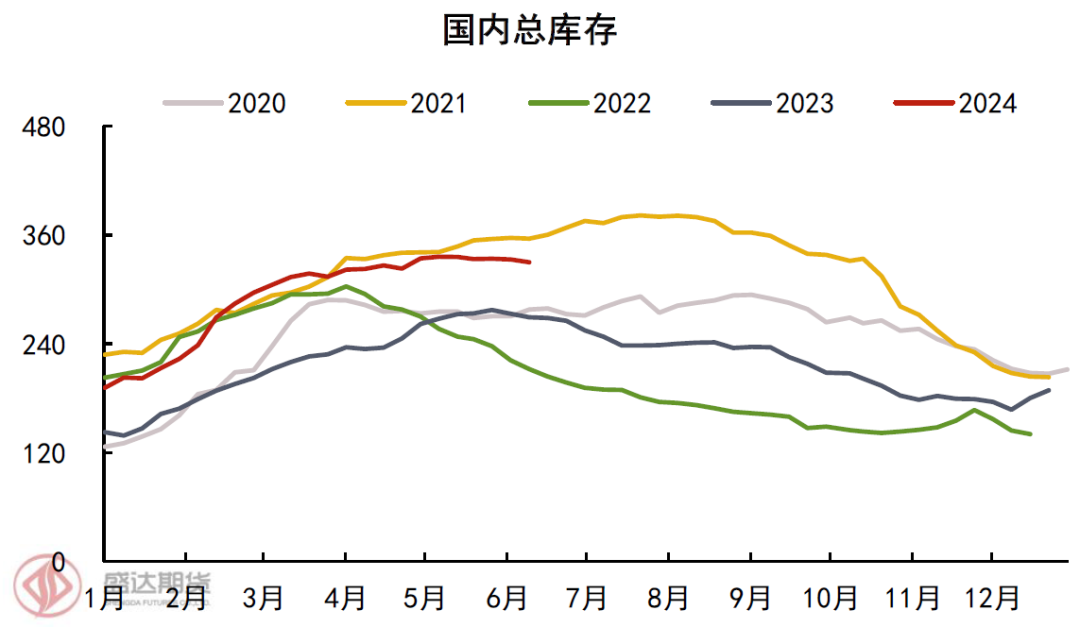

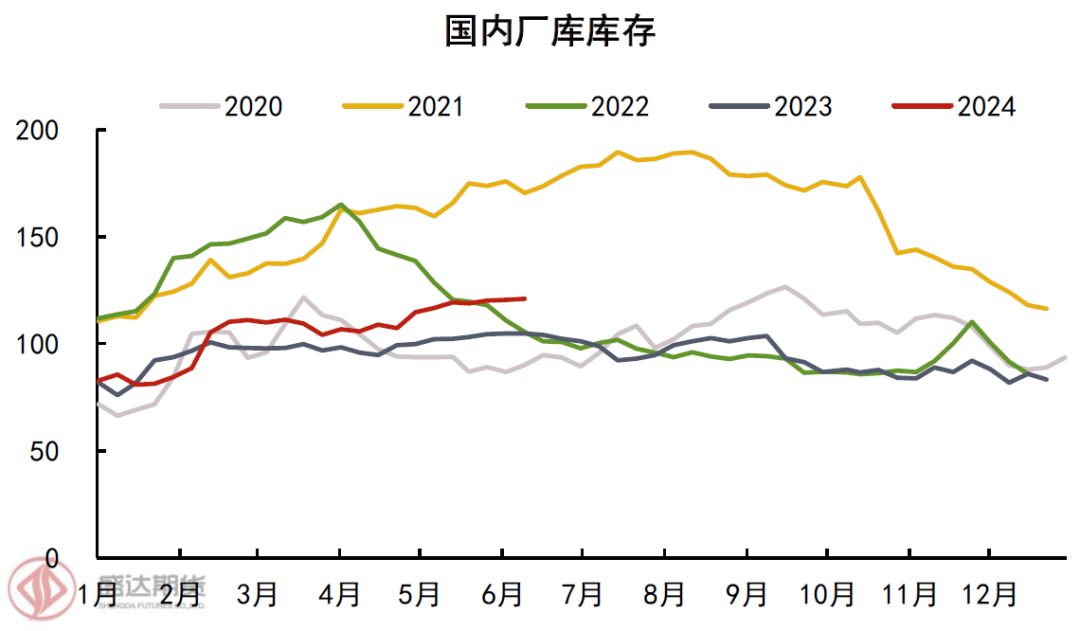

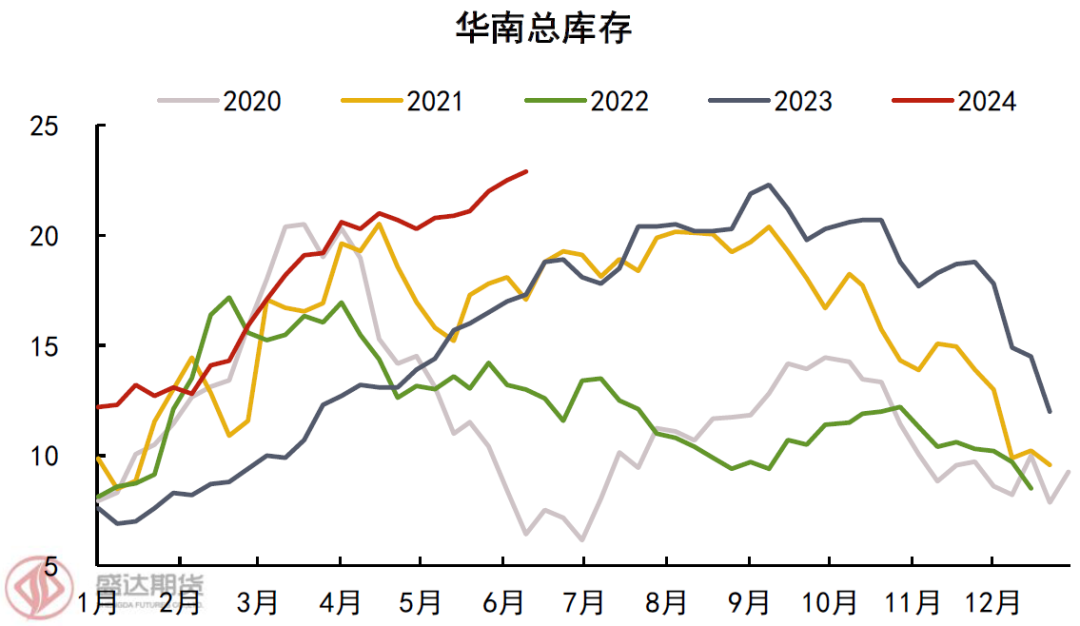

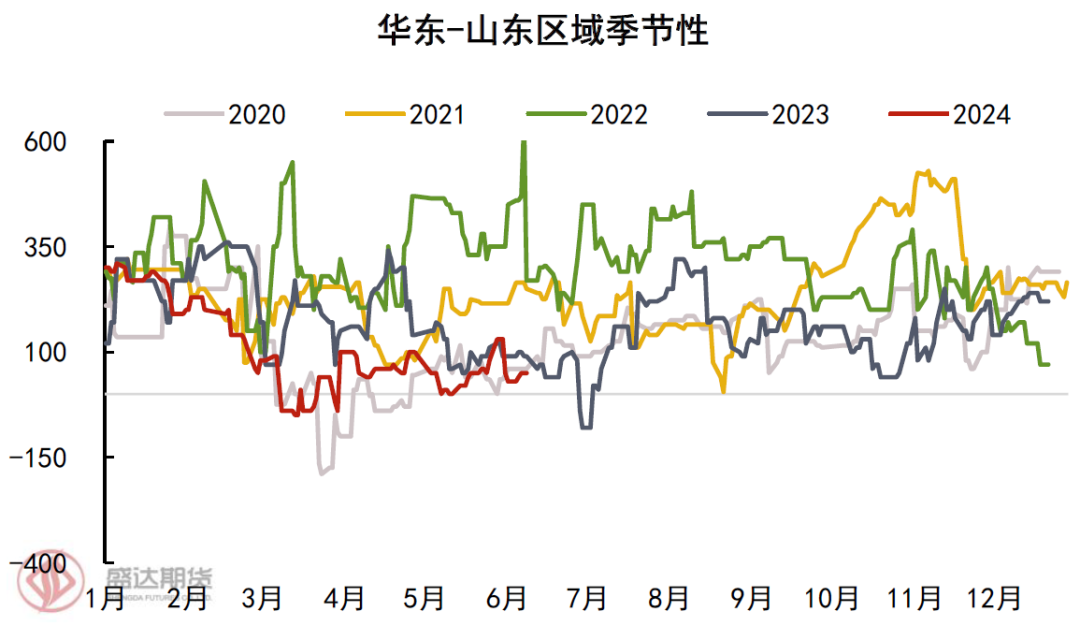

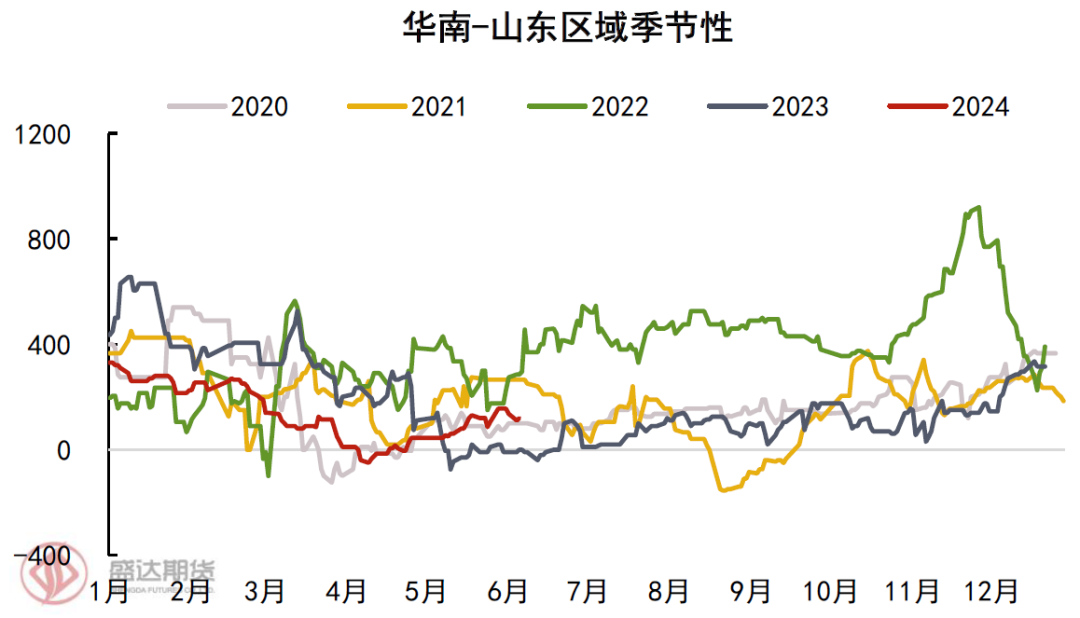

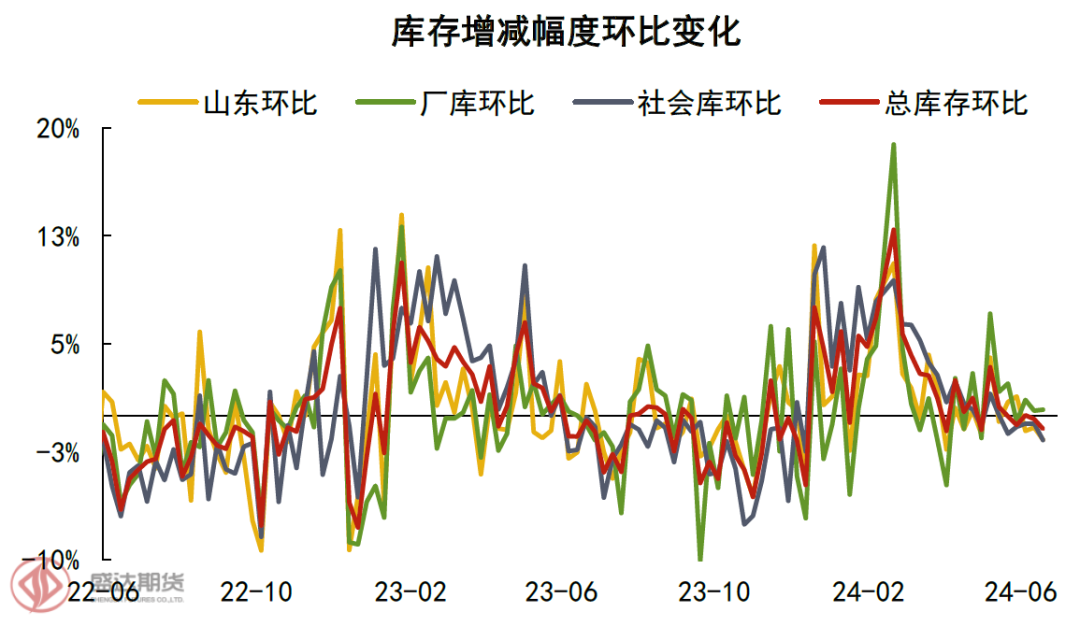

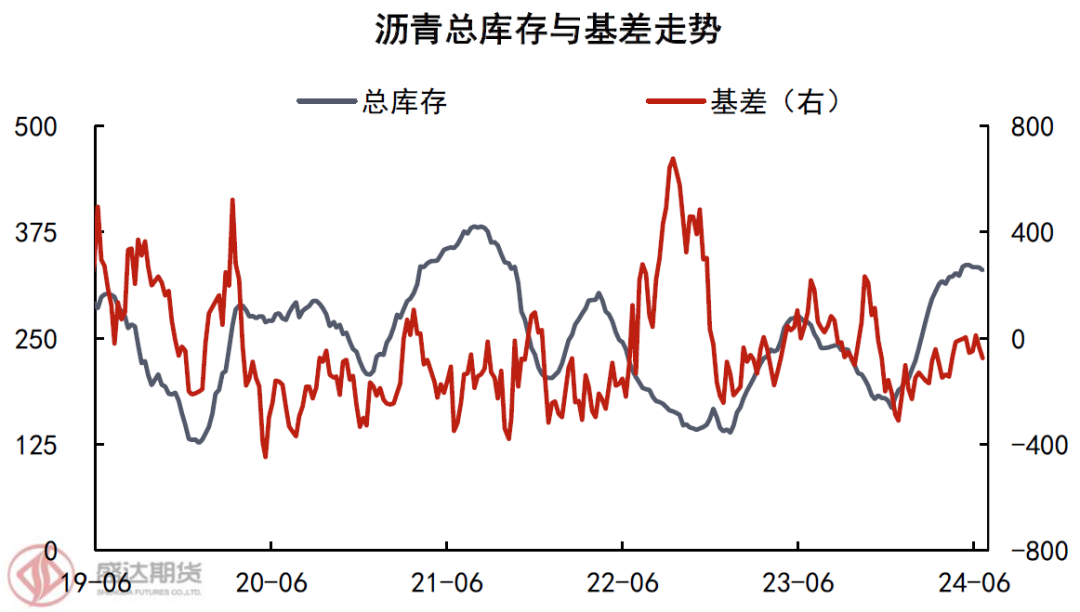

关注点2 —(库存去化节奏缓慢):2024年上半年炼厂库存由于冬储等原因,前期去化较为顺畅,目前虽然小幅累库但压力不大;而社会库存则由于下游需求迟迟未见恢复,持续累库至历史高位;总库存来看,上半年累库幅度和高度已经达到历史峰值,对价格有一定压制。其中我们关注到社会库存累库的重灾区为华东、华南地区,由于前期价格较高,且主营等炼厂产量尚可,出货不畅导致目前库存压力较大,炼厂执行量价优惠政策提振出货量;而山东地区由于需求率先于南方地区恢复,且前期价格相对低位,库存压力不大,出货较为顺畅。

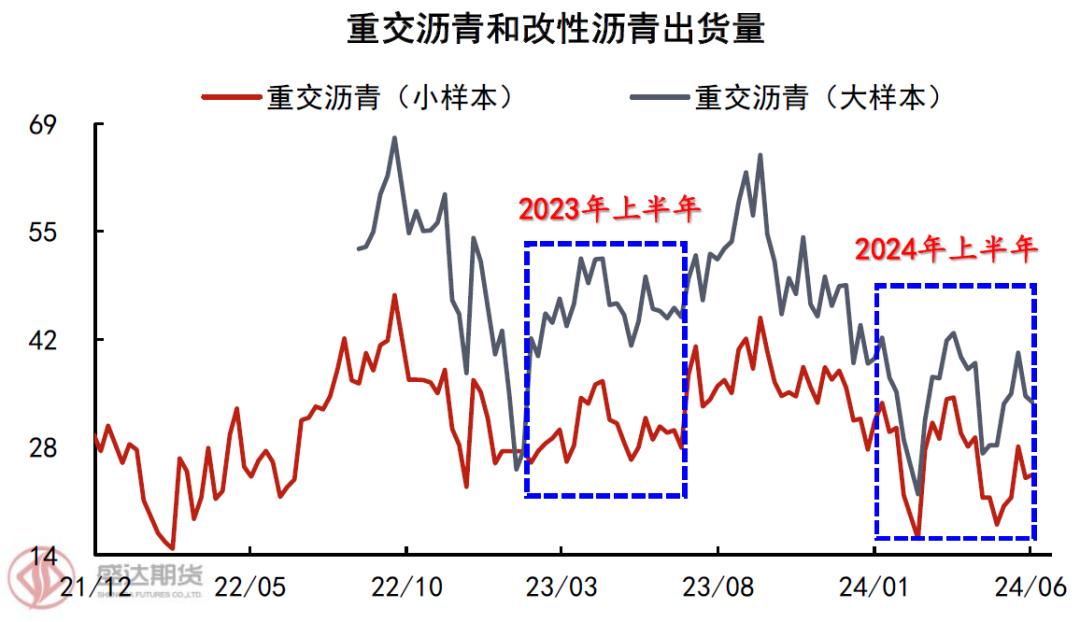

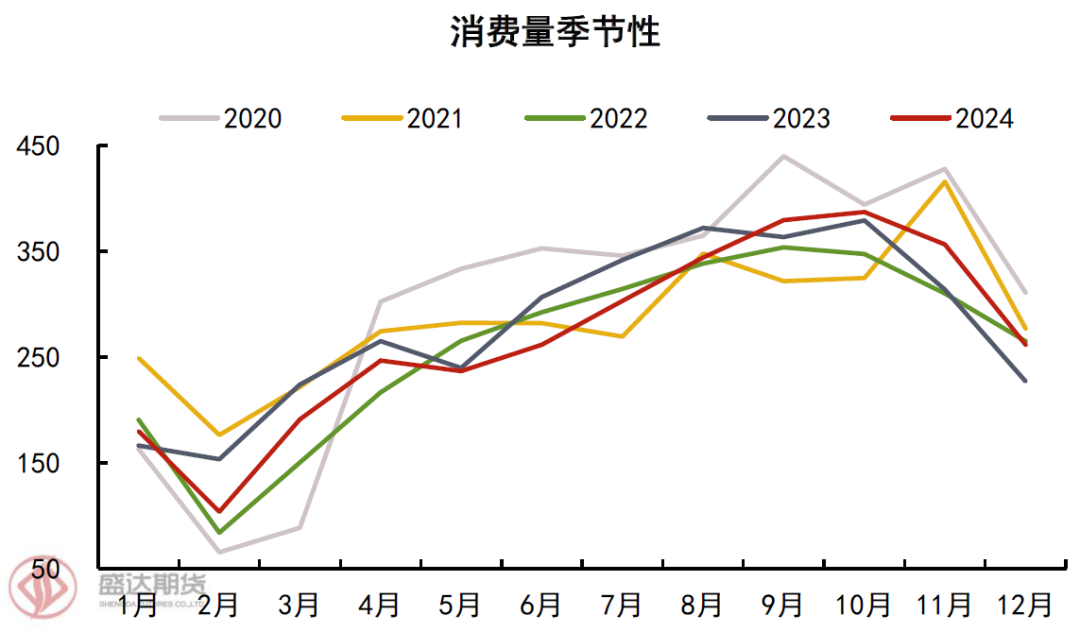

累库的结果反映出的则是沥青需求持续萎靡。周度数据视角下,2023年上半年大小样本重交沥青出货量重心在42万吨左右,而2024年上半年出货量重心下移至28万吨附近,环比下降约14万吨,出货情况不及往年同期;月度视角下,今年1-6月累计消费1229万吨,去年1-6月累计消费1354万吨,今年上半年累计需求下降125万吨左右,远不及季节性水平。

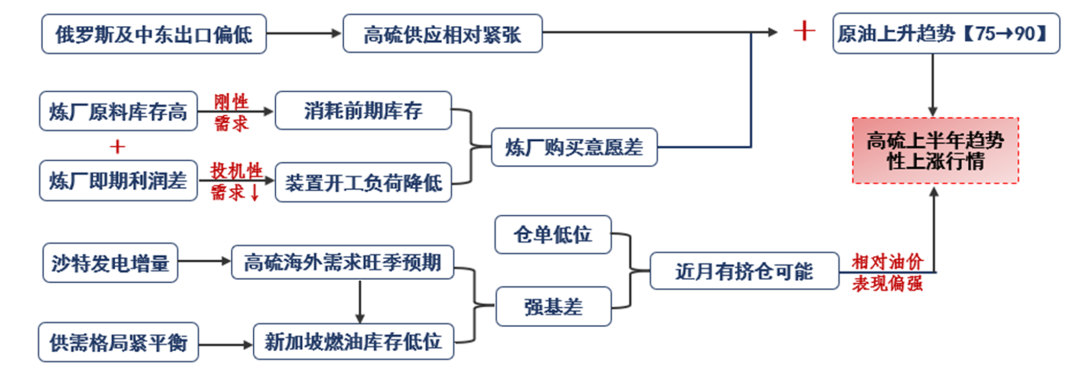

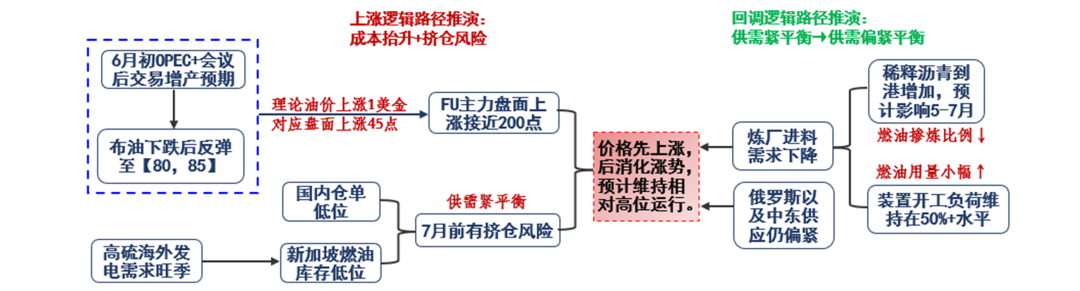

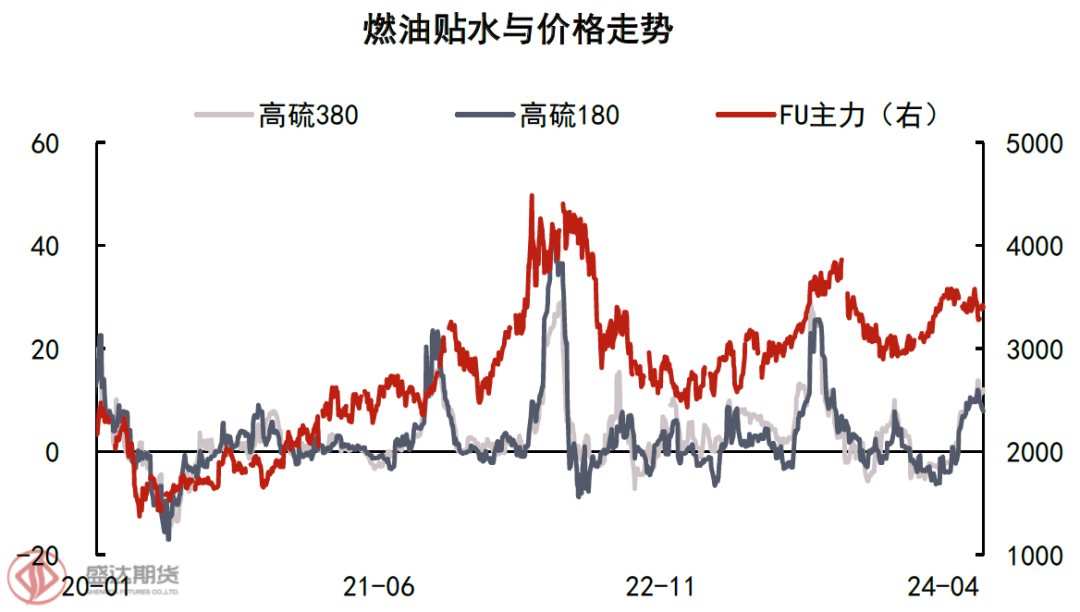

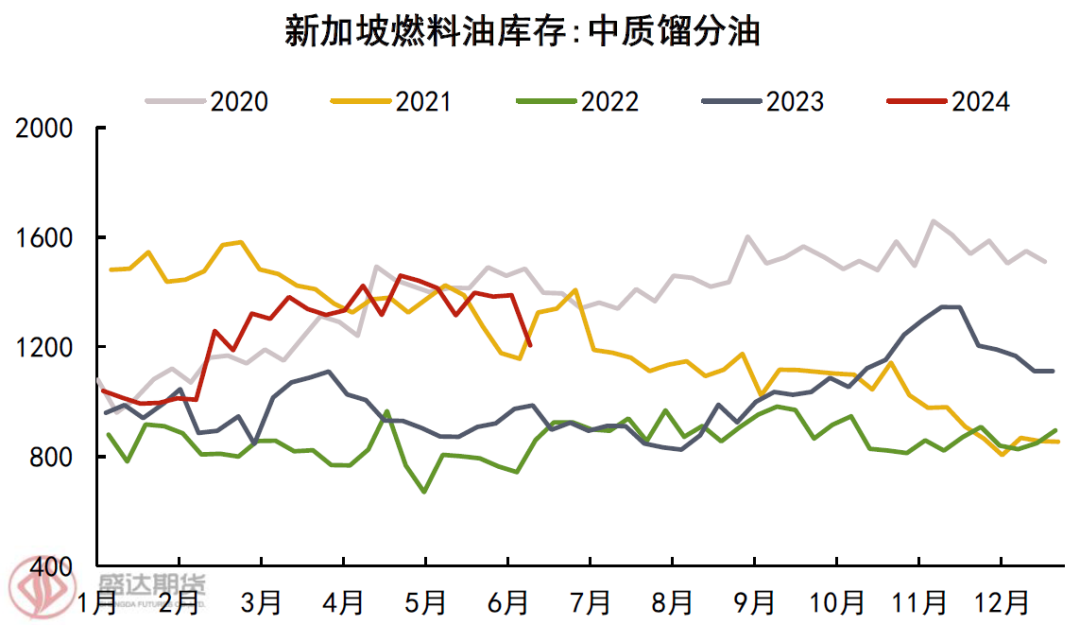

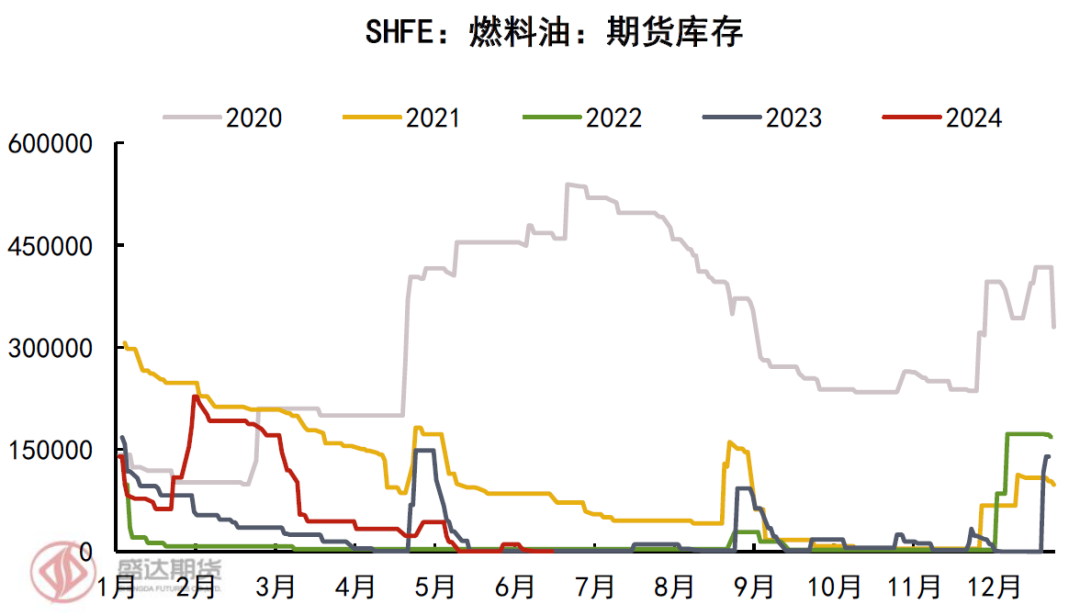

关注点3、4 —(价格表现FU>BU、LU):其中高硫燃料油基本面紧平衡,基本面逻辑如下方流程图所示,俄罗斯发运减少+中东净出口减少+海外发电需求旺季预期+新加坡燃油库存低位;而低硫燃料油

估值区间震荡,基本面弱平衡,国内第二批低硫出口配额同比增加,国内低硫供应仍存压力,船燃需求较差,新加坡低硫累库。

(二)2024年下半年沥青、燃油行情展望——绝对价格重心下移

关注点3、4 —(价格表现FU>BU、LU):燃料油方面,三季度OPEC+延续低产量,俄罗斯燃料油发运近两周仍处同期低位,需求旺季下重油供应偏紧的格局难有改观,近两周俄罗斯燃料油发运重回同期低位,炼厂频繁受到扰动使其出口预期仍有摇摆,但另一方面OPEC+四季度产量的不确定性以及深加工经济性走弱将制约裂解价差高估值的持续性。低硫燃料油方面,路透船期数据显示近两周科威特装船量延续走高,重回20万桶/日高位,供应压力延续。后市来看OPEC+稳产主导的高硫重质资源偏紧格局延续,但高燃料油深加工经济性走弱制约其裂解价差上行空间,预计裂解价差延续高位震荡;低硫燃料油烈解价差持续受到供应压力压制,预计高低硫价差进入震荡期。

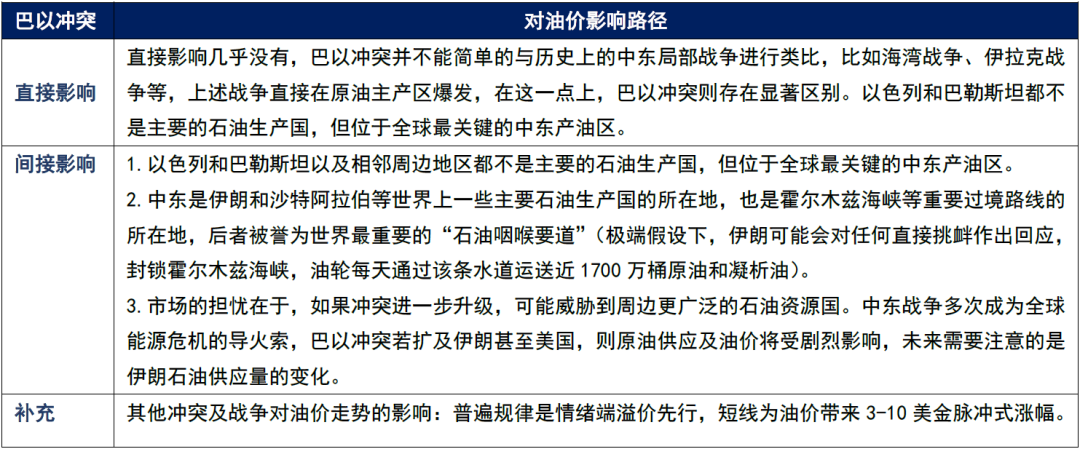

关注点5 —(地缘政治对油价影响):如下图所示

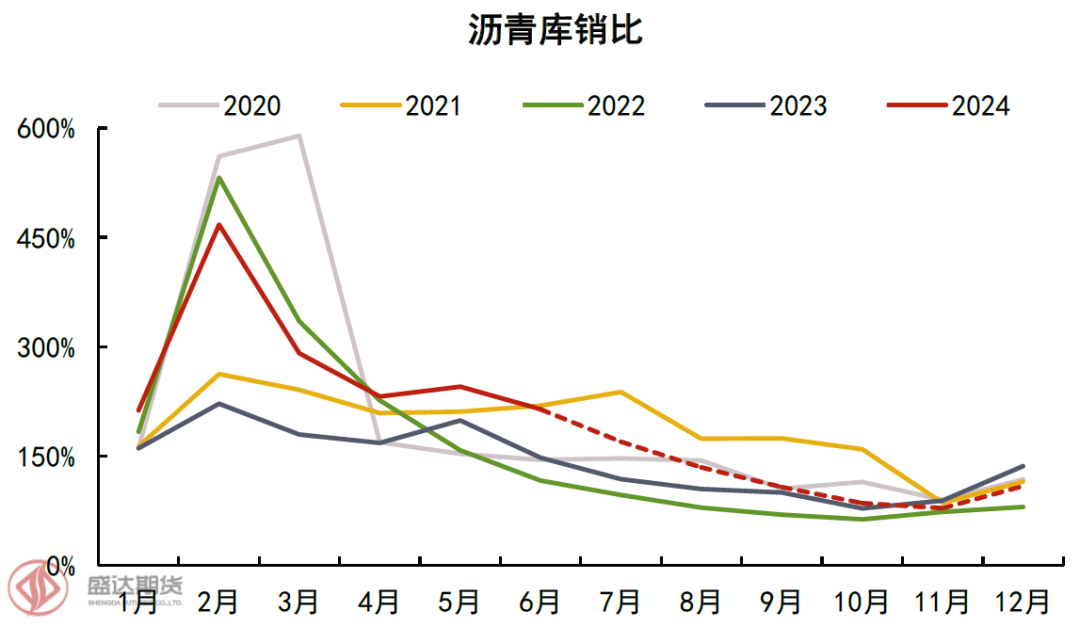

关注点6 —(区域价格结构转变):华东、华南地区沥青价格于二季度平水山东地区,主要是由于南方沥青库存压力较大,炼厂实行批量优惠政策;后市来看,南方将迎来梅雨天气,持续影响施工情况,需求对于价格的负反馈持续存在,将会限制期现货价格随油价反弹的高度。而区域价差能否维持的关键在于南方地区社会库存的去化幅度,库存变化幅度来看,三季度预计库存变化幅度仍将放缓,四季度(旺季前夕)进入常规去化周期;库销比来看,上半年库销比位于相对高位,主要是由于库存量过大,销售不畅所致;下半年随着旺季到来,库销比随季节性下降,但由于库存总量大的影响,预计三季度库销比仍将处于相对高位。

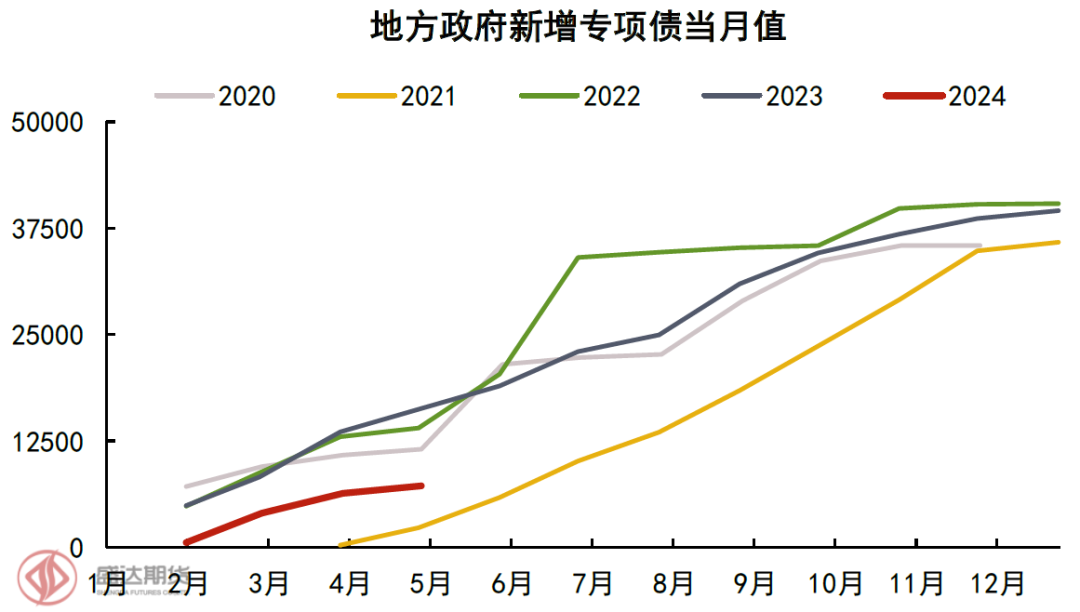

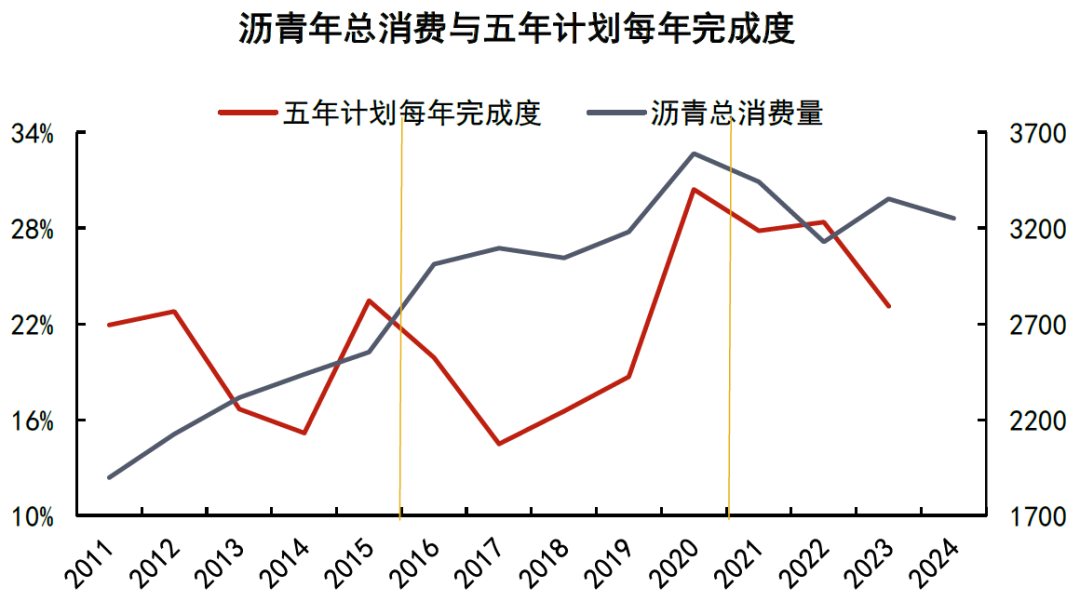

关注点7 —(沥青供需延续双弱格局):2024年下半年来看,预计主营炼厂产量持稳,地方炼厂产量不及往年同期,主要基于以下两点:1. 上半年随着油价以及贴水的上涨,稀释沥青炼厂生产成本不断抬升,而下半年随着委油被重新制裁,稀释沥青贴水下降,预计对成本形成一定负反馈,虽然利润最差的时期已经过去,但短期内很难恢复到往年水平;2. 后市来看,主营炼厂以计划生产为主,产量预计较为稳定;地炼方面,由于6月上旬油价给到80美金/桶以下的低价区间,炼厂综合理论利润修复至季节性中位,炼厂预计在1个月后产量会有一定增量,整体呈现环比增加,同比下降趋势。 对于需求端,主要分两个方面:资金方面下发力度不足,道路完成度压力较小。 资金方面,当月值来看,2024年上半年地方政府专项债资金下发处于季节性低位;累计值来看,上半年资金累计仅仅接近往年的二分之一。市场消息称下半年地方政府专项债下发力度增加,但若达不到往年水平,在沥青价格3500元/吨附近的相对高点,对于沥青的需求推动十分有限。 十四五规划中,目前来看,2021、2022、2023年已经累计完成79.3%,还剩接近20%,2024年与2025年每年仅需完成10%左右,根据沥青总消费量与五年规划完成度推测,今年已经完成了规划的3.8%附近,下半年只需完成6.2%即可。由此可见,接下来的两年中高速路修建施工压力较小,对沥青整体需求的支撑较弱。且近年来道路资金建设资金下发放缓,以建设完成重点项目为主,新增公路里程增速预计放缓。

——沥青平衡表——

结论 1、由于利润压制以及个别炼厂生产重心的偏移,2024年下半年沥青产量预计难以恢复至往年水平;而需求端由于前三年(2020年-2023年)已经完成高速规划的80%附近,接下来的两年中高速路修建施工压力较小,对沥青整体需求的支撑较弱;短期来看,盘面价格或会交易旺季预期,带动沥青基差下行,基差作为库存的领先指标,库存预计也随基差见顶,下半年库存将以缓慢去化为主。 2、沥青下半年预计将是预期与现实端的博弈,大概率为旺季预期炒作后,逐步向弱现实靠拢的过程,注意把握交易节奏,重点关注:战争对成本端的影响以及库存去化斜率变陡节点。

|

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);