作者 | 中信建投期货 田亚雄 本报告完成时间 | 2024年6月18日 期货交易咨询从业信息:Z0012209 多年以后,当生猪

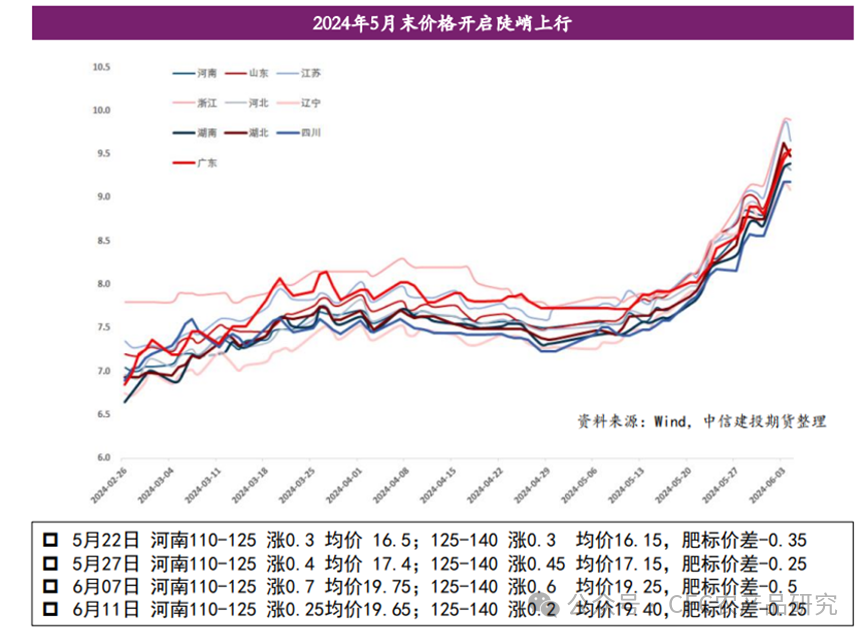

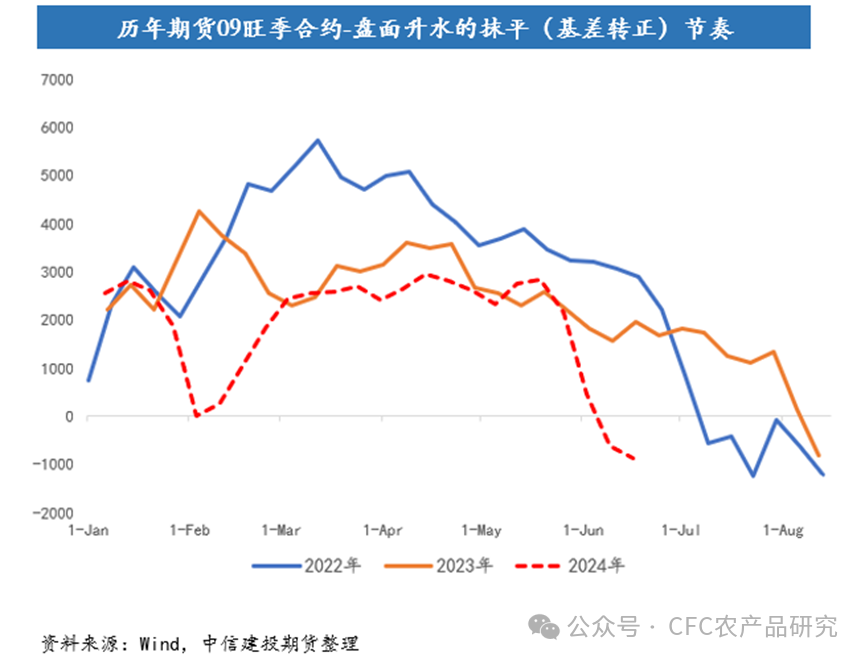

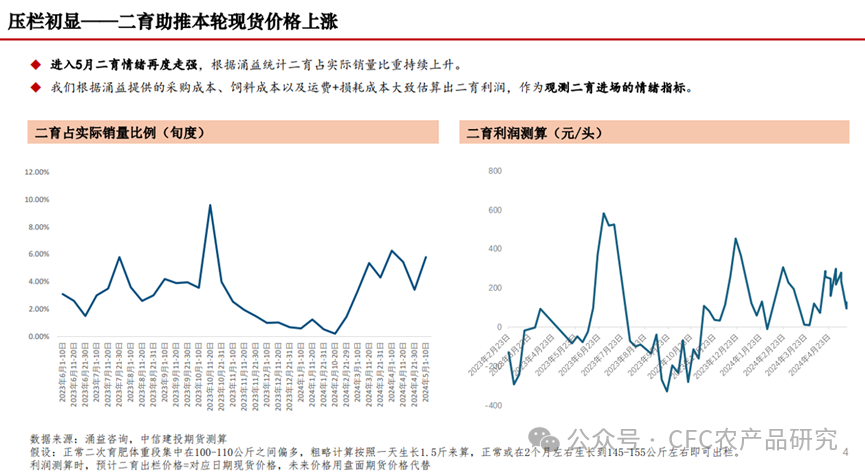

期货的市场参与者站在6月-7月之交,准会想起2024年6月中旬那个遥远的盘面——传统的旺季09合约的落后于现货近1600元每吨(截止6月18日收盘,LH09收17545元每吨,当日河南现货19100元每吨),2024年的市场分歧或被市场铭记。期货市场现下的计价特征是: A-现货上行,二育情绪愈加浓厚,后续出栏压力与伴生的“堰塞泄洪”概率越大,期货不跟涨。 B-现货回调,前期二育群体的抢跑式出栏或提前兑现,进而形成旺季不旺的线索,期货抢跑式下跌。 当前市场怪诞的现实:在生鲜品种的投研上,市场参与者不自觉被打上了“思想钢印”——旺季升水迟早被出清,对于09合约在3月-5月的现实淡季,市场对于升水保持呵护态度,但随着市场不断以“抢跑交易”体现博弈视角,我们发现市场已经非常逼近另一个极端,极端保守,体现为在6月上旬就彻底打掉了旺季合约LH09的升水. A.河南生猪现货19.1元每千克,期货LH09合约却一度跌破至17.5元每千克。

B.09旺季合约升水抹平的时间点比过往年份又早了一些,提前近1个月。

C.07合约卖方的交货价值曾一度跌至-1800元每吨的极值(江苏现货20.1元每千克)。

D.生猪市场若真的担忧即期的压栏释放,应体现为9月和11月合约的压力释放进而价格应跟涨现货,若市场倾向于供应后置,但07合约的涨幅又明显不足。 目前市场的核心分歧不在于6月-7月价格上行的归因,而在于未来价格强势维持的概率。

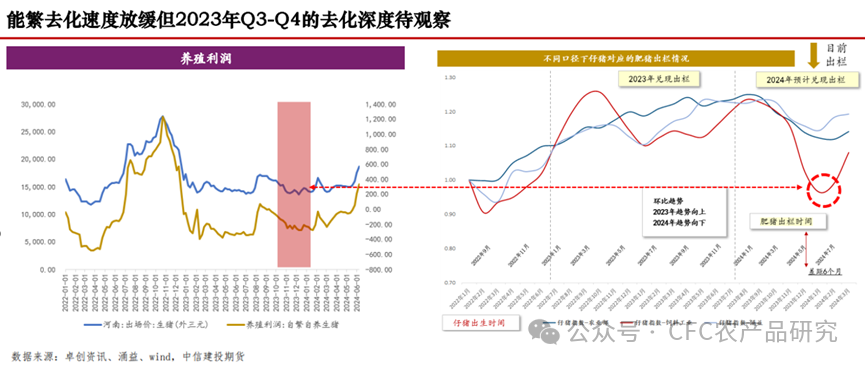

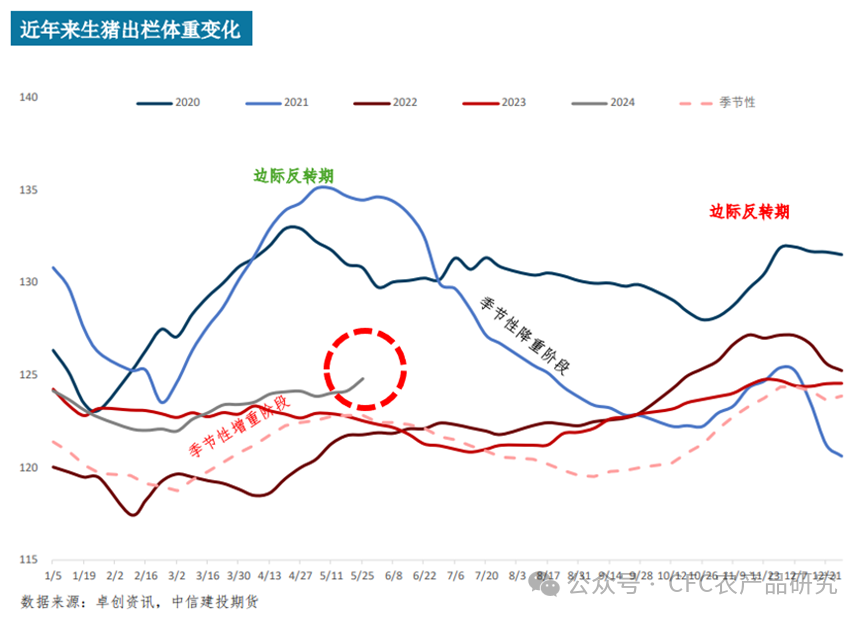

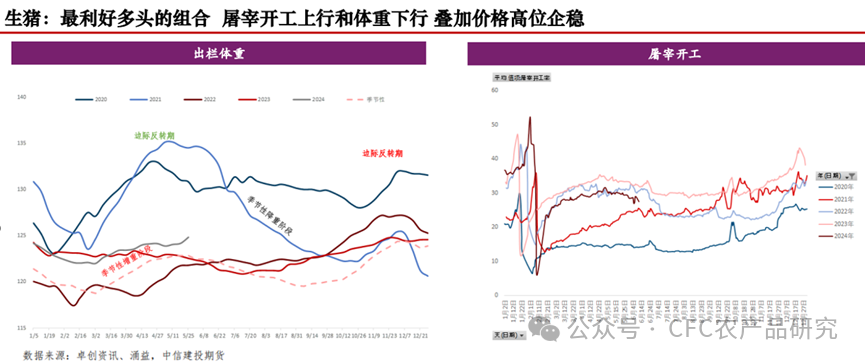

价格上行的依据已经非常具象化,这来自于2023年8月开启的一轮近半年的能繁母猪的去化过程,曾一度出现7KG仔猪100元售价的局面,这一时间段向后推演10个月左右恰好是2024年6-7月之交。 分歧在于怎么看待未来3个月的价格,这其中的关键分歧在于:究竟本轮的上行有多大程度是受到“二育&压栏与价格形成正反馈上行”,有多大程度是源自于2023年年末的那轮去产能的过程? 目前市场主流倾向是前者,即当下的价格上涨并非来自于供应的物理性减少,而仅仅是供应后置,进而当下的现货上行是对季节性需求的提前演绎乃至于透支。 现实上:对于压栏和二育的判断主要来自于:1-出栏体重的逆季节性上行;2-屠宰开工率的领先于季节性的回落。 出栏体重的逆季节性上行

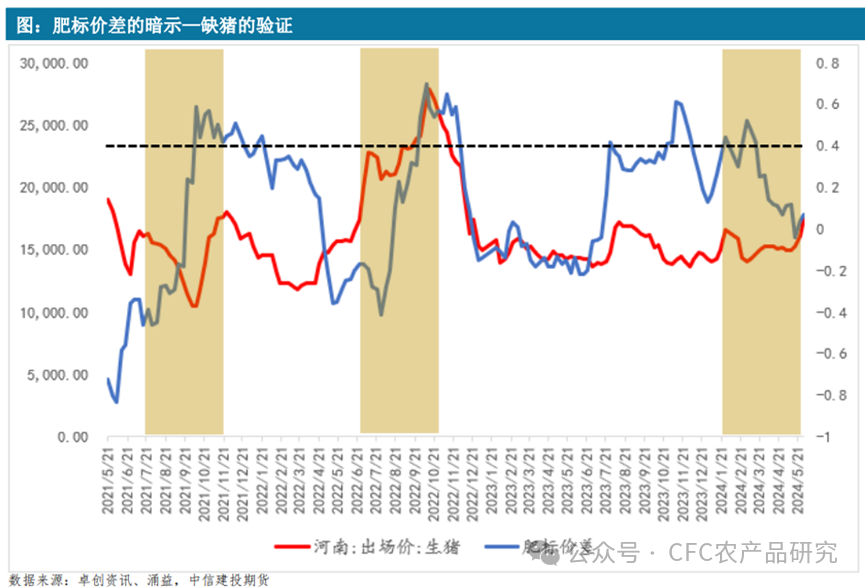

5月体重首次出现拐点后,受到二育影响再度走强。出栏体重上涨,最新卓创数据显示交易均重124.78公斤,周度环比+0.65公斤。多地二次育肥情绪表现强劲,养殖主体主动缩量,存栏体重上涨。 此外,也注意到前期饲料原料玉米(2468, 3.00, 0.12%)和豆粕(3375, 4.00, 0.12%)的下行,让造肉成本显著下移,即使养殖主体要承担更不经济的料肉比价,但折价率不高的肥标价差仍旧让增重有利可图,并进一步刺激把猪养肥的积极性,也侧面紧缩了当期供应。

生猪现货价格自6月中旬开启一轮走弱趋势,并一度引发市场猜测二育投机破产,但目前又尚未在时间上到达需求旺季之时刻,因此当下的分歧空前强大。本文期待尝试性地给出可跟踪的坐标,让预期的证实与证伪得以自显。 从直觉逻辑触发,同时考虑到数据的可得性,屠宰开工和体重是重要的抓手。 未来最有利于多头的情形是:未来两周出栏体重走低至年均水平(122千克左右)且屠宰开工率持平略升,并在此情形下价格能够得以在18元每千克高位持稳。若得以兑现,一方面养殖主体阶段性出清了后期的供应压力,另一方面供应增加但价格并未回落的现实,暗示市场的需求有出现悄然走升。

后续的跟踪也仰仗于以下两条线索: 1-以肥标价差识别供需的真实情况。过去的几轮由供应阶段性出清引致的价格显著上行,基本都伴随着肥标价差的上行过程,跟踪方式:未来肥标价差的阈值突破(经验值:0.4元/千克)或进一步确认供应短缺的逻辑。

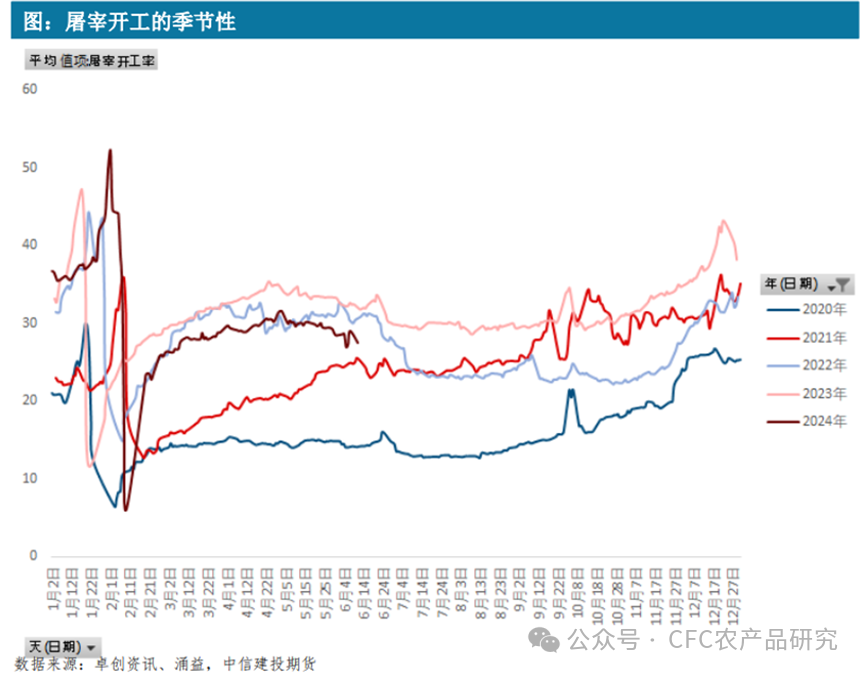

2-屠宰开工的超季节性下行加以识别供应真实情况。屠宰开工指标是生猪数据库中难得的指标,基于其高频特征和样本有效性强。在研究实务中,这是对跟踪生猪供应重要的佐证指标。2024年5月中开启的提前于季节性的开工下行提前于过往近1个月,且开工率的绝对值较2022年和2023年低5%-10%,均对目前的上行提供解释。若后续6月底的开工率低点显著低于往年同期水平(如20%以下),或7-8月的开工率恢复迟迟达不到均值水平,这有望给市场更确定的预期。

相对不利的局面:未来两周内现货难以实现企稳,并深度跌破行业二次育肥的平均成本(基于我们的草根调研17.5-18元/千克),比如在6月底现货单价即刻下行至17元,甚至16元,那本阶段行业压栏的决策大概率就宣告破产,预期的自我实现也限制后市涨幅。若兑现这种悲观情形,9-11反套或有交易型机会。 短期对以上的争论尚难有定论,参照2024年冻品库存相对偏低的现实,或值得向博弈盘面过度谨慎的方向定价,在17500元每吨以下试多09或11合约,但依托上述讨论构建跟踪体系,离场阈值。 站在非常长远的视角上,当期的仔猪料消费,前期能繁母猪的盈利转正等多数据均暗示行业的调整仍需时间,在一个产能相对过剩的行业,且已经从劳动力密集型转向资本密集型行业之后,参照化工和黑色的定价特点,生猪远期的期货合约还能给予有套保利润的定价,这样的远期定价或存在一次系统性改变的时刻。 多年以后,当生猪期货的市场参与者站在6月-7月之交,讨论生鲜品抢跑季节性交易的范式,准会想起2024年6月中旬那个典型LH09合约树立的范本。从逻辑上看,抢跑是基于对于边际变化的敏感,从交易现实到交易一阶变化,从交易一阶变化到交易二阶变化...这最后的终点要么是承认预测的低效,回到从前交易现实,要么是继续深挖行业稀缺的数据,并形成信息壁垒,这大概也是市场进化的过程,欢迎读者与我们一道陪跑。 |

|

|  |

|