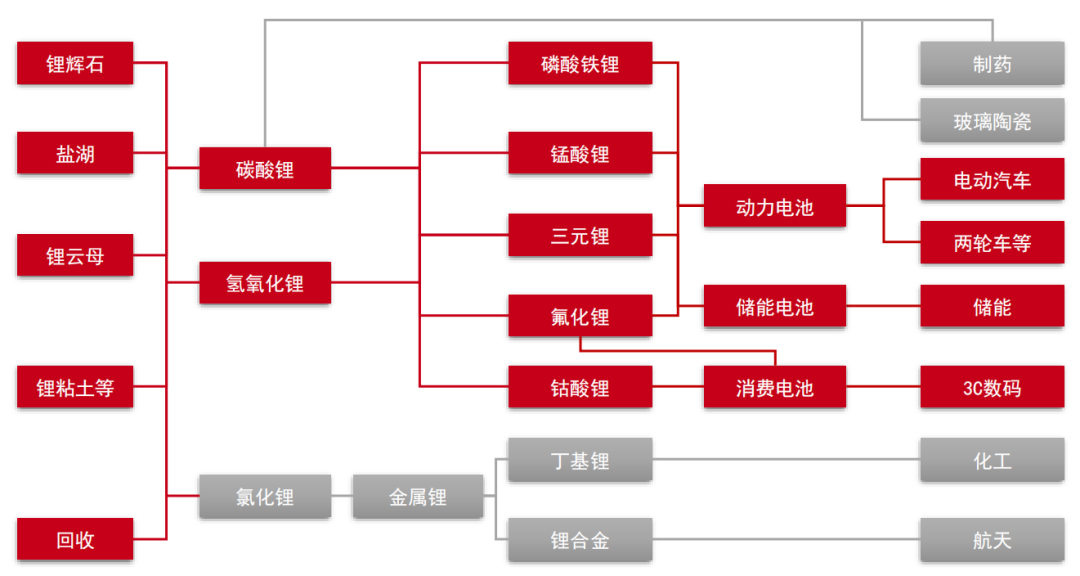

目录 1 半年度评估及策略推荐 4 锂盐端 2 期现市场 5 需求端 3 资源端 6 成本端 半年度评估及策略推荐 期现市场:5月31日五矿钢联碳酸锂

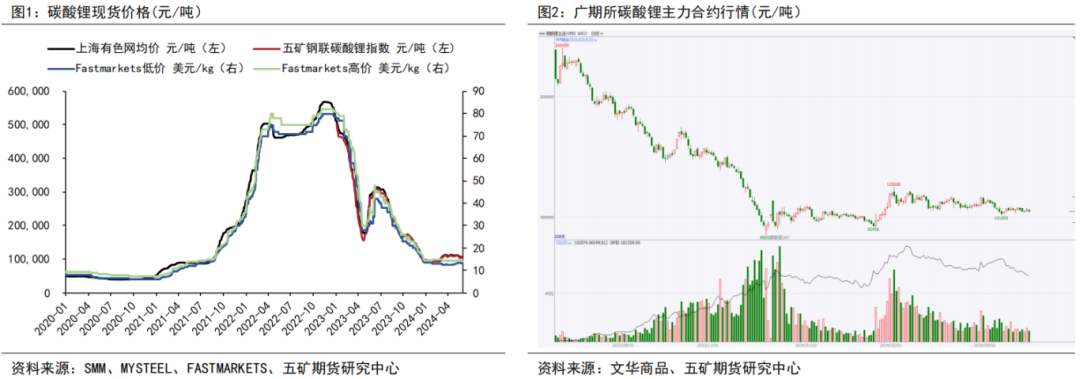

现货指数(MMLC)晚盘报104356元,年内涨4.46%。碳酸锂LC2407合约收盘价104850元,年内跌2.65%。年初锂价低位震荡磨底,春节后大量江西生产商受锂价和环保检查减停产,叠加下游备货,碳酸锂期货一度反弹至12万元。而后供给弹性释放,锂盐厂产量维持高位,进口供给增量显著,现震荡走弱至10.5万元以下。 供给端:锂价回弹,生产企业积极性提高,二季度国内锂盐产量不断创历史新高,前五月国内产量累计同比有望增超44%。随着中资非洲矿山顺利爬坡,锂辉石产碳酸锂贡献显著增量,累计同比增近80%。进口方面,南美来源碳酸锂高速增长,前4月智利向国内出口增60%,从阿根廷进口碳酸锂同比增145%,预计5月国内进口在2.5万吨附近。前期大厂现货偏紧格局逐步改善,五一以来供给宽松显现。 需求端:政策及汽车企业优惠刺激下,上半年新能源汽车市场表现强劲,超过年初业界预计的增速(20%)。前四月国内新能源汽车产销分别完成298.5万辆和294万辆,同比分别增长30.3%和32.3%,市场占有率达到32.4%。春节后新能源乘用车渗透率连续多周超40%,近两周在50%附近。电车和储能需求带动下,电池产量累计同比增超40%。下半年关注终端需求持续性。 库存:据SMM 5月底库存报92078吨,较上年末增38.3%,其中上游增11357吨(28.2%),下游和其他环节增14137吨。广期所碳酸锂注册仓单量24996吨,年内增232%。 成本:5月31日SMM澳大利亚进口SC6锂精矿CIF报价1060-1170美元/吨,年内跌17.9%。长协外购矿冶炼利润整体处于盈亏平衡点附近。本轮碳酸锂下跌周期,国内外矿企积累充足的现金流,矿山优先考虑资源价值而非市场份额。预计此轮矿山停产将较为顺畅,碳酸锂价格难以复刻上轮周期底部“互熬”出清。 策略推荐:碳酸锂供过于求格局延续,但成本支撑夯实,锂价区间震荡概率较大,需警惕供需预期外事件和宏观扰动。①单边:在相对低位关注矿端扰动和终端政策利好带动反弹,高位情绪消退关注现货走势择时布局空单;②套利:关注仓单注销月份与临近月价差走势,把握脱离合理区间的机会;③多空双方博弈走弱,卖出远月深度虚值期权。

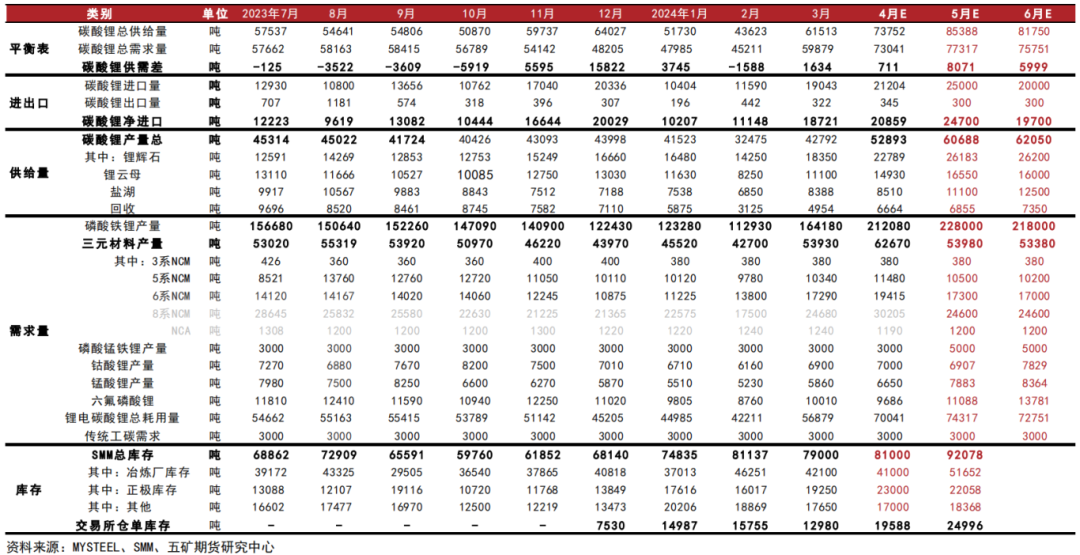

国内碳酸锂供需平衡表

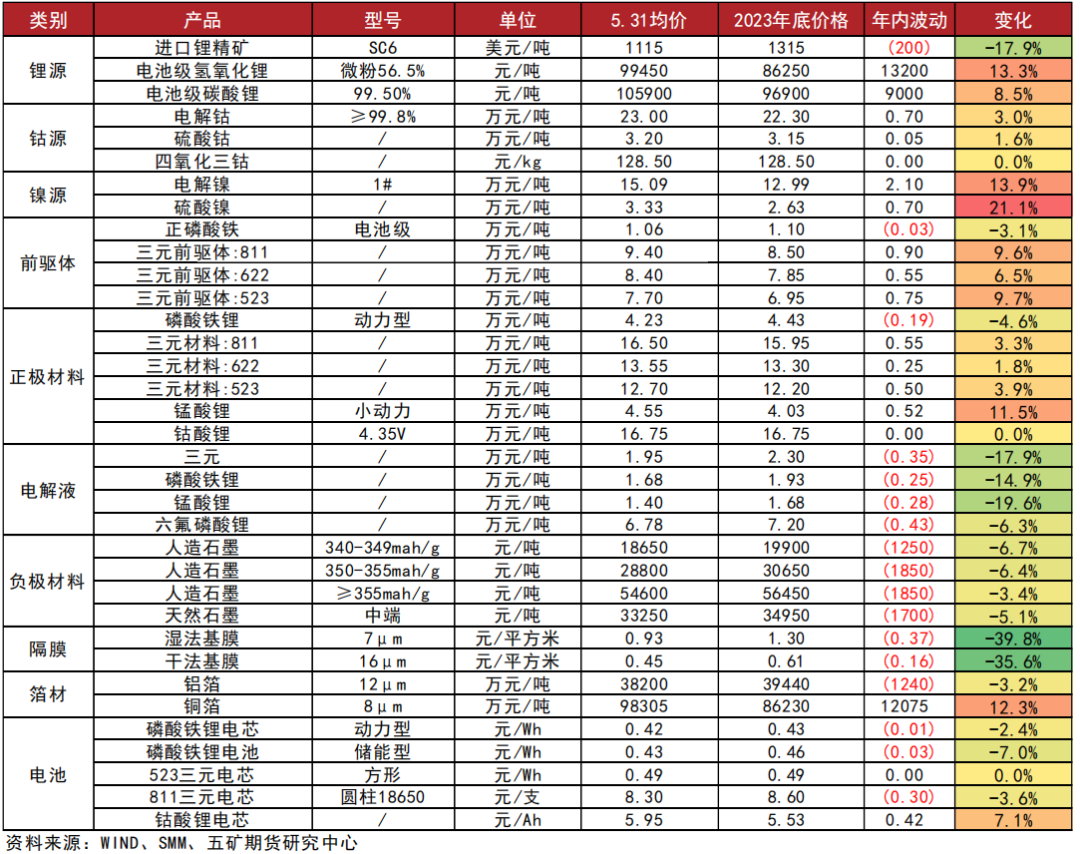

锂电产业链现货价格

期现市场

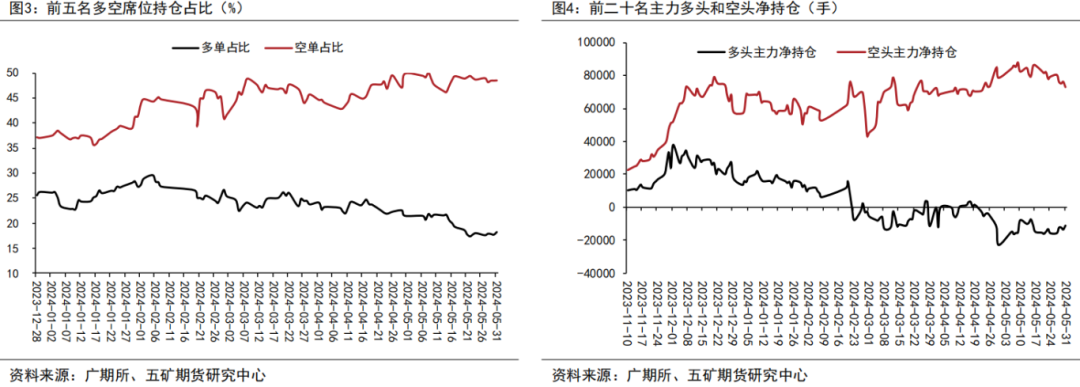

5月31日五矿钢联碳酸锂现货指数(MMLC)晚盘报104356元,年内涨4.46%。碳酸锂LC2407合约收盘价104850元,年内跌2.65%。年初锂价低位震荡磨低,春节后大量江西生产商受锂价和环保检查减停产,叠加下游备货,碳酸锂期货一度反弹至12万元。而后供给弹性释放,锂盐厂产量维持高位,进口供给乐观。五一节后现货明显宽松,现震荡走弱至10.5万元以下。

供大于求大背景下,主力空头强势,持仓集中。需留意底部政策、供需等扰动,多空势力反转。 资源端 锂资源

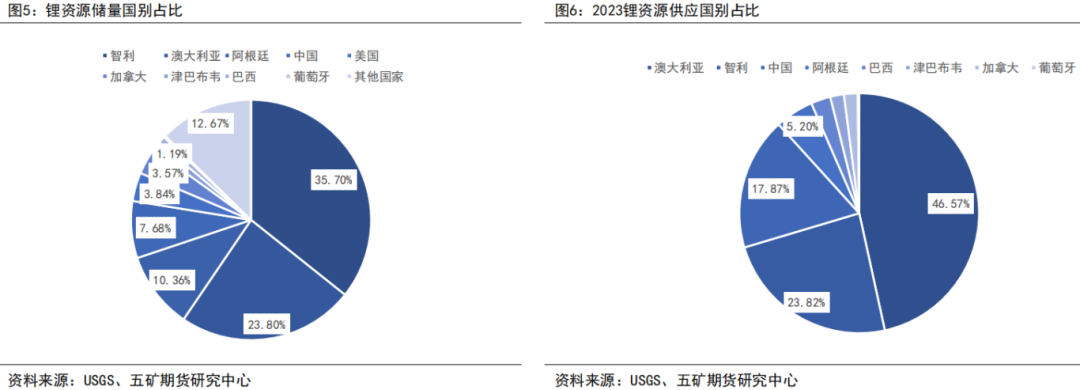

1、锂资源主要集中在南美和澳大利亚,合计储量占全球71%。南美玻利维亚拥有巨量潜在锂资源,受限于资源勘探薄弱,当前探明储量低。非洲锂矿勘探开发处在初级阶段,亦有很大潜力。 2、澳大利亚、南美三国、中国贡献2023年超过95%锂资源产量。

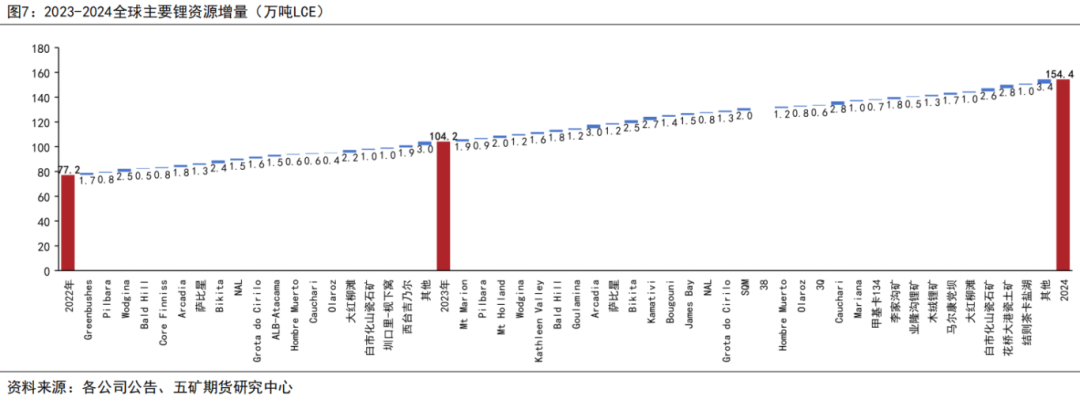

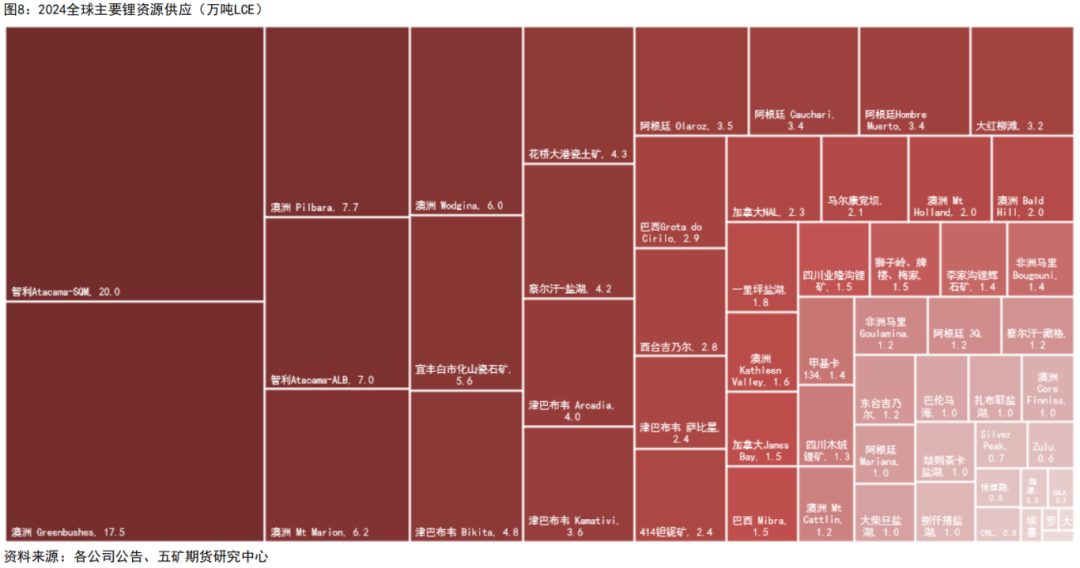

1、硬岩矿山增量可观,津巴布韦、尼日尼亚等非洲中资矿山2024年全面投产,预计将贡献超10万吨LCE的供应增量。 2、阿根廷盐湖加速放量,赣锋锂业Cauchari-Olaroz盐湖、紫金矿业3Q盐湖等项目已投产。 3、国内方面,增量来自川西、南疆硬岩和青藏高原盐湖。

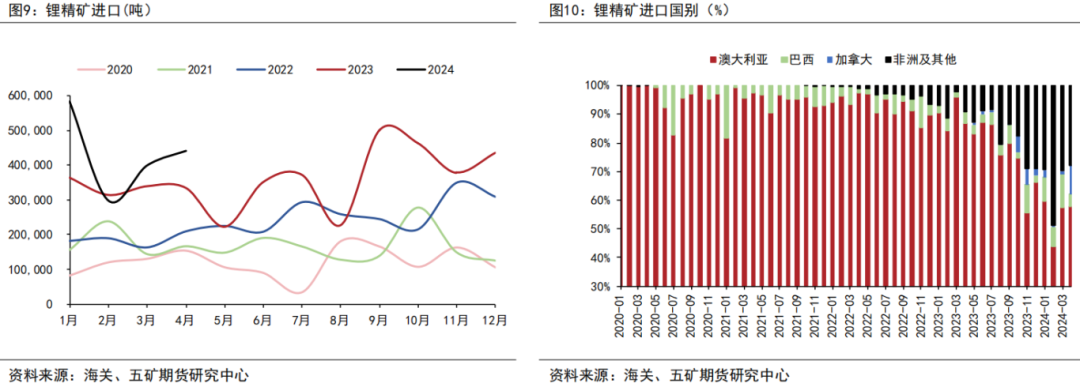

1、4月国内锂精矿进口44万吨,同比增31.8%,前四月累计同比增27.3%。 2、华友、盛新、中矿、雅化等非洲矿山精矿逐步运回国内自有锂盐厂,每月进口量稳定在10万吨以上。 锂盐端

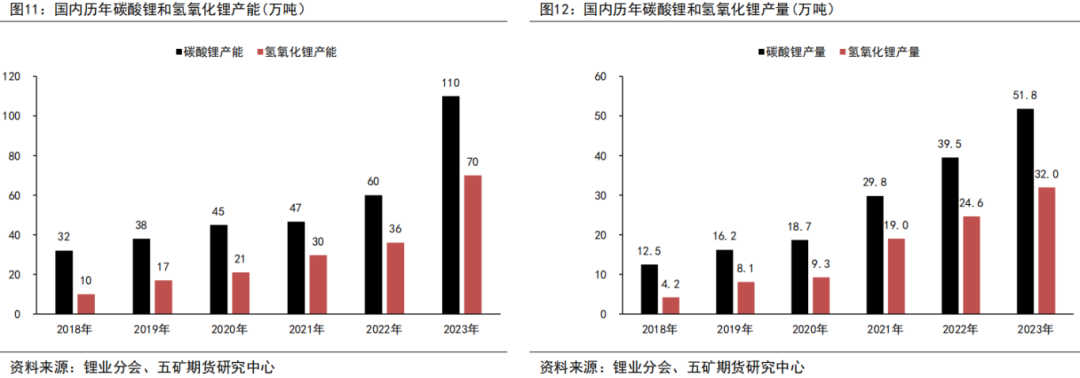

1、中国锂盐产能占全球70%以上,2023年中国碳酸锂产能约110万吨/年,同比增长83%,氢氧化锂产能70万吨/年,同比增长94%。 2、产量方面,前五月国内产量近23万吨,预计2024年中国碳酸锂产量超过60万吨。

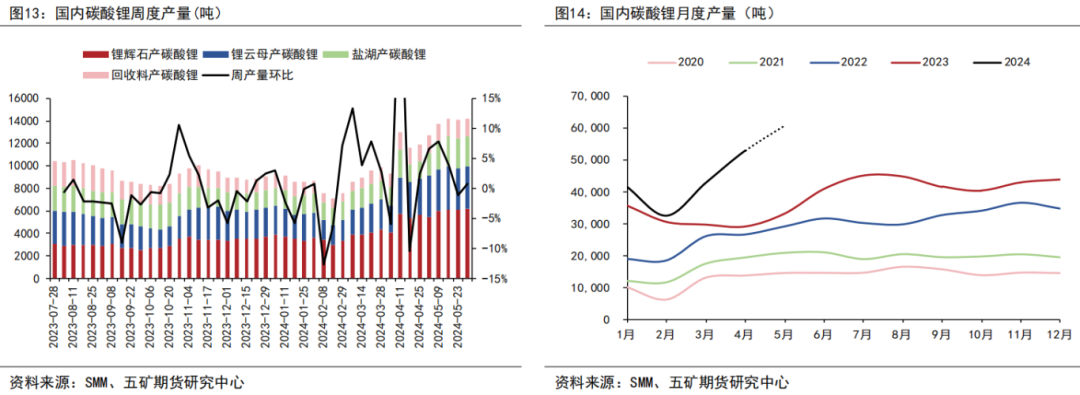

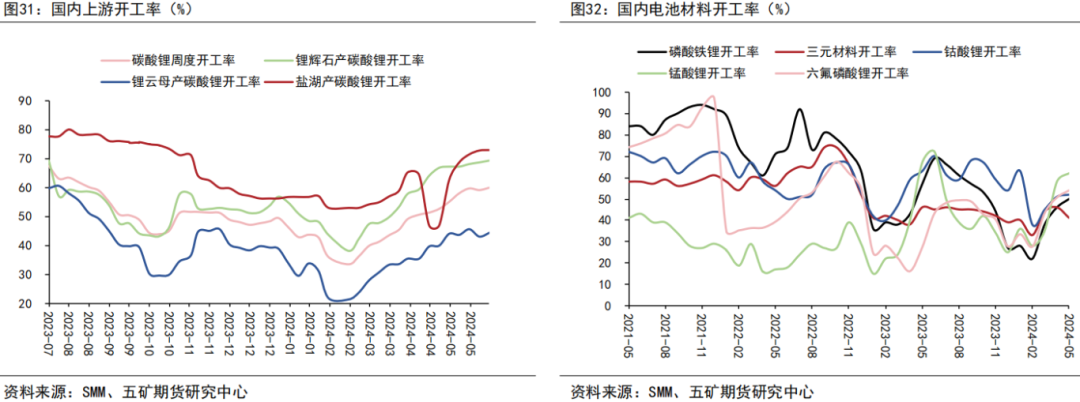

1、环保扰动预期兑现有限,但锂价跌破心理价位会带动盐厂较为坚决的减停产。春节后锂价反弹,供给端弹性释放,国内碳酸锂产量屡创新高。SMM国内碳酸锂周产量14186吨,较上周增0.8%,连续三周稳定在历史高位。 2、4月碳酸锂产量52893吨,环比3月增23.6%,1-4月累计同比增80%。5月排产增势延续,第三方调研环比增速15%,有望达6万吨。前五月国内产量累计同比有望增超44%。

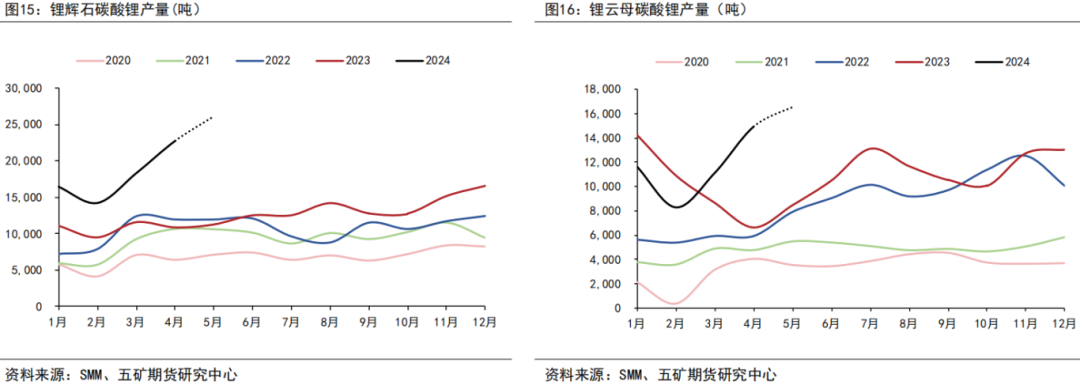

1、4月锂辉石碳酸锂产量22789吨,环比3月增24.2%,累积同比增66.3%。中资企业非洲精矿持续输入,国内锂辉石碳酸锂月度产量将在高位保持增长。预计前五月锂辉石产碳酸锂累计同比增79.8%。 2、4月锂云母碳酸锂产量14930吨,环比3月增34.5%,累计同比增13.5%。锂价反弹以后,边际成本锂云母收益,前期减停产厂商产量加速释放。预计前五月锂辉石产碳酸锂累计同比增27.7%。

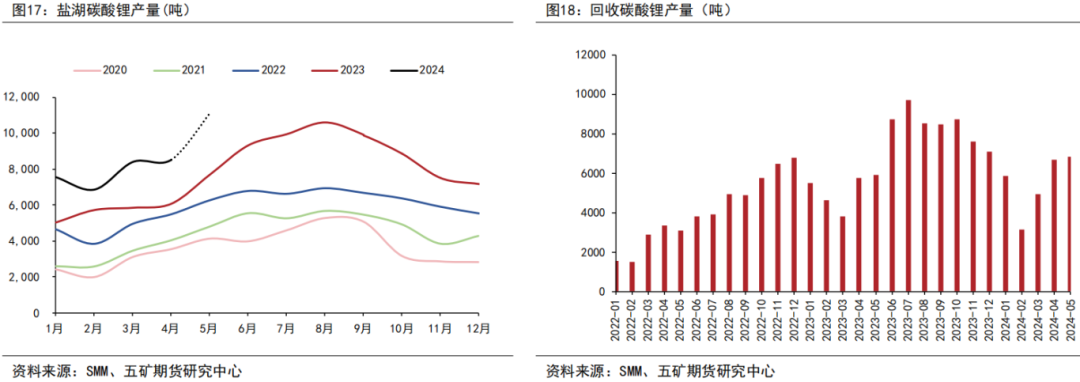

1、4月盐湖碳酸锂产量环比增1.5%,前四月累计同比增37.9%。盐湖企业新投放产能持续爬坡,同时保持技术提升,提高锂回收率,前五月预计盐湖产碳酸锂同比增长39.6%。盐湖即将进入全年生产旺季,三季度放量可观。 2、4月回收端碳酸锂产量6664吨,较上月增幅35%。随着锂价回暖,回收企业开工率提高,产量贡献有望增加。

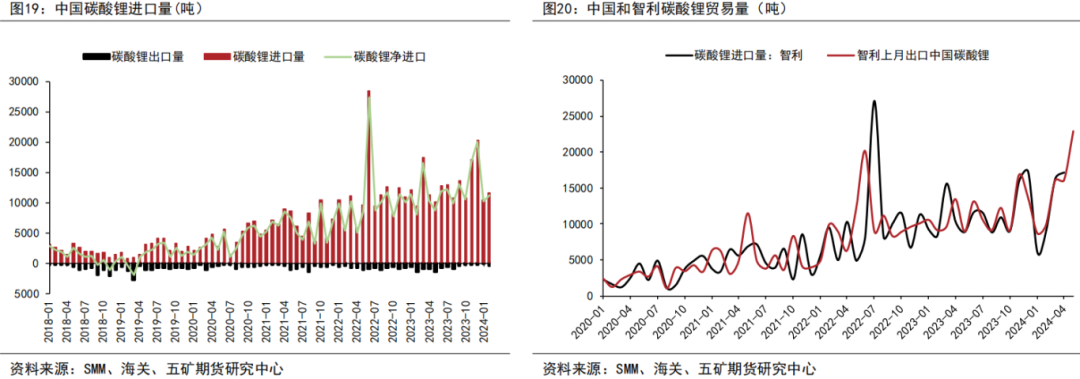

1、4月,中国进口碳酸锂约21204吨,环比增11.3%,同比增87.4%。前四月进口碳酸锂累计同比增长23.8%。 2、智利4月出口至中国2.29万吨碳酸锂,前4月智利向国内出口增60%。同时阿根廷多个项目爬产放量,前四月从阿根廷进口碳酸锂同比增145%。预计5月国内进口在2.5万吨附近。

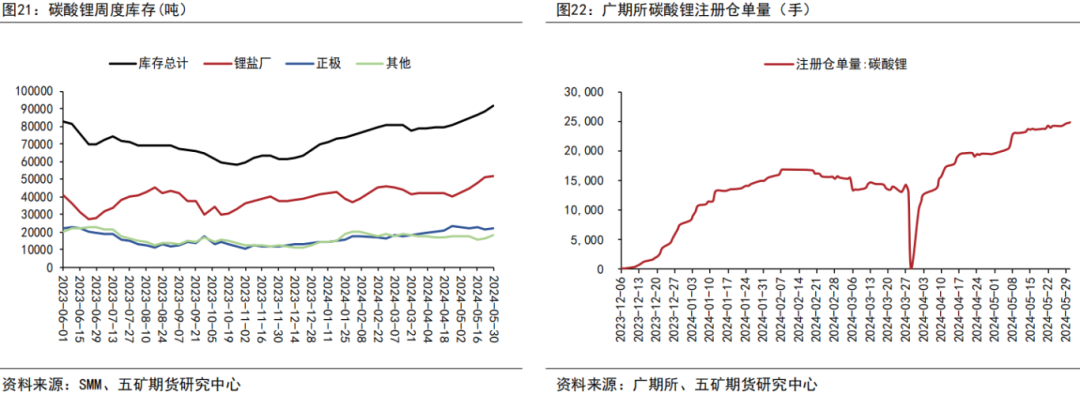

1、据SMM 5月30日数据显示,周度库存报92078吨,较上年末增38.3%,其中上游增11357吨(28.2%),下游和其他环节增14137吨。 2、广期所碳酸锂注册仓单量24996吨,年内增232%。 需求端

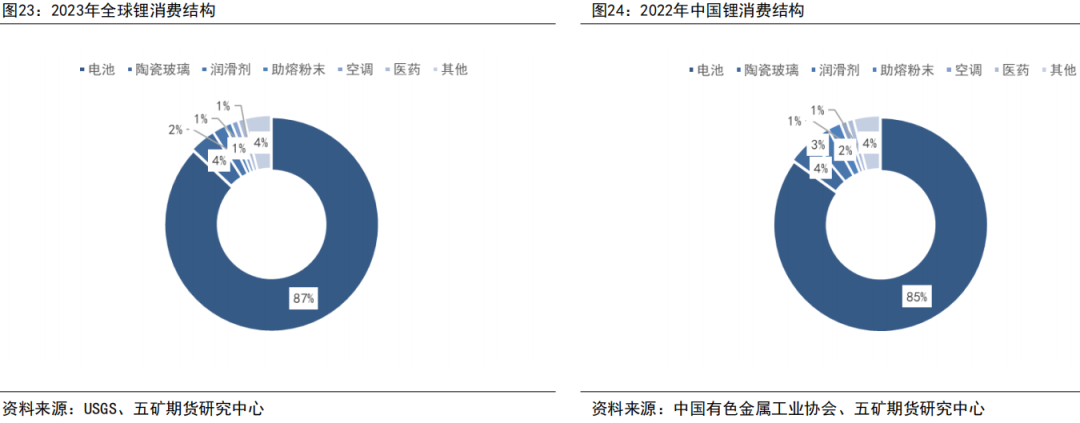

电池领域在锂需求中占绝对主导,2023年全球消费占比87%,未来锂盐消费主要增长点仍依靠锂电产业增长,陶瓷、化工、医药等传统锂盐应用领域占比有限且增长乏力。

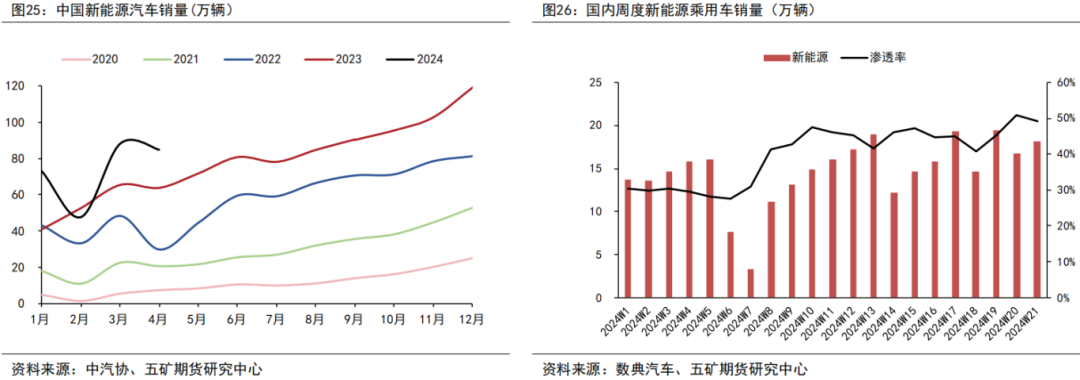

1、中汽协数据显示,1-4月,新能源汽车产销分别完成298.5万辆和294万辆,同比分别增长30.3%和32.3%,市场占有率达到32.4%。 2、据第三方统计,新能源乘用车连续两周渗透率在50%附近。乘联会5月1-26日数据显示,全国乘用车厂商新能源批发62万辆,同比去年增长25%,较上月同期下降3%,今年累计批发336万辆,同比去年增长29%。 3、政策及汽车企业优惠刺激下,上半年新能源汽车市场表现强劲,超过年初业界预计的增速(20%)。

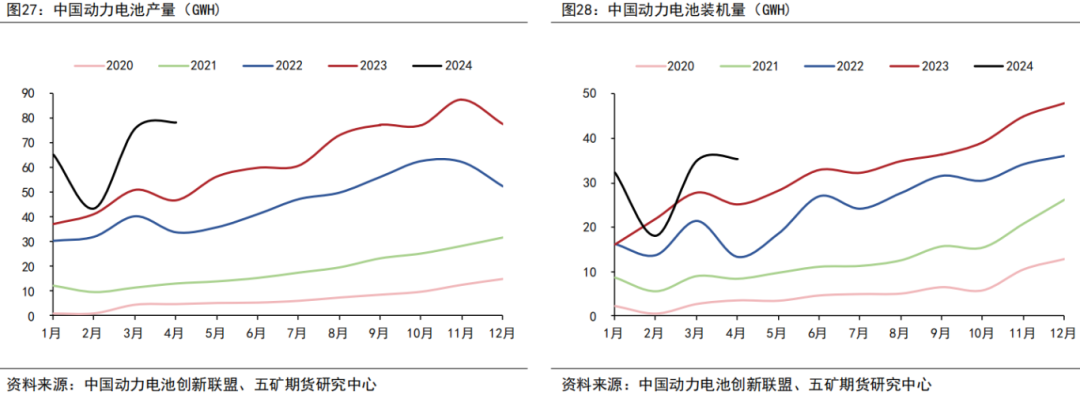

1-4月,我国动力和其他电池合计累计产量为262.8GWh,累计同比增长40.5%。1-4月,我国动力和其他电池合计累计销量为241.2GWh,累计同比增长41.4%。1-4月,我国动力和其他电池合计累计出口达41.5GWh,累计同比增长5.5%。

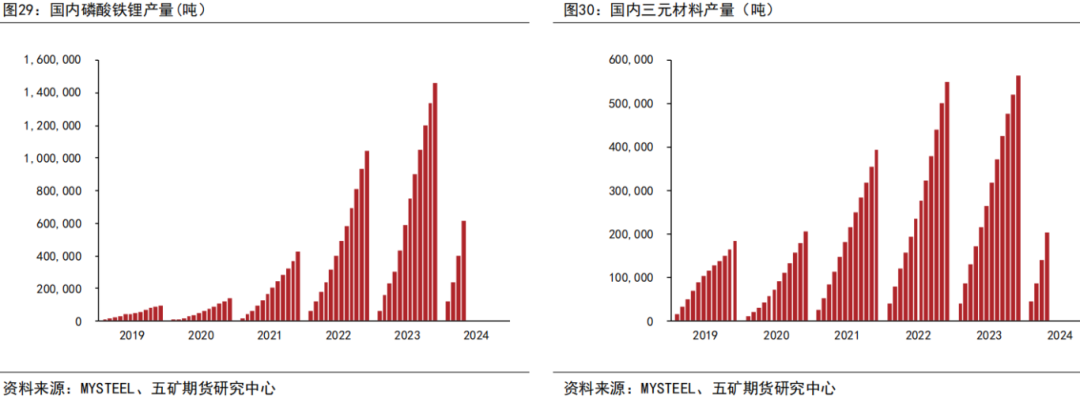

据MYSTEEL数据,磷酸铁锂4月产量环比上月增29%,累积同比增102%;三元材料产量累积同比增17.4%。4月受动力电池和储能电池订单增长,正极产量较月初预期(+10-15%)乐观。第三方统计5月下游排产,磷酸铁锂环比增长约8%,三元材料环比减少。

5月第三方调研上下游开工率,上游增长快于下游。 成本端

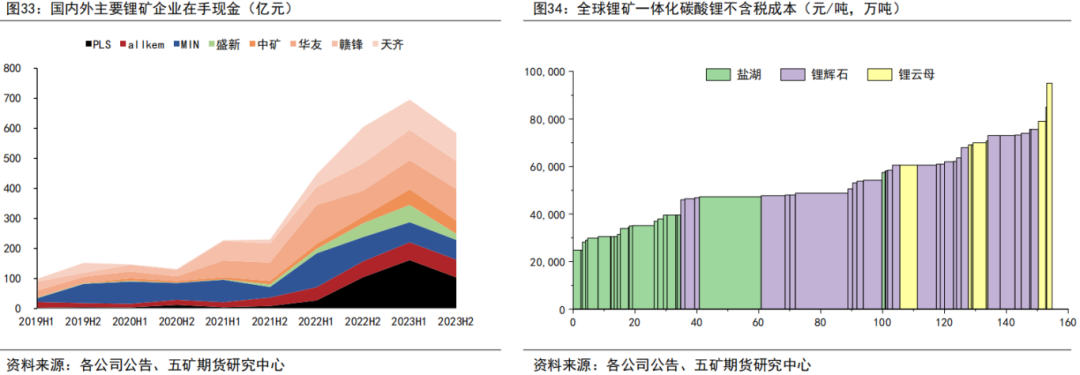

1、上轮周期多家企业为现金回流或降本,在跌破成本线仍保持较高开工率。本轮上行周期国内外矿企积累充足的现金流,矿山优先考虑资源价值而非市场份额。预计此轮矿山停产将较为顺畅,碳酸锂价格难以复刻上轮周期底部超跌。 2、考虑全球矿山一体化成本,盐湖具有最强的成本优势。2024年碳酸锂含税一体化成本90%分位线在8-9万,边际成本对应江西锂云母产能,近期宜春环保政策将抬升提锂成本,未来成本支撑将上移。

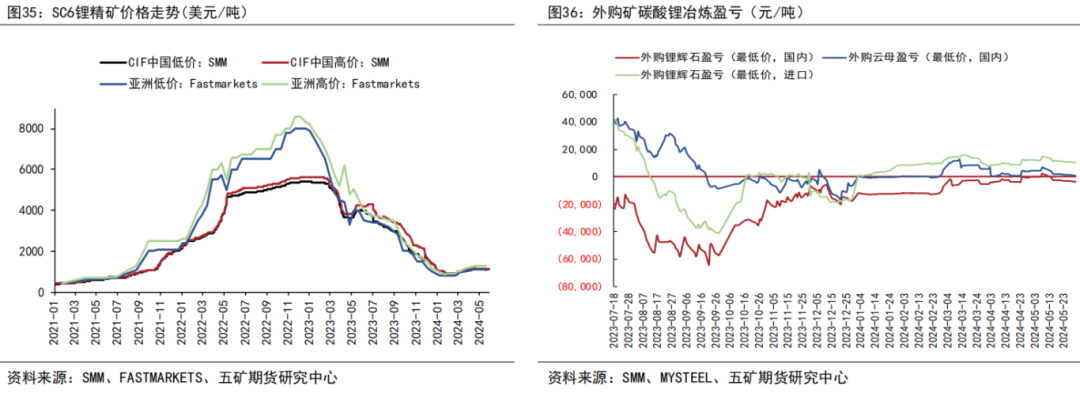

1、5月31日SMM澳大利亚进口SC6锂精矿CIF报价1060-1170美元/吨,年内跌17.9%。长协外购矿冶炼利润整体处于盈亏平衡点附近。 2、西澳Cattlin、加拿大NAL等高成本项目2024年预计减产,大型低成本矿山Greenbush和Atacama有意保护市场,降低生产目标指引。近年新建项目按节奏爬产,资源端供过于求预期短期难以扭转。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);