来源:紫金天风期货研究所 回望5月,受RS洪灾以及临池农产品期价带动的影响,美豆主力站回1200美分/蒲,豆粕(3484, -2.00, -0.06%)五一节后高开,此后就一直盘踞于3550-3650元/吨的区间范围内,期间甚至突破3600元/吨,不过未能站稳。自5.28(周二)夜盘连粕大幅下挫,M09报收于3493点,跌96元/吨,跌幅2.67%,资金撤离仿佛吹响了豆粕重新洗牌的号角,利多消散后,一些隐患浮出水面。我们认为M09在3400元/吨有较强的底部支撑。 虽然从GFS预测模型来看,RS未来还是偏湿润,但是据海外咨询报告称,南部出口即将能够重新开放。并且据悉,阿根廷大豆(4660, -12.00, -0.26%)也恢复出口,南美缺豆的担忧消散。表现在巴西贴水上涨乏力,甚至有小幅下跌,目前我国进口大豆盘面榨利未有明显的恶化(未扣除加工费)。南美榨利相对更好,并且8月船期买船偏慢。5.28当周,将23/24年度6月买船量调高62.8万吨至1042.8万吨。美玉米(2458, 0.00, 0.00%)播种进度达到83%(较上周增13%,去年同期89%,历史五年同期均值82%)。美豆播种进度达到68%(较上周增16%,去年同期78%,历史五年同期均值63%)。玉米保险的最终种植面积是5.31,大豆为6.10,一些州将大豆的最终种植日期推迟到了6.15。若一些玉米面积被改种为大豆,最终美豆种植面积或高出8650万英亩,一定程度上打压美豆期价。 不过,值得一提的是,虽然饲料产量同比仍下滑,但是豆粕用量减少的幅度在放缓。此外,生猪

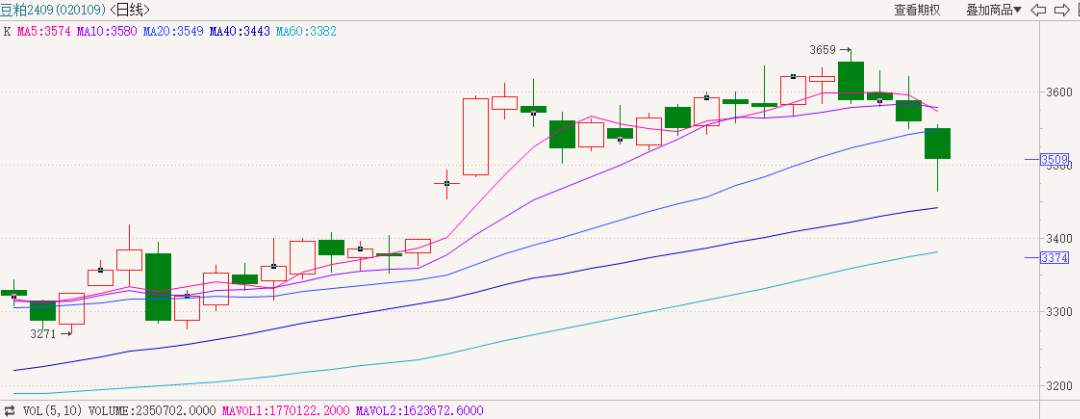

散户压栏惜售,集团缩量挺价出猪以及猪价上涨有望给豆粕需求提供底部支撑。 后续关注:6月美豆新作最终种植面积、南美大豆出口情况 1 行情回顾 5.28(周二)连粕大幅下挫,M09报收于3493点,跌96元/吨,跌幅2.67%。回望5月,自RS洪灾发生、豆粕五一节后高开,此后就一直盘踞于3550-3650元/吨的区间范围内,期间甚至突破3600元/吨,不过未能站稳。 图1:M09行情回顾  数据来源:博易云,紫金天风期货研究所

图2:CBOT油料、谷物均下跌  数据来源:博易云,紫金天风期货研究所

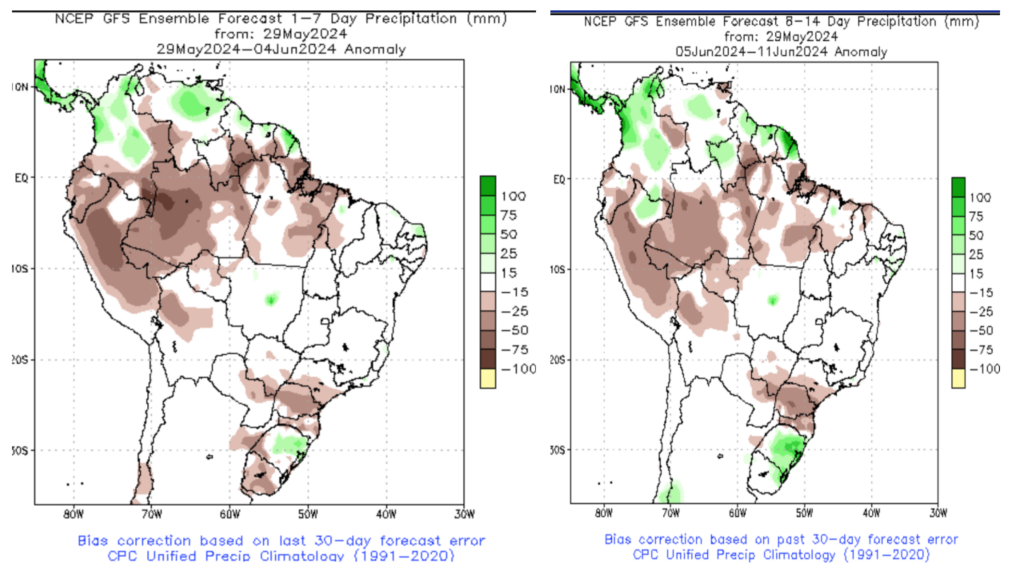

2 南美缺豆担忧消散 4月底5月初RS洪灾爆发,外加临池相关农产品期价上涨的提振,加之期间阿根廷罢工、美豆播种偏慢的影响,使得美豆主力站回1200美分以上,巴西贴水也维持涨势。但是现在有了新变化,虽然从GFS预测模型来看,RS未来还是偏湿润,但是据海外咨询报告称,南部出口即将能够重新开放。并且据悉,阿根廷大豆也恢复出口,南美缺豆的担忧消散,豆粕行情又重新洗牌了。 图3:巴西未来1-2周天气预测  数据来源:NOAA,紫金天风期货研究所

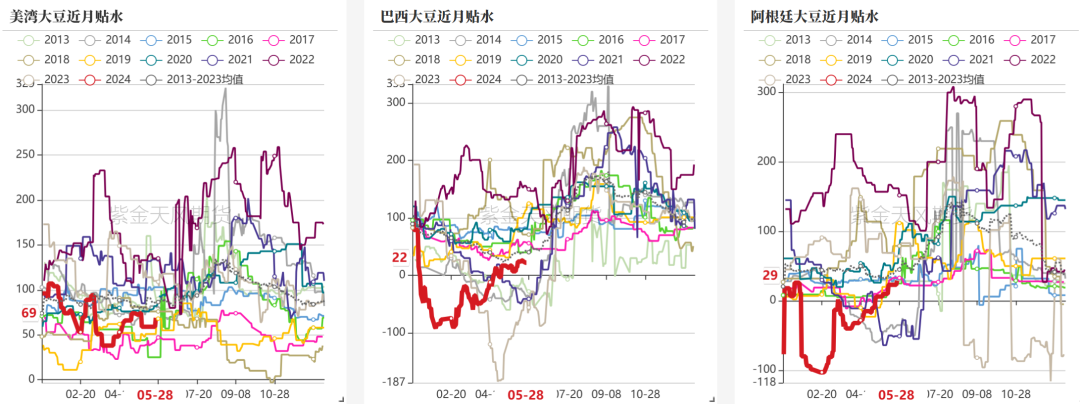

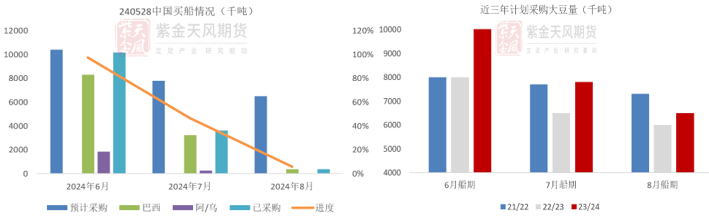

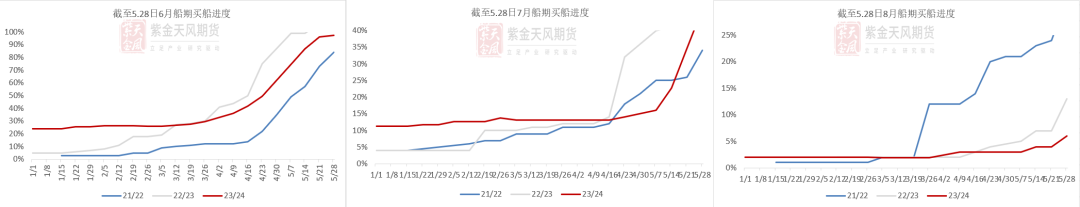

2 巴西贴水上涨乏力 5.28,美湾、巴西、阿根廷大豆近月贴水分别为69美分/蒲(周度涨10美分/蒲)、22美分/蒲(周度跌2美分/蒲)、29美分/蒲(周度涨6美分/蒲)。南美榨利相对更好,并且8月船期买船偏慢。5.28当周,将23/24年度6月买船量调高62.8万吨至1042.8万吨。 当前6-8月船期买船完成进度分别为97.5%(去年104%,前年84%)、46.5%(去年58%,前年34%)、6%(去年13%,前年32%)。6-7月船期买船进度介于去年和前年之间,8月船期买船偏慢。 本周新增买船较多,6月船期新买11船巴西大豆,7月船期新买14船,其中美豆2船,巴豆9船,阿根廷/乌拉圭大豆3船,8月船期新买2船大豆。美豆、连粕价格下挫,南美CNF贴水下跌,但国内豆油(8068, -46.00, -0.57%)盘面仍较强势,经我们测算,进口大豆盘面榨利未有明显的恶化(未扣除加工费)。在有报价的各个船期中,巴西远月船期(3、4月)的榨利表现最好,部分油厂买入25年新作。 图4:大豆近月产地贴水  数据来源:Wind,紫金天风期货研究所

图5:大豆买船跟踪  数据来源:McD,紫金天风期货研究所

图6:大豆买船进度跟踪  数据来源:McD,紫金天风期货研究所

图7:进口大豆盘面榨利测算  数据来源:紫金天风期货研究所

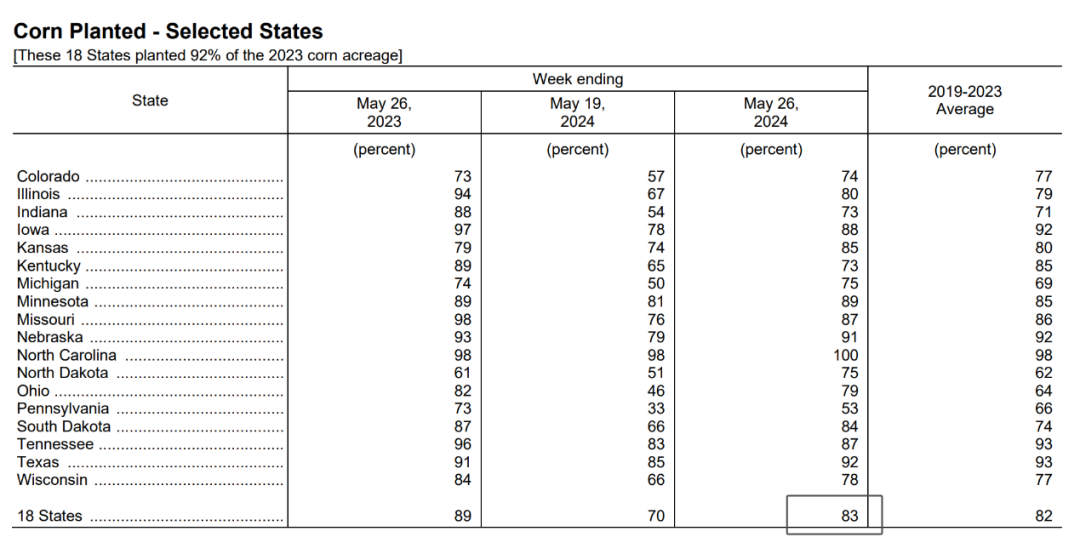

4 推迟播种的玉米面积可能会转至大豆 图8:美玉米播种进度  数据来源:USDA,紫金天风期货研究所

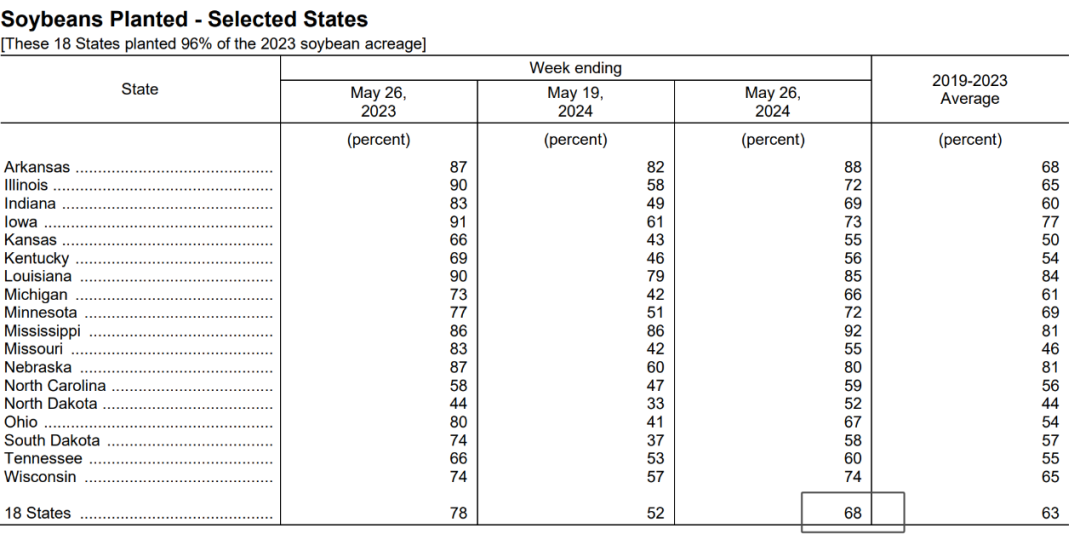

截至5.26,美玉米播种进度达到83%(较上周增13%,去年同期89%,历史五年同期均值82%)。美豆播种进度达到68%(较上周增16%,去年同期78%,历史五年同期均值63%)。对于许多中西部州来说,玉米保险的最终种植面积时间是5.31,大豆最终播种面积时间为6.10,一些州将大豆的最终种植日期推迟到了6.15。若一些玉米面积被改种为大豆,最终美豆种植面积或高出8650万英亩,一定程度上打压美豆期价。 图9:美豆播种进度  数据来源:USDA,紫金天风期货研究所

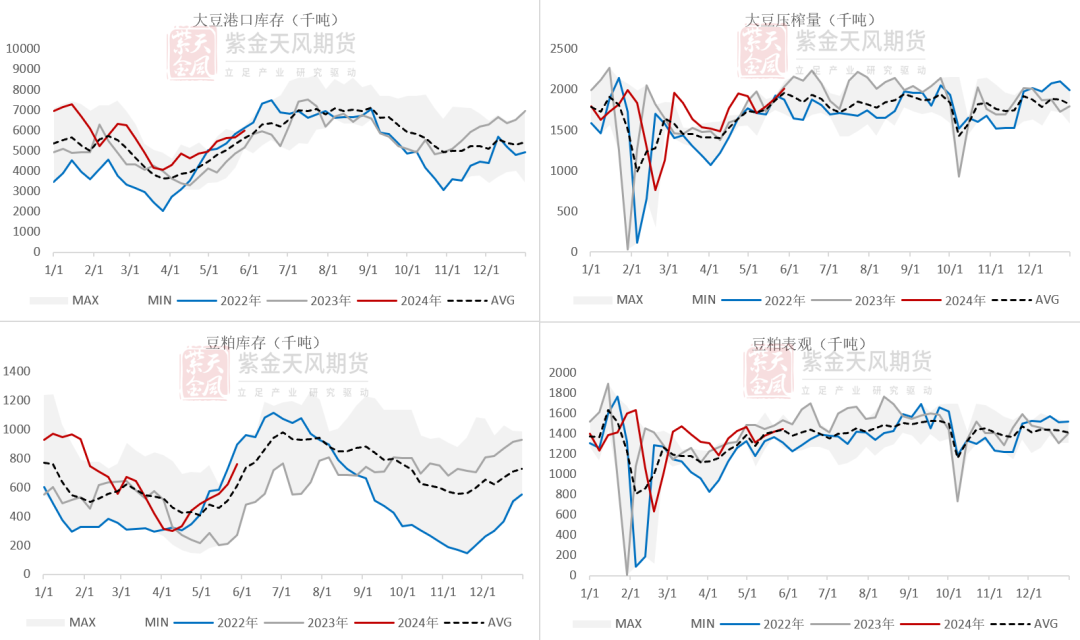

5 到港庞大,库存高企 图10:我国豆粕基本面  数据来源:钢联,紫金天风期货研究所

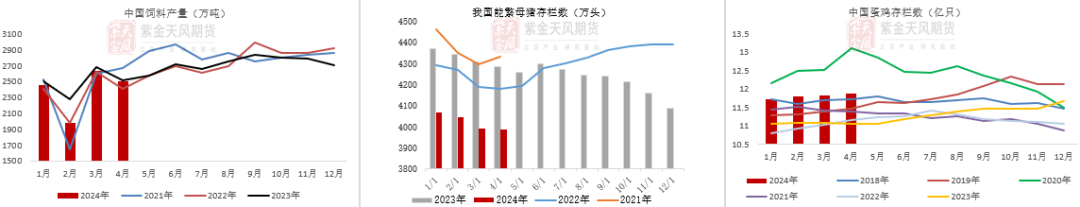

截至5.24日当周,国内大豆到港量214.55万吨,前周为211.25万吨,环比增加。预估5月到港900.25万吨,6月1120万吨,7月1000万吨。全国港口大豆库存598.83万吨,环比上周增加34.26万吨,同比去年增加83.23万吨。125家油厂大豆实际压榨量为201.28万吨,开机率57%(前周压榨量189.33万吨,开机率为53%),预计下周(5.25-5.31)国内油厂开机率上升,油厂大豆压榨量预计218.13万吨,开机率为62%。 6 饲料产量与终端养殖 饲料工业协会数据显示,今年1-4月我国饲料产量共计9567.8万吨,去年1-4月9977.2万吨,同比降4.1%。4月配合饲料2256万吨(环比降0.9%,同比降7.4%),浓缩饲料98万吨(环比降14.8%,同比降21.5%)。配合饲料+浓缩饲料(共计2354万吨)中豆粕用量占比为13.7%(同比下降0.1%),推算4月豆粕用量为322.5万吨,同比减少0.3万吨。 据农业农村部,今年4月我国能繁母猪存栏数为3986万头(环比减少6万头,同比减少298万头),产能去化速度放缓。国统局4.16公布生猪存栏情况,40850万头的存栏对比去年同期减少2244万头(同比减少5.2%),创下四年新低。供给的减少、二育入场支撑生猪现货价格,养殖端看涨情绪不减,饲料成本降低等因素促成生猪养殖利润转好。在豆粕盘面还未下挫时,现货价格就已经弱势,不过散户压栏惜售,集团缩量挺价出猪以及猪价上涨有望给豆粕需求提供底部支撑。 蛋鸡4月存栏11.87亿只(环比增加400万只,同比增加810万只)。蛋鸡养殖利润在五月中旬冲高后回落,原因在于蛋价涨至阶段性高位,终端对高价货源接受度有限,终端需求以消化库存为主。 图11:我国饲料产量及养殖存栏

|

|

|  |

|