一、摘要

南美等主产区因天气与虫害问题下调产量,叠加美玉米(2455, 0.00, 0.00%)种植面积降低,引导5月USDA报告下调全球玉米产量,同时,美玉米因潮湿天气原因播种进度偏慢,为美玉米上涨提供一定动能。但上周价格冲高后出现连续回调,这主要是因为,一是美国天气短期转为干燥有利于玉米播种,二是上周美玉米出口销售数据处于预估区间低端。国内而言,在供应压力降低以及市场情绪好转提振下,叠加进口玉米预期缩减利好,5月以来玉米期现货价格稳中偏强,需求端则是大稳小动,没有特别变化。

二、基本面分析

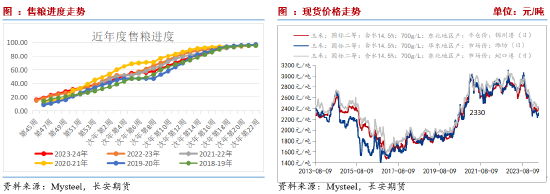

(一)余粮偏少,推动期现货价格偏强

Mysteel数据显示,截至5月17日全国范围内售粮94%,持平于去年同期。其中东北售粮进度已超过去年,华北等地逐步追赶去年。整体而言,当下基层余粮有限,供应压力降低。东北地区,基层忙于春耕,贸易环节惜售挺价,加之政策端收储,中储粮竞价采购持续放量,吉林粮库价格上调,支撑玉米价格。华北地区,贸易商成本普遍偏高,低价惜售心态增强,加之新麦大面积上市临近,市场目光逐步转移,玉米购销清淡,供给节奏放缓,进一步支撑玉米价格。价格方面,自五一过后,东北港口价格由2360反弹至2410,潍坊市场价格由2280反弹至2320,蛇口港由2390反弹至2440。东北-华北地区价格依旧倒挂,短期内东北粮源入关尚有难度,将抑制东北玉米涨幅。

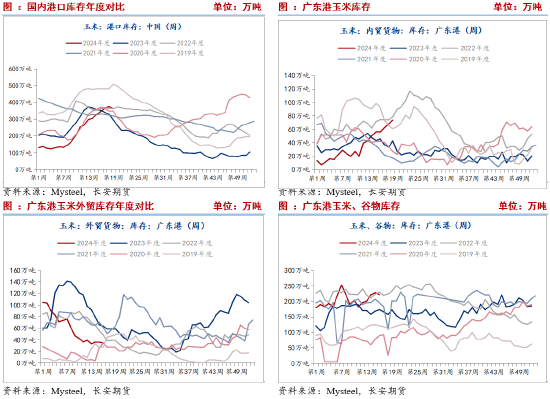

(二)港口谷物库存高企

Mysteel数据显示,截至5月10日,北方四港玉米库存363.9万吨,周环比降低11.6万吨,今年以来首度周环比降低,同比增加67.9万吨。广东港玉米内贸库存73.9万吨,周环比增加5.5万吨,同比增加31万吨,外贸玉米库存43.2万吨,环比降低6万吨,同比降低16.5万吨。与此同时广东港谷物库存265.6万吨,周环比降低11.3万吨,同比增加93万吨。整体而言,国产玉米库存同比略偏高,渠道压力犹在,谷物库存同比增加状态下,国内玉米需求仍存被挤占风险。

根据海关数据显示,我国4月玉米进口量为118万吨,同比增加17.6%,但环比继续下滑,3月进口171万吨。2024年1-4月玉米我国进口玉米共计908万吨,同比增加6.5%。今年以来我国进口玉米月环比持续下滑,由此市场预测今年进口玉米较去年将减少四百多万吨。与此同时,4月进口包括玉米、高粱、大麦与小麦在内的谷物555万吨,同比增加141万吨,本年度截至4月累计进口4239万吨,由此来看,进口压力犹在。

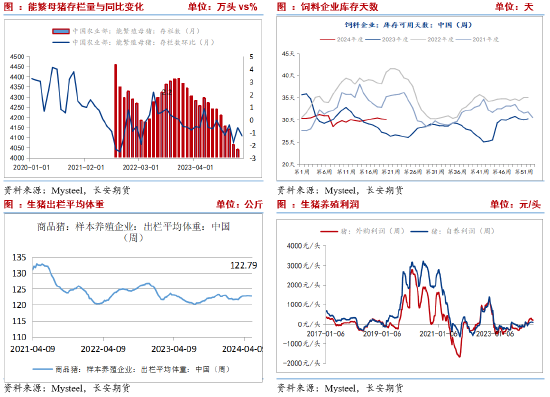

(四)下游采购不温不火,提振作用有限

生猪

方面,2024年一季度末,全国能繁母猪存栏量3992万头,连续5个月环比下降,更长周期自2022年12月末开始持续降低,据统计,全国能繁母猪存栏量去化已达到9%,二季度后,生猪供应或转入下降通道。在生猪去产能背景下,生猪饲料需求稳中降低或为大方向,不利于玉米价格走强。阶段性来看,随着生猪市场供需关系的进一步改善,叠加市场的看涨情绪,短期内猪价保持偏强运行,市场对于6-7月份的猪价看涨情绪比较浓厚,二育计划一直在伺机而动,标猪的补栏积极性不断走高,预计饲料需求届时会有一定支撑。不过,当下小麦即将全面上市,且进口谷物同比大幅增加,饲料企业观望情绪浓厚,玉米库存天数始终大稳小动,截至5月17日饲料企业玉米库存天数30.17天,自今年3月以来变化有限。由此来看,饲料端或无明显提振。

深加工方面,截至5月17日,产品淀粉(2878, 1.00, 0.03%)库存111.7万吨,连续两周去库,同比仍增加16万吨。近期产品玉米淀粉去库,带动淀粉价格回升,但库存仍处于高位。企业开机率降至65.8%,近期稳中回落,企业原料玉米库存连续两周回落至524.8万吨,同比增加约60万吨,且后期处于深加工企业原料玉米去化过程,因此后续补库或趋于谨慎。

(五)5月USDA报告下调产量与库存数据,影响略偏多

USDA公布5月10日公布供需平衡报告,预计2024/25年度美国玉米产量为3.77亿吨,比去年减少3%,玉米单产预计为每英亩增加至181蒲,一定程度上抵消播种面积减少造成的影响。整体来看,美国玉米产量仍将创下历史第四高位。由于美国玉米总供应量增幅超过用量,2024/25年度期末库存将比上年增加8000万蒲。如果该预测成为现实,那么将是2018/19年度以来的最高值。库存用量比预计为14.2%,高于上年的13.7%,也是自2019/20年度以来的最高值。

当下巴西一茬玉米收获逐步推进,二茬玉米已经完全播种。据USDA最新预估,由于天气原因,巴西2023/24年度玉米产量预期从此前的1.24亿吨下调至1.22亿吨,市场预期为1.2240亿吨。2023/24年度玉米出口预估为5000万吨,比上月数值减少200万吨;2024/25年度玉米出口预估为4900万吨,产量预估为1.27亿吨。整体来看,产量与出口均维持在较高水平,供应条件依旧宽松。与此同时,阿根廷产量预估也减少200万吨。

2024/25年度全球玉米产量将从上年的创纪录水平下降到12.20亿吨,全球玉米期末库存预计为3.123亿吨,比上年减少80万吨。整体来看,此次报告对于美国与全球玉米产量及期末库存预估降低,且低于市场预期水平,5月USDA报告略偏多。

对于我国而言,市场调研显示,东北三省一区玉米种植面积略有下滑,其中黑龙江略降低3%,辽宁降幅较大,吉林、内蒙古略有增加。整体来看,主要受玉米-大豆(4662, 1.00, 0.02%)之间改种指标任务以及担忧玉米亏损影响,导致种植面积略有缩减。东北三省一区地租成本普遍下滑,各地下滑幅度不一。据市场消息,当地地租降幅约在每公顷2000-3000元,折合到港成本降低300-400元/吨,由此推算今年的玉米折港成本约2200-2300元/吨。

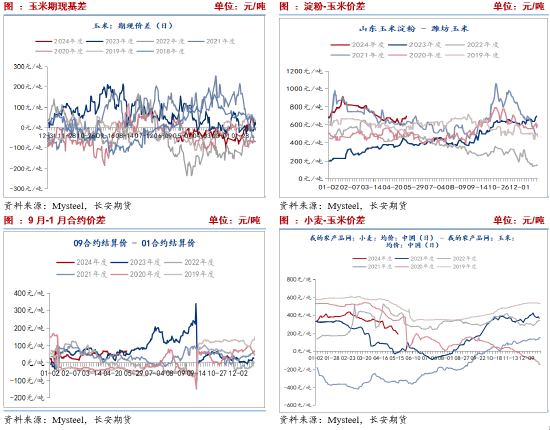

(六)玉米期现基差负向扩大,产品原料价差高位走强

玉米月间价差变动有限。近期期现货价格同比上涨,但期货价格低位上涨空间更大,带动期现基差负向扩大,以黑龙江地区价格2200-2250计算,与港口价格基本持平,目前基差维持在合理区间。近期受产品去库影响山东淀粉价格企稳回升,淀粉-玉米价差高位走强,考虑淀粉库存仍处高位,淀粉价格承压,且原料玉米存在反弹预期,产品原料价差有望收敛。前期小麦价格持续下跌引导小麦-玉米基差回落,但仍未达到替代区间。后续,小麦价格存在止跌企稳迹象,但小麦丰产或难有大幅上涨空间,由此预计玉米上行空间有限。

三、小结与展望

基本面上,基层余粮有限,贸易商进一步挺价惜售,为期现货价格上涨奠定基础。需求端,深加工企业进入原料去库存周期,叠加产品库存高位,后续采购或仍趋于谨慎。生猪去产能暗示饲料需求难有大幅提振作用,阶段性二次育肥或能积淀一定的反弹动能。不过,当下面临两重阻力,一是小麦即将全面上市,后续替代仍存在一定不确定性,二是,虽然玉米进口有缩量预期,但谷物进口维持放量,预计从需求端提振效应有限。由此来看,在玉米期现货价格经历5月以来的反弹之后,继续反弹空间受限,预计短期将承压偏弱为主。中长期来看,虽然玉米丰产,但国内供需仍存缺口,缺口依赖进口替代弥补,与此同时,当前价格与2015年的价格相差不大,但供需环境千差万别,尤其当下已经没有2015年玉米产业存在天量的临储库存的背景,因此可以推断当下价格为低估值区间,从价值角度推断,中长期震荡走强仍有一定的空间,可逢低偏多布局。

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);