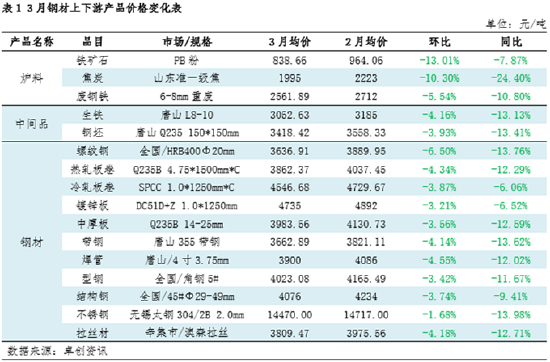

(卓创资讯分析师初晓) 【导语】受制于供需矛盾扩大、原料下跌和心态转弱,3月钢铁产业链产品价格整体呈现震荡下跌趋势,原料走势整体弱于钢材走势。对于4月行情来看,短期需求释放偏缓,企业库存压力较大,价格或仍承压,弱势震荡为主。中后期随着需求逐步回暖,价格或震荡偏强。 钢材产业链价格变化及传导逻辑:震荡下跌,需求和成本传导驱动 3月钢铁产业链产品价格走势呈现震荡下跌趋势,分析价格下跌原因主要有:一是节后供需错配导致的供需矛盾扩大。春节期间作为长流程钢厂来说,持续维持生产。短流程企业虽然停产15-20天,但节后较快的恢复到了相对正常的水平,而节后终端需求受制资金周转等压力影响,恢复缓慢,导致企业和市场库存均处于持续累库的状态,供需矛盾扩大导致库存压力增加,对价格有较大的抑制。二是原料持续下行驱动,3月原料焦炭(1967, 5.50, 0.28%)和铁矿(768, 22.50, 3.02%)石价格延续下跌,成本下移驱动钢价跟跌。三是期货震荡下跌,市场心态谨慎偏悲观,拿货积极性偏低,对价格有制约。 通过对比原料价格和钢材价格走势来看,原料走势整体弱于钢材走势,主要前期原料价格偏高较多,进入3月随着铁水产量下滑制约,原料自身供需矛盾加剧,驱动原料价格补跌较明显。钢材品种较3月环比跌幅1.5%-6.5%,其中螺纹钢(3505, 60.00, 1.74%)价格跌幅最明显。分析来看一季度房地产运行偏弱,据国家统计局数据显示,1-2月房地产新开工面积同比降幅29.4%,比2023年全年同比降幅扩大9个百分点,下游工地开工不足,对螺纹钢的需求制约明显,制约螺纹钢价格。

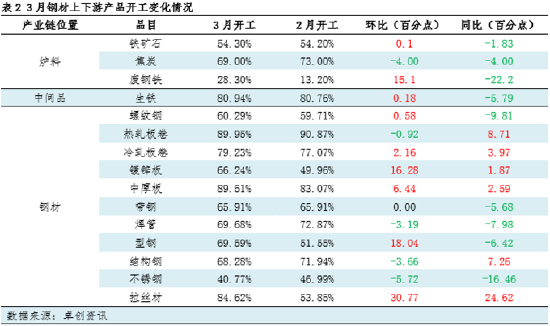

钢材上下游产业链开工负荷变化:短流程开工提升 3月钢铁产业链产品开工率升多降少。开工率增加的产品以废钢铁、镀锌板、型管和拉丝材为主,这部分产品多有短流程产线,节后部分短流程企业暂未恢复,到了3月,基于对需求回暖预期,陆续释放,因此开工多呈现增加趋势。而长流程企业受制于实际需求弱势制约,部分开工环比小幅下滑。

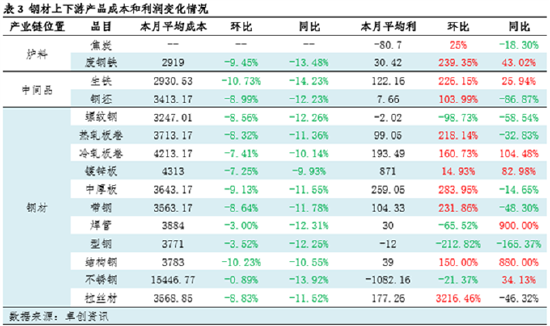

钢铁产业链毛利润变化对比:部分长流程品种利润改善 3月钢铁产业链毛利润多有改善,特别是长流程品种生铁、热轧板卷、冷战班级、中厚板和结构钢等品种,利润环比增幅明显。分析来看,主要是3月原材料在供增需弱的背景下,供需矛盾较大,价格下滑明显,原料走势弱于钢材走势,使得钢材利润整体改善,逐步扭亏为盈。

4月钢铁产业链产品走势预测:先弱后强 4月上旬,企业库存压力仍存,焦炭即将迎来第7轮提降,市场心态仍谨慎,价格暂不具备上涨条件,或维持弱势震荡的趋势。4月中后期供需来看,需求是逐步释放的,根据商家出货情况得知,近期市场出货维持在相对正常水平,市场贸易商库存目前库存多以恢复至相对正常的水平,部分品种企业库存也在3月下旬开始转降,出现拐点,后期随着天气回暖和政策的传导落地,终端有望继续释放,供需矛盾将缓解,对价格有一定支撑。加上随着钢厂利润恢复,生产保持稳定性,对原料价格有一定支撑,原料或止跌趋稳。成本对管价驱动也将有制约转为支撑。或带动价格震荡偏强。综合来看,预估4月钢材价格或先弱势震荡,后震荡偏强,整体趋势将好于3月。 |

|

|  |

|