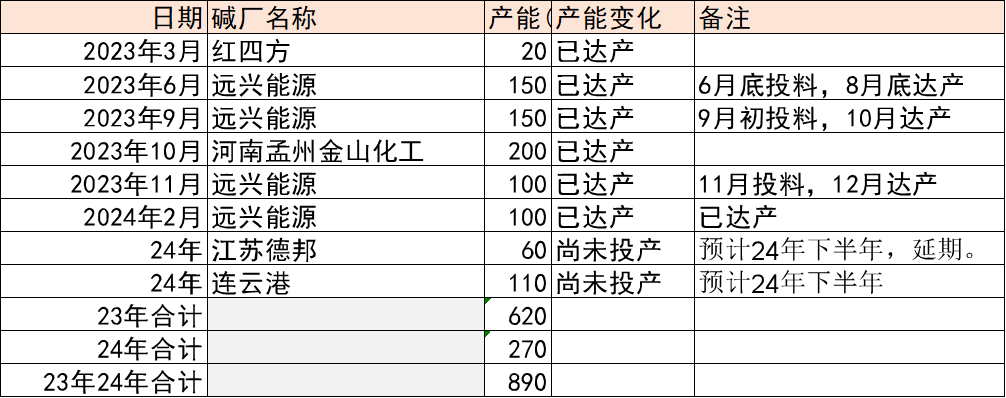

【20240327】【纯碱玻璃二季报】凛冬已至 纯碱: 24年一季度纯碱日产量同比增16.3%,其中3月份日产10.5万吨,创历史新高。过去半年,远兴能源(000683)500万吨新增产能已经全部达产。 1月和2月纯碱分别进口13.8万吨和18.2万吨,出口6.6万吨和5.2万吨,出现连续6个月处于净进口状态,显示海外已经处于宽松状态,分国别来看,传统进口国美国和土耳其以外,还从俄罗斯、阿联酋、印度等国进口。 年度平衡表看,假设当前行业利润不变,全年纯碱产量增450万吨,净进口增230万吨,平板玻璃和光伏玻璃需求同比增150万吨,那么全年可能过剩530万吨水平。 如果达到这么大过剩量,纯靠出口不能解决问题,需要行业持续亏损,把一些边际产能逼停产。 潜在意外是,持续关注氨碱法环保政策力度。 玻璃: 一季度玻璃供应和需求双双超预期。日熔量从去年底17.37万吨提高到17.64万吨,达到历史新高。春节后玻璃下游订单持续弱,导致玻璃厂逆季节大幅累库。 央行在去年二季度工作报告提到纾困基金延迟到24年5月,后来半年没有再延长,可能央行已经估计在5月以后保交楼压力已经不大。 从玻璃库存看,玻璃厂库并不算很高,而贸易商库存去库非常快,在这么高的产量条件下,说明玻璃需求尚可,还没有出现需求崩塌。 可能最糟糕的日子还没有到来:商品房新开工已经连续3年大幅下降,螺纹钢需求已经连续3年负增长,一旦低开工传导到竣工端,平板玻璃需求将是断崖式下降。 在房地产用玻璃需求高峰大势已去的背景下,玻璃行业产量却历史新高,行业利润也尚可,估值可能偏高。 纯碱产量 远兴能源500万吨新增产能已经全部达产 远兴能源500万吨已经全部达产。金山化工200万吨也已经达产。 德邦和连云港产能,可能要下半年投产。 24年产能可能再增加270万吨,其中远兴能源100万吨已经投产。

数据来源:紫金 统计还是在发挥作用 写年报时,我们提出去年底时纯碱反常,当时已经出现明显的纯碱玻璃产量增速差,而纯碱价格还维持在近3000元/吨的位置,最近3个月已经下跌近1000元。 纯碱玻璃产量增速差大幅提高,从21年8月的-5.8%,提高到最近的15%,增速变化20.8个百分点。 历史上相近的情况是2011年,增速差从2011年6月的-17%,提高到12年7月的10%,历时11个月,增速差变化27个百分点,价格跌757点,幅度34%。 本轮从3500跌到2100,下跌1400元/吨,幅度40%。

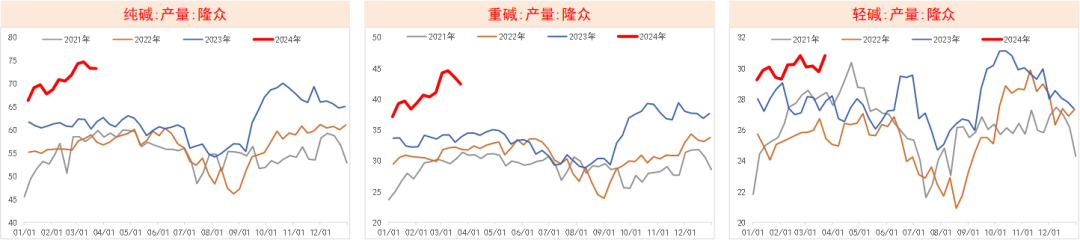

数据来源:隆众化工,统计局,紫金 一季度纯碱产量同比增17.5% 随着新投产能达产,纯碱产量再上一个台阶。其中重碱产量增幅更大。

数据来源:隆众化工,紫金 产能利用率低于2023年 虽然产量新高,但是从开工率看仍然低于2023年。也能看出产量增加是靠新投产能。 当前产能利用率还有提升空间。

数据来源:隆众化工,紫金 重质化率偏高 新投产能主要是重碱产线,重质化率已经提升到60%水平,预计未来会持续这个水平。

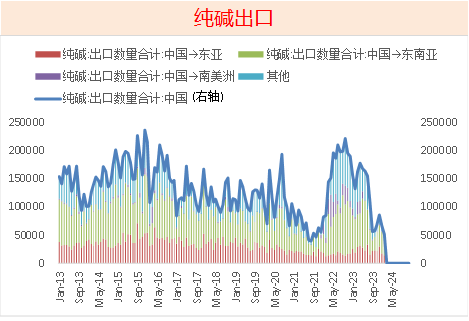

数据来源:隆众化工,紫金 纯碱国际上出现新的卖家 一季度进口历史新高 过去6个月几乎每个月都是纯碱净进口状态。 1-2月进口量历史新高,对应的出口量历史新低。

数据来源:海关总署,紫金 中国纯碱出口分省——降到历史最低水平 只有山东地区出口维持20000吨/月的水平,其他地区基本已经不再出口。

数据来源:隆众化工,海关总署,紫金 非东亚和东南亚地区,基本不从中国进口纯碱 出口地区只有东亚和东南亚。 22年大量从中国进口的美洲、非洲、西亚地区,不再从中国进口。

数据来源:隆众化工,海关总署,紫金 纯碱进口新变化 1月美国出口中国8万吨,2月出口中国14.7万吨。 继俄罗斯持续向中国出口纯碱以后,又新增了阿联酋,并且过去4个月持续出口到中国,2月份达到近2万吨。 意外的是,被世界公认的下一个经济引擎印度,2月份向中国出口6000吨。

数据来源:海关总署,紫金 玻璃 日熔量回到历史同期次高 浮法玻璃日熔量从去年底的17.3万吨增加到17.64万吨,已超过2021年创历史新高。 考虑到22年下半年,玻璃厂针对老窑炉已经进行过大范围冷修,24年即使出现亏损,也不容易出现大量冷修。 去年底年报我们预计平板玻璃产量同比增3%,现在上调到7%。 最近玻璃下跌,日熔量提高可能是不亚于需求下降的重要因素。

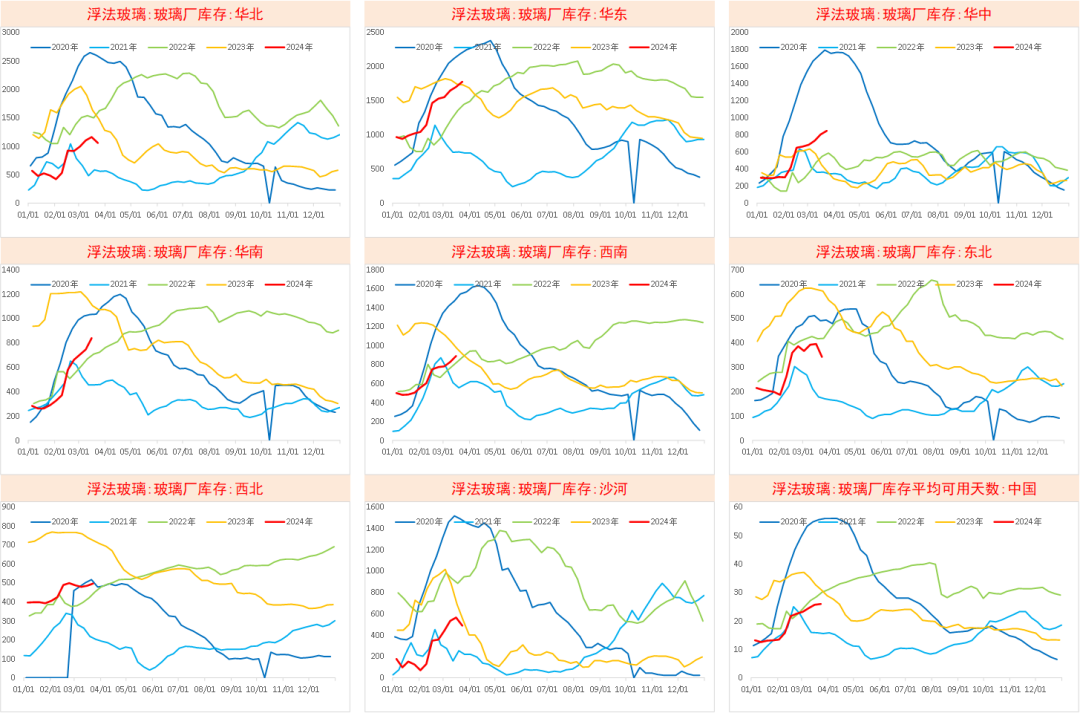

数据来源:隆众化工,紫金 库存压力尚可 我们觉得玻璃价格下跌,供应端因素也很重要,主要是从库存可以看出端倪。24年库存其实低于23年和20年,和22年差不多,而贸易商库存去库非常迅速。显示这么大产量还是被消化了,只不过市场一方面认为玻璃产量过大,另一方面觉得玻璃需求迟早会断崖。

数据来源:隆众化工,紫金 玻璃厂库存压力尚可

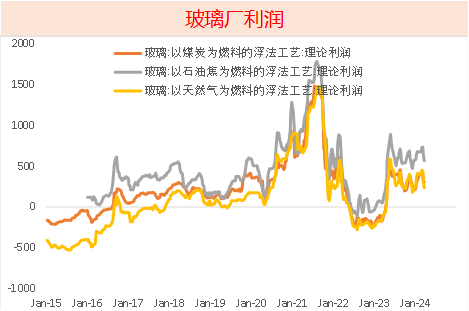

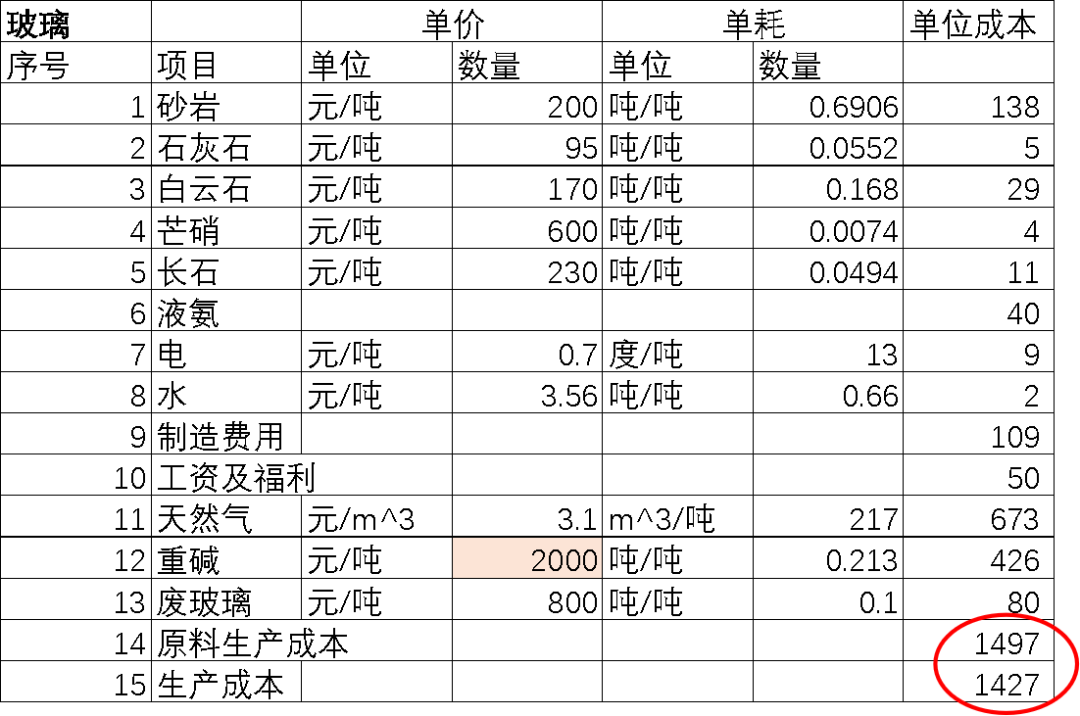

数据来源:隆众化工,紫金 边际产能已经处于盈亏平衡位置 根据最新沙河地区报价,天然气产线已经处于盈亏平衡位置。

数据来源:紫金 钢化炉开工率低位 钢化炉开工低位

数据来源:隆众化工,紫金 玻璃深加工企业原片库存 玻璃深加工企业原片库存低位。 深加工企业回款较慢。

数据来源:隆众化工,紫金 光伏产量低于预期 光伏玻璃产能从去年底10.5万吨日熔量增加到8.42万吨增至10.8万吨。 产能利用率从94%下降到92%。

数据来源:隆众化工,紫金 小苏打 小苏打维持高出口 小苏打出口显著下降。终结了始自22年的高出口。

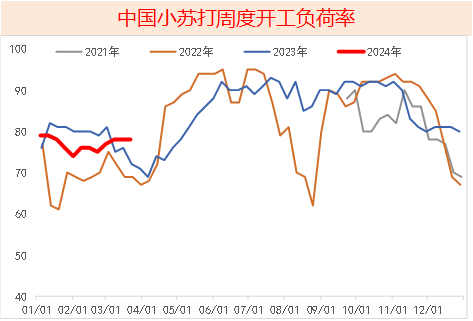

数据来源:海关,紫金 小苏打开工率历史高位 上半年是小苏打传统生产淡季,今年3月小苏打没有出现季节性检修。

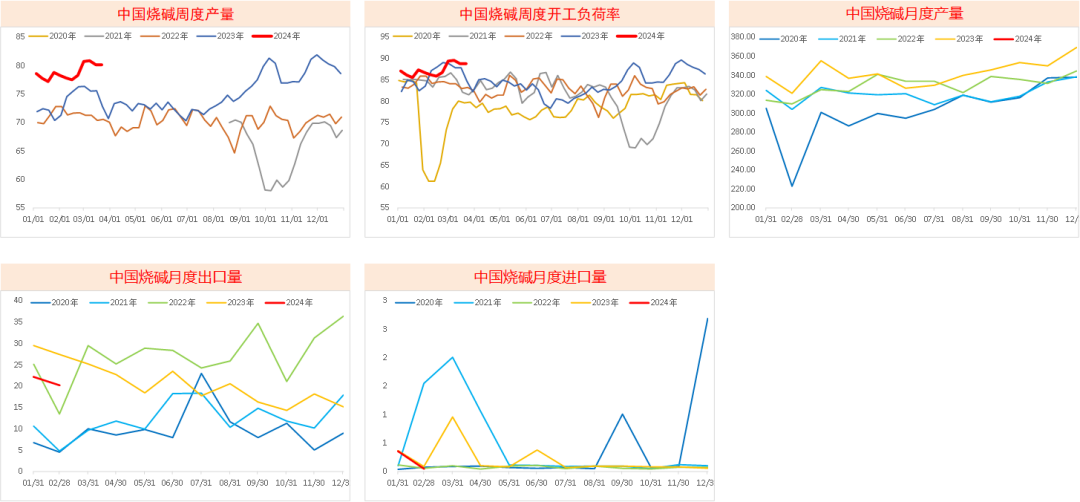

数据来源:卓创,紫金 替代品:烧碱 烧碱供应新高

数据来源:卓创,紫金 生产成本 沙河地区天然气制平板玻璃成本

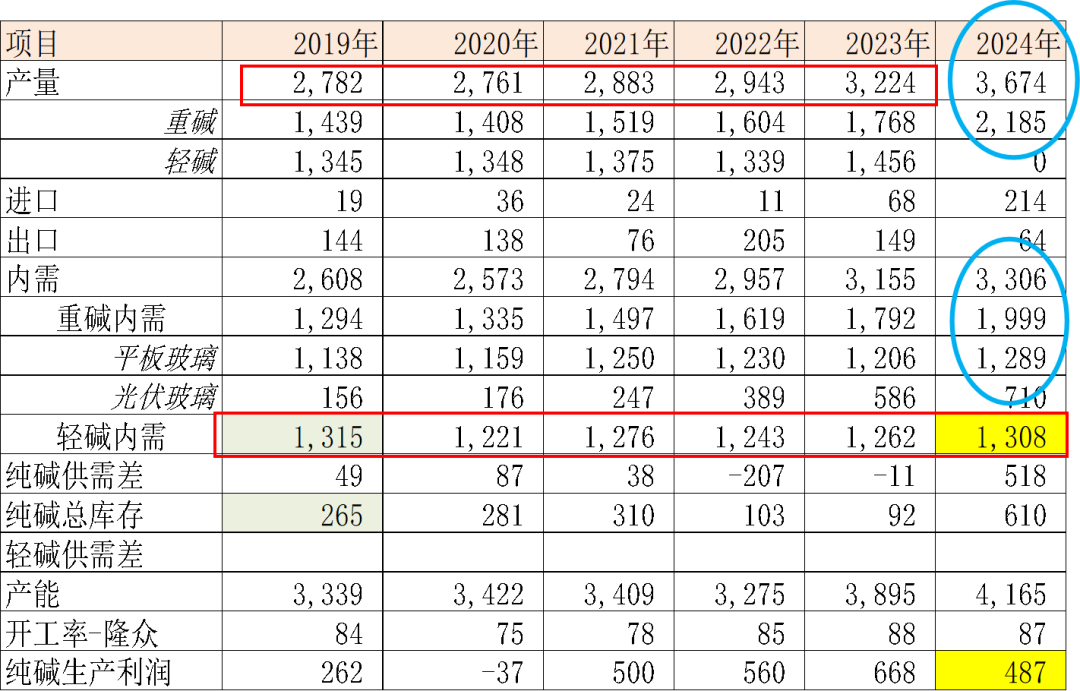

数据来源:紫金 山东地区氨碱法成本

数据来源:紫金 平衡表 年度纯碱平衡表-全面过剩 过去5年轻碱需求稳定,维持1300万吨/年水平。 平板玻璃今年产量同比增加7%,光伏增加21%,重碱需求增200万吨,达到2000万吨。 纯碱国内总需求3300万吨水平。 一季度纯碱进口接近50万吨,出口17万吨,维持当前价格,全年净进口150万吨。 综上,如果当前价格不变,行业利润不变,纯碱过剩518万吨。

数据来源:紫金 年度玻璃平衡表-全面过剩 一季度玻璃运行比我们去年底年报要差。我们去年底给全年玻璃产量增3%,实际看要增5.7%。去年觉得今年需求不会降低太多,目前是-3.7%。 玻璃今年出现9%的供需差,出现了产量不断提高,而需求持续下降的过程,在需求没有明显好转的情况下,玻璃行业需要打到亏损导致一些成本较高公司的冷修才能结束。

数据来源:紫金 |

|

|  |

|