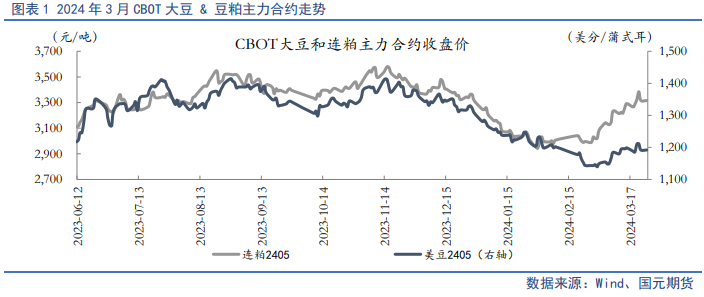

来源:中华粮网 策略观点 单边:我们认为,二季度豆粕(3286, -15.00, -0.45%)受供应端施压,维持易跌难涨的预期。近期美豆反弹,巴西升贴水表现坚挺,叠加国内油厂挺价意愿较强,豆粕出现阶段性反弹的走势。不过对于后市,我们认为南美大豆(4743, 10.00, 0.21%)丰产充分兑现过程中,巴西大豆卖压仍限制升贴水上涨的空间,而美豆来看,美农报告并未给予盘面方向性刺激,全球大豆供应仍以宽松看待,美豆在新种植季到来前缺乏持续性上行驱动。国内来看,后市随着南美大豆集中上市,国内进口大豆存在巨量补充的预期,豆粕供应将随之再度迎来走高。需求端,国内养殖业亏损现实仍限制饲料需求。对于后市,在成本端和国内基本面偏松的多重利空共振之下,预计豆粕二季度以易跌难涨为主,关注逢高沽空机会。豆粕2405合约参考区间3000-3500元/吨,2409合约参考区间3100-3400元/吨。 套利:(1)油粕比:观望。(2)豆菜粕(2608, -29.00, -1.10%)差:2405豆菜粕差预期将继续走扩,目标区间800-850。 一、行情回顾 一季度内盘整体呈现先抑后扬的走势,春节前,连盘豆粕与CBOT大豆走势较为一致,市场核心逻辑在于南美天气好转,丰产预期对价格压制作用较强,同时国内经过四季度大豆大量到港后,国内进口大豆及豆粕库存均处于偏高水平,内外利空之下,价格延续2023年四季度以来的弱势。 2月恰逢春节节假期间,国内交易日较少,内盘主力节假前后整体呈现低位盘整的走势。节假期间,美豆盘面呈现震荡走弱趋势,主力跌幅达1.84%,一度跌至1150关口附近。春节期间美国农业部连续发布两个偏空消息,2月供需报告维持了南美大豆丰产的判断,2月农业展望论坛给出了美豆新作可能供应宽松的预期,两个报告给出的基调也是美豆种植季到来之前全球豆系市场的持续性压力所在。国内豆粕价格节后先扬后抑,一方面在于成本端支撑偏弱,另一方面节假之后随着下游腌腊需求收尾,豆粕进入消费淡季,叠加2季度进口大豆到港高峰将至,供强需弱续期限制了价格上方空间。 2月下旬开始,巴西大豆近月升贴水大幅上涨,成本端支撑之下内盘豆粕与CBOT大豆出现明显分化,连粕2405合约一度涨至3400元/吨关口之上。3月中旬美农报告中性偏空,不过南美大豆丰产预期兑现的利空影响边际递减,美豆盘面止跌反弹。而且受中国大豆采购积极性提升带动,巴西大豆CNF持续上涨,于成本端支撑内盘豆系品种。国内供需格局变动不大,二季度可预见的巴西大豆巨量到港,将继续限制豆粕上方空间。

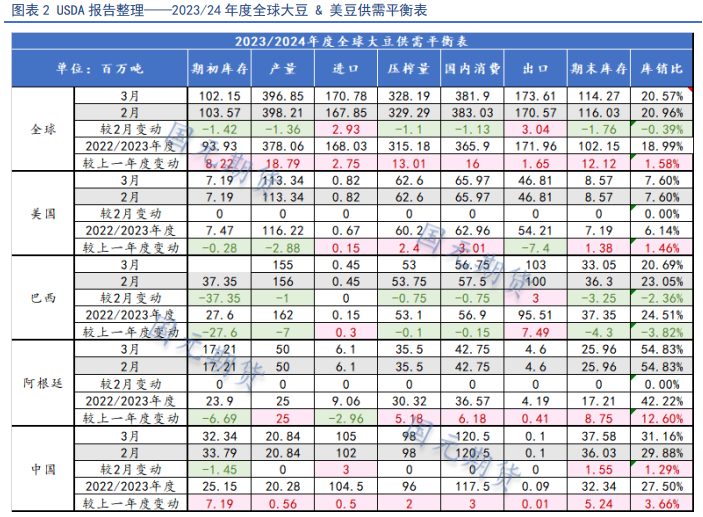

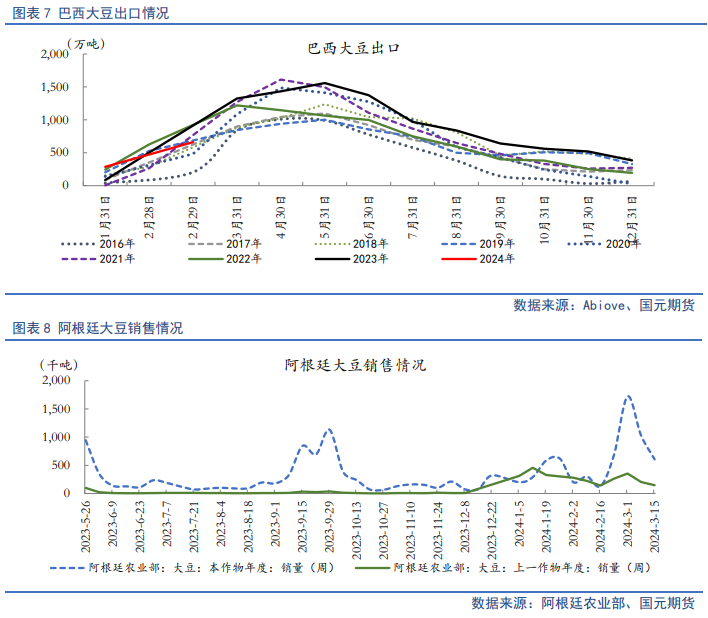

二、全球大豆基本面分析 2.1 全球大豆供应——南美丰产兑现,展望论坛提出美豆宽松基调 1)USDA3月报告不温不火 本月中美国农业部(USDA)3月份供需报告并未给市场以明确方向指引,整体仍维持全球大豆供应宽松的预期。报告维持2023/24年度美国、阿根廷大豆供需数据不变,小幅下调巴西大豆产量100万吨至1.55亿吨、上调出口量300万吨至1.03亿吨、下调期末库存325万吨至3305万吨,报告仍维持全球大豆大幅增产的观点。预计2023/24年度全球大豆产量3.9685亿吨,比上年度增加1879万吨同比增长5.0%,其中南美四国(巴西、阿根廷、巴拉圭和乌拉圭)大豆总产2.182亿吨,较上年度增加2045万吨。 2)2月展望论坛给出宽松基调 美国农业部在2月15日到16日举办的年度农业展望论坛上首次发布了对2024/25年度的供需平衡预测,展望论坛的数据利空市场。预计2024/25年度美国大豆种植面积8750万英亩,比上年提高390万英亩,高于前期彭博和路透的预期;大豆产量将达到创纪录的45.05亿蒲,同比提高3.4亿蒲或8.2%;大豆压榨预计达到创纪录的24亿蒲,同比增长1亿蒲或4.3%;出口预计为18.75亿蒲,同比增长1.55亿蒲或9.0%;期末库存将激增1.2亿蒲或38%,从上年度的3.15亿蒲增至4.35亿蒲。美国大豆的农场年度均价预计将跌至11.2美元/蒲,同比下跌11.5%,为2020/21年度(10.8美元/蒲)以来新低。虽然后面3月和6月会对这个面积进行调整,但在美豆尚未开始种植时,加上在南美种植季即将收尾,市场消息青黄不接之际,可以关注展望论坛数据给市场定的一个提前的基调。 3)南美大豆丰产预期逐步兑现,巴西卖压限制升贴水涨幅 3月以来,在美豆低位运行的同时,巴西大豆升贴水呈现持续上涨态势,不过最近一周出现了见顶趋势,呈现高位震荡。截至3月21日,巴西大豆4月、5月、6月、7月船期CNF升贴水报价分别为120、125、125、150美分/蒲,较上周稳中有涨。当前市场各机构对巴西大豆新作产量仍在向下调整,巴西国家商品供应公司(CONAB)发布3月份预测报告,将2023/24年度巴西大豆产量预期调低至1.4686亿吨,较上月预测的1.494亿吨低了254万吨,其它咨询机构给出的产量预期整体在1.4-1.57亿吨之间,在南美其它大豆主产国维持增产预期之下,南美丰产的基调仍存。巴西大豆仍存在较强的卖压,后续或施压巴西升贴水。目前巴西大豆已收获近半,阿根廷大豆也将开始集中收获,二季度南美大豆出口压力凸显,将打压后期价格走势,关注后期南美大豆上市及出口进度。

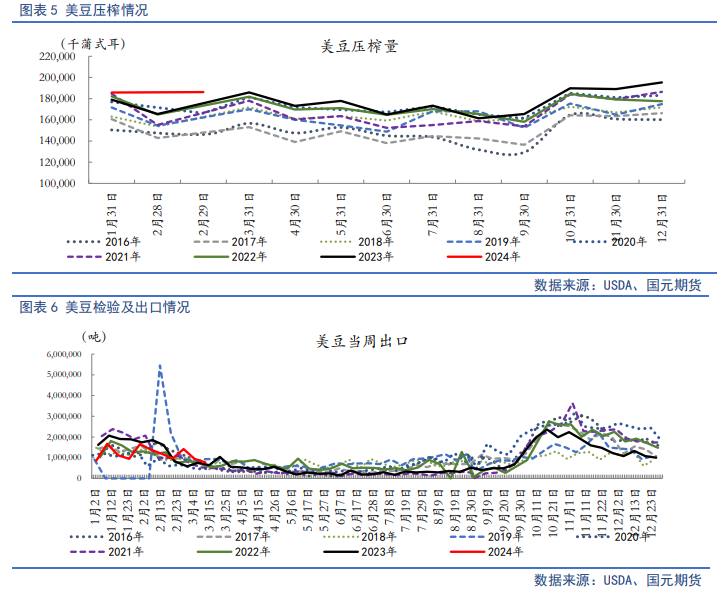

2.2 全球大豆需求——美豆内外需求均强劲,巴西出口调增 1)美豆2月国内压榨强劲 美国全国油籽加工商协会(NOPA)周五发布的压榨报告显示,2月份大豆压榨量远高于市场预期,比1月份高出0.2%,并创下了历史同期最高水平。NOPA的会员企业占到美国大豆压榨量的95%左右。NOPA报告显示,2024年2月份NOPA的大豆压榨量为558.6万短吨,相当于1.86194亿蒲,略高于1月份的1.85780亿蒲,比2023年2月的1.65414亿蒲增加12.6%。这也是历史上2月份的最高压榨量,超过了2020年2月的前纪录1.66288亿蒲。 2)美豆出口销售有所回暖 截至2024年3月14日的一周,美国对中国(大陆地区)装出大豆55.14万吨;上一周对中国装运大豆33.82万吨;当周美国大豆出口检验量为68.62万吨,对华大豆出口检验量占到该周出口检验总量的80.35%。截止3月14日的过去四周,美国对华大豆检验装船量累计为232.38万吨。23/24年度(始于9月1日)美国大豆出口检验总量累计达到3576.69万吨,其中对中国出口检验量累计达到2063.87万吨,占比57.70%。截至3月7日当周,美国23/24年度累计出口大豆3472.21万吨,较去年同期减少811.69万吨,减幅为18.95%;USDA在3月份的供需报告中预计23/24美豆年度出口4681万吨,目前完成进度为74.18%。 3)巴西大豆出口强劲 巴西全国谷物出口商协会(ANEC)将3月份巴西大豆出口量估计上调至1401.4万吨,创下去年6月份以来的最高月度出口量。截至3月17日,巴西2023/24年度大豆收获进度为61.9%,低于去年同期的62.5%。头号大豆主产州马托格罗索州的收获进度也低于去年同期。

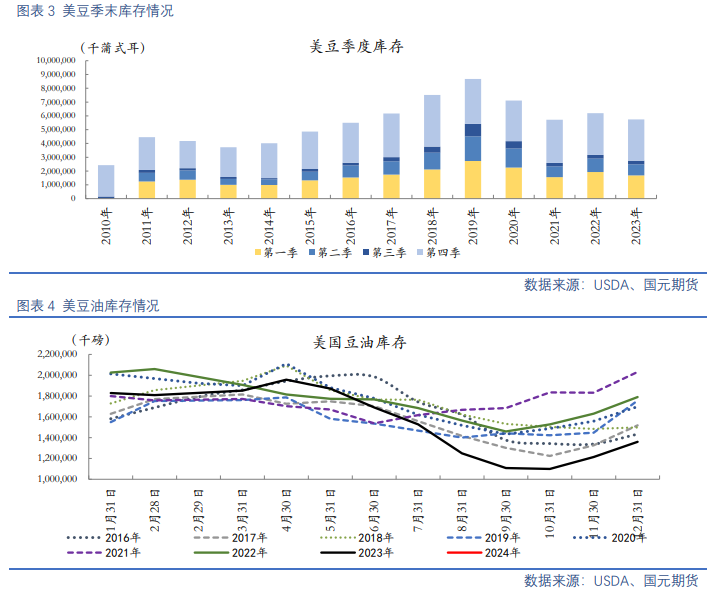

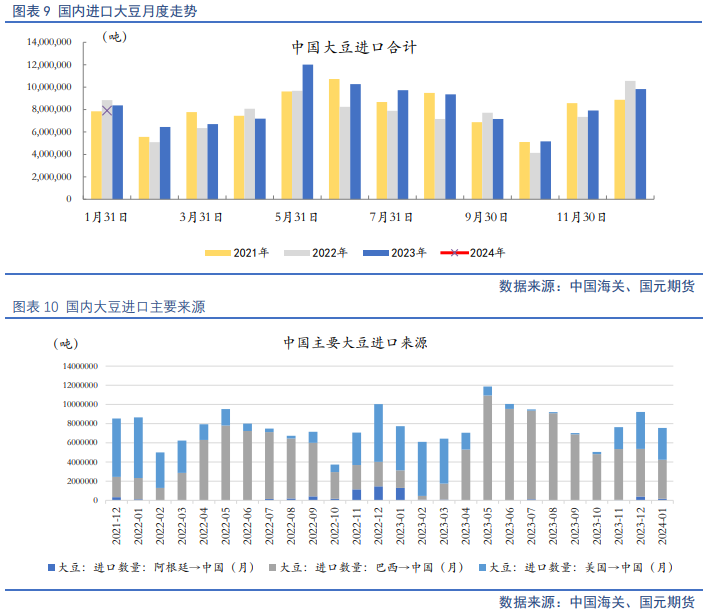

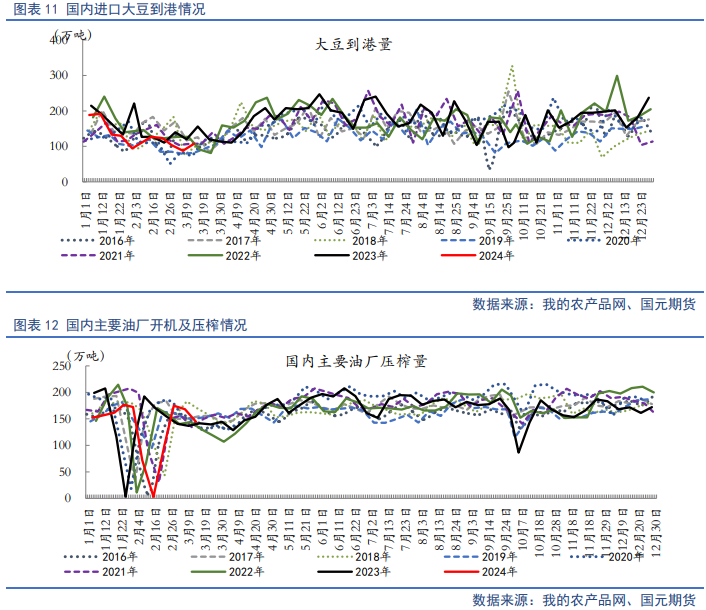

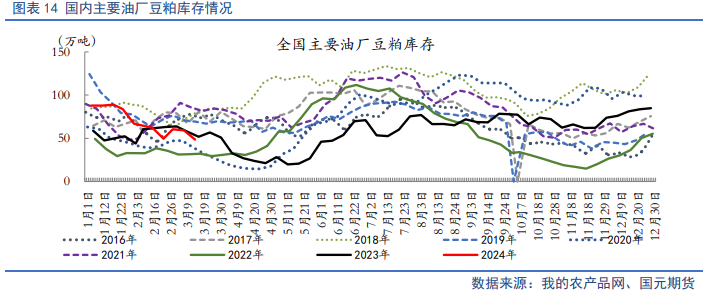

三、国内大豆及豆粕基本面分析 3.1 国内豆粕供应——大豆将巨量到港,豆粕季节性累库 1)二季度进口大豆预计巨量到港 据海关总署数据显示:2024年1-2月份中国大豆进口量1303.7万吨,同比去年减少125.8万吨,同比减幅8.8%。据Mysteel农产品团队对国内各港口到船预估初步统计,预计2024年4月920万吨,5月950万吨。2024年3月份国内主要地区125家油厂大豆到港预估89.5船,共计约581.75万吨(本月船重按6.5万吨计)。 2)二季度国内油厂压榨预计维持高位 3月以来油厂开机恢复情况良好。根据Mysteel农产品对全国主要油厂的调查情况显示,第11周(3-13-月9日至3月15日)125家油厂大豆实际压榨量为163.78万吨,开机率为47%;较预估低7.59万吨。预计第12周(3月16日至3月22日)国内油厂开机率维持低位,油厂大豆压榨量预计160.85万吨,开机率为46%。 3)豆粕累库可期 截至3月22日,全国主要油厂大豆库存为349.24万吨,较上周减少45.55万吨,减幅11.54%,同比去年增加4.07万吨,增幅1.18%;3月大豆到港偏少,再加上油厂开机率较高,近期大豆豆粕库存去库速度较快,市场认为3月底,4月初多数油厂会断豆停机,导致油厂现货价格大幅上涨,短期大豆库存将会继续降低,待4月大量巴西大豆到港后,大豆库存或将增加。豆粕库存为53.52万吨,较上周减少10.88万吨,减幅16.89%,同比去年减少0.79万吨,减幅1.45%。

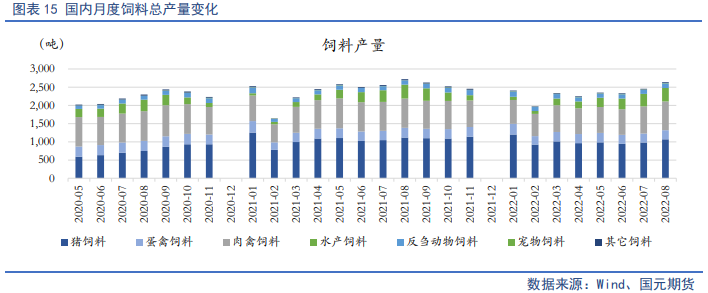

3.2 国内豆粕需求——水产养殖回暖,蛋白粕需求反弹 据中国工业饲料协会数据显示,据样本企业数据测算,2024年1—2月,全国工业饲料产量4437万吨,同比下降3.6%。主要配合饲料、浓缩饲料、添加剂预混合饲料产品出厂价格环比、同比呈下降趋势。饲料企业生产的配合饲料中玉米(2394, 7.00, 0.29%)用量占比为41.1%,配合饲料和浓缩饲料中豆粕用量占比为12.8%,同比分别下降1.5和1.4个百分点。 生猪

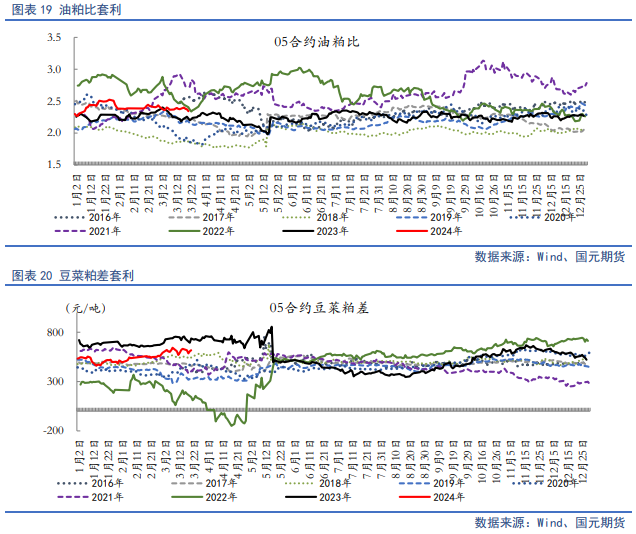

供需方面,供应方面来看,市场压栏挺价情绪偏强,养户出栏节奏动态调整,助推猪价上行;前期 压栏补充中大猪源,出栏走量或对猪价上行有所抑制。需求方面来看,标肥价差对行 情仍有支撑,不过冻品库存掣肘分割入库,且白条鲜销表现平平,屠企持续亏损难以 保持开机,消费整体表现不佳。整体来看,市场供需博弈延续,压栏挺价情绪仍有支 撑,二育动态或有增加,不过需求表现支撑不足,短期猪价行情震荡。 随着二季度的到来,国内天气回暖,水产养殖备货开始提上日程,预计清明节后三季度结束之前,伴随着水厂养殖逐渐进入旺季,菜粕需求端将获得持续性提振,支撑价格。另外,本轮蛋白粕走高,豆菜粕价差也有所扩大,据统计截至2024年3月25日,国内沿海地区豆菜粕现货价差在770-950元/吨之间,较前一交易日涨10元/吨。目前豆菜粕价差仍居于中等偏高水平,菜粕具有性价比优势,替代豆粕需求有望增加。

四、行情展望 4.1 单边走势提示 我们认为,二季度豆粕受供应端施压,维持易跌难涨的预期。近期美豆反弹,巴西升贴水表现坚挺,叠加国内油厂挺价意愿较强,豆粕出现阶段性反弹的走势。不过对于后市,我们认为南美大豆丰产充分兑现过程中,巴西大豆卖压仍限制升贴水上涨的空间,而美豆来看,美农报告并未给予盘面方向性刺激,全球大豆供应仍以宽松看待,美豆在新种植季到来前缺乏持续性上行驱动。国内来看,后市随着南美大豆集中上市,国内进口大豆存在巨量补充的预期,豆粕供应将随之再度迎来走高。需求端,国内养殖业亏损现实仍限制饲料需求。对于后市,在成本端和国内基本面偏松的多重利空共振之下,预计豆粕二季度以易跌难涨为主,关注逢高沽空机会。豆粕2405合约参考区间3000-3500元/吨,2409合约参考区间3100-3400元/吨。 4.2 套利机会提示 (1)油粕比:观望。 (2)豆菜粕差:2405豆菜粕差预期将继续走扩,目标区间800-850。

国元期货 |

|

|  |

|