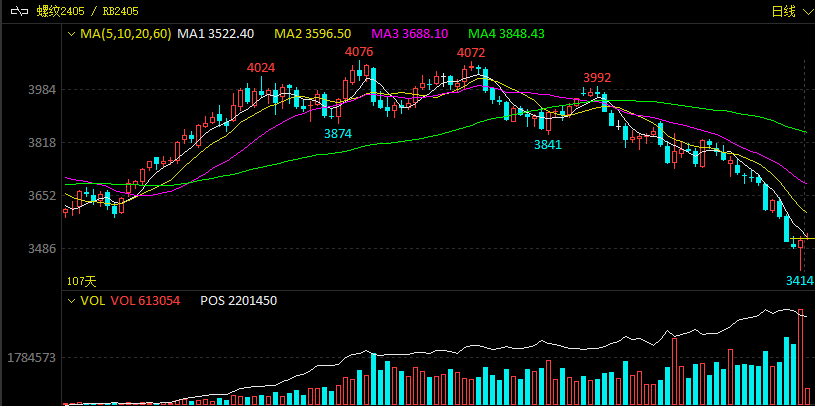

期货日报 春节过后,终端需求恢复迟缓,钢厂库存不断累积,螺纹钢(3518, 44.00, 1.27%)盘面增仓加速下行。目前钢厂亏损扩大,倒逼钢企停产检修,进而打压原料价格,负反馈状态进一步加重,成本重心不断下移,进一步拖累成材。 当前螺纹钢“单针探底”回升,但现货情绪并无改观,预计钢市供需依然维持偏弱格局。

自发性减产能否再次上演? 当前钢价快速下跌,钢厂和钢贸商大多处于亏损状态,年前与钢厂采取后结算的钢贸商有低价抛货现象,因此,钢厂和钢贸商之间的矛盾不断加剧。近期山西、山东、福建、广东、四川等地钢企陆续发出建筑钢材结算价将“遇涨则涨,遇跌不跌”的声明来托底钢价。同时,广东、山东、山西、新疆等多地钢协发布控产倡议,共同维护市场环境。 为缓解供给压力,广东省主要钢厂于3月中旬到4月中旬采取集中控减产,此次区域性联合减产对市场情绪面有一定提振。减产有利于缓解当前钢材供需结构压力,减少市场供应,引导价格逐步回归正常水平,但减产初期不会对钢厂库存产生立竿见影的效果。那么,类似2022年钢厂集体自发性减产能否再次上演?后期我们需要关注其他区域钢厂能否相继跟进减产,以及钢企联合减产力度和减产持续性。低利润下,螺纹钢产量增势趋缓,预计今年上半年供应维持低位。 需求恢复偏弱 目前钢厂利润不佳,盈利面连续十周不足三成,年后亏损继续加重。最新一周237家贸易商建筑钢材日均成交量11.13万吨,较去年同期低5.83万吨,今年市场成交量相比往年同期下滑超30%。下游工地复工率以及劳务上工率均低于去年同期水平。百年建筑调研显示,全国10094个工地开复工率75.4%,农历同比减少10.7个百分点;劳务上工率72.4%,农历同比减少11.5个百分点。建筑钢材需求恢复偏弱,螺纹钢表观需求212.38万吨,虽小幅探底回升,但较去年同期低34.1%。我们需关注现实需求的恢复速度,若钢厂迎来大规模联合减产,配合需求的回升,届时会形成阶段性供需错配,从而带来一波反弹行情。 库存拐点仍未到来 钢厂亏损加剧,下游需求偏弱,钢材总库存快速攀升。3月上旬,重点钢企钢材库存量1952.39万吨,较2月下旬增长8.35%,比2月上旬增长21.03%。螺纹钢总库存也一路攀升,从去年11月24日的519.83万吨,累积至当前的1324.8万吨,连续16周回升,增加804.97万吨,增幅达154.8%。按照往年经验,螺纹钢总库存在节后3—4周逐步见顶回落,目前看来,去库拐点并未如期到来。从农历同比来看,2024年螺纹钢总库存比2023年同期高出了185.12万吨,增幅达16.24%,库存峰值大幅高于去年同期水平。终端弱需求的情况下,成材库存去化不及预期,后期关注钢厂联合减产执行力度及库存去化速率。 整体来看,螺纹钢供大于求的矛盾还没有缓解。目前钢价跌幅较大,不排除超跌反弹可能,但反弹高度受限。只有钢厂有效减产、下游需求真正启动、库存快速去化,才会对价格形成较强向上驱动力。(作者单位:新世纪期货) 本文内容仅供参考,据此入市风险自担 |

|

|  |

|

微信:

微信: QQ:

QQ: