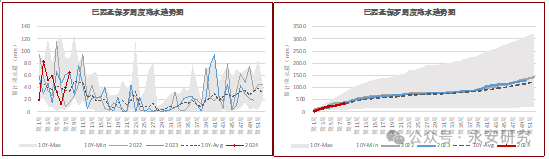

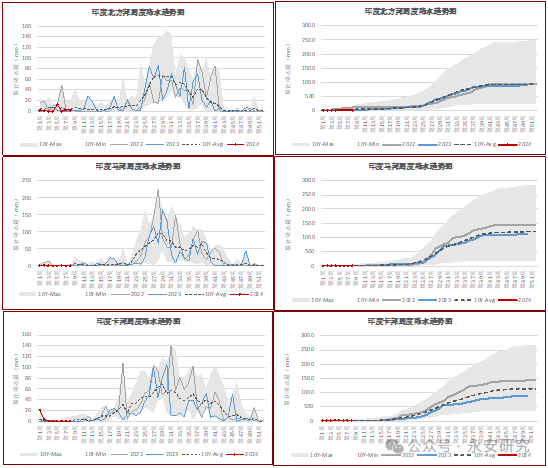

杭州研究中心农产品团队 摘要: 国际糖市方面,春节期间巴西公布其最新产量数据,原糖价格周环比下跌6%;2月末,原糖3月合约到期,基金大规模抛售,巨量的交割被市场解读为利空消息,叠加印度产量调增,原糖价格跌至20.6美分/磅附近;巴西天气炒作、资金博弈推动原糖价格回升。国内糖市节后需求季节性走弱,郑糖跟随外盘从6600元/吨一路下行,跌至6200元/吨成本线后反弹,呈震荡走势。本文对当前基本面情况的梳理如下: 1.巴西23/24榨季的超预期增产是2023年12月糖价转势的根本因素;近期巴西天气消息炒作,影响24/25新榨季产量预期。 2.印度23/24榨季实际减产幅度可能不及预期,ISMA将1月份预估产糖量3305万吨上调至3400万吨,乙醇分流、出口政策仍是不确定因素;24/25新榨季甘蔗种植面积因收购价上调有望提升。 3.泰国23/24榨季减产不及预期;24/25新榨季甘蔗种植面积因收购价上调有望提升。 4.国内主产区增产不及预期且库存偏低,对糖价形成支撑。 风险点:干旱天气影响产量预期、印度政策摇摆影响出口。 一、国际市场概况 1、巴西 在2023年的11月至12月期间,巴西主产区降雨量偏少,长期处于低于均值的状态。这对于24/25榨季入榨、正处于伸长期的甘蔗生长较为不利。2024年1-2月,巴西的降雨情况呈现较大波动,整体来看仍然偏干,再一次引起市场对其新榨季甘蔗产量的担忧。不过通过复盘历史降雨数据与甘蔗入榨量,我们发现前期偏少的降雨不一定导致甘蔗入榨量的减少。天气对巴西24/25榨季甘蔗入榨量会产生什么影响,还需关注3月的降雨情况以及4月开榨后的生产数据。 图1、巴西主产区降雨情况  数据来源:路透、永安期货研究中心

巴西醇油比价自2023年6月以来持续处于70%以下的水平,近期维持在60%左右,显示出乙醇价格相对偏弱的趋势。截至3月1日,巴西含水乙醇折糖价为14.24美分/磅,糖醇价差为6.76美分/磅,蔗厂制糖收益仍高于制醇收益。巴西23/24榨季截至2月16日,主产区制糖比已达到49.04%,较上榨季同期增长了3.09个百分点。24/25榨季将于4月开启,在高糖醇价差的刺激下,预计巴西将进一步提高制糖比例,可能超过50%。 图2、巴西醇油比价和糖醇价差  数据来源:Wind、泛糖科技、永安期货研究中心

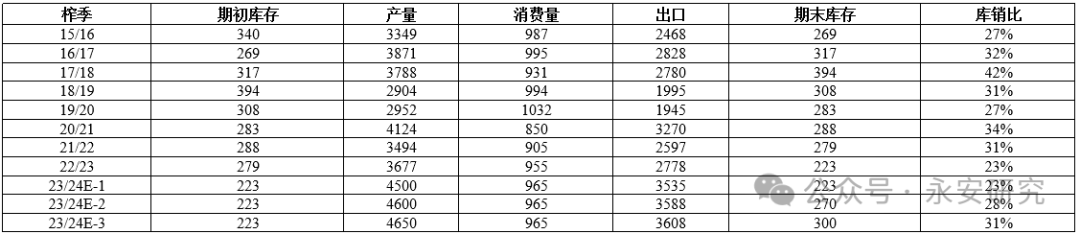

23/24榨季截至2月16日,巴西主产区甘蔗累计入榨量为64660万吨,同比增长19.2%;累计产糖4216万吨,同比增长25.8%。尽管榨季已经临近尾声,但2月前半月(1-16日)巴西主产区双周甘蔗入榨量仍达到55.6万吨,同比增加48.3万吨;受益于高糖醇价差,双周制糖比得到支撑,双周产糖量为2.89万吨,同比增加2.66万吨。根据目前的数据和趋势预测,巴西主产区在23/24榨季的糖产量最终可能接近4225万吨。如果按照主产区在历史总产量中所占的比例来推算,巴西全国的糖产量预计可能在4500万吨至4650万吨之间。 图3、巴西双周生产数据  数据来源:UNICA、永安期货研究中心

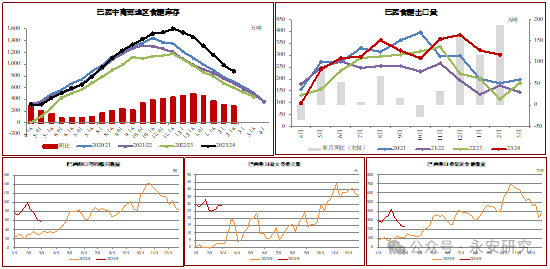

巴西食糖库存和出口量均位于历史同期高位。截至2月16日,巴西主产区食糖库存为876万吨,同比增加280万吨,增幅达47%。巴西2月出口糖301.5万吨,同比增加187.1万吨,单月增幅达163.5%;榨季初至2月巴西累计出口糖3259.8万吨,增幅达25.6%。据巴西船运Williams发布的数据,截至3月1日当周,巴西港口等待船只数量为58艘,最大等待天数为29天,待装运食糖数量为225.7万吨,运输压力较前几周有所缓解。 图4、巴西食糖库存和出口  数据来源:UNICA、泛糖科技、永安期货研究中心

通过比较ICE11号糖价格、巴西糖产量和出口量走势图,我们发现巴西糖出口量基本跟随产量波动,在价格具有优势的情况下则倾向于选择更多地出口。巴西主产区累计产糖量截至2月中旬同比增长25.8%,累计出口量截至2月底同比增长25.6%,出口量增幅略低于产量增幅。鉴于ICE11号糖价格仍处于近五年的历史较高位水平,巴西在3月可能仍将反季节地继续保持高水平的糖出口。如果印度和泰国出口受到限制,巴西会在确保安全库存的前提下尽可能多地出口。 图5、国际原糖价格、巴西糖产量和出口量走势图  数据来源:Wind、UNICA、永安期货研究中心

巴西榨季平衡表  数据来源:永安期货研究中心

2、印度 图6、印度主产区降雨情况  数据来源:路透、永安期货研究中心

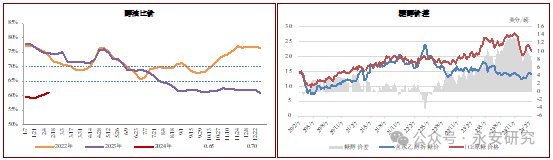

从目前公布的生产数据看,印度的减产幅度不及市场此前预期。截至2月29日,印度23/24榨季累计甘蔗入榨量为25596.4万吨,同比减少956.4万吨,减幅3.7%;累计产糖量为2553.8万吨,同比减少31万吨,减幅1.2%;全国平均产糖率为9.95%,同比增加0.19%。此外,印度的收榨进度慢于上年,本榨季印度共有533家糖厂开榨运营,较去年减少1家;截至2月29日共有65家糖厂收榨,较去年同期减少21家,预计榨季将延长。3月6日,DATAGRO上调印度23/24榨季糖产量至3240万吨(考虑到170万吨的糖转乙醇生产),接近于22/23榨季的产量。 图7、印度生产数据  数据来源:ISMA、永安期货研究中心

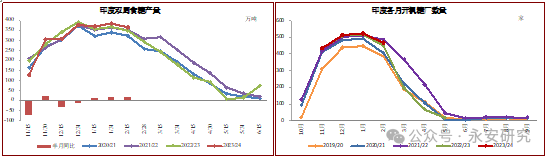

在考虑到粮食安全的议题以及由干旱天气引起的产量下降预期之下,印度政府于2023年8月宣布禁止食糖出口政策,并在12月将糖转乙醇生产的上限设定为170万吨。印度食品部长于今年2月底对外澄清,表示在23/24年度内,政府并无计划将更多的糖分配给乙醇生产。但随后印度全国合作糖厂联合会向政府提出建议,指出到榨季结束时将有180万吨的糖过剩,他们敦促政府应允许将过剩糖用于生产乙醇。印度23/24榨季产量调增部分的过剩糖将被用于生产乙醇或是出口仍是未知数。 关于印度24/25榨季的产量,印度政府为了在4-5月的大选中争取农民的支持选票,将24/25榨季甘蔗的公平报酬价格提高了8%至340卢比/百公斤,这一举措可能会激励农民扩大甘蔗种植面积,为24/25榨季带来更多的糖产量。然而糖厂方面表示,如果政府不允许将180万吨的过剩糖转用于乙醇生产,那么糖厂将难以向农民支付这一公平报酬价格。甘蔗种植扶持、乙醇生产以及食糖出口政策可能会在大选结束后变得明朗。对于全球糖市而言,印度能否恢复出口对国际原糖价格有着重要影响,关系到原糖价格能否跌至20美分/磅以下。 图8、印度甘蔗收购价与甘蔗种植、食糖出口  数据来源:ISMA、彭博、永安期货研究中心

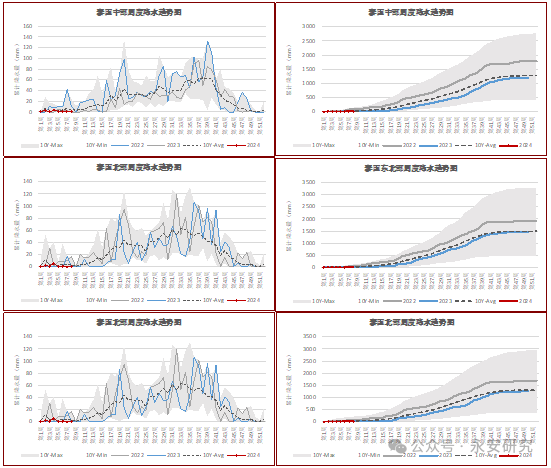

3、泰国 图9、泰国降雨情况  数据来源:路透、永安期货研究中心

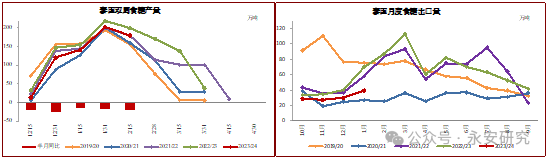

截至2月15日,泰国双周产糖180.0万吨,同比下降19.5万吨,降幅9.8%;23/24榨季累计产糖659.0万吨,同比下降94.7万吨,降幅12.6%。从目前的生产进度来看,泰国23/24榨季减产幅度也不及市场榨季初期的预期,Wilmar调增泰国产量预期100万吨至850-900万吨。 泰国1月出口食糖39.3万吨,同比下降30.6万吨,降幅43.7%;23/24榨季累计出口食糖126.2万吨,同比下降52.8万吨,降幅29.5%。 图10、泰国生产和出口数据  数据来源:OCSB、永安期货研究中心

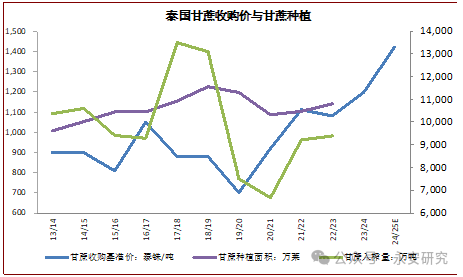

预计泰国24/25榨季泰国甘蔗种植面积将增加,如果降雨恢复,24/25榨季糖产量预期增加。从图11我们可以直观地感受到泰国甘蔗收购基准价对甘蔗种植面积、甘蔗入榨量起到正向影响作用,如16/17榨季甘蔗收购基准价同比提高30%,17/18榨季甘蔗种植面积同比增加5%、甘蔗入榨量同比增加45%。政府为刺激农民种植甘蔗的意愿,大幅上调甘蔗收购基准价,批准23/24榨季甘蔗最终收购基准价为1197泰铢/吨,较22/23榨季增加117泰铢/吨,增幅10.8%;还初步确定24/25榨季甘蔗收购基准价为1420泰铢/吨,超过木薯的种植收益。 图11、泰国甘蔗收购价和甘蔗种植  数据来源:OCSB、永安期货研究中心

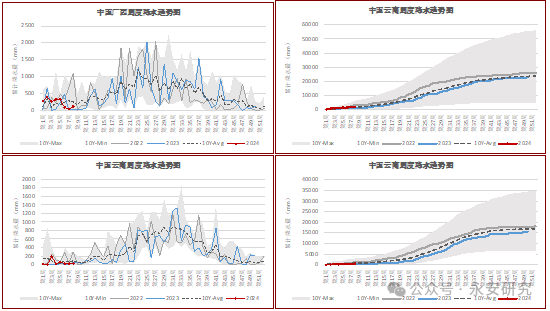

二、国内市场概况 郑糖近期没有跟随外盘大幅下跌,主要是因为当前库存量同比偏低而销糖率同比偏高、榨季进入后期国产糖供应有限,叠加持续两年的配额外进口利润倒挂限制了市场上进口糖源的供应,制糖集团存在惜售现象,在一定程度上支撑糖价。 图12、我国主产区降雨情况  数据来源:路透、永安期货研究中心

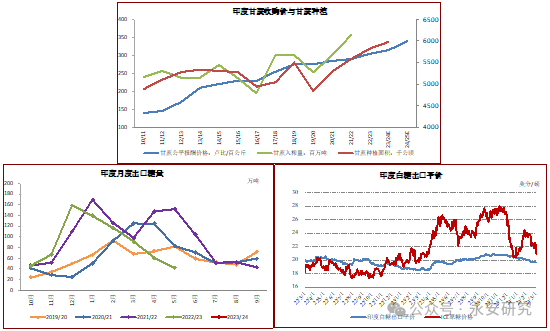

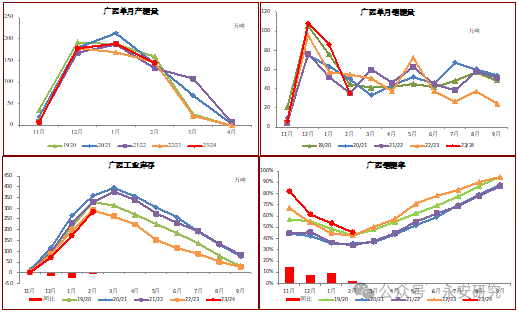

我国主产区23/24榨季增产不及预期。截至2月29日,广西累计入榨甘蔗4314.63万吨,同比增加344.84万吨,增幅8.69%;累计产糖518.49万吨,同比增加14.38万吨,增幅2.85%;累计销糖234.94万吨,同比增加20.78万吨,增幅9.70%;工业库存为283.55万吨,同比减少6.40万吨,减幅2.21%;产销率45.31%,同比提高2.83%。据沐甜科技统计,截至2月29日广西已有7家糖厂收榨,3月上旬广西计划收榨的糖厂数量在20家以上,或迎来首波收榨高峰。 图13、广西月度产销库数据  数据来源:糖业协会、永安期货研究中心

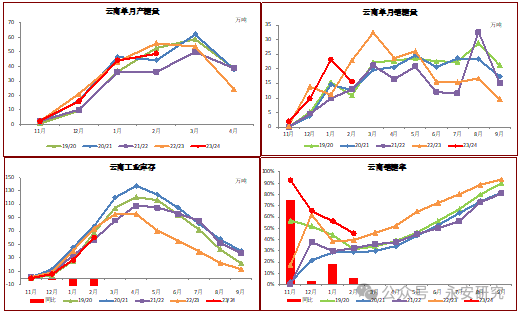

截至2月29日,云南累计入榨甘蔗883.78万吨,同比减少82.11万吨,增幅8.50%;累计产糖110.76万吨,同比减少11.28万吨,减幅9.24%;累计销糖50.41万吨,同比增加2.16万吨,增幅4.48%;工业库存为60.35万吨,同比减少13.44万吨,减幅18.21%;产销率45.51%,同比提高5.98%。据沐甜科技统计,截至2月29日云南已有2家糖厂收榨,集中收榨期将在4-5月份。 图14、云南月度产销库情况  数据来源:糖业协会、永安期货研究中心

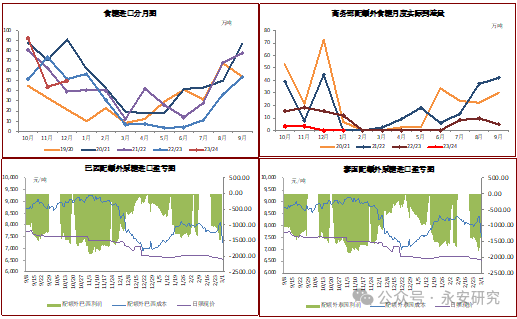

23/24榨季截至12月,我国累计进口食糖186.48万吨,同比增加9.35万吨,增幅5.28%。由于配额外进口利润持续倒挂,10-12月进口糖主要为配额内进口。 图15、我国食糖进口情况  数据来源:Wind、海关总署、商务部、永安期货研究中心

三、总结及价格展望 国际市场来看,短期内,巴西23/24榨季仍有大量糖源可供出口,港口物流压力也有所缓解;印度和泰国的减产幅度不及预期;巴西天气炒作,资金博弈,盘面震荡偏强。长期来看,巴西高糖醇价差可能推动24/25榨季制糖比高于50%,印度和泰国提高甘蔗收购价可能会刺激甘蔗种植面积的扩大。不稳定的天气条件以及印度政策的不确定性仍然是悬而未决的风险因素,在缺乏新故事驱动的背景下,预计原糖价格长期可能会呈现震荡下行的趋势。 国内市场来看,目前国内供需结构较为健康,榨季后期国产糖供应减少,需求季节性走弱,糖价下行空间有限。短期内,糖厂可能因为主产区增产不及预期、库存同比偏低、配额外进口利润持续亏损等因素存在惜售心态,郑糖价格受现货行情支撑,呈震荡走势。 综合来看,糖价需要重点关注:1)巴西新榨季丰产预期能否兑现,关注3月巴西的降雨情况以及4月开榨后的生产数据;2)印度的乙醇分流和出口政策,印度是否出口决定了国际原糖价格能否跌破20美分/磅;3)印度和泰国提高甘蔗收购价格能否提高其新榨季糖产量;4)内外价差是否收敛,进口糖源能否流入国内市场。上半年重点关注的交易机会可能落在巴西新榨季产量预期,若丰产预期兑现,外盘将加剧下跌,内外价差收敛后糖厂可以补充进口糖源,郑糖将跟随外盘震荡走弱。风险点注意主产国天气炒作、印度政策摇摆以及糖价下跌后巴西高制糖比能否维持。 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);