我的钢铁网讯:本周进口铁矿(964, 22.50, 2.39%)石价格涨跌互现。其中Mysteel62%澳粉远期价格指数126.6美元/干吨,周环比下跌1美元/干吨,跌幅为0.78%;青岛港PB粉价格999元/吨,周环比上涨16元/吨,涨幅为1.63%。本周从基本面来看,铁矿石基本面表现为供需双强。供应端方面,本期铁矿石供应近端强、远端弱。而需求端,铁水产量继续维持弱复苏趋势,周内复产检修高炉数量相当,导致铁水产量上升速度受阻。库存端,节前45港铁矿石库存保持累库趋势。价格走势方面,本周进口矿价格涨跌互现。周初市场交易氛围逐渐冷清,铁矿石价格小幅走弱。但在周中阶段,证监会多次重磅发声,将严惩操纵市场恶意做空,切实维护市场稳定运行,在此影响下A股带动商品价格共振反弹。此外地产政策方面同样继续发力,近期一线城市陆续松绑叠加融资协调机制的落地见效,进一步提振市场信心。周五受掉期市场影响,铁矿石美元价格指数明显走弱,而港口现货市场已进入休市状态,其人民币价格指数持稳运行。

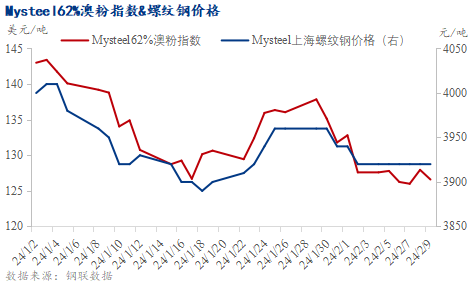

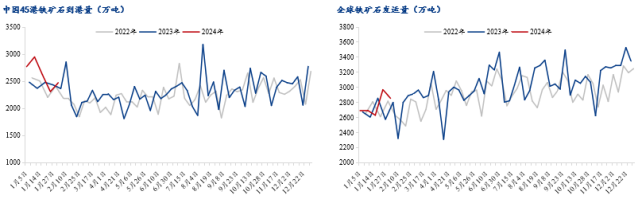

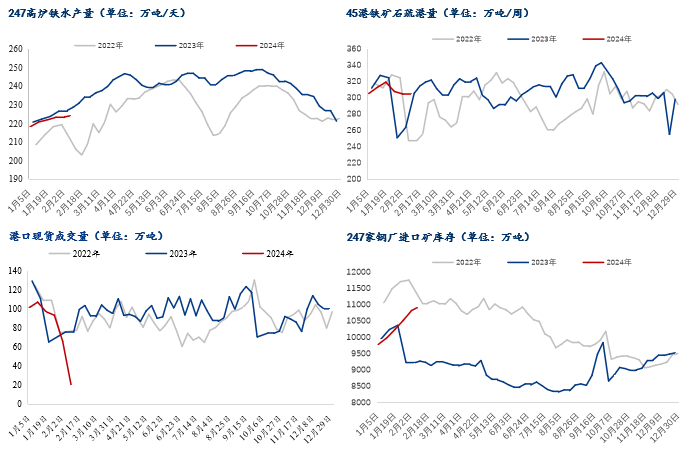

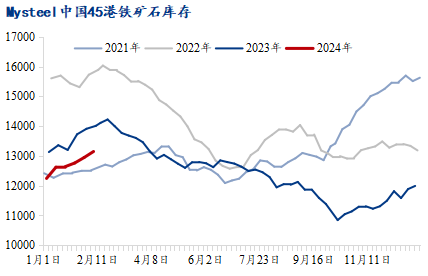

中国45港铁矿石库存延续前7期累库趋势,截止2月9日,45港铁矿石库存总量13147.84万吨,环比累库201.6万吨,较年初累库903.1万吨,比去年同期库存低862.4万吨。本期港口库存表现为累库的主要因素在于到港量增加,疏港有所下滑,维持卸货量高于出库量的局面。下周从供给端考虑,虽然到港量预计会有小幅下降,但是港口压港船只数量依旧偏高,港口上将继续逐步卸货入库;从需求端考虑,春节期间钢厂提货力度明显减弱,疏港预计大幅下滑。综合考虑下,港口卸货量仍将高于出库量,下周45港库存延续累库趋势。 月度平衡表:Mysteel铁矿石分析团队1月31日预计,2月份中国铁矿石供需面或将出现供弱需强的局面,港口库存由累库转向去库。 3.节后展望 展望节后,影响矿价走势的主要因素在于春节过后下游实际需求能否达到预期。但从目前1月资金回款的情况来看整体较差,有可能会延迟年后部分项目的启动,导致节后需求复苏不及预期,黑色系商品价格或将回归到下行的区间。另外从目前铁矿石基本面的情况来看,铁水产量恢复程度不及预期,而铁矿石供给量相对充足,港口库存累库趋势短期内不易改变,将进一步削弱矿价的支撑。综合来看,节后进口铁矿石价格恐承压下行。 本周铁水产量小幅上升,周内247家钢厂铁水日均产量为224.08万吨/天,周环比增加0.6万吨/天,同比减少4.6万吨/天,较年初增加5.9万吨/天。据Mysteel调研统计,本周共计新增复产高炉8座,检修高炉7座。前期例行检修高炉陆续复产,但同时部分地区因成材端销售走弱后主动增加了高炉的检修,导致周内铁水整体的上升速度受阻。 钢厂节前补库进入尾声,港口端现货市场的成交量环比上周明显冷清,而疏港方面大多数钢厂仍旧保持着较高的提货节奏,除了华东地区部分的港口因受到降雪天气的影响导致疏港出现回落。除了港口端仍有个别钢厂做最后的零星采购外,周内沿江地区钢厂海漂发货较多,综合导致整体的钢厂总库存延续增长趋势。 2.3铁矿石库存:本期45港铁矿石库存延续累库趋势 近期中国45港铁矿石近端供应小幅回升至近三年同期偏高水平。根据Mysteel45港铁矿石到港量数据显示,本期值为2472.3万吨,周环比增加162.9万吨,增幅7.1%,较上月周均值低190.3万吨;本期到港量较去年2月周均高190万吨。根据模型测算,预计下期到港量在2400万吨附近。 近期全球铁矿石发运量远端供应小幅下降,仍处同期高位。根据Mysteel全球铁矿石发运量数据显示,本期值为2854.6 万吨,周环比减少114.7万吨,较1月周均值增加109万吨,较去年2月周均值增加152万吨。从今年累计发运情况看,全球铁矿石发运累计同比增量为33.6万吨,其中巴西累计同比增量为642.5万吨,非主流累计同比增量为643.1万吨,澳洲则表现为累计同比减少952万吨。近期澳洲港口泊位检修较少,结合季节性规律来看,预计下期全球铁矿石发运量有所回升。 2.2铁矿石需求:铁水产量维持弱复苏趋势 节前钢厂总库存来到高位 本周铁矿石基本面点评:本周中国铁矿石供需基本面表现为供需双强的局面。从供应角度看,全球铁矿石发运量呈现出阶段性回落,而到港量环比上周有所反弹,其主要增量来自于澳巴两国;需求方面,本周铁水产量延续弱复苏的节奏,据Mysteel调研统计本周复产高炉数量略多于检修高炉,前期例行检修的高炉陆续复产,但同时部分地区因下游需求走弱后主动增加了高炉的检修,导致整体铁水产量上升速度受阻。从市场行为方面来看,钢厂节前补库进入尾声,港口端现货市场成交明显冷清,而在疏港方面大多数钢厂继续保持较高的提货节奏,除部分港口有受恶劣天气影响导致疏港量有所下滑。综合表现到港口库存,节前最后一周港口作业效率仍旧尚可,卸货入库量整体仍旧多于出库量,港口库存累库突破1.3亿吨。短期来看,春节期间钢企提货力度减弱,疏港或明显下滑,加上港口逐步卸货入库,整体港口库存预计延续累库趋势。 2.1 铁矿石供应::本期铁矿石供应近端强于远端 本周进口矿价格涨跌互现,截止目前,铁矿石62%澳粉指数126.6美元/干吨,周环比跌幅0.78%;上海螺纹钢(3854, 27.00, 0.71%)价格为3920元/吨,周环比持平。铁矿石价格方面,铁矿石期货主力涨幅大于新交所掉期主力大于青岛港PB粉大于62%澳粉指数。本周黑色系市场交易氛围逐步冷清,周内宏观政策继续发力,带动黑色系价格走强,但周五受掉期影响美元价格明显回落,而港口现货市场已进入休市状态,其人民币价格指数得以持稳运行。 进口利润方面,港口现货价格涨幅大于远期现货,即期进口利润走扩。以PB粉为例,PB粉进口利润为45元/吨,周环比走扩35元/吨。基差方面,基于05合约PB粉基差为35,周环比缩窄8。钢厂利润方面,截止目前,河北螺纹钢即期毛利-279元/吨。 2.基本面:铁矿石基本面供需双强 年前港存累库突破1.3亿吨 |

|

|  |

|

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);