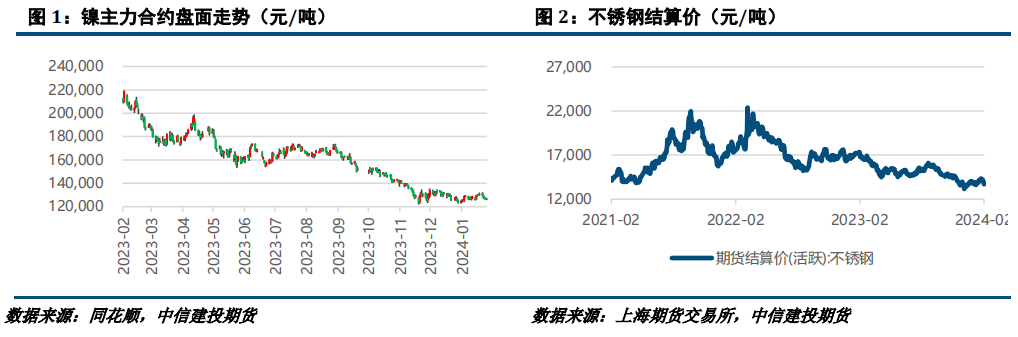

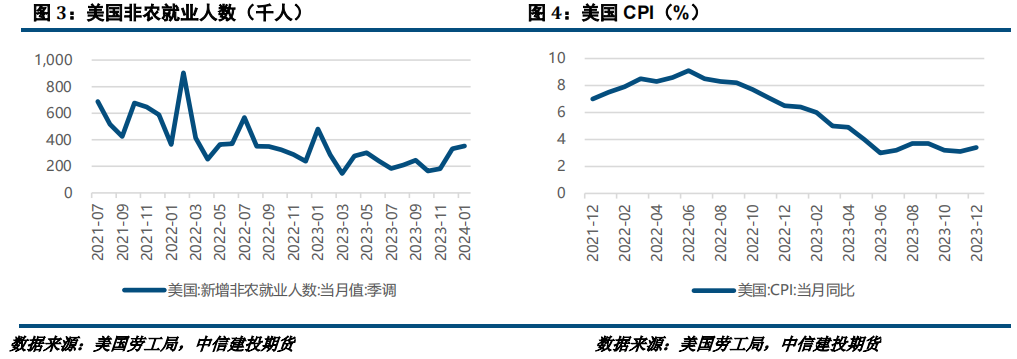

CFC金属研究 重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合! 作者 | 王彦青 中信建投期货研究发展部 研究助理 | 刘佳奇 中信建投期货研究发展部 本报告完成时间 | 2024年2月4日 摘要 宏观方面,美联储维持政策利率不变,同时非农就业大超预期,3月降息预期不断走弱;国内整体宏观氛围偏弱,市场预期较差。 纯镍:随着海外产能出清,镍价迎来支撑,但需求驱动有限,短期看镍价上涨动力不足,预计震荡为主。 硫酸镍:硫酸镍减产后供不应求,但考虑到前驱体备货情况,预计2月需求或将明显回落,后市硫酸镍再度走强的动力有限。 镍矿:季节性供应收紧叠加消息面担忧,镍矿价格持平,整体支撑了不锈钢产业链成本。 镍铁:目前镍铁呈现供需双弱的局面,后市关注节后钢厂采购情况。 不锈钢:钢厂利润显现的情况下,预计检修减产力度有限,需求端关注节后市场预期及交投情况。 总的来说,镍价在成本支撑附近震荡,但上涨动力有限,预计后市宽幅震荡为主;不锈钢利润空间显现,预计会限制2月检修范围,需求方面关注市场预期转变及节后交投情况。NI2403参考区间120000-130000元/吨,SS2403参考区间13000-14000元/吨。 操作策略:操作上,镍及不锈钢节前观望。 不确定性风险:地缘政治,美联储政策,国内经济复苏,印尼产业政策 一 行情回顾 1月沪镍(126540, -110.00, -0.09%)震荡偏弱,不锈钢冲高回落。镍价经历连续下跌后,在基本面驱动有限的情况下在成本线附近维持震荡,不锈钢则受RKAB审批担忧一度冲高,但随着现货市场交投不佳,又再度下跌。月内沪镍跌幅1.07%,伦镍跌幅0.79%,不锈钢跌幅1.72%。

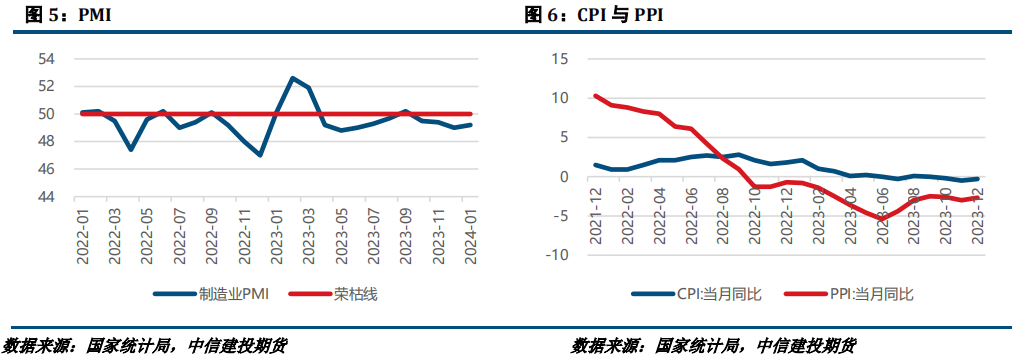

二 价格影响因素分析 1、宏观面 1·1、国外 美国1月就业人数意外激增,工资大涨,强劲的就业报告再次打压市场对美联储3月降息的预期。美国劳工统计局公布数据显示,美国1月非农就业人口增加35.3万人,不仅远高于普遍预期的18.5万人,且高于所有分析师的预期,12月的就业人数从此前的21.6万人上修至33.3万人。美国1月平均每小时工资增速同比达到4.5%,创2022年3月以来最高,高于预期的4.1%,12月的工资增速由4.1%上修至4.3%,环比增速达到了0.6%,为预期0.3%的两倍。 联储官员近期再度放鹰。美国非农就业数据发布后,美联储理事鲍曼称降息时机不成熟,如果抗击高通胀的进展停滞,美联储仍然愿意加息。其认为非农就业数据表明,劳动力市场再平衡已经陷入停滞,在美联储维持政策利率水平在高位的情况下,通胀才将进一步下降。美联储周三公布1月利率决议,美联储如期按兵不动,继续将联邦基金利率的目标区间维持在5.25%到5.50%。美联储主席鲍威尔在记者会上表示,FOMC利率可能处于本轮周期的峰值,但还需更多证据证明通胀已被遏制,多数委员预计今年可能降息多次,但并不认为3月就会启动降息,计划3月份开始深入讨论资产负债表问题。 ISM公布的数据显示,受益于订单的增长,美国1月ISM制造业意外上涨,虽然仍处于萎缩态势,且为连续第15个月萎缩,但最新数据超出了绝大多数经济学家的估计,并创下2022年以来的最高,表明美国制造业出现企稳的迹象。美国1月ISM制造业指数49.1,创15个月新高,高于预期的47.2,12月前值从47.4下修至47.1。重要分项指数方面,衡量未来需求的新订单指数52.5,新订单指数单月大幅增加5.5个点,创三年多以来的最大月度涨幅。物价支付指数大幅增加至52.9,预期46.9,12月前值为45.2,单月大增7.7个点,并进入扩张区间。这是材料成本自去年4月份以来的首次上涨,凸显价格压力再现。 欧元区GDP喜忧参半,去年四季度整体经济增长陷入停滞,但并未陷入预期的衰退。其中,最大经济体德国在去年四季度GDP出现萎缩,但三季度GDP从负值上修至0,因此勉强避免了技术性衰退(连续两个季度经济萎缩即为技术性衰退)。与此同时,第二大经济体法国去年四季度GDP增长为0,而意大利和西班牙的经济则分别增长了0.2%和0.6%。 欧元区1月CPI降温,核心通胀增速放缓,但均高于预期,通胀粘性依旧。1月欧元区CPI从12月份的2.9%降至2.8%,为2023年11月以来新低,但高于市场预期的2.7%,也高于欧央行2%的目标位。剔除食品和能源的核心CPI从3.4%放缓至3.3%,也高于预期的3.2%,为连续第六个月下降,表明价格压力仍在降温。

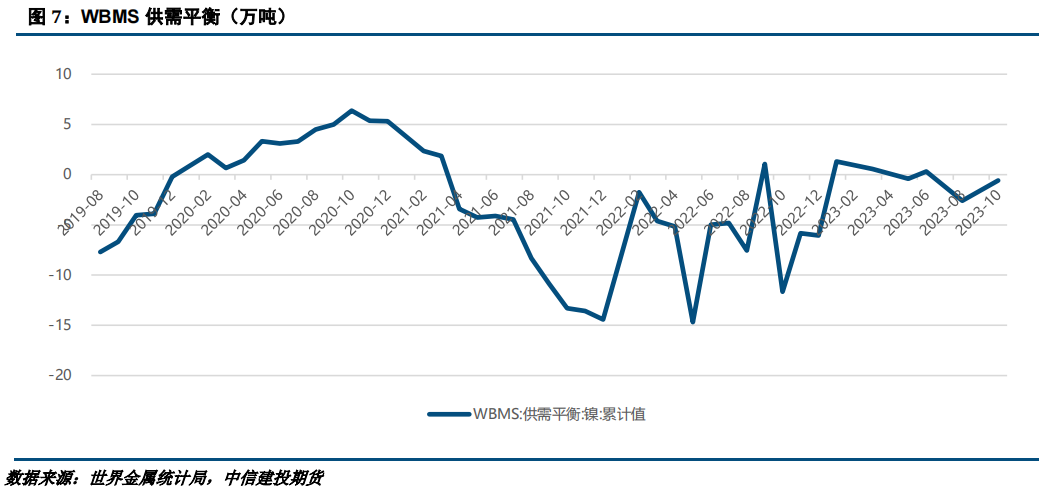

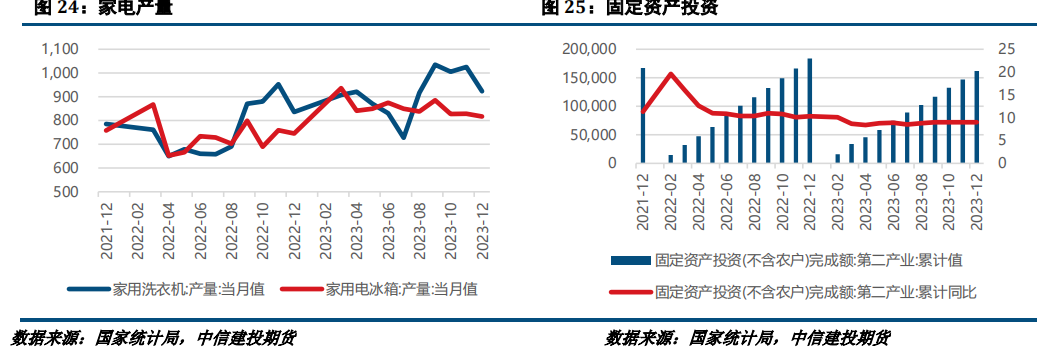

1·2、国内 财政部表示,今年国债将靠前安排发行,继续安排一定规模的地方政府专项债券,适当增加中央预算内投资规模等,发挥好政府投资的带动放大效应。此外,不存在财政支出收缩情况,全国31个省份财政收入全部实现正增长,2023年我国新增减税降费及退税缓费2.2万亿。 国家统计局发布的数据显示,中国1月制造业PMI为49.2%,较上月上升0.2个百分点;非制造业商务活动指数为50.7%,比上月上升0.3个百分点;综合PMI产出指数为50.9%,比上月上升0.6个百分点。从分项指数变化来看,制造业企业生产活动加快增长,国内外市场需求均趋稳回升。非制造业PMI延续平稳扩张走势,服务业和建筑业的表现仍保持在扩张区间。 随着各项稳增长政策发力显效,中国制造业景气度连续三个月扩张。标普全球公布的数据显示,中国1月财新中国制造业PMI为50.8,与上月持平,连续三个月高于荣枯线。自2021年6月以来,该指数首次连续三个月位于扩张区间。总体来看,制造业在持续改善,供应和需求均扩张。物流速度加快、采购增加、库存增加、生产经营活动预期升温。就业仍小幅回落,价格水平疲弱。 1线城市楼市限购陆续放开。上海规定自1月31日起,在本市连续缴纳社会保险或个人所得税已满5年及以上的非本市户籍居民,可在外环以外区域(崇明区除外)限购1套住房;苏州市住房和城乡建设局工作人员表示,购买新房、二手房不做购房资格审核,新房限售政策仍为两年。苏州市房产交易中心工作人员也表示,“不再审查套数,也不看购房资格。” 1月27日,广州市发布通知表示,将优化调整限购政策。在限购区域范围内,购买建筑面积120平方米以上(不含120平方米)住房,不纳入限购范围,1月27日起正式实施。名下已有的建筑面积120平方米以上住房,不计入名下已拥有住房套数核算。支持“租一买一”。 2024年1月,中国房地产市场继续承压,市场预期支撑不足、需求及购买力低迷、整体保持低位运行。1月,TOP100房企仅实现销售操盘金额2350.6亿元,同比降低34.2%,环比降低47.9%,单月业绩规模创近年新低。1月开年,新房市场季节性回落,新房供求两淡、环比降幅均超4成,与2019年以来历年同期相比,也属低位徘徊:重点30城供应环比降47%,同比仍增16%;成交则同环比齐跌,整体延续筑底行情。一线城市表现略好于二三线,整体环比跌幅不及30城平均。

2、基本面 2·1、镍市维持过剩 世界金属统计局(WBMS)公布的最新报告显示,2023年11月,全球精炼镍产量为31.34万吨,消费量为26.05万吨,供应过剩5.29万吨。2023年1-11月,全球精炼镍产量为313.16万吨,消费量为289.23万吨,供应过剩23.93万吨。2023年11月,全球镍矿产量为34.48万吨。2023年1-11月,全球镍矿产量为348.07万吨。

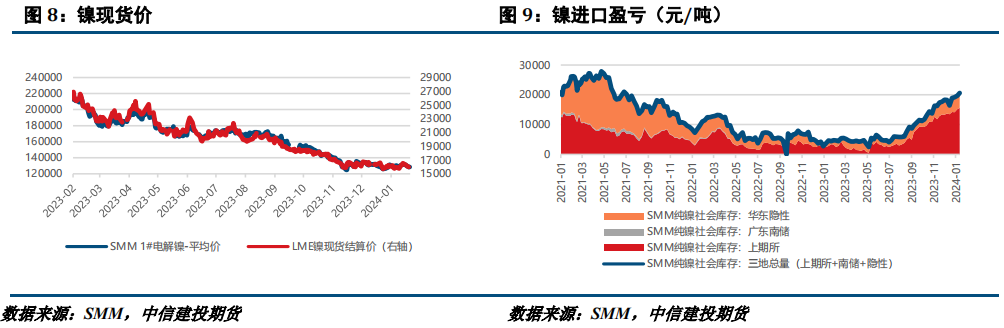

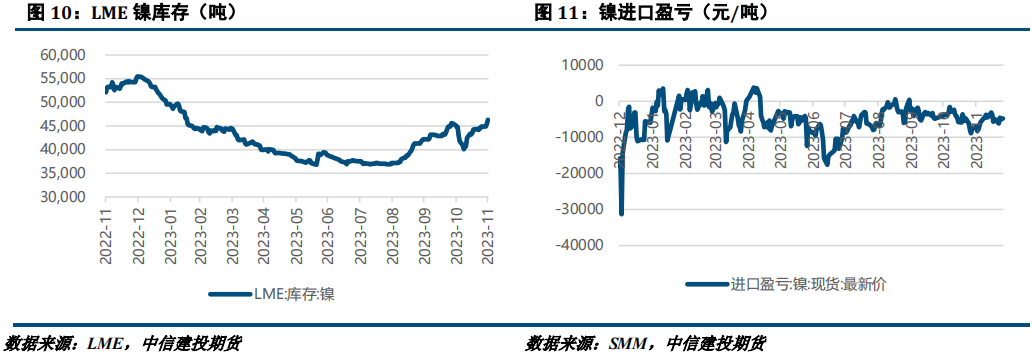

2.2 纯镍:海外产能出清,镍价迎来支撑 本月纯镍价格下跌。宏观方面,美联储1月维持政策利率不变,同时新增非农就业大超市场预期,使得市场对于美联储最早3月降息的预期不断回落,镍价有所承压。成本角度看,中间品一体化工艺制备电积镍的成本变动有限,但随着硫酸镍价格不断走强,外采工艺成本有所抬升,限制了镍价底部空间。供应方面,随着镍价下跌带来的压力不断增大,海外非印尼的矿山有所减产,包括诺镍、嘉能可在内的多家矿山宣布下调2024年产量目标。需求方面,节前市场交投情绪一般,需求难有改善。库存方面,镍的累库压力仍在,伦镍累库十分明显,国内过剩正在不断向海外市场传导。总的来说,随着海外产能出清,镍价迎来支撑,但需求驱动有限,短期看镍价上涨动力不足,预计震荡为主。

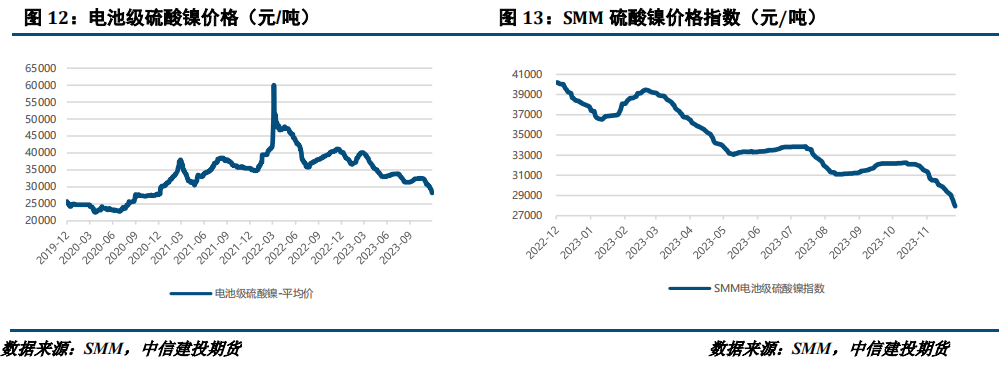

2.3 硫酸镍:减产后供不应求,但涨势或难持续 本月硫酸镍价格上涨。成本方面,MHP维持紧平衡,中间品系数偏强。供应方面,硫酸镍减产较为明显,价格支撑较强。需求方面,部分前驱体企业将2月需求前置,故1月需求表现较强。总的来说,硫酸镍减产后供不应求,但考虑到前驱体备货情况,预计2月需求或将明显回落,后市硫酸镍再度走强的动力有限。

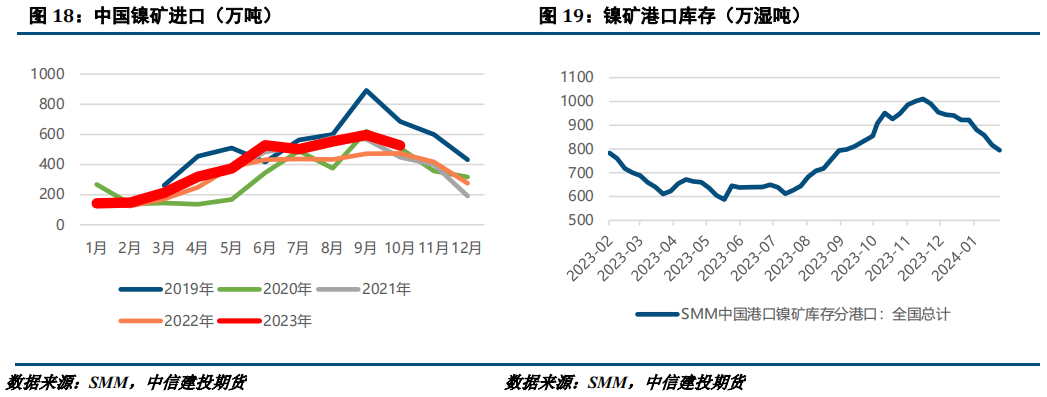

2.4 镍矿:季节性供应回落,矿价持平 本月镍矿价格持平。供应方面,菲律宾镍矿在雨季之下发运处于低位,印尼方面市场担忧RKAB审批推延会对供应产生影响,但我们预计随着审批进程积极推进,担忧情绪或将解除,据海关数据,2023年12月中国进口镍矿194.06万吨(海关数据干湿混合),环比下降49.8%,同比降幅29.6%。需求方面,不锈钢产业链整体较为疲软,镍矿采购力度一般,需求驱动有限。库存方面,SMM数据显示,2月2日全国港口镍矿库存较1月26日去库21.8万湿吨至795.3万湿吨,总折合金属量6.246万金吨,其中全国七大港口库存381万湿吨,较1月26日去库13.8万湿吨,目前已至雨季,发货高峰期已结束,预计镍矿延续去库周期。总的来说,季节性供应收紧叠加消息面担忧,镍矿价格持平,整体支撑了不锈钢产业链成本。

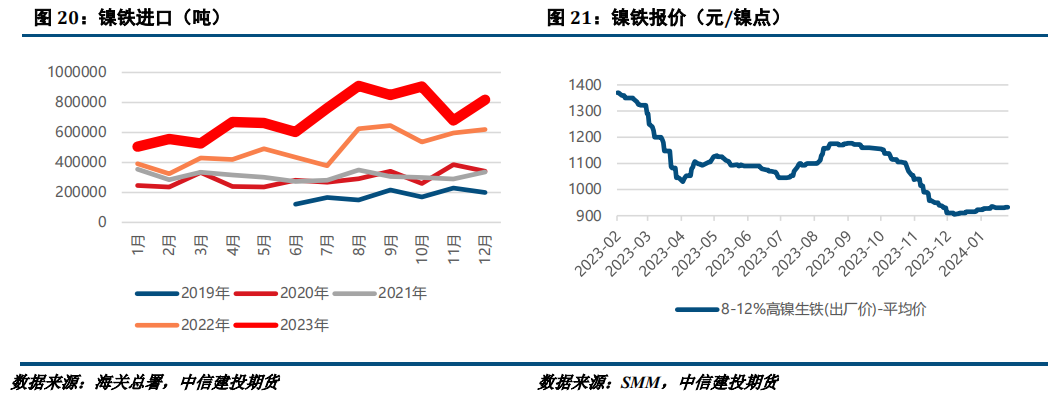

2.5 镍铁:供需双弱,关注节后钢厂原料采购 本月镍铁价格上涨。供应方面,国内铁厂在镍矿高位时接货完毕导致目前生产依然亏损,且需求持续走弱导致产量下滑,印尼镍铁厂受RKAB审批缓慢影响情绪较为悲观,多家企业下调开工率,SMM数据显示2024年1月印尼镍生铁产量12.19万镍吨,环比下降5.3%,同比增幅19.9%,。需求方面,春节之前终端需求持续走弱,对镍铁需求形成拖累。总的来说,目前镍铁呈现供需双弱的局面,后市关注节后钢厂采购情况。

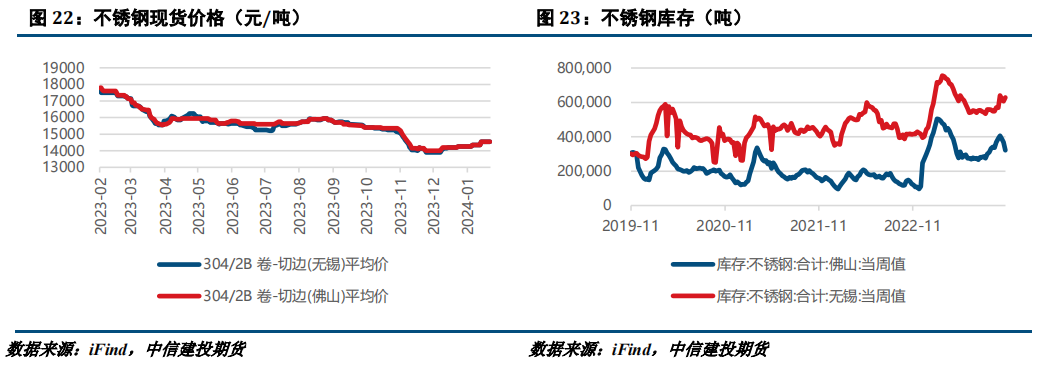

2.6 不锈钢:利润显现,减产有限 本月不锈钢现货价格上涨。供应端,1月钢厂检修力度有限,2月受春节影响钢厂可能继续开展常规检修,但在生产有利润的情况下预计检修力度或有限。成本利润方面,随着钢价阶段性反弹,原料端价格相对企稳,目前不锈钢厂生产利润继续显现,或限制检修范围。需求方面,不锈钢现货市场春节放假普遍较早,市场交投有限,展望节后,关注国内宏观预期改善情况。总的来看,钢厂利润显现的情况下,预计减产力度有限,需求端关注节后市场预期及交投情况。

策略 宏观方面,美联储维持政策利率不变,同时非农就业大超预期,3月降息预期不断走弱;国内整体宏观氛围偏弱,市场预期较差。 纯镍:随着海外产能出清,镍价迎来支撑,但需求驱动有限,短期看镍价上涨动力不足,预计震荡为主。 硫酸镍:硫酸镍减产后供不应求,但考虑到前驱体备货情况,预计2月需求或将明显回落,后市硫酸镍再度走强的动力有限。 镍矿:季节性供应收紧叠加消息面担忧,镍矿价格持平,整体支撑了不锈钢产业链成本。 镍铁:目前镍铁呈现供需双弱的局面,后市关注节后钢厂采购情况。 不锈钢:钢厂利润显现的情况下,预计检修减产力度有限,需求端关注节后市场预期及交投情况。 总的来说,镍价在成本支撑附近震荡,但上涨动力有限,预计后市宽幅震荡为主;不锈钢利润空间显现,预计会限制2月检修范围,需求方面关注市场预期转变及节后交投情况。NI2403参考区间120000-130000元/吨,SS2403参考区间13000-14000元/吨。 操作上,镍及不锈钢节前观望。 作者姓名:王彦青 期货交易咨询从业信息:Z0014569 研究助理:刘佳奇 期货从业信息:F03119322 |

|

|  |

|

微信:

微信: QQ:

QQ:

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;

2025年最全的Python编程与程序化(量化)教程、视频、源码、课件、资源汇总贴:/thread-152864-1-1.html;  【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)

【1981年-2025年欧美期货、程序化、量化杂志、期货电子书等中文翻译目录汇总!】(注册登录后可看!)  :

: ,

, :

: ,

, );

);